120 дней без процентов сбербанк в чем подвох

Обновлено: 01.05.2024

В Сбербанке, наконец, появилась кредитная карта с грейс-периодом в 120 дней (120 дней не платим проценты).

Я такую карту себе открыл. Расскажу об особенностях карты и опыте использования.

На картинке видно то, как выглядит карта. Дизайн современный. Выглядит стильно. Торцы карты зеленого цвета.

Удивило то, что в приложении банка, напротив карты, нет значка бесконтактной оплаты.

Из приложения банка, нельзя добавить карту в Google Pay. Там нет такой опции. Зато, можно добавить карту в Google Pay, по номеру карты и CVC. Добавилось без проблем.

Так что, бесконтактная оплата работает. Я уже попробовал - покупки совершаются.

Использование карты, до выпуска пластика, возможно. Карта появляется в приложении сразу, как банк ее одобрит. Появляется вопрос - где взять данные карты, для совершения оплаты в интернете и для подключения ее к Google Pay.

Как посмотреть данные карты, для оплаты в интернете и для GPay.

Выбираем в приложении карту и нажимаем на "Показать данные".

Появляется меню, где нужно нажимать на поля, указанные стрелками, чтобы программа показала номер карты и CVC-код.

Что заявляет банк по карте:

120 дней грейс-период. Каждый месяц идет новый период. Это значит, что за деньги, потраченные в августе будет 120 дней бесплатно, а за деньги, потраченные в сентябре будет свои 120 дней. Так ли это, проверю на практике.

Процентная ставка по кредиту от 9,8% на покупки в некоторых магазинах, 17,9% на прочие операции. Грейса по снятию наличных нет.

Обслуживание карты и уведомления об операциях - бесплатно.

Кредитный лимит - до 1 млн рублей.

Как открыть карту (есть нюансы):

Карту можно открыть в приложении. Начинать ей пользоваться можно сразу, не дожидаясь получения пластика.

Нюанс - две кредитные карты в Сбербанке иметь нельзя.

Если у вас в приложении нет такой карты, среди доступных к открытию, значит, у вас уже есть другая кредитная карта Сбербанка. Я видел в инстаграмме ответы сотрудников банка по этому продукту. Судя по их ответам, чтобы открыть карту 120 дней, надо сначала закрыть другую, имеющуюся у вас в Сбербанке кредитную карту. Закрывается старая кредитка 30 дней. После закрытия кредитного счета, появится возможность открыть карту 120 дней (должна появится, судя по тому, что пишут сотрудники банка).

Это очень неудобно. Дело в том, что никто не дает гарантии, что вам одобрят новую кредитку. А для того, чтобы подать заявку, надо закрыть имеющуюся. Но, вот такие правила банка.

Какие параметры дали в реальности по моей карте:

1. Процентная ставка 17,9% годовых. 36% годовых, если допустить просрочку.

2. Стоимость открытия и обслуживание бесплатная. СМС-уведомления об операциях включили сразу, тоже бесплатно.

3. Про грейс и дату его обновления :

Карту я открыл 24 августа. И вот, что пишет приложение.

Как я понимаю, дата нового грейса идет не с 1 числа, а с даты открытия карты. Посмотрим, что укажут, когда платеж выставят первый.

По сути, так мне выгоднее. Грес будет дольше, если я все правильно понимаю, и мне дадут с 24 сентября на оплату всего, что попало в период, 120 дней. Могли бы закрыть период и 1 сентября, тогда бы он был короче на 24 дня. Посмотрим.

Теперь буду наблюдать за тем, как все это работает и напишу ниже, что и как было в реальности.

Добавка от 12 сентября:

Первый счет на оплату мне выставили не 24 сентября, а в первый день нового месяца - 1 сентября.

В приложении пишут, что 120 дней началось с 1 сентября. Кроме того, мне нужно будет оплатить 3% от задолженности (от того, что потратил на 31 августа) до 30 сентября.

Пока, все идет по плану. Смотрим, что будет дальше.

Добавка от 06 октября:

Выставили новый счет на оплату до 31 октября. Снова на 3% от общей задолженности.

Напомню - первую покупку по карте я совершил в августе. По идее, мне должны выставить счет за все, что потратил в августе, через 120 дней. Это должно произойте в декабре.

Теперь жду декабря. Хочу проверить - выставят мне в декабре только долг за август или сразу выставят за все, что потратил с августа по ноябрь. Тогда будет понятно точно, как работает грейс по этой карте.

Пост пополняется, по мере использования продукта. Доведу до закрытия первого грейса, все проверю и расскажу.

Для тех, кто не понимает, для чего вообще нужна кредитная карта и почему выгодно, когда грейс-период длинный, рекомендую прочитать мою старую статью на Дзене про то, как получить выгоду от использования кредитки - ссылка .

Новая кредитная карта от “СБЕРа” – продукт, на первый взгляд, очень интересный:

Но так ли всё хорошо на самом деле? Все мы знаем – всегда или почти всегда есть “подводные камни”, которые меняют всё.

Так что – давайте не будет верить “Сберу” на слово, а проверим все обещания “зелёного слона”.

Внимание, акция!

Оформите кредитную карту “Целый год без %” до 31.05.2022 г. и получите:

- Льготный период – 365 дней без % на все покупки;

- Кэшбэк до 33% в магазинах-партнёрах;

- Вечное бесплатное обслуживание!

Льготный период – “честные” ли здесь 120 дней без процентов?

Грейс-период по кредитке – первое место, где всегда ищешь подвох. Что-то нам приготовил любимый “Сбер” :).

Параметры льготного периода:

| Сколько: | до 120 дней |

| Когда начинается: | с 1-го дня месяца |

| Расчетный период: | 1 месяц |

| Платёжный период: | 3 месяца |

| Тип грейса: | “честный” |

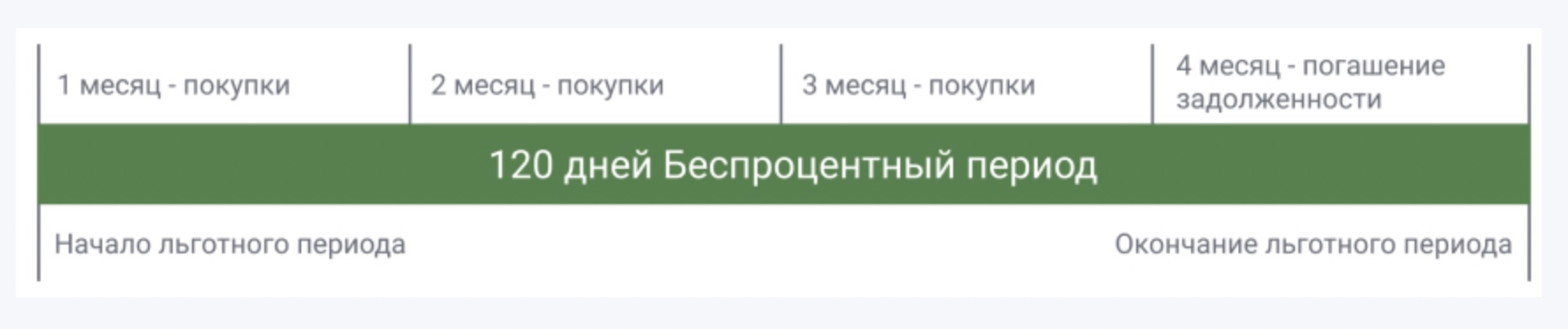

Как всё работает?

Вот “наглядная агитация” от “Сбера”:

Льготный период по “СберКарте” всегда начинается с 1-го числа каждого месяца. В нашем примере это – сентябрь.

Месяц (опять-таки сентябрь) даётся на покупки. Ещё три месяца – на возврат денег за то, что купили в сентябре.

Есть минимальный ежемесячный платёж – 3% от суммы задолженности (минимум 150 рублей). В нашем случае первая “минималка” будет в конце октября. Вторая – в конце ноября. В конце декабря будет необходимо расплатиться полностью.

Внимание! Важно понимать, что отсчёт беспроцентного периода в 120 дней всегда начинается с 1 числа месяца. Т.е. на покупку, сделанную 10 сентября, у вас будет беспроцентный период уже не 120, а 110 дней.

В народе такие условия называются “честным” грейсом. Хотя лучше было бы назвать его “неудобным”:

- Придётся подстраиваться – в идеале при такой схеме нужно совершать покупки только 1 числа. Ведь только так вы получите обещанные 120 дней без процентов. И у вас будет на одну зарплату больше, чтобы легче было вернуть банку долг.

- … А если жизнь окажется сложнее, и подстроиться не получится – придется довольствоваться менее выгодными условиями.

Для сравнения – у карты “100 дней без %” от или “110 дней без процентов” от “Райффайзенбанка” льготный период начинается строго с того дня, когда вы совершили первую покупку. И уже от этой даты считается 100 или 110 дней.

… С другой стороны – кто-то берет в долг по кредитке ненадолго, буквально на пару недель или на месяц- два. Для таких клиентов условия от “Сбера” будут более чем приемлемыми.

Вывод: льготный период здесь честный, но не очень удобный – получить 120 дней без процентов будет трудно, разве что вы будете “подстраиваться” под свою кредитку.

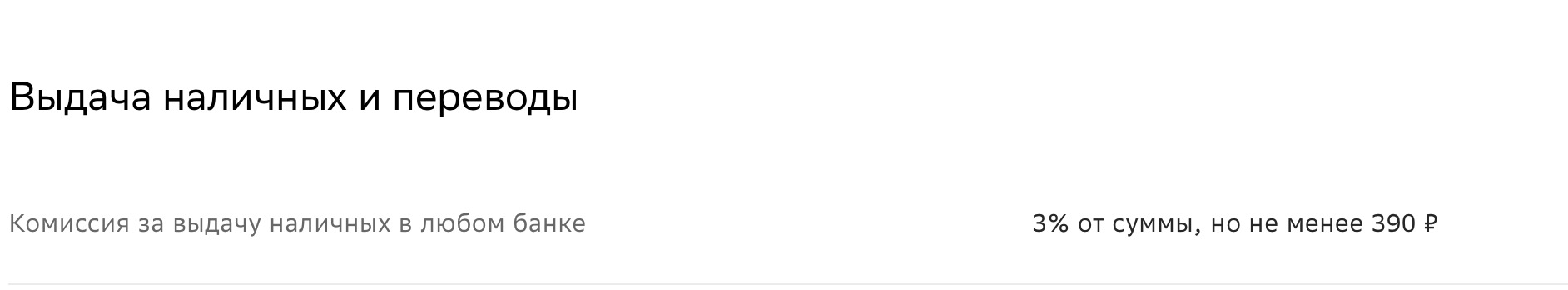

Снятие наличных

Есть ли у новой “СберКарты” снятие наличных с кредитного лимита без комиссий и штрафных процентов?

К сожалению – нет.

За “обналичку” кредитных денег будет комиссия – 3% от суммы, но не менее 390 рублей:

Максимальная сумма снятия – 300 000 рублей в сутки.

Также за выдачу наличных с 1-го дня начинают “капать” проценты.

Справедливости ради, у “Сберкарты” они на удивление небольшие – всего 17,9% годовых.

Конкуренты в таких случаях начисляют куда больше – например, тот же “Тинькофф-Банк” применит ставку от 30 до 49,9 (!) процентов. Опять-таки – ваша ставка будет индивидуальной (и скорее ближе к 49,9), а у “Сбера” она фиксированная для всех заемщиков.

“Кстати о ставках! А что там за “от 9,8%” было”?

Широко разрекламированная ставка 9,8% – это акция до 31 декабря 2021 г. (возможно, она будет продлена). И действует она не на все покупки, а только в отдельных случаях:

- Покупки в фирменном онлайн-маркетплейсе “СберМегаМаркет”. Там, конечно, есть всё, вот только сам “СММ” есть далеко не везде. Например, в моем городе с населением в 250 000 человек заказ можно забрать только в одном -единственном магазине “Пятерочка” :).

- Траты на здоровье – а именно на аптеки, анализы, тесты.

А ещё по “СберКарте” разрешается оплачивать “коммуналку” (ЖКХ) без комиссии. И раз уж по карте есть льготный период – заплатить за квартиру получится в рассрочку до 120 дней без процентов.

Кэшбэк

Да, он здесь есть – кредитная “СберКарта” участвует в бонусной программе “Спасибо от Сбербанка”.

К сожалению, много заработать не получится – кэшбэк за покупки составляет всего 0,5%. Чтобы получать его, необходимо тратить по карте 5 000 рублей в месяц. Ещё одно требование – соотношение трат по карте к снятию наличных. На безналичные покупки должно приходиться не менее 75% операций, на выдачу наличных – не более 25%.

Всего в бонусной программе есть 4 уровня – “Спасибо”, “Большое Спасибо”, “Огромное Спасибо”, “Больше, чем Спасибо”:

На “старших” уровнях есть возможность получать и повышенный кэшбэк – 3%, 7%, 10% и даже 20% в отдельных категориях:

Для этого надо добраться до уровня “Огромное Спасибо” (2 категории) или “Больше, чем Спасибо” (4 категории, из них 2 активируются только за баллы-“спасибки”).

Как это сделать? Правильно – выполнять ещё больше заданий:

| “Огромное Спасибо” | “Больше, чем Спасибо” | |

| Снятие наличных | не более 20% от суммы операций в месяц | не более 10% |

| Совершить хотя бы 1 платеж в месяц через Сбербанк Онлайн, мобильное приложение или автоплатеж | да | да |

| Вклад в Сбербанке (открытие или пополнение хотя бы 1 раз в месяц) | нет | да |

Правда, категория с повышенным бонусом – вовсе не гарантия, что этот бонус дадут:

Дополнительные бонусы зачисляют и за приобретения в магазинах-партнерах:

Срок жизни бонусных баллов-“спасибок” от Сбербанка – 2 года.

Потратить “спасибки” можно:

- В сервисах “Сбербанка” – на ж/д и авиабилеты, бронирование, билеты в театры и кино, и т.п.;

- В бесчисленных магазинах-партнёрах;

- Обменять на рубли (только на уровне “Больше, чем спасибо”). Правда, обменный курс вас не порадует – будет не привычные “1 бонус = 1 рубль”, а 1 бонус = 0,50 копеек.

Вывод. Конечно, бонусная программа – это последнее, за что стоит брать “Сберкарту”. Кэшбэк очень маленький – всего 0,5%. И это в наше время, когда люди и на кэшбэк в 1% уже не смотрят!

А ещё банк предъявляет много странных и неудобных требований – следить за количеством снятых наличных, открывать и пополнять вклады (какие по ним проценты-то в “Сбере” сейчас?!) и т.п.

Наконец, есть сложности с конвертацией бонусов в рубли.

Сколько стоит обслуживание?

“Сберкарта 120 дней”, хоть и является кредитной, обслуживается бесплатно, без дополнительных требований к обороту и тому подобных “подводных камней”. Отлично!

Сравнение с конкурентами

Ещё один популярный кредитный пластик “из рекламы” – карта “Целый год без %” – выглядит поинтереснее:

- Льготный период – сразу 365 дней без процентов на покупки, т.е. гораздо больше, чем у “Сбера”. Рассрочка на год – очень сильно, такого сейчас не предлагает ни один из конкурентов. Единственная сравнимая акция – на 200 дней без % по “Карте возможностей” от ВТБ – уже закончилась.

- Кэшбэк до 33% у партнеров. На практике скидки предлагают и правда неплохие:

- Бесплатное обслуживание (в первый год, дальше 990 рублей в год).

Прямо сейчас это – пожалуй, самый сбалансированный вариант на рынке кредитных карт России.

…В принципе, можно рассмотреть и уже упомянутую “Карту возможностей” от ВТБ. Её главная “фишка” – “есть всего и по чуть-чуть”:

- До 110 дней без процентов. Да, не 365 дней – но со 2-го года льготный период получается немного больше, чем “Целый год без %” – до 110 дней против максимум 100 у “Альфа-Банка”;

- Периодически запускают рефинансирование кредитов в других банках на 180 дней (сейчас временно приостановлено);

- Кэшбэк 1,5% на покупки. Правда, услуга эта – платная, стоит 590 рублей в год;

- Есть возможность бесплатно снимать наличные с кредитного лимита – в месяц оформления карты и в следующий за ним месяц. Максимальная сумма – до 50 000 руб./мес.;

- Бесплатное обслуживание навсегда (а не в первый год, как у “Целого года без процентов”).

“СберКарта” – требования к заемщику

Возраст. Банк верен себе – новую “СберКарту” выдают начиная с 21 года. Если вам от 18 (раньше не получится нигде) до 20 лет – попытайте счастья в другом банке. Например, том же “Тинькофф”, они работают с клиентами уже начиная с возраста совершеннолетия.

Гражданство – только РФ.

Неочевидное требование – не иметь другой кредитки Сбера. Такова политика банка – мы даем нашему клиенту только одну кредитную карту, и всё тут. Т.е. чтобы оформить новую “СберКарту”, придется закрыть все старые кредитки в “зеленом” банковском учреждении. И, конечно, по ним не должно быть задолженностей.

Банк “Уралсиб” активно рекламирует “кредитную карту “на три буквы “Б” – с большим льготным периодом, бесплатным обслуживанием и быстрым оформлением.

Но правда ли это? Нет ли здесь каких-нибудь недомолвок, полуправды и тому подобных хитростей?

Что ж – давайте проверим все обещания Уралсиба .

Внимание, акция!

Оформите кредитную карту “Целый год без %” до 31.05.2022 г. и получите:

- Льготный период – 365 дней без % на все покупки;

- Кэшбэк до 33% в магазинах-партнёрах;

- Вечное бесплатное обслуживание!

“Большой льготный период” – всё ли здесь честно?

Конечно, грейс-период – самое первое место, где уже по умолчанию ждешь подвоха. Что-то нам приготовил любимый “Уралсиб” :).

Как устроен льготный период?

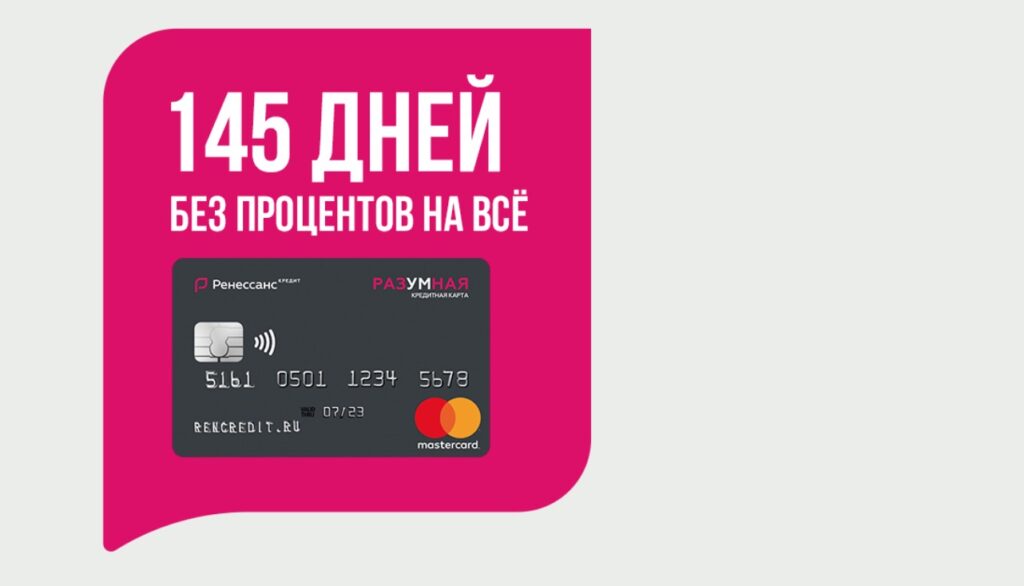

- Совершаете покупку – начинается рассрочка. Отсчет льготного периода начинается с 1-го числа месяца, когда она была сделана. Например – если купили что-то 30 апреля, то грейс стартует с 1-го апреля.

- Со 2-го месяца необходимо вносить минимальный ежемесячный платеж. По карте “120 дней на максимум” это 3% от суммы долга, но не менее 300 рублей.

- Первые 3 месяца отведены на покупки. В конце третьего месяца формируется итоговая сумма задолженности с начала грейса. 4-й месяц – платёжный, погасить долг необходимо не позднее последнего рабочего дня. Если не сделать этого – банк начислит проценты (от 29,9% до 49,9% годовых – определяет индивидуально). Примечание: на практике, конечно, лучше сделать это где-то за 3 рабочих дня.

В чем здесь подвох? Ну, не подвох – нюанс 🙂

Льготный период – “нечестный”. Банк открывает рассрочку под 0% , например, в апреле – и к концу июля в любом случае ждёт погашения по всем операциям в первые три месяца (апрель-июнь). И если на покупки в начале апреля рассрочка и правда была 120 дней, то на траты в начале июня – уже только 60.

… А теперь – проведём небольшое

Сравнение с конкурентами. 120 дней без процентов – достойное предложение:

- Например, по “Карте возможностей” от ВТБ будет до 110 дней без % (т.е. на 10 дней меньше).

- Раскрученный “Тинькофф Платинум” дает всего-навсего до 55 дней без % .

Внимание, акция!

Оформите кредитную карту “Целый год без %” от “Альфа-Банка” и получите:

- Льготный период – 365 дней без % на все покупки. Да-да, будет рассрочка на целый год!;

- Кэшбэк до 33% в магазинах-партнёрах;

- Бесплатное обслуживание!

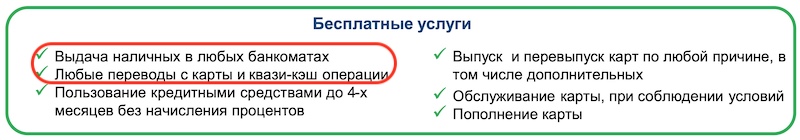

“А что там с бесплатным снятием наличных?”

Второе “Б” из рекламы – это снятие наличных без комиссии и в любом банкомате.

Что ж – так и есть, в тарифах указана та же самая информация. Не взимают комиссию не только за обналичку, но и за переводы. Да что там – даже за квази-кэш (электронные кошельки, лотерейные билеты и т.п.)!

Правда, есть одно “но”. Комиссию с вас, конечно, не возьмут – не положено.

А вот “процентики” за пользование денежными средствами банка – начислят с 1-го дня. Да какие – почти 50% годовых!

Стандартная – и не очень красивая – история. Банк убирает комиссию, но одновременно… гм… не акцентирует в рекламе внимание на том, что процентная ставка-то никуда не делась.

Справедливости ради – кредитная карта исторически “заточена” только под покупки, снятие наличных по ней – всегда очень дорогая история, банки традиционно стараются заработать на этом по-максимуму.

Сравнение с конкурентами. В последнее время условия по обналичке с кредиток стали жёстче – с рынка пропали все карты, где эта услуга была доступна на постоянной основе.

Единственное исключение (да и то с натяжкой) – уже упомянутая кредитная “Карта возможностей”. Здесь есть приветственный бонус – разрешается в месяц оформления карточки и в следующий месяц снимать до 50 000 руб./мес. без комиссии и процентов.

“Ну а обслуживание-то хоть бесплатное?”

Да – но при условии, что тратите по карте хотя бы 10 000 рублей в месяц. Если нет – взимается ежемесячная комиссия. Цена вопроса – 149 руб./мес.

Т.е. здесь уже придется выбирать – или пользоваться “120 дней на максимум” как основной картой, или подыскивать что-то другое с бесплатным обслуживанием, или каждый год дарить банку почти две тысячи рублей в качестве абонентки.

Про “быстрое оформление по одному документу”

“Уралсиб”, как и заявлено в рекламе, при оформлении просит только паспорт – здесь всё корректно.

Ещё несколько моментов по “формальностям”:

Отзывы

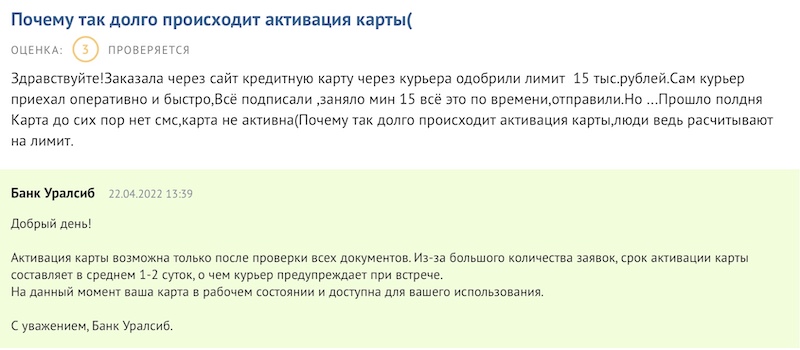

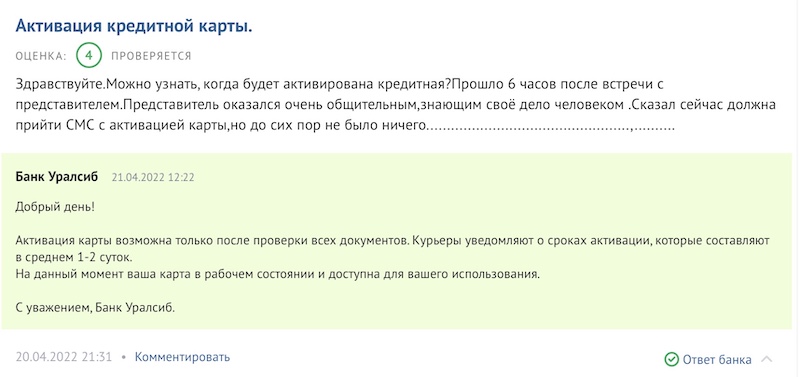

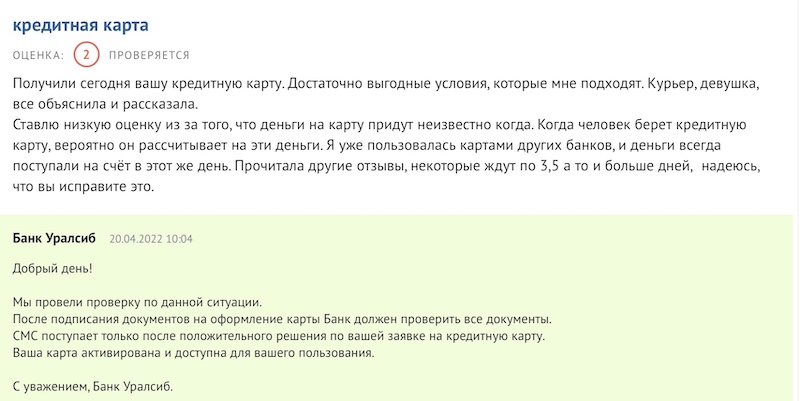

“Уралсиб” – банк не самый большой, а карта “120 дней” – сравнительно новая. Но кое-какие отзывы по ней уже есть.

Торопиться не надо (с). Держатели карты отмечают, что активация карты занимает 1-2 дня:

Деньги на кредитку приходят тоже не очень быстро, в течение нескольких дней:

Вполне возможно, что банк просто не справляется с потоком клиентов, который наверняка серьезно вырос после начала рекламной кампании.

А этот отзыв – пример того, что лучше сначала все-таки читать условия по карте и не обвинять банк в “обмане”, которого не было:

Заключение. Брать или не брать?

Главное преимущество карты “120 дней на максимум” – одобряют её очень хорошо.

Если просто срочно нужны деньги, или все найденные минусы карты вас не смущают – смело подавайте заявку.

А так – однозначно есть смысл повнимательнее присмотреться к конкурентам:

В октябре 2021 года известный банк “Хоум Кредит” представил и активно рекламирует по ТВ и в интернете новинку – кредитную карту с беспроцентным льготным периодом в 120 дней, бесплатным снятием наличных и обслуживанием.

На первый взгляд, получается очень интересное предложение. Но так ли хорошо всё обстоит на самом деле? Ведь все мы знаем — всегда или почти всегда есть «подводные камни», которые иногда меняют всё с ног на голову.

Так что — давайте не будет слепо верить «Хоум Кредиту» на слово, а проверим все обещания чешских банкиров.

Внимание, акция!

Оформите кредитную карту “Целый год без %” до 31.05.2022 г. и получите:

- Льготный период – 365 дней без % на все покупки;

- Кэшбэк до 33% в магазинах-партнёрах;

- Вечное бесплатное обслуживание!

Что с льготным периодом?

Как работает льготный период по карте “120 дней без %” от банка “Хоум Кредит”

Какой период рассрочки предлагают? До 4 месяцев. Максимальная продолжительность – 123 дня (т.к. в разных месяцах разное количество дней).

На что распространяется? На покупки, снятие наличных и переводы.

Тип грейс-периода – “честный”. На покупки дается 1 месяц. На то, чтобы их вернуть, дается ещё 3 месяца. Т.е. каждый месяц вы получаете на новые покупки до 123 дней.

Если бы грейс был “нечестным”, то покупка на 2-й месяц “съела” бы у вас 30 дней льготного периода, и было бы не “до 123”, а уже “до 93”.

Как всё работает? Пример: вы оформили карту 29 октября. По правилам “Хоум Кредит”, расчетной датой становится 25-е число каждого месяца (ещё может быть 5-е и 15-е). С него – а не с даты покупки – и начинается льготный период.

Что будет дальше:

- В день оформления вы совершаете первую покупку.

- 25.11 вам выставляют первый минимальный платеж по карте – 3% от суммы задолженности. Оплатить “минималку” нужно до 24.12. Если вы использовали по карте какие-то доп. услуги (подробнее о них см. ниже) – комиссия за них тоже войдет в сумму мин. платежа.

- Минимальный платёж №2 выставят 25.12. Правила по оплате те же – внести 3% от суммы долга до 24 числа следующего месяца, т.е. до 24.01.

- 25.01 выставляется итоговый платёж. Вы отдаете банку всю сумму задолженности. Как и раньше, на всё дается месяц – до 24.02.

Итого льготный период составил 122 дня – 6 д. в октябре + 30 в ноябре + 31 в декабре + 31 в январе + 24 в феврале.

Есть ли комиссия за снятие наличных?

Как понять, что перед вами – по-настоящему интересная и выгодная кредитка? Узнать, какие по ней действуют условия на снятие наличных!

Сегодня получить льготный период на 120 дней легко – жесткая конкуренция вынудила почти все банки иметь в портфолио такие кредитки.

Но только считанные карты на рынке предлагают на регулярной основе ещё и снятие “кредитных” денег без комиссии + разрешают отдавать деньги с рассрочкой от 100 дней. Если вернуть вовремя – проценты за обналичку не снимут.

Сегодня такая услуга точно очень востребована. Топ-менеджер “Альфа-Банка” Майкл Тач недавно рассказывал “Коммерсантъ”, что до 65% держателей карты “100 дней без %”, где разрешают обналичивать весь кредитный лимит (!), регулярно пользуются такой возможностью.

Есть ли похожие условия у кредитки “120 дней без %” от “Хоум Кредит”? К сожалению, ответ – отрицательный.

Да, льготный период на снятие наличных будет. Но будет и комиссия – за обналичку взимаются “драконовские” 5%. И банк никогда не спишет с вас меньше 500 рублей – даже если вы сняли 100 рублей.

А если не вернуть деньги в течение льготного периода – к комиссии добавляются ещё “микрозаймовые” 49,9% процентов годовых:

Программа “Финансовая Польза”

Если внести платеж вовремя не получается – у Хоум Кредит” есть уже знакомая нам по карте рассрочки “Свобода” защитная программа “Финансовая Польза” (далее ФП).

У ФП есть два варианта:

1. Ежемесячно платить 199 рублей за подписку на ФП. Тогда право пропустить ближайший платеж вы получите бесплатно. Подходит, если вы знаете, что просрочки будут еще долго.

2. Без подписки пропустить платеж можно за 499 рублей. Подходит, если просрочка – досадная случайность, и в будущем повторения такой ситуации вы не ожидаете.

Платные SMS

В первый месяц за “смски” плата не взимается. Дальше уже попросят деньги – а именно 99 руб. / мес.

Обслуживание

С 25.10.2021 г. карта “120 дней без %” обслуживается бесплатно без каких-либо условий.

Ещё первый перевыпуск “пластика” по вашей инициативе будет бесплатным. Отличный вариант, если с картой что-то не так. А вот второй и последующие – уже по 200 рублей за операцию.

Сравнение с конкурентами

Конечно, есть и карты поинтереснее:

Если вы хотите снимать наличные без комиссии – присмотритесь к карте “100 дней без %”.

Льготный период по ней чуть-чуть меньше – до 100 дней. Зато – в 1-й год разрешается снимать хоть весь кредитный лимит по карте без комиссий и процентов, а на возврат денег дается до 100 дней. Со 2-го года условия будет 50 000 руб./мес – согласитесь, тоже вполне неплохо. Обслуживание – бесплатное. Подробнее…

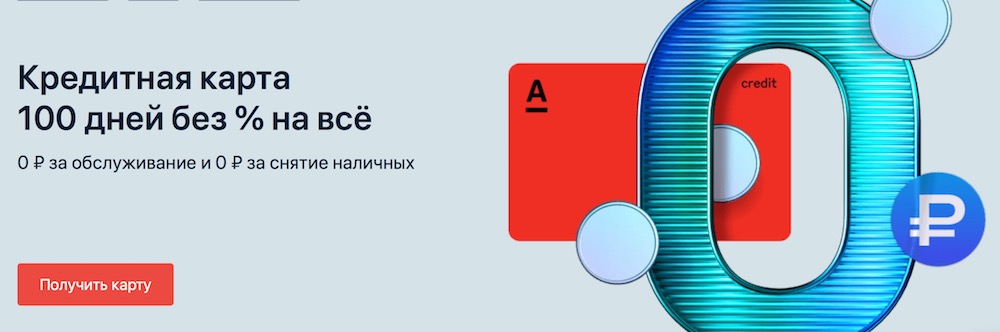

Если вы хотите льготный период побольше – рассмотрите новую карту “145 дней без процентов” от банка “Ренессанс”:

- Больше грейс-период – 145 дней против 120 у “Хоум Кредит”

- Дешевле снимать наличные – комиссия составляет 2,9% от суммы снятия + 290 рублей. А у Home Credit будет 5%, но в любом случае не менее 500 рублей.

- Обслуживание, как у “Хоум Кредит” – тоже бесплатное без каких-либо условий. Подробнее…

Заключение

У карты “120 дней без %” от банка “Хоум Кредит” действительно есть немало сильных сторон:

- “Честный” грейс-период до 123 дней без процентов;

- Программа защиты от просрочки платежа “Финансовая Польза”;

- Бесплатное обслуживание на весь срок действия карты.

Главный и ключевой недостаток – ужасные условия по снятию наличных. Уже через два месяца после оформления карты за обналичку с вам попросят 5%, но не меньше 500 рублей + адские 49,9% годовых за просрочки. Это ОЧЕНЬ много.

Но в любом случае “120 дней без %” – не самая интересная кредитка на рынке. Конкуренты предлагают более интересные условия:

- Льготный период бывает и дольше – до 145 (“Разумная”, банк “Ренессанс”);

- Есть карта с льготным периодом до 100 дней и бесплатным снятием наличных (“Альфа-Банк”).

На наш взгляд – читателям есть смысл присмотреться к одной из этих карт, а не оформлять кредитный пластик от “Хоум Кредит”. Но итоговый выбор – разумеется, только за вами.

СберБанк предлагает совершенно новый кредитный продукт для всех - бесплатную кредитную карту "СберКарту".

Особенности

Самое главное о ней - бесплатный выпуск, обслуживание и уведомления. Карточка имеет продолжительный льготный период - 120 дней, в течение него проценты за пользование заемными деньгами не взимаются. После завершения бесплатного срока устанавливается ставка в 17,9% годовых. Что является на сегодня довольно низким значением.

Некоторые расчеты обойдутся дешевле. Пониженная ставка в 9,8% годовых предусмотрена для онлайн-покупок в "СберМегаМаркете" и оплаты в категории "Здоровье".

Лимит для каждого клиента устанавливается в индивидуальном порядке. Максимально доступно 1 млн рублей.

Владельцы СберКарты участвуют в бонусной программе под названием "СберСпасибо". Бонусы начисляются в размере до 30% от суммы покупки в магазине-партнере.

Держателю пластика стоит учесть и некоторые его недостатки. Наряду с бесплатным обслуживанием и изготовлением предусмотрены комиссии за снятие наличности. Поэтому данной картой лучше пользоваться только для безналичной оплаты.

Оформить СберКарту можно здесь →

Комиссии за снятие наличных:

- 3% (но минимум 390 рублей) в родных банкоматах;

- 4% (минимально 390 рубл.) в остальных устройствах.

Обратите внимание, что без комиссии нельзя снять не только кредитные средства, но и собственные, которые вы будете хранить на карте. Лимит по обналичиванию - 300 тысяч рублей в день, ограничений в месяц нет.

Основные характеристики СберКарты

Главные условия:

- Ставка - от 9,8%.

- Лимит до 1000000 рубл.

- Возобновляемый бесплатный период до 120 дней - только на безналичную оплату. Не распространяется на снятие или переводы.

Льготный период отсчитывается с момента совершения первой операции. Проценты не начисляются при полном возврате задолженности до истечения 120-дневного срока. Бесплатный период стартует снова на следующий день после полного погашения долга.

- Ежемесячный платеж - 5% от размера задолженности.

- Плата за годовое обслуживание - 0 рублей.

- Бесплатное информирование.

- Платежная система - MasterCard. Международная карта.

- Уровень карточки - стандартная.

- Безопасность - наличие чипа, технология 3D-Secure, бесконтактные платежи (PayPass, Samsung/Apple/Google Pay.

- Участие в бонусной программе и получение баллов "Спасибо" - за каждые 100 рублей в чеке (больше бонусов для привилегированных клиентов). 1 спасибо = 1 рубль скидки. Обменять баллы можно у партнеров или на порталах "Впечатления", "Путешествия", "Онлайн Маркет".

- При покупках у партнеров начисляется до 30% бонусов.

- Запрос баланса в неродных банкоматах - 15 руб.

- При пропуске платежа начисляется неустойка 35% годовых.

- Страхование заемщика не является обязательным. Если же договор был заключен, то есть возможность отказаться от него в течение 14 дней.

Помимо кредитных средств, на карте можно хранить и накапливать собственные деньги. При использовании заемных средств необходимо ежемесячно вносить 5% от потраченной суммы.

Чтобы получить СберКарту, нажмите здесь →

Подобные предложения у других банков

Сегодня можно найти такие же привлекательные предложения и в других кредитных организациях.

Заемщики рекомендуют:

- Карта Возможностей от ВТБ - от 14,9%, до 110 дней бесплатного пользования.

- Тинькофф Платинум - от 0%, до 55 дн.

- Zero от МТС - 10%, до 1100 дней.

- Cashback от Ситибанка - от 7%, до 50 дн.

- МожноВСЁ от Росбанка - от 23,9%, до 62 дн.

Кто может получить СберКарту?

При получении СберКарты не требуется подтверждение заработка, но у заемщика должен быть постоянный источник дохода. Также не нужна регистрация ни в регионе присутствия банка, ни в регионе получения пластика. Карту можно получить и с временной регистрацией.

Отказано будет тем, кто нигде не работает, участвует в процедуре банкротства или против кого начато исполнительное производство.

Решение по заявке на получение СберКарты принимается за 5 минут.

Преимущества и недостатки бесплатной карты от СберБанка

Среди плюсов эксперты выделяют:

- сравнительно небольшая годовая ставка;

- бесплатное обслуживание пластика;

- большой доступный лимит, который определяется по КИ и не зависит от набора предоставленных документов;

- возможность участия в бонусной программе с накоплением баллов для последующих покупок.

- смс-информирование, позволяющее получать актуальные данные обо всех операциях и состоянии баланса, - 0 рублей.

Минус , пожалуй, только один - это наличие комиссии (причем не маленькой) за обналичивание. Карта больше подходит для покупок, а также получения скидок при последующих платежах.

Автор статьи

Читайте также: