Аккумуляция и инвестирование сбережений граждан какой банк

Обновлено: 25.04.2024

События 2020 г. оказали серьёзное влияние на структуру сбережений населения России. Пандемия коронавируса, ослабление российского рубля, запуск программы льготной ипотеки, снижение ключевой ставки и снижение банковских и кредитных ставок — всё это привело к перетоку капитала от одних инвестиционных инструментов к другим.

Рассмотрим самые популярные способы вложения капитала и факторы, которые оказывают влияние на их перераспределение.

Фондовый рынок

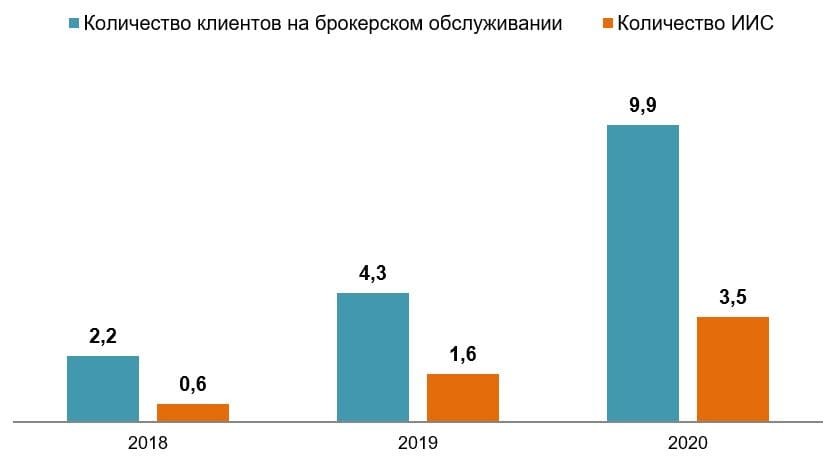

По данным Банка России , количество клиентов на брокерском обслуживании в 2020 г. выросло в 2,3 раза, достигнув 9,9 млн. Основной прирост наблюдался в массовом розничном сегменте, доля которых от общего количества клиентов увеличилась до 85%.

Доля уникальных клиентов среди экономически активного населения страны достигла 12%.

Стоимость ценных бумаг на счетах физических лиц в депозитариях увеличилась на 45%, достигнув 5,3 трлн руб.

Количество ИИС по итогам 2020 г. выросло до 3,5 млн. В общем количестве клиентов на брокерском обслуживании ИИС занимает более 30%. Объёмы активов счетов в 2020 г. выросли в два раза — до 376 млрд руб.

Динамика количества клиентов на брокерском обслуживании и ИИС, млн ед.

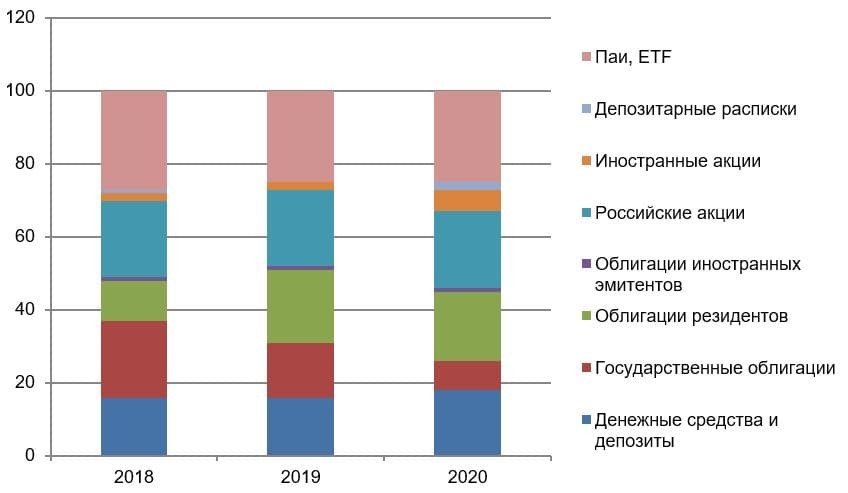

Основной приток средств частных инвесторов приходится на российские и иностранные акции, а также иностранные облигации. Из-за снижения процентных ставок значительно уменьшился приток средств в облигации российских кредитных организаций. Доля гособлигаций снизилась в два раза до рекордного минимума — 8%, а доля акций и депозитарных расписок выросла с 24 до 29%.

Динамика структуры активов ИИС, %

На репо-форуме Национальной финансовой ассоциации (НФА) в конце марта 2021 г. первый заместитель председателя Банка России Сергей Швецов обозначил, что около 20% сбережений граждан на сегодняшний день вложены в ценные бумаги.

Всё больше людей становятся частными инвесторами, предпочитая вкладывать свои сбережения в фондовый рынок. Ценные бумаги становятся более привлекательными для вложений, чем недвижимость, банковский вклад или иностранная валюта.

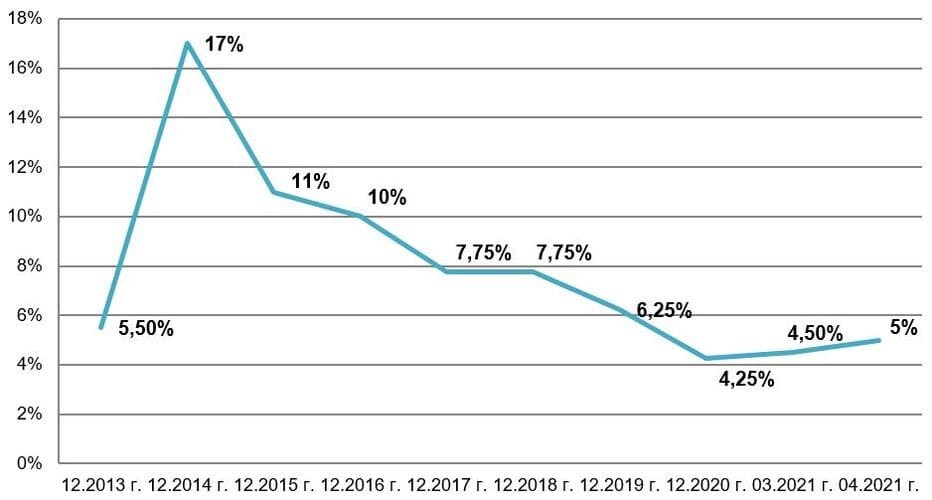

Одной из главных причин массового открытия счетов с брокерским обслуживанием стало падение ставок по вкладам.

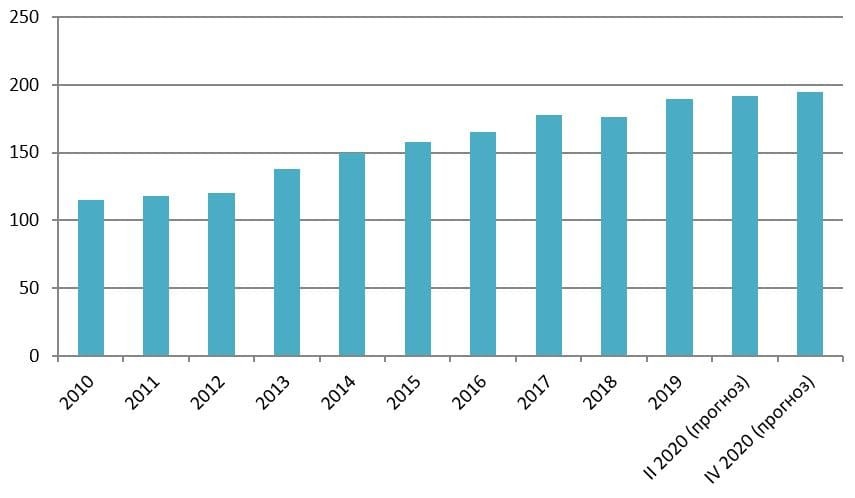

Банковские вклады

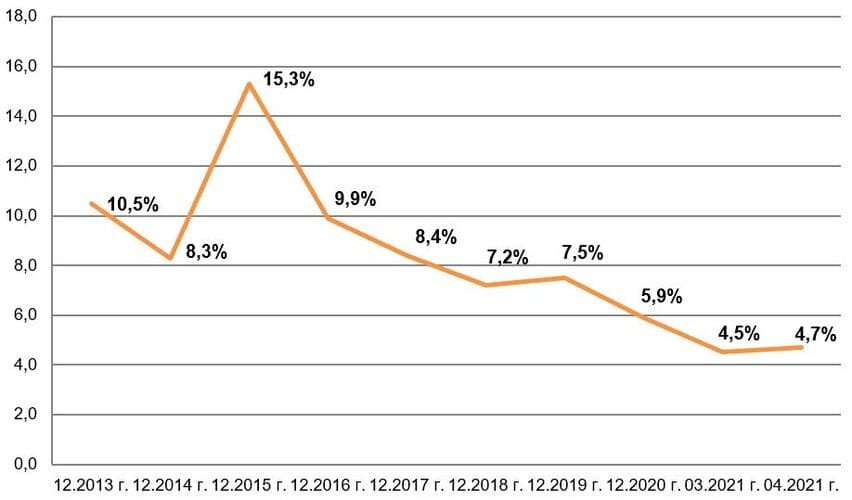

По итогам 2020 г. зафиксирован рекордно низкий уровень максимальных процентных ставок по вкладам за последние десять лет, что вызвано падением ключевой ставки Банка России. Хранить сбережения на банковских вкладах стало менее выгодно. В этот период проценты по депозитам в российских банках не превышали официального уровня инфляции, то есть вкладчики теряли покупательную способность своих сбережений.

По мере того как процентные ставки по банковским вкладам становились менее доходными, банки активно предлагали привлекательные условия по вложению денег в такие инструменты, как брокерские счета и ИИС, а также предоставляли возможность быстрого открытия счёта через мобильное приложение.

Динамика изменения максимальной процентной ставки (по вкладам) десяти крупнейших коммерческих банков, %

Несмотря на падение процентной ставки, банковские вклады остаются одним из самых востребованных инвестиционных инструментов. Объём средств на депозитах в банках последние несколько лет неуклонно растёт.

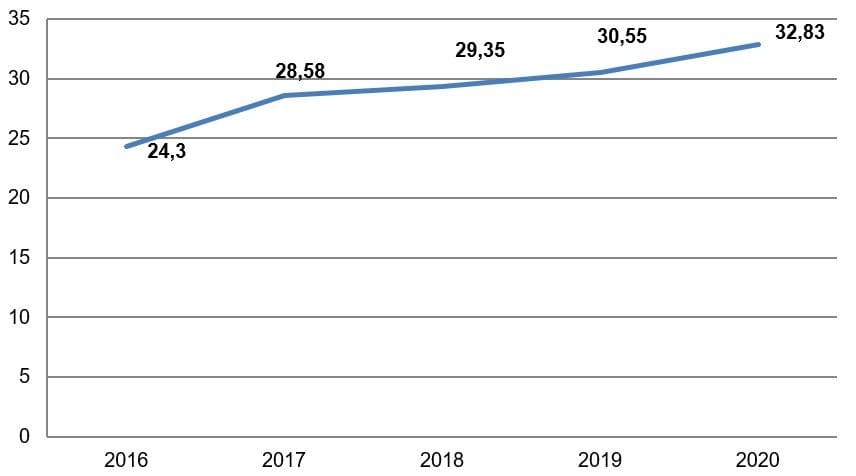

По данным Банка России , в 2020 г. объём денежных средств на вкладах физических лиц составил 32,83 трлн руб., включая средства в иностранной валюте, причём почти 80% составляют рублёвые депозиты.

Динамика величины вкладов, млрд руб.

Снижение процентных ставок до рекордного минимума без сокращения суммы средств на депозитах можно объяснить низкой финансовой грамотностью населения или желанием диверсифицировать свои риски. Из-за нестабильной экономической ситуации вкладчики предпочитают направлять свои сбережения одновременно в несколько инвестиционных инструментов.

В конце апреля 2021 г. Банк России повысил ключевую ставку до 5% и впервые дал прогноз по ключевой ставке на ближайшие два года. Это даёт повод ожидать рост банковских вкладов и переток капитала в сторону депозитов как самого простого и понятного для большинства способа вложения сбережений.

Недвижимость

Снижение процентных ставок по вкладам и кредитам привело к росту ещё одного популярного способа инвестирования — в недвижимость.

С целью поддержки кредитных организаций, застройщиков и населения весной 2021 г. государство приняло решение субсидировать ставку по кредитам на покупку жилья на первичном рынке (постановление Правительства РФ от 23.04.2020 № 566). Льготная ипотека составляет 6,5% для новостроек, 7,3% — для вторичного жилья. Именно эти меры поддержки строительного бизнеса вызвали бум покупки жилья в 2020 г.

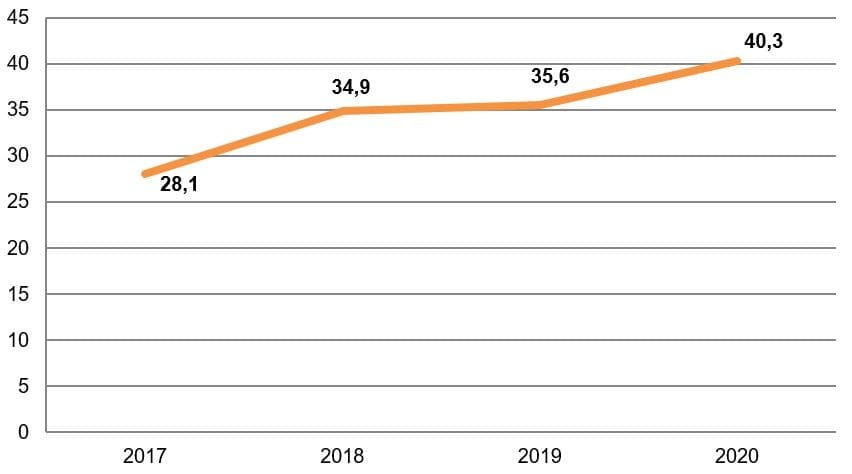

Динамика индекса доступности ипотеки, %

По итогам 2020 г. российские банки выдали ипотечные кредиты на 4,2 трлн руб., установив новый рекорд с 2018 г. Почти четверть объектов недвижимости, приобретённых в 2020 г., составили квартиры для инвестиций, приобретаемые с целью дальнейшей продажи или сдачи в аренду.

Динамика показателей ипотечного жилищного кредитования, млн руб.

Снижение ипотечных ставок, рост индекса доступности жилья привели к увеличению стоимости объектов недвижимости. Ключевая ставка начинает расти, Банк России прогнозирует продолжение роста в ближайшие два года. Кроме того, программа льготной ипотеки действует до 1 июля 2021 г. Дальнейшее удержание процентных ставок на ипотечном рынке может привести к росту долгового пузыря, ведь доходы населения продолжают падать. Однако президент РФ Владимир Путин в начале этого года поручил правительству совместно с Банком России подготовить предложения о продлении льготной ипотеки до 2024 г. , поэтому программа может быть продлена для некоторых регионов и особо нуждающейся категории граждан.

Прогноз на 2021 год

Несмотря на сложности 2020 г., намечается общий тренд роста накоплений и сбережений населения страны. По данным Росстата , в 2020 г. доходы населения снизились на 4% по сравнению с 2019 г., а накопления выросли в два раза — до 5,2 трлн руб. На это повлияло снижение расходов на 4,4% из-за карантинных мер и опасения по поводу дальнейшей экономической ситуации в стране и мире. Кроме того, растёт расслоение населения. Инвесторы с большим капиталом всё больше вкладывают свои сбережения в различные финансовые инструменты.

Минэкономразвития прогнозирует увеличение реальных доходов россиян в 2021 г. на 3%, в 2022 г. — на 2,4%, в 2023 г. — на 2,5%. Восстановление доходов предполагается за счёт предпринимательской деятельности и других источников. Рост будет зависеть от восстановления экономической активности.

Некоторые изменения ожидают и структуру финансовых вложений. Если популярность инвестиций в ценные бумаги будет продолжать расти, а вклады населения увеличатся за счёт повышения процентных ставок, то рынок недвижимости ждёт падение. Сокращение льготной ипотечной программы, рост процентных ставок по кредитам из-за увеличения ключевой ставки ЦБ приведёт к замедлению покупки жилья. Кроме того, из-за доступности недвижимости теряется актуальность сдачи жилья в аренду. Вложение сбережений в недвижимость может стать не таким привлекательным инструментом инвестирования, как раньше.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Банк – финансово-кредитная организация, изначально созданная для безопасного хранения денег клиентов (вкладчиков) на протяжении оговоренного соглашением срока. Современные функции банков гораздо шире. Так, сегодня банковские организации выдают населению кредиты (при этом формируется дополнительная денежная масса), проводят безналичные расчёты между частными лицами и организациями, предоставляют сопутствующие финансовые услуги. При этом такие кредитно-финансовые компании не имеют права осуществлять страховую, торговую, а также производственную деятельность.

- Функции Центрального банка

- Функции коммерческих банков

- Функции, выполняемые банком

- Основные функции банка

- Кредитная функция банков

- Функции банка в экономике

- Функции управления банком

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Функции коммерческих банков

Частные кредитные организации считаются основным звеном финансово-кредитной системы государства и предоставляют клиентам – вкладчикам и заёмщикам – широкий спектр услуг. Главные функции коммерческих банков – привлечение, плановое накопление и распределение средств, реализуемые в следующих видах операций:

- регулирование денежного оборота;

- посредничество в кредитовании граждан (в т.ч. предоставление ипотеки) и организаций-юрлиц,

- перевод денежной массы между клиентами в форме безналичных расчётов, (посредничество в платежах);

- консультирование, предоставление актуальной информации, повышение финансовой грамотности населения.

Функции, выполняемые банком

Всё многообразие функций, выполняемых банком, можно кратко сформулировать в трёх пунктах.

- Аккумуляция денежных средств. При этом нужно понимать, что если некоторые финансовые структуры (например, инвестфонды) аккумулируют деньги для их дальнейшего инвестирования, то банковские компании привлекают и накапливают такие ресурсы для собственных целей.

- Регулирование денежного оборота в государстве. Банковскую компанию можно назвать своеобразным центром, пропускающим через себя платежеоборот между субъектами (клиентами).

- Посредничество, под которым традиционно понимается непосредственная деятельность посредника в переводах, платежах и любых других видах расчётов.

Основные функции банка

В числе основных функций банка особого упоминания заслуживает деятельность по накоплению временно свободной денежной массы. Как правило, привлечение основной части средств осуществляется за счёт размещения вкладов клиентов (вкладчиков) на депозитных и сберегательных счетах. При этом владелец денег получает выгоду в виде процентного дохода (если речь идёт о депозите), а сама компания – ссудный капитал, который в дальнейшем пополняет резерв и частично используется для кредитования, играя роль основного источника кредитных ресурсов компании.

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Функции управления банком

Ключевые функции управления банком возложены на особый орган – общее собрание акционеров. В него входят участники-акционеры, владеющие именными акциями компании. В некоторых случаях состав органа также включает владельцев так называемых привилегированных акций. Собранию подчиняются две другие управляющие структуры: ревизионная комиссия и совет директоров, формулирующий и воплощающий в жизнь внутреннюю политику. Роль основного исполнительного органа играет правление, в подавляющем большинстве случаев формируемое из числа ключевых акционеров организации.

Военная спецоперация, санкции, неопределенность и ограничения — в такой ситуации штормит не только фондовый рынок. Вспоминаем основные правила инвестиций и изучаем, во что можно вложить деньги в такое непростое время

В этом тексте вы узнаете:

Как инвестировать правильно

Прежде чем начинать искать активы, в которые можно вложить деньги, стоит помнить основные правила инвестирования, особенно в период кризиса и неопределенности:

копите подушку безопасности;

поставьте цель и определитесь с приемлемым уровнем риска;

не поддавайтесь панике и следуйте своей стратегии;

диверсифицируйте инвестиции, то есть не вкладывайте все деньги в один актив. По возможности распределяйте вложения по странам, активам, валютам;

ребалансируйте портфель, если в этом есть необходимость;

не бойтесь обращаться к профессионалам и уходить с рынка;

инвестируйте в то, в чем разбираетесь.

Мы опросили экспертов и узнали у них, во что сейчас можно вложить деньги, и распределили активы по уровню риска. Помните, что никто и ничто не может гарантировать доходность. Как правило, большая доходность предполагает большие риски.

Минимальные риски

Банковские вклады

Вклады в банках — самый простой и консервативный способ вложить деньги. Депозиты застрахованы государством. Банк должен быть участником системы страхования вкладов (ССВ), оно обязательно для всех, кто хочет работать с вкладами физических лиц. Проверить кредитные организации можно на сайте Агентства по страхованию вкладов (АСВ).

Если кредитная организация обанкротится или лишится лицензии, то вкладчик получит полную сумму вклада, но не более ₽1,4 млн. Если у человека несколько депозитов в одном банке, то в целом получить можно также не более ₽1,4 млн. Помимо основной суммы вклада страхуются и проценты по нему, поэтому их тоже нужно учитывать. Если ваши накопления больше ₽1,4 млн, то лучше их разместить в нескольких банках, которые участвуют в ССВ.

Нужно учитывать, что под действие системы страхования подпадают не все вклады и счета. Список исключений можно посмотреть на сайте АСВ.

Насколько это выгодно?

В конце февраля 2022 года Банк России поднял ключевую ставку до 20%, а вслед за ним коммерческие банки повысили проценты по краткосрочным вкладам.

«На краткосрочном горизонте сейчас хорошую доходность можно получить по депозитам. Ставки до 18–20% в рублях еще актуальны. На фоне укрепляющегося рубля это неплохая инвестиция», — считает руководитель отдела развития продуктов и сервисов инвестиционной компании «Атон» Михаил Морозов.

Однако аналитик инвесткомпании «Фридом Финанс» Елена Беляева полагает, что, хотя банковский депозит один из самых надежных вариантов инвестиций, доходность такого инструмента не позволит догнать инфляцию. Риски по вкладам — снижение курса рубля и ускорение инфляции, добавил ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По оценке Минэкономразвития, годовая инфляция по состоянию на 25 марта достигла 15,66% годовых. Согласно данным Росстата, за месяц, после того как западные страны начали вводить против России санкции, в среднем цены выросли на 7,6%.

ОФЗ

Из ценных бумаг наиболее консервативный вариант — облигации федерального займа (ОФЗ). Их выпускает Минфин. Покупая такие бумаги, инвестор одалживает средства государству. За пользование деньгами ему выплачивают купоны, а также инвестор может заработать на разнице между ценой покупки и погашения или продажи бумаги. Как правило, номинал ОФЗ составляет ₽1 тыс. Обычно вслед за повышением ключевой ставки ЦБ увеличивается доходность не только вкладов, но и облигаций.

У облигаций также различается срок погашения. Он может быть как меньше года, так и больше, в том числе пять, десять лет, поэтому некоторые бумаги называют короткими, а другие длинными. Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», назвал короткие ОФЗ одним из наиболее консервативных и менее рисковых инструментов в текущих условиях.

Кроме того, есть разные виды ОФЗ. Как следует из аналитических материалов «ВТБ Мои Инвестиции», эксперты отдают предпочтение следующим бумагам:

ОФЗ с переменным купоном — это страховка на случай роста ставки ЦБ. Ставка купона у них привязана к ставке RUONIA (Rouble Overnight Index Average) — это ставка, по которой крупные кредитные организации предоставляют друг другу необеспеченные кредиты на один рабочий день. За счет изменения ставки купона рыночная цена таких ОФЗ в меньшей степени подвержена снижению, так как оперативно адаптируется к росту ключевой ставки;

ОФЗ с индексируемым номиналом — это защита от инфляции. Номинал таких ОФЗ индексируется на величину инфляции с опозданием в три месяца, а купонный доход по ставке 2,5% будет выплачиваться, исходя из проиндексированного номинала, отметили эксперты. То есть рост инфляции в марте отразится на номинале этих бумаг в июне. «Риск ускорения инфляции в 2022 году говорит о целесообразности иметь в портфеле данный вид ОФЗ», — считают аналитики «ВТБ Мои Инвестиции».

Кирилл Комаров, руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций», считает, что вложения в ОФЗ могут частично защитить от инфляции. «Это более консервативные инструменты, но с более ограниченным потенциалом доходности», — отметил он.

Кроме того, с 2021 года с купонов по всем облигациям взимают налог в 13%. Его удерживает брокер. Однако есть возможность повысить доходность ОФЗ. Бумаги можно купить на индивидуальный инвестиционный счет (ИИС), и тогда можно будет получить налоговый вычет в 13% на сумму до ₽400 тыс., то есть дополнительно ₽52 тыс. в год, отметил Альберт Короев, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

О том, что такое ИИС и какие у него бывают типы налоговых вычетов, можете посмотреть в нашем специальном материале. Кроме того, у нас есть материал о том, как посчитать реальную доходность облигаций.

Золото

Инвестировать в золото можно разными способами. Например, через покупку золотых слитков и золотых инвестиционных монет, а также через обезличенные металлические счета. В начале марта в России отменили НДС на покупку золотых слитков для физических лиц, ранее налог составлял 20%.

Кроме того, есть биржевые фонды (ETF) и паевые инвестиционные фонды (ПИФ), привязанные к золоту. Однако пока на Мосбирже открылись торги не по всем инструментам. В частности, доступны не все ETF из-за приостановки операций между Национальным расчетным депозитарием (НРД) и европейскими депозитариями.

Михаил Морозов отметил, что золото — один из наиболее консервативных вариантов инвестиций. По его мнению, он может помочь защитить сбережения от инфляции, так как снизилось доверие к ключевым валютам и появляются инфраструктурные риски для инвесторов. Эксперт считает, что, скорее всего, доля золота в портфелях будет наращиваться.

По его словам, глобальная инфляция разгоняется, и обычно золото — «актив последней надежды для защиты от нее». К нему обращаются в случае потери доверия инвесторов к политике Федеральной резервной системы (ФРС) США и Европейского центрального банка (ЕЦБ). «Предпосылки такие есть, так как все больше сомнений инвесторов, что не опоздала ли ФРС с повышением ставки», — отметил Морозов.

По мнению Елены Беляевой, инвестиции в золото — это способ, скорее, сохранить накопления, а не приумножить их. «Краткосрочные инвестиции в этом способе могут быть даже убыточными», — предупредила она.

«В золоте основной риск — это нормализация геополитической ситуации и снижение спроса на защитные инструменты, а также укрепление рубля, что приведет к отрицательной рублевой переоценке золота, основная котировка которого все-таки в рублях», — полагает Владимир Брагин.

Средние риски

Корпоративные облигации

Помимо государственных, есть корпоративные облигации, то есть инвестор одалживает средства компаниям. Беляева отметила, что это также консервативный вариант инвестиций, который не позволит догнать инфляцию. Однако если вы решите покупать подобные бумаги, то обращайте внимание на компании, которые их выпустили, от этого зависит надежность облигаций.

«В облигациях следует выбирать надежных эмитентов, и желательно покупать облигации с расчетом держать их до погашения», — считает Беляева.

По словам аналитика «Финама» Сергея Перехода, в инвесткомпании полагают, что первые оценки годовой инфляции на уровне 20% будут ошибочными и она окажется около 15%. «Потому для ее опережения можно выбрать либо субфедеральные облигации, либо эмитентов второго эшелона, но с умеренной долговой нагрузкой», — сказал он.

Субфедеральные облигации — это долговые бумаги, которые выпускают субъекты России, например области, городские округа.

Эмитенты второго эшелона — это крупные компании с меньшей капитализацией, чем у эмитентов первого эшелона, или так называемых голубых фишек. У бумаг этих компаний также меньше ликвидность.

Иностранная валюта

Купить доллары, евро и фунты в России сейчас стало труднее, так как власти ввели ряд ограничений. Например, комиссию на покупку этих валют 12% на бирже, ограничения по выдаче наличных и многое другое. Однако на бирже и в банках также можно приобрести японские иены, швейцарские франки и другие валюты иностранных государств.

Сыроваткин отметил, что в сложившейся ситуации, если инвестор не хочет платить комиссию, то можно купить на Мосбирже китайские юани. Однако получить их в наличном виде не получится. Некоторые банки предлагают вклады в юанях, но под низкие проценты, добавил эксперт.

«За последние два года юань заметно подорожал к доллару и в целом показывал довольно низкую волатильность. Риски — резкий разворот Народного Банка Китая в сторону смягчения денежно-кредитной политики, например, на фоне экономических проблем», — рассказал Сыроваткин.

Морозов полагает, что юань интересен, так как он выигрывает и от падения инвестиционного доверия к доллару и евро, и от перевода части торговых операций в юань рядом крупных игроков. Однако он полагает, что эту валюту стоит отнести к консервативным инструментам.

Финансовый консультант Наталья Смирнова также отмечала на своем YouTube-канале, что для таких валют, как гонконгский доллар, юань, почти нет инструментов, в которые их можно было бы вложить, поэтому непонятно, что с ними делать после покупки, то есть единственный вариант — ждать, что их курс вырастет.

По ее словам, если инвестор хочет сделать ставку на то, что ситуация с санкциями и экономикой в России будет хуже, то можно купить более стабильную валюту, например франки. «Юань — это тоже валюта развивающейся страны, там тоже есть своя тематика с Тайванем», — напоминает Смирнова.

Высокие риски

Акции

Вложения в акции могут иметь разный уровень риска, все зависит от компаний и стратегии инвестора. По мнению экспертов, риски по российским акциям такие:

Кирилл Комаров: «Риски здесь высокие — пока очень трудно понять, насколько тяжелым будет кризис, на каком уровне остановится рост инфляции»;

Владимир Брагин: «Основной риск — это серьезное ухудшение ситуации в экономике, негативно сказывающееся на состоянии компаний, вынуждающее правительство увеличивать налоговую нагрузку на них, например, для увеличения социальных расходов».

Однако долгосрочные вложения могут помочь снизить риски. По мнению Беляевой, сейчас более приемлемый вариант — формирование долгосрочного портфеля из акций компаний, которые производят продукцию, пользующуюся спросом, и которые в перспективе могут вернуться к выплате дивидендов. В текущей геополитической и экономической ситуации ряд компаний временно отказываются от выплат.

По мнению Михаила Морозова, если санкции продлятся долго, то у российских инвесторов — розничных, корпоративных и институциональных — основным рынком будут российские акции, так как иностранные инвестиции будут нести повышенные риски.

Аналитик ИК «Фридом Финанс» отметила, что цены на многие российские акции сейчас довольно привлекательны. «Понятно, что рынку потребуется продолжительное время для восстановления нормальной рыночной активности и цен на активы, но такой долгосрочный подход несет в себе намного более низкие риски с доходностью, которая может обогнать текущие темпы инфляции», — добавила Беляева.

Кирилл Комаров также полагает, что с учетом текущей волатильности и неопределенности максимальную доходность могут предоставить акции. По его мнению, они могут не только защитить от инфляции, но и дать возможность заработать благодаря тому, что сейчас многие бумаги сильно подешевели из-за геополитики и санкций. У них есть хорошие шансы восстановиться и даже выиграть от ухода с рынка иностранных конкурентов, считает эксперт.

Владимир Брагин также полагает, что российские акции потенциально могут принести наибольшую доходность. «Риски здесь сейчас повышенные, но если ситуация в экономике не будет давать серьезных поводов для беспокойства, рост котировок в обозримом будущем может составить и 20%, и 30%, а то и больше», — отметил он.

Эксперт также добавил, что акции следует расценивать как долгосрочные инвестиции. «Розничным инвесторам я рекомендую заходить в российский рынок через паевые фонды», — сказал Брагин.

Рынок фондов на российские бумаги постепенно открывается. В утренних текстах мы публикуем списки тех, кого допускают к торгам.

Спекуляции с акциями — стратегия для самых рисковых

Беляева добавила, что самую большую потенциальную доходность сейчас можно получить от спекулятивных операций с акциями, но у этого подхода и максимальные риски. «Рынок в текущем моменте очень волатилен. В отдельных бумагах рост цен за день может составить 30%, 40% и более. Но рассчитывать на устойчивый рост на рынке не стоит, мы можем увидеть такое же сильное снижение цен при ухудшении новостного фона», — отметила она.

Эксперт предупредила, что такой спекулятивный подход требует повышенной терпимости к рискам, постоянного мониторинга ситуации и высокого уровня профессионализма в анализе рынка. «Высокая волатильность цен в большей мере создает иллюзию возможности хороших заработков, на практике получить достойные результаты очень сложно», — рассказала аналитик.

Банковские вклады с инвестиционной составляющей привлекают повышенным процентом, но отпугивают непредсказуемостью дохода. Какие они бывают и кому подходят?

Если вы не инвестируете и думаете, что вас это точно не коснется, то ошибаетесь. Ограничения будут распространяться в том числе и на оформление комбинированных вкладов, которые выглядят привлекательно на фоне классических благодаря более высоким процентам.

Мы решили восполнить информационные пробелы. Итак, инвестиционный вклад: в чем его плюсы и почему ЦБ так не рекомендует его неопытным инвесторам?

Что такое инвестиционный вклад?

Это банковский вклад с повышенной ставкой, который можно открыть только при одновременном оформлении в банке инвестиционного продукта.

Деньги, которые клиент вносит на такой вклад, делятся на две части:

1. Классический депозит. По нему банк обязан выплачивать указанные в договоре проценты, а также вернуть вложения в установленный срок. Эта сумма защищена системой страхования вкладов (если банк в ней участвует) в пределах 1,4 млн рублей, как и все депозиты.

2. Финансовые инструменты. Эта часть не защищена государством. Доход от инвестирования клиент делит с банком. В какие именно инструменты вкладывать деньги, решают уполномоченные банком специалисты. В зависимости от продукта инвестируемая часть может быть размещена на брокерском счете или ИИС с доверительным управлением, в паевой инвестиционный фонд, направлена на инвестиционное или накопительное страхование жизни.

Разберем каждый из вариантов.

Доверительное управление (брокерский счет или ИИС)

Управляющий будет вкладывать деньги клиента в акции, облигации, золото, фонды недвижимости и прочие инструменты. За эти услуги он возьмет вознаграждение, обычно в виде процента от вложенной суммы.

Индивидуальный инвестиционный счет (ИИС) отличается от брокерского некоторыми ограничениями и дополнительными возможностями. Государство предоставляет владельцам счета ежегодный налоговый вычет на вложенные средства в размере 13%.

Финансовый советник Игорь Файнман в нашем подкасте «Это к деньгам» как-то сказал: выходить на биржу лучше было вчера, но сегодня тоже можно. А вот про ИИС так не скажешь: его лучше всего открывать в декабре. Разберемся подробнее.

Оформляя доверительное управление, клиент выбирает подходящую для себя стратегию по риску и доходности: чем более высокорисковые инструменты используются, тем выше потенциальная доходность.

Доходность доверительного управления не гарантирована. Более того, клиент может понести убыток и вовсе потерять свои вложения.

Паевой инвестиционный фонд (ПИФ)

Управляющая компания вкладывает деньги пайщиков в финансовые инструменты по заранее объявленным правилам (инвестиционная декларация). За управление компания ежемесячно забирает из каждого фонда часть средств в качестве своего вознаграждения. При успешном управлении вкладчик получает доход.

Доход паевых инвестиционных фондов зависит от роста стоимости активов, в которые вложены средства пайщиков.

Накопительное страхование жизни (НСЖ)

Клиент заключает со страховой компанией — партнером банка договор накопительного страхования жизни и делает регулярные страховые взносы. Часть взноса идет на страхование, а часть инвестируется. Если в период действия договора клиент попадет в покрываемую полисом ситуацию, страховая компания выплатит сумму страхового покрытия. Если обошлось без происшествий, страховая вернет накопительную часть и доход — если его принесла инвестированная часть средств.

Договор НСЖ оформляется на период от пяти до 30 лет. Если клиент решит забрать вложения в период действия договора, страховщик вернет только часть вложенных денег — выкупную сумму. Она прописывается в приложении к страхованию и зависит от внесенных платежей и срока действия соглашения. Как правило, чем раньше вы расторгнете договор, тем меньше получите.

Доход по НСЖ не гарантирован и не прогнозируем, он зависит от инвестиционного результата страховой компании за календарный год.

Инвестиционное страхование жизни (ИСЖ)

Инвестиционное страхование жизни работает по аналогии с НСЖ. Основное отличие заключается в том, что клиент вносит на счет страховой компании всю сумму сразу, а не накапливает ее, делая регулярные взносы. По окончании срока вкладчик получает внесенную сумму и возможную прибыль от инвестирования этих средств. Договор ИСЖ обычно заключается на срок до семи лет.

Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

В чем плюсы инвестиционного вклада?

1. При грамотном управлении инвестиционный вклад может принести дополнительный доход — не только процент от депозитной части, но и прибыль от инвестированных средств.

2. Вкладчику не требуется осваивать правила инвестирования: управление полностью берет на себя компания.

3. В случае необходимости депозитную часть можно изъять в любой момент.

4. Инвестиционный вклад открывается так же просто, как и обычный: для оформления чаще всего необходим только паспорт.

Какие риски есть у инвестиционного вклада?

1. Результаты инвестиционной части непредсказуемы: можно получить прибыль, а можно остаться в убытке, причем доходы депозитной части не перекроют потери по инвестиционной.

2. Если клиенту потребуется экстренный возврат вложенных средств, депозит будет возвращен без накопленных процентов и, возможно, не полностью — в зависимости от условий договора.

3. Плата за управление инвестициями взимается вне зависимости от результата. Если за время размещения средств не накопилось достаточно прибыли для оплаты услуги, комиссия вычитается из суммы вложения.

4. Клиент не может управлять своими инвестициями «вручную», ему приходится полагаться на профессионализм управляющего.

Кому подойдет?

Клиентам, которые ищут предсказуемый финансовый инструмент, стоит обратить внимание на классические банковские продукты. Обычные депозиты стоит рассмотреть и тем, кто не располагает финансовой подушкой. Инвестиционный вклад подойдет тем, кто хочет приумножить сбережения за счет повышенных ставок и при этом готов рискнуть некоторой частью вложенных средств.

Оксана ДАНИЛЕНКО, эксперт по депозитным продуктам Банки.ру

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

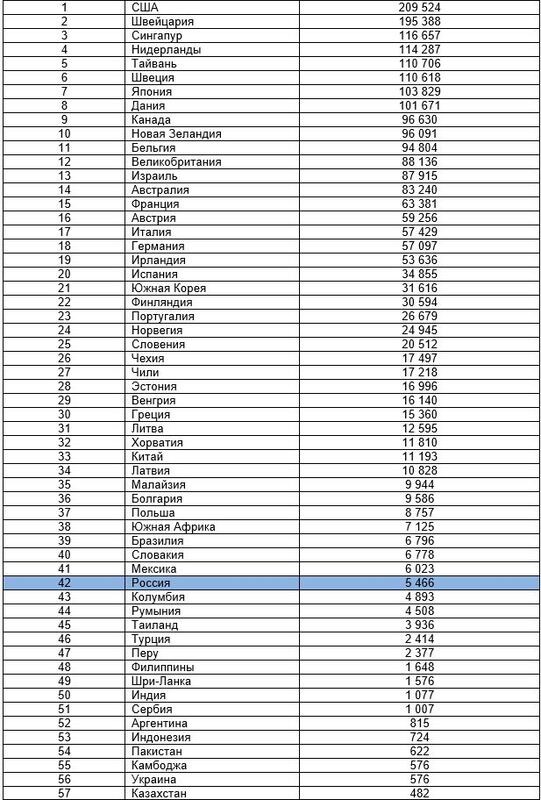

Германская страховая компания Allianz SE, которая входит в список организаций, системно значимых для мировой экономики, ежегодно публикует исследование Global Wealth Report (Отчёт о глобальном богатстве) . В нём содержатся сведения об уровне финансового состояния частных лиц в разных странах мира. В обзоре приводятся данные по 57 странам.

Последнее исследование было опубликовано в сентябре 2020 г. и включало в себя данные за 2019 г., а также прогнозы на 2020 г.

Ключевые показатели

Основные показатели, на которые стоит обратить внимание в исследовании Allianz Global Wealth Report:

-

общие финансовые активы, их прирост за год;

на душу населения;

В Allianz Global Wealth Report под финансовыми активами подразумеваются все сбережения, которые находятся на банковских депозитах, вложены в ценные бумаги, в различные страховые программы или иным способом.

Мировые финансовые активы

2020 г. сильно ухудшил статистику по мировым финансовым и экономическим показателям. Пандемия коронавируса и мировой экономический кризис оказали серьёзное негативное влияние на финансовые активы, сбережения и общее благосостояние людей по всему миру.

По данным Allianz Global Wealth Report, в период с 2005 по 2019 гг. наблюдался уверенный рост мировых финансовых активов населения, иными словами, оно становилось богаче. Однако сложности, с которыми столкнулся весь мир в прошлом году, должны, по прогнозам компании, привести если не к снижению, то к существенному замедлению роста глобальных финансовых активов.

Впрочем, не стоит винить во всём только коронавирус, ведь первые трудности, вызванные началом мирового кризиса, а также политическими и торговыми конфликтами, начались ещё в 2019 г. Именно тогда стал увеличиваться разрыв в уровне благосостояния между богатыми и бедными странами. Показатель чистых финансовых активов на душу населения для богатых стран в 2019 г. был в 22 раза больше, чем для бедных (против 19 раз в 2016 г.).

Мировые финансовые активы в 2019 г. выросли на 9,7%. Причём рост произошёл как в развивающихся, так и в развитых странах.

В исследовании Allianz Global Wealth Report богатыми странами (HWC) считаются те, где на человека приходится более 42 тыс. евро средних финансовых активов. К странам среднего класса (MWC) относятся государства, в которых активы на душу населения составляют от 7 тыс. до 42 тыс. евро. Соответственно, в бедных странах (LWC) на человека приходится менее 7 тыс. евро финансовых активов.

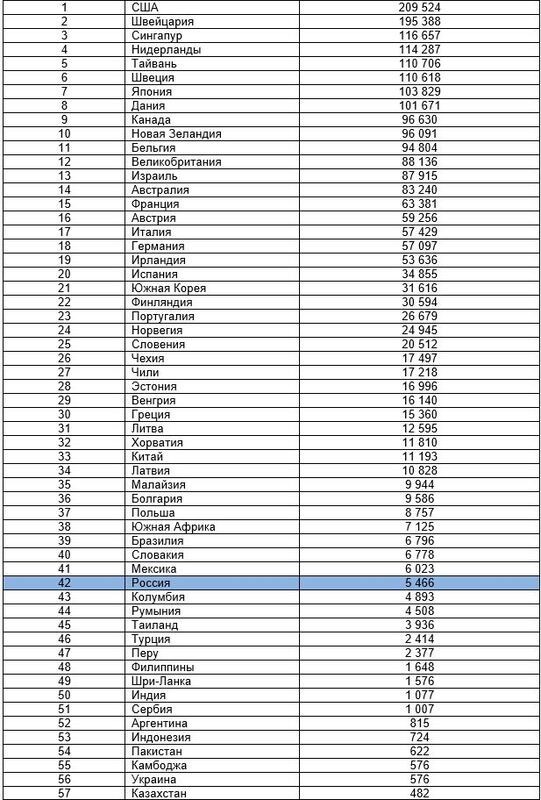

Рис. 2. Глобальный рейтинг по чистым финансовым активам населения. Источник: Allianz Global Wealth Report 2020

По итогам 2019 г. к богатым можно отнести первые 19 стран глобального рейтинга, составленного на основе чистых финансовых активов. Его возглавляет США. В тройку лидеров также входят Швейцария и Сингапур. Россия находится на 42 месте и относится к третьей группе, так как финансовые активы на душу населения в нашей стране составляют менее 7 тыс. евро и равны 5 466 евро.

Уровень расслоения общества и ВВП

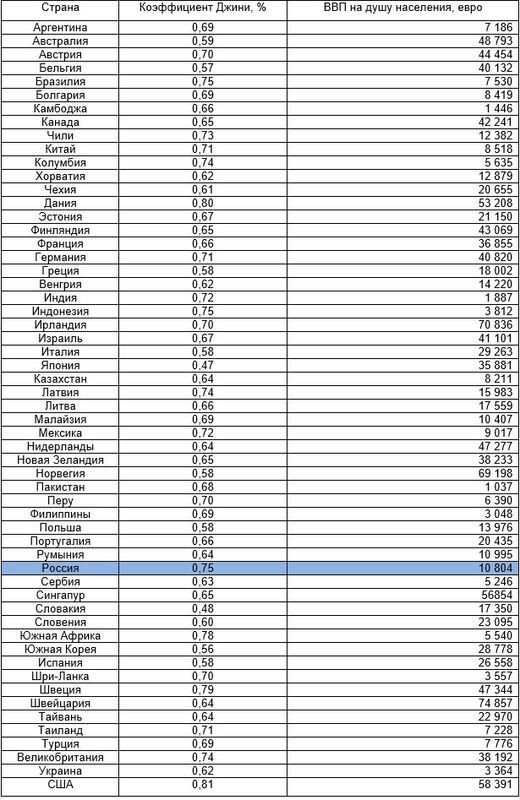

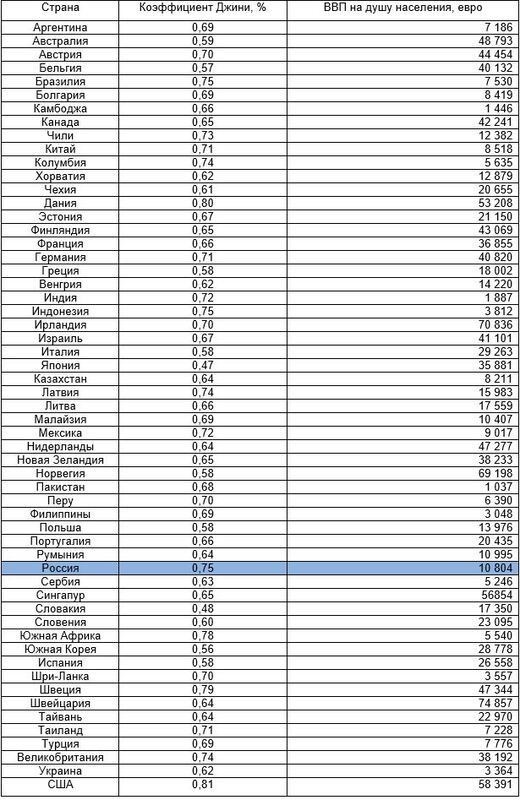

Коэффициент Джини, который приводится в исследовании, показывает экономическое расслоение общества, то есть соотношение активов самых богатых и самых бедных людей, проживающих в стране.

Если данный коэффициент близок по значению к единице, то в стране присутствует сильный разрыв между богатыми и бедными. Низкий коэффициент (меньше 0,5) говорит о том, что доходы населения страны распределяются примерно равномерно.

ВВП на душу населения позволяет судить, сколько «богатств» страны приходится на одного её жителя.

Рис. 3. Уровень финансового расслоения общества и ВВП на душу населения по странам. Источник: Allianz Global Wealth Report 2020

К странам с наибольшим расслоением общества относятся: США (0,81%), Швеция (0,79%), Дания (0,80%). В России значение коэффициента Джини составляет 0,75%, что говорит о высоком уровне неравенства доходов среди населения. Самый низкий уровень расслоения зафиксирован в Японии — 0,47%.

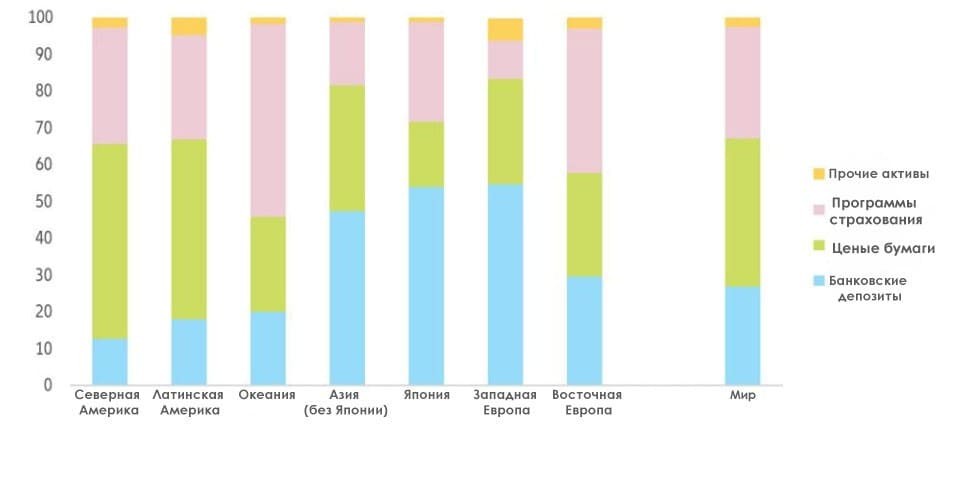

Структура сбережений населения мира

В 2019 г. ценные бумаги показали самую высокую эффективность относительно других активов из-за ажиотажа на фондовых рынках, где вложения выросли на 13,7%. За последние десять лет в глобальной структуре сбережений ценные бумаги увеличили свою долю на 5 процентных пунктов (пп) благодаря бурному росту фондовых рынков, потеснив банковские депозиты и программы страхования. В общей мировой структуре сбережений ценным бумагам принадлежит 40%.

Так, их доля в статистике по Северной Америке составляет около 53%, в Латинской Америке — 41%, в Западной Европе — 28%, в Восточной Европе — 15%, а в Японии — 17,7%. Подобный разброс объясняется многими факторами, в том числе и поведенческими. В зависимости от менталитета население в одних странах более склонно к риску, чем в других. Важную роль играют и технические факторы — отсутствие доступа к финансовым услугам и слабое развитие рынков капитала в ряде государств.

Рис. 4. Структура сбережений по видам активов, млрд евро. Источник: Allianz Global Wealth Report 2020

Влияние COVID-19

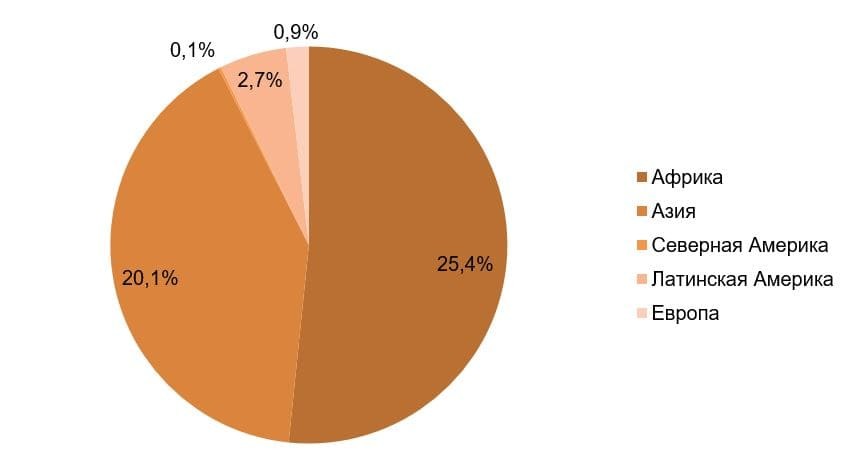

Пандемия коронавируса привела мировую экономику к самой глубокой рецессии за последние 100 лет, что негативно сказалось на уровне богатства и благосостояния населения. По данным Allianz Global Wealth Report, прогнозируется рост числа людей, оказавшихся за чертой бедности, особенно в таких регионах, как Африка (на 25,4%) и Азия (на 20,1%).

Рис. 5. Процент людей, оказавшихся за чертой бедности из-за COVID-19 по регионам, %. Источник: Allianz Global Wealth Report 2020

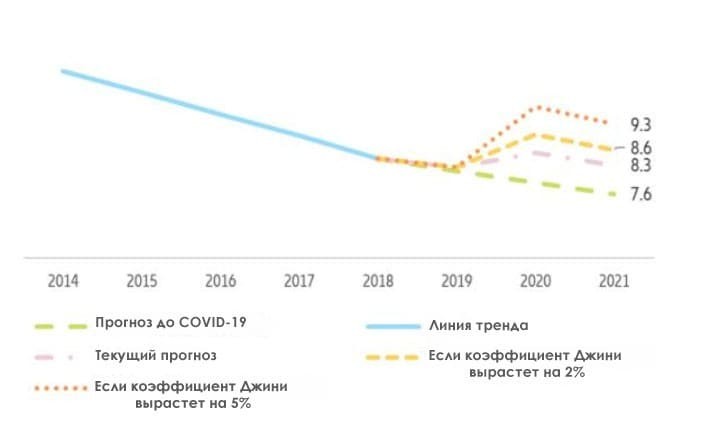

По оценкам Всемирного банка, в 2021 г. последствия пандемии коронавируса могут принудить около 49 млн человек перешагнуть за черту крайней бедности. В последние десятилетия линия тренда уровня бедности неуклонно падала, однако по итогам 2020 г. стоит прогнозировать значительный рост показателя нищеты из-за снижения доходов у людей по всему миру и спада экономической активности.

Итоговый отчёт Allianz Global Wealth Report по результатам 2020 г. выйдет только во второй половине 2021 г., однако уже сейчас можно предположить, что его показатели будут неутешительными. Устойчивая тенденция роста мирового благосостояния, которая наблюдалась в последние десятилетия, пойдёт на спад. Разрыв в уровне благосостояния между богатыми и бедными странами вновь растёт.

Скорее всего, в структуре сбережений ценные бумаги ещё немного увеличат свою долю, так как только в России за 2020 год количество открытых ИИС побило все рекорды, превысив 1,6 млн.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Автор статьи

Читайте также: