Банк западный кто правопреемник

Обновлено: 26.07.2024

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев.

Добрый день! К сожалению, юристы вас ввели в заблуждение. Это распространенная ошибка, что нужно якобы ждать, пока банк пришлет новые реквизиты для оплаты кредита. На самом деле при отзыве у банка лицензии заемщик обязан продолжать вносить платежи по графику. Оплата в таком случае идет на реквизиты, указанные на сайте Агентства по страхованию вкладов (АСВ). В крайнем случае можно вносить платежи в депозит нотариуса, это тоже будет считаться надлежащим исполнением обязательств по возврату кредита.

Коллекторская организация, скорее всего, действительно приобрела пакет кредитных долгов банка на торгах. Эти торги проводят в ходе банкротства банка, чтобы выручить средства на погашение долгов банка перед кредиторами. Проверить информацию о победителях торгов можно на сайте АСВ в разделе «Ликвидация банков» (ищите страничку банка Западный, на ней выкладывается вся связанная с банкротством банка информация).

По закону при уступке прав требования по кредиту вы имеете право не платить новому кредитору (коллекторам), пока вам не будут предоставлены доказательства уступки. То есть вы имеете право до оплаты запросить у коллекторов копию договора, на основании которого они приобрели ваш долг по кредиту у банка.

Поскольку с указанного в договоре срока возврата кредита и с момента последней вашей оплаты прошло больше 3 лет, действительно, сроки исковой давности, скорее всего, уже вышли. В такой ситуации каждый должник решает для себя сам, возвращать ли долг или нет. Обычно предпочитают без суда ничего не платить, а в суд банк / коллекторы редко подают по истечении сроков давности. Хотя есть риск, что они попробуют взыскать долг через мирового судью по судебному приказу. Поэтому вам нужно внимательно следить за всеми письмами по всем вашим адресам и оперативно отменять судебный приказ в течение 10 дней после получения.

Также рекомендуем нашу статью о том, как быть со старыми долгами с вышедшим сроком давности:

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев.

Решение о применении крайней меры воздействия — отзыве лицензии на осуществление банковских операций — принято Банком России в связи с неисполнением ОАО Банк «Западный» федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, установлением фактов существенной недостоверности отчетных данных, учитывая неоднократное применение в течение одного года мер, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

Банком России в рамках надзора за деятельностью ОАО Банк «Западный» установлена существенная недостоверность его отчетности. Кредитная организация проводила высокорискованную кредитную политику, связанную с размещением денежных средств в низкокачественные активы. Адекватная оценка принимаемых рисков и достоверное отражение стоимости активов банка приводит к полной утрате его собственных средств (капитала). При этом ОАО Банк «Западный» не исполнено требование надзорного органа о создании необходимых резервов на возможные потери. Руководством и собственниками банка не приняты меры по его финансовому оздоровлению.

Акционеры: Марк Темкин (22,4%), Александр Григорьев (19,98%), Антон Тарасов (19,97%), Григорий Кулеша (9,95% через ), Сергей Хавкунов (9,93%), Григорий Мироненко (7,38%), председатель правления Виктор Хребет (9,25%).

Совет директоров: Владимир Семаго (председатель), Виктор Хребет, Григорий Кулеша, Дмитрий Шестаков, Юрий Ансимов.

Правление: Виктор Хребет (председатель), Лариса Попова, Екатерина Лащёнова.

На текущий момент основными владельцами кредитной организации значатся Марк Темкин (22,4%), Александр Григорьев (19,98%), Антон Тарасов (19,97%), Григорий Кулеша (9,95% через ООО «НПКК «Тектон-Ч»), Сергей Хавкунов (9,93%), Григорий Мироненко (7,38%), председатель правления Виктор Хребет (9,25%).

Предправления «Западного» Виктор Хребет ранее работал в Райффайзенбанке, Русском Банке Развития (ныне — банк «Открытие») и Москоммерцбанке. Председателем совета директоров «Западного» после ухода Дмитрий Леуса стал известный в финансовом мире Илья Ломакин-Румянцев. Он возглавлял Экспертное управление президента России, а ранее — Росстрахнадзор (это ведомство было упразднено). 2 апреля 2014 года Ломакин-Румянцев покинул должность председателя совета директоров; совет директоров возглавил совладелец банка Антон Тарасов. Вопросы безопасности в новом совете директоров «Западного» будет курировать выходец из ФСБ Юрий Анисимов.

В 2011 году банк выкупил часть сети подразделений у «КИТ Финанса». Сегодня «Западный» располагает более чем 50 офисами продаж в различных регионах России (в том числе в Москве и Московской области у банка девять офисов помимо головного). В начале 2014 года банку были переданы семь московских и три региональных офиса лишившегося лицензии 13 декабря 2013 года Банка Проектного Финансирования. В банке работают свыше 800 сотрудников.

Новые собственники банка предполагают в 2014 году диверсифицировать кредитный портфель за счет увеличения доли клиентов-юрлиц (до 50%). Аналогичная диверсификация планируется и по пассивной базе. Отметим, что реализация этого плана уже началась. Если на 1 октября прошлого года доля корпоративных ссуд в кредитном портфеле была порядка 10,3%, то на 1 марта этого года — уже 46,2%. Сам же корпоративный кредитный портфель за эти пять месяца увеличился более, чем в 7 раз: с 1,1 до 8,7 млрд рублей. Объем средств предприятий и организаций, правда, за это время сократился на 23%: с 2,9 до 2,2 млрд рублей. Доля этих привлечений в пассивах банка уменьшилась с 10,3 до 7,1%.

Важнейший источник фондирования для банка — вклады населения. Их доля в пассивах на 1 марта 2014 года превысила 76%. А за минувший 2013 год объем розничных депозитов вырос в более, чем два раза: с 11,3 до 23,4 млрд рублей. Преимущественно благодаря такому притоку средств населения тоже более, чем в два раза, выросли и активы банка с 14,8 до 29,8 млрд рублей. В активах банка 54% занимает кредитный портфель, просрочку по которому банк показывает невысокую: всего лишь 0,8%. За прошедший год кредитный портфель вырос в 2,7 раза, и на 1 января этого года достиг 16,2 млрд рублей. Причем и розничный, и корпоративный портфели показали сопоставимый рост в абсолютном выражении: на 4,5 и 5,7 млрд рублей соответственно.

Также довольно значительная доля активов вложена в ценные бумаги. Порядка 10,5% активов — это паи ПИФов, еще около 10% занимают вложения в облигации, часть из которых передана по репо. В марте прошлого года банк увеличивал уставный капитал почти на 1 млрд рублей путем допэмиссии акций. Банк обслуживает 2 тысячи корпоративных и 367 тысяч частных клиентов. Юридическим лицам предлагается стандартный набор основных банковских услуг: депозиты, расчетно-кассовое обслуживание, кредитование, конверсионные операции и т. д. Перечень услуг для частных клиентов охватывает кредитование, несколько видов депозитных продуктов, выпуск и обслуживание пластиковых карт Visa и MasterCard и т. д.

По итогам 2013 года банк получил 643,1 млн рублей чистой прибыли по РСБУ (за 2012 год аналогичный показатель составил 96,5 млн).

Совет директоров: Владимир Семаго (председатель), Виктор Хребет, Григорий Кулеша, Дмитрий Шестаков, Юрий Ансимов.

Правление: Виктор Хребет (председатель), Лариса Попова, Екатерина Лащёнова.

«Полтора месяца назад ЦБ потребовал доначислить резервы на сумму 2,7 млрд руб. по кредитам заемщикам, которые ЦБ показались сомнительными», — сообщил РБК председатель совета директоров банка «Западный» Владимир Семаго. По его словам, за этим последовал шквал санкций, в частности на прошлой неделе ЦБ перевел банк в пятую (самую низкую. — РБК) категорию качества, несмотря на то что банк функционировал и исполнял все обязательства перед клиентами. «Я до последнего был уверен, что лицензию не отзовут, что проблемы носят технический характер, поэтому 18 апреля стал председателем совета директоров», — говорит Семаго.

Тем не менее эксперты не исключают, что причиной отзыва лицензии мог стать резкий рост корпоративных кредитов связанным с новыми акционерами заемщикам. «Видимо, Банк России решил не дожидаться, когда там чего‑то случится и отозвал лицензию, — говорит эксперт, знакомый с отчетностью «Западного», отмечая, что примерно за две недели до отзыва лицензии регулятор подтвердил им субординированный кредит и группу надежности 2.1

Смена акционеров

До осени 2013 года банк «Западный» контролировал предприниматель Дмитрий Леус, который в 2004 году был приговорен к четырем годам лишения свободы. В 2006 году он вышел из заключения досрочно и вернулся в банковский сектор, став совладельцем и председателем совета директоров «Западного». При нем банк довольно активно развивал розничный бизнес, предоставляя такие продукты, как ипотеку, авто- и потребкредиты, кредитные карты, вклады и т. п. Осенью прошлого года Леус продал свою долю почти в 20% другому акционеру — Александру Григорьеву, который до этого был акционером Русского земельного банка (потерял лицензию ЦБ 18 марта 2014 года).

Леус сказал РБК, что продавал банк в хорошем состоянии. «Последняя проверка ЦБ закончилась в августе 2013 года, было требование регулятора доначислить резервы в размере 70 млн руб., мы его выполнили», — говорит он. Продажу банка он объяснил ухудшением ситуации в банковском секторе и созревшим желанием уйти из банковского бизнеса.

Александр Григорьев является также совладельцем якутского Строительного управления-888. Его доля прямого участия составляет 44,2% в этой компании, которая еще известна тем, что в свое время в ее правление входил двоюродный брат президента Владимира Путина Игорь Путин. Игорь Путин также входил в совет директоров Русского земельного банка. Источник в окружении Игоря Путина сообщил РБК, что он покинул советы директоров и Русского земельного, и Строительного управления-888. «Было сделано публичное заявление. Но оформил ли Григорьев уход Игоря Александровича юридически, мы не знаем», — добавил собеседник РБК.

Банкиром Григорьев стал в 2012 году, когда купил долю в Русском земельном банке, ранее принадлежавшем Елене Батуриной.

Навыдавали кредитов

По словам эксперта, знакомого с отчетностью «Западного», придя в банк, Григорьев решил сделать ставку на корпоративных клиентов. С октября прошлого года по апрель 2014 года портфель кредитов корпоративным клиентам вырос в 8,5 раза, до 9,5 млрд руб., в основном росли короткие кредиты от полугода до года. «Такой рост нельзя назвать органическим, так как в целом по сектору портфель кредитов нефинансовым организациям увеличился на 5—6% за этот период. Теоретически банк мог купить портфели у других кредитных организаций, но даже с учетом этого рост нетипичен для нормально развивающегося банка», — говорит аналитик ИК «Совлинк» Ольга Беленькая.

«Отзыв лицензии вполне мог быть связан с резким увеличением корпоративного портфеля в конце 2013 года, — соглашается и директор по банковским рейтингам «Эксперт РА» Станислав Волков. — Уже в четвертом квартале 2013 года, когда акционером стал Александр Григорьев, портфель кредитов корпоративным клиентам вырос в 5,2 раза, до 5,8 млрд, в то время как розничный портфель — только на 8%, до 10,4 млрд руб.». По его словам, зачастую столь резкие изменения в отчетности маскируют вывод ликвидных активов из банка, при этом часть денег может даже возвращаться в банк в виде увеличения капитала, чтобы показать готовность акционеров поддержать банк, а затем еще нарастить кредитный портфель.

Реакция клиентов

Отзыв лицензии у банка «Западный» оказался самым шумным по сравнению с другими случаями. У одного из его клиентов просто не выдержали нервы. После появления новостей о закрытии банка в его отделение в Белгороде ворвался вооруженный ружьем мужчина и взял в заложники присутствовавших там людей. Им оказался 46-летний Александр Вдовин, который является держателем векселей на сумму 23 млн руб.

Информация о захвате заложников поступила в полицию около 10.40 мск. Переговоры с ним проводил начальник УМВД генерал-майор полиции Виктор Пестерев. В итоге мужчина сначала отпустил одного из заложников, а затем и сам сдался полиции. Александр Вдовин передал генерал-майору полиции ружье, с которым пришел в банк под гарантии того, что он получит свои сбережения.

По словам Виктора Пестерева, «захвата не было» и мужчина не собирался брать заложников, работники банка «могли общаться по телефону, никаких угроз в их адрес не поступало». Несмотря на это, против Вдовина уже возбудили уголовное дело по ст. 206 УК РФ («Захват заложников»), ему грозит от 6 до 15 лет лишения свободы, сообщили РБК в пресс-службе УМВД России по Белгородской области.

Само отделение банка «Западный» расположено на первом этаже обычной жилой многоэтажки в центре Белгорода. Во время происшествия здание было оцеплено, а из находящихся рядом детского сада и школы были эвакуированы дети. Территория вокруг банка была также оцеплена сотрудниками МВД и ФСБ.

В АСВ пока не могут сказать, какая сумма потребуется на выплату вкладчикам, реестр только начали составлять. По данным оборотной ведомости на 1 апреля, объем депозитов физлиц в банке «Западный» составлял 23,6 млрд руб. Самое крупное страховое возмещение за последние полгода АСВ выплатило вкладчикам Мастер-банка, оно составило 31 млрд руб. при объеме депозитов на последнюю отчетную дату перед отзывом лицензии в 47 млрд руб. Вторая по величине выплата была сделана вкладчикам Инвестбанка: 30,6 млрд руб. при объеме депозитов на последнюю отчетную дату 40 млрд руб. Вкладчики банка «Пушкино» получили возмещение в 20 млрд руб. при объеме депозитов на последнюю отчетную дату в 24 млрд руб.

Наталья СТАРОСТИНА, Татьяна АЛЕШКИНА

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Приказом Банка России от 21.04.2014 № ОД-766 отозвана лицензия на осуществление банковских операций у кредитной организации Открытое акционерное общество Банк «Западный» ОАО Банк «Западный» (рег. № 2598, г. Москва) с 21.04.2014.

Решение о применении крайней меры воздействия — отзыве лицензии на осуществление банковских операций — принято Банком России в связи с неисполнением ОАО Банк «Западный» федеральных законов, регулирующих банковскую деятельность, а также нормативных актов Банка России, установлением фактов существенной недостоверности отчетных данных, учитывая неоднократное применение в течение одного года мер, предусмотренных Федеральным законом «О Центральном банке Российской Федерации (Банке России)».

Банком России в рамках надзора за деятельностью ОАО Банк «Западный» установлена существенная недостоверность его отчетности. Кредитная организация проводила высокорискованную кредитную политику, связанную с размещением денежных средств в низкокачественные активы. Адекватная оценка принимаемых рисков и достоверное отражение стоимости активов банка приводит к полной утрате его собственных средств (капитала). При этом ОАО Банк «Западный» не исполнено требование надзорного органа о создании необходимых резервов на возможные потери. Руководством и собственниками банка не приняты меры по его финансовому оздоровлению.

В соответствии с приказом Банка России от 21.04.2014 № ОД-767 в ОАО Банк «Западный» назначена временная администрация сроком действия до момента назначения в соответствии с Федеральным законом «О несостоятельности (банкротстве) кредитных организаций» конкурсного управляющего либо назначения в соответствии со статьей 23.1 Федерального закона «О банках и банковской деятельности» ликвидатора. Полномочия исполнительных органов кредитной организации в соответствии с федеральными законами приостановлены.

ОАО Банк «Западный» является участником системы страхования вкладов. Отзыв лицензии на осуществление банковских операций является страховым случаем, предусмотренным Федеральным законом № «О страховании вкладов физических лиц в банках Российской Федерации» в отношении обязательств банка по вкладам населения, определенным в установленном законодательством порядке.

По величине активов ОАО Банк «Западный» на 01.04.2014 занимал 142 место в банковской системе Российской Федерации.

При использовании материала ссылка на Пресс-службу Банка России обязательна.

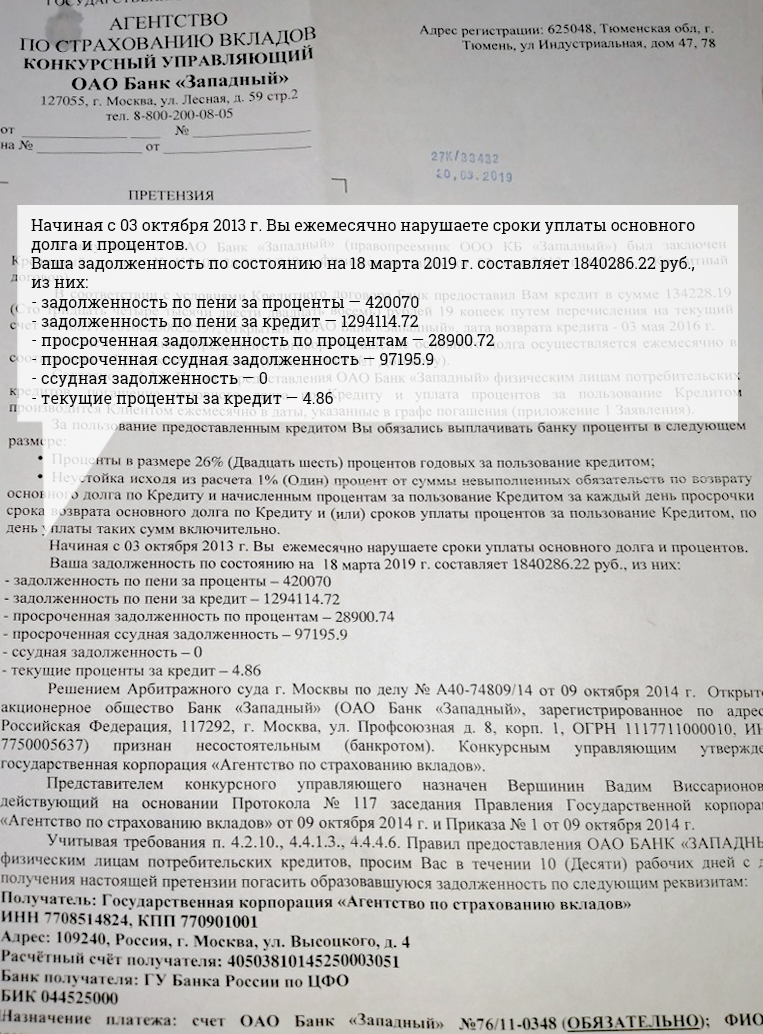

Агентство по страхованию вкладов потребовало с тюменской семьи 1 миллион 800 тысяч рублей из-за просроченного кредита банку «Западный», который пять лет назад лишили лицензии. Тюменцы недоумевают: в 2013 году они взяли в долг всего 134 тысячи рублей, а после закрытия банка не знали, кому и каким образом погашать задолженность. Действительно ли им сейчас придется выплачивать почти два миллиона рублей и правильно ли они поступили, перестав платить по кредиту, — разбираемся вместе.

«Все реквизиты банка были заблокированы»

По словам тюменки Ольги Асабиной, в 2013 году их семья взяла кредит в банке ОАО «Западный» на сумму рублей. За год они погасили больше половины долга — почти 97 тысяч рублей. Затем у банка начались проблемы.

— Платили исправно, но потом у банка отозвали лицензию и все реквизиты оказались заблокированы. Спустя пять лет к нам пришла претензия, где с нас потребовали рублей. Знакомые юристы говорят, что придется платить, — рассказывает Ольга Асабина.

Претензия пришла от агентства по страхованию вкладов, которое назначило конкурсного управляющего банком «Западный». В документе говорится, что заёмщики должны были каждый месяц вносить деньги в счет погашения долга, но в октябре 2013 года они перестали это делать. Хотя сама Ольга Асабина уверяет, что они платили до мая 2014 года, и не знает, откуда появилась эта дата.

Центробанк отозвал лицензию у банка «Западный» 21 апреля 2014 года. Причиной отзыва названа существенная недостоверность отчетности банка и выявленные в ходе проверки нарушения.

Согласно документу, по состоянию на март 2019 года тюменцы задолжали 42 тысячи рублей в качестве пени за проценты, 1 миллион 290 тысяч рублей в качестве пени за кредит, почти 29 тысяч рублей — просроченная задолженность по процентам и 97 тысяч в качестве просроченной ссудной задолженности. Весь этот долг просят погасить в течение 10 рабочих дней с момента получения претензии. Тюменцы, шокированные суммой долга, признаются, что не знают, где взять такие деньги.

В претензии говорится, откуда набежала такая крупная сумма

Фото: Ольга Асабина

В интернете можно найти десятки обращений других потребителей банка «Западный», которые столкнулись с аналогичной ситуацией. Они тоже брали кредиты, а после отзыва лицензии у банка с них потребовали деньги с огромными процентами. Во время отзыва лицензии заёмщики следовали советам юристов и продолжали платить, но вскоре реквизиты и вправду оказались заблокированы. В том, что у них за несколько лет накопилась просрочка и пени, они узнали, когда получили претензию от агентства по страхованию вкладов.

Мнение юриста. Что делать? Судиться?

Адвокат Дмитрий Демченко, специализирующийся на судебных спорах с банками, считает, что заемщикам в любом случае надо обращаться в суд. Закрыть весь долг, возможно, не получится, но можно хотя бы существенно его уменьшить. В первую очередь надо обратить внимание на срок исковой давности.

— Сложившуюся ситуацию можно рассмотреть в двух аспектах. Во-первых, надо выяснить, пропущен ли срок исковой давности. Срок исковой давности — это время, в течение которого банк имеет возможность подать в суд на нерадивого заемщика. Стоит учесть, что иск от кредитной организации суд примет независимо от того, истек ли срок (пункт 1 статьи 199 ГК РФ). Поэтому, если, по вашему мнению, время банка ушло, вы должны обязательно заявить об этом до того, как будет вынесено решение, — рассказывает Дмитрий Демченко.

Заёмщики часто думают, что срок исковой давности считается с момента открытия кредитного договора, но согласно закону он начинает идти с того дня, когда банк узнал о просрочке.

Судебная практика в подобных делах, по словам адвоката, разнится. Одни суды считают срок от даты окончания договора, а другие — от дня направления официального письма заёмщику о погашении просрочки. В 2015 году вышло постановление Пленума Верховного суда РФ, которое расставило всё по своим местам. Теперь срок давности по просроченным платежам, процентам и неустойкам рассчитывается отдельно по каждому неуплаченному сроку.

Говоря проще, если тюменец каждое 5-е число должен был делать платежи и с 5 ноября 2018 года перестал платить, то срок исковой давности начинается по каждому просроченному платежу. Сначала от 5 декабря 2018 года, а затем от 5 января 2019 года и так далее.

Придется платить дикие проценты?

Если срок исковой давности еще не истек, то при рассмотрении дела можно уменьшить размер неустойки из-за её несоразмерности (статьи 333 ГК РФ).

— Есть обстоятельства, при которых суд уменьшает размер неустойки. Например, если сумма неустойки гораздо выше, чем основной долг. В данном случае этот факт есть, так как неустойка превышает основной долг в десяток раз. Или, например, когда проценты гораздо выше установленной в регионе ставки. Обычно суды снижают сумму до размера основного долга либо до размера ставки рефинансирования, — говорит Дмитрий Демченко.

Тюменцы, конечно, могут ответить на претензию и погасить весь имеющийся долг, но адвокат уверяет, что в судебном порядке велик шанс этого избежать. Просто должники порой не спешат защищать свои финансовые интересы в суде.

Отношения тюменцев с банками нередко приводят к суду и порой для простых граждан это противостояние заканчивается победой. Мы уже рассказывали о том, как жителю города удалось отсудить у банка крупную сумму денег из-за навязанной страховки. Читайте его пошаговый лайфхак. Также мы рассказывали о тюменке, которая узнала, что на неё кто-то повесил чужой кредит. Об этом она узнала из СМС.

Автор статьи

Читайте также: