Форма 1042 s тинькофф как получить

Обновлено: 25.04.2024

Ранее мы разбирали, как платить налоги по иностранным акциям: в каких случаях это делает налоговый агент — брокер, а когда нужно отчитываться самостоятельно.

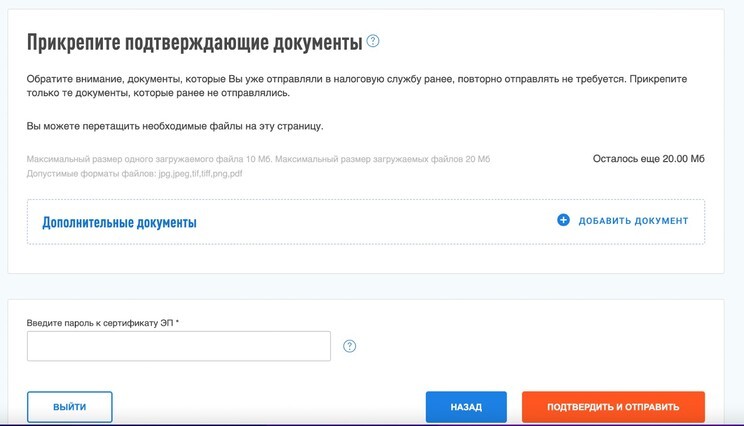

В этой статье пошагово рассмотрим, как заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика на сайте налоговой и какие документы для этого нужно приложить.

-

отчитаться о дивидендах, полученных в 2021 г., и подать декларацию нужно до 30 апреля 2022 г.;

Перед заполнением декларации необходимо заказать у брокера и выгрузить в личном кабинете следующие виды документов:

-

отчёт о выплате доходов по ценным бумагам иностранных эмитентов;

Первые три документа заменяют или дополняют друг друга, поэтому одновременно их заказывать не нужно. Кроме того, все брокеры по-разному отражают информацию в отчётах. Уточните у своего брокера, какой документ вам нужен для уплаты налога по иностранным дивидендам.

Затем можно приступать к заполнению декларации 3-НДФЛ в личном кабинете налогоплательщика.

Как подать декларацию?

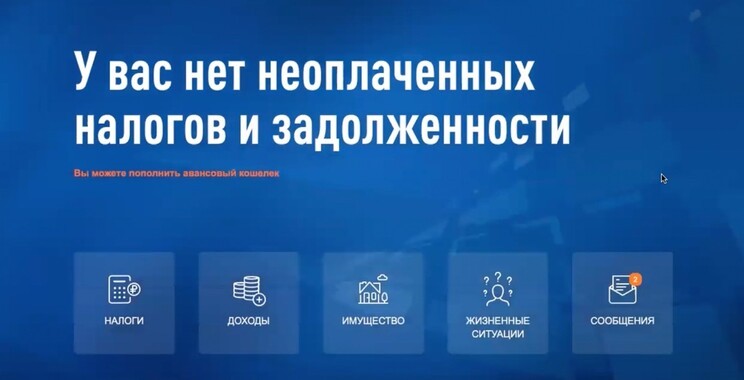

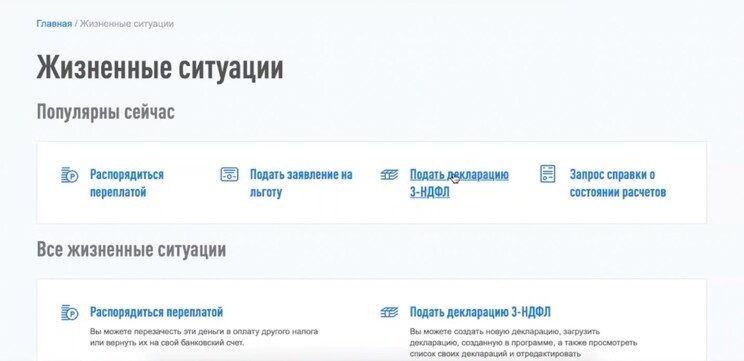

- На главной странице в личном кабинете выберите раздел «Жизненные ситуации».

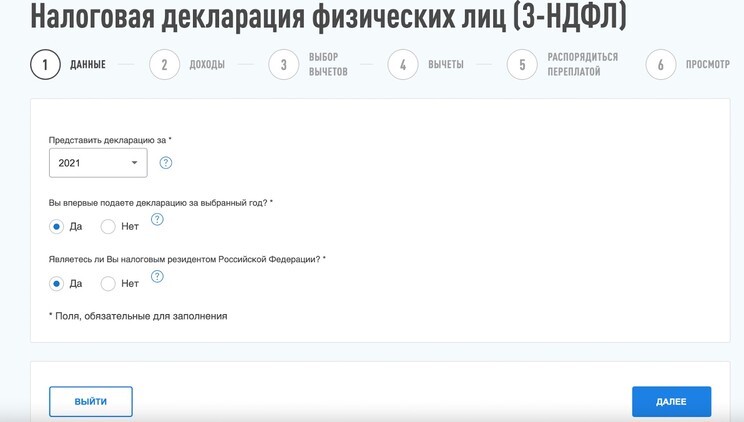

- В первой вкладке необходимо указать данные о декларации и о налогоплательщике.

Выберите год и нужные пункты. Если за 2021 г. уже были поданы декларации, например на вычет по ИИС, то надо выбрать пункт «Нет». Затем нажмите кнопку «Далее».

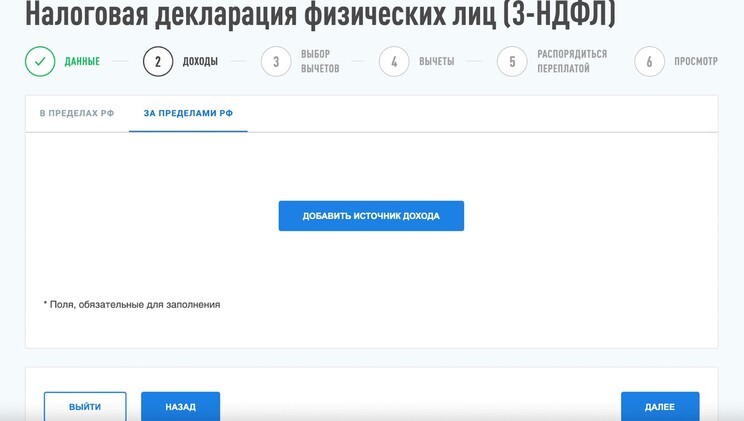

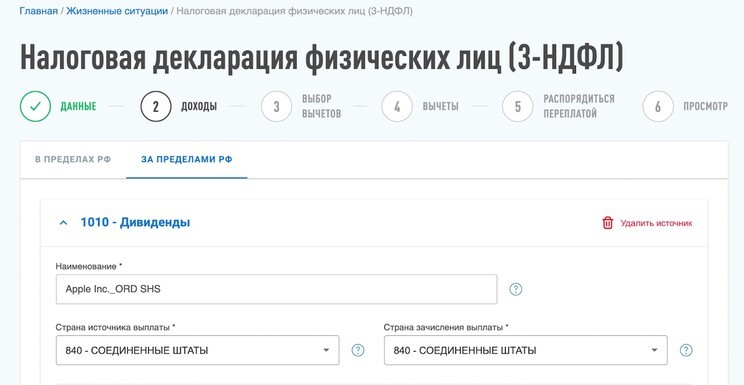

- Во вкладке «Доходы» укажите информацию о доходах. Для этого выберите «За пределами РФ» и «Добавить источник дохода».

- После добавления источника дохода нажмите на «Источник дохода № 1» и заполните эту форму. Информацию следует взять из отчётов брокера.

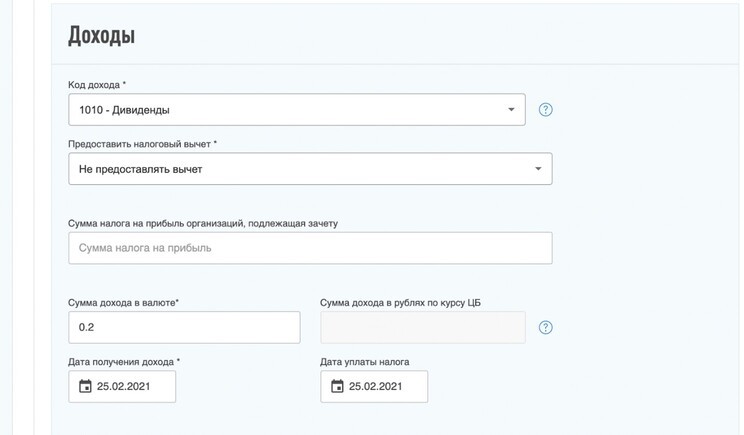

В графе «Сумма дохода в валюте» необходимо ввести ту информацию, которая указана в брокерском отчёте (до удержания налога). «Дата получения дохода» — это дата зачисления денег на брокерский счёт (как в отчёте), а «Дата уплаты налога» совпадает с датой получения дохода.

Курс валюты на дату выплаты дивидендов искать не нужно. Можно поставить галочку «Определить курс автоматически».

Информацию о сумме налога в иностранной валюте также берём из брокерского отчёта.

Если дивиденды получены по акциям нескольких компаний, нужно нажать кнопку «Добавить источник дохода» и повторить внесение данных уже по другим акциям.

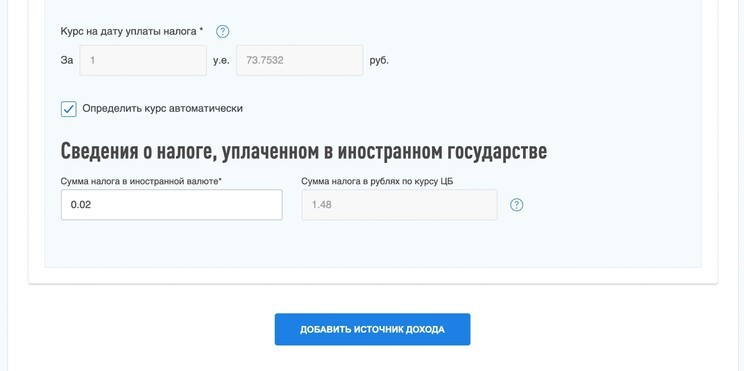

- Пункт «Выбор вычетов» пропускаем и нажимаем кнопку «Далее».

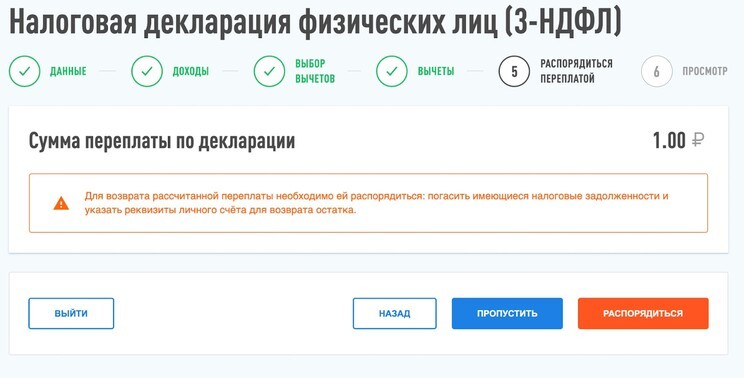

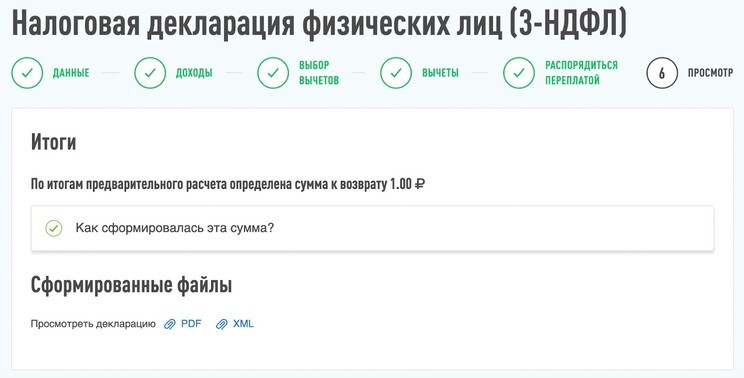

- Теперь необходимо распорядиться переплатой. Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата. Если есть, можно ей распорядиться, если нет — то нажать «Пропустить».

- Во вкладке «Просмотр» можно проверить правильность сформированной декларации 3-НДФЛ и посмотреть, как посчитался налог.

После того как вы подали сведения о полученных дивидендах по иностранным акциям, нужно заплатить налог до 15 июля 2022 г.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

•Совет директоров в качестве дивидендов за 2021 г. рекомендовал выплатить 0,64₽ на 1 акцию. Открыв данную акцию в приложении —> вкладка Дивиденды, мы с Вами увидим, что ❗последним днем покупки акций $ SGZH

📌4 причины, почему стоит сохранить валютные фонды Сегодня Мосбиржа возобновила торги четырьмя нашими валютными фондами: Тинькофф Semiconductors, Тинькофф CyberSecurity, Тинькофф BuyBack Leaders и Тинькофф AI-Robotics. 🧐Рассказываем, почему стоит сохранить валютные фонды в своем портфеле: 1. Полупроводники ( $ TSOX

) по-прежнему остаются одним из самых перспективных направлений для инвестиций, так как глобальный дефицит полупроводников, как ожидается, будет устранен не раньше 2023 года. Это же относится и к сфере кибербезопасности ( $ TCBR

Каждый день компании, которые торгуются на фондовом рынке, раскрывают информацию о бизнесе: публикуют финансовую отчетность, проводят пресс-конференции, представляют новые продукты и утверждают дивиденды. Мы собрали все важные события предстоящей недели для тех, кто инвестирует в ценные бумаги.

ЧТО НУЖНО ЗНАТЬ ПРО ГАЗ?👨🏫 📝Природный газ – газообразное ископаемое топливо, которое состоит почти полностью (70-98%) из метана (СН4) и других примесей – этана, пропана, бутана, пентана, гелия, водорода, сероводорода и др. Это важное топливо для электрогенерации, а также сырье для газохимии. Считается наиболее экологичным ископаемым топливом, поскольку при сгорании выделяет наименьшее количество парникового углекислого газа и других веществ. 📝СПГ (сжиженный природный газ) – производится на специальных заводах путем охлаждения природного газа до -162 градусов по Цельсию. Крупнейшие производители и экспортеры СПГ – Катар, США, Австралия. СПГ транспортируется в специальных кораблях – танкерах, которые поддерживают температуру и жидкое состояние топлива. Однако оно все равно испаряется – и этот газ используется для питания танкера. СПГ мобильнее трубопроводного газа, который может поставляться по газотранспортной системе. Нередки случаи, когда СПГ-танкеры в море в течение короткого времени несколько раз меняют владельцев и точки назначения в ходе трейдинга. Как правило, стоимость СПГ выше за счет дороговизны производства, издержек на транспортировку и регазификацию в точке назначения. 📝КПГ (компримированный природный газ) – сжатый природный газ, который используется в транспортных средствах. 📝ПХГ (подземное хранилище газа) - важный объект газовой инфраструктуры, предназначенный для хранения топлива, которое позволяет «сглаживать» колебания в уровнях потребления. Хранилища оборудуются в отработанных газовых месторождениях, выработанных подземных залежах угля, солевых пластах, пористых породах. 📝СУГ (сжиженные углеводородные газы) – это смесь пропан-бутан. СУГ – это тоже топливо, но не является природным газом. Это продукт газопереработки. СУГ взрывоопаснее, чем газ, поскольку «стелется» по земле и может накапливаться в углублениях. В то же время обычный метан быстро улетучивается в атмосферу. 🤓Интересный факт: крупнейшим потребителем газа в России является сама газотранспортная система (ГТС), состоящая из газопроводов, хранилищ, компрессоров, газоизмерительных и газораспределительных станций $ GAZP

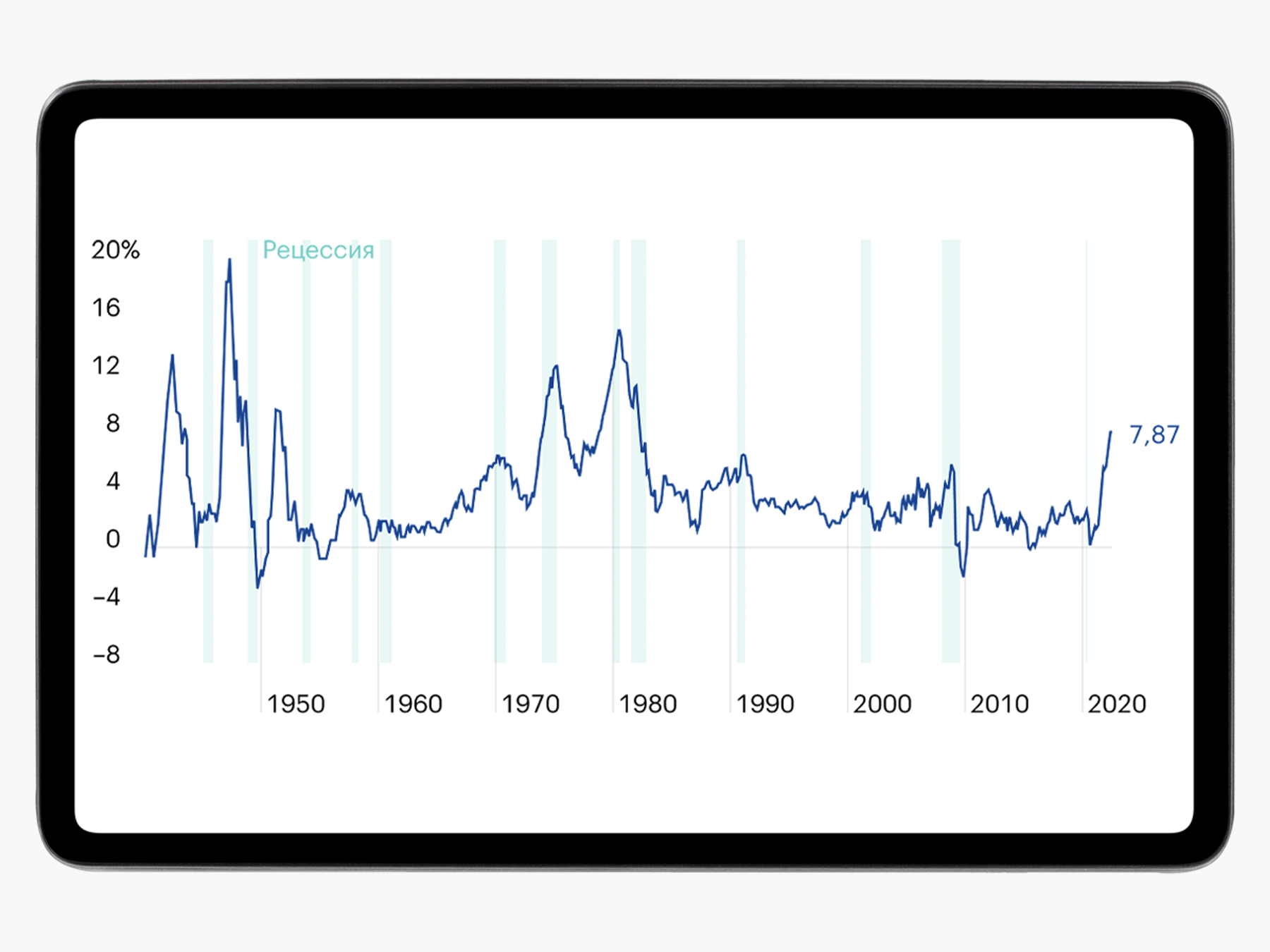

Экономические кризисы за последние 20 лет уже не в новинку. Возникают они неожиданно, вроде бы похожи друг на друга и каждый раз вызывают у простых людей раздражение действиями политиков и экономистов. Неужели так сложно подготовиться к кризису?

Российские брокеры не являются налоговыми агентами по дивидендам от иностранных ценных бумаг. Поэтому вам придется самостоятельно рассчитать и заплатить налог с таких дивидендов в пользу Российской Федерации по ставке 13%.

Эти требования касаются всех налоговых резидентов РФ: не только граждан России, но и иностранцев, проживающих в стране не менее 183 дней в году.

Как происходит зачет уже списанного налога?

В России можно зачесть сумму налога по дивидендам, уже удержанную в иностранном государстве, если между Россией и этим иностранным государством заключено соглашение об избежании двойного налогообложения (СОИДН) — и оно действовало в течение отчетного периода.

При этом возможны две ситуации:

- Налог с дохода в виде дивидендов в иностранном государстве был удержан по ставке менее чем 13% — в этом случае разницу нужно заплатить в пользу России.

- Налог за рубежом был удержан по ставке равной 13% или выше — тогда в России доплачивать налог не требуется. Однако вернуть переплату налога, удержанного за рубежом, нельзя.

Правила зачета налога, удержанного в иностранном государстве, определяется соответствующим СОИДН. Чтобы произвести зачет налога, нужно подать декларацию 3-НДФЛ и приложить к ней документы, подтверждающие сумму налога, удержанного в иностранном государстве. Если такие документы на иностранном языке, их нужно будет перевести на русский и заверить перевод нотариально.

Как узнать ставку налога на дивиденды в иностранном государстве?

Разберем это на примере дивидендов от иностранной компании «X»:

Вместе с налоговой декларацией по форме 3-НДФЛ нужно приложить документы, подтверждающие получение дивидендов и удержание налога с них в иностранном государстве. Например, такими документами могут быть брокерский отчет, справка о доходах за пределами РФ и справка по форме 1042-S для американских бумаг.

Декларацию нужно подать до 30 апреля года, следующего за отчетным. А заплатить налог с дивидендов по иностранным ценным бумагам нужно до 15 июля года, следующего за отчетным.

Как узнать ставку налога по дивидендам от американских акций?

В США ставка налога на дивиденды по акциям составляет 30% — то есть в большинстве случаев вам не придется доплачивать налог в пользу России. Но есть несколько исключений.

Подписана форма W-8BEN — она подтверждает, что вы не являетесь налоговым резидентом США, поэтому ставка налога на дивиденды для вас будет ниже: 10% вместо стандартных 30%. Но в этом случае еще 3% нужно будет заплатить в пользу России, подав налоговую декларацию 3-НДФЛ.

Не подписана форма W-8BEN либо истек срок ее действия — форма действует три года, далее нужно будет подписать его заново. Также стоит учитывать, что после подписания форму должны рассмотреть и принять, что занимает время. Если это произошло уже после закрытия реестра акционеров, в очередную выплату дивидендов с вас автоматически спишут налог по стандартной ставке в 30%.

Акции входят в специальную категорию — на которую не действует форма W-8BEN:

Эта обязанность есть у физических лиц — налоговых резидентов РФ, если они имеют счета в иностранных финансовых организациях, так как иностранный брокер или банк не являются налоговыми агентами в отношении доходов, поступивших на эти счета.

При этом о самом наличии счетов в иностранных финансовых организациях нужно предварительно сообщить в российские налоговые органы.

Налоговыми резидентами РФ признаются физические лица, которые фактически проводят на территории России 183 дня и более в календарном году. Если этот срок меньше, то физическое лицо признается налоговым нерезидентом РФ, и ему не нужно отчитываться о доходах по иностранным счетам перед налоговыми органами РФ. Но это потребуется сделать в соответствии с законодательством той страны, где такое физическое лицо является налоговым резидентом в соответствующем налоговом периоде.

Чтобы сообщить о доходах, полученных на иностранных счетах, нужно заполнить налоговую декларацию по форме 3-НДФЛ по итогам соответствующего календарного года.

Какие именно доходы нужно задекларировать?

Физические лица — налоговые резиденты РФ должны самостоятельно сообщать в российские налоговые органы обо всех доходах, полученных на счета у иностранных банков или брокеров. Вот примерный перечень таких доходов:

- доходы от продажи или погашения ценных бумаг;

- дивиденды;

- купоны;

- доходы от сдачи в аренду недвижимости либо от продажи недвижимости за пределами РФ;

- доходы в виде процентов по вкладам в иностранных банках.

Отличие иностранного брокера от российского с точки зрения налогообложения заключается в том, что российский брокер выступает налоговым агентом в отношении большинства доходов, поступивших на российский брокерский счет: он исчисляет, удерживает и перечисляет в бюджет РФ налог с таких доходов самостоятельно.

Но в случае поступления дохода на иностранный брокерский счет налогового агента нет, поэтому физическому лицу — налоговому резиденту РФ нужно самостоятельно указать доходы в декларации по форме 3-НДФЛ, а потом уплатить необходимую сумму налога в бюджет РФ.

Какие документы от иностранного брокера или банка нужны, чтобы задекларировать доход?

Точный комплект подтверждающих документов будет зависеть от того, какой именно доход был получен на иностранных счетах. Вот какие документы понадобятся при получении дохода от инвестиционной деятельности.

Отчет иностранного брокера по поступившим доходам за прошедший календарный год — этот документ отражает все поступившие за год доходы, которые нужно отразить в декларации. Отчет нужно приложить к декларации 3-НДФЛ, если вы указываете в ней доходы от реализации или погашения ценных бумаг, а также доход от дивидендов и купонов.

В отчете должна обязательно содержаться следующая информация:

- сумма дохода,

- дата поступления дохода,

- валюта дохода,

- указание природы самого дохода — то есть что это: дивиденды, купон и т. д.

- к какой ценной бумаге относится эта выплата.

Запросить этот документ можно у вашего иностранного брокера — обычно отчет доступен для скачивания в личном кабинете на сайте брокера.

Отчет брокера по расходам на приобретение ценных бумаг — этот документ подтверждает расходы, которые инвестор понес на покупку активов, от реализации которых впоследствии он получил доход. Сумму таких расходов можно будет вычесть из суммы дохода и тем самым уменьшить налогооблагаемую базу. При этом к расходам относятся брокерские и другие виды комиссий, уплаченные при покупке и продаже ценных бумаг.

Этот отчет нужно приложить к декларации 3-НДФЛ, если указываете в ней доход от реализации или погашения ценных бумаг.

Договор брокерского обслуживания — рекомендуем запросить его у вашего иностранного брокера и приложить к декларации 3-НДФЛ.

Важно: все документы от иностранного брокера или банка должны быть переведены на русский язык, а переводы нужно заверить у нотариуса.

Какая ставка налога на доход по иностранным счетам будет применяться в России?

Для налоговых резидентов РФ основная ставка налога составляет 13%. Она применяется в том числе и к доходам, поступившим на счета у иностранных брокеров или банков: при выплате дивидендов или купонов, а также при реализации или погашения ценных бумаг.

Вместе с тем 1 января 2021 года вступили в силу изменения в налоговом законодательстве РФ, в соответствии с которыми с дохода, превышающего 5 млн Р в год, нужно платить налог по повышенной ставке — 15%. Доходы меньше или равные 5 млн Р по-прежнему облагаются по ставке 13%. К доходам, полученным в 2020 году, повышенная ставка не применяется.

Как избежать двойного налогообложения?

Если при выплате дивидендов на счет у иностранного брокера налог на доход был уже удержан эмитентом, то в России можно зачесть сумму налога, удержанного в иностранном государстве, — если между Россией и этим иностранным государством (страной регистрации эмитента) заключено соглашение об избежании двойного налогообложения (СОИДН). Важно, чтобы это соглашение действовало в течение соответствующего отчетного периода.

При этом возможны две ситуации:

- Налог с дохода в виде дивидендов в иностранном государстве был удержан по ставке ниже, чем в России, — то есть меньше 13% (15%). В этом случае разницу нужно будет заплатить в бюджет РФ, предварительно заполнив декларацию 3-НДФЛ.

- Налог за рубежом был удержан по ставке равной или выше той, что действует в России. Тогда в РФ доплачивать налог не потребуется, но декларацию все равно подать нужно, указав в ней полученный доход. Вернуть переплату налога, удержанного за рубежом, не получится.

Важно: точные правила зачета налога, удержанного в иностранном государстве, определяются соответствующим СОИДН. А сам зачет производится только по решению налоговых органов России, когда они изучат декларацию 3-НДФЛ конкретного налогоплательщика.

Что будет, если вовремя не сообщить о доходах на иностранных счетах?

Если не отчитаться о своих доходах, сделать это с опозданием или просрочить уплату налога, Федеральная налоговая служба России может вас оштрафовать:

- если опоздали со сроком подачи декларации — штраф составит 5% от неуплаченного налога за каждый месяц опоздания, но не меньше 1000 Р и не больше 30% от неуплаченного налога — ст. 119 НК РФ;

- если не указали в декларации часть доходов — штраф составит 20% от неуплаченного налога, если налоговая не увидит в этом злого умысла. И 40%, если в налоговой посчитают, что вы скрыли доходы намеренно, — ст. 122 НК РФ;

- если не заплатили налог по декларации до 15 июля — со следующего дня налоговая начнет считать штрафные пени в размере 1/300 от ставки Центрального банка РФ за каждый день просрочки — ст. 75 НК РФ.

Крайняя дата для подачи декларации по форме 3-НДФЛ — 30 апреля года, следующего за отчетным. Например, декларацию за 2021 год нужно подать до 30 апреля 2022 года.

Крайняя дата для уплаты налога по декларации за соответствующий отчетный налоговый период — 15 июля года, следующего за отчетным. Например, по декларации за 2021 год налог нужно уплатить до 15 июля 2022 года.

В дополнение к этим требованиям на счета в иностранных финансовых организациях распространяются и требования валютного законодательства РФ. По ним нужно уведомлять налоговые органы России о наличии счетов в иностранных банках и у иностранных брокеров, а также о движении денежных средств по таким счетам.

За непредставление этих данных российским законодательством предусмотрены штрафы до 20 000 Р . Кроме того, операции по иностранным счетам, сведения о которых не были предоставлены российским налоговым органам, могут быть признаны незаконными, что влечет штраф в размере 75—100% от суммы каждой незаконной операции.

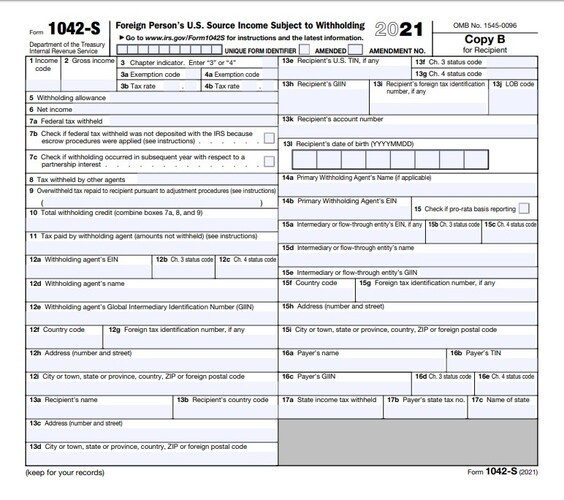

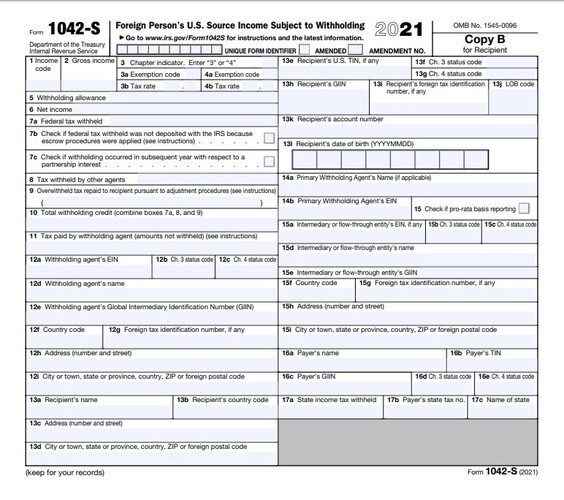

Форма 1042-S является одним из документов, подтверждающих получение доходов от источников в США (например, дивиденды по ценным бумагам эмитентов США). Форма разработана Налоговым управлением США (Internal Revenue Service, далее — IRS) — государственным органом Федерального правительства США, который контролирует сбор налогов и соблюдение законодательства о налогообложении. На английском языке с полной инструкцией к форме 1042-S от IRS можно ознакомиться здесь .

1042-S готовится налоговым агентом в пяти экземплярах (Copy A, B, C, D и E):

-

Copy A — предоставляется в IRS;

Форма 1042-S содержит информацию о полученных доходах по американским ценным бумагам и о суммах удержанного налога за календарный год, то есть с 1 января по 31 декабря. Включение выплаты в форму зависит от даты выплаты дохода эмитентом.

Форма 1042-S может быть предоставлена двумя способами:

-

в электронном виде (PDF) в личном кабинете,

Форма 1042-S идентична в электронном и бумажном виде и не содержит каких-либо заверений со стороны брокера (печать/подпись). Предоставляется только на английском языке.

Наиболее быстрый и удобный вариант получения формы 1042-S — в электронном виде. Для этого необходимо:

-

Предоставить согласие в Личном кабинете «Открытие Инвестиции» на получение документа в электронном виде. Это можно сделать в разделе «Настройки» — «Справка по форме 1042-S».

Срок предоставления 1042-S — до 15 марта года, следующего за отчётным. Налоговый агент имеет право запросить в IRS продление сроков на 30 дней — до 15 апреля.

Доходы в 1042-S агрегируются в зависимости от определённых данных, поэтому за календарный год можно получить более одной формы 1042-S. На количество форм влияет:

-

тип (код) дохода (дивиденды, проценты и др.);

Как читать форму 1042-S?

В шапке формы 1042-S отображается следующая информация:

Информация

№ поля

Комментарий

Тип дохода

Каждый тип дохода обозначается определённым кодом. Наиболее распространённые коды:

06 – дивиденды, выплаченные эмитентами США.

01 – проценты по облигациям, выплаченные дебиторами США.

Полный перечень кодов можно посмотреть в инструкции к форме 1042-S.

Сумма дохода (до вычета налогов)

Указывается сумма дохода одного типа

Сумма дохода (после вычета налогов)

Указывается сумма дохода одного типа. Допускается не заполнять.

Ставка налога

Сумма удержанного налога

Указывается сумма налога, удержанного по одному типу дохода.

Информация о налоговом агенте, который подготовил форму 1042-S

Если в поле 12d указано «Otkritie Broker JSC», это значит, что АО «Открытие Брокер» подготовило форму 1042-S.

Информация о получателе дохода

Информация о налоговом агенте, который производит удержание налогов

Поле может быть не заполнено. Если поле не заполнено, то налоговый агент, который производит удержание налогов, отражается в полях 12a — 12i

Информация о Брокере или ином посреднике

Форма 1042-S подвержена изменениям со стороны IRS. IRS может изменять/удалять/добавлять поля, изменять правила заполнения формы.

Где в форме 1042-S найти размер дивидендов по определённому эмитенту?

Форма 1042-S отражает совокупный доход определённого типа и не содержит информации о размере дивидендов по отдельному эмитенту. Для этих целей можно использовать брокерский отчёт либо ведомость доходов.

Инвестор получал дивиденды по европейским компаниям. Попадут ли они в форму 1042-S?

Нет, в форму 1042-S попадают только дивиденды, купоны и иные выплаты, полученные от компаний с юридическим адресом в США.

В какие сроки мне будет направлена форма 1042-S?

Обычно форма 1042-S предоставляется до 15 апреля следующего за отчётным года.

Сумма дивидендов за отчётный год по брокерскому отчёту не совпадает с суммой в форме 1042-S. Почему?

- Разные года отражения дохода в 1042-S и отчёте.

Пример: Если по ценной бумаге дата фиксации списка владельцев под выплату дивидендов — 2 декабря 2020 г., дата выплаты дивидендов эмитентом — 30 декабря 2020 г., дата поступления дивидендов на брокерский счёт — 11 января 2021 г., то данная выплата будет включена в 1042-S за 2020 г., однако в брокерском отчете выплата будет отражена в 2021 г. Важно, что обязательство по декларированию и доплате НДФЛ в ФНС в размере 3% от суммы выплаты (в случае удержания налога по ставке 10%, при ставке в 30% необходимо декларировать доход без доплаты) наступит в 2022 г., так как возникновение обязательств зависит от даты зачисления дивидендов на счёт владельца бумаг.

- Также бывают случаи, когда инвестор получал доходы от источников в США в течение года, но в форму 1042-S они не попали или попали частично. Примеры подобных ситуаций (перечень не является исчерпывающим):

Как отчитаться об иностранных дивидендах и заполнить декларацию в личном кабинете налогоплательщика?

Хотите ещё больше статей о налогах? Обязательно подпишитесь на наши обновления – все самые актуальные материалы на эту и другие темы будут приходить сразу на вашу почту! И напоминаем, что клиенты «Открытие Инвестиции» могут получить консультацию по налоговым вопросам совершенно бесплатно – просто свяжитесь с нами любым удобным способом.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Автор статьи

Читайте также: