Иис накопительная сбербанк в минусе почему

Обновлено: 25.04.2024

По итогам марта 2022 года число индивидуальных инвестиционных счетов на Московской бирже превысило 5,4 млн. С января по март 2022 оборот по таким счетам превысил 596,5 млрд рублей.

В этой статье я разложил все по полочкам для тех, у кого еще нет ИИС или уже есть, но не все понятно. Для этого я собрал вопросы про ИИС, которые чаще всего задают нам в Т—Ж, и подробно ответил на них.

Если у вас есть дополнения, пишите в комментариях.

Главное про ИИС: что, зачем и как открыть

Что такое ИИС? Индивидуальный инвестиционный счет — способ инвестирования, который появился в России в начале 2015 года. Через такой счет можно инвестировать в акции, облигации и другие активы.

ИИС и брокерский счет: в чем разница? Если рассматривать ИИС с самостоятельным управлением, то это, по сути, брокерский счет с налоговыми вычетами и некоторыми ограничениями: ИИС может быть только один одновременно, внести на него можно не более 1 000 000 Р за год.

Также есть ИИС с доверительным управлением, где все операции по счету совершает управляющая компания. Ограничения и налоговые вычеты — те же.

Какие плюсы у ИИС по сравнению с брокерским счетом? Прежде всего, налоговые вычеты для налоговых резидентов России. Можно вернуть НДФЛ в размере 13% от внесенной на ИИС суммы, но возврат не может быть более 52 000 Р в год: это вычет на взнос. Или можно не платить НДФЛ с дохода, полученного на ИИС: это вычет на доход.

Еще один плюс — отложенное налогообложение. В случае с вычетом на взнос налог с дохода от сделок на ИИС удерживается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Вывести деньги с ИИС сложнее, чем с обычного брокерского счета: для этого ИИС надо закрыть. Это может быть плюсом для тех, кто хочет накопить крупную сумму и при этом испытывает проблемы с дисциплиной, например склонен к спонтанным покупкам.

Какие минусы есть у ИИС? Чтобы инвестор не потерял право на налоговые вычеты, счет должен существовать минимум три года с даты открытия. При этом, чтобы вывести деньги со счета, надо закрыть ИИС:

Например, если ИИС открыт 1 июня 2020 года, то без потери права на вычеты его можно закрыть 2 июня 2023 года. Лучше на несколько дней позже, чтобы точно прошло три года с даты открытия: например, брокер или ФНС могли внести данные в базу не мгновенно, а 2 или 3 июня.

Если закрыть ИИС раньше трех лет с даты открытия, право на вычеты пропадает, а уже возвращенный из бюджета налог придется вернуть государству. Также придется уплатить пени за использование возмещенного НДФЛ: 1/300 ставки ЦБ от возвращенного налога за каждый день пользования этими деньгами.

На одного человека может быть открыт только один ИИС одновременно. Будет два ИИС — не будет вычетов ни по одному. При этом в течение месяца допускается иметь два ИИС одновременно, если переносите счет от одного брокера или управляющей компании к другому брокеру или УК.

В течение календарного года на ИИС можно внести не более 1 000 000 Р . Иностранную валюту и ценные бумаги вносить нельзя, но и то и другое можно приобрести на ИИС. Правда, периодически начинаются разговоры о том, чтобы не позволять покупать иностранные бумаги на ИИС или не предоставлять вычет на них, но пока это лишь обсуждения.

На мой взгляд, минусы не очень существенные, а вот плюсы делают ИИС интересным инструментом.

Как открыть ИИС? Чтобы оформить ИИС с самостоятельным управлением, нужно обратиться к брокеру, который предоставляет такую услугу. Это, например, Тинькофф Инвестиции, Сбер, ВТБ, «Открытие-брокер».

ИИС с доверительным управлением можно открыть в управляющей компании, например в УК «Первая» или «Альфа-капитал». При открытии счета надо будет выбрать инвестиционную стратегию из предложенных.

Для открытия ИИС в офисе брокера или управляющей компании достаточно паспорта, желательно также знать свой ИНН. Некоторые брокеры и УК позволяют открыть счет удаленно через свой сайт, например с идентификацией через госуслуги.

Если открываете счет у брокера, обычно не требуется сразу пополнять ИИС: он может быть и пустым. В случае с управляющей компанией при оформлении счета обычно сразу нужно внести деньги. Конечно, возможны исключения: правила разных брокеров и УК могут различаться.

Где лучше открыть ИИС? У какого брокера или в какой УК открыть ИИС, зависит от того, что вам нужно: какие ценные бумаги или стратегии интересуют, есть ли у вас счета в банках, связанных с брокерами или УК. В целом стоит выбрать крупную надежную компанию с низкими комиссиями и качественной поддержкой.

Выбору брокера мы посвятили целую статью. Там подробно рассказано, зачем нужен брокер и на что обратить внимание. Изложенные там принципы в целом справедливы и для выбора УК.

С какого возраста можно открыть ИИС? Обычно такие счета открывают с 18 лет — как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Стоит уточнить в поддержке интересующего вас брокера или УК , с какого возраста они позволяют открыть ИИС.

Что лучше: ИИС с самостоятельным управлением или с доверительным? В чем разница? Если у вас счет с самостоятельным управлением, все решения вы принимаете сами и все операции вы тоже проводите сами. При этом вы платите комиссию брокеру за сделки и, возможно, за хранение ценных бумаг.

У всех брокеров свои комиссии. Также есть комиссия биржи, но многие брокеры включают биржевую комиссию в свою, то есть не взимают ее отдельно.

Инвестировать через брокера выгоднее, но советуем сначала разобраться с основами инвестирования, иначе можно ошибиться и потерять деньги.

Если у вас ИИС с доверительным управлением, за вас все сделает управляющая компания согласно выбранной вами стратегии. Это проще, чем управлять самостоятельно, но УК каждый год будет брать несколько процентов от вашего капитала в качестве комиссии.

УК не гарантирует доходность. Более того, даже если на ИИС будет убыток, УК все равно возьмет комиссию за управление.

Дальше в статье я буду говорить в основном про ИИС с самостоятельным управлением, открытый через брокера.

Может ли госслужащий иметь ИИС? Может: в законах нет ограничений на открытие ИИС госслужащими или их родственниками.

При этом некоторым госслужащим нельзя инвестировать в иностранные финансовые инструменты, которые доступны в том числе через ИИС. При вложении в отдельные российские ценные бумаги у госслужащих возможен конфликт интересов. Например, если вы владеете акциями компании, которую по долгу службы должны проверять на соблюдение законов. В такой ситуации понадобится оформлять доверительное управление или продавать бумаги.

Выясните, распространяются ли запреты на вас, чтобы вкладываться только в разрешенные активы, и включите ценные бумаги в отчет об имуществе и доходах.

Можно ли иметь одновременно и ИИС, и брокерский счет? Можно. Брокерских счетов, кстати, можно открыть сколько угодно, в отличие от ИИС, который может быть только один одновременно, кроме случаев переноса ИИС из одной брокерской компании или УК в другую.

Можно ли перевести брокерский счет в ИИС? Нет, так не получится. Надо открывать именно ИИС.

На какой срок открывается ИИС? Нужно ли его закрыть через три года? Срок действия ИИС не ограничен ни законами, ни договором с брокером. Три года с даты открытия — минимальный срок существования ИИС, который нужен для получения налоговых вычетов.

Пользоваться счетом можно и по истечении трех лет, он не закроется сам. Право на вычеты тоже останется.

Что будет при выводе денег с ИИС? Чтобы вывести деньги с ИИС, надо закрыть счет. Если это случится менее чем через три года с даты открытия, вы потеряете право на налоговые вычеты по этому ИИС. Придется вернуть государству возвращенный НДФЛ и уплатить пени.

При этом некоторые брокеры позволяют получать купоны и дивиденды на внешний счет вместо ИИС, и его закрывать не придется. К этому еще вернемся.

Можно ли закрыть ИИС, открыть новый и пользоваться вычетами на новом ИИС? Можно. В законодательстве нет ограничений на это.

Застрахованы ли вложения на ИИС? Нет, это не банковский вклад. АСВ не страхует ни ИИС, ни брокерские счета. Но если брокер перестанет работать, то активы можно перевести к другому брокеру. Если УК перестанет работать, активы тоже не потеряются.

Как закрыть ИИС? Зависит от брокера. Где-то достаточно подать заявку на закрытие счета в личном кабинете на сайте брокера или в приложении, а где-то понадобится прийти в офис.

При закрытии ИИС можно продать все активы и вывести деньги, а можно перенести активы на обычный брокерский счет. Второй вариант сложнее, но может быть выгоднее с точки зрения налогов. Об этом расскажу немного позже.

Финансовый результат по операциям с ценными бумагами и производными финансовыми инструментами на ИИС учитывается отдельно от финансового результата по операциям на обычном брокерском счёте (п. 2 ст. 214.9 НК РФ). А значит, убыток на ИИС не может уменьшить прибыль на брокерском счёте и наоборот.

Отрицательный финансовый результат на ИИС уменьшает положительный финансовый результат (при его наличии) по соответствующим операциям в последующих и (или) предшествующих годах, но только в течение всего срока действия договора на ведение ИИС (ст. 214.9 НК РФ). Если первый календарный год был убыточен, то прибыль второго и (или) третьего года можно уменьшить на сумму данного убытка. Соответственно, убыток второго года можно просальдировать с прибылью первого или третьего. Если первые два года были прибыльными, а третий убыточным, то убыток может уменьшать прибыль первого и (или) второго года. Причём сальдирование между годами делает брокер самостоятельно без какого-либо заявления со стороны владельца ИИС. Напомним, что три года — это минимальный срок владения ИИС для того, чтобы не потерять право на вычет. Вы вправе в любой момент расторгнуть договор и до истечения минимального срока, и владеть ИИС более трёх лет. Подробнее о сроках читайте в статье «Стоит ли закрывать ИИС сразу после трёх лет использования?». Убыток на ИИС учитывается только в течение действия договора на ИИС.

Если на момент закрытия ИИС общий финансовый результат отрицательный, то этот убыток зависнет. Как уже говорилось выше, такой убыток нельзя просальдировать с прибылью по обычному брокерскому счёту. Более того, в Налоговом кодексе прописано, что убыток, который на дату окончания срока действия договора на ведение ИИС остался не учтённым, не может уменьшить прибыль будущих периодов (абз. 3 п. 2 ст. 214.9 НК РФ). Если вы закрыли ИИС с убытком, а в будущем откроете второй ИИС и будете получать по по нему прибыль, то брокер не вправе уменьшить прибыль на тот убыток, который у вас был по первому ИИС.

Также к образовавшемуся убытку на ИИС нельзя применить вычет по переносу убытков на будущее. Это ограничение также прямо прописано в п. 6 ст. 220.1 НК РФ. Напомним, если на обычном счёте за календарный год получен убыток, то его можно перенести только на прибыль будущих налоговых периодов. При этом учёт убытков осуществляется налогоплательщиком самостоятельно при представлении декларации 3-НДФЛ в инспекцию по окончании прибыльного налогового периода. Подробнее о данном вычете читайте в статье «В каких случаях можно перенести убытки на прибыльные года?».

Если вы понимаете, что ваш ИИС убыточен, то можем посоветовать не закрывать его до полного покрытия убытка.

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Индивидуальный инвестиционный счёт (ИИС) — это счёт, на который вы можете покупать акции, облигации и прочие финансовые инструменты и при этом получать налоговый вычет от государства (так же, как за покупку квартиры или за лечение, обучение, ипотеку). Таким образом, владельцы ИИС автоматически могут рассчитывать на дополнительные 13% прибыли к своим инвестициям.

Правительства многих развитых стран стимулируют граждан к инвестированию собственных средств во внутреннюю экономику через инструменты фондового рынка. Основным драйвером для инвесторов является возможность получить налоговые послабления. Программы, похожие на ИИС, уже апробированы и используются во многих странах. Например, в США — там эти счета носят название IRA (Individual Retirement Accounts), в Великобритании — ISA (Individual Savings Accounts), а также в Японии, Франции, Канаде, Австралии и пр. В России ИИС появились в январе 2015 года.

В российских реалиях (в том числе) создание ИИС преследовало следующие цели:

- Стимулирование увеличения количества внутренних инвесторов.

- Повышение благосостояния граждан.

- Рост финансовой грамотности населения.

- Поступление средств в российскую экономику.

- Создание культуры самостоятельного формирования пенсионных накоплений.

- Сокращение числа граждан, получающих зарплату «в конверте».

Хотите открыть ИИС? Вэлкам!

За прошедшие три года число открытых ИИС устойчиво растёт. На 1 февраля 2018 г., по данным Московской биржи , в России открыто уже 309 733 тысяч счетов.

Динамика роста открытых индивидуальных инвестиционных счетов в России с января 2015 по октябрь 2020 года. По данным Мосбиржи.

Налоговые льготы на ИИС

Владелец ИИС вправе выбрать один из двух типов налоговых вычетов:

- тип А — вернуть уплаченный НДФЛ по ставке 13%;

- тип Б — не платить НДФЛ с полученного инвестиционного дохода.

У каждого из предлагаемых вычетов есть свои плюсы и минусы. Сравним оба типа.

Вычет на взносы, тип А

Вычет на доход, тип Б

Важно: Совмещение и смена типа вычета в рамках одного ИИС невозможны! Подробнее о выборе типа налогового вычета читайте здесь.

На многих ресурсах, посвящённых ИИС, можно найти информацию о том, что открывать данный счёт нужно на три года, по истечении которых счёт придётся закрыть. Это не так. Три года — это минимальный срок, который должен «прожить» ваш ИИС, чтобы вы не потеряли право на получение вычета. Максимальный срок действия ИИС не ограничен.

Что можно покупать на ИИС?

ИИС — это отличный инструмент для знакомства с работой на фондовом рынке. На этот счёт вы можете покупать акции, облигации, ETF, валюту, фьючерсы и опционы. Подключать модельные портфели, пользоваться инвестиционными идеями от аналитиков «Открытие Брокер». И при этом получать налоговые вычеты.

Как открыть ИИС?

Открыть индивидуальный инвестиционный счёт быстро и очень просто. Весь процесс открытия ИИС онлайн можно разделить на несколько шагов:

-

Зайдите на страницу сайта «Открытие Брокер», посвящённую индивидуальным инвестиционным счетам.

Также вы можете приехать в офис «Открытие Брокер», где инвестиционный консультант ответит на все ваши вопросы и подготовит комплект документов для открытия ИИС.

Почему нужно открывать ИИС, даже если сейчас нет денег на инвестиции?

Даже если все три года вы не будете пополнять ИИС, то по крайней мере выберете действующее ограничение по минимальному времени владения счётом. И дальше у вас будет возможность закрыть счёт без потери налоговой льготы. Возьмём, для примера, студента второго курса, у которого в настоящее время нет постоянного источника дохода. К тому моменту, как он окончит вуз и найдёт работу, у него уже будет как минимум трёхлетний ИИС, который можно будет начать пополнять из зарплаты, получать вычеты и при этом иметь возможность закрыть счёт в любое время. То же самое справедливо и для женщин в декрете, и для временно безработных, и для всех, кто ещё не решился начать инвестировать.

Откройте ИИС прямо сейчас. Это быстро и бесплатно.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Совершая процедуру переоформления инвестиционного счёта каждые три года, его владелец зарабатывает существенно больше по сравнению с аналогичным счётом, открытым на более длительный срок. Чтобы это доказать, предлагаю рассмотреть несколько математически обоснованных расчётов.

В своих статьях я часто акцентирую внимание на трёхлетнем периоде работы с ИИС. Это утверждение относится к обоим типам счетов. Если инвестор выбрал налоговую льготу не платить НДФЛ с прибыли, то брокер возвращает налоги от операций с ценными бумагами по факту закрытия счёта. Однако до этого удержанные деньги использовать нельзя, и они теряют свою покупательную способность. Для возврата налога необходимо взять справку в ФНС о том, что инвестор не пользовался другими льготами, закрыть и вновь открыть ИИС. При использовании в качестве налоговой льготы вычетов на взносы налог возвращается ежегодно по факту подачи декларации. Эти средства можно реинвестировать в покупку новых ценных бумаг или использовать по своему усмотрению. Перерыв между закрытием предыдущего инвестиционного счёта и открытием нового должен составлять не менее одного месяца. При несоблюдении этого промежутка времени счета могут пересечься. Инвестор потеряет право на полученные льготы. Это связано с особенностями документооборота между брокером и налоговой службой. Наберитесь терпения и дождитесь подтверждения закрытия предыдущего ИИС.

Пример 1. Взносы по 100 000 рублей ежегодно

В качестве исходной информации для изучения первого примера мной будет взята сумма ежегодного взноса в размере 100 тыс. руб. на протяжении шести лет.

За этот период я смогу накопить 600 тыс. руб. Объём предоставленных государством налоговых льгот составит 78 тыс. руб. Результат эффективной ставки носит справочный характер. Далее я возьму такие же условия, но работать буду с длительностью ИИС по три года.

За первый трёхлетний период я накоплю 300 тыс. руб. Сумма налоговых льгот составит 39 тыс. руб. Я закрываю свой ИИС и снимаю все средства. Через месяц открываю новый индивидуальный инвестиционный счёт такого же типа. Я вношу запланированные 100 тыс. руб. и 300 тыс. руб., которые накопил в предыдущие годы.

На свои предыдущие сбережения я смог ещё раз получить налоговую льготу. Такой хитрый ход не противоречит установленным государством правилам к ведению индивидуального инвестиционного счёта. Я смогу заработать на 38 тыс. руб. больше в сравнении с бесконечным ИИС.

Представленный денежный манёвр будет эффективно работать только при соблюдении правил, о которых я рассказывал в предыдущей статье. Напомню главное: сумма ежегодного взноса не должна превышать годовую зарплату. Сначала необходимо определить объём уплаченных налогов. После этого можно составить стратегию работы для их возврата.

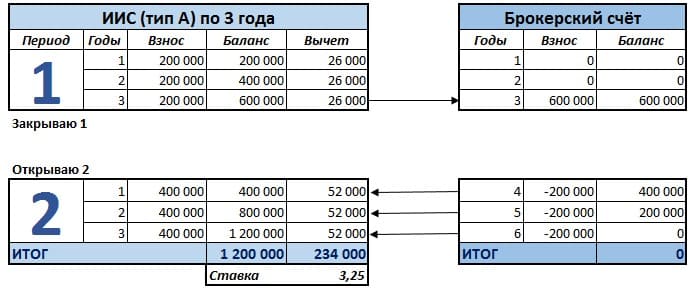

Пример 2. Взносы по 200 000 рублей ежегодно

Инвестируя каждый год по 200 тыс. руб., я смогу за шесть лет создать капитал в 1,2 млн руб. Государственные льготы составят 156 тыс. руб.

Я часто слышу утверждение, что своими силами нельзя накопить на собственной жильё. Расчёты показывают обратное. Если затянуть пояса, цель становится достижимой. За один миллион можно приобрести благоустроенное жильё в городе с населением до пятисот тысяч жителей. Или с накопленным капиталом, например, используя региональные программы поддержки учителей и врачей, совместно с государством можно претендовать на комфортное отдельное жильё без кредита или ипотеки. Однако по неведомой мне причине люди не готовы скромно жить на протяжении шести лет, но легко берут на свои плечи тяжёлый груз кредитной ответственности на всю жизнь.

Вернёмся от философских размышлений к выгодам трёхлетнего инвестиционного счёта с годовым взносом в размере 200 тыс. руб. Увеличение суммы предполагает использование дополнительных финансовых инструментов. Это может быть банковский вклад или брокерский счёт. В первый трёхлетний период мне удалось накопить 600 тыс. руб. Я закрываю ИИС и перечисляю деньги на брокерский счёт.

Спустя один месяц я могу вновь повторить финансовые операции для получения налоговых льгот. Я обращаюсь к брокеру, открываю инвестиционный счёт ещё на три года и снова буду использовать способ, описанный в предыдущем примере. На свой ИИС я внесу запланированные 200 тыс. руб. и ещё 200 тыс. руб. возьму с брокерского счёта. У меня вновь появилось право на получение максимально возможного налогового вычета. В последующие годы я продолжаю делать плановые взносы, а также изымать часть средств с брокерского счёта. Таким образом, используя симбиоз двух финансовых инструментов, только благодаря налоговым льготам я смог заработать на 78 тыс. руб. больше по сравнению с аналогичным шестилетним счетом.

Какие операции в этот момент происходят у меня на брокерском счёте?

Деньги продолжают работать. Я покупаю облигации с коротким сроком обращения. К моменту очередного взноса на ИИС эмитент уже погасил свои долговые обязательства. На балансе моего брокерского счёта числиться денежная позиция в нужном объёме. Конечно, угадать срок погашения облигаций с точностью до одного дня невозможно, но я и не ставлю перед собой такую задачу. Зачисления на ИИС в рамках запланированной суммы можно производить любыми частями на протяжении года.

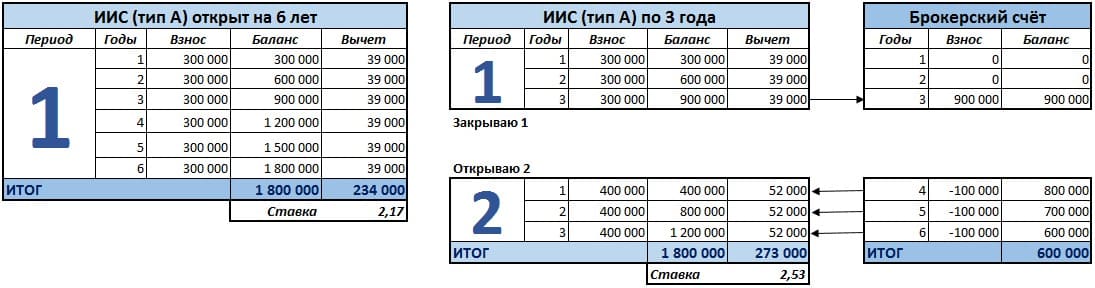

Пример 3. Взносы по 300 000 рублей каждый год

Рассмотрим одновременно оба примера в таблицах на следующем рисунке. Сумма налогового вычета на трёхлетних инвестиционных счетах всё равно превышает его шестилетний аналог на 39 тыс. руб.

К этому моменту у меня сформировался капитал на брокерском счёте. Я могу инвестировать 600 тыс. руб. в ценные бумаги с любым сроком, например, акции. Их я отношу к «вечным» инвестициям. Соотношение 600 тыс. руб., инвестированных в акции по отношению ко всему капиталу в размере 1,8 млн руб. является моей любимой золотой серединой 40/60. Общая структура моего портфеля состоит из 40% акций и 60% облигаций. Такая комбинация позволяет компенсировать обесценивание активов. Об этом я расскажу в одной из следующих статей.

Пример 4. Ежегодные взносы 400 000 рублей

При ежегодных взносах в размере 400 тыс. руб. шестилетний и трёхлетний инвестиционные счета принесут своим владельцам одинаковый доход.

Пример 5. Ежегодные взносы более 400 000 рублей

Для чистоты эксперимента следует сделать оценку доходности на сумму взносов более 400 тыс. руб. Я решил инвестировать по 700 тыс. руб. ежегодно.

Доходность счетов, открытых на шестилетний и трёхлетний период, осталась одинаковой. Однако эффективная ставка снизилась по сравнению с предыдущим примером почти на 1%. Обе стратегии достигли максимально возможной суммы возврата налогового вычета в 52 тыс. руб. Деньги сверх указанного предела не принесут своим владельцам дохода, но окажут понижающее влияние на эффективную ставку. Об этой особенности я тоже рассказывал в предыдущей статье.

Сейчас владельцы долгосрочных инвестиционных счетов могут испытать чувство радости. Но не торопитесь делать поспешных выводов. В наши планы жизнь всегда вносит свои коррективы. Мне подвернулось выгодное предложение покупки нового мотоцикла за невероятно низкую цену. Я вывел 200 тыс. руб. со своего брокерского счёта, и через пару дней моя мечта уже стояла в гараже. Что будет делать владелец шестилетнего инвестиционного счёта? Он не сможет сразу вывести свои деньги. Сначала придётся подать заявление о закрытии ИИС, затем продать все ценные бумаги или перевести их на обычный брокерский счёт. Этот процесс занимает не менее двух недель. Когда перевод или продажа ценных бумаг будет завершена, можно подать заявку на вывод денег. И вот, через три недели наступает время купить мотоцикл, но, увы, я уже успел купить его раньше.

В следующем материале я подведу итоги двух больших исследований, в которых представлены математические обоснования использования разных стратегий работы с инвестиционными и брокерскими счетами. С помощью простой схемы любой начинающий инвестор сможет сформировать для себя алгоритм будущих действий, нацеленный на получение максимального дохода.

Начните практиковаться сейчас — откройте торговый счёт в «Открытие Брокер». Если в процессе регистрации появятся вопросы или любые пожелания по работе «Открытого журнала» — напишите нам через форму обратной связи. Ваше мнение поможет нам стать лучше!

Мне посоветовали открыть ИИС, когда закрывала вклад. Открыла в прошлом году, в этом году получила вычет.

Сейчас, когда начала интересоваться инвестициями, решила посмотреть, что у меня с ИИС. Оказалось, его открыли в компании «Сбербанк управление активами» под доверительное управление.

Скачала приложение и узнала, что деньги вложены в рублевые облигации. Хотела посмотреть информацию об ОФЗ, но ее не оказалось. Там предлагают только ПИФы. Почитала отзывы, поняла, что как-то все нерадостно.

Подскажите, пожалуйста, что мне делать? Если я выведу деньги, то должна буду вернуть вычет. Ситуация не впечатляет.

Индивидуальный инвестиционный счет может быть и с самостоятельным управлением, и с доверительным. У вас открыт ИИС с доверительным управлением.

Плюс в том, что вам ничего не надо делать. Минус в меньшей гибкости. Еще управляющая компания берет комиссию за управление, что снижает доходность вложений. А ведь облигации и так не очень доходны.

Какие ИИС бывают

ИИС с самостоятельным управлением можно открыть у брокера. На таком счете вы все делаете самостоятельно: выбираете, что купить и продать, сами совершаете сделки в специальной программе. Брокер берет комиссию за сделки и плату за депозитарное обслуживание. Такие ИИС популярнее.

ИИС с доверительным управлением можно открыть в управляющей компании. Вы выбираете инвестиционную стратегию из нескольких предложенных, вносите деньги — и от вас больше ничего не требуется. Доходность не гарантирована, а управляющая компания берет комиссию за свою работу, например 1% в год от размера счета независимо от результатов. Комиссия УК снижает доходность ваших инвестиций. Считайте это платой за возможность ничего не делать.

В Сбербанке можно открыть и обычный ИИС, и ИИС с доверительным управлением. Вы оформили второй вариант, заключив договор с УК «Сбербанк управление активами».

Сначала читать, потом подписывать

Скорее всего, на вашем ИИС используется стратегия «Рублевые облигации». Сейчас она считается архивной: ее не подключают новым клиентам с апреля 2019 года, но в 2018 году эта стратегия была доступна.

Судя по сайту УК, с 31 августа 2018 года по 1 августа 2019 года доходность стратегии составила 3,81% годовых — это очень мало. Даже с учетом вычета на взнос доходность будет лишь на уровне банковского вклада или чуть выше. Понимаю, почему вы недовольны.

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

Как поступить

Я вижу четыре варианта действий. Начну с более простых.

Оставить все как есть. Вы можете подождать, пока пройдет 3 года с даты открытия ИИС, и закрыть счет. Затем откройте ИИС с самостоятельным управлением у брокера или с доверительным управлением в другой УК, если нынешняя УК вам не нравится.

В этом случае придется верить, что в следующие годы доходность стратегии будет выше. Но на многое не рассчитывайте: в лучшем случае результат будет на уровне банковского вклада плюс возврат НДФЛ благодаря вычету.

Оставить ИИС, сменить стратегию. Как и в предыдущем варианте, можно сохранить ИИС, но выбрать другую инвестиционную стратегию из предлагаемых той же управляющей компанией. Как это сделать, вам подскажет служба поддержки УК.

Судя по сайту УК, сейчас доступны стратегии «Накопительная» — это тоже облигации — и «Российские акции». Возможно, их результаты в следующие пару лет будут лучше. Или нет: мы уже писали, что будущее непредсказуемо.

Если вы инвестируете на небольшой срок или не готовы к риску, то вкладываться в акции не стоит. Да, на акциях можно много заработать, но можно и много потерять.

Закрыть ИИС, открыть заново. Можно закрыть ИИС сейчас, вывести деньги и открыть новый ИИС с самостоятельным управлением у брокера или с доверительным управлением в другой УК. Уже полученный вычет на взнос придется вернуть налоговой, так что это самый обидный вариант.

Еще придется уплатить пеню — 1/300 ставки ЦБ за каждый день использования вычета. Точную сумму рассчитает налоговая после того, как вы вернете вычет. Чем раньше это сделаете, тем меньше будет пеня.

Перевести ИИС в другую УК или к брокеру. Наконец, можно перевести ИИС в другую финансовую организацию. Это самый сложный вариант, зато не придется возвращать уже полученный вычет и срок действия ИИС не прервется.

Спросите в службе поддержки вашей УК, как перевести ИИС в другую организацию. Выберите УК или брокера, где хотели бы иметь ИИС. Выясните, готовы ли они принять ценные бумаги или денежные средства с вашего старого ИИС на ИИС, открытый у них, и есть ли за это комиссия.

Если вы узнали, что все это реально сделать и технических ограничений нет, откройте ИИС у новой УК или у брокера. Затем попросите «Сбербанк управление активами» перевести активы на ваш ИИС в другой компании.

У вас есть месяц с даты заключения договора на новый ИИС, чтобы перевести туда деньги и ценные бумаги со старого счета. Если не уложитесь в этот срок, получится, что у вас два ИИС одновременно, — и вы потеряете право на вычет. Примерно как в этой истории.

Практика перевода брокерских счетов и ИИС от одного брокера к другому более-менее сложилась, но все равно это непростой процесс. Перевод ИИС из одной УК в другую или из УК к брокеру встречается реже и может иметь какие-то дополнительные сложности. Постарайтесь заранее выяснить максимум деталей о процессе, чтобы нигде не ошибиться.

Если хотите лучше разобраться с возможностями ИИС, посмотрите наши популярные статьи:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Если хочешь, чтобы было хорошо, делай сам. Никто не будет стараться для тебя так, как ты. Смотри фильм "Волк с Уолл Стрит" - смысл: неважно в прибыли клиент или в убытках, управляющий или брокер всегда положит комиссию себе в карман

Можно отказаться от доверительного управления ,в рамках той же УК и самостоятельно инвестировать.Что бы голову себе не ломать, купить ОФЗ и спать спокойно.Уж прибыль по ОФЗ будет больше,чем 3.81%.Вообще то ,конечно странно,по рублевым облигациям достичь такого "впечетляющего" результата,похоже себе они отстегнули больше,чем 1%.Отказывайтесь от доверительного управления,однозначного.

Распутин, а как отказаться то от доверительного управления, в рамках этого ИИС? Они говорят, только закрытие ИИС. Я т кпонимаю проще уйти к другому брокеру. или все таки можно с доверительного управления в рамках сбера перейти на самостоятельное?

Доходность в рублях 4%, пацаны ваще ребята))) ещё данные её кому-нибудь продали наверняка, это же сбер))

Спасибо ТЖ, что разложили аж 4 варианта. Интересно какой из них выберет автор вопроса. Мне бы в данном случае был ближе вариант со сменой стратегии, дождаться 3-летнего периода счета и закрыть этот

А как получилось 3 %, если доходность 6%, ну пускай минус 1 % за управление, будет 5, но никак не 3

Максим, расходы на управление могли быть выше 1%. Упомянутый в тексте 1% это просто пример, а по факту могло быть больше. У разных УК и в разных стратегиях разные комиссии.

Максим, Например Альфа раньше брал 2% за управление и 2% за услуги депозитария, если память не изменяет. Себя они любят ))

Антон, можно ещё за оформление вычета под ключ несколько %% взять))

Тавтология 90 уровня "(. ) управляющая комиссия берет комиссию за управление (. )". Может быть, всё таки, управляющая компания?)

Nikita, совершенно точно, спасибо, поправили :)

Здравствуйте. Скажите стоит ли сейчас открывать ИИС, и если вдруг дефолт, то деньги пропадут?

Анатолий, ИИС стоит открыть, если вы налоговый резидент России и если хотите инвестировать в ценные бумаги. У ИИС есть недостатки, но по сравнению с брокерским счётом ИИС в целом выглядит интереснее благодаря налоговым вычетам.

При этом можно пополнять ИИС не сразу при открытии счёта — можно открыть и некоторое время держать его пустым. Чем раньше откроете, тем лучше, потому что сможете раньше закрыть ИИС без потери права на вычеты. Но помните, что одновременно можно иметь только один ИИС.

Результат вашего ИИС зависит от поведения активов, в которые вложите деньги. Он не определён заранее, гарантий доходности нет.

Дефолт означает, что тот, у кого есть обязательства, не может их исполнить. Обычно это относится к облигациям. Эмитент облигаций (тот, кто их выпустил) не может выплатить купон или даже не может погасить облигации, тогда объявляется дефолт.

Не всегда дефолт приводит к потере денег, ведь эмитент может в итоге исполнить обязательства, просто позже, чем следовало. Но может быть так, что это кончится банкротством эмитента и потерей всех или почти всех вложенных средств.

Если через ИИС вы вложите деньги в облигации, по которым будет объявлен дефолт, вы можете потерять деньги. Чтобы снизить риск, инвестируйте в облигации органов власти и крупнейших компаний. Риск дефолта по ним ниже, чем по облигациям маленьких компаний. Правда, доходность тоже ниже.

Также помните о диверсификации: разделите средства между разными активами. Не вкладывайте всё в облигации одной компании — подумайте о бумагах разных компаний и, возможно, в разных валютах. Могут пригодиться биржевые фонды облигаций.

А ещё кроме облигаций можно инвестировать в акции и драгоценные металлы, в том числе через биржевые фонды. Благодаря диверсификации риск фондов ниже, чем у отдельных облигаций или акций.

Автор статьи

Читайте также: