Как отключить овердрафт втб

Обновлено: 26.07.2024

Банк ВТБ предоставляет своим клиентам возможность воспользоваться овердрафтом, при этом владелец счета может тратить не только свои личные деньги, но и кредитные, с лучшими условиями, чем если бы он брал займ. Эта опция бывает очень полезна, особенно если человек получает зарплату нестабильно или же у него часто возникают непредвиденные расходы. Когда ситуация разрешается, ему больше не нужны кредитные средства, и он начинает думать, как отключить овердрафт на своей карте ВТБ. На самом деле это простая процедура, не занимающая много времени, но есть определенные нюансы, которые в обязательном порядке стоит учесть.

Когда овердрафт может прийти на помощь

Опция предоставления овердрафта приходит на помощь владельцам карт ВТБ, у которых часто заканчиваются деньги в неподходящий момент. Например, если заработная плата нестабильна, или же ее задержка даже на несколько дней вызывает неприятности. Для того чтобы подключить овердрафт к зарплатной карте, не потребуется выполнять много действий, а также получать кредитную карту. ВТБ предоставляет возможность подключить услугу в обычной дебетовой карточке, на которой хранятся личные сбережения. Нужную сумму денег в этом случае можно взять в кредит в любой момент.

Основное преимущество овердрафта — это быстрота получения финансов. Не нужно отправлять никакие документы на оформление заявки, идти в офис и заключать договор. При подключенной опции овердрафта деньги доступны когда угодно, вы можете получить их в считанные минуты. Такие же условия предоставляют фирмы быстрого займа, но обращение к ним не всегда безопасно, встречаются и случаи мошенничества. Кроме того, придется заплатить больший процент за пользование. В банке ВТБ все легально и безопасно.

Стоит лишь отметить, что условия предоставления такого займа от ВТБ несколько отличаются от стандартного кредитования с использованием кредитной карты. В первую очередь клиенту предоставляется меньшая сумма (она зависит от многих факторов и устанавливается индивидуально). В то же время проценты более выгодны для клиентов, потому что заплатить нужно будет не столь большую комиссию, как при использовании кредитных карт.

Особенности овердрафта от ВТБ

Овердрафт на картах ВТБ относится к возобновляемому типу. То есть, если вы выплатите предыдущий долг, то сможете сразу же взять другой. Подключать услугу самостоятельно могут как частные, так и юридические лица — никаких ограничений нет. Подключение ведется на карты следующего типа:

- обычную дебетовую;

- социальную;

- зарплатную.

Также возможна установка опции на любой счет индивидуального предпринимателя. Пользоваться деньгами можно в тот период, когда основная сумма на счету закончилась.

Кроме этого, овердрафт от ВТБ имеет и ряд других особенностей. Обратите внимание, что:

- нет льготного периода кредитования — проценты начинают начисляться с момента взятия некоторой суммы в кредит;

- сумма пени за просрочку платежа за каждый календарный месяц для частных клиентов — 1%, такой же размер для юридических лиц при большем погашении срока — до двух месяцев;

- ВТБ имеет право закрыть кредитную линию, когда доходы владельца пластика упали до нуля, и на протяжении 2-3 месяцев начисления не поступали. Финансовая организация может попросить досрочно погасить задолженность, в то же время она способна повысить кредитный лимит, если доходы возросли.

Важно! Чтобы комфортно пользоваться овердрафтом, доходы должны быть постоянными. ВТБ позитивно оценивает людей со средними, но относительно постоянными доходами. В то же время люди с большими доходами, поступающими нестабильно, в ВТБ не считаются благонадежными заемщиками, и открыть овердрафт на карту им сложно.

Условия предоставления

Банк ВТБ предоставляет овердрафт не всем своим клиентам. Необходимо соответствовать ряду требований:

- возраст – от 18 и до 65 (для женщин), 60 лет (для мужчин);

- наличие действующей дебетовой карты ВТБ;

- трудовой стаж на последнем официальном месте работы – от трех месяцев;

- постоянная заработная плата;

- наличие прописки в районе, где есть хотя бы один филиал банка ВТБ;

- размер среднего поступления платежей на карту — от 10 тысяч рублей;

- выписки с расчетного счета — для индивидуальных предпринимателей.

Условия предоставления овердрафта несколько отличаются для физических и юридических лиц.

Для первых они таковы:

- ставка по кредиту — от 22 до 24% в год;

- срок погашения — от 0 дней до одного года;

- минимальный платеж — не меньше 10% от текущей задолженности перед ВТБ;

- лимит — не меньше 10 тысяч рублей;

- внесение ежемесячного платежа — не реже 30 дней.

Условия предоставления овердрафта юридическим лицам расширены, в частности:

- ставка — 14,5% в год;

- срок погашения — до двух лет;

- лимит — не менее 100 тысяч рублей, зависит от дохода за каждый месяц;

- лимит минимального платежа — не меньше 10%;

- внесение платежа — не менее раза в два месяца.

Обратите внимание, что для использования кредитных средств не нужно открывать отдельный счет в ВТБ и привязывать кредитную карту. Овердрафт прост в оформлении, пакета документов здесь не требуется. Средства предоставляются мгновенно, проценты начисляются только за фактические дни использования.

Как подключить

Подключение проводится при первоначальном получении карты. Тогда менеджер спрашивает, нужна ли вам эта услуга. Но сделать этого можно в любое другое время, явившись с картой, паспортом или реквизитами (для индивидуальных предпринимателей) в ближайшее отделение ВТБ. Понадобится:

- предоставить на рассмотрение менеджеру всю документацию;

- заполнить анкету по стандартному образцу;

- подождать до трех дней, пока ВТБ примет решение.

Обычно, если заявитель соответствует критериям, овердрафт оформляют сразу же. Исключение — люди с долгами перед другими финансовыми организациями или испорченной кредитной историей.

Как отказаться от овердрафта

В некоторых случаях, особенно когда финансовая сторона жизни приходит в норму, и гражданин уж не думает, что в скором времени ему срочно может понадобиться больше денег, чем есть в наличии, встает закономерный вопрос о том, как отказаться от овердрафта. Это простая процедура, которая не требует много времени. В обязательном порядке перед тем, как отказываться от овердрафта, необходимо погасить все имеющиеся задолженности, убедиться, что никакие проценты не начисляются.

Самостоятельно отключать овердрафт невозможно. Отключение производит только сотрудник банка. Клиенту для того, чтобы убрать подключенный овердрафт, потребуется:

- погасить все текущие задолженности;

- обратиться в ближайший офис ВТБ в своем городе (не обязательно по месту прописки);

- предоставить сотруднику финансовой организации пластиковую карту или ее номер, а также документ, удостоверяющий личность (для индивидуальных предпринимателей — данные расчетного счета);

- написать заявление по установленному образцу;

- отдать документы сотруднику ВТБ.

Что такое несанкционированный овердрафт

Несанкционированный овердрафт часто не заметен клиенту. Узнает он о нем по факту, уже когда зачислились определенные проценты. Многие владельцы пластиковых карт банка ВТБ высказывают недовольство этим фактом. Чтобы не столкнуться с проблемами, когда вы ничего не брали у банка, но в то же время остались должны ему, следует внимательно контролировать движнение средств на своем счету, к которому подключена опция овердрафта.

Несанкционированным овердрафтом называют снятие денег, в результате которого был превышен доступный баланс на счету пользователя. Если сказать проще, то снялась несколько большая сумма, чем была доступна. Возникает это по таким причинам:

- получение СМС-информирования;

- снятие наличных средств с карты ВТБ через чужие банкоматы;

- снятие денег после конвертации по плохому валютному курсу и тому подобное.

В результате технического или несанкционированного овердрафта сумма лимита превышена. При этом банк нисколько не поможет в этой ситуации — ответственность полностью ложится на плечи владельца карты ВТБ. Придется покрывать долг общей суммы, а также в обязательном порядке выплачивать лишнюю задолженность и проценты.

Овердрафт от ВТБ представляет собой довольно полезную и выручающую во многих ситуациях функцию. Даже если вам кажется, что она больше не понадобится, не отключайте услугу сразу же. Никаких процентов не будет, если не использовать кредитные средства, зато в любой момент быстрый заем от ВТБ поможет разрешить финансовую трудность. .

В переводе «овердрафт» значит «перерасход». То есть, эта услуга позволяет клиенту расходовать больше денег, чем есть у него на счете.

Банки предлагают прикрепление этой услуги к счетам юридических лиц и зарплатным картам. Больше популярна последняя услуга, которая предлагается многими финансовыми организациями.

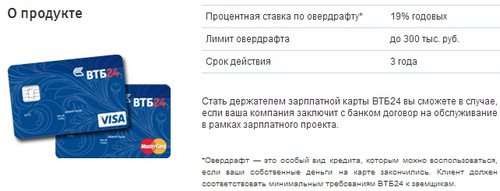

Интересный продукт банковского рынка – овердрафт на зарплатную карту банка ВТБ, который заслужил доверие граждан.

Условия

Воспользоваться услугой может каждый владелец зарплатной карты ВТБ. Предоставляется овердрафт по желанию или заявлению клиента.

Есть зарплатные проекты, в соответствии с которым лимит добавляется автоматически, и равняется средней заработной плате. Заемные средства предоставляют под 20% годовых.

При отсутствии уплаты минимального ежемесячного платежа банк ежедневно начисляет штрафы в размере 0,5% от суммы долга. Превышать установленный лимит нельзя.

Условия:

- Средства доступны всем, кто получает заработную плату через этот банк.

- Сумма ресурсов не может превышать 50% от ежемесячного оборота на карточке средств.

- Овердрафт будет доступен клиенту в течение года с даты его предоставления.

Есть ряд общих требований:

- постоянная регистрация в регионе оформления карты;

- возраст старше 18 лет;

- минимальный стаж на текущем месте работы – от трех месяцев;

- средний размер зарплаты от 10 000 рублей, при этом можно рассчитывать на минимальный лимит в те же 10 000.

Запрос владельца карточки может быть не одобрен, даже если человек получает зарплату на карту ВТБ, из-за плохой кредитной истории или непогашенных долгов в одной или нескольких других кредитных организациях.

Преимущества и недостатки

Клиент, получающий зарплату на карту, может в любой день оформить и воспользоваться услугой. Для тех, кто получает заработную плану через учреждение, ставка существенно ниже, чем для обычных — 20% годовых против 36%.

При этом ставка также меньше, чем у других банков с аналогичными предложениями (подробнее об овердрафте в ВТБ читайте здесь).

Стоит выделить преимущества этого предложения:

- невысокая ставка;

- высокие лимиты;

- не нужны залог и поручительство;

- не нужно обнулять задолженность к последней дате месяца;

- специальные условия для военнослужащих, сотрудников ОАО РЖД, предприятий-партнеров.

Но также стоит помнить о минусах и подводных камнях предложения:

- Нет периода льготного использования денег, характерного для многих других финансовых учреждений.

- Причиной больших ставок может стать незаконный, технический перерасход, который приводит к начислению штрафов и санкционной пени на сумму долга.

- Бывают ситуации, при которых клиент не может погасить овердрафт при увольнении. Если сотрудник уволен, представители банка имеют право заявлять о досрочном погашении всей суммы целиком.

Услуга довольно выгодная, нужно только вовремя погашать долг и следить за расходом средств на карточке.

Удобно то, что при очередном начислении заработной платы долг погашается автоматически.

Как подключить

Существуют карты, на которые услуга подключается автоматически. В противном случае нужно обратиться в банк и написать заявление. Обязательно нужно будет предъявить паспорт.

Подробнее о том, как подключить и отключить овердрафт на карте ВТБ, мы рассказывали в отдельной статье.

Представитель банка ознакомится с вашей кредитной историей, оборотами по счетам, и рассчитает лимит овердрафта, который составляет 1-2 месячные зарплаты, и минимальную ежемесячную сумму пополнения.

Затем вам будет предложено акцептовать договор. При соответствии условий требованиям, вы подписываете договор, затем он отдается на подпись руководителю финансовой организации либо уполномоченному лицу.

Процедура подписания договора по правилам оговаривается до пяти банковских дней. Но на практике это обычно 2-4 часа, затем вы можете пользоваться кредитом.

Нужно учесть еще один нюанс. По истечении дня предоставляется кредит для покрытия овердрафта, который возникает в результате операций по карточке либо счету, компенсирует нехватку ресурсов.

Такая операция автоматизирована, происходит в конкретное время. Из-за этого возможен неразрешенный перерасход, то есть, расходование финансов выше разрешенного банком лимита. Например, если клиент рассчитывался в иностранной валюте.

Средства списываются, но система не учитывает разницу курсов и комиссию за транзакцию именно в тот момент, и средства списываются позже. В этом случае возможны штрафные санкции.

Важно контролировать свой счет – это позволит избежать дополнительных растрат. Учтите, что при снижении зарплаты банк может снизить и предоставляемый лимит овердрафта.

Все эти условия обязательно должны быть указаны в договоре. Там же указаны особенности начисления процентов.

Перед подписанием прочтите его внимательно, особое внимание уделив срокам, суммам и размерам штрафов.

Если на конец месяца на счете либо карточке не хватает собственных средств, банк может списать эту сумму, используя свободный лимит, и тогда клиент будет уплачивать проценты на проценты.

Каждое банковское учреждение имеет свои утвержденные тарифы на услуги. Для сотрудников эта информация доступна и вполне понятна, а вот простой обыватель может столкнуться с серьезными потерями из-за очевидных вещей. Важна внимательность.

Актуальный момент – это комиссия за снятие наличных. Банковская система стимулирует безналичный расчет, потому взимается определенный процент при снятии наличных денег.

Если есть неиспользованный лимит, оплата может быть списана за счет кредитных средств.

Другой нюанс — это переводы денег между карточками. При использовании своих средств они выполняются бесплатно, а вот при перечислении за счет кредитного лимита дополнительно оплачивается процент – об этом также нужно помнить.

При окончании срока договора и погашении долга, процентов и штрафов полностью услуга отключается автоматически.

Если нужно произвести ее досрочное отключение, в финансовое учреждение нужно предоставить заявление, и целиком погасить долги.

Договор расторгается или изменяется при смене места работы. При увольнении долг также должен быть погашен полностью.

Но все же нужно помнить, что это кредит, поэтому нужно помнить об обязательствах и не игнорировать их.

Подписав такой договор, возьмите за правило постоянно контролировать свой кредитный счет и следить за всеми операциями.

Многие банки предлагают клиенту услугу овердрафта, то есть, использовать определенный лимит, который превышает свои средства. Один из них – это ВТБ, который имеет хорошую репутацию среди своих клиентов.

Возможность эта удобная, и может выручить в ряде ситуаций. Но перед ее оформлением нужно учесть несколько моментов.

Плюсы и минусы

Овердрафт – это разновидность мини-кредита, суть которой в том, что можно использовать не только свои средства, находящиеся на карте, но взять в долг сумму из находящегося на ней лимита, если будет нужно.

Услуга, на первый взгляд, удобна. У каждого была ситуация, когда дотянуть до зарплаты не получилось, и небольшая сумма нужна срочно.

Овердрафт как раз дает возможность оперативно ее получить. А при следующем поступлении на счет средств долг погашается автоматически, что также очень комфортно для держателя.

За использование овердрафта также начисляется процент, который снимается вместе с непосредственной суммой долга. Когда долг будет уплачен, можно снова воспользоваться установленным банком перерасходом.

Однако своя ложка дегтя тут есть, и при отсутствии элементарных знаний, она может спровоцировать значительные финансовые проблемы.

Самое важное – это уплатить долг вовремя, поскольку, размер штрафов может превысить его непосредственную сумму во много раз.

Бывают случаи, когда клиенты банков вдруг выявляли, что должны им определенную сумму.

Для держателей зарплатных карточек ситуация может быть следующей. Банк разрывает с предприятием договор о сотрудничестве.

Так как на карту больше не поступают средства, держатель забывает о ней, ведь не использует ее. Но на ней остается кредит, который не был погашен.

Каждый, кто хоть чуть-чуть знаком с банковской системой, знает, что проценты или штрафы за просрочку растут быстро. Чем больше времени идет, тем выше сумма долга, и тогда банк может обратиться к клиенту с финансовыми претензиями.

Конечно, овердрафт – это удобно, но любая финансовая операция требует осторожного и рационального к ней подхода.

Что такое овердрафт:

Условия предоставления и использования

Физическим лицам для подключения услуги не надо предоставлять документацию, подтверждающую свою платежную способность.

Овердрафт – это кредит, но предоставляемый на более простых условиях. Услуга обычно подключается тогда, когда выявляется необходимость клиента в ней.

Перерасход может быть санкционированным, например, когда вы оплачиваете покупки большей суммой, чем есть у вас на балансе, и несанкционированным, например, при обмене валюты, расчет происходит после платежа, что приводит к превышению лимита из-за изменения курса валют.

В первом случае использование средств регулируется стандартными условиями, во втором начисляются проценты.

При несанкционированном перерасходе сумму лучше перекрыть как можно быстрее, иначе у банка будет право начислять ежедневную пеню.

Лимит устанавливается индивидуально. Обычно он равен среднемесячному уровню его дохода.

Процентная ставка зависит от вида карты. Часто овердрафт оформляется на зарплатную карту ВТБ.

Нужно учесть моменты:

- Отличие овердрафта от кредиток – это отсутствие льготного периода, потому сумма должна быть погашена до конца месяца, когда есть перерасход.

- При несвоевременной оплате долга к лицу применяются санкции, составляющие 1% от размера задолженности за каждый из дней просрочки.

- Установленный лимит по овердрафтной карте ВТБ может измениться или вовсе прекратить действовать, если вы увольняетесь или предприятие перестает сотрудничать с банком. Тогда банк имеет право требовать от вас досрочного погашения долга.

Юридические лица, как и физические, могут использовать услугу. Она подходит индивидуальным предпринимателям.

Для них у банка есть своя программа, которая предполагает невысокую процентную ставку (от 11,5%), лимит до 150 миллионов рублей и необходимость внесения платежа каждые 30-60 дней, что определяется индивидуально.

Никаких справок или залогов не нужно, поскольку банк может взять всю информацию об обороте средств и финансовом состоянии компании.

Подробно о том, как и на каких условиях предоставляется овердрафт для ИП, представителей малого бизнеса и предприятий, вы можете прочитать в этой статье.

Дополнительную информацию об овердрафте ищите в отдельных статьях на страницах нашего сайта:

Как подключить услугу

Процедура подключения простая. Владельцу зарплатной карты нужно совершить ряд действий:

- Прийти с картой в банк.

- Написать заявление на оформление услуги.

- После одобрения, нужно будет подписать договор, где описаны все условия.

Подключение возможно только для клиентов, получающих заработную плату в банке.

Есть ряд требований к клиентам. Нужно быть прописанным в районе расположения филиала банка, возраст от 18 лет, непрерывный стаж работы более трех месяцев.

Средняя зарплата должна быть более 10 000 рублей – это нижняя граница овердрафта.

При очередном зачислении на баланс средств долг погашается автоматически, после этого можно воспользоваться услугой снова. Для отключения лимита также нужно совершить ряд действий.

Если вы не пользовались им ранее, то, получая зарплатную карточку, можете просто отказаться от него.

Если перерасход был подключен, отключение происходит после обращения в банк и консультации с его сотрудником.

Подробнее о том, как подключить и отключить овердрафт на карте ВТБ, читайте в отдельном материале.

Лимиты, процентные ставки

Условия для предпринимателей:

- Годовая ставка от 11,5%.

- Максимальный лимит — 150 000 000 рублей. Он обычно равен половине финансового оборота компании за месяц.

- Средства предоставляются на срок до 1 года.

- Обязательный платеж должен вноситься раз в 1-2 месяца.

У перерасхода есть своя граница, и многим хотелось бы увеличить ее. Для этого надо правильно использовать карточку и погашать долги вовремя.

Тогда финансовое учреждение может повысить предел. Если необходимо сделать это быстрее, можно сходить в отделение ВТБ, предоставив документацию, которая подтвердит дополнительные источники дохода или «заложить» имущество.

Необходимо сообщить, с какими целями вам это нужно. Не существует способов снизить проценты по перерасходу. Но если они слишком большие, и привязаны к «золотой» карте, можно просто сменить ее на классическую.

Для предпринимателя возможностью повышения денежного предела будет увеличение финансовых оборотов, ведь по этому критерию банк может понять, что ваш бизнес развивается, и может предоставить вам доступ к большему количеству ресурсов.

Банк ВТБ предлагает довольно удобные, выгодные условия овердрафта (об условиях и правилах пользования овердрафтом читайте здесь).

Но нужно изучить все моменты этой услуги, и не забывать о том, что, как и любой кредит, она требует своевременного гашения, иначе вы рискуете столкнуться с большими переплатами.

ВТБ находится на втором месте в рейтинге тех финансовых компаний, клиентов которых интересует овердрафт ВТБ 24 по зарплатной карте. Больше 50 % акций этого банка находятся не в частной собственности, что тоже сыграло свою роль при определении уровня доверия к ВТБ 24. Количество рабочих получают заработную плату именно на карту банка ВТБ 24.

Процедура овердрафта даёт возможность тратить не только те средства, что заработаны собственным трудом. Тратить вы можете и деньги, которые даёт в пользование банк.

Овердрафт доступен абсолютно для всех владельцев пластиковых карт, но подключить эту услугу можно по собственноручно написанному заявлению клиента.

Как подключить овердрафт к зарплатной карте?

Все, кто интересуется как воспользоваться овердрафтом, могут прочитать это ниже. Стоит отметить то, что этот пакет услуг нельзя приобрести в автоматическом режиме. Но в любой удобный момент, по своему собственному желанию, клиенты могут обратиться с личной заявкой в территориально близкое банковское отделение и попробовать себя как участника овердрафта от ВТБ 24.

В определённых ситуациях банковские специалисты устанавливают лимит кредитных средств в том размере, который соответствует зарплате клиента за один календарный месяц. На средства займа до зарплаты может начисляться процент 20% за год.

Правила пользования услугой овердрафта в случае с зарплатной картой более выгодны, нежели с обычной дебетовой карточкой. Постарайтесь восстановить в памяти то, что существуют штрафы за просрочки платежей. Большое превышение текущего лимита не рекомендуется.

Люди, у которых есть карта для зарплаты от ВТБ 24, могут подключить овердрафт на таких условиях:

- Лимит кредитных средств реален абсолютно для всех людей, у которых есть карты от ВТБ 24 для начисления заработной платы.

- Совокупная сумма лимита средств не может превышать половину от оборота денег счета.

- Услуга будет отключена по зарплатной карте ВТБ 24, если вы не погасите долг в течении двух месяцев.

Условия подключения и отключения программы

Овердрафтную программу для зарплатной карты может подключит человек легко и просто. Для этого нужно лишь прийти в территориально ближайший офис. Там клиенту помогут составить заявление и отправят это заявление на рассмотрение. После позитивного решения, владельцу пластика подключат желаемую услугу.

На сегодняшний день ВТБ 24 занимает второе место в списке лидеров страны как по уровню доверия среди населения, так и по сумме активов. Такое расположение среди граждан вызвано также и тем фактом, что более 50 % акций ВТБ 24 находятся в распоряжении государства, что говорит о его надежности и стабильности. Все большее

число людей сегодня получают заработную плату на пластиковые карты именно ВТБ 24. Услуга овердрафта по зарплатной карте сегодня пользуется максимальным спросом. Овердрафт означает лимит кредитных денежных средств, который может находиться на зарплатной карте клиента банка и которым он может распоряжаться по своему усмотрению. Программа овердрафта по зарплатной карте доступна всем зарплатным клиентам.

Условия предоставления лимита овердрафта

Каждый владелец зарплатной карты ВТБ 24 может воспользоваться овердрафтом по ней. Услуга предоставляется по заявлению и желанию клиенту. Бывают такие зарплатные проекты, согласно которым к зарплатной карте автоматически добавляется лимит овердрафта, равный величине средней месячной зарплате клиента. Заемные денежные средства предоставляются под 20 % годовых.

Овердрафт по зарплатной карте имеет более выгодные условия по сравнению с обычной картой.

При неуплате ежемесячного минимального платежа по кредиту каждый день банк будет начислять штрафы в размере 0,5 % от суммы задолженности. Превышать лимит овердрафта недопустимо.

Условия оформления овердрафта и его использования

Лимит овердрафта предоставляется зарплатным клиентам на следующих условиях:

- Кредитные денежные средства доступны всем клиентам, получающим заработную плату через ВТБ 24.

- Сумма предоставляемого кредитного лимита не может быть более 50 % от ежемесячного оборота денежных средств на карте.

- Овердрафт доступен клиенту в течение 12 месяцев с момента предоставления.

Как оформить или отключить услугу овердрафта по карте

Лимит овердрафта к зарплатной карте добавить очень просто. Необходимо лично обратиться в офис банка, написать заявление на подключение услуги. Далее банк в течение нескольких рабочих дней будет рассматривать поданную заявку и примет решение. Если оно будет положительным, то к карте клиента будет подключен овердрафт.

[note]Если клиент по какой-либо причине не желает пользоваться лимитом овердрафта, то в момент оформления зарплатной карты и подписания договора на нее необходимо уведомить об этом сотрудника банка. Он укажет, в каком поле договора нужно поставить соответствующую отметку. Тогда к зарплатной карте лимит овердрафта добавляться не будет. [/note]

Чтобы подключить овердрафт по зарплатной карте нужно зайти в ближайшее к вам отделение ВТБ 24 и там написать заявление по установленной форме.

Если услуга уже подключена к карте, но клиент изъявил желание ее отключить, то ему необходимо:

- Погасить задолженность по лимиту овердрафта.

- Лично прийти в отделение банка и написать заявление на отключение.

- Получить смс-подтверждение об отключении услуги.

[note]Заявка на отключение лимита овердрафта по карте также рассматривается несколько рабочих дней. В этот период важно следить за своими расходами. Кредитные денежные средства расходоваться не должны.[/note]

Порядок действий при закрытии зарплатной карты

Возможность пользоваться лимитом овердрафта по зарплатной карте всегда выгодна. В жизни возникают непредвиденные обстоятельства, когда собственных денежных средств может быть недостаточно. В этом случае на помощь приходят заемные средства. После поступления заработной платы на карту долг вместе с процентами будет списан с нее автоматически, а лимит овердрафта снова увеличится на списанную сумму.

Пользоваться зарплатной картой с подключенным овердрафтом нужно предельно аккуратно. После расторжения зарплатного договора важно также отказаться от услуги овердрафта, чтобы избежать начисления пени и штрафов. Договор в этом случае должен быть полностью аннулирован со всеми подключенными услугами.

Выводы

Услуга овердрафта по зарплатной карте ВТБ 24 выгодна только в том случае, если клиент умеет грамотно распоряжаться этой суммой, а также вовремя вносить ежемесячные платежи по кредиту. При расторжении зарплатного договора с банком важно аннулировать все подключенные к нему услуги, в том числе и лимит овердрафта. Узнавать сумму ежемесячного платежа по кредиту можно как в личном кабинете на сайте банка, так и при личном обращении в офис или по телефону горячей линии.

Автор статьи

Читайте также: