Как заполнить декларацию по дивидендам иностранных компаний втб

Обновлено: 26.07.2024

Брокер не является налоговым агентом и не удерживает налог с дивидендов, полученным от источников, которые находятся за пределами РФ. В этом случае налог удерживает сам иностранный эмитент по ставке своей страны.

Однако тот факт, что налог удержан с дохода, полученного в другом государстве, не освобождает вас как налогового резидента РФ отчитаться о данном доходе перед налоговой службой в своей стране. Для этого необходимо подать декларацию 3-НДФЛ.

В России вы обязаны уплачивать НДФЛ с дивидендов в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения, то вам следует доплатить только разницу. Например, при наличии

Узнайте, как ИИС может повысить доходность ваших инвестиций

Заполнение декларации через личный кабинет налогоплательщика

Иванов И.И. в 2019 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,20 долл. При наличии W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. На брокерский счёт Иванову фактически поступило 10,08 долл. 26.06.2019 г.

Факт удержания налога подтверждает брокерский отчёт, в котором проходит информация о том, что налог удержан эмитентом. Брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не проходит информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также направляет лицу, которому были выплачены дивиденды и удержан налог.

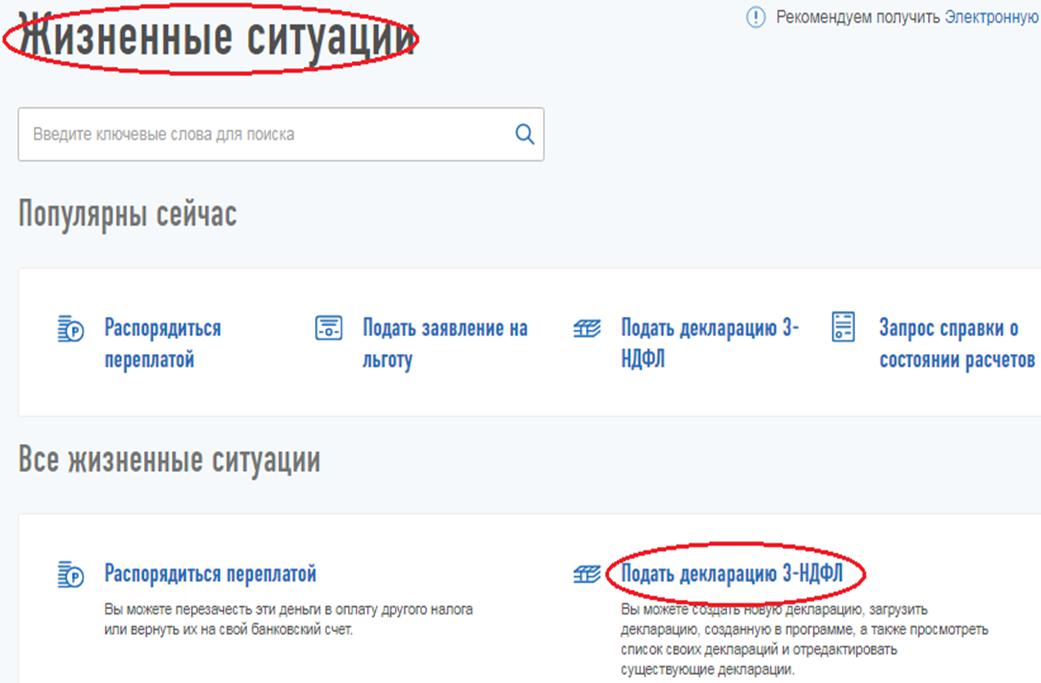

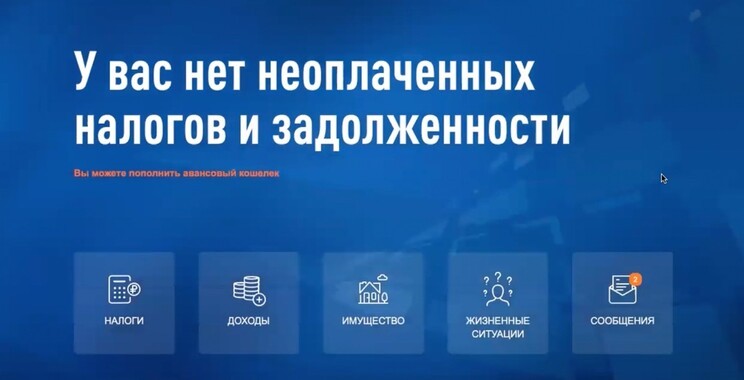

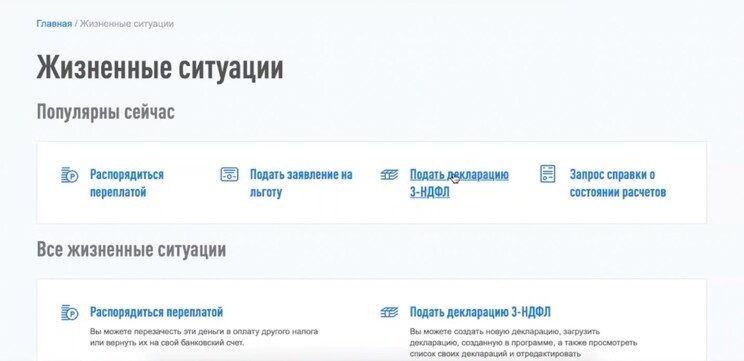

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

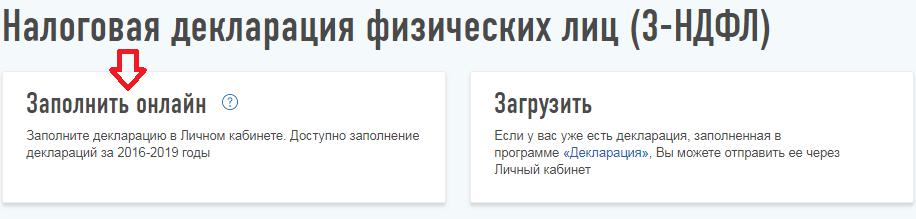

Далее выбираем способ заполнения декларации.

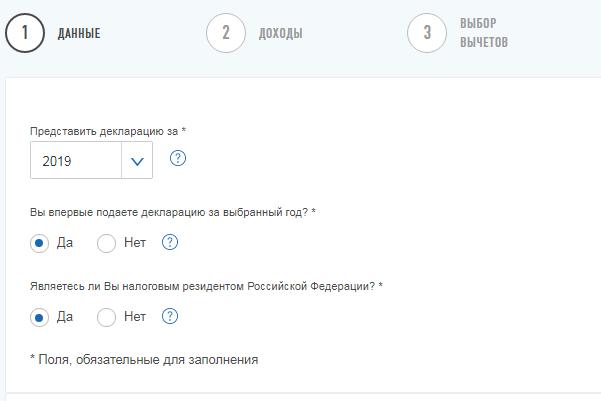

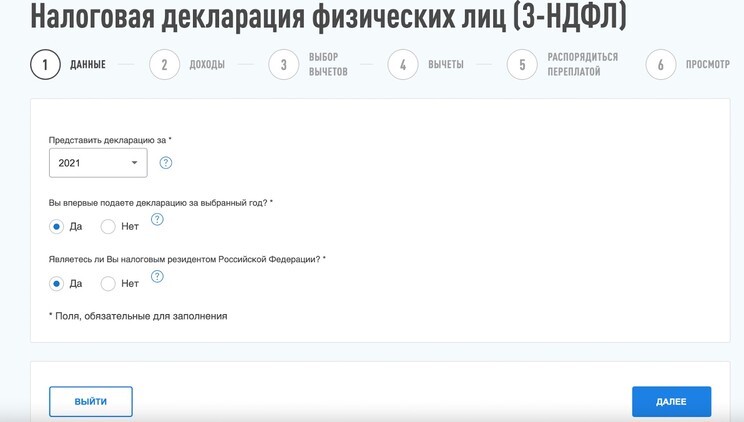

Сервис направит на вкладку, в которой содержатся общие сведения. Декларация за 2019 год представляется впервые, что и следует указать в соответствующих полях.

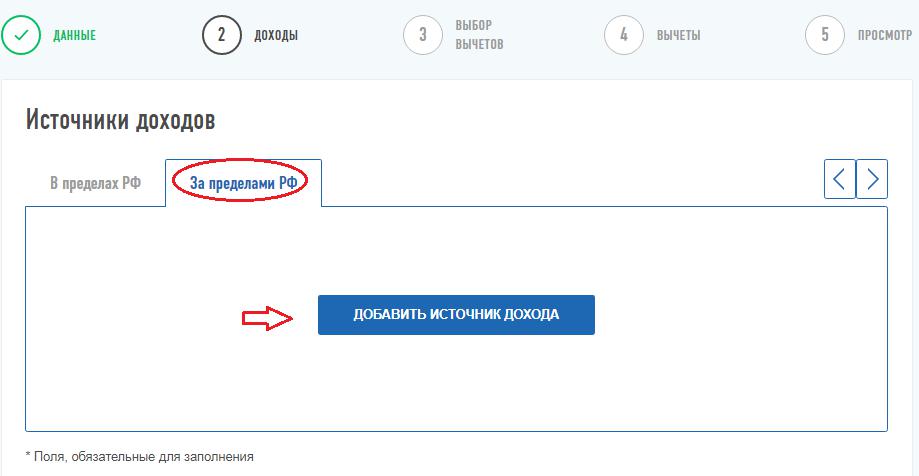

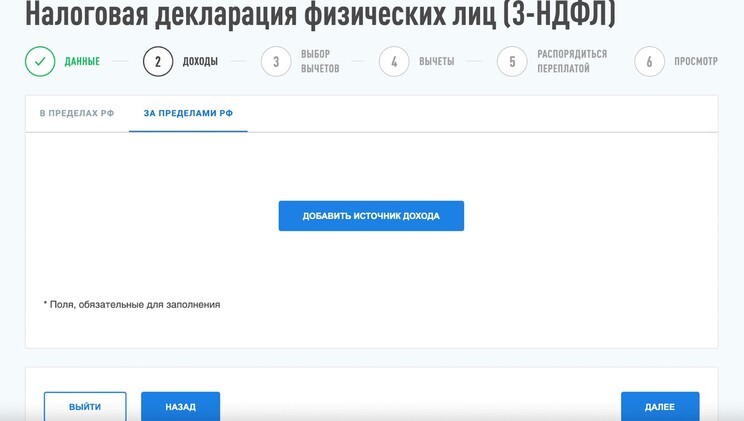

На следующей вкладке сервис предлагает перенести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то сведения подтянутся автоматически. Но если декларация заполняется только для того, чтобы отчитаться об иностранных дивидендах, то информацию по справке 2-НДФЛ нужно удалить. Необходимо выбрать вкладку «За пределами в РФ» и нажать кнопку «Добавить источник дохода».

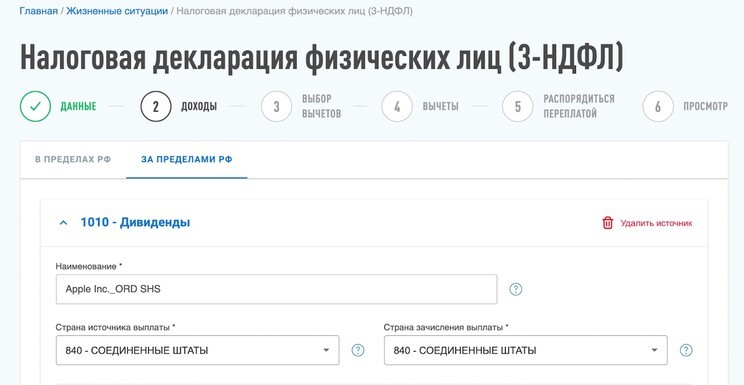

В появившемся окне следует внести наименование эмитента, а также код страны эмитента. Для США — 840.

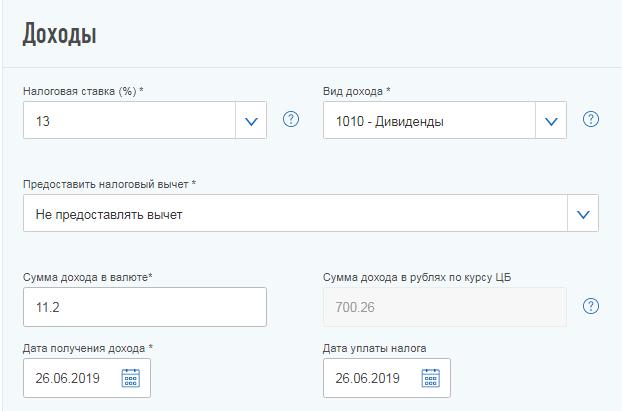

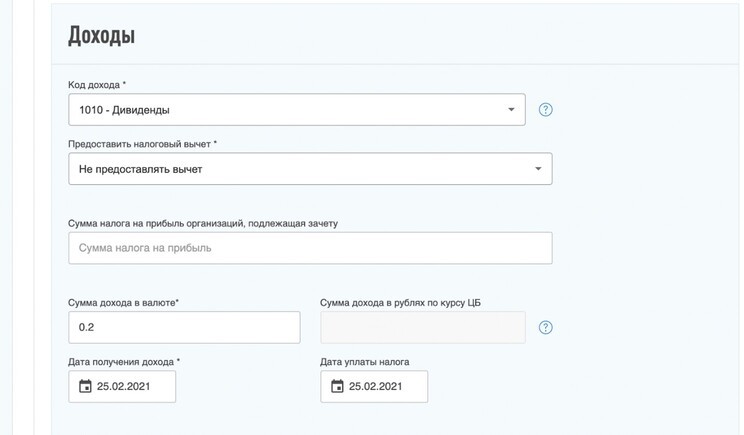

Ниже необходимо внести информацию о полученном доходе. Сначала указывается ставка налога, по которой данный доход должен облагаться, в РФ — 13%. Вид дохода — дивиденды, что обозначается кодом 1010. В данном случае сопровождающих расходов нет, поэтому следует выбрать «Не предоставлять вычет».

В строке «Сумма дохода в валюте» указывается сумма, которая была начислена, т.е. до удержания налога. В нашем примере — 11,20 долл. Ниже указываются даты получения дохода и уплаты налога эмитентом — 26.06.2019 г.

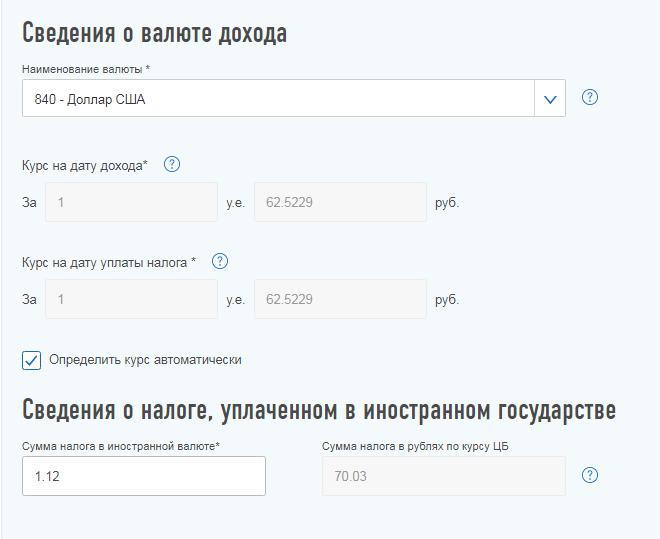

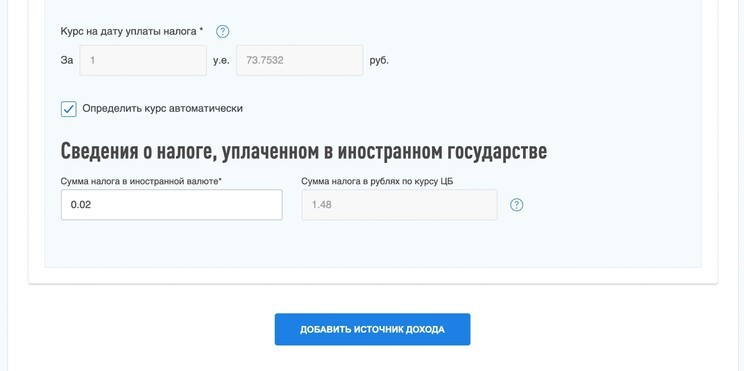

Далее вносится информация о валюте и ставится галочка, чтобы программа автоматически просчитала курс валюты на дату. В последней строке указывается сумма налога, которую удержал эмитент — 1,12 долл.

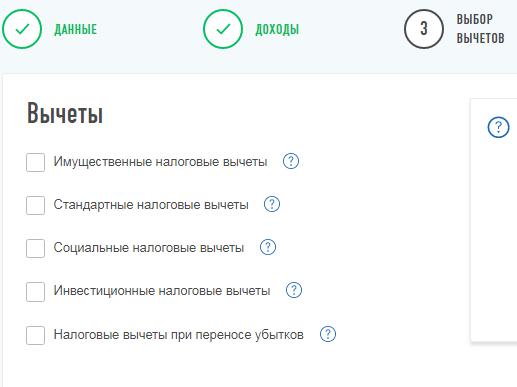

Далее программа направляет на вкладку «Вычеты». Её следует оставить пустой.

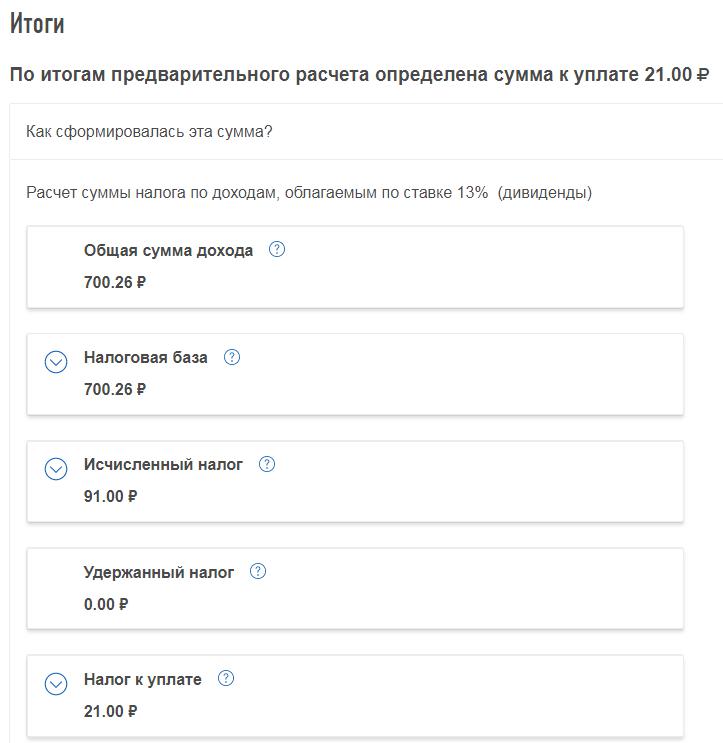

На итоговой вкладке будет прописана сумма, которую необходимо доплатить в бюджет. В нашем примере г-ну Иванову придётся доплатить 21 руб.

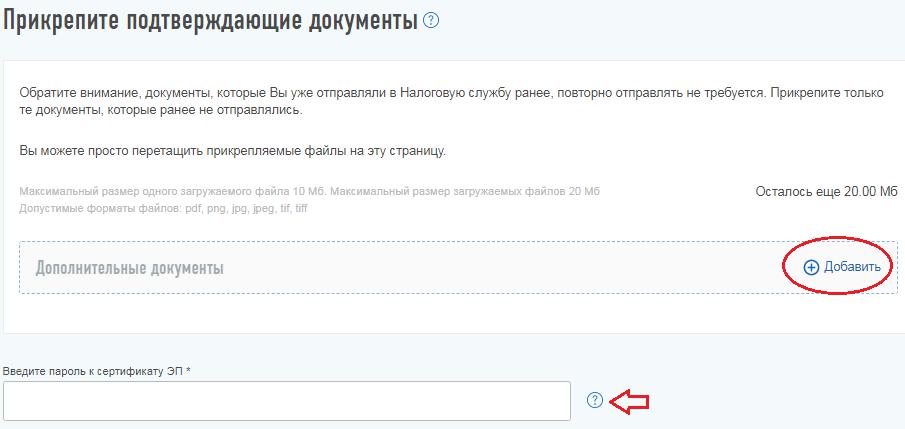

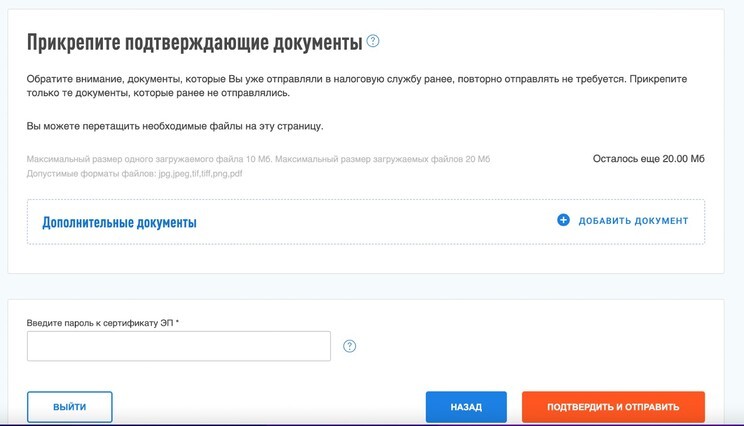

Ниже следует прикрепить комплект подтверждающих документов, в которых будет прописана информация о полученных дивидендах и удержанном налоге.

-

Брокерские отчёты. В «Открытие Брокер» их можно заказать в том числе через личный кабинет в разделе «Отчеты и налоги».

Когда документы приложены, декларацию можно отправлять в инспекцию. Для этого необходимо ввести пароль к неквалифицированной электронной подписи. После отправки данную декларацию уже нельзя редактировать.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как заказать отчёт о выплатах дохода по ценным бумагам в личном кабинете

Если вы инвестируете в иностранные компании, то до 30 апреля вы должны подать декларацию 3-НДФЛ. Для её заполнения вам понадобится «Отчёт о выплатах дохода по ценным бумагам иностранных эмитентов». Те, кто не подаст декларацию вовремя, могут получить штраф 5 % от неуплаченного налога за каждый месяц опоздания, но не меньше 1 000 ₽ и не больше 30 % от неуплаченного налога.

В личном кабинете вы можете самостоятельно заказать «Отчёт о выплатах дохода по ценным бумагам». Он будет готов в течение 15 минут. Обязательно укажите соглашение, по которому вы хотите сформировать отчёт, и период, за который нужно сформировать отчёт. Обычно указывают предыдущий календарный год с 1 января по 31 декабря.

Вот как заказать отчёт:

Зайдите в меню «Распоряжений», выберите «Заказ документов за подписью сотрудников Банка (электронная версия)» и нажмите «Подать поручение».

В появившемся окне нажмите «Выбрать документ» и выберите пункт «Отчёт о выплатах по ценным бумагам».

Укажите период, за который нужно сформировать отчёт.

В таблице распоряжений по выбранному соглашению появится запись о поданном поручении с указанием статуса подготовки отчёта.

После того как отчёт сформируется, можете скачать документ. В нём будут указаны все выплаты за заданный период с печатью Банка и подписью уполномоченного сотрудника Банка.

- Чат-бот

- Брокерский счёт

- Продукты ВТБ

- Налоги

- Маржинальное кредитование

- Доход по ценным бумагам

- Купить или продать

- Пополнения и выводы

- ИИС

- Сервисы ВТБ

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Однако тот факт, что налог удержан с вашего дохода в иностранном государстве, не освобождает вас как налогового резидента РФ от обязанности отчитаться о данном доходе в России. Для этого необходимо подать налоговую декларацию.

Подать декларацию 3-НДФЛ за 2020 год следует не позднее 30 апреля 2021 г., и если по ней исчислен налог к уплате, то платёж необходимо произвести не позднее 15 июля 2021 г.

В России вы обязаны с иностранных дивидендов уплачивать НДФЛ в размере 13%. Если источник дохода находится в иностранном государстве, с которым заключён договор (соглашение) об избежании двойного налогообложения (ДИДН), то вам следует доплатить только разницу. Например, при наличии подписанной формы W-8BEN американские эмитенты в общем случае будут удерживать налог по ставке 10%. Вам останется подать декларацию 3-НДФЛ, приложить комплект документов, которые подтверждают, что 10% были удержаны, и доплатить в бюджет РФ 3%.

Если же у вас нет подписанной формы W-8BEN, американские эмитенты в общем случае будут удерживать налог по ставке 30%. Однако декларацию вы всё равно обязаны предоставить. А вот налога к уплате не будет, если есть подтверждение удержания налога в иностранном государстве. Также если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

Нарушение срока подачи декларации влечёт за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации 3-НДФЛ, но не более 30% от указанной суммы и не менее 1000 руб. (п. 1 ст. 119 НК РФ).

Если декларация не представлена (или представлена, но с занижением базы), то за неуплату или неполную уплату налога, возникшую в результате занижения налоговой базы, на физлицо может быть наложен штраф в размере 20% от неуплаченной суммы налога или 40% при совершении деяния умышленно (п. 1, 3 ст. 122 НК РФ).

Пени при несвоевременной уплате НДФЛ начислят в размере 1/300 ставки рефинансирования ЦБ РФ за каждый просроченный день (после 15 июля).

Рассмотрим заполнение декларации через личный кабинет налогоплательщика.

Иванов Иван Иванович в 2020 году получил дивиденды от американской компании ААА. Выплата на одну акцию составила 0,56 долл. Поскольку г-н Иванов владеет 20 акциями компании, ему было начислено 11,2 долл. При наличии подписанной W-8BEN эмитент удержал налог по ставке 10% в размере 1,12 долл. 26 июня 2020 г. на брокерский счёт Ивану Ивановичу фактически поступило 10,08 долл.

Подтверждает факт удержания налога брокерский отчёт, в котором содержится информация о том, что налог удержан эмитентом. Напомню, что брокер сам не удерживает налог, а лишь транслирует переданную информацию. Если в брокерском отчёте не содержится информация об удержанной сумме налога, то следует запросить выписку из депозитария по выплаченным дивидендам иностранных компаний.

Ещё одним подтверждающим документом может выступать форма 1042-S. Её формирует эмитент и представляет в службу внутренних доходов США, а также лицу, которому были выплачены дивиденды и с которого был удержан налог. Эта форма подтверждает тот факт, что налог в США был удержан, однако для заполнения декларации она не подходит, т.к. в ней не отражаются даты выплаты дивидендов и эмитенты.

Переходим к заполнению декларации. Для этого в личном кабинете налогоплательщика нужно выбрать в меню пункт «Жизненные ситуации», в нём — «Подать декларацию 3-НДФЛ».

В большинстве случаев инвестору ничего делать не нужно: брокер удерживает и перечисляет все положенные налоги. Но есть исключения, когда инвестор сам должен отчитаться перед налоговой, подав декларацию 3-НДФЛ, и уплатить деньги в бюджет. Расскажем, когда и как это нужно сделать.

Когда инвестор сам отчитывается перед налоговой

Инвестор должен отчитываться перед налоговой о полученных с инвестиций доходах, если этого не сделал брокер. Такое возможно в некоторых случаях. Разберём основные.

Сделка прошла без участия брокера. Вне биржи инвестор может проводить сделки с ценными бумагами или валютой без участия брокера. Например, он может продать акции «Газпрома» другому человеку по договору купли-продажи или получить акции ВТБ в подарок от третьего лица. С суммы полученного дохода ему нужно будет уплатить НДФЛ.

Дивиденды пришли от иностранных акций. Не имеет значения, куда поступили дивиденды от иностранных акций — на брокерский счёт, на ИИС или на банковский счёт, по ним инвестор отчитывается сам.

Поручить брокеру удерживать налоги не получится, это обязанность налогоплательщика по закону.

Брокер будет удерживать налог только от доходов, полученных с перепродажи иностранных акций.

Торговля идет через иностранную биржу. Если инвестор покупает ценные бумаги на иностранных биржах, например через Нью-Йоркскую фондовую биржу NYSE, то ему придётся перевести все свои доходы от сделок в рубли и рассчитать сумму налога вручную.

Все расчёты по продаже-покупке иностранной валюты, иностранных ценных бумаг надо переводить в рубли по курсу Центрального банка на дату сделки.

Получен доход с продажи иностранной валюты. Здесь может быть 2 варианта:

инвестор продаёт → покупает валюту;

покупает валюту → покупает иностранные акции → продаёт акции → продаёт валюту.

С разницы от продажи-покупки иностранных акций налог платит российский брокер, а по курсовой разнице инвалюты отчитывается инвестор.

Получены купоны по иностранным облигациям на банковский счёт. Если вы получили купон от облигации, выпущенной иностранным эмитентом, то по доходу перед налоговой вы должны отчитаться сами.

Доход нужно конвертировать в рубли по курсу Центрального банка на дату получения купона. С полученной суммы нужно удержать налог.

Получен доход от выкупа бумаг. Бывает, что компания-эмитент выкупает свои акции. Например, такое было в 2018 году — «Автоваз», «Аэрофлот», «Дикси-групп», «М-видео», «Отисифарма» выкупали свои акции у держателей.

Доходы, полученные от выкупа акций, нужно уменьшить на расходы, которые инвестор понёс при покупке. Если разница положительная — с неё нужно будет уплатить налог.

Получен доход от погашения облигации на банковский счёт. Если вы купили облигации не через брокера, то вы сами должны отчитаться перед налоговой о полученном доходе и заплатить налог.

Банк не смог удержать налог по итогам года. Такое возможно, если вы вывели все деньги со счёта. Тогда рассчитать и перечислить НДФЛ вам придётся самому.

Как считать налог

Со всех доходов, полученных от удачного инвестирования, нужно платить 13 % НДФЛ. Если общий процентный доход за год превысил 5 млн рублей, то с суммы превышения будут удерживать уже 15 %. В процентный доход входят не только дивиденды акций и купоны облигаций, но и проценты, например, по банковским вкладам.

Если инвестор ничего не заработал, то налог платить не нужно.

Если в бюджет другого государства инвестор уплачивает часть налога, тогда в российскую налоговую ему следует доплатить оставшуюся часть, чтобы получилось 13 %. Например — США, где на дивиденды с американских ценных бумаг установлена налоговая ставка 30 %. Её можно снизить до 10 %, если оформить через своего брокера форму W-8BEN. Тогда инвестор должен подавать налоговую декларацию и уплатить оставшиеся 3 % налога.

Чтобы российская налоговая зачла уплаченный в другом государстве НДФЛ, нужно подать документы:

Уведомление о выплате дивидендов, в котором указаны сумма и дата получения инвестором дохода. Его даёт эмитент.

Иностранную налоговую декларацию, в которой указаны вид дохода, сумма, год, в котором был получен доход, и размер налога. У декларации должен быть нотариально заверенный перевод.

Заменить эти документы может отчёт брокера, в котором есть вся эта информация, Минфин это подтверждает.

Если в отчёте брокера указанной информации нет и получить другие подтверждающие уплату налога документы не удалось, то инвестору придётся заплатить НДФЛ.

Налог также придётся заплатить, если нет соглашения об избежании двойного налогообложения.

Если инвестор получает дивиденды от иностранных акций, то ему нужно считать доходы по курсу на дату выплаты дивидендов, а не на дату реальной конвертации в рубли и вывода денег со счёта.

Например, Игорь получает дивиденды от компании Nike по итогам квартала, 4 раза в год.

Ранее мы разбирали, как платить налоги по иностранным акциям: в каких случаях это делает налоговый агент — брокер, а когда нужно отчитываться самостоятельно.

В этой статье пошагово рассмотрим, как заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика на сайте налоговой и какие документы для этого нужно приложить.

-

отчитаться о дивидендах, полученных в 2021 г., и подать декларацию нужно до 30 апреля 2022 г.;

Перед заполнением декларации необходимо заказать у брокера и выгрузить в личном кабинете следующие виды документов:

-

отчёт о выплате доходов по ценным бумагам иностранных эмитентов;

Первые три документа заменяют или дополняют друг друга, поэтому одновременно их заказывать не нужно. Кроме того, все брокеры по-разному отражают информацию в отчётах. Уточните у своего брокера, какой документ вам нужен для уплаты налога по иностранным дивидендам.

Затем можно приступать к заполнению декларации 3-НДФЛ в личном кабинете налогоплательщика.

Как подать декларацию?

- На главной странице в личном кабинете выберите раздел «Жизненные ситуации».

- В первой вкладке необходимо указать данные о декларации и о налогоплательщике.

Выберите год и нужные пункты. Если за 2021 г. уже были поданы декларации, например на вычет по ИИС, то надо выбрать пункт «Нет». Затем нажмите кнопку «Далее».

- Во вкладке «Доходы» укажите информацию о доходах. Для этого выберите «За пределами РФ» и «Добавить источник дохода».

- После добавления источника дохода нажмите на «Источник дохода № 1» и заполните эту форму. Информацию следует взять из отчётов брокера.

В графе «Сумма дохода в валюте» необходимо ввести ту информацию, которая указана в брокерском отчёте (до удержания налога). «Дата получения дохода» — это дата зачисления денег на брокерский счёт (как в отчёте), а «Дата уплаты налога» совпадает с датой получения дохода.

Курс валюты на дату выплаты дивидендов искать не нужно. Можно поставить галочку «Определить курс автоматически».

Информацию о сумме налога в иностранной валюте также берём из брокерского отчёта.

Если дивиденды получены по акциям нескольких компаний, нужно нажать кнопку «Добавить источник дохода» и повторить внесение данных уже по другим акциям.

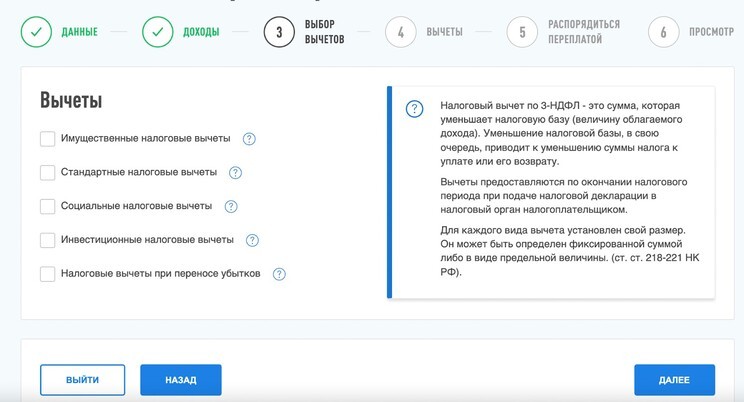

- Пункт «Выбор вычетов» пропускаем и нажимаем кнопку «Далее».

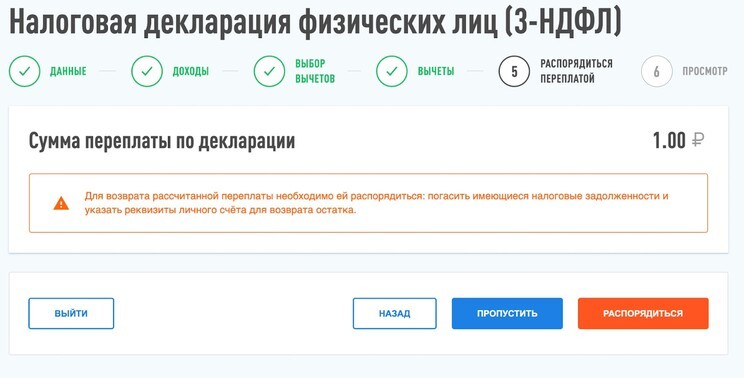

- Теперь необходимо распорядиться переплатой. Во вкладке «Распорядиться переплатой» будет указано, есть ли у вас переплата. Если есть, можно ей распорядиться, если нет — то нажать «Пропустить».

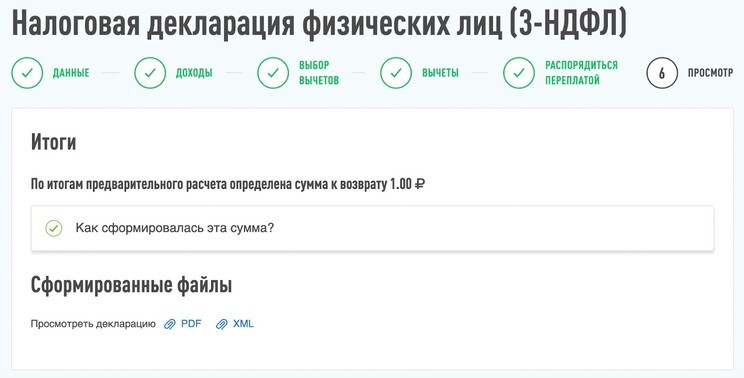

- Во вкладке «Просмотр» можно проверить правильность сформированной декларации 3-НДФЛ и посмотреть, как посчитался налог.

После того как вы подали сведения о полученных дивидендах по иностранным акциям, нужно заплатить налог до 15 июля 2022 г.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Автор статьи

Читайте также: