Какую роль играет центральный банк в рыночной экономике

Обновлено: 07.09.2024

Центральный банк (ЦБ) — это особая, независимая от других органов власти государственная структура, которая отвечает за выпуск денег в оборот, стабильную работу банков и эффективность финансовой системы страны.

В России функции ЦБ выполняет Банк России. В частности, он:

- проводит денежно-кредитную политику (ДКП), основная цель которой — поддержание инфляции на стабильном уровне в районе 4%. В рамках этой политики ЦБ РФ повышает или понижает ключевую ставку (от которой зависит процент по кредитам и депозитам), регулирует величину денежной массы (все наличные и безналичные средства в стране) и др;

- выпускает наличные деньги, определяет номинал банкнот и монет и их внешний вид. Помните, в 2017 году появились новые купюры номиналом 2000 и 200 рублей? Так вот, это работа Центробанка;

- контролирует работу банков и других финансовых организаций, устанавливает нормативы их деятельности;

- защищает права получателей финансовых услуг и контролирует доступность финансовых продуктов;

- и прочее.

Пример употребления на «Секрете»

«Центробанк, если видит сомнительные операции, инициативно обращается в правоохранительные органы».

(Президент РФ Владимир Путин — о том, как государство борется с мошенниками.)

Нюансы

Правовой статус, основные цели и структура управления российского ЦБ описаны в отдельном федеральном законе. Он так и называется — «О Центральном банке РФ (Банке России)».

Банк России считается независимым публично-правовым институтом. Он не относится к органам государственной власти, но обладает их полномочиями.

Центробанк РФ — юридическое лицо, наделённое имущественной и финансовой самостоятельностью. Однако его уставный капитал и имущество — федеральная собственность.

Банк России подотчётен Госдуме. Депутаты назначают (и снимают с должности) председателя Банка России и членов совета директоров. Назначения и увольнения происходят по представлению президента.

Госдума принимает годовой отчёт Банка России, рассматривает основные направления его работы и принимает по ним решения. Также депутаты могут инициировать проверку деятельность Банка Счётной палатой. Основные направления государственной денежно-кредитной политики Центробанк разрабатывает совместно с правительством.

Критика

Российский Центробанк нередко критикуют за излишне жёсткую монетарную политику. Критики отмечают, что высокие ставки по кредитам не дают развиваться бизнесу, называя стабильность без роста экономики «кладбищенской».

В ЦБ парируют тем, что рост экономики создаётся не монетарной политикой регулятора, а увеличением производительности труда и капитала.

«Часто приходится слышать, что ЦБ вообще ничего не интересует, кроме своего таргета (цели. — Прим. "Секрета") по инфляции. Это не так, — заявил директор департамента денежно-кредитной политики Банка России Кирилл Тремасов. — В рамках политики таргетирования инфляции, к которой мы перешли в 2014 году, мы в первую очередь регулируем спрос в экономике. Инфляция же для нас — как термометр, который показывает, насколько экономика перегрета. В 2020 году спрос провалился — и нам пришлось перейти к стимулирующей, мягкой ДКП. Это то, что было нужно в кризис. Сейчас (в 2021 году, повышая ключевую ставку. — Прим. "Секрета") мы не зажимаем спрос. Мы лишь вернулись в область нейтральной КДП, просто убрали лишние стимулы, чтобы не допустить инфляционного всплеска».

Это независимый банк, который стоит над другими банками и регулирует финансовый рынок России.

Центральный банк, или ЦБ, — это высшее звено банковской системы России и главная финансовая структура страны, от которой зависит стабильность и устойчивость рубля. У него есть исключительное право выпускать деньги и ценные бумаги: акции, облигации.

Центрального банка нет формы правовой организации, как у коммерческих банков — ООО или АО. По Конституции Российской Федерации у него особый статус: независимое юридическое лицо, которое действует в интересах государства. Центральный банк сам обеспечивает свою работу, а 75% всех его доходов уходят в федеральный бюджет.

Рассказываем, чем он занимается, как зарабатывает деньги и кто может взять в нем кредит.

Зачем нужен Центральный банк

Главная цель Банка России — защитить рубль и обеспечить его устойчивость. Например, чтобы цена рубля оставалась стабильной, Центробанк продает и покупает валюту.

Центральный банк развивает и укрепляет банковскую систему: например, проводит проверки банков, контролирует микрофинансовые организации, вместе с правительством проводит мероприятия по повышению уровня финансовой грамотности населения и предпринимателей.

При этом Центробанк не может вмешиваться в операции кредитных организаций, а только контролирует соблюдение закона.

Что делает Центральный банк

Центробанк — главный регулятор финансового рынка России. Он занимается эмиссией рубля — выпуском наличных денег.

Банк России подчиняется правилам Международного валютного фонда, поэтому может выдавать кредиты другим странам, а России — нет: давать кредит своему государству запрещено. Еще Центробанк кредитует банки в кризисных ситуациях и при стабилизации курсов.

Контролирует банки. Банк России регулирует работу кредитных организаций, например банков, брокеров и страховых компаний: проводит проверки, налагает санкции за нарушения закона. Только он имеет право:

- выдавать, отзывать, аннулировать банковские лицензии;

- принимать меры для спасения банков — санации;

- регламентировать расчеты и устанавливать правила банковских операций;

- утверждать нормативные документы;

- выступать оператором при расчетах между банками.

Регулирует денежно-кредитную политику. Вместе с правительством Центробанк разрабатывает и регламентирует денежно-кредитную политику — это действия, которые помогают контролировать темпы инфляции. Например, изменение ключевой ставки или поддержание стабильного курса рубля.

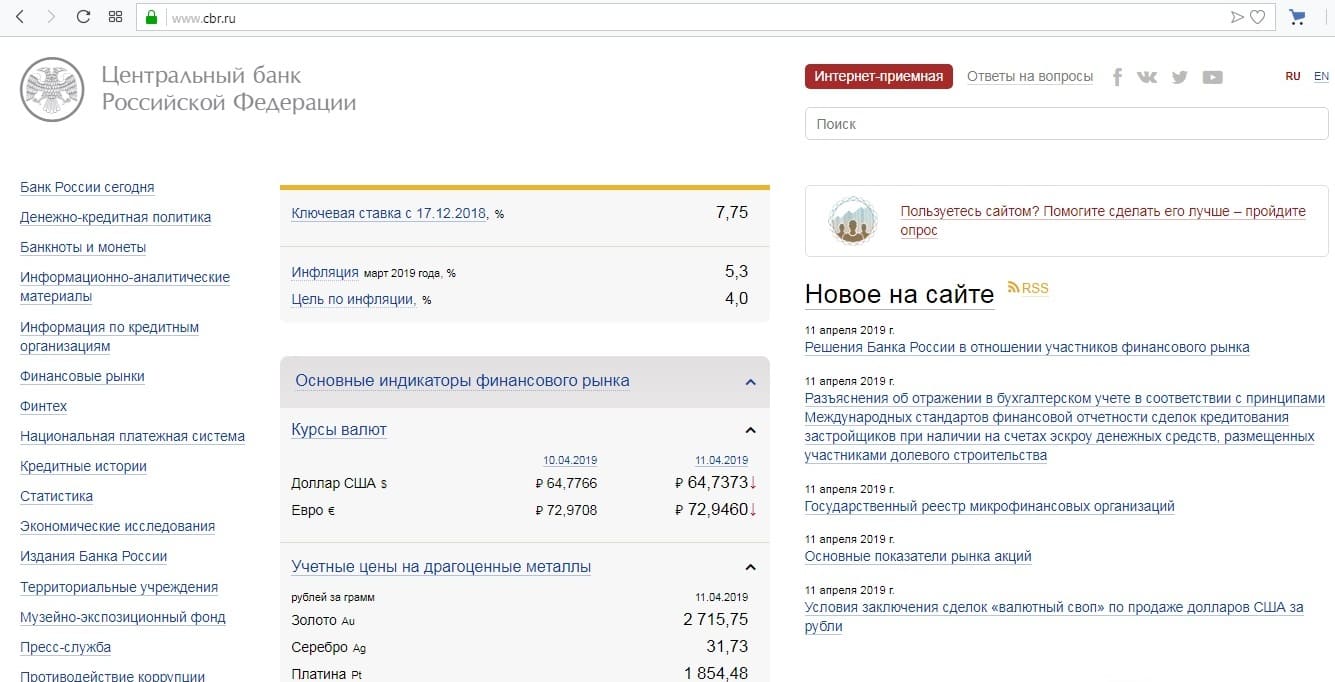

Определяет курс валют. Каждый день Центробанк устанавливает официальный курс валюты. На него ориентируются в национальных сделках и при управлении бюджетом страны.

Официальный курс не используют для продажи валюты населению. Он нужен в бухгалтерском учете, при расчетах таможенных платежей и налогов.

Каждый день Центральный банк устанавливает курс валют

Курс бывает фиксированным и плавающим. В России применяется плавающий курс: это значит, что он меняется. На него влияют торги на биржах, операции межбанковского валютного рынка, политические и экономические явления. Такой курс нужен, чтобы сдерживать инфляцию.

Официальный курс валют ежедневно публикуют на сайте Центробанка. Он напрямую влияет на рост цен и уровень благосостояния населения.

Устанавливает ключевую ставку. Ключевая ставка — это минимальный процент, под который коммерческие банки могут взять деньги в долг или сдать на хранение в Центробанк. Это основной инструмент денежно-кредитной политики, с ее помощью Банк России поддерживает оптимальный уровень инфляции. Банки опираются на ключевую ставку, когда устанавливают проценты по кредитам и депозитам: если растет ставка, проценты повышают. И наоборот.

На чем зарабатывает ЦБ

Центробанк не выдает кредиты и не открывает депозитные счета физлицам. Вот благодаря чему он зарабатывает:

- операции с акциями, облигациями;

- процентные доходы;

- участие в капиталах кредитных и других организаций;

- инвестиции;

- сделки с валютой;

- продажа монет из драгоценных металлов;

- прием платежей по штрафам, пеням, неустойкам.

Большую часть денег Центральный банк получает от деятельности с ценными бумагами. Например, в 2020 году Банк России получил больше 98% прибыли на продаже акций ПАО «Сбербанк».

C кем сотрудничает Центральный банк

Центральный банк сотрудничает с Международным валютным фондом, правительством своего государства и коммерческими банками внутри страны.

С Международным валютным фондом. Центробанк — это хранилище части ресурсов Международного валютного фонда на территории России. В валютно-финансовой сфере эта организация — ведущая на международном уровне. Управляющий в Международном валютном фонде от России — министр финансов, а его заместитель — председатель Банка России. Мировое сотрудничество нужно, чтобы стабилизировать валютные курсы, увеличить количество международных партнеров и развивать системы расчетов.

С органами власти. Центральный банк — независимая организация. Он сдает отчеты в Госдуму, но не выполняет ее указания. Центробанк помогает власти: вместе с правительством разрабатывает кредитно-денежную политику.

В Центральном банке хранятся золотовалютные резервы и средства бюджетов всех уровней: местного, муниципального, регионального и федерального. При этом он не дает кредиты на пополнение бюджетов в случае дефолта, не несет ответственность за долги государства и не обслуживает частные структуры. Это координатор и консультант власти.

С коммерческими банками. Центральный банк обеспечивает стабильную работу и развитие банковского сектора, поддерживает устойчивость системы без вмешательства в оперативную деятельность банков.

Центральный банк устанавливает ключевую ставку и курс валют, а это влияет на работу всех банков. Он выдает и отзывает лицензии, консультирует по вопросам порядка создания новых банков и контролирует соблюдение законов.

Структура Банка России

У Банка России есть центральный аппарат в Москве, территориальные и вспомогательные учреждения. Их много, в 2020 году штат Центробанка России составил 45 746 сотрудников. Чтобы было проще представить масштабы, это чуть меньше населения Фарерских островов.

Банком России управляют:

- Национальный банковский совет. Он рассматривает годовой отчет Банка России, вопросы развития банковской системы и проект кредитно-денежной политики.

- Председатель. Он возглавляет Центробанк, действует от его имени без доверенности и несет полную ответственность за деятельность организации. У председателя 7 заместителей и 4 первых заместителя.

- Совет директоров. Он руководит Центральным аппаратом Банка России, может принимать решения об изменении процентных ставок, выпуске новых наличных денег и изъятии старых. В совет директоров входят 12 человек и председатель. Каждую кандидатуру представляет Президент и утверждает Государственная дума.

В Банке России есть еще одна важная должность, она приравнивается к заместителю председателя, — главный аудитор. Это человек, который контролирует, соответствует ли работа Центробанка законодательству.

Банк – финансово-кредитная организация, изначально созданная для безопасного хранения денег клиентов (вкладчиков) на протяжении оговоренного соглашением срока. Современные функции банков гораздо шире. Так, сегодня банковские организации выдают населению кредиты (при этом формируется дополнительная денежная масса), проводят безналичные расчёты между частными лицами и организациями, предоставляют сопутствующие финансовые услуги. При этом такие кредитно-финансовые компании не имеют права осуществлять страховую, торговую, а также производственную деятельность.

- Функции Центрального банка

- Функции коммерческих банков

- Функции, выполняемые банком

- Основные функции банка

- Кредитная функция банков

- Функции банка в экономике

- Функции управления банком

Функции Центрального банка

Центробанк – главная (регулирующая) кредитная структура государства. В России функции Центрального банка (ЦБ РФ) заключаются в следующем:

- формирование и реализация внутригосударственной кредитной политики;

- выпуск в свободное обращение (эмиссия) национальной валюты – бумажных банкнот и металлических монет;

- рефинансирование банковских институтов;

- управление золотовалютным резервом;

- разработка и реализация валютной политики.

Кроме этого, Центробанк играет роль главного расчётного центра банковской системы и всесторонне контролирует деятельность коммерческих организаций.

Функции коммерческих банков

Частные кредитные организации считаются основным звеном финансово-кредитной системы государства и предоставляют клиентам – вкладчикам и заёмщикам – широкий спектр услуг. Главные функции коммерческих банков – привлечение, плановое накопление и распределение средств, реализуемые в следующих видах операций:

- регулирование денежного оборота;

- посредничество в кредитовании граждан (в т.ч. предоставление ипотеки) и организаций-юрлиц,

- перевод денежной массы между клиентами в форме безналичных расчётов, (посредничество в платежах);

- консультирование, предоставление актуальной информации, повышение финансовой грамотности населения.

Функции, выполняемые банком

Всё многообразие функций, выполняемых банком, можно кратко сформулировать в трёх пунктах.

- Аккумуляция денежных средств. При этом нужно понимать, что если некоторые финансовые структуры (например, инвестфонды) аккумулируют деньги для их дальнейшего инвестирования, то банковские компании привлекают и накапливают такие ресурсы для собственных целей.

- Регулирование денежного оборота в государстве. Банковскую компанию можно назвать своеобразным центром, пропускающим через себя платежеоборот между субъектами (клиентами).

- Посредничество, под которым традиционно понимается непосредственная деятельность посредника в переводах, платежах и любых других видах расчётов.

Основные функции банка

В числе основных функций банка особого упоминания заслуживает деятельность по накоплению временно свободной денежной массы. Как правило, привлечение основной части средств осуществляется за счёт размещения вкладов клиентов (вкладчиков) на депозитных и сберегательных счетах. При этом владелец денег получает выгоду в виде процентного дохода (если речь идёт о депозите), а сама компания – ссудный капитал, который в дальнейшем пополняет резерв и частично используется для кредитования, играя роль основного источника кредитных ресурсов компании.

Кредитная функция банков

Ещё одна важнейшая составляющая современной банковской деятельности – предоставление кредитов частным и юридическим лицам. Кредитная функция банков заключается в том, что предоставляя заёмщикам ссудные средства, организация тем самым создаёт так называемую массу кредитных денег. При этом их главной особенностью можно назвать то, что подобные денежные ресурсы не имеют физического выражения – то есть, они существуют не в реальном «осязаемом» виде, а в виде записей на счетах. Подобный механизм контролируется и регулируется Центробанком при помощи ряда законодательных нормативов.

Функции банка в экономике

Все процессы, связанные с накоплением и перемещением денег, имеют важнейшее значение для экономической системы государства. Однако функции банка в экономике не ограничиваются аккумуляцией и перераспределением. Помимо них, такие компании также стимулируют финансовые накопления в хозяйственной сфере, что напрямую отражается на состоянии экономики страны. Не менее значимым компонентом можно назвать рынок ценных бумаг (фондовый рынок), также тесно связанный с банковской деятельностью по посредничеству в операциях, осуществляемых с акциями, облигациями и прочими бумагами.

Функции управления банком

Ключевые функции управления банком возложены на особый орган – общее собрание акционеров. В него входят участники-акционеры, владеющие именными акциями компании. В некоторых случаях состав органа также включает владельцев так называемых привилегированных акций. Собранию подчиняются две другие управляющие структуры: ревизионная комиссия и совет директоров, формулирующий и воплощающий в жизнь внутреннюю политику. Роль основного исполнительного органа играет правление, в подавляющем большинстве случаев формируемое из числа ключевых акционеров организации.

Трейдеры всегда пристально отслеживают информацию об изменении процентных ставок центральными банками различных стран. Изменение процентных ставок (или даже намёк на него) способно дать старт весьма мощному тренду, позволяющему совершать выгодные сделки с целым перечнем биржевых активов. Однако для эффективной работы необходимо понимать, что именно собой представляют центральные банки и как они осуществляют свою деятельность. Наиболее значимой традиционно является политика ФРС США, которая заметно влияет на движение на рынках.

Определение центрального банка

Одноимённого устоявшегося экономического термина не существует. Обычно под центральным банком (ЦБ) подразумевается надзорно-регуляторная финансовая организация, имеющая особый правовой статус. Она призвана контролировать финансовую систему страны, осуществлять планирование и проведение монетарной политики, формировать золото-валютные резервы (ЗВР), осуществлять денежную эмиссию, участвовать в законотворческих процессах, обеспечивать стабильность и прозрачность финансовой системы страны или её региона, а также брать на себя функционал кредитора последней инстанции. Деятельность центрального банка крайне разнообразна, а полномочия – широки.

В настоящий момент в мире насчитывается 186 финансовых организаций, которые можно условно назвать центральными банками. В ряде стран этот термин может переводиться как «госбанк», «первый банк» или назваться иначе в силу историко-лингвистических особенностей. Так, ФРС США по своему функционалу выполняет задачи центрального банка на территории США. Традиционно ЦБ осуществляет таргетирование инфляционных процессов с помощью процентных ставок, чем способствует развитию экономики региона. Тем самым ЦБ фактически формирует стоимость денег государства и решает двустороннюю задачу. Чем дешевле деньги для бизнеса, тем активнее он развивается и тем выше инфляция. И, напротив, чем выше процентная ставка, тем дороже деньги (кредиты) для бизнеса и тем медленнее бизнес развивается, однако и инфляция при этом снижается.

В ряде государств центральный банк является государственным учреждением (как в России), в других представляет смешанную или частную структуру капитала, но, как правило, с определённым государственным регулированием (пример – ФРС США, сформированная в том числе коммерческими банками под контролем государства). Также существует ряд стран (карликовые государства), в которых отсутствуют центральные банки, или их функционал передан более экономически развитым соседним государствам. Сами же центральные банки часто являются членами глобальных экономических учреждений (Банк международных расчётов, Европейский центральный банк) или международных платёжных систем, таких как SWIFT.

Сам термин «центральный банк» впервые появился в работе Томаса Джопина «Эссе об общих принципах и текущей практике банковского дела в Англии и Шотландии», которая была написана в начале XIX века. В указанном экономическом труде центральными называются банки, которые имеют филиалы в различных городах и, соответственно, свой центральный офис. Подобная банковская деятельность проистекает из процесса финансирования военных государственных нужд стран тех лет с помощью частных капиталов. В результате этого банк мог производить денежную эмиссию и контролировать государственные счета, замораживая их при невыполнении государством принятых обязательств. С развитием процесса глобализации экономики и для поддержания мировой финансовой системы в здравом и стабильном состоянии центральные банки объединяются и образуют более глобальные структуры.

Федеральная резервная система (ФРС)

Наиболее выраженное влияние на рынок оказывает изменение процентных ставок ФРС США. Это происходит не спонтанно, а по определённому механизму. ФРС включает двенадцать резервных банков, Комитет по операциям на открытом рынке (FOMC), Совет управляющих и Председателя (сейчас – Джером Пауэлл). Резервные банки ежепериодно дают заключение о состоянии экономики в закреплённом за ними регионе присутствия. Данные заявления весьма тщательно отслеживают как ФРС, так и трейдеры. Наиболее значимыми считаются экономики банков Нью-Йорка и Филадельфии. После того, как отчитываются все двенадцать банков, составляется «Бежевая книга» – резюме общего состояния экономики по регионам присутствия банков. Спустя две недели после её публикации начинается двухдневное заседание по поводу решения о процентной ставке, которое в штатном режиме проходит восемь раз в год, однако порой может проводиться и внепланово.

Принимая решение по процентным ставкам, ФРС всегда учитывает статистику по безработице и по инфляции. Если безработица находится на низких уровнях, а инфляция начинает расти, то ФРС почти наверняка поднимет ставку. Напротив, если безработица растёт, а инфляция замедляется, то ФРС может уменьшить ставку и сделать деньги более доступными для бизнеса, запуская процесс его стимулирования. Помимо информации о ставке, трейдеры и инвесторы тщательно отслеживают комментарии председателя ФРС, который озвучивает дальнейшие планы по реализации денежно-кредитной политики. Эти данные можно получать как с помощью различных СМИ, так и на официальном сайте ФРС США.

Цель центральных банков – стабилизировать монетарную политику государства, балансируя между стимулированием бизнеса и инфляционным процессом. Основным инструментом центрального банка является процентная ставка, а также пакет дополнительных стимулирующих мер.

С теорией всё более-менее понятно, а что насчёт практики? Откройте брокерский счёт онлайн в «Открытие Брокер» и начинайте торговать прямо сейчас! А мы поможем советами и рекомендациями — всё самое полезное каждую неделю будет приходить прямо на ваш email, если подпишетесь на рассылку.

Важнейшим элементом любой рыночной экономики является её банковская система, четкое взаимодействие элементов которой способствует успешному развитию страны в целом. Экономическое развитие страны на мировом уровне во многом зависит от господствующей банковской системы государства. Задачи, стоящие перед центральными банками развитых стран направлены не только на поддержание курса национальной валюты, но и на стимулирование развития экономики в целом путём эффективного распределения ресурсов и обеспечения максимальной занятости.

Деятельность любых центральных банков в рыночной системе, подчинена следующим основным целям: обеспечению стабильности покупательной денежной единицы, стабильности и ликвидности банковской системы, обеспечение эффективного и бесперебойного ведения расчетов, включая расчеты наличными деньгами.

Для проведения эффективной рыночной экономики необходимо финансовое обеспечение, наличие денежных средств. Центральные банки в рыночной экономике становятся проводниками денежно-кредитной политики. Независимо от того, принадлежит капитал центрального банка правительству или нет, между ними должно быть налажено четкое взаимодействие в проведении экономической политики. Правительство должно быть заинтересовано в надежности банка, так как он играет огромную роль в реализации экономической политики.В целом любой ЦБ выполняет схожий набор функций: осуществление эмиссии банкнот, проведение денежно-кредитной политики, валютной политики, рефинансирование кредитных организаций, регулирование их деятельности (осуществление банковского надзора), выполнение функций агента правительства и многое другое. Центральные банки осуществляют руководство всей кредитной системой страны. Безусловно, каждая из перечисленных функций в разных странах имеет свои определенные особенности.

В настоящее время на первое место выходит функция осуществления денежно- кредитной политики, а именно ДКР экономики.

В Российской Федерации для реализации возложенных функций Центральный Банк России участвует в разработке экономической политики Правительства Российской Федерации. Банк России и Правительство Российской Федерации информируют друг друга о предполагаемых действиях, имеющих общегосударственное значение, координируют свою политику, проводят регулярные консультации. Банк России консультирует Министерство финансов РФ по вопросам графика выпуска государственных ценных бумаг и погашения государственного долга с учетом их воздействия на состояние банковской системы и приоритетов единой государственной денежно-кредитной политики.

В денежно-кредитной политике Германии особую роль играют универсальные (частные) банки, к ним относятся гросс-банки и региональные банки. Центральным банком Германии является Немецкий федеральный банк. Гросс-банки являются коммерческими банками с самыми крупными немецкими кредитными учреждениями. Каждый гросс-банк возглавляет финансово-промышленную группу, возникшую на основе их сращивания с промышленными концернами страны. Наибольшую финансово-промышленную группу имеет «Дойчебанк», в нее входят крупнейшие концерны таких ключевых отраслей экономики, как электротехника, электроника, атомная и тяжелое машиностроение. Особенно тесные связи имеет «Дойчебанк» с промышленными концернами «Сименс», «Геш», «Ганиэл», «Хенкель» и др.

В рамках проведения денежно-кредитного регулирования Немецкий федеральный банк, как и другие центральные банки стран мира, использует определенные методы, среди которых особое место занимает политика норм обязательного резервирования. Федеральный банк в соответствии с Законом о центральном банке может устанавливать процентные ставки на обязательства по вкладам до востребования в размере не больше 30 %, на срочные вклады не больше 20, на сберегательные - не больше 10 %, а на обязательства перед иностранными институтами банк может устанавливать процентную ставку до 100 %. Реальное же изменение норм обязательных резервов осуществляется Федеральным банком при необходимости увеличения или уменьшения денежной массы в стране, однако, это может проводиться только при согласовании с Европейским центральным банком и в рамках единой денежно-кредитной политики Европейского Союза. В частности, минимальная норма резервов в начале третьей ступени развития экономического и валютного союза составила 2,0 %..

В США банки делятся на национальные, действующие на основе лицензии (чартера) федерального правительства, и банки штатов, действующие на основе лицензии (чартера) правительства штата. Эта особенность ведет к двоякому толкованию принципа двухуровневого построения банковских систем, принятого в большинстве стран. Обычно термин «двухуровневая система» означает, что первый уровень занимает Центральный банк в качестве органа регулирования кредитно-денежной системы, а на втором уровне находятся все остальные кредитные учреждения: коммерческие, сберегательные, ипотечные банки и т. п. В США двухуровневая система включает Федеральную резервную систему (ФРС), национальные банки и банки штатов. Финансово-кредитная система США обладает еще одной особенностью. ФРС является не только центральным банком, но и одновременно профессиональным объединением банков страны. Все национальные банки обязательно являются членами ФРС, что дает им некоторые льготы и накладывает обязательства выполнять определенные требования ФРС. Банки штатов могут быть членами ФРС на добровольной основе. Но в любом случае они обязаны выполнять указания ФРС. Соответственно, национальные банки образуют один уровень банковской системы США, а банки штатов - второй.

Важнейшим фактором независимости центральных банков является законодательно установленное право госорганов на их вмешательство в денежно-кредитную политику.

Роль центрального банка в рыночной экономике очень велика, помимо осуществления денежно-кредитной политики центральные банки являются эмиссионным банком (за ним закреплена монополия денежной эмиссии),банком правительства (исполнения бюджета и управление государственном долгом),банком банков (расчетный центр, кредитор последней инстанции), органом надзора за банками и финансовыми рынками.

Список литературы:

Балабанова И.Т. Банки и банковское дело/ под ред. И.Т. Балабанова. – СПб: Питер, 2012.

Кожаев Ю.П. «Деньги, кредит, банки»: Учебное пособие для студ. высш. учеб. заведений / Ю.П. Кожаев, Н.Е. Титова. – М: Гуманит. Изд. центр ВЛАДОС, 2013.

Автор статьи

Читайте также: