Кому принадлежит банк русский стандарт

Обновлено: 26.07.2024

\n \n","content":"\u042d\u0444\u0444\u0435\u043a\u0442\u0438\u0432\u043d\u0430\u044f \u043f\u0440\u043e\u0446\u0435\u043d\u0442\u043d\u0430\u044f \u0441\u0442\u0430\u0432\u043a\u0430 \u043f\u043e\u0437\u0432\u043e\u043b\u044f\u0435\u0442 \u0441\u0440\u0430\u0432\u043d\u0438\u0432\u0430\u0442\u044c \u0432\u043a\u043b\u0430\u0434\u044b \u0441 \u0440\u0430\u0437\u043d\u044b\u043c\u0438 \u0443\u0441\u043b\u043e\u0432\u0438\u044f\u043c\u0438: \u043d\u0430\u043f\u0440\u0438\u043c\u0435\u0440, \u043f\u043e \u043e\u0434\u043d\u043e\u043c\u0443 \u0432\u043a\u043b\u0430\u0434\u0443 \u043f\u0440\u043e\u0446\u0435\u043d\u0442\u044b \u043d\u0430\u0447\u0438\u0441\u043b\u044f\u044e\u0442\u0441\u044f \u0440\u0430\u0437 \u0432 \u043c\u0435\u0441\u044f\u0446 \u0438 \u043a\u0430\u043f\u0438\u0442\u0430\u043b\u0438\u0437\u0438\u0440\u0443\u044e\u0442\u0441\u044f, \u0430 \u043f\u043e \u0434\u0440\u0443\u0433\u043e\u043c\u0443 \u0432\u044b\u043f\u043b\u0430\u0447\u0438\u0432\u0430\u044e\u0442\u0441\u044f \u0432 \u043a\u043e\u043d\u0446\u0435 \u0441\u0440\u043e\u043a\u0430. \u042d\u0444\u0444\u0435\u043a\u0442\u0438\u0432\u043d\u0430\u044f \u0441\u0442\u0430\u0432\u043a\u0430 \u043f\u043e\u0437\u0432\u043e\u043b\u044f\u0435\u0442 \u043f\u0440\u0438\u0432\u0435\u0441\u0442\u0438 \u044d\u0442\u0438 \u0434\u0432\u0430 \u0432\u043a\u043b\u0430\u0434\u0430 \u043a \u043e\u0431\u0449\u0435\u043c\u0443 \u0437\u043d\u0430\u043c\u0435\u043d\u0430\u0442\u0435\u043b\u044e \u0438 \u043f\u043e\u043d\u044f\u0442\u044c, \u043a\u0430\u043a\u043e\u0439 \u0438\u0437 \u043d\u0438\u0445 \u0432\u044b\u0433\u043e\u0434\u043d\u0435\u0435.">' >

Особые условия

- вклад открывается при наличии пенсионного удостоверения или справки из ПФР;

- для лиц, достигших 60 лет (для мужчин) или 55 лет (для женщин), пенсионное удостоверение или справка из ПФР не требуется

Особые условия

начисление процентов на ежедневный остаток, выплата — ежемесячно

- Таблица ставок

- Параметры

- Требования

- Документы

Категория заемщика

Возраст

- для мужчин от 21 года на дату получения кредита

- для женщин от 21 года на дату получения кредита

Стаж работы

Курсы валют банка

О Банке Русский Стандарт

- Контакты

- Финансовый рейтинг

- Народный рейтинг

- Справка Банки.ру

Русский Стандарт

\n \n","content":"\u0412 \u0440\u0430\u0437\u0434\u0435\u043b\u0435 \u0440\u0430\u0437\u043c\u0435\u0449\u0430\u044e\u0442\u0441\u044f \u0440\u0435\u0439\u0442\u0438\u043d\u0433\u0438, \u043f\u0440\u0438\u0441\u0432\u043e\u0435\u043d\u043d\u044b\u0435 \u0431\u0430\u043d\u043a\u0430\u043c \u0430\u0433\u0435\u043d\u0442\u0441\u0442\u0432\u0430\u043c\u0438 \u00ab\u042d\u043a\u0441\u043f\u0435\u0440\u0442 \u0420\u0410\u00bb, \u041d\u041a\u0420 \u0438 Moody\u2019s. \u0420\u0435\u0439\u0442\u0438\u043d\u0433\u043e\u0432\u044b\u0435 \u0434\u0435\u0439\u0441\u0442\u0432\u0438\u044f \u0430\u0433\u0435\u043d\u0442\u0441\u0442\u0432 \u0410\u041a\u0420\u0410, Fitch \u0438 S&P \u043d\u0430 \u0441\u0430\u0439\u0442\u0435 \u043d\u0435 \u043e\u0442\u043e\u0431\u0440\u0430\u0436\u0430\u044e\u0442\u0441\u044f.">' >

\n \n","content":"ruB+ \u2014 \u041d\u0438\u0437\u043a\u0438\u0439 \u0443\u0440\u043e\u0432\u0435\u043d\u044c \u043a\u0440\u0435\u0434\u0438\u0442\u043e\u0441\u043f\u043e\u0441\u043e\u0431\u043d\u043e\u0441\u0442\u0438 \/ \u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u043e\u0439 \u043d\u0430\u0434\u0435\u0436\u043d\u043e\u0441\u0442\u0438 \/ \u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u043e\u0439 \u0443\u0441\u0442\u043e\u0439\u0447\u0438\u0432\u043e\u0441\u0442\u0438 \u043f\u043e \u0441\u0440\u0430\u0432\u043d\u0435\u043d\u0438\u044e \u0441 \u0434\u0440\u0443\u0433\u0438\u043c\u0438 \u043e\u0431\u044a\u0435\u043a\u0442\u0430\u043c\u0438 \u0440\u0435\u0439\u0442\u0438\u043d\u0433\u0430 \u0432 \u0420\u043e\u0441\u0441\u0438\u0439\u0441\u043a\u043e\u0439 \u0424\u0435\u0434\u0435\u0440\u0430\u0446\u0438\u0438. \u0412 \u043d\u0430\u0441\u0442\u043e\u044f\u0449\u0435\u0435 \u0432\u0440\u0435\u043c\u044f \u0441\u043e\u0445\u0440\u0430\u043d\u044f\u0435\u0442\u0441\u044f \u0432\u043e\u0437\u043c\u043e\u0436\u043d\u043e\u0441\u0442\u044c \u0438\u0441\u043f\u043e\u043b\u043d\u0435\u043d\u0438\u044f \u0444\u0438\u043d\u0430\u043d\u0441\u043e\u0432\u044b\u0445 \u043e\u0431\u044f\u0437\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432 \u0432 \u0441\u0440\u043e\u043a \u0438 \u0432 \u043f\u043e\u043b\u043d\u043e\u043c \u043e\u0431\u044a\u0435\u043c\u0435, \u043e\u0434\u043d\u0430\u043a\u043e \u043f\u0440\u0438 \u044d\u0442\u043e\u043c \u0437\u0430\u043f\u0430\u0441 \u043f\u0440\u043e\u0447\u043d\u043e\u0441\u0442\u0438 \u043e\u0433\u0440\u0430\u043d\u0438\u0447\u0435\u043d. \u0421\u043f\u043e\u0441\u043e\u0431\u043d\u043e\u0441\u0442\u044c \u0432\u044b\u043f\u043e\u043b\u043d\u044f\u0442\u044c \u043e\u0431\u044f\u0437\u0430\u0442\u0435\u043b\u044c\u0441\u0442\u0432\u0430 \u044f\u0432\u043b\u044f\u0435\u0442\u0441\u044f \u0443\u044f\u0437\u0432\u0438\u043c\u043e\u0439 \u0432 \u0441\u043b\u0443\u0447\u0430\u0435 \u0443\u0445\u0443\u0434\u0448\u0435\u043d\u0438\u044f \u044d\u043a\u043e\u043d\u043e\u043c\u0438\u0447\u0435\u0441\u043a\u043e\u0439 \u043a\u043e\u043d\u044a\u044e\u043d\u043a\u0442\u0443\u0440\u044b.">' >

АО «Банк Русский Стандарт» – крупный по размеру активов столичный банк с розничной специализацией, контролируемый создателем одноименного водочного бренда Рустамом Тарико. Основными направлениями деятельности являются розничное кредитование и вложения на долговом рынке. Основу ресурсной базы составляют вклады частных лиц.

После кризиса 1998 года кредитная организация была приобретена структурами создателя водочного бренда «Русский Стандарт» Рустама Тарико (стоимость сделки – порядка 100 тыс. долларов США) и получила свое нынешнее наименование.

В сентябре 2004 года банк вошел в систему страхования вкладов.

Владельцы банка «Русский Стандарт» взяли за основу бизнес-идею не выдержавшего кризиса 1998 года Межкомбанка – ориентацию на розничное кредитование по скоринговым моделям, а также привлекли к работе его команду. В создании концепции нового банка участвовали специалисты консалтинговой компании McKinsey, разрабатывавшие также концепцию водки «Русский Стандарт».

В кредитном учреждении недолгое время трудились Александр Зурабов из «Менатепа» и первый зампред ЦБ, ныне покойный Андрей Козлов.

«Русский Стандарт» стал одним из «первопроходцев» рынка потребительского кредитования и фактически основоположником в России нового банковского направления бизнеса – высокомаржинального потребительского кредитования (необеспеченные кредиты физическим лицам по повышенным процентным ставкам).

Развитие бизнеса банка долгое время фондировалось за счет большого объема публичных заимствований (облигаций, еврооблигаций) как на внутреннем, так и на зарубежных рынках. Двери на рынок иностранных инвестиций кредитной организации помогали открыть менеджеры American Express и Международной финансовой корпорации (IFC), которая с 2003 по 2006 год владела небольшим пакетом акций банка. Иностранные партнеры банка неоднократно пытались войти в его капитал, однако основной собственник предпочитал развивать банк самостоятельно и отказывался от сделок.

По мере развития и насыщения рынка потребительского кредитования и увеличения конкуренции на нем банк приступил к новым проектам – развитию автокредитования и кредитования посредством кредитных карт. В настоящее время фининститут остается крупным игроком на рынке кредитования населения. Отметим, что управленческая команда, ранее развивавшая потребительское кредитования в «Русском Стандарте» и сделавшая его лидером рынка, впоследствии развивала аналогичное направление в Сбербанке России.

За первое полугодие 2015 года банк понес убытки в размере 22 млрд рублей (по МСФО), что привело к снижению капитала с 16 млрд рублей до 0,6 млрд рублей. Рустам Тарико был вынужден докапитализировать банк долями собственных алкогольных компаний на общую сумму около 15 млрд рублей. Банк предпринимал ряд мер по стабилизации структуры пассивов и увеличению уровня достаточности капитала. В частности, в сентябре 2015 года держателям субординированных еврооблигаций банка «Русский Стандарт» на 550 млн долларов США был предложен план по реструктуризации обязательств.

В октябре 2015 года Банк России и Высокий суд Лондона одобрили предложение кредитной организации по реструктуризации еврооблигаций со сроками погашения в апреле 2020 года и в январе 2024 года. До получения одобрения более 80% держателей еврооблигаций проголосовали за процедуру реструктуризации. В соответствии с условиями сделки инвесторы получили начисленные проценты и 18% от номинальной стоимости бумаг, а остальная сумма была обменена на облигации специальной компании Russian Standard Ltd, контролируемой Roust Holding Limited. Эти облигации были обеспечены залогом 49% акций банка «Русский Стандарт». Объем выпуска составил 451 млн долларов, срок погашения — в 2022 году. В результате сделки по реструктуризации банк сумел завершить 2015 год с прибылью.

В декабре 2015 года «Русский Стандарт» получил в капитал 5 млрд рублей от АСВ по программе докапитализации через ОФЗ. Кроме того, в состав субординированных займов, полученных банком, входил кредит от ВЭБа, привлеченный в октябре 2009 года, на сумму 4,96 млрд рублей и со сроком погашения в декабре 2019 года.

В октябре 2017 года Russian Standard Ltd. не выплатила купон инвесторам – около 7,3 млн долларов, после чего держатели бумаг потребовали досрочного погашения бондов. В марте 2018 года компания предложила инвесторам выплатить 25% от номинала облигаций либо 20% от номинала плюс часть прибыли банка. Однако этот вариант не устраивал инвесторов, которые намеревались запустить процедуру изъятия акций банка. По различным оценкам, этим кредиторам принадлежало свыше 27% дефолтных бондов.

В сентябре 2018 года представители инвесторов (в их числе компании Aleia Trading Inc., хедж-фонд Farragut Square Global Master Fund, Pala Assets Holdings Limited и Amundi Asset Management) направили письмо в ЦБ с жалобой о непрозрачности сделки по продаже банком 6% алкогольного холдинга Roust Corporation в декабре 2017 года аффилированной с «Русским Стандартом» компании.

По данным СМИ, в июне 2019 года та же группа инвесторов наняла для переговоров с Russian Standard Ltd. инвестиционное подразделение «Альфа-Групп» – компанию А1.

В феврале 2020 года стало известно, что инвестфонд Pala Assets Holdings, являющийся одним из владельцев дефолтных бондов компании Рустама Тарико Russian Standard Ltd., подал иск в Арбитражный суд Москвы на 3,6 млрд рублей к самому Тарико, а также его компаниям «Русский Стандарт» (головная компания одноименного банка) и «Русский Стандарт-Инвест». Как сообщалось в СМИ, Pala Assets считает, что на такую сумму снизилась стоимость акций банка, которые заложены по дефолтным облигациям.

На 1 сентября 2021 года объем нетто-активов банка составил 302,8 млрд рублей, объем собственных средств – 31,0 млрд рублей. За январь – август 2021 года кредитная организация демонстрирует прибыль в размере 0,5 млрд рублей.

Сеть подразделений:

головной офис (Москва);

141 кредитно-кассовый офис;

38 дополнительных офисов;

12 операционных офисов.

Владельцы:

Рустам Тарико – 100,00%.

Рустам Тарико выступает основным совладельцем холдинга «Русский Стандарт», куда, помимо банка, одноименного кредитного бюро и страховой компании «Русский Стандарт Страхование» (финансовое направление), входит одноименный производитель водки премиального сегмента, а также один из крупнейших в России дистрибуторов премиальных спиртных напитков иностранного производства «Руст» и производитель вин Gancia.

Совет директоров: Рустам Тарико (председатель), Сергей Берестовой, Сергей Икатов, Михаил Хмель, Ирина Александрова.

Правление: Сергей Берестовой (председатель), Эдуард Быстрай, Елена Петрова, Наталья Чернышова (главный бухгалтер).

Вся страна находится в паническом ожидании огромного кризиса. Деньги теряют не только обычные граждане страны, но и крупные бизнесмены. Одним из первых, по данным сайта bankstoday, довольно скоро может покинуть гонку может алкомагнат Рустам Тарико и его «Русский стандарт».

Чей «Русский стандарт»?

Банк полностью принадлежит российскому бизнесмену Рустаму Тарико. Он стал широко известен в 2000-х, когда его алкогольная компания била все рекорды популярности. Тогда он числился в списке самых богатых людей России, но сейчас все изменилось, и его империя переживает кризис из-за многочисленных долгов.

Когда-то БРС был основой капитала Рустама и пионером высокомаржинального кредитования. Потери от огромного количества невыплаченных кредитов восполнялись жесткой работой коллекторов и махинациями внутри банка. Например, есть огромное количество жалоб на то, что БРС не чурался пользоваться схемой скрытых комиссий.

Дела с кредиторами

Начиная с 2017 года, банк не выплачивает своим кредиторам ничего. Если дефолт все же произойдет, они получат 49% акций «Русского стандарта». Среди кредиторов есть даже швейцарский инвестиционный фонд.

В общей сложности более 50% облигаций банка принадлежит его активным кредиторам, что дает им возможность созвать собрание и начать процедуру взыскания акций. Их категорически не устраивает сотрудничество с «Русским стандартом», потому что компания систематически нарушает условия договоров, при этом не удосуживается пролить свет на причины невыполнения обязательств.

Одним из наиболее серьезных нарушений является постоянный вывод активов банка в пользу связанных с ним компаний.

Например, выдача заведомо безвозмездных финансов как компаниям, так и руководству организации. Конечно же, при такой внутренней политике стоимость банка постоянно снижается.

Рустам Тарико пытался договорится с инвесторами еще в 2018 году. Тогда он старался пойти путем дипломатических переговоров и сделал следующее предложение: либо инвесторы получают 25% от евробондов, либо 20% и дополнительную долю от выручки. Тогда инвесторы отказались от этого предложения.

По состоянию на конец 2019 года, БРС занимает 25 место по активам, 20 место по вкладам и 14 место по просрочке. В общей сложности сумма просрочки достигла 45 млрд рублей.

Чем грозит ЦБ ситуация с БРС?

То, что в компании постоянно происходят переводы денег на счета связанных компаний и предполагаемый вывод активов, не может не заинтересовать Центральный Банк. При этом «Русский стандарт», очевидно, стал непосильной ношей для его владельца, и многие считают, что он очень даже заинтересован в его продаже.

Однако сам Центральный банк не спешит принимать такое «добро».

Да и для Рустама Тарико вариант развития событий, предусматривающий санацию – не самый удачный выход: этот процесс возможен только с привлечением и других активов бизнесмена. Второй способ – отзыв лицензии, но это тоже не лучший вариант, потому что таким образом на репутации Рустама на долгие лета останется пятно.

Таким образом, Центральный банк пока не спешит предпринимать какие-то серьезные меры и старается закрывать глаза на все существующие проблемы «Русского стандарта». Видимо, так происходит, потому что заметного вывода активов нет, а банк все еще не переступил грань невыполнения своих обязательств.

Что говорят в банке по поводу этой ситуации?

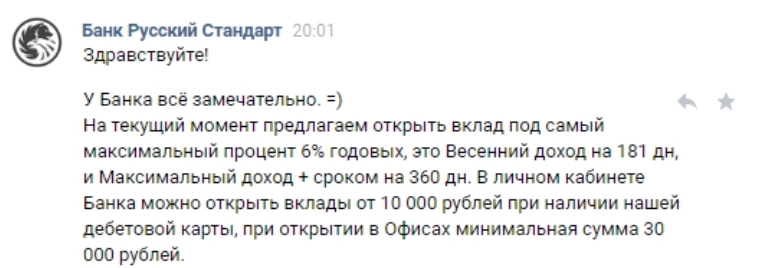

Для того, чтобы разобраться в ситуации, важно знать, что ответит сам банк. Поэтому мы решили дополнить статью разъяснением ситуации, так сказать, из «первых уст». Наш читатель Александр задал вопрос на сайте банка о том, стоит ли открывать вклад и каково настоящее положение дел. По словам сотрудников, которые отвечали на его вопросы о проблемах в учреждении, банк вполне в состоянии выполнять свои финансовые обязательства. Это четко видно на скринах.

Банк терпит неудачи уже очень давно, но все время ему удавалось как-то устоять в борьбе за выживание. Сейчас перспективы выстоять кажутся очень сумрачными, а суммы долгов – просто впечатляют. Из организации постоянно уходят опытные сотрудники и даже топ-менеджмент, но банк тем не менее, продолжает оказывать услуги многочисленным клиентам. Верить или нет уверениям банка в стабильности ситуации — дело каждого, но клиентам, по мнению экспертов, все же лучше «держать ухо востро».

2. Кому должен банк?

Покупателями еврооблигаций Russian Standard стали крупные западные инвестфонды, среди которых, по сведениям источников РБК, Pioneer Investments и фонд Ashmore. Доля обоих фондов на момент реструктуризации евробондов в 2015 году составляла более 25%, сообщало издание. Также среди держателей бумаг назывались компании Roachdale Investment Management, Northern Trust Luxemburg MGMT, банк UBS. Ранее евробондами Russian Standard также владел «Ингосстрах», однако, как заявляли представители страховщика, в прошлом году бумаги были проданы.

3. Почему кредиторы не идут на реструктуризацию?

Предложенные условия неприемлемы для инвесторов из-за слишком большого размера дисконта к номиналу облигаций. «Обращение взыскания на акции — процедура не быстрая, но это вынудит эмитента ускорить переговоры и предложить более выгодные условия», — считает советник Saveliev, Batanov & Partners Радик Лотфуллин. Представители Тарико, напротив, считают, что инвесторам предложены условия выгоднее рыночных. В начале марта евробонды Russian Standard торговались во Франкфурте по цене 16—17% от номинала. Эксперты, опрошенные Банки.ру, не исключают, что цель кредиторов — получить контроль над банком. «В подобной ситуации у держателей нет уверенности, что компания через несколько лет сможет погасить облигации, поэтому высока вероятность, что они хотят вмешаться в управление бизнесом банка», — рассуждает гендиректор УК «Спутник Управление активами» Александр Лосев. Иной вариант, по его словам, — продажа акций стратегическому инвестору.

4. Сможет ли Тарико расплатиться с кредиторами?

5. В каком состоянии бизнес банка?

В прошлом году «Русский Стандарт» улучшил финансовые показатели — в частности, заработал прибыль в 4,5 млрд рублей (до этого банк был убыточным). Хасанова подчеркивает, что основу прибыли кредитной организации формируют классические банковские операции (процентные доходы по кредитам физлицам, по ценным бумагам, доходы от расчетно-кассового обслуживания). Кроме того, указывает она, банк увеличил капитал на 2,3 млрд рублей, сократил просрочку (на 3%) и провел большую работу по оптимизации расходов на персонал. В то же время аналитики скептически оценивают его перспективы и отмечают, что постепенно банк утрачивает свои позиции на рынке. В прошлом году кредитный портфель сократился более чем на 9%, вклады — на 4,6%, вложения в ценные бумаги — на 13%. Шансов на то, что «Русский Стандарт» в рамках своей сегодняшней бизнес-модели перейдет к устойчивому и здоровому росту, мало, убеждена аналитик агентства Moody's Ольга Ульянова. «За последние годы позиции банка на рынке значительно ухудшились, он растерял большую часть конкурентных преимуществ в своем традиционном сегменте, а за пределами розницы его бизнес существенно концентрируется на операциях со связанными сторонами, что делает общий финансовый результат волатильным и малопредсказуемым. В ближайшие два-три года банк вряд ли сможет выйти на устойчивые показатели прибыльности, несмотря на то, что общие макроэкономические условия и ситуация на рынке потребительского кредитования постепенно улучшаются»,-говорит она. Интересно, что проблемы «Русского Стандарта» пока не стали стоп-сигналом для частных вкладчиков. В январе они принесли в банк более миллиарда рублей (+0,74% к портфелю вкладов). Наиболее активно росли вклады сроком от полугода до одного года. Не исключено, что это было связано с тем, что банк предлагал более высокие ставки, чем конкуренты.

6. Какова вероятность поддержки банка со стороны ЦБ?

Эксперты, опрошенные Банки.ру, полагают, что рассчитывать на помощь государства «Русскому Стандарту» не стоит. Банк не входит в число системно значимых, у него нет прямых или косвенных связей с государством. «Русский Стандарт» развивался исключительно как частный проект Тарико», — вспоминает один из банкиров. К тому же, отмечают аналитики, регулятор далеко не всегда помогает даже крупным банкам.

7. Что будет, если не удастся договориться с держателями облигаций?

Вариантов развития событий сейчас два. Первый (его называют наиболее вероятным) — инвесторам удастся заблокировать предложения «Русского Стандарта» и получить более выгодные условия реструктуризации. Не исключено, что Russian Standard выкупит часть облигаций, чтобы снизить долю держателей, которые не согласны с условиями реструктуризации. Второй вариант — держатели евробондов добьются ареста акций «Русского Стандарта». «Банк является крупным, у банка имеется ликвидный портфель ценных бумаг, прибыль банка формируют классические банковские операции, что вполне может заинтересовать других участников рынка или сыграть в пользу bail-in», — полагает Сабина Хасанова. По мнению Ульяновой, если держатели евробондов действительно предполагают участвовать в капитале, и как следствие - в дивидендных выплатах банка «Русский Стандарт», то это не самое перспективное решение. «Несмотря на возврат к прибыльности, «Русский Стандарт» вряд ли сможет выплачивать сколь-нибудь значимые дивиденды на горизонте ближайших 2-3 лет»,- считает аналитик.

8. Что по поводу происходящего думают в банке?

Выпуск облигаций Russian Standard Ltd, купон по ним и все решения касательно данных ценных бумаг никак не влияют на деятельность банка. Банк со своей стороны, вне зависимости от действий в отношении этих облигаций, будет выполнять все свои обязательства перед клиентами. То или иное корпоративное действие в отношении облигаций никаким образом не затронет положение банка. Банк имеет достаточный запас ликвидности, как за счёт получения средств по сделкам РЕПО, так и за счёт депозитов. Так как сформирована значительная подушка ликвидности - в последнее время банк несколько раз понижал ставки по вкладам. Банк располагает существенным объемом ликвидных активов, которые хранит в незаРЕПОванных бумагах инвестиционного качества. Объем ликвидных активов с учетом незаРЕПОванных бумаг на 01.02.2018 составлял 38,6 млрд руб. По состоянию на 01 марта норматив Н3 составил более 76% при минимально допустимом уровне значения норматива в 50%. Банк всегда может удерживать норматив на высоком уровне и управлять значением этого показателя вплоть до одного знака после запятой, но в целях эффективного управления ликвидностью и экономии на фондировании стремится к балансированию на достаточном уровне в 50-80%. Важно отметить, что международное рейтинговое агентство S&P Global Rating повысило рейтинг Банка Русский Стандарт до уровня «B-/B» и улучшило прогноз по нему до уровня «Стабильный». S&P Global Rating отметило в своем отчете улучшение основных финансовых показателей банка Русский Стандарт, а именно: улучшение показателей ликвидности, способность генерировать прибыль на фоне сокращения объема проблемных активов и расходов на формирование резервов. «Стабильный прогноз отражает наше мнение, что кредитоспособность банка продолжит постепенно улучшаться», – подчеркнули аналитики S&P Global Rating. В холдинге «Русский Стандарт» отмечают, что эмитент проводит переговоры со значительным количеством держателей долговых обязательств и осуществляет консультации с Трасти. По результатам данных обсуждений в холдинге уверены, что продолжение переговоров, нацеленных на поиск взаимоприемлемого решения, полностью отвечает интересам всех сторон.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Скандальный банкир Рустам Тарико, владелец банка «Русский стандарт» и алкохолдинга «Руст», продаст польскую компанию CEDC местной группе Maspex, крупному игроку на рынке продуктов питания и напитков. CEDC выпускает бренды Absolwent, Zubrowka и другие.

Решение о продаже компании было принято после того, как во второй половине октября Арбитражный суд Московского округа удовлетворила заявление лондонского Citibank и отправила иск о взыскании 49% банка «Русский Стандарт» на новое рассмотрение.

Акции банка заложены по облигационному долгу структуры Тарико Russian Standard Ltd (RSB) на 451 млн долларов, который находится в дефолте с 2017 г. С тех пор вот уже четыре года Рустам Тарико морочил кредиторам головы, пока они не пригласили компанию А1, специалиста в сфере слияний и поглощений.

На этот шаг инвесторы решились после того, как их переговоры с Рустамом Тарико зашли в тупик. В 2015 г. держатели облигаций согласились на реструктуризацию и, скорее всего, Рустам Тарико опять хоте уговорить на нее инвесторов и в 2017 г. Но они создали группу из 27% держателей облигаций, которая заблокировала реструктуризацию.

Рустам Тарико предлагал инвесторам выплатить 20-25% стоимости ценных бумаг, но это не устроило созданную группу, которая серьезно настроилась отобрать у банкира «Русский стандарт». После этого в банке началась бы проверка, которая могла вскрыть вывод из него денег. Наверное, именно поэтому Рустам Тарико отчаянно пытается отстоять банк. Банкиру может грозить уголовное дело.

Ситуация с инвесторами не трогалась с места почти три года. В течение всего этого времени Рустам Тарико продолжал выводить деньги из банка в свой алкогольный холдинг «Руст», о чем писали многие СМИ.

В сентябре прошлого года лондонский филиал Citibank, выступающий кредитором по заложенному имуществу, подал иск о взыскании 49% акций «Русского стандарта» с компаний ООО «Русский стандарт-Инвест» и ЗАО «Компания «Русский стандарт». Но не смог доказать свои права на взимание долга в судах первой инстанции и апелляционном. После кассационной жалобы суд во второй половине октября вынес решение в пользу Citibank.

Это произошло после того, как в середине октября А1 выкупила 30% дефолтных облигаций. Через несколько дней суд кассационной инстанции решил, что нижестоящие суды допустили нарушения норм права.

Теперь судебная тяжба начнется с нуля. Предыдущее разбирательство длилось чуть больше года. Похоже, что Рустаму Тарико недолго осталось владеть банком «Русский стандарт». А1, за которой тянется шлейф рейдерских захватов, своего не упустит.

Компания является инвестиционным подразделением «Альфа-групп» Михаила Фридмана, владельца «Альфа-банка». Он может быть заинтересован в присоединении к себе «Русского стандарта». Другой вариант – его продажа тому же «Совкомбанку», который в течение нескольких лет поглощает другие банки. А1 найдет, как распорядиться финансовым активом.

«Руст» постигнет участь «Русского стандарта»?

Сумма сделки по продаже компании CEDC оценивается в $1 млрд. Этих денег Рустаму Тарико вполне хватит, чтобы расплатиться по долгам кредиторам, которые на сегодняшний день с учетом процентов составляют $850 млн. Однако, есть очень большие сомнения, что банкир пойдет этим путем.

Скорее всего, продажа CEDC объясняется не проблемами с «Русским стандартом», а проблемами алкохолдинга «Руст», через который Рустам Тарико мог выводить деньги из банка.

АО «Руст Россия» при ежегодной выручке в десятки миллиардов рублей с 2014 г. не имело прибыли. Убыток в 2020 г составил 3,8 млрд руб.

Весь алкогольный бизнес Рустама Тарико завязан на офшоры, в которые могли уходить деньги. Управляемая «АО «Руст Россия» компания ООО «РСВ» на 90,99% принадлежит американской «Руст Корпорэйшн» и ЗАО «Руст Инк». Доли обоих компаний находятся в залоге у «ТМФ Трасти Лимитед» из Соединенного королевства.

В ОО О «Браво Премиум» доля АО «Руст Россия» тоже находится в залоге у «ТМФ Трасти Лимитед». «Дочка», как и ее «мама» не имела прибыли с 2014 г., при выручке в 2020 г. 1,4 млрд руб. убыток составил 7,1 млн руб.

ООО «Главспирттрест» принадлежит кипрской компании «Латчи Лимитед», доля которой в залоге опять же у «ТФМ Тратси Лимитед».

ООО «Парламент Продакшн» и ООО «Парламент Дистрибьюшн» принадлежат кипрской «Коупкресто Энтерпрайзес Лимитед».

И это – лишь небольшая часть офшорной империи Рустама Тарико, которая включает в себя управляемые АО «Руст Россия» компании.

Финансовые показателя АО «Руст Россия» не поддаются никаком объяснению, потому как алкохолдинг «Руст» занимает второе место в мире по объемам производства водки, . работает более чем на 80 международных рынках.

Польский алкогольный холдинг CEDC, отягощенный высокой долговой нагрузкой, «Руст» поглотил в 2012-2013 гг. CEDC в рамках реструктуризации долга выпустила обеспеченные облигации на $464.6 млн и конвертируемые бонды на $200 млн с погашением в 2018 г.

В 2018 г. стало известно, что держатели обеспеченных бондов получили новые 6-летние облигации на $385 млн с купоном 10%, денежную выплату в размере $20 млн и около 14% новых акций класса B. Владельцы конвертируемых бондов - 24% в виде акций класса C. Остаток долга был конвертирован в акции класса A. Это позволило Рустаму Тарико сохранить позицию контролирующего акционера в «Руст»

С кредиторами была достигнута договоренность о проведении IPO в перспективе нескольких лет. С ним также была связана программа стимулирования менеджмента, одобренная в феврале 2017 г.

В январе 2019 г. срок IPO перенесли на июнь, потом на май 2020 г. Однако в планы Рустама Тарико вмешался коронавирус. В декабре 2020 г. стало известно, что IPO намечено на ноябрь 2021 г. Однако в течение всего года о Рустам Тарико его не анонсировал.

Вряд ли оно состоится. Тарико, как и с банком «Русский стандарт», тянет время, а его осталось не так много. Через 3 года надо будет расплачиваться с владельцами облигаций. Если это не произойдет, то Рустам Тарико может потерять и алкохолдинг «Руст». Именно поэтому банкир начал продажу его активов?

Перекрестное финансирование?

Имея два направления бизнеса – банковский и алкогольный, Рустам Тарико всегда имел возможность взять деньги из одного для поддержки другого. С «Русским стандартом» банкир, похоже, уже доигрался. На очереди алкохолдинг «Руст»?

С начала 2018 г. по сегодняшний день банк потерял 93,9 млрд руб. (24%) активов, 2,9 млрд руб. (65%) прибыли, 19,1 млрд руб. (37,3%) основного капитала.

Самым впечатляющим показателем является потеря 38,2 млрд руб. средств предприятий и организаций, что составляет 92,8%. Это может быть свидетельством выводом денег в аффилированные с банком организации.

Можно себе представить, как чувствуют себя кредиторы «Русского стандарта», когда в течение четырех лет из него выводятся деньги. Удивительно, что это не замечает ЦБ. Он в конфликт не вмешивает, так как не комментирует работу действующих банков. А банковские нормативы «Русский стандарт», на удивление, не нарушает или может предоставлять фиктивную отчетность.

Примечательно, что представители банка в суде и не отрицали вывод из него денег. Об этом сообщал член правления А1 Кирилл Бабаев после того, как в июле 2020 г. Арбитражный суд Москвы отказал в удовлетворении исков компаний Pala Assets Holding Limited и Aleia Trading Inc. к основному владельцу холдинга «Русский стандарт» Рустаму Тарико.

«При наличии долга в $0,5 млрд из банка наспех и открыто выводятся гигантские деньги. Ответчики с этим и не спорили, фактически признав, что все рассмотренные сделки имели место и носили порочный характер. Такие решения наносят вред прежде всего репутации самого суда».

Истцам впоследствии отказал и Верховный суд. Это наталкивает на мысль, что у Рустама Тарико могут быть покровители среди верхушки российской власти.

Председатель правления «Русского стандарта» Сергей Берестовой ранее работал в «Новикомбанке», принадлежащего «Ростех» Сергея Чемезова. Не он ли прикрывает скандального банкира?

Учитывая связь между банковским и алкогольным бизнесом Рустама Тарико, можно не сомневаться, что за крушением одного, последует крушение другого. Это – только вопрос времени.

Подробная информация о Русском Стандарте, адреса и номера телефонов, контактные данные. Полный список продуктов Русского Стандарта: кредиты, вклады, карты, курсы валют.

Акционерное общество «Банк Русский Стандарт»

Головной офис

105187, г. Москва, ул. Ткацкая, д. 36

Номера телефонов

Официальный сайт

Рейтинг

294 572 063 тыс. руб.

133 816 342 тыс. руб.

153 487 739 тыс. руб.

О банке Русский Стандарт

Справочная информация

Регистрационный номер: 2289

Дата регистрации Банком России: 31.03.1993

Основной государственный регистрационный номер: 1027739210630 (03.10.2002)

Уставный капитал: 1 396 333 000 руб.

Лицензия (дата выдачи/последней замены)

Банками с базовой лицензией являются банки, имеющие лицензию, в названии которой присутствует слово «базовая». Все остальные действующие банки являются банками с универсальной лицензией :

Генеральная лицензия на осуществление банковских операций (19.11.2014)

Участие в системе страхования вкладов: Да

Банк «Русский Стандарт» крупный национальный фининститут. Этот коммерческий банк основан в 1999 году. Главный офис АО Банк «Русский Стандарт» находится в Москве. Более 97% голосующих акций этого банка контролирует компания «Русский Стандарт». Его клиентская база представляет более 30 млн. клиентов,

Банк «Русский Стандарт» в качестве приоритетных направлений рассматривает:

- Эквайринг/бесконтактные (NFC), интернет-эквайринг, и кредитки с транспортным наполнением «Тройка», карты American Express® линейки Centurion;

- Эмиссию кредитных карт; , обновляемые кредитные линии, вклады;

- Расчетно-кассовое обслуживание физических и юрлиц;

- Предоставление овердрафтов, торговое финансирование;

Как бренд Imperia Private Banking этот банк предоставляет услуги VIP клиента.

Он активно представлен в европейской части РФ и в Западной Сибири: Санкт-Петербурге и Воронеже, Ростове-на-Дону и Екатеринбурге, Уфе и Казани, Самаре, Омске, Новосибирске. «Русский Стандарт» осуществляет деятельность через более чем 200 отделений, 9 филиалов, более 300 офисов. Банк предоставляет дистанционное обслуживание с помощью более 3000 собственных банкоматов и более 40 тыс. партнерской банкоматов и терминалов Банка «Русский Стандарт».

АО Банк «Русский Стандарт» - ведущий кредитующий частный банк и значимый финансовый лидер России.

Совет директоров возглавляет председатель Рустам Тарико. Также в совет входят Дмитрий Левин, Лариса Тихонова, Александр Зеленов, Михаил Хмель.

Правление возглавляет председатель Дмитрий Левин. Также в правлении участвуют Денис Губанов, Андрей Фролов, Владимир Пышный, Николай Ицков, Ирина Хаустова, Иван Глазачев.

Автор статьи

Читайте также: