Отбасы банк как зарегистрироваться

Обновлено: 02.05.2024

Отбасы банк запустил платформу по приёму заявок на субсидирование арендного жилья, сообщает пресс-служба банка.

Первые 17 000 претендентов получили SMS от АО "Отбасы банк" с приглашением подать заявку на субсидирование аренды. В течении апреля они должны будут подать заявку и получить одобрение в режиме онлайн. Сделать это нужно на портале otbasybank.kz (маркетплейс "Баспана маркет") в разделе "Субсидирование аренды".

"Цифровая платформа, на которой будут приниматься и обрабатываться заявки, уникальна, не имеет аналогов в Казахстане. При подаче первых заявок могут возникнуть ошибки, которые будут оперативно устранять IT-специалисты", – предупредили в банке.

Всем казахстанцам, которые проходят по условиям программы субсидирования арендной платы, подача заявок на платформе otbasybank.kz станет доступна в мае.

Кто может участвовать. Претендовать на поддержку государства по арендным платежам смогут граждане, которые стоят в очереди на жильё по четырём категориям:

- инвалиды I и II групп;

- семьи, воспитывающие детей с ограниченными возможностями;

- дети-сироты;

- многодетные семьи.

Размер среднемесячного совокупного дохода семей, претендующих на субсидии по аренде за последние шесть месяцев на каждого члена семьи не должен превышать величину 1 прожиточного минимума (36 018 тенге).

"Для поддержки наших граждан в 2022 году выделяется 50 млрд тенге. Из них 40 млрд тенге предусматриваются из республиканского бюджета и 10 млрд тенге в совокупности выделят местные акиматы. Поступление средств из бюджета ожидается в мае. Новая мера позволит охватить примерно 70 тысяч человек, которые получат 50% компенсации за аренду жилья. Чтобы казахстанцы в короткие сроки, без очередей, смогли подать заявку, весь процесс мы сделали онлайн", – пояснила председатель правления Отбасы банка Ляззат Ибрагимова.

Как подать заявку. Заявки на субсидирование будут приниматься с помощью электронной цифровой подписи (ЭЦП), поэтому гражданам заранее нужно получить её или проверить актуальность действующей ЭЦП.

Претендентам на получение субсидий необходимо быть клиентами Отбасы банка, то есть иметь депозит. Те, у кого нет сберегательного счёта, могут открыть его с помощью видеобанкинга или мобильного приложения Otbasybank.

Затем претендент на субсидирование должен будет зарегистрироваться на портале otbasybank.kz. После этого, в личном кабинете он сможет оформить заявку. Для этого, в первую очередь, он подписывает заявление на получение выплат и согласие на сбор и обработку персональных данных. После подписания документов, система обрабатывает данные и сама определяет состав семьи. После этого каждый совершеннолетний член семьи должен будет авторизоваться на сайте otbasybank.kz в качестве "гостя" и подписать согласие на сбор и обработку персональных данных с помощью ЭЦП. После этого система вновь проверяет данные и претендент получает одобрение на субсидию или мотивированный отказ.

Если получено одобрение, то в уведомлении заявитель увидит регион, где он может арендовать жильё, размер жилплощади, максимальную сумму арендной платы и максимальную сумму субсидии, на которую он может претендовать.

После этого в разделе "Данные об арендодателе" заявителю необходимо указать ИИН или БИН арендодателя и в этот момент процесс переходит на второй этап, где подключается собственник арендуемого жилья.

Арендодатель также с помощью ЭЦП авторизуется на сайте otbasybank.kz и в закладке "Субсидирование аренды" подтверждает свои данные. Затем он подписывает заявление на сбор и обработку персональных данных. Также указывает кадастровый номер квартиры, которую предоставит в аренду, 20-значный счёт для зачисления средств. После этого система формирует договор аренды и график платежей, он подписывается сторонами с помощью ЭЦП.

Претендент оплачивает госпошлину за регистрацию договора аренды в размере 4 810 тенге. После этого в личном кабинете претендента на субсидирование появляется действующий договор аренды с графиком платежей по ним.

Арендное жильё казахстанцы ищут самостоятельно.

Выплачивать субсидии по аренде жилья Отбасы банк будет ежемесячно в течение срока действия договора аренды и графика платежей. Договор можно будет расторгнуть раньше срока и заключить договор с новым арендодателем. Тогда процесс заявки на портале otbasybank.kz запускается снова.

Отбасы банк будет ежегодно мониторить получателей субсидий на их соответствие условиям и ежемесячно мониторить платёжную дисциплину. А местные акиматы не реже одного раза в квартал будут проверять арендное жильё и тех, кто там проживает.

Арендовать жильё у близких родственников, бывших супругов и у родственников супругов, а также пересдавать это жильё запрещается.

Прежде всего, вкладчик должен определить сумму, которая потребуется ему для улучшения жилищных условий (договорная сумма). Договорная сумма должна быть не менее 500 МРП. Вкладчик должен накопить 50% от договорной суммы. На накопления вкладчика начисляется вознаграждение Банка в размере 2% годовых и премия государства. Если вкладчик Банка за три года (минимальный срок накопления) накопит 50% от стоимости квартиры на своем сберегательном счете, то Банк оставшиеся 50% выдаст ему в виде жилищного займа. Ставки вознаграждения по жилищным займам самые низкие в стране - от 3,5% до 5% годовых (ГЭСВ –от 3,6%);

Жилищный заем.

Жилищный заём – основной продукт банка, рассчитанный на клиентов, которые предпочитают в течение нескольких лет дисциплинированно накапливать часть суммы с последующим получением кредита. За счет собственных накоплений и низкой ставки вознаграждения по жилищному займу, нагрузка на заемщика в несколько раз меньше, чем при погашении обычного ипотечного кредита.

Промежуточный жилищный заем.

Промежуточный заем - дополнительный продукт системы жилстройсбережений. Им могут воспользоваться клиенты, не имеющие достаточного времени на накопления, но имеющие 50% от стоимости жилья. Для получения промежуточного займа клиенту нужно открыть вклад ЖСС и внести 50% от стоимости жилья. Эти деньги, принимаются Банком в качестве обеспечения по промежуточному займу. При этом, на них начисляется ежегодная премия государства и вознаграждение Банка. Взамен Банк предоставляет вкладчику заём в размере 100% от стоимости жилья по ставке от 5% до 8,5% годовых (ГЭСВ –от 5,3%); К концу срока накопления промежуточный заем погашается сбережениями клиента и жилищным займом. Именно поэтому продукт называется промежуточным займом. Кто не хочет ждать и копить, может улучшить жилищные условия уже сейчас, и со временем перейти на жилищный заём.

Предварительный жилищный заем.

Предварительный заем - также, является дополнительным продуктом системы жилстройсбережений. Данный заем в настоящее время выдается в рамках государственных и специальных банковских программ. Для получения этого займа клиенту нужно открыть накопительный счет и накопить/внести 20% от необходимой суммы. Данный вид займа также, является дополнительным (временным) продуктом системы жилстройсбережений. По предварительному займу вкладчик погашает только вознаграждение без погашения основного долга. При этом, Заемщик в период пользования предварительным займом должен также одновременно осуществлять взносы на свой депозит в целях накопления к концу срока накопления 50 процентов от суммы, необходимой для улучшения жилищных условий. К тому же, за время пользования предварительным займом на депозит начисляется вознаграждение Банка и премия государства. Ставка вознаграждения по предварительным займам в зависимости от видов Программы варьируется от 5% до 10% годовых (ГЭСВ –от 5,2%). К концу срока накопления клиент переходит на жилищный заем, предварительный заем погашается.

ПРОГРАММА "НҰРЛЫ ЖЕР"

Государственная программа жилищного строительства «Нұрлы жер» утверждена постановлением Правительства Республики Казахстан от 22 июня 2018 года №372 (далее – Программа).

АО «Жилстройсбербанк Казахстана» участвует в реализации данной Программы в качестве финансового оператора, предоставляя казахстанцам уникальную возможность приобретения жилья по доступным ставкам в рамках системы жилстройсбережений.

Кто может принять участие в Программе?

В данной программе могут принять участие вкладчики Жилстройсбербанка, а также граждане, стоящие в очереди на приобретение жилья в местных исполнительных органах (далее – очередники).

Что необходимо для участия в Программе?

Для участия в Программе, заявителю-участнику, в том числе, очереднику местных исполнительных органов, необходимо открыть или иметь действующий договор о жилищных строительных сбережениях.

Вкладчики Жилстройсбербанка в рамках Программы «Нұрлы жер» могут приобрести жилье по трем направлениям:

1. Кредитное жилье через областные акиматы

- Заключение договора о жилстройсбережениях в ЖССБК

- Подача заявления на участие в Программе на сайте ЖССБК

- Наличие на счете в ЖССБК не менее 20% от стоимости жилья для возможности оформления займа на покупку жилья

- Проверка ЖССБК платежеспособности вкладчика

- Заключение вкладчиком договора купли-продажи с акиматом

- Получение займа в ЖССБК для покупки жилья

Особенности:

- цена за 1 м2*:

- до 180 тыс. тенге - Астана, Алматы, Атырау, Актау;

- до 140 тыс. тенге - остальные регионы. - Ставка по кредиту – 5% годовых (ГЭСВ – 5,2% годовых);

- Площадь жилья – не более 80 кв. метров;

- Распределение не менее 50% жилья среди очередников акимата;

- Отделка – чистовая

*цена без стоимости инженерных сетей

Требования к претендентам :

- гражданство Республики Казахстан или статус оралмана;

- подтверждение платежеспособности в порядке, предусмотренном внутренними документами ЖССБК;

- отсутствие жилья на территории Республики Казахстан у заявителя и членов его семьи;

- отсутствие фактов преднамеренного ухудшения жилищных условий или отчуждения жилища заявителем и членами его семьи, в течение последних 5 лет;

- для Кандидатов, претендующих на приобретение кредитного жилья в городах Астана и Алматы, требуется наличие постоянной регистрации по месту жительства в указанных городах не менее последних 2 (двух) лет.

2. Приобретение жилья через частных застройщиков

- Заключение договора о жилстройсбережениях в ЖССБК

- Подача заявления на сайте ЖССБК

- Наличие на счете ЖССБК:

- не менее 20% от стоимости жилья (при соответствии цены 1 кв. метра жилья ценовому диапазону 1 Программы «Свой дом») для возможности оформления займа на покупку жилья;

- не менее 50% от стоимости жилья (при соответствии цены 1 кв. метра жилья ценовому диапазону 2 Программы «Свой дом») для возможности оформления займа на покупку жилья. - Проверка ЖССБК платежеспособности вкладчика

- Заключение договора купли-продажи с застройщиком

- Получение займа в ЖССБК для покупки жилья

Особенности:

- цена за 1 м2*

- до 260 тыс. тенге - Астана, Алматы и их пригородные зоны;

- до 220 тыс. тенге - остальные регионы. - Отделка – чистовая

3. Индивидуальное жилищное строительство

- Заключение договора о жилстройсбережениях в ЖССБК

- Наличие на счете в ЖССБК не менее 20% от стоимости жилья для возможности оформления займа на покупку жилья

- Обращение очередника в акимат за направлением

- Подача заявки в ЖССБК

- Проверка ЖССБК платежеспособности вкладчика

- Организация строительства индивидуальных жилых домов акиматом на земельных участках с подведенными инженерными коммуникациями

- Заключение договора купли-продажи с акиматом

- Получение очередником займа в ЖССБК для покупки дома

Особенности:

- Вкладчик - очередник акимата на получение земельного участка

- Цена за 1 кв. м. - до 120 тыс. тенге (цена без стоимости инженерных сетей).

- Максимальная сумма займа - 20 млн.

- Ставка по кредиту – от 5% годовых.

Требования к заявителям:

- состоять в МИО на очереди на получение земельного участка под индивидуальное жилищное строительство.

ПРОГРАММА "СВОЙ ДОМ"

Программа «Свой дом» разработана АО "Жилстройсбербанк Казахстана" в целях обеспечения вкладчиков Банка доступным жильем. Уникальность программы заключается в том, что клиенты Банка самостоятельно могут выбрать застройщика и проект жилья через открытое голосование.

Кто может принять участие в Программе?

В программе могут принять участие все вкладчики Банка, с обязательными накоплениями в виде жилищных строительных сбережений на сберегательном счете в Банке в сумме не менее 500 000 (пятьсот тысяч) тенге в момент подачи заявления на участие в Программе «Свой дом».

Особенности программы:

- нет требований к вкладчикам по обязательной двухлетней регистрации по месту приобретаемой недвижимости по г.г. Астана и Алматы;

- нет требований по отсутствию какой-либо недвижимости, находящейся в собственности вкладчика и членов его семьи в момент приобретения жилья;

- вкладчики могут принять прямое участие в выборе объекта строительства, путем голосования;

- вкладчики могут приобрести недвижимость на первичном рынке как в построенном доме, так и в строящемся объекте, путем заключения договора о долевом участии.

Условия кредитования в рамках программы:

Процентная ставка по кредиту зависит от вида займа и уровня накоплений в виде жилищных строительных сбережений на сберегательном счете в Банке на момент определения платежеспособности заявителя-участника:

- предварительные займы (при наличии свободных средств в Банке) при накоплении от 20% от стоимости приобретаемой недвижимости – 7%;

- промежуточные займы при накоплении от 50% от стоимости приобретаемой недвижимости – 7%;

- жилищные займы при накоплении в течении минимум 3 лет 50% и выше от стоимости приобретаемой недвижимости и достижения необходимого размера Оценочного показателя – от 3,5% до 5%.

Сроки кредитования:

Что необходимо для участия в программе заявителю-участнику:

Предквалификация

В программе могут принять участие все вкладчики Банка с обязательными накоплениями в виде жилищных строительных сбережений на сберегательном счете в Банке в сумме не менее 500 000 (пятьсот тысяч) тенге в момент подачи заявления на участие в Программе «Свой дом».

- Возможность приобретения жилья по ценам ниже рыночных

- Нет требований по отсутствию жилья для участия в Программе

- Отсутствие требований к вкладчикам по обязательной двухлетней регистрации по месту приобретаемой недвижимости по г.г. Нур-Султан и Алматы

- Личное участие вкладчиков Банка в выборе объекта строительства

- Возможность покупки жилья вкладчиком Банка через долевое участие в жилищном строительстве

- Получение займов на приобретение жилья по ставкам кредитования от 3,5% до 9,5% годовых

- жилищные займы при накоплении в течение минимум 3 лет 50% и выше от стоимости приобретаемой недвижимости и достижения необходимого размера Оценочного показателя – 16%;

- Ставки вознаграждения:

жилищные займы (выдаются при условии накопления в течение трех лет 50% от стоимости приобретаемой недвижимости, а также достижения установленного значения Оценочного показателя) – от 3,5% до 5%; - Промежуточные займы при накоплении от 50% от стоимости приобретаемой недвижимости – от 7%;

- Предварительные займы (при наличии свободных средств в Банке) при накоплении от 20% от стоимости приобретаемой недвижимости – 7 %

- необходимо зарегистрироваться в Личном кабинете в Интернет-банкинге online.hcsbk.kz

- в соответствующем разделе подать заявку на участие в Программе «Свой дом»

- принять участие в голосовании за предложенный Объект строительства

- пройти процедуру определения платежеспособности (квалификации)

- ознакомиться с результатами распределения жилья

- пройти процедуру бронирования (при требовании Застройщика) жилья

- пройти процедуры, связанные с оформлением кредита и приобретением жилья

Первоначальный взнос при промежуточном займе не менее 50%

Первоначальный взнос при предварительном займе 20-50%

Полная жилищная выплата

Буду пополнять депозит

Ежемесячные взносы не требуются

Срок накопления/срок предварительного займа, мес:

Максимальная сумма займа 10 000 000 тенге

Жилищный заём

Для того, чтобы получить жилищный заем по ставке от 3,5% до 5% необходимо выполнить следующие условия:

- В течение 3-х лет регулярно пополнять депозит — платежная дисциплина влияет на сроки выдачи займа

- Накопить 50% от стоимости приобретаемого жилья — остальную часть Банк выдаст в виде жилищного займа на приемлемый для Вас срок.

Сумма накоплений :

0 ₸

Сумма займа :

0 ₸

- Минимальный период накопления — 3 года;

- Минимальная сумма накоплений — 50% от суммы приобретаемого жилья;

- Достижение необходимого значения коэффициента платежной дисциплины – минимальное значение – 16

- Подтверждение платежеспособности

- В размере разницы между договорной суммой и накопленными жилищными строительными сбережениями.

- Минимальная сумма — без ограничений.

- Максимальная совокупная сумма на одного заемщика 100 млн. тенге

- 3,5-5 процентов годовых, в зависимости от срока накопления, годовая эффективная ставка — от 3,6% до 6,2%.

- Фиксированныя, в течение всего действия договора

- Приобретаемая недвижимость

- Недвижимость, находящаяся в собственности заемщика или вещного поручителя

- Собственные накопленные жилстройсбережения

- Накопленные жилстройсбережения 3-го лица

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

|---|

- Сумма накоплений :

0 ₸ - Сумма жилищного займа :

0 ₸ - Срок жилищного займа :

0 мес - Платеж по жилищному займу :

0 ₸/мес

В рамках государственных Программ и Программы "Свой дом", Банк продолжает выдавать предварительные жилищные займы.

Минимальная сумма накоплений на момент выдачи предварительного займа – 20% от стоимости жилья.

В период пользования предварительным жилищным займом заемщик погашает только вознаграждение по займу и одновременно осуществляет взносы на свой депозит до достижения 50% от договорной суммы.

По истечении срока накопления выплачиваются накопленные сбережения и жилищный заем, которые направляются на погашение предварительного жилищного займа

Условия Сумма займа | В размере договорной суммы, минимальная сумма займа – 500 МРП, максимальная — 45 млн. тг. |

Срок займа | От 3 лет до 8 лет, в зависимости от выбранной тарифной программы |

Обеспечение по займу | Собственные накопленные жилстройсбережения и Приобретаемая недвижимость в виде квартир в многоквартирных домах/Недвижимость в виде квартир в многоквартирных домах, находящаяся в собственности заемщика или вещного поручителя / Накопленные жилстройсбережения 3-го лица/Накопления, поступающие в будущем. |

Валюта займа | Тенге |

Погашение займа | Ежемесячно. Погашение с отсрочкой платежа по основному долгу до срока получения основного жилищного займа. Погашение вознаграждения по займу осуществляется с одновременным накоплением сбережений. |

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

|---|---|---|---|---|

| Период | Ежемесячный платеж | Проценты | Основной долг | Остаток задолженности |

Промежуточный заём

Промежуточные жилищные займы предназначены для тех случаев, когда у вас нет возможности ждать несколько лет, что бы купить жилье, при этом вы уже накопили 50% от его стоимости

Для получения промежуточного жилищного займа необходимо открыть вклад в Банке с минимальным 3-летним сроком и внести 50% от стоимости жилья.

Сумма промежуточногозайма составит 100% от стоимости приобретаемого жилья

По истечении 3-х лет остаток долга по промежуточному займу будет погашен за счет Ваших сбережений, а так же выдачи жилищного займа.

Выберите наиболее подходящий для Вас способ погашения промежуточного займа:

Казахстанцы получили право использовать часть пенсионных накоплений на покупку жилья и оплату лечения, а также передачу частным управляющим компаниям. Подавать заявку на снятие денег нужно на сайте уполномоченного оператора. На момент публикации материала такой статус получили четыре банка:

- Отбасы банк (бывший Жилстройсбербанк Казахстана).

- Halyk Bank.

- Банк ЦентрКредит.

- Altyn bank.

Как подать заявление на снятие пенсионных накоплений на погашение ипотеки

1-й шаг. Для этого вам не придётся выходить из дома, но нужно иметь электронно-цифровую подпись (ЭЦП) и установить на компьютер/ноутбук/планшет программу для работы цифрового ключа NCALayer. На сайте Отбасы банка нужно открыть специальный счёт и зарегистрироваться.

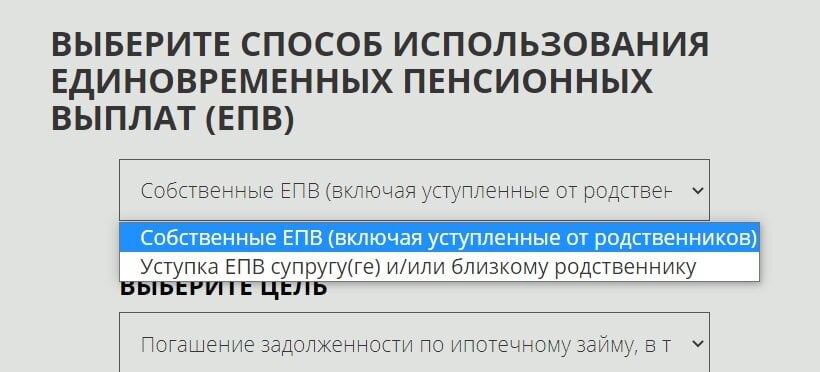

2-й шаг. После авторизации в личном кабинете необходимо выбрать способ использования денег. Вы можете потратить пенсионные накопления или передать их близкому родственнику: дедушке/бабушке, родителям, детям, внукам, братьям/сёстрам. Также можно сложить пенсионные накопления. Например, у вашего супруга накопилась в ЕНПФ сумма сверх порога достаточности, вы можете сложить свои и его пенсионные накопления. Уступающая сторона тоже регистрируется на сайте уполномоченного оператора и с помощью ЭЦП подаёт заявку на уступку накоплений, а принимающая сторона – выбирает конечную цель (внесение взноса) и совершает операцию самостоятельно.

Важно: будьте уверены при выборе способа использования пенсионных выплат. Если вы выберете неверный вариант, то изменить его можно будет только через 45 дней.

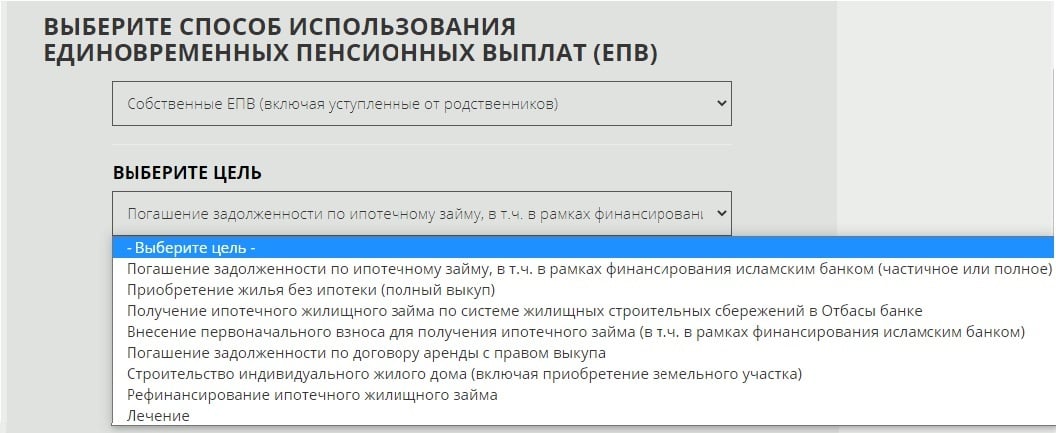

3-й шаг. После того как вы выбрали нужный вам способ использования пенсионных накоплений, нужно выбрать цель заявки. Наша цель – частично или досрочно погасить ипотеку.

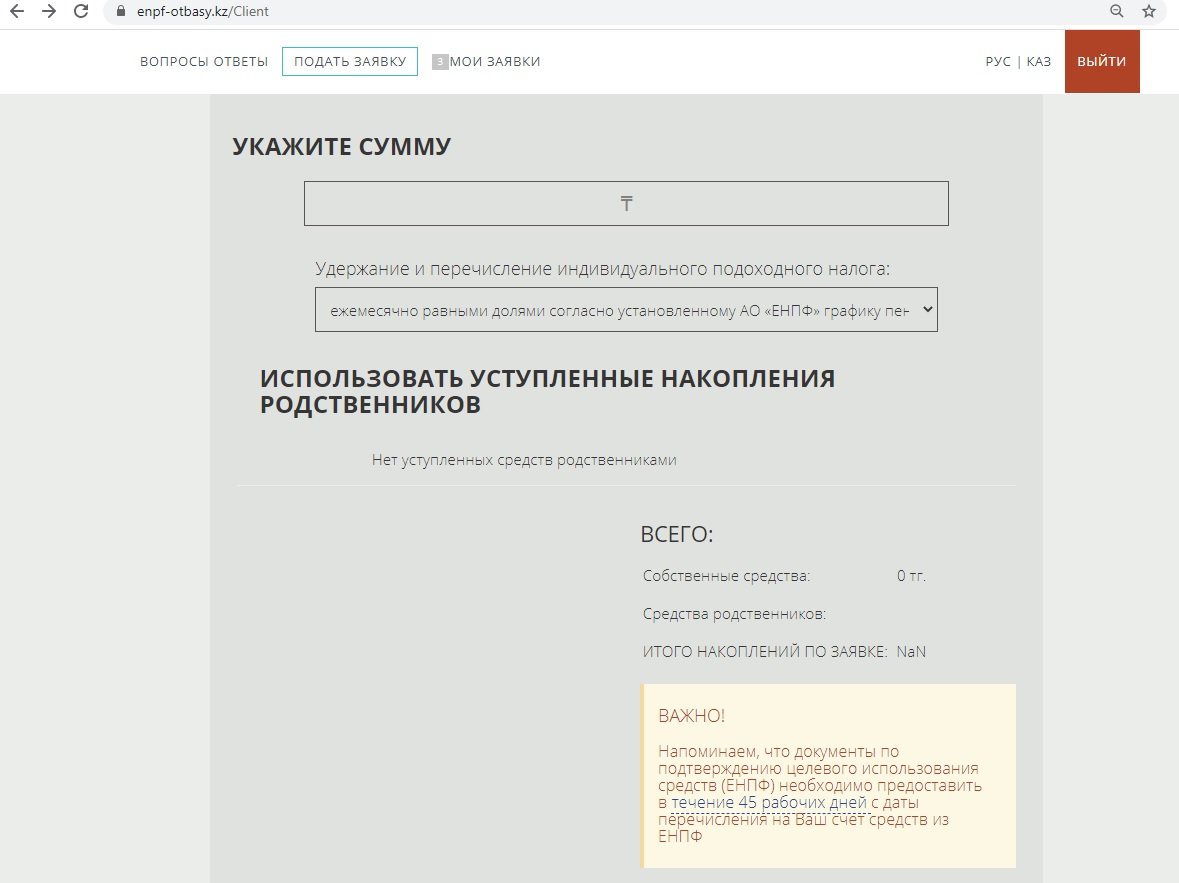

4-й шаг. Указать сумму, доступную для досрочного изъятия из ЕНПФ.

Важно: самая распространённая причина отказа – ошибка при указании суммы, которую вы хотите использовать. Нужно указывать сумму без дополнительных знаков. Например, цифру "1.000.000" или "1000000,00" с указанием тиынов система не примет и попросит указать округлённую сумму. Пример, как надо указывать: "1000000" или "1234567", – без дополнительных знаков.

5-й шаг. Выбрать способ удержания и перечисления индивидуального подоходного налога. Ваши накопления считаются доходом, с которых придётся уплатить налог в 10%. Но можно это сделать позже, выбрав опцию "при выходе на пенсию", тогда платёж будет отсроченный и при выходе на пенсию вы в будущем будете эту сумму погашать. Условно, при снятии из ЕНПФ одного миллиона тенге придётся уплатить 100 тысяч тенге.

Либо вы можете оплатить ИПН сейчас, выбрав "заплатить налог сейчас". В этом случае сумма, доступная к изъятию, будет составлять: ваша сумма на пенсионном счёте минус порог достаточности и минус налог.

Далее вашу заявку будут рассматривать. Если одобрят, ЕНПФ в течение пяти рабочих дней с даты получения уведомления переведёт сумму на ваш специальный счёт, но пока деньги использовать нельзя.

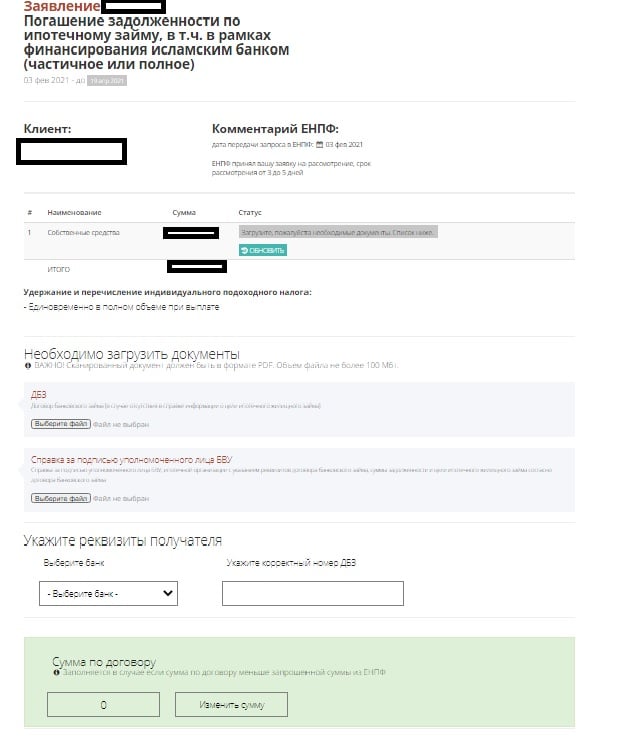

6-й шаг. Когда деньги поступят на спецсчёт, в личный кабинет нужно прикрепить отсканированные документы, подтверждающие целевое применение пенсионных выплат. В нашем случае – для погашения ипотечного займа – загружаем скан-вариант договора банковского займа и справку о наличии и остатке ссудной задолженности за подписью уполномоченного лица банка.

Важно: досрочно или частично погасить ипотеку имеет право только заёмщик.

7-й шаг. Далее следует выбрать банк и указать реквизиты банка/продавца. В нашем случае это номер договора банковского займа.

Придётся ждать ещё 10 дней, чтобы Отбасы банк проверил предоставленные документы. После проверки деньги со спецсчёта доступны для перевода продавцу/банку и так далее.

Перед тем как деньги поступят на спецсчёт, вы можете отозвать заявку. После поступления суммы можно изменить цель заявки. Например, если вы сначала подавали на погашение ипотеки, а потом передумали, то, не дожидаясь 45 дней, можно изменить цель, условно, на покупку жилья.

Для этого необходимо выполнить следующие действия:

- зайти в личный кабинет на сайт enpf-otbasy.kz с помощью ЭЦП;

- выбрать заявку;

- нажать на синюю кнопку "изменить цель заявления";

- выбрать новую цель из представленного списка;

- подтвердить действие, нажав на красную кнопку "изменить цель";

- завершить изменение цели, подписав заявление ЭЦП.

Жильё, купленное до 2021 года в ипотеку, можно продать, несмотря на то, что вы погасили оставшийся долг перед банком с помощью пенсионных накоплений. Пятилетний запрет на реализацию недвижимости в этом случае не распространяется.

*Похожий алгоритм действий при подаче заявки на рефинансирование ипотечного займа и первоначальный взнос, только меняется цель использования пенсионных накоплений и документы из банка, которые нужно прикрепить для подтверждения цели.

Как купить квартиру без ипотеки за счёт пенсионных накоплений

Если у вас свыше порога достаточности накопилась в ЕНПФ приличная сумма, то можно купить жильё за счёт пенсионных накоплений.

1-й шаг. В личном кабинете на сайте банка выбираете способ использования пенсионных накоплений – собственные ЕПВ.

2-й шаг. Выбираете цель – приобретение жилья – полный выкуп.

3-й шаг. Указываете сумму, доступную в ЕНПФ, которую планируете потратить на приобретение квартиры.

В это время можно заключать договор купли-продажи. Нотариус в документе фиксирует источник суммы – единые пенсионные выплаты и определяет сроки оплаты приобретаемой недвижимости. Этот срок должен быть не меньше недели. Наличие ЕПВ вы подтверждаете выпиской со своего спецсчёта, где будет указана сумма полученных из ЕНПФ денег.

Договор купли-продажи должен обязательно содержать реквизиты продавца, потому что все расчёты идут безналичным путём. Также он может содержать информацию о том, какая сумма уплачена из собственных средств (если покупаете жильё за счёт пенсионных выплат и собственных накоплений), а какая сумма будет оплачена за счёт средств ЕНПФ.

После того как в банке сверили документы, деньги поступают на счёт продавца. С этого момента сделка считается заключённой.

Ограничений в выборе квартиры нет. Вы можете выбрать жильё как на первичном, так и на вторичном рынке.

Как построить дом и купить участок за счёт пенсионных накоплений

Самой долгой процедурой использования пенсионных накоплений считается строительство дома и покупка земельного участка. Подавать документы придётся в два этапа: сначала – на покупку участка и начало строительства, потом – на подтверждение использования пенсионных денег (введение в эксплуатацию дома).

Необходимый перечень документов на первый этап:

Заявителю даётся 24 месяца на то, чтобы построить дом. До истечения срока нужно прикрепить в личном кабинете отсканированные варианты:

Informburo.kz благодарит Отбасы банк за помощь в подготовке материала.

Собственная квартира всегда в списке приоритетов. Чтобы мечта стала целью, в Казахстане действует система жилстройсбережений. Она помогает казахстанцам приобрести собственное жилье по доступным условиям. Рассказать о системе жилстройсбережений, её принципах, полезных советах, а также открыть депозит и взять кредит помогут консультанты Отбасы банка. Как выбрать его, на что обратить внимание и что делать, если вдруг самому захотелось исполнять мечты казахстанцев, разбираемся вместе с лидерами-консультантами Отбасы банка из Алматы – Венерой Жамбузовой и Жазирой Жунусовой.

№1. Зачем нужен консультант Отбасы банка

Это ваш гид в системе жилстройсбережений. На первом этапе он расскажет обо всех продуктах и услугах банка, поможет открыть депозит, подскажет лайфхаки, как быстрее накопить на первоначальный взнос, поможет получить предварительное одобрение по кредиту, подаст документы на оформление займа, внесёт изменения в отдельные виды реквизитов. Всё это можно сделать как при встрече, так и в режиме онлайн.

На что обратить внимание

Есть ограничения по действующим депозитам и кредитам. Так, уступка, объединение, изменение договорной суммы по депозиту и замена залога, исключение созаёмщика, частичное/досрочное погашение займа происходит в отделениях банка, через контакт-центр либо посредством интернет-банкинга. Но именно личный консультант сориентирует, в каком направлении нужно двигаться и куда обращаться.

"Я начала работать консультантом в ноябре 2018 года, а через полгода стала лидером, создав свою команду внештатных консультантов. Мы оказываем полный спектр услуг Отбасы банка, – рассказывает Венера Жамбузова. – Сейчас в моей команде 18 консультантов. В конце прошлого года два человека из моей команды стали лидерами. В 2021 году моя команда стала лучшей по кредитным заявкам: мы помогли отметить новоселье 328 семьям. Сейчас у меня более 1000 клиентов, которым я помогаю, подсказываю, как эффективнее копить, чтобы в ближайшее время они могли приобрести свое жилье".

По данным на 1 февраля 2022 года 1346 человек являются действующими консультантами Отбасы банка. С каждым из них заключён договор и каждому выдана доверенность от банка на работу.

№2. Где и как выбрать консультанта

На официальном сайте банка в разделе "Ваш консультант" размещена полная информация по всем действующим консультантам: контактные данные, фото, показатель результативности, операции, которые уполномочен выполнять консультант и отзывы действующих клиентов.

"В Отбасы банке я работаю больше трёх лет, с конца 2018 года. Сразу сделала хороший старт, как говорят у нас в банке, и в течение трёх месяцев стала лидером-консультантом, – рассказывает Жазира Жунусова. – Уже тогда каждый месяц 7-8 моих клиентов приобретали квартиры через Отбасы банк. На данный момент в моей команде 10 человек. Мы помогаем казахстанцам быстрее прийти к своей цели – отметить новоселье в собственном доме".

Можно выбрать консультанта и связаться с ним именно из своего города: для этого на сайте банка нужно выбрать регион в соответствующем меню, скачать список консультантов, принимающих документы на кредитование или посмотреть перечень из действующих видеоконсультантов . Такая опция была внедрена Отбасы банком в прошлом году в рамках развития собственной экосистемы и оказалась очень удобной: не каждый клиент готов выезжать или приглашать к себе, а с помощью видеоконсультаций можно выполнить множество операций удалённо.

На что обратить внимание

Чтобы проверить, действующий ли консультант, клиенту необходимо открыть вышеуказанный раздел и через поиск найти консультанта по ФИО, дополнительно запросить его доверенность на оказание банковских услуг и сверить номер.

№3. Может ли консультант стать бывшим?

Как и на любой работе, он может уволиться или быть уволенным. Договор поручения с консультантом расторгается в одностороннем порядке в двух случаях: по инициативе банка (в случае нарушения условий договора поручения) или по инициативе самого консультанта.

В случае увольнения консультанта данные автоматически обновляются в списке "Консультанты, с которыми расторгли договор" с указанием даты расторжения. При этом вы можете обратиться к другому консультанту или сменить действующего, если он по какой-либо причине перестал соответствовать вашим ожиданиям.

№4. В чём разница между менеджером филиала банка и мобильным консультантом?

Консультант – физическое лицо, оказывающее услуги Отбасы банку на основании договора поручения со стандартными условиями банковского обслуживания. Штатные сотрудники оказывают услуги на основании трудового договора в отделениях Отбасы банка.

" Консультанты работают по доверенности. В Отбасы банке предусмотрена хорошая бонусная система и свободный график, – разъясняет Венера. – Мы сами планируем своё расписание, можем встречать клиентов у себя в офисе или выезжать туда, куда удобно нашему клиенту".

На что обратить внимание

Так как внештатные консультанты не привязаны к рабочему месту, то могут проконсультировать вас в любое время и в любом удобном месте – за пределами отделения или в уютных консультационных центрах Отбасы банка, без очередей. Адреса консультационных центров также доступны на сайте.

"Нужно различать консалтинговые компании, оказывающие консультации по кредитам и депозитам за определённые тарифы, и консультантов Отбасы банка. Наши консультанты работают на основании доверенности, выданной банком, и не берут деньги за оказание услуг. В целях исключения мошеннических действий необходимо запрашивать у консультантов доверенность и сверять данные на официальном сайте", – рекомендуют в Отбасы банке.

№5. Как стать консультантом Отбасы банка

Как таковых особых требований к профессиональным навыкам, финансовым скиллам и опыту работы в банковской системе к внештатным консультантам нет. Это желательно, но не обязательно.

"Возраст консультантов моей команды – от 28 до 57 лет. Я набираю сотрудников с опытом работы в банке, так как сама – бывший банкир, мне легче на одном языке разговаривать. В целом консультанты могут работать и без банковского стажа", – уточняет Венера.

Важны другие пункты, а именно:

- наличие законченного среднего специального или высшего образования;

- отсутствие непогашенной и неснятой судимости;

- отсутствие регистрации в качестве индивидуального предпринимателя;

- наличие мобильного устройства (планшет/смартфон на базе Android 6+) для оказания услуг по договору;

- знание банковского законодательства и наличие опыта работы в финансовой сфере/продажах приветствуется.

"В моей команде работают разные специалисты, но в основном – многодетные мамы. Самое главное в работе – это действительно хотеть помогать людям, – считает Жазира. – Два с половиной года назад мы взяли шефство над Наурызбайским районом и безвозмездно помогаем многодетным и неполным семьям, а также семьям с детьми с ограниченными возможностями по программе "Бақытты отбасы": поддерживаем, обучаем финансовой грамотности, формируем культуру сбережений на будущие цели".

Касательно сотрудников филиалов требования размещены на официальном сайте в разделе "Вакансии". Они чуть строже и включают в себя высшее образование, знание банковского законодательства, опыт работы не менее одного года, знание государственного и русского языков и так далее.

Что привлекло действующих лидеров?

"Более 25 лет я проработала в финансовой сфере, был и свой бизнес. Выбрала Отбасы банк именно из-за возможностей, которые здесь предлагаются. Например, свободный график, который позволяет проводить больше времени с семьёй и детьми", – говорит Жазира.

Консультанты независимы от временных рамок и сами регулируют своё расписание: если есть необходимость, могут остаться допоздна, чтобы поработать с клиентами, или устроить себе выходной, чтобы заняться собственными делами.

"За 20 лет стажа в банковской сфере, когда ты привязан к месту работы с утра и до вечера, отпуск очень ограничен, желание что-то изменить возникало неоднократно. Хотелось участвовать в жизни детей (у меня их четверо), навестить родителей, которые живут в другом городе, планировать свою жизнь так, как тебе удобно и важно, – вспоминает Венера. – В моей жизни был перерыв от банковской сферы, но, признаться честно, я всё равно скучала по этому драйву и постоянному потоку информации. Когда увидела пост в Facebook о наборе консультантов, включилась сразу".

Чтобы стать консультантом Отбасы банка, нужно выбрать действующего консультанта и назначить встречу. При успешном прохождении собеседования вы заключаете договор с Отбасы банком и становитесь консультантом. Работать вы можете как самостоятельно, так и в составе команды лидера.

"Если консультант показывает эффективную работу в привлечении клиентов и выполнении операций, он может создать и возглавить собственную команду от трёх и более человек и тем самым увеличить свой доход, – рассказывают в Отбасы банке. – Лидер открывает консультационный центр в соответствии с требованиями банка, где он и его команда предоставляют консультации и услуги".

- Отбор резюме по требованиям.

- Прохождение собеседования.

- Прохождение стажировки.

- Прохождение тестирования на знание банковских продуктов.

На что обратить внимание

При приёме на работу и не менее одного раза в год после проходит оценка профессиональных навыков консультантов посредством системы дистанционного обучения iSpring и ежегодное тестирование на знание продуктов, по результатам которого консультантам предоставляются дополнительные функции для работы с клиентами: доступ к предквалификации (предварительный расчёт платёжеспособности) и приёму кредитной заявки.

"Мне нравится миссия банка – обеспечить каждого казахстанца жильём и пробудить в нём чувство родины, – говорит Венера. – Ты помогаешь людям обзавестись собственной долгожданной квартирой, даже если на старте это казалось невозможным. Мы служим народу как финансовые консультанты: например, за моей командой закреплён Алатауский район, где мы разъясняем людям, как правильно копить, учим брать ответственность в свои руки".

Как отмечают лидеры-консультанты, не менее важно на собственном опыте пройти путь накопления и кредитования. И Жазира, и Венера воспользовались возможностями, которые даёт Отбасы банк для улучшения жилищных условий, знают от и до весь процесс не только в теории, но и на практике. Истории про доверие клиентов, ставших друзьями, только тому подтверждение.

Автор статьи

Читайте также: