Параметры платежа указаны неверно альфа банк мобильная связь что означает

Обновлено: 30.04.2024

Позвонив еще для уточнения на горячую линию –получила ответ, что – да, необходимо с паспортом прийти в отделение и там написать заявление оподключении Системе быстрых платежей (СБП). Ну что ж – нашла время и поехала в отделение с паспортом. 08.10.2020г я обратилась в отделение по адресу: г.Москва, ул. Малая Бронная ул., 15Б. Объяснила сотруднице Альфа-Банка, что у меня не работает СБП и я тут только для того что-бы выполнить все необходимые формальности.

Сотрудник банка честно потратил на меня много времени: пыталась вместе со мной осуществить перевод по СБП в моем приложении на телефоне, смотрела и перепроверяла мой паспорт, по новой вносила мои данные в программу банка, присылала два раза смс на телефон для подтверждения, звонила и уточняла куда то. Сотрудница банка не смогла мне ни чем помочь, примерно 30 минут она пыталась найти причину, почему при полной актуализации данных у меня все же в приложении НЕ работает система СБП.

На линии ожидать долго - и я обратилась в Чат в мобильном приложении Альфа-банка:

-Вопрос:Хочу узнать решение по обращению A2010081087 приняторешение. Какое.

-Ответ:Для того чтобы иметь возможность осуществлять переводы по номеру телефона 7926-***-**-** через СБП, вам необходимо указать его в ваших данных в качестве основано контактного номера телефона.

-Вопрос:Указать где? Я в отделении банка была лично 8октября, и мне всё ещё раз проверили.Я не меняла ни паспорт ни номер телефона с 2013 года - момента открытия счета в вашем банке!

-Ответ: Это нужно сделать в отделении банка.У вас не указан номер в системе банка как основной, поэтому переводы через сбп не проходят.

Возмущайся не возмущайся- все КРУГ ЗАМКНУЛСЯ! Ехать по новой в отделение нет ни времени ни желания. В системе банка указан ОДИН мой номер-других я просто никогда не давала банку и не могла дать.Мне во время посещения банка приходили смс на МОЙ номер, для подтверждения! Я при входе в банк получила талон на прием к специалисту через номер МОЕГО же этого же мобильного!Я пришла в отделение банка ТОЛЬКО с вопросом о не работающем СБП. И другие вопросы даже не обсуждались!

*****

На сегодняшний день 10.10.2020г у меня только одно мнение - Альфа-Банк намеренно саботирует мое подключение к системе СБП гоняя по кругу! Являясь безупречным клиентом банка с 2013 года я не ожидала такого отношения. Фактически Альфа-Банк принуждает меня переводить средства держателям карт других банков, подключенных к Системе быстрых платежей (СБП) с комиссией «без настроек СБП у получателя" и- размер комиссии 1,95 %.

Для пополнения баланса сим-карты необязательно искать терминалы, принимающие наличные. Существует множество способов, как оплатить телефон с карты Альфа-Банка. Стоит рассмотреть преимущества и недостатки каждого варианта, сравнить размеры комиссий. Это поможет выбрать наиболее выгодный способ.

Можно ли пополнить баланс телефона с карты Альфа-Банка

Пополнить баланс телефона можно легко с помощью карты Альфа-Банка.

При наличии подобного платежного инструмента зачисление денег на счет не станет проблемой.

Банк одним из первых предложил услугу оплаты мобильной связи и интернета. Доступно пополнение баланса сим-карты, обслуживаемой любым оператором.

Способы пополнения

Банк предлагает своим клиентам следующие пути перевода денег на баланс телефона:

- через банкомат;

- с помощью мобильного приложения;

- через салоны связи;

- посредством «Личного кабинета» на сайте оператора.

Через интернет-банк «Альфа-Клик»

Для оплаты через интернет-банк «Альфа-Клик» нужно авторизоваться.

Для этого выполняют следующие действия:

Нужная сумма зачисляется на баланс телефона через несколько секунд.

Через приложение «Альфа-Мобайл»

Такой способ можно использовать при отсутствии доступа к компьютеру.

Приложением «Альфа-Мобайл» можно воспользоваться, если нет доступа к компьютеру.

Чтобы положить средства на баланс телефона, выполняют такие действия:

- Скачивают программу из каталога Play Market или App Store. Интерфейс полностью повторяет таковой у онлайн-банкинга.

- Авторизуются в системе. Логин и пароль можно получить через систему «Альфа-Клик» или запросить в банковском отделении.

- Открывают вкладку «Платежи/переводы». Выбирают вариант «Сотовая связь».

- Заполняют платежную форму.

- Вводят код подтверждения.

Автоплатеж

Благодаря этому сервису клиент никогда не остается без связи. Программа автоматически пополняет баланс при его снижении до установленного лимита.

.jpg)

Программа автоматически пополняет баланс по времени.

Активируют сервис 2 способами:

- С помощью кабинета «Альфа-Клик». После входа в аккаунт попадают в раздел «Оплата услуг». Выбирают опцию «Автоплатеж». Заполняют открывшуюся форму. Указывают нужные параметры. Присваивают шаблону название, сохраняют его.

- Посредством «Альфа-Мобайла». Однократно пополняют счет телефона, ставят галочку возле пункта «Создать шаблон». После подтверждения действия присваивают форме название, сохраняют ее.

С помощью СМС-команд

Каждому провайдеру присваивается буквенный код:

- MF — «Мегафон»;

- BLN — «Билайн»;

- MTS — «МТС».

«Альфа-Чек» предоставляется бесплатно только пользователям некоторых тарифов. В остальных случаях за сервис придется отдавать 79 руб. в месяц.

В банкомате или терминале

Клиент может использовать устройства самообслуживания при проведении любых платежей.

Клиент может использовать банкомат для любых платежей.

Для пополнения баланса телефона проводят такие действия:

- Находят ближайший банкомат. Вводят карту в слот. Указывают ПИН-код.

- В меню находят вариант «Платежи». Заполняют форму, подтверждают операцию путем ввода поступившего в СМС кода.

На сайте оператора

В этом случае нужно:

В салонах сотовой связи

Этот способ используют редко (при невозможности применения других), поскольку требуется уплата комиссии. Приходится снимать средства со своей карты, оплачивать сотовую связь наличными в салоне.

Лимиты и ограничения

Согласно требованиям банка, для пополнения баланса телефона нельзя списывать более 15 тыс. руб. Стоит учитывать и ограничения, устанавливаемые операторами связи. Минимальный платеж составляет 50-100 руб. Максимальный в большинстве случаев не превышает 15 тыс. руб.

Размер комиссии

При использовании банковского приложения или системы «Альфа-Клик» сопутствующие платежи отсутствуют. Это относится к пополнению через сайт оператора. Комиссия списывается при использовании USSD-запросов или СМС-сервиса. Ее размер зависит от суммы платежа. Он указывается на стадии подтверждения платежа. Уточнить информацию можно у поставщика услуги.

Возможные сложности

Все способы работают безотказно, деньги поступают на счет в течение нескольких минут. Однако бывает, что клиент сталкивается с затруднениями. Чаще всего проблемы возникают из-за недостатка средств на карте. Иногда платеж поступает с опозданием из-за технических работ на сайте. Клиентам стоит проявлять осторожность, особенно при указании реквизитов. При вводе номера с ошибкой средства поступят другому человеку. Вернуть ошибочный платеж практически невозможно.

Коммерческий банк Альфа-Банк – крупнейшее частное банковское учреждение России, входит в десятку крупнейших банков в Российской Федерации.

По оценке Центробанка РФ Альфа-Банк входит в ТОП-10 банков России, которые занимают более 60% всего рынка финансовых услуг в нашей стране.

Что делать клиенту Альфа-банка, если появилась ошибка BSM 0029

Множество пользователей пользуется услугами Альфа-Банка в течение десятков лет. Большинство компаний сталкивается с тем, что требуется обновить важные сведения — наименование организации, фактический или юридический адрес, данные учредителя или генерального директора.

У частных лиц тоже могут происходить существенные изменения в персональных данных.

Если данные по требованию банка не будут предоставлены, банковский счет пользователя может быть заблокирован, а при попытке доступа будет выходить ошибка BSM 0029.

Запрос на актуализацию данных не является прихотью банка. Согласно законодательству Российской Федерации, банки ежегодно должны истребовать у пользователей следующие документы:

- бухгалтерский баланс или декларацию по УСН;

- сведения о среднесписочной численности работников;

- подтверждение юридического адреса организации (договор аренды);

- подтверждение полномочий генерального директора.

Для физических лиц это необязательно, но банк вправе запросить подтверждающие документы.

Держателю счета в Альфа-Банке необходимо иметь в виду, что банк прибегает к таким суровым мерам не по своему желанию. В случае выявления несоответствия данных, которые банк предоставляет в налоговую службу, на него будут наложены крупные штрафы. Вот почему пользователи могут сталкиваться с ограничением деятельности или блокировкой счетов.

Как избавиться от ошибки BSM 0029 в Альфа-Банке?

В некоторых случаях доступ к счету сохранен, но не удается работать со счетом — отправлять платежи, формировать платежные поручения, актуализировать выписку.

Банки нередко отказывают предпринимателям проводить платежи без объяснения причин. Ведущий эксперт сервиса "Эльба.Банк" компании "СКБ Контур" Елена Галичевская описала, почему это происходит, и алгоритмы, как вернуть доступ к своим деньгам.

По законодательству банк вправе отказать клиенту в исполнении его платежного поручения. Чтобы оперативно отреагировать на возврат платежки, клиент должен понимать, что не так. Дело в том, что банк не обязан объяснять причины своего отказа. И далеко не всегда в законе прописан четкий алгоритм действий. Разберемся, когда банк может не принять платежку и чем это грозит предпринимателю.

Условия приема банком к исполнению платежного поручения установлены в статье 864 ГК РФ. Банк не примет платежное поручение при таких обстоятельствах:

- у клиента нет права распоряжаться деньгами на счете;

- платежное поручение не соответствует требованиям;

- на счете не хватает денег для платежа;

- приостановлены операции по банковскому счету предпринимателя – в этом случае банк руководствуется Федеральным законом от 7 августа 2001 № 115-ФЗ ( далее – Закон № 115-ФЗ).

Причина 1. У клиента нет права распоряжаться деньгами на счете

Банк обязан убедиться, что плательщик вправе распоряжаться деньгами на счете. Для этого в случае с электронной платежкой банк проверяет наличие электронной подписи – аналога собственноручной подписи, а также что платежка удостоверена кодами, паролями, средствами, подтверждающими полномочия лица на право распоряжаться денежными средствами (это требование пункта 1.24 Положения ЦБ РФ от 19.06.2012 № 383-П ).

Если платежное поручение сформировано в бумажном виде, то банк проверит:

- наличие и соответствие собственноручной подписи лиц, которые указаны в банковской карточке с образцами подписей;

- соответствие оттиска печати (если она есть) образцу, заявленному в карточке при открытии счета в банке.

При приеме платежного поручения без открытия банковского счета проверят собственноручную подпись предпринимателем, если платежка бумажная. Если электронная, то номер, код или иной идентификатор электронного средства платежа.

Если банк заподозрит, что транзакция проводится без согласия владельца счета, то операцию по зачислению денежных средств могут приостановить на срок до 2 дней. Это правило появилось в сентябре 2018 года (поправка внесена в Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе»), оно распространяется на счета как юридических, так и физических лиц.

Не всегда банк может распознать несанкционированный доступ третьего лица к расчетному счету несмотря на то, что корректность электронной подписи проверяется банком с применением специальных технических средств. Позаботиться о защите собственных компьютеров и сохранности сертификатов электронной подписи должен сам предприниматель.

Суды могут встать на сторону банка. Так, ФАС Волго-Вятского округа рассматривал случай несанкционированного списания средств со счета компании, которая потребовала вернуть 1 млн. 25 тыс. рублей. Банк отказался возмещать денежные средства, и суд его поддержал.

Проведенная банком техническая экспертиза подтвердила, что спорные электронные платежные поручения содержали корректную ЭП клиента: предъявленная электронная подпись принадлежала генеральному директору клиента.

Судьи пришли к выводу, что клиент обязан хранить в тайне ключ ЭП, немедленно требовать приостановления действия сертификата ключа подписи, если есть подозрения, что он использован без ведома владельца. Так как владелец электронной подписи не соблюдал эти правила, то вина и возмещение убытков возлагается на него. Банк не несет ответственности за последствия исполнения электронного платежного документа, защищенного корректной ЭП клиента. Суд признал, что виновником возникновения убытков считается сама компания-клиент (постановление ФАС ВВО от 25.07.2014 № А43-17091/2011).

Причина 2. Реквизиты платежного документа не соответствуют банковским требованиям

Реквизиты платежного поручения должны соответствовать требованиям законодательства и банковским правилам (п. 1 ст. 864 ГК РФ). Если это не так, банк может уточнить содержание платежного поручения. Запрос сделают сразу, как только банк получит платежку от клиента. Если ответа в заданный банком срок не будет, платеж не проведут, а поручение вернут плательщику.

Допустим, что все требования к платежке выполнены, но допущена ошибка в одном единственном реквизите, например, ИНН. Значит ли это, что платежка не соответствует банковскими правилам? С одной стороны, не выполнены требования п. 1 ст. 864 ГК РФ, так как неверно заполнен один из реквизитов. С другой стороны, платежное поручение составлено в корректной форме, ошибка только в одном реквизите. Законодательно вопрос не урегулирован, поэтому обратимся к судебной практике.

В одном из дел суд рассмотрел иск ИП к банку. Предприниматель неверно указал ИНН получателя, банк списал денежные средства, и деньги ушли в неизвестность. Судьи пришли к выводу, что проверка реквизитов – это обязанность ИП. Банк не обязан уточнять реквизиты получателя денежных средств (постановление ФАС Волго-Вятского округа от 20.12.13 № А43-5593 /2013). Похожее дело рассматривал ФАС Западно-Сибирского округа, и суд тоже встал на сторону банка. Арбитры отметили, что за правильность заполнения реквизитов расчетного документа отвечают должностные лица организации, составившей расчетный документ (постановление ФАС Западно-Сибирского округа от 27.12.2011 № А45-7012/2011).

Итак, банки не обязаны требовать от плательщика уточнений по содержанию поручения, если один реквизит указан ошибочно, а в остальном все верно. В такой ситуации банк не приостановит операцию по зачислению денег на указанный плательщиком счет.

Ошибка в указании банковского идентификационного кода (БИК) банка-получателя контролируется самим банком, но также не является причиной уточнения реквизитов. Вопрос лишь во времени обработки такого поручения.

Важно не упустить, что некорректное заполнение реквизитов платежного документа может иметь для плательщика негативные последствия, если речь о расчетах с бюджетной системой. Например, неверно указанный счет казначейства, название банка получателя или ошибка в первых трех цифрах кода бюджетной классификации при уплате страховых взносов на травматизм в ФСС, приведет к тому, что налог не поступит в бюджет. Отсюда – санкции налоговых органов.

Причина 3. На счете не хватает денег для платежа

Для совершения платёжной операции на счете должно быть достаточно денежных средств. Они списываются с расчетного счета клиента в очередности, закрепленной в статье 855 ГК РФ. Например, сначала оплачиваются исполнительные документы, которые подтверждены судом – по алиментам, заработной плате. Затем – налоги, другие бесспорные требования по исполнительным документам, в последнюю очередь – любые другие требования по мере их поступления (календарной очередности).

Может случиться, что подошел срок уплаты налогов, но в банк поступили исполнительные листы, платежи по которым исполняются первыми. При нехватке денег на счете для погашения всех требований и уплаты налога последний не считается уплаченным (подп. 1, 4, 5 п. 4 ст. 45 Налогового кодекса РФ).

Неправильно указанная в платежном поручении очередность платежа тоже станет проблемой плательщика: важная платежка на уплату налогов не уйдет вовремя, а налоговая начислит штрафы, пени. Если же банк несвоевременно перечислит налог, то обязанность по его уплате считается исполненной. Недоимка становится задолженностью банка. Требовать погашения этой задолженности от предпринимателя или организации налоговая инспекция не вправе. Плательщику нужно обратиться в банк за разъяснениями причин и в налоговую инспекцию с заявлением о зачете денежных средств, не перечисленных банком в бюджет РФ, в счет уплаты налога (постановление Арбитражного Суда Московского округа от 27.04.2017 N Ф05-4865/17 № А40-176221/2016).

К такому заявлению нужно приложить документы, которые подтвердят факт уплаты налога:

- справку об остатке денежных средств по расчетному счету в банке;

- выписки банка по счету;

- копию платежного поручения на перечисление налога с отметкой банка о принятии;

- информацию с сайта ЦБ РФ и прочее (постановление Арбитражного суда Поволжского округа от 06.10.2017 № Ф06-23166/17 по делу № А65-440/2016).

Если такие меры не предпринять, то не исключено, что инспекция признает недоимку, за которой последуют санкции.

Причина 4. Банк приостановил операции по счету

Банк не проведет платежное поручение, если сочтет, что операция носит сомнительный характер (ч. 11 ст. 7 Закона № 115-ФЗ). Причину отказа банк сообщать не обязан (ст. 4 закона № 115-ФЗ). Достаточно двух таких операций в течение года, чтобы договор банковского обслуживания с клиентом был расторгнут (абз. 2 п. 5.2 ст. 7 Закона № 115-ФЗ).

Полный перечень признаков, указывающих на необычный характер операций, можно изучить в приложении к Положению ЦБ РФ от 2 марта 2012 № 375-П. Подозрения вызовут запутанные или необычные сделки; операции, которые не имеют очевидного экономического смысла или законной цели, не соответствуют виду деятельности организации, указанному в учредительных документах.

К подозрительным отнесут сделки, которые дадут основание полагать, что их цель — уклонение от обязательного финансового контроля. Например, на том основании, что клиент не ответит на запрос банка о пояснениях по какой-либо операции (постановление Арбитражного суда Уральского округа от 06.09.16 № Ф09-8861/16 по делу № А47-2538/2014).

Подозрительное платежное поручение грозит компании не только требованием представить подтверждающие документы и пояснения по сделке), но и задержкой в перечислении средств или даже расторжением договора (решение Арбитражного суда Ярославской области от 08.11.2014; постановление Второго арбитражного апелляционного суда от 04.03.2015 № А82-6897/2014).

Когда банк вернет платежку

Бумажные платежки банк обязан вернуть не позднее следующего рабочего дня с даты получения. На документах при этом должны быть такие отметки: дата поступления в банк, дата и причина возврата, штамп банка и подпись уполномоченного сотрудника (п. п. 2.13, 2.15 Положения № 383-П).

Электронное платежное поручение, которое не было исполнено, банк аннулирует. Уведомление об этом направляется клиенту в электронном виде не позднее следующего рабочего дня с даты получения платежки. В уведомлении банк укажет, что поручение аннулировано, дату и причину его возврата. Причину банк может указать в виде кода (такой код устанавливается самими банком, о нем информируют клиента – п. 2.13, 2.15 Положения № 383-П).

Какую ответственность несет банк

Банк примет платежное поручение к исполнению, если все условия выполнены, и перечислит средства получателю в установленный срок (п. 2.13 Положения № 383-П). За нарушение этого срока банк уплатит клиенту проценты по ставке рефинансирования -это прямая норма Закона о банках и банковской деятельности.

За нарушение срока перечисления налогов, сборов и страховых взносов банк и его должностных лиц оштрафуют (по статье 133 НК РФ и статье 15.8 КоАП РФ).

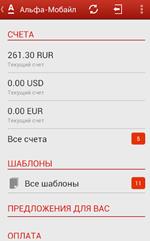

Данная услуга позволяет Клиенту, после установки специального приложения на мобильный телефон, совершать различные банковские операции со своими денежными средствами.

Преимущества услуги «Альфа-Мобайл»

Ø Возможность проверять баланс банковского счета легко и быстро, в удобное время в любом месте;

Ø Возможность осуществлять переводы между своими счетами, в том числе с конвертацией;

Ø Возможность совершать переводы другому Клиенту АБ по номеру телефона или e-mail, без указания номера счета[7];

Ø Возможность узнать Дату и сумму платежа по кредиту, а также погасить кредит переводом со своего счета;

Ø Возможность совершения платежей:

| Без создания шаблона | По шаблонам, созданным в Интернет-Банке «Альфа-Клик» |

| ü баланс мобильного телефона любого физического лица – Вашего собственного или Вашего родственника/ знакомого (список операторов совпадает со списком операторов мобильной связи, которые можно оплатить в Альфа-Клик); ü услуги Интернет-провайдера (МТУ-Интел (Стрим), АКАДО, ЦЕНТЕЛ, Корбина Телеком, Комстар, RU-Center, ПРОПУСК, Golden WiFi, NetByNet) | ü перевод в другой Банк или другому Клиенту Альфа-Банка; ü оплатить услуги коммерческого телевидения; ü осуществить оплату паев Управляющей компании «Альфа-Капитал» и т.п |

В случае если Клиенту при совершении платежа в пользу оператора сотовой связи денежные средства не поступили или были неверно указаны параметры платежа:

- неверный номер телефона,

- неверная сумма платежа,

- неверный получатель платежа.

Клиент самостоятельно обращается к соответствующему оператору сотовой связи (при необходимости Клиент получает в Банке выписку по счету).

Ø Услугой можно продолжать пользоваться даже при смене SIM-карты;

Ø Процедура подключения занимает максимум 15 минут;

Ø Просмотр детальной информации о кредитном продукте (вид, сумма, валюта и дата открытия кредитного продукта; сумма и дата очередного платежа);

Ø Временно заблокировать/ разблокировать услугу «Альфа-Мобайл».

Приложение Альфа-Банка для устройств на iOS, Android и Windows Phone

Альфа-Банк разработал современное приложение для мобильных платформ iOS, Android и Windows Phone. С помощью приложения можно моментально проверить остаток средств на своих счетах, совершать различные переводы и платежи, в том числе оплату мобильного телефона, Интернета и коммунальных услуг. Также приложение позволяет оперативно получить необходимую информацию о работе и расположении банкоматов и отделений Альфа-Банка и всегда быть в курсе динамики курсов валют.

Данное предложение можно предложить не только Клиентам Альфа-Банка: с его помощью можно совершить перевод денежных средств с карты на карту, используя карту стороннего банка. Для осуществления перевода достаточно указать параметры карт, никаких реквизитов или номеров счета вводить не потребуется!

Альфа-Мобайл Лайт(бесплатный функционал приложения, без подключения услуги "Альфа-Мобайл») позволяет:

ü найти ближайший банкомат Альфа-Банка, посмотреть время работы банкомата, валюты, с которыми работает банкомат;

ü найти ближайшие отделение Альфа-Банка, посмотреть время работы отделения, перечень услуг, предлагаемых в отделении, а так же узнать загруженность отделения и приблизительное время ожидания в очереди;

ü узнать, где ближайшее место погашения кредита Альфа-Банка с указанием условий погашения кредита;

ü Просмотреть состояние счетов и выписку по последним 30 операциям;

ü узнать, где ближайшее место, в котором можно получить скидку по карте Альфа-Банка»;

ü узнать курсы Альфа-Банка и курсы Банка России;

ü дать оценку отделению Банка;

Полноценный функционал приложения(с подключенной услугой «Альфа-Мобайл») позволяет управлять счетами с помощью услуги «Альфа-Мобайл»:

ü оплата мобильного телефона,

ü оплата услуг Интернет-провайдеров,

ü платежи по шаблонам (Шаблоны для Альфа-Мобайл необходимо активировать в Альфа-Клике в разделе «Шаблоны»),

ü перевод между своими счетами,

ü просмотр доступного баланса счета и перечня совершенных операций,

ü информация о кредитах и депозитах Клиента.

Так же, для владельцев устройств на iOS и Android доступен дополнительный функционал:

ü Онлайн-расчет комиссии при переводах с карты на карту,

ü Перевод в пользу всех получателей платежей, которые есть в Альфа-Клике,

ü Указанные операции подтверждаются с помощью одноразового пароля (аналогично Альфа-Клику),

ü Создание, редактирование, пополнение и удаление финансовых целей,

ü Раздел «Карты», в котором можно просмотреть информацию о своих картах, заблокировать их и/или сменить счет карты,

ü Услуга «Мой контроль», которая позволяет Клиентам самостоятельно устанавливать ограничения по дебетовым/кредитным картам (лимиты на максимальную сумму операции, определенный период, географические ограничения, ограничения на определенный тип операций)

ü Сервис «Мои расходы»

ü Подключение Альфа-Мобайл/Альфа-Мобайл Лайт из приложения,

ü Подключение услуги Альфа-Чек на любую свою карту

ü Международные переводы с карты на карту (по СНГ)

ü Публикация QR-кода в социальных сетях. Клиенты смогут выложить в Facebook и Twitter QR-код со своими реквизитами для перевода денежных средств

ü Отображение ФИО в реквизитах при их отправке в по СМС, e-mail или по QR-коду

ü Поиск банкоматов и отделений, с помощью технологии дополненной реальности

ü Оценка банкоматов: Клиент может оставить отзыв о банкомате, а также поставить оценку и внести адрес своей электронной почты для получения ответа на запрос.

При использовании приложения для iOS и Android логин клиента маскируется, т.е. если ранее логин отображался в виде «1234567», то теперь логин будет отображаться в таком виде: «1****67».

Автор статьи

Читайте также: