Сколько банков в швейцарии

Обновлено: 26.07.2024

На конец 2019 года, в банковской системе Швейцарии функционировало 246 банковских учреждений, включая филиалы иностранных банков. За год количество банков уменьшилось на 2 в результате сделок по слиянию и поглощению. Заметим, что крупнейший банк Швейцарии UBS AG, был разделен на два учреждения в 2016 году, с целью разделения локального и международного бизнеса. Причем локальный банк по законодательству подпадает под защиту со стороны государства, в случае финансовых затруднений. Таким образом, Credit Suisse AG теперь самый крупный банк Швейцарии.

Из 248 банков, работавших в 2018 году, 216 сообщили о прибыли, с общей цифрой 12,8 млрд шв. фр. остальные 32 учреждения зафиксировали совокупный убыток 1,3 миллиарда швейцарских франков.

Таким образом, положительный результат за период по всем банкам составил 11,5 швейцарских франков млрд, увеличившись на 1,7 млрд швейцарских франков по сравнению с 2017 годом.

Численность персонала в банках Швейцарии — пересчете эквивалентов полной занятости (FTEs) — снизился на 1547 до 107 388 (- 1,4%). Во внутреннем компоненте, общая численность персонала сократилась на 1240 до 90 660 (- на 1,3%), и число за границей сократилось на 307 до 16,728 (- 1,8%). Как и в 2017 году, часть этого сокращения была связана с внутригрупповым реорганизациями, не включенным в банковскую статистику.

В категории крупных банков (UBS, Credit Suisse) численность персонала сократилась на 1,257 человек до 37,050 сотрудников. При этом в Швейцарии произошел спад числа сотрудников на 813 до 24 097 (- 3,3%). За пределами Швейцарии эффекты действия двух больших банков компенсируют друг друга: один большой банк заметно увеличение численности персонала в зарубежных филиалах, в то время как другой перевел персонал иностранному лицу, который не охвачен банковской статисткой. В целом, количество сотрудников занятых за границей стало меньше на 444 человека, и составило 12,953 сотрудника.

Среди дочерних банков в Швейцарии иностранных финансовых институтов также произошло явное сокращение численности персонала, с 1000 до 14805 (из которых Швейцария: — с 928 по 13,107). Большая часть сокращения также связано с персоналом, переведенным двумя банки для внутригрупповых сервисных компаний, которые не отражены в банковской статистике.

Между тем, в категории биржевых банков зафиксирован выраженный рост численности персонала — на 513 до 15 723 человек (из которых Швейцария: от + 292 до 13 655).

Доля занятых женщин в банковском секторе составила 39,5 процента.

В данной таблице представлен список Швейцарских банков по размерам активов на 1 января 2020 (данные обновлены в июле 2020 года) года, а также указан год создания банка. Некоторые частные банки, не публикуют свою отчетность. Информация взята с официального сайта Швейцарского Национального Банка.

Таблица, банки Швейцарии, полный

список на 1 января 2020 года.

(темным выделены банки, которые по нашем данным, работают с клиентами из СНГ, Балтии и Украины, информация без какого либо обязательства )

Швейцарская банковская индустрия имеет давнюю традицию и с самого начала ориентировалась на международный рынок. Она стала безопасным местом хранения средств богатейших людей мира. Здесь сосредоточена треть всех капиталов, размещенных за пределами стран их происхождения. Что же из себя представляет банковская система Швейцарии сегодня?

Текущее положение

Швейцарская финансовая система находится в процессе трансформации, причиной которой стал кризис 2008 года. Основное внимание сегодня уделяется укреплению нормативно-правовой базы, международному сотрудничеству, а также обеспечению стабильности финансовой индустрии и ее систем в соответствии с рекомендациями «Базель III». Это достигается путем повышения требований к достаточности капитала и платежеспособности, сокращением краткосрочного риска и решением проблемы вынужденной поддержки системообразующих банков.

К последним относятся следующие пять крупнейших банков Швейцарии:

- Credit Suisse AG;

- UBS AG;

- Zürcher Kantonalbank;

- Raiffeisen Switzerland;

- PostFinance.

После финансового кризиса парламент страны принял ряд поправок к закону о банках, касающихся достаточности капитала, коэффициентов кредитного плеча и требований к ликвидности. Отношение к системным банкам стало более строгим. Орган по надзору за финансовым рынком FINMA укрепил свои позиции в управлении рисками (в т. ч. правовыми и репутационными) и усилил требования корпоративного управления.

Сколько банков в Швейцарии?

В настоящее время в стране действуют 257 лицензированных банков, из которых:

- Два являются глобальными системно значимыми (UBS AG и Credit Suisse AG), а три – системными или банковскими группами (Zürcher Kantonalbank, Raiffeisen Switzerland и PostFinance).

- 24 являются частично государственными кантональными.

- 62 – региональными или сберегательными.

- 76 контролируются крупными иностранными акционерами.

- 24 являются швейцарскими филиалами иностранных банков.

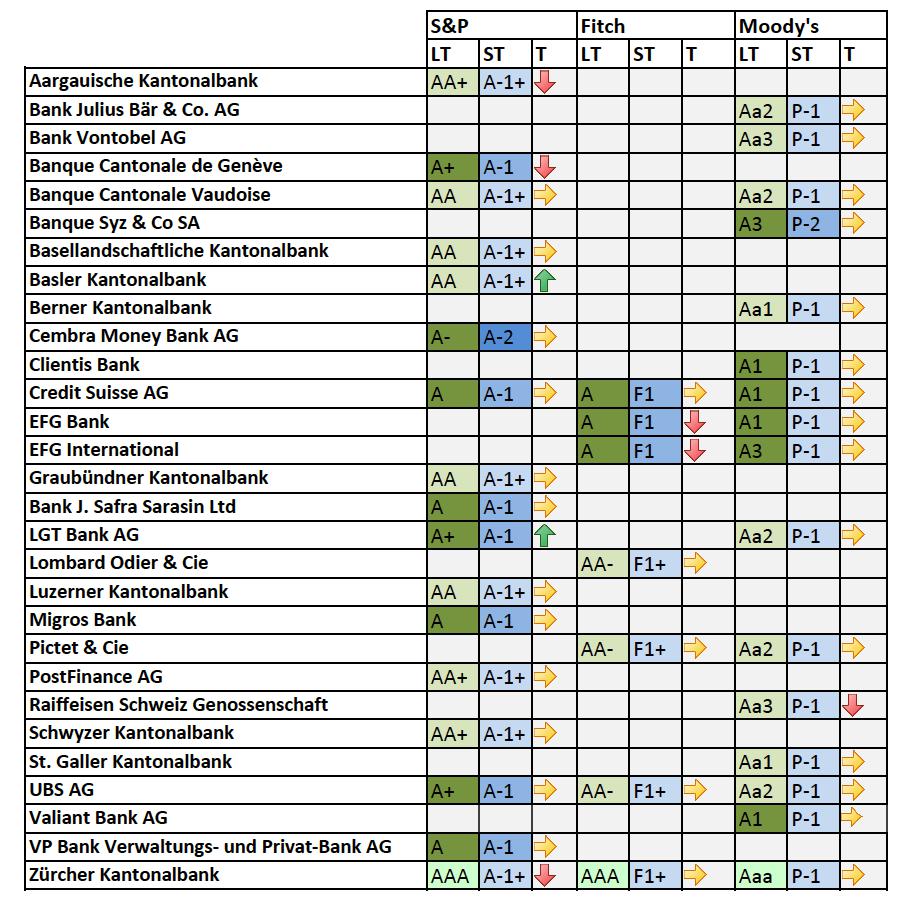

Рейтинг

Агентство Standard & Poor’s присвоило следующие рейтинги банкам Швейцарии:

- ААА: Zürcher Kantonalbank.

- AA+: Aargauische Kantonalbank, PostFinance AG, Schwyzer Kantonalbank.

- AA: Banque Cantonale Vaudoise, Basellandschaftliche Kantonalbank, Basler Kantonalnbank, Graubuendner Kantonalbank, Luzerner Kantonalbank.

- A+: Banque Cantonale de Geneve, LGT Bank AG, UBS AG.

- A: Credit Suisse AG, Bank J. Safra Sarasin Ltd, VP Bank Verwaltungs- und Privat-Bank AG.

- A-: Cembra Money Bank AG.

Кроме того, рейтинги банкам Швейцарии присваивают агентства Moody’s и Fitch.

Банковская деятельность

В Швейцарии субъект бизнеса, который принимает депозиты с целью финансирования большого числа лиц или организаций, считается банком. Ведение банковской деятельности в стране подлежит лицензированию и постоянному надзору со стороны FINMA.

Закон о финансовых рынках Швейцарии не проводит различия между коммерческими и инвестиционными банками, и они не ограничены в своей деятельности. Поэтому они могут выступать в качестве брокеров ценных бумаг, а также осуществлять депозитные и кредитные операции. Для этого банки должны получить дополнительное разрешение.

Основными органами, регулирующими деятельность в сфере ценных бумаг, являются SESTA и FMIA. Кроме того, банки Швейцарии могут управлять коллективными инвестициями. Этот вид деятельности подчиняется CISA.

FINMA

Данный единый контрольный орган финансового рынка отвечает за надзор за банками, торговцами ценными бумагами, фондовыми биржами и коллективными инвестициями, а также частным страховым сектором. FINMA контролирует финансовых посредников с целью предотвращения отмывания денег и финансирования терроризма.

Это государственный орган с отдельной правосубъектностью. Несмотря на то, что FINMA осуществляет надзор самостоятельно, организация отчитывается перед Швейцарским федеральным советом, который утверждает ее стратегические задачи и годовой отчет, назначает руководителя. Работа органа контролируется парламентом.

Непрямой контроль

Швейцарская система банковского надзора основана на непрямой модели контроля. Банки, филиалы иностранных банков и финансовые группы должны назначить внешнюю аудиторскую компанию, контролируемую Федеральным органом по надзору за аудитом. Аудитор помогает FINMA, рассматривая годовые отчеты и проверяя, соответствует ли деятельность субъекта законам и положениям о финансовых рынках. FINMA применяет риск-контроль, классифицируя регулируемые банки и торговцев ценными бумагами в соответствии с их значимостью:

- в I категорию входят очень крупные, важные и сложные участники рынка, которые требуют интенсивного и непрерывного контроля;

- II категорию составляют важные и сложные банки Швейцарии, подлежащие тщательному и постоянному наблюдению;

- к III категории относятся крупные субъекты, к которым применяется модель профилактического надзора;

- IV и V категории составляют банки среднего и малого размера, за которыми достаточно простого наблюдения.

Регуляторный капитал и ликвидность

Данные показатели устанавливаются в соответствии с «Базель III». Поскольку рекомендации являются минимальными, Швейцария традиционно устанавливает более строгие нормы. Банки должны иметь дополнительный капитал в зависимости от размера и особенностей бизнеса.

Отличия можно резюмировать следующим образом:

- возможность частичного отказа от инструментов капитала в случаях нежизнеспособности;

- отдельные правила в отношении обязательств перед швейцарскими пенсионными фондами;

- возможность прямого вычета из основного капитала в качестве альтернативы взвешиванию риска актива.

Расчет требований к капиталу

Что касается кредитных рисков, банки могут выбирать между международным стандартом SA-BIS и внутренним рейтингом IRB.

Операционные риски можно оценивать при помощи основного показателя или стандартного подхода. Банк, располагающий необходимыми ресурсами, может выбрать более сложные методы и использовать индивидуальную методику, одобренную FINMA.

Требования к капиталу должны выполняться как на уровне учреждения, так и финансовой группой. Отчетность подается ежеквартально и консолидированно – каждые полгода.

Требования к капиталу

Капитал (после применения регулятивных корректировок) должен составлять не менее 8 % от активов, взвешенных с учетом риска, при минимальном коэффициенте достаточности основного капитала, равном 4,5 %, и 6 % коэффициента основного капитала, взвешенного с учетом риска. В этом контексте активы банков в значительной степени соответствуют кредитным, рыночным, операционным и др. рискам.

Резервный капитал

По состоянию на 1 июля 2016 года банки Швейцарии должны иметь резервный капитал, обеспечивающий соответствие коэффициента достаточности капитала требованиям САО для каждой категории. Если минимальное соотношение не выполняется из-за непредвиденных событий, таких как кризис в международной или швейцарской финансовой системе, это не является нарушением, но FINMA устанавливает предельный срок для накопления резервного капитала.

Контрциклический буфер

Центральный банк Швейцарии может обратиться к Федеральному совету с просьбой о поддержании банками контрциклического буфера капитала в размере до 2,5 % от всех или части активов, взвешенных с учетом риска основного капитала, если это нужно для обеспечения устойчивости банковского сектора в условиях чрезмерной кредитной экспансии. В настоящее время 2-процентный антициклический буфер применяется к кредитам, обеспеченным жилой недвижимостью.

Расширенный контрциклический буфер

По состоянию на 1 июля 2016 года банки с совокупными активами не менее 250 млрд швейцарских франков, из которых обязательства перед нерезидентами составляют не менее 10 млрд CHF, или с обязательствами перед нерезидентами больше 25 млрд CHF должны поддерживать расширенный антициклический буфер в форме базового капитала. Он рассчитывается на основе кредитного риска иностранного частного сектора.

Ликвидность

Установлены количественные и качественные требования к минимальной ликвидности для обычных и системных банков. Финансовые учреждения должны ежемесячно сообщать о своем коэффициенте ликвидности в ЦБ.

Банки с привилегированными депозитами в обеспечение своих обязательств обязаны поддерживать дополнительные ликвидные активы. Финансовым группам необходимо поддерживать адекватную ликвидность на консолидированной основе. Наконец, следует сообщать о краткосрочных обязательствах перед одним клиентом или банком, превышающих 10 % от их общего объема.

Соблюдение законности

Обязательства по борьбе с отмыванием денег оказывают существенное влияние на работу банков Швейцарии. Финансовые посредники обязаны идентифицировать личность своих партнеров и владельцев счетов. Кроме того, если существуют основания для подозрения в отмывании денег, банки должны уведомить Швейцарское федеральное управление полиции.

Отношения банка с клиентами обусловлено договорными обязательствами. Кроме того, финансовые учреждения обязаны обращать внимание контрагентов на риски, связанные со сделками с ценными бумагами, обеспечить наилучшие условия выполнения операций и исключить неблагоприятные ситуации из-за конфликта интересов.

Банки Швейцарии обязаны обеспечить клиентам конфиденциальность. Ее несоблюдение считается нарушением договорных отношений и может повлечь за собой гражданскую и уголовную ответственность. Как правило, любое раскрытие персональных данных третьей стороне, включая материнскую компанию, надзорный орган или аффилированное лицо, запрещено. В определенных обстоятельствах допустимы исключения. Например, в случае запроса о международной судебной или административной помощи, исходящего от государственного органа, или при согласии клиента раскрыть информацию.

Процентные ставки

Проценты в банках Швейцарии довольно низкие. Средняя ставка по внутренним ипотечным кредитам в 2017 г. снизилась до 1,53 %. Как и в предыдущем году, это снижение охватило все категории финансовых учреждений. Средняя процентная ставка по средствам клиентов упала до 1,93 %, а по депозитам – до 0,15 %. Больше всего это коснулось иностранных (0,29 %), региональных и сберегательных банков (0,19 %), а также Raiffeisen Switzerland (0,20 %). Единственным исключением были фондовые биржи, которые показали увеличение до 0,19 %.

Перспективы

Одной из основных проблем регулирования в будущем, вероятно, будет внедрение нового законодательства, которое кардинально изменит финансовые учреждения и предоставляемые ими услуги. Более того, недавняя реализация автоматического обмена информацией окажет существенное влияние на банковский сектор страны. С 1 января 2017 г. банковская тайна больше не препятствует передаче данных, касающихся иностранных клиентов. Это, в свою очередь, может привести к ускорению концентрации швейцарской системы управления капиталом.

Именно в Швейцарии появилось такое понятие как «банковская тайна». Страна столетиями скрупулезно выстраивала банковскую инфраструктуру, совершенствовала тематические законы, разрабатывала надежные схемы хранения средств вкладчиков. Благодаря нейтралитету и суверенитету страны, создан особый финансовый климат, в котором успешно расцветает и развивается банковская система Швейцарии. В чем особенности швейцарских банков?

Понятие банковской системы

Совокупность различных видов кредитных учреждений и национальных банков, которые работают в рамках одного механизма денежно-кредитного типа, называют банковской системой. Основные ее свойства:

- Специфика. Определяется ее составными элементами, то есть особенностями, которые отличают ее других систем.

- Динамика. Система постоянно модернизируется, совершенствуется, расширяется, пополняется новыми банками, связями и партнерами.

- Способность к взаимозаменяемости элементов. Например, в случае ликвидации одного банка, его функции с успехом может выполнять другое кредитное учреждение.

- Самоорганизация и саморегуляция. Банки реагируют на любые изменения в политической и экономической ситуации, корректируя свою политику.

При этом банковская система остается закрытой. Да, обмен информацией между банками осуществляется, создаются статистические сборники и информационные справочники, но данные о вкладах клиентов, об остатке денег на счету, об их движении никуда не передаются. Банковская система Швейцарии является своеобразным эталоном для других подобных механизмов, так как она работает максимально эффективно, стабильно, слаженно и надежно.

Особенности швейцарской банковской системы

Банковская система Швейцарии характеризуется строгими правилами. Все финансовые учреждения, ведущие банковскую деятельность, регулируются Федеральной банковской комиссией и Национальным Банком Швейцарии. Все банки, желающие осуществлять торговлю банкнотами, должны получить специальное разрешение комиссии. Более одной трети налогов со всех швейцарских компаний приносит банковская деятельность.Она построена на универсальных профильных принципах, но в то же время, очень диверсифицирована.

На сегодняшний день в Швейцарии насчитывается около 250 банков и столько же филиалов по всему миру. Сектор разнообразен, так как банки отличаются по размеру, бизнес-модели, региональной ориентации и структуре собственности. Здесь базируется несколько крупных организаций, два десятка кантональных, четыре десятка биржевых учреждений, шесть десятков сберегательных и региональных финансовых институтов. Остальная часть – это частные банки и учреждения, контролируемые иностранцами.

Крупные банки

К таковым относятся Кредит Свис Групп и ЮБиЭс АГ. Активы этих двух гигантов составляют половину совокупного баланса всех швейцарских банков. ЮБиЭс АГ занимается операциями с ценными бумагами, инвестиционной деятельностью. Кредит Свис Групп консультирует частных клиентов, оказывает финансовые услуги по всему миру, в качестве финансового посредника учреждение обслуживает государственные институты и транснациональные фирмы.

Кантональные банки

Всего в Швейцарии 26 кантонов. В них функционирует 24 банка. Это наполовину государственные предприятия, которые работают под гарантией государства. Однако кантональные банки придерживаются коммерческих принципов работы и занимаются развитием кантональной экономики. Основное направление их деятельности – прием депозитов и кредитование.

Сберегательные и региональные учреждения

Это мелкие банки с универсальным направлением деятельности. Их работа ограничивается регионами. Из плюсов сотрудничества с ними можно отметить абсолютную осведомленность в местных условиях ведения хозяйственной деятельности и близость к клиентам.

Частные учреждения

Старейшие представители банковской системы Швейцарии – частные банки. Де-юре они принадлежат частным лицам, а также организациям с ограниченной ответственностью. Такие структуры несут неограниченную ответственность своим личным имуществом. Основное направление деятельности – управление активами частных клиентов. Обычно организации не принимают депозитные вклады и сбережения от широкого круга клиентов, ограничиваясь определенным кругом.

Группа Райффайзен

К группе банков Райффайзен относятся организации, независимые между собой, но имеющие сильные связи с определенным регионом. Это учреждения с вековой историей, имеющие филиалы по всей стране объединенные между собой в швейцарский союз банков Райффайзен. Организации считаются ведущими розничными швейцарскими банками, которые занимаются в основном консультациями и реализацией банковских услуг.

Банки иностранцев

Банковская система Швейцарии допускает вероятность функционирования у себя на территории финансовых учреждений с иностранным капиталом. Если более половины голосов участников фирмы принадлежит гражданам из-за рубежа, то такой банк считается иностранным. В Швейцарии успешно функционируют Европейские и японские учреждения, которые занимаются в основном иностранным бизнесом и управлением активами.

Сколько уровней в банковской системе Швейцарии?

Для швейцарской банковской системы характерен трехуровневый формат. На первом уровне располагается швейцарский центральный(Национальный) банк с головными офисами, представительствами, агентствами. Также на первом уровне находится и Федеральный финансовый надзорный орган Швейцарии и банки кантонального значения.

Ответственным за стабильность на швейцарском финансовом рынке, а также за климат на кредитно-финансовом поприще в стране является Национальный банк Швейцарии на пару с Федеральным надзорным тематическим органом. Стоит заметить, что обычно в других странах национальный банк является государственным. Но в швейцарии это не так. Крупнейший и главный банк страны является частным акционерным обществом. В качестве держателей акций организации выступают кантоны, частные инвесторы и банки кантонального уровня.

Также стоит знать, что Нацбанк Швейцарии не выступает в качестве регулятора – эту роль выполняет Федеральная комиссия по банкам. Наличие такого Банковского комитета можно назвать еще одной особенностью всей швейцарской банковской системы. Орган не подчиняется ни государству ни Национальному банку. Он занимается контролем над соблюдением Закона о банковской деятельности и выполнением свода прав установленных нормативов. Комитет защищает интересы акционеров и опирается в своей деятельности на внутренний аудит банка и независимые аудиторские службы. Решение Комитета является окончательным и подлежит обязательному выполнению

Немного информации о кантональных банках Швейцарии: эти организации являются государственными и контролируются кантональными властями. Кредитно-финансовые учреждения этой категории уже давно считаются одними из самых надежных и стабильных в мире. Появились кантональные банки из-за того, что население нуждалось в дешевых кредитах. Таким образом после выдачи займов государственного типа на выгодных условиях экономика страна начала развиваться более стремительно. Сфера деятельности банков кантонального типа довольно обширна, но более успешная – это ипотечное кредитование, сфера управления активами, вопросы сбережения средств.

Второй уровень банковской системы Швейцарии – это разные типы коммерческих банковских учреждений. Более половины всех швейцарских депозитов(а это более 50%) приходятся на банки транснационального типа UBS и Credit Suisse. Стоит заметить, что каждый из этих кредитно-финансовых организаций имеет также целую сеть филиалов и представительств не только в Швейцарии, но и за рубежом. Банки охватывают многие сферы деятельности, но наибольшей популярностью пользуются услуги по управлению активами, банкингу частного характера, инвестиционным операциям.

Также ко второму уровню банковской системы Швейцарии относятся сберегательные и региональные швейцарские банки. Они оказывают услуги населению в плане ипотечного кредитования, приема депозитов, корпоративные займы и т.д. На этом же уровне находятся и биржевые банки, которые занимаются в основном управлением активами и клиентским обслуживанием как внутри страны, так и за ее пределами. Старейшие банки второго уровня – это частные кредитно-финансовые организации или частные банкирские дома, сформированные в виде партнерств. Они в основном занимаются управлением инвестиционными клиентскими портфелями.

Более 40% от общего количества швейцарских банков – это филиалы и дочерние компании иностранных кредитно-финансовых организаций. Кластер играет очень важную роль во всей банковской системе Швейцарии. Финансовые компании этой категории делятся на те, которые не принимают депозиты, но оказывают прочие финансовые услуги, и те, которые наравне с обычными услугами принимают вклады от клиентов.

И, наконец, третий уровень банковской системы Швейцарии представлен ссудными кассами и банками кооперативного страхования. Эти организации традиционно занимаются операциями по процентному и валютному арбитражу.

по подбору зарубежных счетов для предпринимате-

лей от экспертов по работе с международными

банками и счетами для нерезидентов

с опытом 20+ лет.

по подбору зарубежных счетов для предпринимателей от экспертов по работе с международными банками и счетами для нерезидентов с опытом 20+ лет.

Швейцария имеет давние и сильные банковские традиции, которые прочно укоренились по всей стране. Будь то частный, кантональный или региональный банк, каждый из них отличается своим размером и предлагаемыми услугами. Благодаря этому, сегодня у каждого есть возможность выбрать учреждение, наиболее соответствующее личным потребностям. И конечно же, такое разнообразие услуг вызывает несколько логичных вопросов — сколько банков в Швейцарии? насколько доступны и надежны швейцарские банки? и как открыть счет в швейцарском банке физическому лицу?

Швейцарские банки — история рождения банковских традиций

Как мы уже сказали, Швейцария имеет богатую историю и свои традиции. И мало кто знает, что еще до Первой мировой войны открыть счет в швейцарском банке возможно было не только на свое имя, но и на имя друга или родственника. Более того, понятие о конфиденциальности в те времена уже активно использовалось. Вся информация о клиенте и его активах, была надежно защищена от третьих лиц и государственных учреждений.

Такой способ обслуживания клиентов имел популярность до 1900-х годов. А вот основной пик популярности пришелся накануне Первой мировой войны, в период введения подоходного налога во многих странах. Поэтому для состоятельных лиц и предпринимателей, заработавших свой первый небольшой капитал, счет в швейцарском банке стал настоящей гаванью секретности и высокой защиты личных активов.

Однако, соседним странам не совсем понравилась такая тактика привлечения инвестиций. К тому же в этот период времени, швейцарцы тактично отказались сотрудничать с правительством в их попытках отследить лиц, уклоняющихся от уплаты налогов.

И чуть позже, правительство Франции решает устроить рейд на швейцарский банк, расположенный на территории их страны, в результате которого, выявилось, что швейцарские банкиры смогли обеспечить более 1000 французам уклониться от прироста капитала и налогов на наследство.

После этого громкого дела, швейцарцы решают ответить прозрачностью, правда не так, как ожидали французы. Они становятся более прозрачны, но только в отношении правительства Швейцарии в части введения политики запрета раскрывать личность своего клиента для иностранных государств. Раскрытие персональной информации — расценивалось, как преступление. Кстати, чуть позже, многие государства также решают ввести такую же политику по соблюдению конфиденциальности, с целью привлечения иностранных инвестиций.

Банковская система Швейцарии и ее современная банковская тайна

С того времени, когда Швейцарию считали оффшором прошло очень много лет. Сегодня это государство имеет одну из наиболее регулируемых банковских систем в мире, как внутри, так и за ее пределами. Конфиденциальность швейцарской банковской системы заключается не в том, что вы должны снизить свою налоговую нагрузку.

Конфиденциальность здесь, это прежде всего защита вас и ваших активов от недобросовестных и нечестных действий по отношению к вам со стороны вашего правительства или конкурентов или родственников.

Например, понятие банковская тайна в России, Украине, Белоруссии или в любой другой стране постсоветского пространства, означает не уклонение от уплаты обязательных налогов, а снижение привлечения внимания со стороны “не тех людей”. Безусловно, сегодня оффшоры уже отходят в прошлое и все страны обязаны придерживаться прозрачности в своей работе.

Однако, швейцарская банковская система по-прежнему гарантирует каждому своему клиенту высокую конфиденциальность и защиту активов, за счет утвержденной строгой политики в отношении того, какой персонал в структуре банка должен знать, какую-либо информацию о своем клиенте.

Конечно, банковская тайна в том виде, в каком ее понимали 100 лет назад, давно неактуальна. Однако, если вы хотите ограничить количество людей, к доступу личной информации, банковское дело в центре богатства, таком как Швейцария, может стоить вашего внимания и рассмотрения.

Список банков Швейцарии и размеры их активов в 2020 году

На сегодня в Швейцарии ведут свою деятельность 252 банка. Каждое учреждение предлагает своему клиенту открыть счет в банке Швейцарии на разных условиях, например, удаленно или с личным присутствием, внесением или не внесением обязательного депозита на счет. Ниже мы представим список банков Швейцарии, которые заслуживают вашего внимания (конечно, это неполный их перечень)

| № | Название банка | Размер активов млн в CHF | Год основания |

| 1 | Banque Cantonale de Genève | 24 742 322 | 1816 |

| 2 | Mirabaud & Cie SA | 3 216 029 | 1819 |

| 3 | Credit Suisse Group AG | 569 295 502 | 1856 |

| 4 | Zurich Cantonal Bank | 165 867 164 | 1870 |

| 5 | Graubündner Kantonalbank | 28 293 586 | 1870 |

| 6 | Bank Julius Bär & Co. AG | 93 129 462 | 1890 |

| 7 | Basler Kantonalbank | 27 304 637 | 1899 |

| 8 | Bank Cler AG | 18 815 719 | 1927 |

| 9 | Migros Bank AG | 47 033 315 | 1958 |

| 10 | BANQUE HERITAGE SA | 679 411 | 1985 |

| 11 | Credit Europe Bank (Suisse) SA | 466 537 | 1987 |

| 12 | CIM BANQUE SA | 1 478 065 | 1990 |

| 13 | BS Bank Schaffhausen AG | 1 281 677 | 1998 |

| 14 | LGT Bank (Schweiz) AG | 9 096 855 | 2001 |

| 15 | Swissquote Bank SA | 5 907 666 | 2001 |

Насколько безопасна швейцарская банковская система?

И, во-вторых, Швейцария отреагировала на законодательство ЕС, чем обеспечила себе доступ на европейский рынок в качестве стороннего государства. Таким образом, данные реформы были направлены на приведение законодательства Швейцарии в соответствие с Директивой ЕС 2014-65 “О рынках финансовых инструментов” II (MiFID II) и Регламентом (ЕС) No 600-2014 “О рынках финансовых инструментов” (MiFIR).

И даже несмотря на ежегодное изменение правил во всем мире, Швейцария по праву остается очень привлекательным финансовым центром, поскольку сочетает в себе многолетний накопленный опыт, особенно в сфере частного банковского обслуживания и управления капиталом.

В частности, швейцарский финансовый центр является лидером на мировом рынке активов, управляемых за пределами страны проживания владельца, с долей мирового рынка около 27% Профессиональные консультации, высококачественные услуги и сложные банковские продукты — традиционные сильные стороны швейцарских финансовых учреждений.

К тому же, сегодня банковское законодательство Швейцарии гарантирует сохранность средств на счете каждого своего клиента. В случае начала процедуры банкротства банка, депозитные вклады до 100,000 CHF(а до 2008 года сумма составляла 30,000 CHF) попадают в привилегированную группу и в обязательном порядке должны быть возмещены клиенту.

Как открыть счет в швейцарском банке физическому лицу? — рекомендации специалистов

Многие банковские учреждения позволяют открыть счет в банке Швейцарии физическому и юридическому лицу как удаленно, так и с личным присутствием. Сроки открытия счета занимают в среднем от 2 до 10 дней. Начальный депозит по счету в швейцарском банке варьируется от $5000 и может достигать сотни тысяч и даже миллионов долларов США, все зависит от целей открытия такого финансового инструмента.

Если говорить о типах счетов, то на сегодня у вас есть возможность открыть личный, корпоративный, депозитный счет в швейцарском банке. Осуществление финансовых операций происходит за счет удобного и функционального интернет-банкинга. А для простоты расчетов клиентам предлагается использовать не только привычные нам платежные карты, но еще и современные сервисы, как — Apple Pay, Google Pay и Samsung Pay.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для лиц с депозитом €5000+ от банковского эксперта с опытом 7+ лет.

Свяжемся с вами в течение 10 минут

Свяжемся с вами в течение 10 минут

Рекомендации специалистов портала Internationalwealth.info

Конечно, многое зависит от индивидуальных потребностей клиента, именно по этой причине выбор зарубежного банка осуществляется в каждом случае отдельно. И по этой же причине, эксперты портала Internationalwealth.info хотят обратить ваше внимание на несколько моментов.

Во-первых, чаще всего процедура открытия счета в банке Швейцарии выполняется при помощи специализированных компаний, финансовых консультантов. Поэтому мы рекомендуем серьезно подходить к их выбору, для избежания мошеннических действий со стороны непрофессионалов.

Во-вторых, выбирайте надежный банк, с хорошей ликвидностью, репутацией. По сути, каждый банк Швейцарии имеет лицензию и приличный запас ликвидности, ну а чтобы не тратить свое время для поиска подходящего банка конкретно для вас, рекомендуем записаться к нам на бесплатную консультацию: info@offshore-pro.info.

В-третьих, определите сразу для себя нужное количество банковских продуктов и услуг — личный, депозитный, корпоративный счет в банке Швейцарии, наличие платежных карт Visa/MasterCard и т.д. Тут важно понимать, что чем больше банковских услуг вы получаете, тем больше будут расходы на содержание такого счета.

Ну, и пожалуй последнее, в связи с участившимися случаями мошенничества и некомпетентностью людей, называющих себя экспертами при открытии счета в швейцарском банке, убедительно вас просим быть осторожными при выборе посредника и, по возможности, избегать компании с сомнительной репутацией.

Если вы сейчас находитесь в поиске лучшего предложения для открытия счета в швейцарском банке или в банке другой юрисдикции, пожалуйста свяжитесь с нашими специалистами по адресу выше и обсудите все детали. Мы гарантируем высокий уровень профессионализма и конфиденциальности.

Как открыть счет в швейцарском банке онлайн за 10 дней?

Для того, чтобы открыть счет в швейцарском банке за 10 дней онлайн, вам потребуется предоставить полный пакет документов и оплатить стоимость услуги за открытие счета. Для получения более детальной информации, пожалуйста свяжитесь с нами по адресу: info@offshore-pro.info.

Какие требования у швейцарского банка к физическому лицу?

Важно понимать, что у каждого банка свои требования к процессу открытия банковского счета для физического лица нерезидента, поэтому конкретно прописать все требования невозможно. Если вы желаете узнать стоимость и процессы открытия счета в швейцарском банке, воспользуйтесь нашей консультацией: info@offshore-pro.info.

Гарантируются ли депозиты в банках Швейцарии?

Да, гарантируются. В случае объявления банка банкротом, предусмотрена гарантированная сумма возврата по вкладу в размере 100 000 СНF.

Читайте другие интересные статьи портала InternationalWealth.info:

Демонстрация скрытой силы, явное или неявное, в условиях тяжелейших санкций стало нормой международной политики. Вследствие этого международное сотрудничество во многих сферах было либо свёрнуто /…

Saxo Bank не позволяет открывать новых брокерских аккаунтов клиентам из России и Беларуси, а все существующие счета должны быть закрыты не позднее 6 июня 2022 г. Письма об…

Уходящий в отставку председатель UBS Group AG Аксель Вебер сказал, что не видит будущего для многих международных банков в России, даже при заключении мирного договора,…

Сколько средств может понадобиться российским банкамКакие банки могут нуждаться в докапитализацииМнение российских финансовых аналитиковПоказатели Н1.0 у 13 значимых российских банков на февраль 2022…

Почему банки не любят крипту: отсутствие контроляСмена риторики: какие банки работают с криптойПочему следует инвестировать в криптовалютуНедостатки инвестиций в крипту Появление криптовалюты нанесло…

С чего началась история банковского дела, и кто создал первый банк в мире? Какая страна лидирует в рейтинге крупнейших банком мира? А какие финансовые институты…

Несмотря на раскрытие информации по многим счетам, открытым в швейцарских банках, не все из вкладчиков знают, кому они доверяют свои активы, и кто ими управляет…

История банковского дела в Швейцарии появилась в 13 столетии, а первые известные швейцарские банки были основаны на рубеже 17 и 18 столетия, сохранив свою уникальность…

Швейцария всегда славилась надежными финансовыми институтами, которые специализируются на управлении благосостоянием, из почти 250 банков можно выделить пять банков, которые обладают наилучшей экспертизой в управлении капиталом и «private banking” является основным направлением деятельности. Поэтому мы не рассматриваем UBS и Credit Suisse – так как этит банки имеют более широкую специализация, от ритейловых услуг, до корпоративного и инвестиционного бизнеса. Итак, наша пятерка банков:

- Pictet Cie

- Lombard Odier

- Safra Sarasin

- Vontobel AG

- Julius Baer AG

В список попали только швейцарские банки с активами под управлением от 180 миллиардов франков и собственным капиталом от 1 млрд франков. При этом три банка являются частными, а два банка явлються публичными финансовыми институтами, акции которых торгуются на Швейцарской фондовой бирже (Julius Baer, Vontobel).

Давайте составим несколько таблиц с кредитными рейтингами и финансовыми показателями, чтобы выделить победителя, среди «лучшей пятерки», за самый высокий показатель присуждается 5 баллов, за самый низкий 1 балл. Вся информация по состоянию на 31 декабря 2020 года.

Кредитные рейтинги пятерки лучших банков

| S&P | Moody’s | Fitch | Баллы |

| Pictet & Cie | Aa2 | AA- | 5 |

| Julius Baer International | Aa3 | 4 | |

| Lombard Odier | AA- | 3 | |

| Vontobel AG | Aa3 | 2 | |

| Safra Sarasin Group | A | 1 |

Сумма клиентских активов под управлением

| Активы по управлением, млрд франков | Баллы | |

| Pictet & Cie | 609 | 5 |

| Julius Baer International | 434 | 4 |

| Lombard Odier | 316 | 3 |

| Vontobel AG | 248 | 2 |

| Safra Sarasin Group | 192 | 1 |

Уровень достаточности собственного капитала

| Tier 1 ratio | Баллы | |

| Safra Sarasin Group | 36.70% | 5 |

| Lombard Odier | 29.70% | 4 |

| Julius Baer International | 21% | 3 |

| Pictet & Cie | 20.60% | 2 |

| Vontobel AG | 19.80% | 1 |

Рэнкинг по сумме собственного капитала

| Собственный капитал, млрд франков | Баллы | |

| Safra Sarasin Group | 5.5 | 5 |

| Julius Baer International | 4.4 | 4 |

| Pictet & Cie | 3.17 | 3 |

| Lombard Odier | 1.4 | 2 |

| Vontobel AG | 1.03 | 1 |

Итоговый рейтинг самых лучших банков Швейцарии

| Итоговое место | Баллы | |

| Pictet & Cie | 1 | 15 |

| Julius Baer International | 1 | 15 |

| Safra Sarasin Group | 2 | 12 |

| Lombard Odier | 2 | 12 |

| Vontobel AG | 3 | 6 |

Заключение

Сразу несколько банков набрали одинаковое количество баллов, и соотвественно разделли первый и вторые места. Нашим фаворитом является Pictet & Cie, который кстати уже на протяжении нескольких лет входит в 50 самых надежных банков мира по версии издания Global Finance. Особенно, хотелось бы отметить банк Safra Sarasin за наилучшие показатель достаточности собственного капитала, что являеться ключевым показателем финансовой устойчивости, при выборе иностранного банка для частного вкладчика.

Хотели бы отметить, что мы можем помочь в открытии счета во всех банках, которые были проанализированы в данной статье, при условии минимального вклада от 5 миллионов долларов США.

Автор статьи

Читайте также: