Тинькофф на какой бирже торгуется

Обновлено: 26.07.2024

Котировки акций TCS Group Holding PLC сегодня онлайн и другая финансовая информация, включая курс акций, цену закрытия предыдущего дня, объем, изменение за год, дневной диапазон, диапазон за 52 недели, рыночную капитализацию, доход, дивиденды и другое. Получите более подробную информацию в одном из следующих разделов: «Прошлые данные», «Графики», «Технический анализ» и других.

Проголосуйте и узнайте мнения остальных пользователей

. "Тинькофф банк" запустил сервис мгновенных платежей Tinkoff Pay, в будущем его смогут использовать и клиенты других банков, сообщает пресс-служба кредитной организации. ПРАЙМ.

"Тинькофф Банк" запустил свой сервис для оплаты покупок при помощи смартфона Tinkoff Pay, это своего рода аналог Samsung Pay, Apple Pay и Google Pay. Об этом сообщил вице-президент.

Аналитика по TCS Group Holding PLC

С момента начала спецоперации в финансовом секторе произошло много изменений. Шоковое поднятие ключевой ставки до 20%, массовый отток депозитов, рост курса доллара и его резкое.

Внешний фон утром среды можно назвать умеренно позитивным. Цены на нефть растут после снижения накануне, а настроения на мировых фондовых площадках преимущественно оптимистичны. В.

Новая неделя началась с очередных распродаж российских акций. По итогам дня индекс Мосбиржи потерял 2%. Однако снижение на этот раз шло не общим фронтом.Намного лучше рынка.

Сведения о компании TCS Group Holding PLC

Сведения о компании TCS Group Holding PLC

TCS Group Holding PLC является кипрским цифровым поставщиком финансовых онлайн-услуг и услуг, связанных со стилем жизни, через свою экосистему. В состав группы входят Тинькофф Банк, его оператор мобильной виртуальной сети Тинькофф Мобайл, Тинькофф Страхование, его управляющая компания Тинькофф Капитал, Тинькофф Софтверный Центр, сеть центров разработки в крупных городах России и Тинькофф Образование. Основная деятельность TCS Group Holding PLC включает потребительское кредитование, транзакционные и платежные услуги и прием депозитов, а также прочую финансовую и нефинансовую деятельность, такую как продажа страховки, пенсионные фонды и туристические услуги. Группа обслуживает всех своих клиентов удаленно через онлайн-каналы и облачный колл-центр. Ключевым бизнесом Группы является Тинькофф Банк, полностью онлайн-банк.

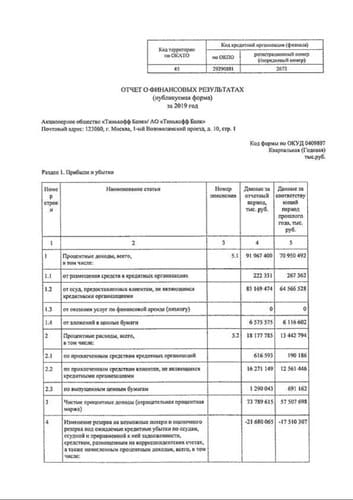

Отчет о доходах

Техническое резюме

Трендовые акции

Трендовые акции

начистоту . сбер по 122, бизнес,недвига ,стабильность. тинек- новому владельцу не нужна,не соединяет с имеющимся банком,бизнес ноль,к осени невозвраты по кредитам,отток клиентов..и цена по 2000. Бред. На бизнес нужно смотреть ..Титаник =тинёк

вы бы считать научились. у сбера капитализация почти в 12 раз больше, но и акицй выпущенно в 113 раз больше, еслисократить акции сбера до кол-ва акций тинька,, то цена сбера была бы около 13836, посчитайте сначала, а потом пишите бред, или не пишите, так как посчитаете и поймете, что вполне себе рыночнач цена.

оо, сегодня день энерго) все энергетов с приставкой "энерго" будут пампить, ждемс ленэнерго

Я ж тебя послал с ветки БСП. Ты все-таки пришёл сюда. Надеюсь ты понимаешь, куда тебе дальше придётся идти?

Всем привет! Решив инвестировать, перед нами встает очень важный вопрос - какого брокера выбрать . Это очень важный момент, потому что от правильного выбора зависит удобство и доступность инвестирования.

У меня открыт брокерский счет в Тинькофф и Сбербанке. Поэтому я могу сравнить оба приложения и сказать, какое же из них лучше. Я уже делал обзор на брокера Сбербанк в своем видео , можете посмотреть. Короткое видео, которое получилось очень информативным. Сегодня же в основном сделаю упор на приложение Тинькофф Инвестиции , рассмотрю основные важные вопросы, чтобы вам стало проще выбрать (хотя бы из этих двух брокеров). Итак, давайте начнем.

1. Открытие счета

Большим плюсом и преимуществом как у Тинькофф, так и у Сбера является возможность открыть счет дистанционно , то есть не выходя из дома. Вам не придется стоять в очереди в банке и тратить свое время. Заполните заявку на сайте Тинькофф, и через 2 дня к вам приедет представитель и выдаст договор с дебетовой картой (если у вас не было продуктов данного банка). И все, вы сможете инвестировать!

2. Комиссии и тарифы

Скажу так - у Тинькофф комиссии за совершение сделок выше, чем у Сбербанка. У второго есть два типа комиссий - если у вас Инвестиционный тариф, вы платите 0.3% за сделку, если Самостоятельный - 0.06%, что очень выгодно. У Тинькофф же вы платите 0.3% . Тут уже решайте сами.

Плата за брокерское обслуживание отменена и у того, и у другого брокера. Если в Сбербанке вы платили 149 рублей в месяц (если совершали сделки), а в Тинькофф - 99 рублей, то сейчас такой платы нет. Однако у Тинькофф есть плата 99 рублей за обслуживание вашей дебетовой карты . Но есть один плюс - если на карте у вас 0 рублей, то вы ничего платить не будете!

У меня эта карта лишь для пополнения брокерского счета, и обычно она пустует. Поэтому я не плачу никаких денег. Удобно!

3. Работа приложений, "начинка".

Думаю, многие знаю, что приложение Сбербанка работает не очень. Да, бывает, что вылетает, не подключается к серверу. Да, такая проблема есть. То есть Сбербанк Инвестор - приложение, мягко говоря, сырое . Да и внутри у него не так много возможностей. Инвестировать на иностранный рынок нет возможности, потому что приложение работает через Московскую биржу. График акций не очень удобный. Собственно, особо ничего интересного там и нет.

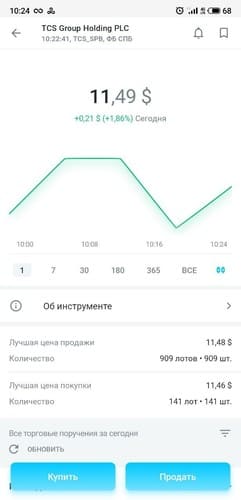

Что же у Тинькофф? Удобное приложение, быстро подключается, сбоев не наблюдал (кроме одного раза). Приложение дает много возможностей. График акций не только линейный, но есть и график Японских свечей. Можно инвестировать в иностранные активы , можно посмотреть аналитику своего портфеля с разбивкой на валюту, компании и отрасли. Тинькофф Инвестиции может собрать вам портфель исходя из типа инвестора и вашего капитала.

На данный момент у меня два брокера, Тинькофф Инвестиции и Сбер Инвестор. Основная часть портфеля и ИИС размещены у ТИ, а примерно 5% от всех вложений находятся на Сбере. В этой статье напишу про свой опыт работы с Тинькофф Инвестициями, а в следующей расскажу подробно про Сбер, почему там держу только малую часть портфеля.

Как Тинькофф Инвестиции стали моим брокером

Первый брокерский счет у меня был в Кит Финанс, с ним я делала первые шаги в инвестировании в 2017 году, работала еще в программе QUIK. Это представляло определенные сложности в плане удобства (не считая сложности и запутанности самой программы), тк у меня мак и для того чтобы зайти в терминал, приходилось перегружаться в Windows.

Затем появились Тинькофф инвестиции с приложением для торговли на бирже, сначала они оказывали брокерские услуги через посредника (БКС), и я, будучи уже клиентом банка, некоторое время наблюдала за их развитием. Поэтому когда они получили собственную лицензию на брокерскую деятельность, открыла сначала обычный брокерский счет. Это было удобно — легко забросить деньги с карты и вывести с брокерского счета обратно на карту за секунду, в то время это было очень круто, а сейчас это уже вроде как норма индустрии, но далеко не все брокеры так могут.

Попробовала приложение, мне понравилось — по сравнению с Квиком это было нереально просто и удобно, в любой момент можешь зайти и посмотреть как дела. И я открыла там же ИИС, закрыв все счета у Кит Финанс.

В этой статье расскажу о тонкостях работы для каждого типа счетов на основе своего личного опыта.

Коротко о брокере

- Брокер Тинькофф Инвестиции входит в тройку ведущих операторов по данным Мосбиржи , имеет все нужные лицензии .

- Дает доступ к бумагам на Санкт-Петербургской и Московской биржах, некоторым бумагам Лондонской биржи через супер удобное приложение и терминал с расширенным функционалом.

- Высокий уровень поддержки, что особенно важно для начинающих инвесторов.

- 10 февраля 2021 г. Акции TCS (Tinkoff Bank Holder) вошли в индекс MSCI Russia

О счетах

Обычный брокерский счет

Как уже упоминала, можно как быстро закинуть деньги на счет, так и вывести их — за секунду.

Даже если вы не инвестируете, то можно использовать брокерский счет для покупки валюты непосредственно на бирже, что при покупке на крупную сумму позволит заметно сэкономить. ТИ дает возможность покупать от 1$ (или другой валюты) по текущей рыночной цене, а лотами по 1000$ можно покупать по своей цене через инструмент лимитной заявки. Про типы заявок напишу ниже.

Я использую брокерский счет в основном для покупки дивидендных акций — сейчас у меня около 70% российских и 30% иностранных эмитентов. Дивиденды приходят на брокерский счет. Если бумаги куплены на ИИС, то дивы придут на ИИС.

Самый, на мой взгляд важный момент, что с этого счета, в отличие от ИИС вы можете выводить деньги на банковский счет (в выбранной валюте), когда угодно и сколько угодно, с учетом текущего НДФЛ. Если вы получили доход от сделок в текущем году, то при выводе денег брокер удержит НДФЛ.

Правило списания НДФЛ с брокерского счета Тинькофф Инвестиции

Если выводите сумму меньшую, чем текущая сумма НДФЛ, спишется ставка налога от выводимой суммы (13% для резидентов РФ), если сумма вывода больше текущей суммы налога, спишется вся сумма, а по итогам года брокер подбивает эти суммы и вы доплачиваете остаток, либо брокер возвращает переплату.

ИИС

У меня ИИС типа Б, то есть через 3 года после открытия счета я могу его закрыть и не уплачивать НДФЛ. Таким образом, при работе на этом счете я плачу только брокерскую комиссию.

У Тинькофф Инвестиций есть ряд ETF, за покупку/продажу которых брокер не берет комиссию. Эти бумаги подробно рассмотрю в следующей статье. Если покупать любой из этих инструментов на ИИС типа Б, инвестор не платит вообще ничего сверх биржевой стоимости актива.

При закрытии ИИС средства можно вывести на банковский счет в рублях, долларах США и евро.

Тарифы брокера

Для каждого счета (брокерского и ИИС) можно установить свой тариф , у Тинькофф Инвестиций их три — Инвестор, Трейдер и Премиум.

На обычном счете у меня тариф Инвестор, на ИИС я недавно перешла на тариф Трейдер, потому что он стал выгоднее. Я сделала табличку для сравнения тарифов:

Тариф Инвестор

На обычном счете я в основном покупаю бумаги и держу их в долгосрок, при этом сумма комиссий в месяц меньше 348 рублей (оборот меньше 116000). Поэтому на этом счете мне выгоднее платить комиссию по тарифу "Инвестор", ставка 0,3% от сделки и все —комиссия биржи и депозитария, которые у некоторых брокеров (например, Сбера), берутся дополнительно, включены.

Тариф Трейдер

На ИИС, наоборот, я совершаю больше операций и на бо́льшие объемы, поэтому здесь мне сейчас выгоднее тариф "Трейдер" — ставка 0,05% от сделки + абонентская плата 290 руб/мес. Если оборот в день превышает 200 000 руб, ставка снижается до 0,025%.

Абонентская плата =0, если вы не торгуете в течение месяца, если оборот более 5 млн или счет больше 2 млн руб.

Тариф Премиум — для крупного капитала

Если ваш счет превысил 3 млн руб, то выгоднее пользоваться тарифом Премиум, абонентская плата 0, комиссия 0,025% и практически неограниченные возможности выбора ценных бумаг, обычно доступные только квалифицированным инвесторам. Есть одно ограничение — этот тариф можно подключить только к обычному брокерскому счету.

Какой тариф выгоднее

Если у вас ежемесячный оборот (то есть сумма всех сделок, и покупки, и продажи) по счету меньше 116000, то выгоднее тариф Инвестор.

Но если вы планируете ряд сделок с бо́льшим оборотом, то можно временно переключиться на Трейдер и сэкономить:

И по истечении месяца можно вернуться обратно к тарифу Инвестор.

Переключится между тарифами можно хоть каждую минуту, как ответили в поддержке.

Поддержка

Отвечают в любое время, в том числе в выходные. Есть робот, если он не справился, автоматически чат переключается на оператора. Отвечают быстро, а главное по делу, всегда очень обстоятельно. Лично мне всегда было комфортно и каких-то казусов не случалось, всегда помогают. Для новичков это особенно важно, на мой взгляд, когда плаваешь в море разрозненной информации. Отвечают на все вопросы, которые касаются работы брокера, приложения и терминала, получения справок и отчетов, списаний НДФЛ.

Отчеты

Я веду гугл-таблицу своих сделок, для их заполнения беру все нужные данные в приложении — либо в операциях по счету, либо захожу в конкретный инструмент на вкладку события.

Или можно скачать один из отчетов:

На скрине не видно, есть также отчет о доходах за пределами РФ , для тех, кто получает дивиденды от иностранных эмитентов. Этот отчет я использую для самостоятельной уплаты налогов. Подробнее об этом планирую написать в ближайшее время.

Справки также заказываются в приложении. Если документ нужен на английском языке, то заказываете через поддержку, делают 15 рабочих дней. Я заказывала справку на английском языке для получения визы. 17 января запросила, 3 февраля она пришла на e-mail. Если нужна справка с мокрой печатью, то срок получения также 15 рабочих дней.

Совершение сделок и пара любимых фишек

Опишу фишки, которые мне особенно нравятся, и которыми пользуюсь постоянно в приложении. Иногда я пользуюсь и веб-терминалом, использую расширенный функционал для работы с графиками, но описание этого потребует отдельной статьи.

Всегда покупаю или продаю через стакан. Просто потому что быстро и удобно — тапаю слева (чтобы купить) или справа (чтобы продать) и сразу получаю окно с нужной ценой, остается забить только количество лотов, и моя заявка попадает в стакан. Такой тип заявок называются лимитными, с точной ценой. Можно покупать по рынку, но если нет спешки, лучше потратить 5 секунд и выставить свою цену.

2. Уведомления об изменении цены

Ставлю уведомления об изменении цены, чтобы не пропустить падения или роста бумаги, которая мне интересна, или ставлю колокольчик немного ниже уровня покупки, если планирую еще докупить. Так что благодаря этой фишке мне не приходится заглядывать в приложение каждую минуту, чтобы отслеживать изменение цены. После установки уведомления колокольчик появится на графике инструмента:

Еще на графике видно, когда и на каком уровне цены вы совершали сделки по этому инструменту. Это наглядно, и помогает мне сориентироваться в ценах при последующих сделках.

Есть возможность ставить стоп-лосс и тейк-профит, но для меня как средне- и долгосрочного инвестора это не очень актуально. Пару раз вылетела когда не надо и перестала ставить стопы, теперь пользуюсь только колокольчиком.

Доступ к биржам и бумагам

Тинькофф Инвестиции дают доступ к Санкт-Петербургской и Московской биржам. Можно покупать акции, облигации и ETF, доступные на этих биржах, а также расписки на акции TCS (Tinkoff Group Holder), которые торгуются на Лондонской бирже.

Есть возможность маржинальной торговли, лонг и шорт. Я не пользуюсь.

Торговать фьючерсами и опционами пока нельзя, но планируют добавить.

Также нет некоторых отдельных бумаг глубокоэшелонированных эмитентов, например Рязаньэнергосбыт, Красноярскэнергосбыт.

Если какая то бумага вам ну очень нужна, а в списке ее нет, пишите в поддержку, они такие заявки собирают и довольно оперативно добавляют. Был случай, когда один популярный блогер-инвестор попросил своих подписчиков написать в поддержку с просьбой вывести одну бумагу в доступ до неквалов, и они сделали.

Пульс

Инвестирование в акции российских компаний может быть весьма выгодным и становится всё более популярным способом сохранения и приумножения капитала. Одной из таких акций могут быть ценные бумаги АО «Тинькофф Банк», занимающего 23-е место по размеру активов среди всех банков РФ. В этой статье мы расскажем, как купить акции «Тинькофф» и какие есть особенности.

Описание компании

Прежде чем принимать решение о том, стоит ли купить акции «Тинькофф» и получать дивиденды, необходимо узнать о выбранном банке как можно больше. До 2015 года «Тинькофф Банк» назывался «Тинькофф Кредитные Системы» и одним из первых на российском рынке предложил удобную систему исключительно дистанционного обслуживания. У банка нет физических отделений и филиалов, потому весь документооборот происходит преимущественно в интернете или посредством курьеров. У АО «Тинькофф Банк» более десяти миллионов клиентов в России, и по размеру капитала он занимает 15-е место среди российских банков. Так оценивают его работу влиятельные агентства:

- АКРА — A;

- Moody’s — B1;

- Fitch Ratings — ВВ-.

Более половины акций банка (53,1%) находится в свободном обращении на бирже, а практически всей оставшейся частью и правами на торговую марку «Тинькофф» владеет Олег Тиньков, основатель и первый председатель совета директоров. В апреле 2020 года его на посту сменил Станислав Близнюк, ранее отвечавший за развитие бизнеса компании.

Финансовые показатели

Лучше всего о качестве работы банка и, как следствие, о перспективах вложения в его акции, скажут финансовые показатели. Изучив их, можно принимать взвешенное решение, стоит ли купить акции «Тинькофф» физическому лицу.

- Чистый доход за 2019 год — 82 620 677 тыс. руб. (на 16 981 528 тыс. руб. больше, чем за прошлый период);

- Финансовый результат за 2019 год — 31 849 752 тыс. руб. (на 19 320 541 тыс. руб. больше, чем за предыдущий период);

- Всего активов — 554 597 431 тыс. руб. (на 176 928 933 тыс. руб. больше).

10 марта 2020 года совет директоров АО «Тинькофф Банк» принял решение о первых в текущем году дивидендных выплатах. На одну акцию выплатят 0,21 долл. Общая сумма дивидендов составила 42 млн долл. Как можно заметить, банк показывает положительную динамику развития и готов продолжать выплачивать своим акционерам дивиденды. Как следствие, он может подойти для долгосрочных вложений.

Как купить акции частному лицу

Чтобы приобрести ценные бумаги компании «Тинькофф», необходимо следовать нашим рекомендациям:

1. Открыть счёт у брокера. Сделать это в «Открытие Брокер» легко, вот детальная инструкция.

2. Загрузить приложение для смартфона «Открытие Брокер. Инвестиции».

Доступны варианты для Android и iOS .

Ценные бумаги также можно приобретать в личном кабинете или торговых терминалах.

3. Авторизоваться в приложении.

4. Перейти в раздел «Торговля».

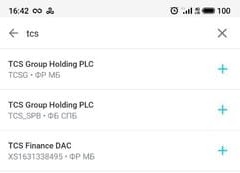

5. Найти ценные бумаги «Тинькофф» в строке поиска (тикер — TCS).

6. Перейти на вкладку актива. Здесь представлена информация о графике котировок, включая разбивку на период, актуальную цену на рынке и размер торгов.

7. Нажать «Купить» и ввести торговый пароль.

8. Указать цену покупки лота. Ценные бумаги можно моментально приобрести по рыночной цене или указать желаемую — тогда сделка совершится, когда стоимость опустится или поднимется до требуемого уровня.

9. Выбрать нужное количество лотов. У «Тинькофф» один лот равен одной акции.

10. Нажать «Купить» и подтвердить операцию.

Перспективность вложений в компанию

АО «Тинькофф Банк» показывает положительные финансовые результаты. Однако прежде чем определяться, стоит купить акции Тинькофф частному лицу или нет, необходимо посмотреть на успешность компании за прошедший период.

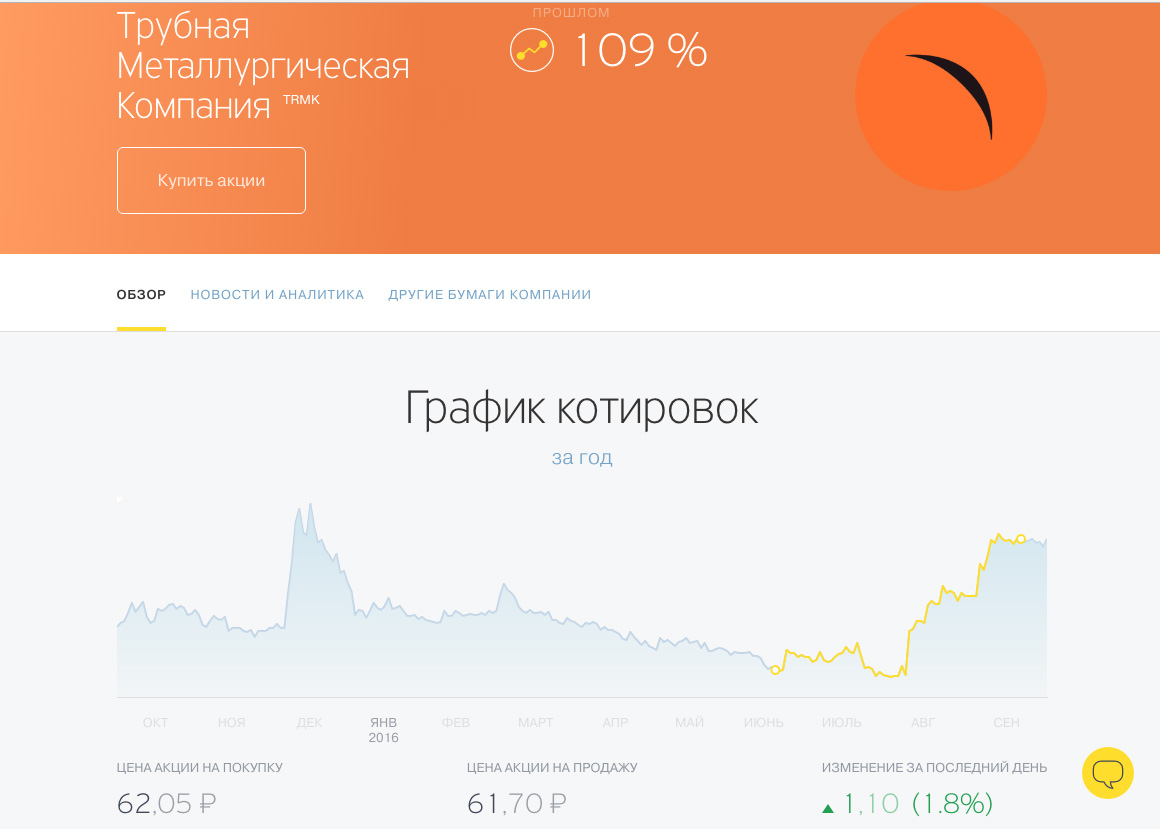

Вот график стоимости акций с разбивкой по годам с сайта «Тинькофф Банк» .

Если стоимость ценных бумаг снижается, можно купить акции «Тинькофф» по низкой цене и заработать с помощью одного из вариантов.

-

Оставить акции в собственности надолго и зарабатывать на дивидендах. Это удачный выбор для тех инвесторов, кто не гонится за быстрой прибылью и предпочитает надёжность.

Что важно знать перед покупкой

К этому относится не только информация, как и где купить акции Тинькофф, но и основные правила торговли на бирже.

-

Акции АО «Тинькофф Банк» можно купить на Санкт-Петербургской бирже (тикер TCS) в долларах, а также с недавнего времени и на Московской бирже (тикер TCSG) в рублях.

Это основное, что нужно знать для инвестиций в акции «Тинькофф». Необходимо внимательно изучать рынок ценных бумаг и отслеживать движение их цены.

Какие ещё акции могут быть интересными для инвестирования и как их приобрести, читайте в других статьях «Открытого журнала».

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Тинькофф Банк на своем сайте запустил инвестиционную площадку, на которой доступны акции, облигации и валюта. Чем она может заинтересовать частных инвесторов?

«Тинькофф Инвестиции» представляют собой сервис по покупке ценных бумаг и валюты. По сути, это максимально упрощенный вариант торгового терминала, который позволяет проводить сделки на Московской бирже и зарубежных площадках — NASDAQ и Нью-Йоркской бирже. В списке доступных инструментов сейчас 97 акций, 80 выпусков облигаций, включая валютные, а также доллар и евро.

Подобные сервисы и приложения для простой торговли ценными бумагами уже существуют у «Финама» («Магазин акций») и у БКС («Мой брокер»). Еще один проект — приложение «Источник» для торговли акциями, в котором можно работать с несколькими брокерами.

Чтобы пользоваться сервисом «Тинькофф Инвестиции», клиенту, как и для работы с любой торговой системой, необходим брокерский счет. Его можно открыть в компании БКС — это единственный партнер проекта. БКС организует доступ к торгам и предоставляет аналитику и инвестиционные идеи. За каждую операцию пользователь платит комиссию – 0,3% от суммы сделки, но не менее 99 руб. Других комиссий за обслуживание нет.

Сервис был разработан для тех, кто привык инвестировать в депозиты, но задумывается о более доходных вариантах, говорит вице-президент по разработке новых продуктов Тинькофф Банка Александр Емешев. Этот продукт не подойдет тем, кто хочет зарабатывать на внутридневных колебаниях (слишком велики комиссии), но заинтересует инвесторов, которые готовы долго держать купленные бумаги, продолжает он. Средняя сумма одной сделки, на которую рассчитывают в банке, — 40–50 тыс. руб. При инвестировании небольших сумм доход может оказаться совсем незначительным, предупреждает Емешев.

Инструменты, рассказывает Емешев, отбирались исходя из ликвидности: пользователям «Тинькофф Инвестиций» доступны те бумаги, по которым идет активная торговля. Инвесторы при этом не видят большинства данных по акциям, доступных пользователям обычного торгового терминала (вроде Quik). Им доступна только текущая стоимость бумаги, по которой он либо соглашается купить инструмент, либо отказывается. «Это равновесная цена, которая рассчитывается с учетом всех цен и объема спроса и предложения на бирже. Это позволяет нам гарантировать цену актива: инвестор точно сможет купить нужный объем бумаг по цене, которую видит в нашем сервисе», — поясняет он.

Как инвестировать

Воспользоваться сервисом можно, оставив заявку на сайте банка. После этого к вам приедет курьер с документами на открытие счета и оформит дебетовую карту. Зарегистрировать счет удаленно через портал госуслуг пока нельзя, но в будущем эта возможность, вероятно, будет добавлена, говорит Емешев. Сотрудник банка должен приехать в течение двух дней, однако пока этот процесс может занимать больше времени. Это связано, по словам Емешева, со слишком большим количеством заявок. «К началу ноября планируем открыть «Тинькофф Инвестиции» для всех пользователей», — предполагает Емешев. Пока сервис работает в тестовом режиме.

Развитие «без помех»: что говорили аналитики о кризисе 2008 года

Как вернуть себе и сотрудникам спокойствие и веру в будущее — 5 шагов

На рынке продовольствия паника. Сможет ли мир избежать голода

Локдауны в Китае грозят новым логистическим кризисом. Чего ждать

Риск вечного «медвежьего» рынка реален. В каких акциях пересидеть падение

В России — новые правила гособоронзаказа. Кому стало невыгодно работать

На США надвигается рецессия. Как действуют Джордж Сорос и Рэй Далио

Зачем главы крупнейших компаний чистят туалеты и едят собачий корм

Пользователь может выбрать одну из инвестиционных идей или самостоятельно решить, в какой инструмент вкладываться. На страничке акций и облигаций указано, сколько стоит инструмент, а также показаны прошлая доходность и график с изменением цены за год. Кроме того, можно ознакомиться с новостями и аналитическими отчетами.

На страничке облигаций кроме цены и графика указана информация о купонных выплатах. Из доходности вычитается накопленный купонный доход — неопытному инвестору так проще понять, сколько принесет та или иная облигация, рассказывает Емешев. Евробонды можно покупать минимальными лотами — от $1 тыс., доступны 39 выпусков еврооблигаций. Правда, предложений на покупку в момент теста РБК у сервиса не было.

Оплатить бумаги можно либо деньгами с брокерского счета (для этого надо предварительно перевести их с карты), либо напрямую с карты Тинькофф Банка. Покупка подтверждается СМС с кодом, который надо ввести в специальное поле. «Мы фиксируем цену на две минуты и ожидаем подтверждения сделки в течение этого времени. Затем котировка может измениться», — говорит Емешев.

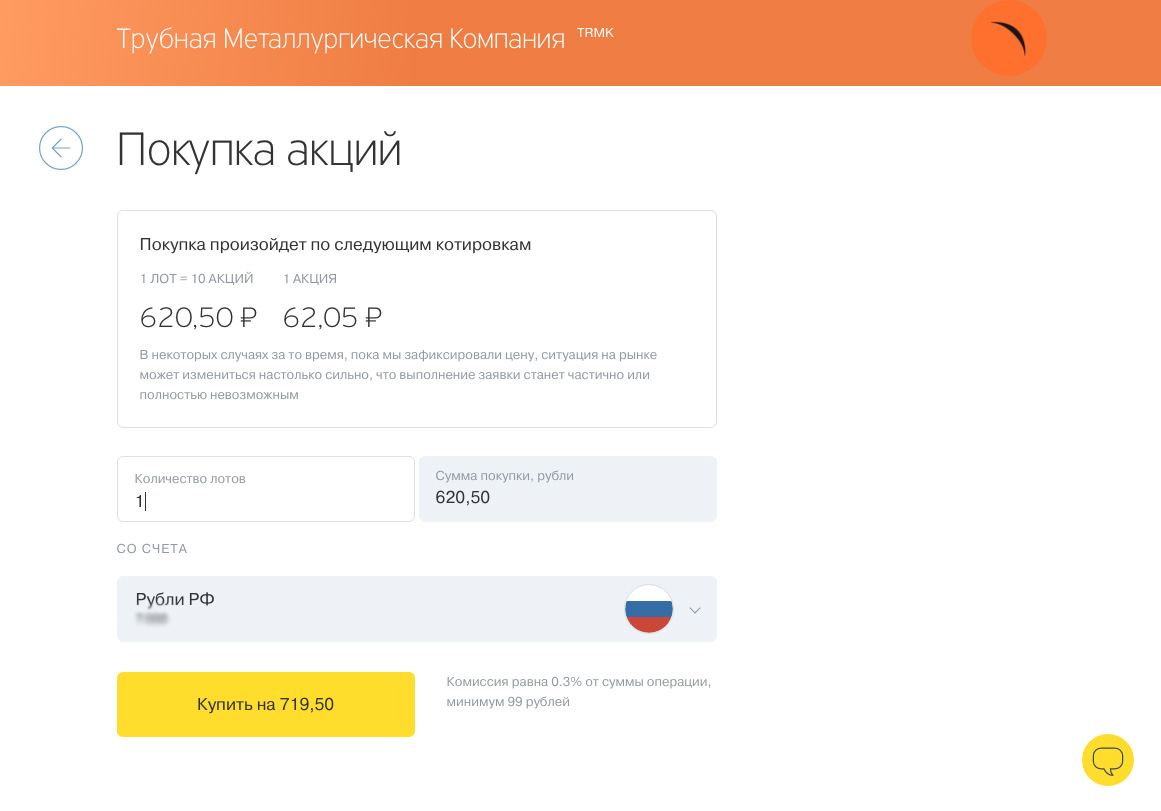

Корреспондент РБК проверял работу сервиса на акциях Трубной металлургической компании (ТМК), которые на момент покупки стоили 62,05 руб. Лот в десять акций обошелся в 620,5 руб., а вместе с комиссией сумма составила 719,5 руб. На следующий день их цена снизилась, и продавать бумаги пришлось по 60,55 руб. Убыток от операции составил 213 руб., из которых 198 руб. пришлось на комиссии. Для того чтобы покрыть комиссионные расходы, акции ТМК в нашем случае должны были бы вырасти на 32%.

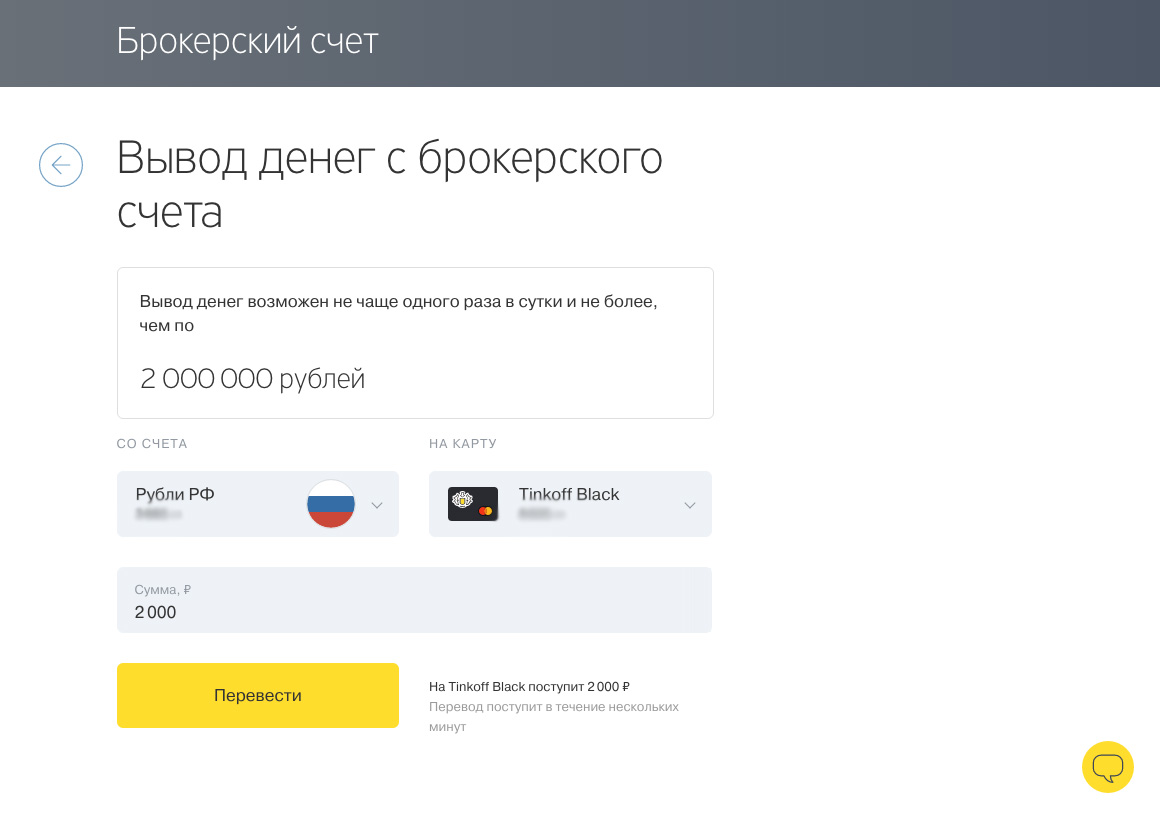

Выводить деньги со счета на карту можно один раз в сутки и не более 2 млн руб. У корреспондента РБК перевод денег на карту занял около 15 минут. «Обычно эта операция проходит моментально, но вывод всех средств со счета может занять до двух дней: мы обязаны посчитать прибыль инвестора и вычесть из нее 13-процентный налог», — рассказывает Емешев.

Стоит ли пользоваться

Заместитель генерального директора по инвестиционному анализу ИК «Церих Кэпитал Менеджмент» Андрей Верников положительно оценивает этот проект. «На рынке мало инвесторов в основном из-за сокращения доходов, но многие не торгуют по другим причинам: потому что фондовый рынок, по их мнению, связан с мошенничеством, а торговые терминалы кажутся людям слишком сложными», — рассказывает он. Простой интерфейс привлечет на рынок больше новых инвесторов, считает Верников.

Упрощение доступа к биржевой торговле может быть опасно для частных инвесторов, считает частный трейдер Андрей Агапов. Акции — высокорискованный инструмент, напоминает он, и в некоторых случаях стоимость портфеля может сократиться на 20% за несколько недель. Тогда инвестор будет чувствовать себя обманутым, поскольку это не тот уровень риска, на который он рассчитывал, приходя в банк, говорит Агапов. «Частных инвесторов нужно предупреждать о рисках, которых они, скорее всего, не понимают. И рассказывать, что аналогом банковского вклада все-таки являются облигации», — заявляет он.

Комиссия за обслуживание у других брокеров, по его словам, гораздо меньше, чем в сервисе «Тинькофф Инвестиции». Например, в БКС есть тариф «БКС Старт» для начинающих инвесторов: клиенту дается доступ к торгам акциями и облигациями на Московской бирже. В первый месяц комиссия составляет 0,0177% от оборота, а затем — 0,0354% при обороте до 1 млн руб. — это в десять раз меньше, чем у «Тинькофф Инвестиций». Впрочем, по этому тарифу также установлена минимальная комиссия — не менее 35,4 руб. за день и не менее 354 руб. за месяц. Дополнительно придется заплатить комиссию биржи (0,01%) и депозитария (177 руб. в месяц, если заключались сделки).

«Стандартный тариф примерно 0,04–0,05% от оборота в месяц, а 0,2–0,3% брокеры берут по тарифам с дополнительными услугами, например, с рекомендациями персонального инвестиционного консультанта», — рассказывает Агапов.

У большинства таких сервисов комиссии выше брокерских. Например, у приложения «Источник» она составляет 0,24% за сумму сделки при обороте до 1 млн руб., но не меньше 35,4 руб. в день, или 177 руб. в месяц, если за это время была заключена хоть одна сделка.

При долгосрочном инвестировании комиссии сервиса не будут накладными, считает Агапов. Верников из «Церих Кэпитал Менеджмент» отмечает, что такая комиссия даже полезна: она приучит инвесторов к долгосрочным вложениям, а не к спекуляциям.

Автор статьи

Читайте также: