Что такое накопительная банковская карта

Обновлено: 03.05.2024

Дебетовая карта – удобный платежный инструмент, позволяющий упростить процесс безналичных расчетов и получения наличных в разных уголках мира. Поскольку на дебетовой карте хранится остаток личных средств клиентов, справедлив вопрос, почему бы не получать доход с нее в виде денежных поступлений. Накопительная карта Сбербанка вызывает неоднозначные отклики у граждан. С одной стороны, она открывает ряд преимуществ для определенной категории граждан. С другой стороны, карта уступает по доходности и ограничена в использовании. Стоит ли пользоваться картой с целью получения дохода и каковы перспективы этого накопительного продукта, нужно решать, изучив условия программы и сравнив их с аналогами других финансовых учреждений.

Что такое накопительная карта

В списке дебетового пластика Сбербанка накопительная карта представлена единственным продуктом – социальной карточкой, доступной лишь ограниченной категории физических лиц. Неправильно было бы считать, что сфера охвата эмиссией ограничивается одними пенсионерами. Это значит, что владельцем пластика вправе стать получатель регулярных отчислений, проводимых от пенсионного органа, и не только от ПФР.

Накопительная карта от Сбербанка – дебетовый платежный пластик, условиями эмиссии которого эмитент принимает обязательства начислять фиксированный процент держателю.

Карта для накоплений представляет собой гибрид между банковским вкладом и обычным платежным пластиком, не запрещающим свободное распоряжение средствами и возможность регулярного и периодического пополнения. Она отлично подходит в роли универсального продукта, обеспечивающего полноценный банковский сервис:

- пополнение наличным и безналичным способом;

- переводы физ лицам и перечисления организациям;

- оплата регулярных обязательных платежей;

- подключение автоплатежей;

- доступ к управлению средствами из личного кабинета Сбербанк Онлайн;

- оплата интернет-заказов;

- работа мобильного банка;

- смс-оповещение и др.

При оформлении карты стоит внимательно изучить возможности и условия использования карты для накоплений:

- Эмиссия бесплатна, как и последующее обслуживание.

- Действие — 5 лет с правом перевыпуска.

- Платежная система – российский МИР.

- Рублевый счет.

- Обналичивание – до 0,5 миллионов в месяц без взимания комиссий через кассы и банкоматы Сбера.

- Выдача средств через сторонние организации – 1% от суммы или 150 рублей.

Работать с таким пластиком удобно, а начисление процентного дохода способно увеличивать накопления без риска обнуления прибыли при снятии денег со счета. Любой получатель отчислений по государственной линии сможет заработать 3,5% от суммы текущего остатка за каждый год хранения.

Сравнивая прибыль владельца пластика с аналогичным показателем по депозитам Сбербанка, можно считать такой вариант хранения денег более привлекательным: не нужно следить за сроками и ждать, когда истечет время действия депозитного договора. Средства списываются и снимаются свободно и бесплатно, в пределах баланса и установленных лимитов. После пересмотра ставок после снижения ключевой ставки вариант гарантированного дохода в 3,5% кажется не столь незначительным.

Как действует накопительная система карты

Принцип использования накопительной карты от Сбербанка не отличается от привычной работы с банковским пластиком. После выпуска организуют поступление регулярных выплат на карточный счет с мгновенным оповещением клиента по мере зачисления средств.

Поскольку продукт относится к социальным, он предоставляет лучшие условия обслуживания, но для подтверждения права на него придется предъявить СНИЛС вместе с паспортом и документ о назначенном пособии/выплате от Пенсионного органа.

Важно учитывать, что карточка обслуживается российской внутренней платежной системой МИР, а поэтому для заграничных поездок не подходит. Карточка действует только в пределах страны и рассчитана на постоянных жителей РФ с назначенными от государства выплатами.

Принцип накоплений максимально прост для понимания клиента:

- 3,5% начисляют из расчета за год хранения суммы.

- Расчет, сколько прибыли получит клиент, учитывает остаток денежных средств на каждый день в течение всего года.

- Проценты могут присоединяться к основному остатку или выводиться на отдельный счет.

Деньги находятся под защитой государства с гарантированной страховой выплатой в размере остатка с начисленными процентами, но в пределах действующего лимита в 1,4 миллиона рублей

Можно ли снимать деньги с накопительной карточки

Самый главный плюс накопительной карточки – свободное распоряжение средствами. Клиент самостоятельно определяет, будет ли держать деньги на счету для начисления процентов, либо потратит часть на необходимые покупки.

В отличие от других эмитентов с повышенной доходностью по дебетовому пластику, где нельзя снять сумму меньше или больше определенного лимита, Сберегательный банк не устанавливает порога:

- минимального снятия;

- периодичности пополнения или вариантов списания;

- обязательности регулярных расходов, благодаря которым карточка оставалась бы бесплатной.

По сути, это обычный именной продукт для расчетов и накоплений, который подходит многим россиянам.

Если по каким-то причинам выпуск по данной программе невозможен, остается альтернативный вариант – завести обычный платежный пластик, а затем открыть онлайн-вклад, на который будут поступать средства по мере поступления новых сумм на счет карточки. Вклад «Пополняй» предлагает доход до 4,15% годовых и «Выгодный старт» (без пополнения) под 5,85% годовых при условии, если средства на депозите не будут тратиться до истечения срока действия договора.

Какая процентная ставка действует

Преимущество карточки – в праве на свободное управление картсчетом без риска потери процентной прибыли.

Банк не устанавливает порога неснимаемого остатка, позволяя распоряжаться каждой копейкой от суммы на счете. Клиент сам решает, копить ли проценты от сбережений, либо использовать дебетовку по своему основному назначению.

Ставка остается неизменной в любых обстоятельствах — 3,5% годовых.

Как получить накопительную карту Сбербанка

Чтобы заказать удобный платежный инструмент, способный увеличить доход получателя пособий и выплат, достаточно обратиться в банк любым удобным способом:

- Явиться в отделение Сбербанка России с документами и оформить заявку на изготовление именного продукта.

- При наличии доступа в Сбербанк Онлайн, пользуются личным кабинетом для подачи заявления.

- Если установлено мобильное приложение, аналогичный сервис можно найти после авторизации в системе.

Важное условие – необходимость посещения офиса для вручения готового пластика. Если человек подавал заявку в банк онлайн, придется найти время для визита в выбранный офис для подписания документов и получить карту на руки.

Условия получения

Чтобы получать обещанные 3,5 процента, клиенту необходимо подтвердить факт получения или назначения пособия, выплаты по социальной линии, пенсии. Банк выдвигает условие – иметь регулярный доход, поступающий от Пенсионного органа.

Многие считают, что Пенсионный орган – ПФР, а значит пластик предназначен исключительно для пенсионеров. На самом деле, программа эмиссии предполагает право на выпуск для всех категорий граждан, получающих различного вида отчисления из:

- Пенсионного фонда;

- подразделений МО РФ и ФСБ;

- ФСИН;

- МВД;

- СК РФ;

- Генпрокуратуры и Таможенной службы.

Все, что требуется – явиться в банк и подтвердить наличие права на социальную карту.

Широкая сеть отделений способна сделать процедуру получения карточек по территории всей России удобной, доступной, быстрой. В среднем, от подачи заявки до получения смс с уведомлением о готовности карты проходит не более 3 рабочих дней. В крупных городах эмиссия занимает 2-3 дня, а в удаленных пунктах – увеличивается до 7 рабочих дней.

При вручении карточки проводят одновременную активацию и подключаются к бонусной программе «Спасибо от Сбербанка», позволяющей зарабатывать на кешбэке (от 0,5%) и экономить на скидках (до 30% от суммы) от партнеров.

Анализируем отзывы владельцев карт

Очевидным преимуществом сбербанковского социального продукта является максимальная прозрачность и удобство при работе с картой и управлении счетом. Клиенты в некоторых ситуациях попросту не имеют альтернативы, находясь в небольших населенных пунктах, где представительств других банков попросту нет.

Судя по отзывам, карточка обладает бесспорными плюсами:

- нет затрат на выпуск и последующее обслуживание;

- найти банкомат для бесплатного снятия суммы со счета не составит труда, поскольку банкоматной сетью охвачена вся территория России;

- действующая программа лояльности предусматривает скидки и бонусы от партнеров, которые действительно востребованы среди клиентов (магазины, супермаркеты, аптеки, заправки, сети фаст-фуда);

- огромные преимущества дает удобный и понятный сервис онлайн-банка, заменяющий собой большинство функций операциониста отделения или банкомата.

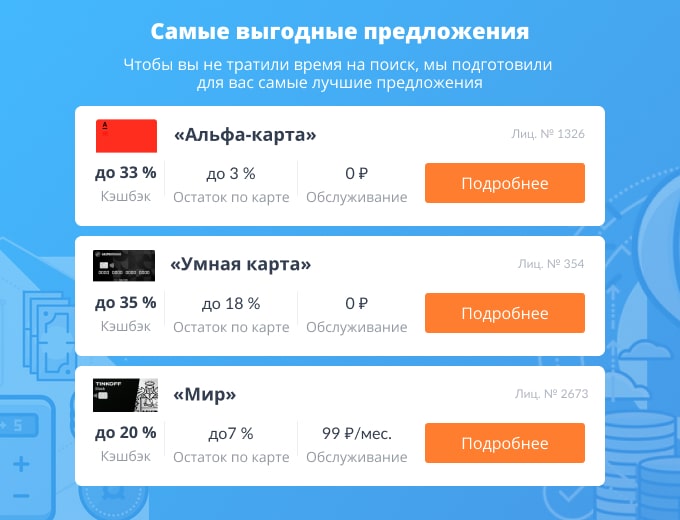

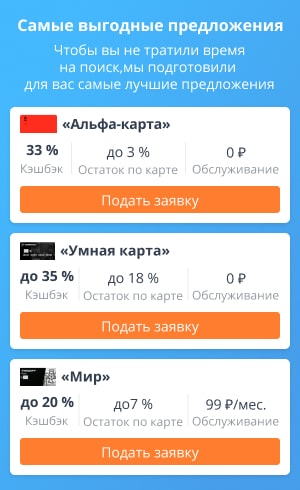

К недостаткам клиенты относят невозможность использования пластика при выезде за рубеж, поскольку система МИР охватывает действием только российские территории. Вторым минусом карты, как ни странно, называют низкий процент доходности. По сравнению с другими продуктами Сбербанка, пенсионная карточка действительно выглядит привлекательно, но если сравнивать с предложениями других банков, можно найти более прибыльные сберегательные карты, обещающие от 6 до 10% годовых (Россельхозбанк, ВТБ, Ренессанс Кредит), при условии соблюдения некоторых ограничений.

Пластиковая карта, о которой идёт речь, функционально мало чем отличается от дебетового финансового инструмента. Дебетовая карта – финансовый инструмент с ограниченным набором функций. Если вас интересует вопрос, что такое дебетовая банковская карта, читайте отдельный обзор, ей посвященный.

Отличием накопительной карты от дебетовой является начисление процентов за совершаемые покупки. Держатели накопительных карточек получают бонусы по системе возврата денег Cash Back в соответствии с установленной банком процентной ставкой.

Начисленные бонусы расходуются тем же способом, как и обычные деньги. Благодаря этому плюсу пластиковые карточки получили широкое распространение в среде физических лиц, пользующихся банковскими услугами.

Отличная карта с кэшбеком от Альфы

Преимущества накопительных карт

Как я уже сказал выше, основополагающий плюс накопительных банковских карт – начисляемые за покупки проценты. Это своего рода выгодный вклад в банк под проценты с возможностью оплаты счетов. Чтобы расходовать начисленные за приобретения бонусы не нужно ехать в банк или идти к банкомату.

Современные финансовые учреждения предлагают держателям пластика личный кабинет, в котором все расчёты производятся нажатием клавиши или кликом мышки. Я, например, пополняю телефон, оплачиваю коммунальные услуги, гашу кредит, при этом, заметьте, не поднимаясь с дивана. Ещё одна особенность анонсируемого инструмента заключается в лёгкости оформления, о чем я расскажу чуть позже. К слову, существуют и выгодные дебетовые карты с начислением процентов, о которых мы с вами тоже поговорим отдельно.

Ошибочно считать накопительную банковскую карту золотой жилой. Наряду с преимуществами, у неё имеются серьезные недостатки. Всё зависит от условий, по которым работает банк-эмитент. К примеру, пластик, выпускаемый сбербанком России, привилегирован для тех, кто имеет на счете сумму, превышающую 100 000 рублей. Этим клиентам банки предоставляют бесплатное сервисное обслуживание.

На сегодняшний день, большинство банков работают по трём видам договора:

- бессрочныйдоговор, предусматривающий снятие всей суммы без каких-либо лимитов;

- договор со сроком действия 1-36 месяцев с начислением процентов на остаточную сумму;

- счётный договор, по которому перерасчёт процентов производится с расторжением.

Мне, как потребителю, очень нравятся карты с возможностью получения процентов за каждую совершаемую в сети розничных магазинов покупку. Практически ежедневно я расплачиваюсь ей в магазинах, заправляю автомобиль, бронирую и оплачиваю гостиничные номера при сборах всей семьей в отпуск. Если проценты залежались и не используются, я зачастую просто перевожу их на депозит или оплачиваю остатки по кредиту. Про самые выгодные дебетовые карты российских банков с начислением процентов я расскажу чуть позже, в рамках отдельной статьи, а пока ознакомьтесь, пожалуйста, со следующим моментом.

На что обратить внимание при выборе карты?

Выбирая пластиковую карточку, обратите внимание на невысокую процентную ставку, существенно отличающуюся от ставки по вкладам срочного типа. Определившись с выпускающей организацией, то есть банком, уточните порядок начисления бонусов, ведь именно от него зависит доходность накопительной карточки. Я не раз сталкивался с ситуацией, когда обещанная финансовой компанией ставка на практике оказывалась совершенно иной.

Премиальные деньги начислялись не на остаток, а на минимальную сумму. Кроме того, заявленный высокий процент начислялся исключительно на установленный объем средств. В результате мои друзья радовались начисленным бонусам только при превышении минимальной суммы в несколько раз. Ещё одна отрицательная сторона накопительной карты, по рассказам моих друзей, заключалась в установленных лимитах на расход средств. Банк, с которым они подписали договор, установил ряд ограничителей на снятие денег за 24 часа, да еще с комиссией.

Один мой друг отказался пользоваться картой, закрыв её на вторую неделю после открытия, когда узнал о сумасшедших комиссионных сборах за каждое снятие в банкомате. В общем, говорить о минусах я могу долго. А чтобы не томить вас, дам простую рекомендацию – не торопитесь. Узнайте всё, завалите менеджера вопросами, подписывайте договор, будучи уверенным в банке на сто процентов.

В таблицу я свел лучшие, на мой взгляд, карты. Перед тем как заводить пластик, обязательно проверьте все условия на сайте банка.

Тип карты

Открытие Opencard

Тинькофф Black

Альфа банк Cashback

Размер кэшбека и категории

До 3% без ограничения категории и до 11% по избранной категории. При выборе любимой категории по остальным кэшбек снижается до 1%

До 30% за покупки в магазинах-партнерах, до 5% в 3 избранных категориях, 1% – прочие покупки

До 10% в категории АЗС, до 5% – рестораны и кафе, 1% – прочие категории

Переводы в другие банки

0% при сумме до 20 тыс. руб., далее 1,5%, но не менее 50 руб.

До 20 000 руб./мес. без комиссии. С суммы сверх этой берется комиссия 1,5%, но не меньше 30 руб.

1,95%, но не меньше 30 руб.

Бесплатное снятие наличных

До 1 000 000 руб./мес. в любом банкомате, дневной лимит – 200 000 руб.

В банкоматах Тинькофф до 500 000 руб. бесплатно, сверх этой суммы берут 2% комиссии, но не меньше 90 руб.

В других банкоматах до 100 000 руб./мес. можно снять бесплатно, после этого взимается 2% либо 90 руб. При снятии до 3000 руб. в сторонних банкоматах списывают фиксированную комиссию 90 руб.

Без комиссии только при обналичивании в банкоматах Альфа банка или партнеров. В противном случае 1,5% от суммы, но не меньше 200 руб.

Комиссию вернут, если за это месяц расходы по карте больше 10 000 руб. или остаток на ней превышает 30 000 руб.

Процент на остаток

0,1% при сумме до 10 тыс. руб. и 5,5% при остатке свыше 10 тыс. руб.

5% на остаток до 300 000 руб. Для начисления процентов нужно достичь суммы покупки в 3000 руб.

Начисляется на суммы до 300 000 руб. При расходах до 10000 руб./мес. – 1%, 70 000 руб./мес. – 6%

Стоимость обслуживания

Обслуживание бесплатное, если есть вклад в Тинькофф на сумму от 50 000 руб. или на дебетовой карте больше 30 000 руб.

Бесплатно при условии покупок по карте не меньше 10000 руб./мес. или при балансе от 30 000 руб.

Стоимость оформления

500 руб., при расходах от 10 тыс. руб. эти деньги вернутся на счет

Бесплатно, карту доставляют домой или в офис

Карта оформляется бесплатно, заявку можно подать удаленно

Доставка на дом

Оформить карту

Оформить карту

Оформить карту

Как оформить накопительную карту?

Сначала определите банк, с которым собираетесь сотрудничать по банковской карте накопительного функционала. Не лучшие условия предлагают финансовые учреждения государственного статуса, хотя каждый вклад у них застрахован. На мой взгляд, лучше оформлять накопительную карточку в крупном коммерческом банке. Такое учреждение предлагает страховку АСВ и отличается от государственного предприятия завышенной ставкой. Про АСВ я подробно рассказывал в этой статье. Если вы гражданин России, и вам есть восемнадцать лет, смело обращайтесь в финансовую организацию с просьбой оформить вам пластик.

Единственная сложность – заявление, которое требуется составлять вручную, писать ручкой, хотя какие ручки, казалось бы, ведь на дворе XXI век!

Как я уже уместно отметил выше, не торопитесь с оформлением. Внимательно прочитайте договор, а если не разбираетесь в юридических тонкостях, возьмите с собой друга-юриста. Выпуск пластиковых карточек обычно занимает от 10 до 14 рабочих дней. Подав заявку через менеджера или на официальном ресурсе банка-эмитента, ждите ответа по смс или электронной почте в течение указанного в договоре времени.

Мне нравится дебетовая карта Тинькофф Black с начислением на остаток средств до 5% годовых. Ограничением является сумма, которая не должна превышать трёхсот тысяч рублей. В противном случае банк не выплачивает проценты. Если сумма более 300 000 рублей, переводите сумму выше лимита на накопительный счёт, ставка доходит до 5,11% годовых. Если, например, всего у вас 500 000 руб., то можно 300 000 оставить на карте (оперативный резерв), а еще на 200 000 руб. открыть вклад на год под 5,11% годовых.

Еще один плюс – цена сервисного обслуживания, составляющая всего 99 рублей за 30 дней. Однако, если на карточке постоянно присутствует сумма 30 000, за обслуживание с вас ничего не берут. Также обслуживание бесплатное при объеме вкладов от 50 000 руб. или использовании кредита от Тинькофф. Снимать наличные с карты легко и просто, но помните, что комиссия отсутствует только при снятии сумм в диапазоне 3000-100 000 руб. Пополнять баланс можно в любом салоне связи: Евросеть, Связной, Билайн и так далее.

Оформить пластик Тинькофф

Итоги

На сегодня, пожалуй, всё. В заключение хочу отметить, что совершая выбор между депозитарным счётом и накопительной картой, я бы предпочел вариант №1, мотивируя свой выбор увеличенной процентной ставкой. Что выберите вы – решать вам. Не спешите, взвесьте все «за» и «против». Не забывайте оставлять свои мнения в комментариях и подписывайтесь на обновления. До новых встреч!

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

Предложения месяца

Накопительная пенсия user-60908117304 Удивлена, очень приятно было. Отличное обслуживание, все объяснили. Всё рассказали., в этом банке у меня хранится накопительная пенсия. Подсказали как использовать накопления, под.

Хочу выразить благодарность

Хочу выразить благодарность, заказал карту в данном банке, быстро обработали заявку, уже на следующий день доставил карту сотрудник Шемонаев Н.В, все понятно объяснил, рассказал. Читать полностью

Накопительная пенсия

Удивлена, очень приятно было. Отличное обслуживание, все объяснили. Всё рассказали., в этом банке у меня хранится накопительная пенсия. Подсказали как использовать накопления, под. Читать полностью

Уровень обслуживания на высоте!

Получал ваш продукт 7.05.2022,на встречу ко мне приезжал представитель: Ц-в Данила С.Отвечал абсолютно на все заданные вопросы,чем вызвал ещё большее доверие к банку. Читать полностью

Благодарность

Добрый день!

Сегодня первый раз обратилась в ОТП банка за консультацией. . Читать полностью

Благодарность

Добрый день!

Сегодня 19.05.2022 я обратилась в первые в "ОТП Банк", мне всë объяснили и решили мою . Читать полностью

Отличный подход к клиенту

Хочу выразить благодарность сотруднику Антону, с которым взаимодействовали через моб.приложение в чате. Сотрудниетснял негатив, который возник по обслуживанию карты, грамотно. Читать полностью

Благодарность сотрудникам

Подробнее про карты с накопительным счетом

Дебетовые карты для накопления денег — банковское предложение, дающее возможность получать проценты на остаток средств, которые хранятся на счете. Завести карточку можно в любой современной платежной системе.

Такие инструменты подразумевают разные условия. Например, иногда финансовые организации устанавливают нижнюю границу для покупок — когда человек должен условно потратить 5 тысяч рублей ежемесячно, расплачиваясь в магазинах. Если он соблюдает требования, тогда ему начисляют средства. Проценты в рамках таких банковских продуктов часто зависят от того, сколько денег хранится на карточке. Например, если на ней лежит от 100 до 200 тысяч, начисление составляет 7 % в год, а на все, что больше, устанавливается 3 %.

Поэтому необходимо анализировать детали: если на вашей дебетовке лежит крупная сумма, может получиться, что выгоднее сформировать отдельный счет для сбережений — тогда доход окажется внушительнее.

Особенности накопительных карт

Смысл подобных программ в том, что финорганизации делают выплаты каждый месяц. Уходить в минус потребители не смогут. Благодаря такому пластику легко копить, контролировать расходы через интернет или мобильный банк, а также оплачивать любые покупки и делать переводы другим людям.

На какие условия обратить внимание? При желании открыть накопительную карту нужно учитывать такое условие, как минимальный неснижаемый остаток. Именно этот показатель будет определять, сможете ли вы получать дополнительный доход и в каком размере. Каждый банк вправе самостоятельно решать, на каком уровне должна быть сумма сбережений денежного остатка.

Как открыть

Чтобы оформить карту с накопительным счетом, нужно обратиться в одно из отделений, взяв с собой российский паспорт. Ряд финорганизаций предоставляет шанс получить дебетовку в формате онлайн, отправив заявку с заполненными анкетными данными. Вся процедура выглядит следующим образом:

- вы заполняете заявку. На это потребуется не больше 5 минут;

- забираете выпущенную дебетовку в назначенное время сами или заказываете курьерскую доставку.

Бесплатное оформление может быть у любых карт с накопительным счетом — от самых простых до премиальных. Как правило, кредитные учреждения предлагают обслуживание без комиссий, если клиент поддерживает баланс на определенном уровне. Целиком бесплатные варианты можно встретить редко, и они не всегда способны принести реальную выгоду своим владельцам.

Накопительные дебетовые карты - банковские карты с выгодными условиями накопления денег. Сравните условия банков, выберите подходящий и оставьте онлайн-заявку на сайте.

- Уралсиб

- Visa

- MasterCard

- МИР

Выгодная карта с кэшбэком и доходом на минимальный остаток средств. Откройте возможность бесплатного обслуживания и снятия наличных без комиссии.

Без комиссии снятие наличных в любых банкоматах, а также доступ в VIP-залы аэропортов и страхование выезжающих за рубеж.

Без комиссии оплата ЖКХ.

Валюта: рубли, доллары, евро.

Бесплатно информация по вашей карте: о доставке карты, о поступлении заработной платы, об активации карты, о блокировке карты

Оповещение об операциях в первые 45 дней — бесплатно, далее — 59 рублей в месяц.

- 5% на все покупки в первые 3 месяца после оформления карты для новых клиентов банка;

- базовый кэшбэк 1% за все покупки;

- +1% дополнительного кэшбэка за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств;

- +0,5% кэшбэк за статус Плюс. Поддерживайте статус Плюс — для этого сохраняйте на ваших счетах в группе «Открытиe» сумму от 500 000 ₽ каждый день в течение месяца. Начислим еще 0,5% за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств.

12% на остаток по счету «Копилка» для клиентов со статусом «Премиум» и для пенсионеров.

Карта МИР от Альфа-Банка национальной платежной системы с полным функционалом классической дебетовой карты.

первые 3 месяца бесплатно, далее бесплатно первой Premium карты при соблюдении условий / 2 999 руб./мес. в остальных случаях

Главное преимущество карты Tinkoff Black: процент на остаток и кешбэк — двойной доход от одной дебетовой карты.

- Росбанк

- Visa

- MasterCard

- МИР

1 188 руб. (99 руб./мес.). Бесплатно при условии: ежемесячные поступления на счета/сберегательные счета - более 20 000 ежемесячной сумме покупок по карте — более 15 000 средний остаток на вкладах, текущих и сберегательных счетах — более 100 000.

5 988 руб. (499 руб./мес.). Бесплатно при условии: ежемесячная сумма поступления на счета/сберегательные счета — более 50 000 ежемесячная сумма покупок по карте — более 40 000 средний остаток на вкладах — более 500 000.

60 000 руб. (5 000 руб./мес.). Бесплатно при условии: ежемесячное поступление заработной платы — более 250 000; ежемесячная сумма покупок по картам — более 150 000; среднемесячный баланс на счетах — более 3 000 000.

Размер Travel-бонусов по выбранной карте с подключенной опцией за каждые 100 ₽ зависит от суммы покупок: в промежутке 0 - 40 000 ₽ – 1 бонус, в промежутке 40 000 – 100 000 ₽ – 2 бонуса, в промежутке 100 000 – 300 000 ₽. – 5 бонусов, при сумме от 300 000 ₽ – 1 бонус. За 1 месяц может быть начислено не более 5000 рублей/Travel-бонусов по одной карте и не менее 100 ₽ по одной карте (при достижении необходимой суммы покупок).

Размер Cashback: 3% — на 1 категорию повышенного кешбэка; 1% — на все остальные покупки. В месяц начисляется не более 10 000 ₽ по одной карте.

Главное преимущество карты Tinkoff Black Metal: процент на остаток и кэшбэк — двойной доход от одной дебетовой карты.

23 880 руб. (1 990 руб./мес.) / бесплатно при сумме покупок более 200 000 руб. в месяц либо общий остаток на счетах более 3 000 000 руб.

Карта для тех, кто любит путешествовать: получайте бонусы за покупки по карте и проценты на остаток ежемесячно!

Социальная карта «Особый статус» от Азиатско-Тихоокеанского Банка для клиентов от 50 лет или для тех, кто получает пенсии, пособия или зарплату на карту.

Карта Мир Поколение от НС Банка ⎯ это получение дохода на остаток денежных средств и кэшбэк за покупки по карте.

1 188 руб. (99 руб./мес.) / бесплатно первый месяц, далее при остатке на счетах от 25 000 руб. или 5 000 руб./мес. покупки по картам

Соберите в Свой круг родных и близких, совершайте вместе покупки, делайте накопления и получайте повышенный кешбэк! Отдельное детское приложение и брелок мини-карта.

3 588 рублей (299 руб./мес.) / бесплатно первые 3 месяца, а также при оборотах/остатках на счетах от 30 000 рублей в месяц и при наличии вклада

Пенсионная карта предоставляется бесплатно и предназначена для получения пенсий, выплачиваемых Пенсионным фондом Российской Федерации. Картой можно пользоваться за границей в устройствах с логотипом JCB

1 188 руб. (99 руб./мес.) / бесплатно при тратах от 5 000 ₽ в месяц, или остатке по картам, счетам, вкладам от 30 000 ₽, или зарплате от 15 000 ₽ на карту банка, или наличии кредитного договора в Газпромбанке

Газпромбанк

Я был верным пользователем другого банка, но после ребрендинга решил сменить карту. По совету брата обратился в Газпромбанк, они вроде стабильные и по рейтингу хорошие позиции занимает. Признаюсь, даже на сайт.

Банк «Открытие»

Негативный опыт с банком «Открытие». Наверное как и большинство повёлся на акцию приведи друга, и получи вознаграждение. В итоге остался неприятный осадок при сотрудничестве с этим банком. Курьер при встрече, н.

Газпромбанк

Я рада, что карта оправдала мои ожидания, а банк доверие. Просто уже был опыт с картой в другом банке, где обещалось много пользовательских бонусов, кэшбек и так далее. Однако чем дальше в лес, тем меньше из .

Оформить накопительную дебетовую карту

Для хранения и преумножения средств можно открыть депозитный счет. Однако он не подойдет тем, кто планирует активно пользоваться средствами и не хочет столкнуться с ограничениями по сроку размещения. Хорошим компромиссным решением является дебетовая накопительная карта. Ее можно открыть мгновенно на основании онлайн заявки, оставленной на нашем портале.

Накопительная банковская карта — что это?

Рассмотрим, что отличает накопительные карточки банков от других продуктов. Среди важных особенностей:

- Возможность получать средства. На счет может быть направлена заработная плата, перечисляться пособия или иной доход.

- Годовой процент на остаток. По пластику можно получать фиксированную сумму прибыли согласно утвержденной ставке.

- Дополнительные бонусы. Таковым можно отнести частичный возврат потраченных средств (кэшбэк) или бонусные программы.

По сети дебетовая карта с накопительным счетом является своеобразным симбиозом вклада и расчетной карты. Это удобный инструмент для оплаты, хранения денег, управления финансами.

Критерии выбора карты для накоплений

При выборе самой выгодной карточки следует обратить внимание на:

- Тарифы банка. Стоимость годового обслуживания играет важную роль. Также важен размер комиссии за переводы и платежи, дополнительные услуги.

- Лимиты и ограничения. У карточных продуктов есть ограничения по сумме снятия и перевода.

- Бонусные программы. К ним относятся кэшбэк и накопление специальных баллов.

- Авторитет банка. Репутация и отзывы клиентов зачастую используются в качестве критериев оценки.

Не стоит забывать и про собственные предпочтения. Для упрощения выбора на данной странице размещена система подбора. Достаточно указать критерии, и система подберет варианты.

Как получить дебетовую карточку?

Оформить дебетовую карту с процентами можно при личном посещении банка или на официальном сайте. Вы также можете оставить заявку онлайн на нашем портале. Как это сделать:

- перейдите на нужную вкладку на портале;

- укажите параметры предложения;

- выберите вариант и заполните форму;

- подтвердите заключение договора по SMS;

- выберите способ получения самой выгодной бесплатной дебетовой карты.

Часто задаваемые вопросы

Существуют варианты с начислением процентов на остаток по счету. Второй вариант – получение кэшбека за определенные категории покупок. Наиболее выгодные решения объединяют оба источника дополнительного дохода.

Карточка имеет физический или виртуальный носитель и подходит для быстрых расчетов. Счет менее функционален и оптимален для хранения, единичных переводов.

Мы привыкли думать, что банковская карта – это исключительно платежное средство. Но в последнее время появились специальные разновидности этого финансового инструмента — накопительные карты банков. С их помощью можно не только получать и расходовать денежные средства, но и формировать накопления. Рассмотрим подробнее особенности этого продукта.

Что такое накопительная карта

По сути, накопительная банковская карта – это дебетовая карточка, на которую распространяются дополнительные услуги банка. Как правило, таких услуг две:

- ежемесячное начисление определенного процента на остаток по карточному счету;

- программа кэшбека с возвратом средств за покупки на счет карты.

В зависимости от банка, к карте может быть подключена только одна из этих опций либо обе сразу.

В остальном накопительный инструмент ничем не отличается от обычной пластиковой карты, привязанной к дебетовому счету. С его помощью также можно рассчитываться за покупки в онлайне и обычных магазинах, совершать переводы, получать денежные средства и т. д.

На что обратить внимание при выборе

Оформление карты рассматриваемого нами типа ничем не отличается от процедуры заведения обычного дебетового пластика. Но при выборе банка, в котором вы решите открыть это платежное средство, стоит обратить внимание на его тарифные планы. В частности, очень важно выяснить режим начисления процентов. В зависимости от эмитента карты он может выглядеть по-разному:

- начисление на остаток средств в последний день месяца;

- начисление на минимальную сумму, которая была на счете в течение месяца;

- фиксированная ставка на все время пользования картой;

- дифференцированная процентная ставка, которая зависит от объема расходов по счету.

Кроме того, банк может установить требования к минимальному остатку на счете карты. Только при его поддержании будет начисляться бонусный процент.

Важно! В банковских организациях, в которых начисление процентов зависит от объема расходов по карте, накопления зачисляются, как правило, не в конце текущего месяца, а в середине следующего за ним.

С программами кэшбэка тоже все не так просто. Некоторые банки устанавливают фиксированный процент от покупок и возвращают его в рублях на карточный счет. Другие организации помимо базовой ставки кэшбэка дают пользователям возможность установить «любимые» торговые точки или категории расходов, за которые будет возвращаться повышенный процент. Третьи делают возврат не в рублях, а в бонусных баллах (пример – известные многим Рокетрубли от Рокетбанка). Расходование этих баллов подчиняется определенным правилам.

При выборе программы кэшбэка, поддерживающей балльную систему, стоит учесть следующие нюансы:

- существует ли минимальная сумма баллов, с которой можно начинать расходные операции по ним;

- на какие цели можно тратить бонусы;

- есть ли у баллов срок годности;

- как быстро вы сможет накопить минималку для расхода.

Кроме перечисленных выше особенностей опций для накопления средств, не стоит забывать, что накопительные дебетовые карты банков не избавлены от комиссий за обслуживание и некоторые операции. При выборе карты следует тщательно проанализировать соотношение расходов на ее использование и объемов предполагаемого дохода. К примеру, знаменитые дебетовые карты Тинькофф с программой кэшбэка за счет стоимости их годового обслуживания редко приносят прибыль своим владельцам. Максимум, на что могут рассчитывать их обладатели – это отбить расходы на ежедгодную комиссию.

Кэшбэк от Тинькофф

Выбирая тариф, стоит также оценить распространенность банкоматов и терминалов эмитента карты. Изучите и расценки банка на операции, которые вы производите по карточке чаще всего. К примеру, многие финансовые организации берут повышенный процент за переводы денежных средств с накопительных карт либо устанавливают плату за обналичивание денег с их счета.

Только проанализировав весь комплекс доходов и расходов, касающихся карты, следует принимать окончательное решение о ее выпуске. Далее мы рассмотрим предложения наиболее интересных банков относительно накопительных карт.

Предложения от Альфа-банка

Альфа-Банк предлагает своим клиентам большой ассортимент пластиковых карт, каждая из которых рассчитана на определенную программу кэшбэка. В зависимости от тарифного плана, вы можете получать вознаграждение за расходы в следующих категориях:

- кафе, рестораны и кино;

- онлайн-игры;

- АЗС;

- сеть магазинов «Перекресток».

Большинство карт дает возможность при совершении покупок накапливать бонусы в виде баллов сети «Перекресток» или «М-Видео», миль для Аэрофлота или РЖД и т. д. Расходовать накопления можно только в тех магазинах, которые указаны в тарифе.

Кроме того, у банка есть специальный тариф Cashback, который позволяет получать возврат денежных средств от покупок в рублях на счет карты. Эти средства в дальнейшем можно тратить по своему усмотрению. Начисление кэшбэка производится по следующим ставкам:

- 10% — от расходов на АЗС;

- 5% — от затрат в точках общественного питания;

- 1% — от покупок в любых магазинах.

Максимально возможная сумма накоплений зависит от подключенного к карте тарифного плана. Кроме того, тариф устанавливает лимит расходов по карте в течение месяца, поддержание которого необходимо для получения бонусов.

Наименование тарифа

Программ, обеспечивающих начисление процентов на остаток по карточному счету, у Альфа-банка нет. Но владельцы его карт с премиальными тарифами могут рассчитывать на повышенную ставку по накопительным счетам, открытым в дополнение к карточным.

Завести накопительную карту может любой гражданин РФ, достигший 21 года. Для оформления будет нужен только паспорт. Чтобы открыть карточку, можно воспользоваться формой онлайн-заявки на сайте либо написать заявление в офисе банка. Карта будет готова в течение 14 рабочих дней.

Важно! Жителям регионов, планирующим оформление карточки, следует учитывать не только срок ее изготовления, но и время на доставку до филиала.

Программа от Почта-банка

Любой клиент Почта-банка может бесплатно открыть накопительный счет и получить в качестве бонуса привязанную к нему пластиковую карту система МИР. Карточка даст возможность совершать любые привычные операции со средствами на счете, в том числе расходовать их на покупки в магазинах, снимать в банкоматах, использовать для оплаты услуг и т. д.

На остаток средств на счете будет ежемесячно начисляться процент за хранение. Величина ставки будет зависеть от подключенного клиентом тарифного плана, а также остатка по счету. Оценить размер процентов вы можете в таблице, приведенной ниже.

Сумма остатка на счете, руб

От 1000 до 49 999,99

Начисление процентов производится ежемесячно, в последний календарный день. Зачисленные суммы автоматически добавляются к телу счета.

Расчетный период по Сберегательному счету с картой

Помимо накопительной программы, Почта Банк недавно ввел в обращение программу кэшбека за покупки. Правда, пока она анонсирована как временная акция, срок действия которой заканчивается 31 декабря 2018 года. Но не исключено, что в дальнейшем банк продолжит действие этой программы.

Воспользоваться кэшбеком могут клиенты Почта-банка, подключенные к тарифным планам «Зарплатный», «Зарплатный пенсионер» и «Пенсионный», оформившие карты в дополнение к сберегательному счету. Для таких клиентов будет действовать возврат 3% от средств, потраченных в следующих категориях:

Возвратные средства будут ежемесячно зачисляться на счет клиента. При этом в течение месяца можно вернуть не более 3000 рублей.

Важно! В случае смены клиентом тарифного плана либо подключению карточки к программе «Покупки с Выручай-картой», его участие в акции кэшбека аннулируется. Бонусы по акции за текущий месяц таким клиентам начислены не будут.

Получить данную карту можно в любом отделении Почты России, где есть пункт обслуживания Почта Банка. Кроме того, вы можете заполнить предварительную заявку на открытие сберегательного счета и оформление карты на сайте банка. После этого с вами свяжется специалист, который согласует место, время и дату получения вами платежного средства.

Карта от Русского ипотечного банка

Не смотря на свое название, Русский ипотечный банк предоставляет своим клиентам не только кредитные продукты. В списке его предложений также имеется накопительная карта, объединяющая сразу два способа накоплений:

- проценты на остаток по счету;

- возврат части потраченных средств.

Карту можно оформить в одном из следующих типов: Мастеркард Голд, Мастеркард Стандарт или Виза Премиум. В зависимости от выбора клиента будет определяться размер комиссий за обслуживание и процентные ставки по бонусным программам.

Важно! В отличие от большинства банковских организаций, Русский ипотечный банк дает возможность оформить накопительный инструмент, привязанный не только к рублевому, но и к валютному счету. Клиентам банка доступны счета в долларах США и евро. Однако, есть и ограничения – каждый клиент может получить не более одной карточки для каждого типа валют.

Выпуск карты производится бесплатно. Также не взимается комиссий при перевыпуске, вызванном окончанием срока действия платежного средства. Что касается ежемесячного обслуживания, его стоимость будет зависеть от остатка на карточном счете:

- менее 10 000 рублей (150 валютных единиц) – 99 руб./месс. (1,5 валютных единицы в месяц);

- более 10 000 рублей (150 валютных единиц) – бесплатно.

Списание комиссии производится ежемесячно, с 10-го по 20-е число. В случае если в течение месяца операции по карте не проводились, размер комиссии увеличивается до 100 рублей (2 $ или 1 евро, в зависимости от валюты счета).

Для получения процентов на остаток по карте необходимо, чтобы в день их зачисления на ее счете было не менее 10 000 рублей (либо 150 долларов/евро). Проценты начисляются на суммы не более 700 000 рублей (13 500 валютных единиц). Если остаток средств превышает эту сумму, на разницу между остатком и лимитом будут начисляться проценты по ставке первого месяца обслуживания карты.

Общий размер начислений будет зависеть от срока действия карты и валюты счета. Оценить его можно из таблицы, приведенной ниже.

Валюта счета

Начисленные проценты автоматически добавляются к телу счета, то есть, капитализируются. Расходовать их владелец карты может по своему усмотрению.

Что касается программы кэшбека – базовая ставка по ней у Русского ипотечного банка составляет 1,5% от стоимости каждой покупки. Кроме того, каждый месяц банк устанавливает премиальную категорию расходов, по которой можно получать 3% кэшбэка.

Важно! Данные об изменении премиальной категории публикуются на сайте банка, а также в личном кабинете его клиентов.

Возвратные средства начисляются на счет карты в рублях РФ (либо в валюте счета) и автоматически добавляются к его телу. Начисление происходит в период с 10-го по 20-е число месяца, следующего за расчетным. Такая задержка объясняется необходимостью учета всех расходных операций, совершенных в расчетном периоде. При этом, покупки. совершенные в последний день месяца могут быть обработаны банком уже в следующем расчетном периоде. Соответственно, начисления за них придут на месяц позже.

Важно! Максимальная сумма возврата в течение месяца составляет 5000 рублей (75 долларов или евро).

Оформить накопительную карту в Русском ипотечном банке может любой совершеннолетний гражданин РФ. Для получения платежного средства необходимо заполнить заявку на сайте банка. После этого с вами свяжется менеджер организации. с которым вы согласуете дальнейшие действия.

Автор статьи

Читайте также: