Как называется процесс выпуска банком клиенту банковской карты

Обновлено: 25.04.2024

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Практически у каждого современного человека есть как минимум одна банковская карта. Она может быть как кредитной, так и дебетовой, бонусной, расчетной или другой. Мало кто из людей задумывается о том, каким образом изготавливаются и выдаются банковские карты. Понимание этого процесса — один из моментов финансовой грамотности. Если для вас это не пустой звук, то рекомендуется узнать, что такое эмиссия карт.

Что такое эмиссия банковских карт?

Под эмиссией банковских карт понимается деятельность, направленная на изготовление и выпуск банковских карточек, а также по оформлению и последующему обслуживанию карточных счетов. На территории России более 65% банковских организаций занимаются эмиссией банковских карт, выпуская кредитные, дебетовые и другие варианты карточек. По состоянию на первое полугодие 2018 года кредитными организациями эмитировано 268 556 000 карт. Из них 33 000 — кредитные карты.

В рамках эмиссии платежных карт больше изделий выпускается такими международными системами, как Visa и MasterCard. На них приходится свыше 80% от всех производимых карт. Российские системы не могут похвастаться такими объемами — на них приходится не более 12% от всего рынка банковских карт в России. Среди российских банков наибольшую долю в плане эмиссии занимает Сбербанк — более 45% от всех карт.

Положение об эмиссии банковских карт 266 п.

Положение об эмиссии платежных карт 266 п. ЦБ РФ — это документ, в котором освещен прядок, требования и правила к такому процессу, как эмиссия банковских карточек. В этом документе подробно расписываются термины, как предоплаченная, расчетная, дебетовая и кредитная карты. В положении также прописываются и операции, которые проводятся пользователями банковских карт — частными и юридическими лицами.

Рассматриваемый документ для удобства ознакомления с ним был разделен на четыре тематических раздела:

- общие положения;

- операции с применением банковских карт;

- документы по разрешенным операциям;

- заключительные положения

Имейте в виду, что положение об эмиссии банковских карт регулярно обновляется и дополняется новыми пунктами. Поэтому перед ознакомлением выбирайте свежий документ.

Порядок эмиссии карт

В первую очередь для запуска эмиссионного процесса требуется заявление от конкретного клиента на выпуск пластиковой карты. Сам порядок эмиссии банковских карт включает в себя перечисленные далее действия:

- Клиент принимает решение получить банковскую карту конкретного банка, подает заявление.

- Сотрудник банковской организации принимает заявление и регистрирует запрос клиента в системе.

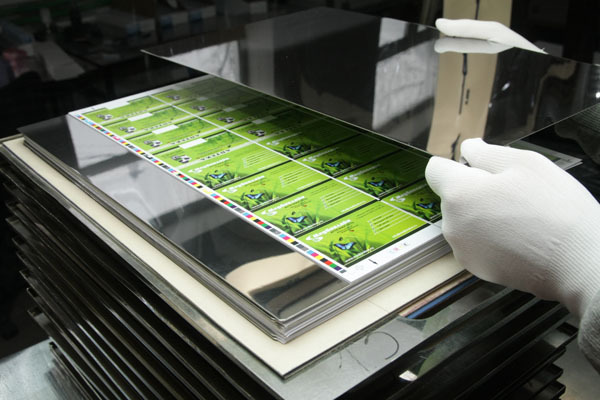

- В банке создается реестр на эмиссию банковской карты, который передается производителю.

- Производитель изготавливает карту, записывая в чип информацию о банке, счете и другие сведения.

- Изготовленная банковская карта передается в отделение банка, из которого был сделан заказ.

- Клиент получает платежную карточку и сопроводительные документы, после чего активирует ее.

У некоторых людей возникает вопрос о том, есть ли разница между изготовлением и эмиссией кредиток и дебетовых карт. На практике совершенно нет никакой разницы. Различия между перечисленными типами карт, а также и между другими разновидностями, заключаются только в информации, которая записывается в чип и номер карты на производстве. Также карты отличаются назначением и тарифом, от которого зависит стоимость обслуживания.

Также выпускаются моментальные карты, которые до обращения клиента являются заготовками. В процессе оформления карта привязывается к счету обратившегося пользователя. Отличие таких карт от обычных версий — отсутствие имени владельца на пластиковой поверхности. Моментальные карты стоят дешевле, так как процесс их изготовления проще. Самым дешевым вариантом являются моментальные карты без бесконтактной оплаты.

Производство пластиковых карт в России

Деятельностью по изготовлению пластиковых карт — кредитных и других видов — на территории России сегодня занимается ряд организаций. Их деятельность сертифицирована международными платежными системами, регулируется жесткими требованиями мировых стандартов. Существенную часть рынка занимают фирмы:

- «Ситроникс». Деятельность рассматриваемой организации ориентирована на изготовление дисконтных, подарочных и специальных карт. Также выпускаются банковские карточки, в том числе с бесконтактной оплатой;

- «НоваКард». Эта компания работает на рынке выпуска платежных карт на протяжении более 10 лет. С ней сотрудничают крупные банковские организации России, как Сбербанк, Уралсиб, ОТП, ВТБ и другие;

- «Розан Файненс». Производитель стандартных банковских карт и карточек, используемых для транспортных и государственных целей. Среди заказчиков этой компании — московский метрополитен.

Для изготовления карт оплаты применяется пластик либо поливинилхлорид. Эти материалы отличаются прочностью, гибкостью, на них держатся красящие составы. Благодаря последнему свойству пластика современные карты оплаты выполняются с индивидуальным и красочным дизайном по желанию клиента.

У обычного среднего банковского клиента в кошельке найдется, как минимум, пара банковских карточек. Это может зарплатная, кредитная, расчетная, бонусная карта или иная другая. Получая новую карту, вряд ли кто задумывается о том, а как она вообще была изготовлена, сложный ли это процесс или не требует особых навыков и подготовки. Если заглянуть под занавесу производства, то можно увидеть, что выпуск пластиковых карт схож с выпуском денег. Примерно одинаковые меры предосторожности, степени защиты и безопасности, защиты от подделок и пр.

Производство пластиковых карт в России.

На текущий момент в России выпуск пластиковых карт не является монополизированным. Выпуском пластика в стране занимаются несколько крупных компаний, которые прошли проверку международных платежных систем, работают по жестким европейским стандартам и имеют самое современное оборудование. Тройка лидеров по выпуску карт будет следующей:

- Новакарт. Компания выпускает карточки более 10 лет. Она одна из первых получила сертификацию Visa и Mastercard. Клиентами компании являются такие крупные банки, как ВТБ 24, Сбербанк, УралСиб, ОТП и др.

- РозанФайненс. Компания занимается выпуском как банковских карт, так и карт государственного и транспортного назначения. Производитель имеет современное оборудование, что позволяет выпускать карты практически любого назначения. Самым крупнейшим заказчиком является московский метрополитен.

- Ситроникс. Компания специализируется на выпуске социальных, дисконтных, подарочных, банковских карт, карт с бесконтактной оплаты и проч.

В основном в производстве карточек используется прочный и легкий материал – поливинилхлорид или более привычный пластик. Его легко резать и плавить, формировать нужную форму, хорошо держит красящий состав, не стирается, годен в ламинированию.

Как происходит запуск процесса выпуска карт?

Чтобы запустить процесс производства, от организации к производителю должно поступить соответствующее заявление. Это выглядит примерно так:

- Клиент решает оформить пластиковую карту и подписывает заявление на выпуск.

- Сотрудник банка регистрирует его в системе.

- Получив заявление на выпуск ответственный сотрудник банка формирует реестр на выпуск карты и передает его производителю.

- В соответствии с полученным приказом производитель выпускает пластик с занесенным в чип информацией об эмитенте, привязанном счете и прочей информацией, касаемой типа карты.

- Готовый пластик передается в банк и доставляется до клиента в выбранное отделение.

- Сотрудник банка активирует карту, подписывает с клиентом расписку в получении, выдает условия по карте. После всей процедуры карта становится активной и готовой к использованию. В соответствии с выбранными тарифами и условиями клиент вносит деньги на свой счет, расплачивается картой, получает бонусы и пр.

Как происходит изготовление пластиковой карточки?

Основных этапов в производстве всего пять:

- На приготовленные листы метолом офсетной печати наносится красочный слой, согласно требованиям банка. Если клиент выбрал карты с индивидуальным дизайном, то изображение печатается индивидуально. Это требует дополнительных затрат, поэтому такие карты будут стоить дороже.

- Покрашенные листы ламинируются для придания большей износоустойчивости и глянцевости. Благодаря этому краска держится дольше. Чтобы карта была всегда в нормальном виде, пластик меняется раз в 3-5 лет.

- Рубка карт. С помощью автоматического пресса лист разрезается на карты, а отходы отправляются на дальнейшую обработку и изготовление других ПВХ-изделий.

- Чипирование. Этот процесс проводится в специальном цеху, находящемуся под охраной. Здесь в пластик вживляется чип с информацией о карте, тарифе, счете и прочими данными. В дальнейшем с данного чипа информация будет передаваться при совершении операций. Здесь же на карте прессуется магнитная линия. Если карта выпускается с функцией бесконтактной оплаты, то эта технология вживляется в карту тут же.

- Эмбоссирование. Другими словами это нанесение на карту имени и фамилии ее владельца. Также здесь карте присваивается и наносится персональный номер и срок годности.

Готовый пластик упаковывается и передается в банк или курьерам, которые доставляют до места назначения. ПИН-коды может создавать сама компания-эмитент карты или третьи лица. Но сейчас все чаще банки используют технологию воздушного ПИН-кода. Когда клиент получает карту, то в после активации ПИН-код генерируется в системе и высылается по СМС, или вводится в специальное устройство.

Моментальные карты.

Такие заготовки имеются во всех банках. Это готовые карты, но они выпущены не определенному клиенту. В момент получения карта привязывается к своему счету и к своему будущему владельцу. Формально имя владельца не будет нанесено на карту. Их выпуск будет более простой за счет того, что карта проходит не все стадии в производстве. Так же моментальные карты обычно являются самыми простыми без той же бесконтактной технологии.

Есть ли разница в выпуске дебетовых и пластиковых карт?

Разницы в выпуске нет никакой. Дебетовые и кредитные карточки будут отличаться только информацией, заложенной в чипе и выбранным тарифом. В зависимости от этого будет происходить обслуживание карты.

Таким образом, выпуск карточек является сложным технологическим процессом. Он проводится под строгим соблюдением мер безопасности, контроля качества и надзора международных платежных систем. В самую простую карту заложено достаточно много умственного и физического труда, хотя по виду это обычный кусок пластика с картинкой.

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Каждый из нас когда-нибудь получал банковскую карту. Была ли она дебетовой или кредитной, зарплатной или накопительной, премиальной или самой простой – не важно. Вам никогда не хотелось узнать, откуда берется и как изготавливается этот высокотехнологичный карманный сейф? Попробуем сегодня разобраться и узнать, через что проходит карта, прежде чем попасть к вам в руки.

C чего все начинается?

Процесс рождения карточки начинается с заготовки, представляющей собой кусочек белого пластика. Хотя его пока еще нельзя называть так. Заготовкой для карты этот кусочек становится только после того, как на него наносится магнитная полоса и вклеивается чип. Размеры и местоположение чипа и магнитной полосы строго регламентированы. Если карта поддерживает технологию бесконтактных платежей (CTLS), то внутрь карты по ее периметру дополнительно встраивается специальная антенна.

На этом этапе у нас есть заготовка, которая в скором времени превратится в дебетовую или кредитную карту. Так называемый «Белый пластик». «Белый пластик» — это не обязательно карточки белого цвета. Цвет пластика может быть любым, в том числе и золотистым или серебристым металликом. Белым же его называют потому, что на карту еще не нанесено никакой информации: нет дизайна, логотипов банка и платежных систем и, тем более, данных держателя. Нет, скажем так, «лица» карты.

Как карта получает «лицо».

При начале работы с платежной системой банк заказывает у компаний, занимающихся изготовлением карт, разработку дизайна. Конечно, нарисовать дизайн карты может любой дизайнер, но платежные системы предъявляют строгие требования к внешнему виду. Регламентированы расположение и размер логотипов платежной системы, полосы для подписи, защитных голограмм, информации для клиента и т.д. Каждый дизайн согласовывается с платежными системами, и процедура эта далеко не бесплатна. Поэтому если дизайнер не обладает информацией о нюансах, есть риск понести лишние затраты на согласование внешнего вида карточки. Кроме того, компании, разрабатывающие дизайн карт, как правило, занимаются и их изготовлением, что весьма удобно.

После того как макет карты согласован, размещается заказ на изготовление заготовок карт конкретного банка и платежной системы. С помощью специальных принтеров на «белый пластик» наносится фоновое изображение, логотипы банка, логотипы платежной системы. В определенные места наклеиваются защитные голограммы платежных систем. Следом поверхность карты ламинируется специальной защитной пленкой. И наконец, на финальном этапе, наносится полоса для подписи.

На выходе получается пустая карточка определенного банка и определенной платежной системы. Стоимость такой заготовки варьируется в зависимости от типа карты, наносимого изображения, степеней защиты, использованного базового пластика и составляет от 2 до 100 евро за каждую.

С этого момента такая заготовка может быть использована только тем банком, для которого она выпущена. Партия таких пустых карт передается в компанию, которая занимается персонализацией карт. Каждая заготовка – это бланк строгой отчетности. Испорченные заготовки передаются банку-эмитенту, где и уничтожаются специальной комиссией.

Как карта получает «личность».

Персонализация банковских карт производится в процессинговом центре банка-эмитента. Иногда этот процесс передается третьим компаниям. Процессинговые центры и службы безопасности крайне болезненно реагируют на такую передачу.

Персонализация карты — это нанесение на заготовку индивидуального номера карты, фамилии и имени владельца. Это делается с помощью специальных устройств — эмбоссеров. Эмбоссеры производят кодирование магнитной полосы и запись секретной информации на чип.

ПИН-код в явном виде хранится только в двух местах: в голове его владельца и в ПИН-конверте, который печатается в процессинговом центре. На чип и магнитную полосу вместо ПИН-кода записывается ПИН-блок или, если говорить умным языком PVV – PIN Verification Value. Когда вы вводите ПИН-код, это значение шифруется с помощью криптоключей устройства по сложному алгоритму и отправляется в процессинг. Для корректного формирования значения PVV процессинговый центр должен передать соответствующие ключи в компанию, занимающуюся персонализацией. Обладая этими ключами, можно получить ПИН-код любой, выпущенной для этого банка, карты. А это уже существенные риски в безопасности.

Когда вы приходите в банк и пишете заявление на выпуск карточки, заготовка вашей будущей карты уже ждет вас в процессинговом центре. Операционистка вводит ваши данные в специальную форму, которая отправляется в процессинговый центр. В этой форме указаны:

- ваши ФИО

- тип карты (VISA, MasterCard или другая)

- категория карты (Electron, Classic, Gold и т.п.)

- номер счета, привязанного к карте, на котором хранятся ваши деньги

- транслитерация вашего имени и фамилии, которая будет нанесена на карту.

Номер карточки, 16 цифр, присваивается уже в процессинговом центре. Там же формируется ПИН-блок и прочие контрольные данные, в том числе и CVV2 код, находящийся на обороте.

Эти данные передаются в центр персонализации, где заготовка превращается в вашу карту: на нее наносятся ваши имя и фамилия

методом эмбоссирования или индент-печати.

Эмбоссирование — это выдавливание символов на поверхности карты. Процесс выглядит как работа большой и мощной печатающей машинки.

Индент-печать – это выжигание символов на карте с помощью лазера. В итоге получаются утопленные цифры.

Весь процесс завершается типированием: нанесением краски на выдавленные или утопленные символы. На магнитную полосу и чип записываются необходимые идентификационные данные: номер карты, ваше ФИО, ПИН-блок и т.д.

Дальше готовая карта отправляется в офис, где вы подавали заявление. Там она вручается вам в руки. Вместе с картой вы получаете и ПИН-конверт. Операционист активирует вашу карту, на этом процесс изготовления и выдачи завершается. Многие банки, вместо вручения ПИН-конверта, предлагают придумать свой ПИН-код в момент активации карты, экономя на покупке и печати спецконвертов. Ощутимой разницы между этими двумя способами нет, разве что во втором случае ПИН проще запомнить.

«Обезличенные карты» — кто они?

Многие банки предлагают карты мгновенного выпуска. На самом деле никто, конечно же, не изготавливает карты мгновенно. Просто некоторое количество таких карт лежат в банке и ждут своего часа. Все необходимые данные уже занесены в соответствующие базы данных и записаны на чип и магнитную полосу. Единственное отличие от персонализированной карты заключается в том, что к этим картам не привязано никакого счета. Либо имеется некий технический счет, у которого нет имени владельца. Это зависит от схемы работы в каждом конкретном банке. При выдаче такой карты, она привязывается к вашему счету, либо вы указываетесь в качестве владельца счета данной карты. Далее происходит активация карты и можно начинать ей пользоваться. Плюсами этих карт, безусловно, является скорость их выдачи. Если персонализированную карту вам придется ждать не менее трех дней, то безымянную карту вы получите в течение получаса. К минусам можно отнести то, что, по понятным причинам, на них нет вашего имени. И то, что владельцем являетесь именно вы, можно проверить только по подписи на специальной полосе на обороте карты. Такие карты принимаются не во всех торговых точках.

В рамках этой статьи мы не стали углубляться в подробности производства карт, но общее представление вы получили. При этом не имеет значения, какая именно карта в ваших руках: дебетовая или кредитная. Физически пластик ничем не отличается, разница только в привязанных счетах в банковской системе.

В Банке ТКС подтвердили, что подобное условие в общих правилах оформления и обслуживания кредитных карточек действительно есть, причем действует оно еще с 2010-го: «При неполучении Банком распоряжения Картодержателя о переводе денег в течение 120 дней с момента обработки последней операции Картодержателя, а также если остаток денег не превышает 200 рублей, то указанный остаток безвозмездно передается Банку». Представители Тинькофф Банка уверяют, что данная практика не противоречит российскому законодательству.

Вопрос обслуживания банковских карт довольно актуален, так-ка число пользователей данного продукта растет, в том числе и за счет держателей зарплатных карт, пенсионеров, получающих пенсию на карточку и других слоев населения, которые «считают каждую копейку». А проблема в следующем, иногда с карты списывается небольшой остаток, если активность по карте не была зафиксирована в течение какого-то срока, в среднем от двух до шести месяцев. Банки не воруют средства клиентов – это чревато уголовным наказанием и пагубно для деловой репутации, но сделать себе подарочек банк вполне может, для этого нужно лишь позаботиться о соответствующем условии в правилах. Попробуем разобраться, в каких случаях кредитные организации дарят себе средства держателей кредитных карточек.

«Опять Тинькофф Банк, — жалуется в Фейсбуке один из клиентов. – На этот раз они творят странное…» Проблема состояла в том, что владелец кредитки Тинькофф Банка не использовал ее долгое время, аккуратно оплачивая обслуживание. И неожиданно обнаружил, что хранившиеся на ней 3,5 рубля собственных денег банк списал в свою пользу.

В колл-центре банка клиенту объяснили подобное списание отсутсвием активности по счету, ссылаясь направила обслуживания пластиковых карт.

В Банке ТКС подтвердили, что подобное условие в общих правилах оформления и обслуживания кредитных карточек действительно есть, причем действует оно еще с 2010-го: «При неполучении Банком распоряжения Картодержателя о переводе денег в течение 120 дней с момента обработки последней операции Картодержателя, а также если остаток денег не превышает 200 рублей, то указанный остаток безвозмездно передается Банку». Представители Тинькофф Банка уверяют, что данная практика не противоречит российскому законодательству.

Правила обслуживания пластиковых карт

Инструкция ЦБ от 30.05.2014 г. № 153-И предписывает возвратить клиенту его деньги при прекращении договора счета. Если же средства остаются невостребованными на протяжении двух месяцев, их необходимо перечислить на спецсчет в ЦБРФ. Но тут ситуация иная — договор не прекращает действовать.

«Смысл данной меры для банка заключается в том, чтобы можно было закрыть неиспользуемые счета и не тратить средства на их обслуживание, – пояснили в Альфа-Банке. – У договора кредитной карты нет срока действия, и однажды выясняется, что держатель пластиковой карты давно перестал использовать пластик, задолженность отсутствует, но договор формально еще действует. Поручение, оформляемое при подписании договора, позволяет закрывать такой договор без посещения клиентом офиса кредитного учреждения. Это удобно всем: банку не нужно продолжать обслуживание договора, который уже не активен; пользователю подобный неактивный договор способен однажды помешать получить новый кредит, к примеру, ипотечный, так как лимит кредитки будет учитываться при оценке его долговой нагрузки».

По утверждению Дмитрия Волосова, управляющего партнера юридической фирмы «ЦБК», «существует безусловное правило, которое установлено в статье 845 ГКРФ (2-й и 3-й пункты): кредитная организация гарантирует право клиентов беспрепятственно распоряжаться деньгами на счете, она не вправе контролировать и определять направления использования денег клиентов и устанавливать иные не предусмотренные договором счета или законом ограничения их прав распоряжаться деньгами по своему усмотрению».

Соответствует ли это закону или нет, но подобный подход не нравится многим клиентам. И большинство банкиров это понимают. «В нашем банке до прекращения договора никакие списания собственных средств держателей карт со счета кредитки не совершаются, – рассказывает Артур Согомонян, возглавляющий направление бизнес-проектов и портфельного менеджмента ОТП Банка. – При прекращении договора и наличии какой-то суммы собственных денег клиента на счете банк в соответствии с заявлением на расторжение договора отправляет остаток средств, за минусом комиссии за перевод, по реквизитам, указанным клиентом, или выдает их в кассе банка. Мы считаем, что практика списаний с неактивного счета не может считаться клиент ориентированным подходом».

В банке ВТБ24 также не допускают списания средств с «замерших» карточек, но в нем не считают это нарушением каких-либо правил. «Данная практика в банковской сфере не распространена, – говорит Александр Бородкин, возглавляющий управление пластиковых карт ВТБ24. – Многие берут комиссию за обслуживание счета, у кого-то эта плата зависит от неактивности/активности клиента. Если такой нюанс был отражен в договоре, который потребитель подписал, и до клиента было доведено это условие, ничего плохого в этой практике не нахожу».

«Мы берем комиссию за ведение счета при отсутствии операций по счету на протяжении двух месяцев с даты истечения периода действия/закрытия карт), – рассказывает Дмитрий Лепехин, возглавляющий управление развития дебетовых карт банка «Открытие». – Бывает так, что владельцы дебетовых карт, прекращая сотрудничество с банком, не закрывают договори на балансе остаются незначительные суммы. Для очистки таких «спящих счетов» и используется такая практика. Если говорить о кредитных картах, то в основном клиенты их закрывают. Следовательно, для владельцев кредиток этот вопрос неактуален».

Альфа-Банк поддержал Тинькофф Банк в вопросе методов «зачистки» «спящих счетов», но эту сомнительную процедуру они используют в целях PR - деньги перечисляются на благотворительные счета. «При оформлении договора на кредитный пластик мы предлагаем клиентам подписать поручение, в соответствии с которым при определенном времени неактивности держателя карточки, отсутствии задолженности и несущественном остатке собственных денег на счете кредитки банк перечисляет данный остаток в фонд «Линия жизни», помогающий тяжелобольным детям. После этого договор и счет закрываются. Срок неактивности — от полугода до двух лет, все зависит от продукта. Перечисление происходит, если остаток собственных денег не превышает 1000 рублей. При этом пользователь может в любое время изменить реквизиты для перечисления денег, обратившись в банк с заявлением», – сообщили в Альфа-Банке.

Не станем называть такие действия банкиров воровством у клиентов, поскольку речь все же идет о незначительных суммах, да и для подобной «зачистки» счетов у банкиров есть веские основания. Но о подобных мероприятиях необходимо оповещать клиента и, в идеале, получать его согласие. В итоге у клиента, лишившегося таким образом нескольких десятков рублей, обязательно останется ощущение, что его обманули, даже если ему укажут на четко сформулированное условие правил обслуживания карточек.

Автор статьи

Читайте также: