Как сделать дебетовую карту тинькофф основной для переводов

Обновлено: 01.05.2024

Если необходимо быстро перевести средства с одной карты Тинькофф на другую, то, помимо онлайн-банка и мобильного приложения, можно воспользоваться его удобной альтернативой – сервисом c2c (card to card). В этой статье расскажем о быстрых переводах с карты на карту, о стоимости такой услуги, а также о тонкостях платежей через иные дистанционные сервисы.

Можно ли переводить деньги с карты Тинькофф?

Банк позволяет перечислять денежные средства между карточками (в том числе и кредитными) различными способами. Наиболее привычным для многих является интернет-банк Тинькофф. Однако существуют иные варианты для совершения платежей:

- мобильное приложение;

- банкомат;

- колл-центр банка;

- сервис Tinkoff card2card и другие дистанционные сервисы ТКС (Тинькофф Кредитные Системы).

На какие карты банков можно переводить с Тинькофф и наоборот

Сервисы банка допускают возможность переводов как внутри него, так и между различными банками РФ или зарубежья. Клиентам Тинькофф доступны перечисления с кредитных и дебетовых карточек платежных систем МИР, Visa или MasterCard.

Детальные инструкции

Для дебетовой либо зарплатной карты Тинькофф такие платежи проводятся с минимальными расходами для их держателя, поскольку тарифами предусмотрены низкие комиссии, а также лимит бесплатных переводов.

Ограничения переводов

Для клиентов-физических лиц в банке действуют лимиты на суммы и количество проводимых платежей при использовании системы card to card. Так, максимальная сумма одной операции не может превысить 100 тыс. рублей, при этом с одного счета разрешено переводить деньги не чаще пяти раз в день.

Установленные лимиты на суммы и количество платежей изменить их нельзя – это технические ограничения. Если клиенту необходимо перевести более крупную сумму, он может воспользоваться личным кабинетом или мобильным банком Тинкофф. Однако даже в таком случае действуют ограничения, введенные платежными системами:

- 1 раз – не более 150 тыс. руб.;

- сутки – до 10 транзакций;

- месяц – не более 1,5 млн руб.

Для платежных систем МИР и Visa действуют дополнительные лимиты:

- не более 170 тыс. руб. в день;

- не более 30 транзакций на сумму до 300 тыс. руб. за 4 дня.

При межбанковских переводах через системы Тинькофф также стоит учитывать ограничения эмитента карточки. Об этих лимитах стоит поинтересоваться в службе поддержки стороннего банка или у вашего контрагента.

Способы перевести с карты на карту Тинькофф

Для клиентов Тинькофф действует несколько онлайн-сервисов card-to-card, позволяющих совершать межбанковские и внутрибанковские платежи:

Далее приведены инструкции к этим и другим способам переводов.

Онлайн-переводы card to card

Чтобы перевести деньги через личный кабинет на официальном сайте или в приложении, необходимо выбрать раздел «Платежи» или «Оплата», а затем пункт «Людям» или «По реквизитам карты». На данный момент в сервисах доступны следующие переводы между карточками:

- по телефонному номеру;

- по номеру карты (16 цифр);

- по реквизитам счета или договора;

- по штрихкоду.

Для осуществления платежа на сайте следуйте инструкции:

С помощью приложения «С карты на карту»

Tinkoff Bank c2c – это приложение для популярных мобильных платформ для быстрых и безопасных переводов между картами любых банков, не требующая регистрации или какого-либо навыка работы с платежными сервисами.

Преимущество приложения перед аналогичным сервисом на сайте:

- возможность использования камеры или NFC модуля для считывания реквизитов пластика;

- в программе сохраняется история операций;

- клиент получает квитанцию и электронный чек на почту;

- переводы можно отправлять где угодно и когда угодно.

Чтобы выполнить перевод денег с помощью приложения «Tinkoff Bank c2c» следуйте инструкции:

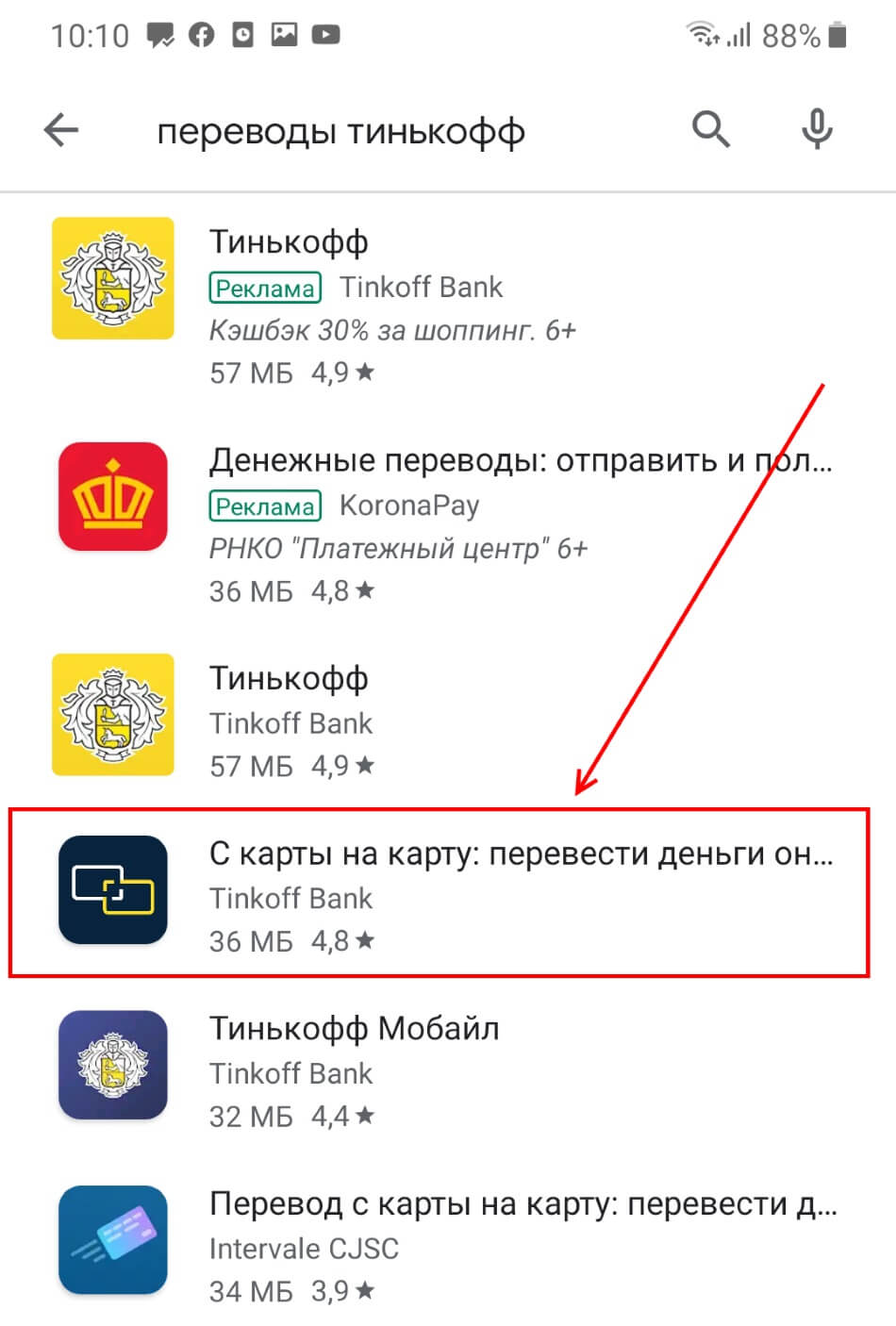

- Откройте магазин приложений на вашем телефоне или сразу начните загрузку, перейдя по ссылке для вашего устройства App Store, Play Market.

- Наберите в строке поиска «Переводы Тинькофф». Примерно в третьей строке результатов появится программа «С карты на карту» от Tinkoff Bank.

- Скачайте приложение и запустите его.

- Нажмите на пустые поля для заполнения реквизитов отправителя и получателя.

- Укажите сумму. Комиссия рассчитается автоматически.

- Подтвердите платеж.

Перевод через банкомат

Для совершения платежа необходима банковская карта Тинькофф и банкомат.

- Вставьте карточку в устройство, наберите ПИН-код.

- В главном меню найдите пункт «Услуги» – «Перевод на карту».

- Выберите счет для списания средств, заполните реквизиты пополняемого счета.

- Укажите сумму оплаты.

- Подтвердите операцию.

Перевод на карту через оператора банка Тинькофф

К сожалению, сотрудники службы дистанционной поддержки клиентов не могут переводить средства по устному заявлению держателя карточки, так как это небезопасно. Зато операторы способны оказать помощь в форме консультации: рассказать клиенту о возможных вариантах пополнения счета или проинструктировать пошагово в режиме онлайн.

Номер телефона Tinkoff для вопросов по переводам.

Комиссии при переводах

Банк взимает минимальную комиссию вне зависимости от того способа, который клиент выбрал для перечисления средств:

- между дебетовыми картами Тинькофф бесплатно;

- межбанковский перевод – до 20000 рублей бесплатно, далее от 1,5% (мин. 30 руб.), плюс дополнительные сборы со стороны эмитента карточки отправителя (следует уточнить в справочной службе соответствующего банка);

- с карточки Тинькофф – по тарифам конкретного продукта (например, по кредиткам предусмотрена комиссия 290 руб. + 2,9%).

Способ перевода с карты на карту без комиссии

Клиенты Tinkoff Bank могут переводить деньги без комиссии, причем как с карты Тинькофф, так и с карточек других банков. Комиссионные сборы не предусмотрены только в том случае, если в месяц объем операций не превышает 20 тыс. рублей (50 тыс. для премиальных пластиковых продуктов). Платеж с Tinkoff Black на пластик любого банка – без комиссии при сумме до 20 тыс. рублей.

Проверить лимит на бесплатные переводы позволяют возможности личного кабинета (разделы «Счет» – «Лимиты» – «Бесплатные переводы»).

Видео: Перевод с карты Тинькофф на карту другого банка без комиссии.

Особенности переводов с кредитной карты

Часто держатели не знают, можно ли переводить деньги с кредитной карты Тинькофф. Но банк допускает переводы с кредиток с использованием как заемных, так и собственных средств. Осуществляя перевод с кредитки, важно проверить баланс, а также ознакомиться с тарифным планом продукта.

Как правило, при переводе со всех кредитных карт Тинькофф взимается дополнительная комиссия за использование банковского лимита. Если клиент отправляет свои деньги, то при сумме до 20 тыс. рублей/мес. платеж осуществляется бесплатно, свыше этого порога – в соответствии с тарифами (от 30% до 49,9%).

Платеж с кредитки выполняется так же, как и с дебетового пластика. Однако такой перевод расценивается как снятие наличных, а значит, отменяет период беспроцентного кредитования.

Переводы со счета на счет в Тинькофф

Осуществить перевод по номеру счета в Tinkoff Bank разрешено только с использованием карты. Даже если у вас открыт срочный депозит или счет начислением процентов на остаток, прежде чем перевести деньги другому человеку, придется для начала пополнить свою карту. Это касается как платежей внутри банка, так и межбанковских переводов.

Инструкция по переводу со счета на счет в интернет-банке:

Инструкция по переводу в приложении:

- Нажмите на карточку, которую хотите пополнить, и в меню операций выберите «Пополнить».

- Укажите нужный счет для списания.

- Введите сумму, завершите операцию.

Для переводов со счетов Тинькофф действуют те же тарифы, что и для платежей между пластиковыми карточками.

Через какое время после перевода приходят деньги на карту?

Срок зачисления средств – от нескольких секунд до 1 дня. Как правило, в счет карточек большинства российских банков деньги поступают максимально быстро. Но принимающая сторона иногда проверяет транзакцию, в связи с чем деньги оказываются в резерве и становятся доступными через сутки.

Какими способами можно перевести деньги по номеру телефона?

Есть несколько способов с разными банками, комиссиями и лимитами.

Переводы по номеру телефона

| Способ перевода | Какие банки участвуют | Комиссия для дебетовых карт | Срок перевода | Лимит |

|---|---|---|---|---|

| Клиенту Тинькофф | Тинькофф | 0 ₽ | Мгновенно | — |

| По ссылке | Любые | 0 ₽ — при переводах до 20 000 ₽ за расчетный период, 1,5% — от превышения лимита, минимум 30 ₽ | Мгновенно | Не более 10 операций в сутки, 150 000 ₽ за одну операцию, 1 500 000 ₽ в месяц |

| Через Систему быстрых платежей | В более чем 50 российских банков — полный список | 0 ₽ | Мгновенно | Не более 1 000 000 ₽ за одну операцию, не более 20 переводов в сутки, не более 5 000 000 ₽ в месяц |

Как всегда получать переводы по Системе быстрых платежей на карту Тинькофф?

Чтобы получать переводы по СБП на счет Тинькофф по умолчанию, настройте это в приложении или личном кабинете.

В приложении Тинькофф:

В личном кабинете:

Как включить СБП в Тинькофф?

Все держатели карт Тинькофф могут получать и отправлять переводы по номеру телефона через Систему быстрых платежей (СБП) — для этого не нужно делать никаких дополнительных настроек.

Если у вас несколько карт от разных банков, вы можете сделать карту Тинькофф основной для получения переводов через Систему быстрых платежей. Тогда любой перевод по СБП будет поступать на ваш счет в Тинькофф.

Как перевести деньги на карту Сбербанка по номеру телефона?

В приложении Тинькофф:

Если клиент Сбербанка не подключен к Системе быстрых платежей, при переводе на его карту возможна комиссия. Чтобы бесплатно переводить по номеру телефона в Сбербанк, попросите получателя включить эту функцию в приложении Сбербанк Онлайн. Вот инструкция, как это сделать.

Как перевести деньги по номеру телефона клиенту Тинькофф?

В приложении Тинькофф:

Укажите сумму перевода и нажмите «Перевести». Если с нашей стороны будет комиссия, мы предупредим о ней.

Введите сумму перевода и нажмите «Перевести». Если с нашей стороны будет комиссия, мы предупредим о ней.

Как перевести деньги по номеру телефона, чтобы получатель сам выбрал, на какой счет их зачислить?

В приложении Тинькофф:

В личном кабинете:

Мы отправим получателю СМС со ссылкой на страницу, где он сам сможет ввести реквизиты карты, на которую нужно перевести деньги. Комиссия: 0 ₽ — при переводах до 20 000 ₽ за расчетный период, 1,5% — от превышения лимита, минимум 30 ₽.

Как перевести деньги через Систему быстрых платежей (СБП) по номеру телефона?

С помощью Системы быстрых платежей от Центробанка вы можете перевести деньги клиенту другого банка по номеру телефона.

Сервис доступен для переводов между клиентами большинства российских банков и других финансовых организаций. Этот список постоянно расширяется.

В приложении Тинькофф:

Выберите банк получателя из списка. Если там нет нужного вам банка, нажмите на строку «В другой банк».

В личном кабинете:

Выберите банк получателя из списка. Если там нет нужного вам банка, нажмите на строку «В другой банк».

Комиссии за переводы с дебетовой карты Тинькофф через СБП нет. За перевод с кредитки возьмем комиссию и проценты согласно тарифу карты.

Лимиты. Максимальная сумма одного перевода — до 1 000 000 ₽. Максимум 20 переводов в сутки. За календарный месяц можно перевести не более 5 000 000 ₽.

Срок зачисления — моментально.

Если у вас несколько карт от разных банков, вы можете сделать карту Тинькофф основной для получения переводов через Систему быстрых платежей. Тогда любой перевод по СБП будет поступать на ваш счет в Тинькофф.

Заключение экспертов портала Банки.ру о преимуществах и недостатках банковских продуктов, выявленных по результатам исследования рынка.

- технология 3D Secure

- чип

- бесконтактные платежи

- Samsung Pay / Apple Pay / Google Pay

- изначально карта выпускается неименная

При оформлении на Банки.ру начисляется дополнительный cash back в размере 1 000 ₽ при покупках от 10 000 ₽.

- 3–15% в трех категориях (выбираются ежемесячно из 6 предложенных банков категорий в личном кабинете)

- 1% за каждые 100 ₽ покупок в других категориях

- до 30% по специальным предложениям в интернет-банке

- супермаркеты

- путешествия и активный отдых

Начисляются в виде кэшбэка за покупки по индивидуальным спецпредложениям в приложении банка.

Переключить карту на нужный валютный счет можно в личном кабинете, в мобильном приложении или через службу поддержки.

процент на остаток начисляется до 300 000 ₽ при покупках от 3 000 ₽/мес.:

- 4% годовых начисляется без сервисов Tinkoff PRO / Tinkoff PREMIUM

- 6% годовых начисляется при условии подключения сервисов Tinkoff PRO / Tinkoff PREMIUM

Бесплатно при выполнении одного из условий:

- наличие на вкладах, накопительных счетах, картсчетах и брокерских счетах в совокупности не менее 50 000 ₽ ₽/мес.

- наличие любого кредита, выданного на данный карточный счет

- поступление на карту пенсии

- возраст владельца карты от 14 до 18 лет

- до 500 000 ₽/мес.— бесплатно

- cвыше 500 000 ₽/мес. — 2% от суммы (мин. 90 ₽)

- 0% при снятии от 3 000 ₽, но не более 100 000 ₽/мес.

- 90 ₽ при снятии до 3 000 ₽, но не более 100 000 ₽/мес.

- 2% (мин. 90 ₽) от суммы, превышающей 100 000 ₽/мес.

- 0% при снятии от 3 000 ₽, но не более 100 000 ₽/мес.

- 90 ₽ при снятии до 3 000 ₽, но не более 100 000 ₽/мес.

- 2% (мин. 90 ₽) от суммы, превышающей 100 000 ₽/мес.

- смс-информирование — 59 ₽/мес.

- доставка карты представителем по всей России

- возможность оформить финансовую подписку Tinkoff Pro (199 ₽/мес. начиная со 2-го месяца), Tinkoff Premium (1990 ₽/мес., бесплатно при выполнении ряда условий)

- возможно оформить виртуальную карту, но до подписания договора будет действовать ряд ограничений

- возможность отмены платы за годовое обслуживание;

- наличие кешбэк;

- снятие до 100 000 ₽/мес. бесплатно в устройствах сторонних банков;

- начисление процентов на остаток собственных средств на картсчете

- платежная система на усмотрение банка; выбрать определенную платежную систему можно обратившись в банк сразу после оформления заявки

Предложения месяца

Подробнее

Дебетовая карта Тинькофф Блэк с кэшбэком по условиям и процентам, пожалуй, одна из самых удобных и выгодных. Ее преимущества заключаются в простоте процесса оформления и наличии интересных для клиента процентов возврата и начислений на остаток.

Как заработать на Black от Тинькофф Банка

Держателям «черного» пластика банк Тинькофф предлагает:

- кэшбэк:

- 1% от всех покупок (кроме снятия наличных, пополнений на телефон, банковских переводов и электронных кошельков);

- 5% от расходов в 3 выбранных категориях (можно менять ежеквартально);

- До 30% по специальным предложениям.

За месяц таким образом можно получить до 3000 рублей или 100 долларов/евро по валютным банковским карточкам. По сравнению с программами лояльности других учреждений преимущество в том, что нет нужды совершать дополнительные действия, чтобы использовать кэшбэк — начисленные средства автоматически прибавляются к счету.

Проценты на остаток — при расходных операциях более 3 тысяч рублей за месяц начисляется доход, при подключении по акциям — до 10%, обычная ставка — около 6%, то есть сопоставимо со средней доходностью по депозитам.

Дебетовая карта Тинькофф Блэк — условия и стоимость обслуживания

Если вы планируете открыть в банке вклад не менее 50000 руб., оформить кредитный продукт или, наоборот, держать на карточном счете необходимый неснижаемый остаток, плата не взимается. Но даже если это не входит в ваши планы, обслуживание по стоимости вполне демократично — 99 руб. ежемесячно. Кстати, за приглашение друзей по партнерской ссылке Tinkoff предоставляет до полугода бесплатного обслуживания или некоторую сумму на счет.

Снять наличные можно в банкомате не только самого Тинькофф Банка, но и в любом другом — чтобы не платить комиссию, обратите внимание на ограничение по минимальной сумме. Способов пополнения также достаточно — во всех банкоматах Тинькофф предусмотрена функция приема купюр, также положить деньги можно через многочисленные банки и компании, входящие в число партнеров. За банковские переводы комиссия не взимается. Отдельно отметим мобильное приложение Тинькофф — одно из лучших в этом сегменте по результатам многих рейтингов. Оно позволяет переводить средства, оплачивать услуги, открывать новые продукты, получать ответы на свои вопросы от службы поддержки, изменять валюту (Блэк считается мультивалютной). Кроме того, через мобильный банк доступно оперативное подключение овердрафта к Tinkoff Black — такая возможность в наше время для многих имеет значение.

Как оформить

Заказать дебетовую карту Tinkoff Black можно онлайн через сайт банка — заполнение анкеты займет около 15 минут. Требуется указать паспортные данные и сведения о регистрации и проживании, номер мобильного телефона. Курьер доставит вашу уже готовую Tinkoff Black через 2-3 рабочих дня в удобное для вас место и время. Будьте готовы предъявить паспорт и сфотографироваться с полученной карточкой.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Дебетовая карта Tinkoff Black — популярный продукт финансовой организации. С помощью этой карты можно осуществлять платежи в магазинах, оплачивать коммунальные услуги и штрафы, контролировать доходы и расходы. Держателям карт доступ к мобильному банку и интернет-банку бесплатный. При выполнении определенных условий бесплатным может стать и обслуживание пластика. Бробанк расскажет, как пользоваться дебетовой картой Тинькофф банка, и какие плюсы и минусы получают ее держатели.

- Как подключить пластик

- Условия использования

- Плата за обслуживание

- Сколько взимают за снятие денег

- Перевод средств и пополнение баланса

- Проценты на остаток на счету и кэшбэк

- Достоинства дебетового пластика

- Недостатки

- Как использовать Тинькофф Блэк

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-7% |

| Снятие без % | До 500 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Как подключить пластик

Чтобы получить дебетовую карту Тинькофф Банка, заполните анкету в режиме онлайн на официальном сайте компании. Через несколько минут вам перезвонит менеджер финансовой организации. Он задаст несколько уточняющих вопросов. Договоритесь о дате, времени и месте встречи с курьером для получения конверта с пластиком и документов к нему.

После встречи с курьером активируйте пластиковую карту через официальный сайт. На смартфон, номер которого привязали к карте, придет СМС с пин-кодом для пластика. Пароль нужен для проведения операций. После этого пополняйте лицевой счет и пользуйтесь картой.

Подключить карту и рассчитываться ею могут и лица до 18 лет. Основное условие при оформлении — наличие гражданства РФ.

Условия использования

Обслуживание по дебетовой Тинькофф Блэк может быть как платным, так и бесплатным. Чтобы использовать карту бесплатно, нужно соблюсти несколько условий. Также, если соблюсти ряд требований, то можно бесплатно снять деньги со счета, пополнить баланс и перевести средства. По дебетовому пластику действуют программы кэшбэка и специальные предложения.

Плата за обслуживание

Для того чтобы бесплатно пользоваться дебетовой картой Тинькофф Банка, нужно выполнить одно из трех условий:

- Открыть вклады, баланс на которых суммарно превысит 50 тыс. рублей.

- Оформить кредит, который выдадут на карт-счет.

- Установить неснижаемый остаток на балансе более 30 тыс. рублей.

Во всех остальных ситуациях со счета ежемесячно снимают по 99 рублей. За год выходит 1188 рублей.

Сколько взимают за снятие денег

Держатели карт могут обналичивать средства с карт-счета дебетовки бесплатно, при соблюдении лимитов:

| Условия | Оплата |

| Снятие до 100 тыс. рублей ежемесячно при размере одной операции от 3 тыс. рублей через партнеров Тинькоффа | Бесплатно |

| Снятие до 100 тыс. рублей за расчетный период при сумме одной операции до 3 тыс. рублей через партнеров банка | 90 рублей |

| При снятии от 100 тыс. рублей через партнеров организации Tinkoff | 2%, но не меньше 90 рублей |

| Вывод до 500 тыс. рублей за расчетный период в своих банкоматах | Бесплатно |

Комиссия для карт в долларах или евро:

| Условия | Оплата |

| При снятии до 5 тыс. $ или € в месяц при размере одной операции от 100 $ или € через партнеров Тинькофф | Бесплатно |

| При выводе через партнеров до 5 тыс. $ или € ежемесячно при одной операции до 100 $ или € | 3 $ или € |

| При снятии через партнеров Тинькова от 5 тыс. $ или € в месяц | 2%, но минимум 3 $ или € |

| При выводе в банкоматах Тинькофф от 5 тыс. $ или € за расчетный период | Бесплатно |

Выгодно снимать деньги через собственные банкоматы, но их сложно найти в небольших населенных пунктах. Для удобства поиска лучше всего подходит мобильное приложение, где обозначены все банкоматы, как свои, так и партнерские.

Перевод средств и пополнение баланса

Бесплатно перевести средства с карты Тинькофф на карту другой финансовой организации можно на сумму до 20 тыс. рублей за расчетный срок. При переводе большей суммы снимают комиссию 1,5% от превышения, но минимум 30 рублей. По счетам в иностранной валюте такая услуга недоступна. Перевод на Tinkoff Black бесплатный.

Способы пополнения дебетовки Блэк:

- Перевод с карт-счета другого банковского учреждения через сервисы Тинькоффа. Зачисление средств происходит сразу же.

- Наличными через банкоматы Tinkoff. Можно пополнить как рублевый счет, так и в иностранной валюте. Зачислить деньги на счет можно и без карты, с помощью смартфона с функцией бесконтактных платежей или через QR-код.

- Наличными через партнеров финансовой организации. Пополнение до 150 тыс. рублей за расчетный период бесплатное.

На пластиковую карту можно оформить перечисление зарплаты или пенсии. Для этого работодателю или в ПФ понадобится принести номер лицевого счета. На месте написать заявление на перевод денег.

Проценты на остаток на счету и кэшбэк

На рублевый счет проценты выплачивают в размере 5% в год при остатке до 300 тыс. рублей и тратами от 3 тыс. по карте за расчетный период. В остальных случаях проценты не выплачивают. Для счетов в долларах и евро установлен доход в размере 0,1% годовых. Его выплачивают только на остаток до 10 тыс. $ или € при тратах в любом размере. Не начисляют проценты при остатке от 10 тыс. $ или € или при любом остатке, если за расчетный период не было проведено ни одной операции по пластику.

Также по дебетовой карте действует программа кэшбэка:

- За приобретения в магазинах, которые сотрудничают с Tinkoff Bank — кэшбэк до 30%.

- При покупках по 3 категориям, которые владелец устанавливает самостоятельно, ежемесячно — 5%.

- За каждые потраченные 100 рублей по остальным категориям покупок — 1%.

Партнеры Тинькоффа периодически публикуют специальные предложения, по которым начисляют скидку или кэшбэк в повышенном размере. Информацию можно найти на сайте банка или магазина-партнера, который проводит акцию.

Проценты на остаток и кэшбэк начисляют только по окончанию расчетного периода.

Достоинства дебетового пластика

Основные достоинства для пользователей дебетовой карты Тинькофф:

- средства на карте защищены и застрахованы на сумму до 1,4 млн рублей;

- по карте начисляют повышенный кэшбэк и проценты на остаток;

- оформление пластика онлайн и доставка курьером в течение нескольких дней;

- бесплатный доступ к мобильному банку через приложение Tinkoff;

- хорошая техподдержка.

Еще одно преимущество дебетового продукта в том, что в личном кабинете на сайте отображаются все штрафы держателя, которые нужно оплатить. Поэтому можно никуда не ехать и нигде их не искать, а оплатить сразу, как они будут видны.

Удобство мобильного приложения Тинькофф состоит в том, что через аккаунт можно увидеть статистику расходов по отдельным категориям. Здесь же можно найти адреса пунктов пополнения баланса.

Недостатки

К недостаткам дебетовой карты Блэк относят:

- Обслуживание становится бесплатным только при выполнении некоторых условий, которые могут удерживать не все клиенты.

- Невозможно одновременно пользоваться дебетовой картой Тинькофф Блэк и Яндекс картой. Чтобы получить Яндекс Карту с выгодным кэшбэком за услуги такси, нужно отказаться от карты Black.

- Достаточно высокая стоимость обслуживания — 1188 рублей в год.

Также к минусу можно отнести то, что за снятие небольшой суммы денег придется заплатить комиссию в банкоматах партнеров.

Как использовать Тинькофф Блэк

Для клиентов Тинькофф Банка доступен бесплатный интернет-банк и мобильный банк. Для авторизации введите номер с лицевой стороны пластика, впишите код из СМС, придумайте логин и пароль для входа. Никому не давайте авторизационные данные. Если заходите в личный кабинет с чужого компьютера, не забывайте выходить из аккаунта. Но в целях безопасности при бездействии в течение 10-15 минут программа автоматически выходит из личного кабинета. Кроме этого у карты есть другие возможности:

- Автоматические платежи. В личном кабинете можно настроить регулярные платежи — еженедельные, ежемесячные или ежедневные. Введите реквизиты и сумму перевода, и в указанный срок деньги автоматически спишут со счета и уйдут на счет адресата.

- Переводы по номеру счета. Переводы можно совершать через интернет-банк и мобильный банк, не выходя из дома.

- Отчетность и статистика. Дает возможность контролировать собственные траты и заработок.

- Возможность оплатить коммуналку. Квитанции и счета за услуги ЖКХ можно оплачивать в личном кабинете. Показания нужно вводить при оформлении платежа. Операции можно сохранить как шаблон, чтобы не вводить каждый месяц одни и те же данные. По тем операциям, где нет счетчиков, можно настроить автопроведение.

При этом за оплату коммунальных услуг комиссию не снимают. Здесь же можно оплачивать налоги и другие обязательные платежи и сборы.

Дебетовые карты

У большинства дебетовых и кредитных карт плата за обслуживание берется раз в год и сразу на 1 год вперед. В банке Тинькофф стоимость обслуживания карты Тинькофф Блэк берется помесячно.

Обслуживание стоит 99 рублей в месяц, но …

Стоимость обслуживания карты составляет 99 рублей в месяц, если не выполнено хотя бы одно условие бесплатности карточки. Т.е. в какие-то месяцы оно может быть платным, а в другие — бесплатным.

Другой вариант — получить сразу 1000 руб.

Если заказать карту Black по этой ссылке, то банк начислит 1000₽, если в течение месяца с даты активации карты совершить покупки от 3000₽

После получения карты вы можете сделать еще одну полезную штуку — оформить подписку Tinkoff Pro бесплатно на 2 месяца и получать 7% годовых на остаток по карте (далее, если не отключить — 199 руб/мес.)

Как сделать обслуживание карты Tinkoff Black бесплатным?

В условиях по карте для получения бесплатного обслуживания есть несколько вариантов, я насчитал их 8 штук:

Что еще можно получить бесплатно?

Как списывается плата за обслуживание

По вашей карте Тинькофф Блэк банк устанавливает дату ежемесячной выписки. Допустим, вы получили карту и стали клиентом банка, никаких продуктов банка у вас еще нет (или есть кредитка). Дата первой выписки будет через месяц, а то и через полтора. До первой операции по карте (даже активированной) плата за обслуживание не берется, точнее, никакие из 8 условий — не проверяются. Но после первой операции уже будут смотреть первое условие о сумме денег на всех счетах и так каждый день до первой выписки. Если все эти дни условие выполнялось, то в дату выписки 99 рублей не спишут. Поэтому вот 100% надежные способы избежать платы за обслуживание:

- Первое пополнение карты сделать сразу на 50000 рублей или больше, все равно нужно делать покупки.

- Первой же операцией открыть вклад. Пополнить его можно по номеру договора вклада или по реквизитам.

- Сразу заказать тариф 6.2. Но тогда при сумме на карте менее 100000 рублей, вы не получите никаких процентов на остаток.

В первую дату выписки банк проверит: были ли операции по карте и если были, то выполнялось ли первое условие каждый день. Если нет, проверяет, есть ли открытый вклад на день выписки. Если есть, то всё ОК. Поэтому если вы вкладчик, то плата за обслуживание карты Блэк вообще не будет сниматься.

Если вы оставили карту пустой и не пользуетесь, плата за обслуживание списываться не будет, карта в минус не уйдет. Но в дату выписки банк проверит, что условие бесплатности не выполнено и запомнит долг в размере платы за 1 месяц — 99 рублей. И когда вы пополните карту, эту сумму спишут со счета.

Автор статьи

Читайте также: