Что такое кредитный рейтинг страны

Обновлено: 04.05.2024

Что такое кредитный рейтинг страны?

В общем смысле, рейтинг представляет собой мнение экспертов относительно чего-либо. В быту можно встретиться, например, с рейтингами гостиниц (1-5 звезд). При этом пятизвездочные гостиницы отличаются друг от друга условиями проживания, обслуживания, отдаленности от моря и проч. Рейтинг призван облегчить процесс поиска наилучшего варианта.

Повышение рейтинга – это хорошо, а вот понижение – уже хуже. Понижение рейтинга целой страны может вызвать в самой стране панику в управлении и среди простых граждан. Поэтому страны и значимые организации так ревностно отслеживают рейтинги государств и проявляют бурную реакцию на очередное изменение.

Кредитный рейтинг страны – это оценка способности государства выполнять свои финансовые обязательства перед партнерами. Рейтинг рассчитывается на основании прошлой и текущей деятельности, а также размере взятых на себя обязательств. Предназначение рейтинга заключается в предоставлении потенциальным инвесторам информации о своевременном возврате взятых обязательств. Рейтинг страны оценивается по риску вложения в ее инфраструктуры, а также размеру госдолга, уровню коррупции, динамике инфляции, политической обстановке. Инвесторам рейтинг дает понять, стоит ли вкладываться в системно-значимое предприятие страны или какую-то ее отрасль.

Хотя рейтинги и являются относительными показателями, но они активно влияют на процентные ставки, стоимость долговых обязательств и доходность вложений.

Кто присваивает рейтинги?

Рейтинги бывают национальными и международными. Присваивать их могут местные и мировые рейтинговые уполномоченные организации – агентства. Это коммерческие структуры, занимающиеся оценкой платежеспособности эмитентов. Они присваивают рейтинги ведущим организациям, госорганам и целым государствам. Самыми известными и уважаемыми мировыми агентствами являются Standart & Poors, Moody”s. В свое время они появились в США, как национальные, но быстро завоевали популярность и вышли в ранг мировых. Они оценивают всевозможные предприятия, отрасли, банки и страны. В России работают Национальное рейтинговое агентство, Рус-Рейтинг, Эксперт РА, АК&М. Они присваивают рейтинги российским организациям, банкам, отраслям.

Общий рейтинг страны рассчитывается, как среднее значение трех международных рейтингов. Наивысший балл равен 100. Рейтинги выставляют еженедельно в баллах.

Пример рейтингов стран:

По состоянию на конец 2017 года, России был присвоен рейтинг ВВ+ позитивный, Ва1 стабильный и ВВВ- позитивный, что переместило нашу страну на 69 место из 145.

Таким образом, мировые агентства проводят исследования эмитентов и государственных финансов. Рейтинги заказываются самими организациями для привлечения потенциальных инвесторов. Они предоставляют данные, после чего агентство присваивает рейтинг. Здесь есть одна погрешность. Если агентство не является аудитором и не проверяет достоверность представленной информации.

Если заказчик задал себе цель ввести в заблуждение и предоставил ложную информацию, то и рейтинг не будет отражать действительности. Исходя из этого, агентства не дают стопроцентной гарантии надежности и иногда жестко ошибаются. Часто им выдвигают обвинения в купленных рейтингах и непрозрачности методов оценки.

Если учесть, что ни у кого нет иных источников информации о надежности того или иного эмитента, то мнения агентств о платежеспособности, управления и риске дефолта воспринимается, как руководство к действию. Репутация агентства играет немаловажную роль, и чтобы не нанести вред своему бизнесу, когда реальность не совпадет с присвоенным рейтингом, мировые агентства стараются вести независимую оценку.

Зачем нужны кредитные рейтинги?

Они помогают инвесторам оценить финансовую надежность страны для последующего вложения в нее денег. Финансовая система уже перешла на глобальный уровень, и инвесторы с одного полушария делают вложения в компании государств другого полушария. Если бы не было подобных рейтингов, им бы пришлось долго изучать особенности каждой страны и ее аналитику, зачастую выбирая объекты для инвестирования наугад. Это приводит к падению мобильности капитала.

Если взять историю, то возникновение рейтингов связано с требованием европейских банкиров, которые финансировали железнодорожную отрасль в США, введения независимых экспертов, которые смогли бы отделить устойчивых заемщиков от подозрительных дельцов бизнеса. Генри Пур разработал анкету для компаний и впервые опубликовал результаты опроса.

При этом, он жестко высказался о тех, кто отказался отвечать или дал ложные ответы. Постепенно компания расширилась и получила свое название Standart & Poors. Многие организации обратили внимание, что те, кто раскрыл о себе информацию в анкете Генри Пура ,быстрее остальных получал деньги от инвесторов. После этого игнорировать аналитические оценки в издательстве было уже сложно.

Таким образом, имея общепризнанный рейтинг, даже самый неопытный инвестор может исключить компании и страны с низким рейтингом, выбрав наиболее надежный по оценки рейтингового агентства. Это увеличило объемы инвестирования и облегчило жизнь инвесторам на рынке, который уже пугает разнообразием объектов вложения.

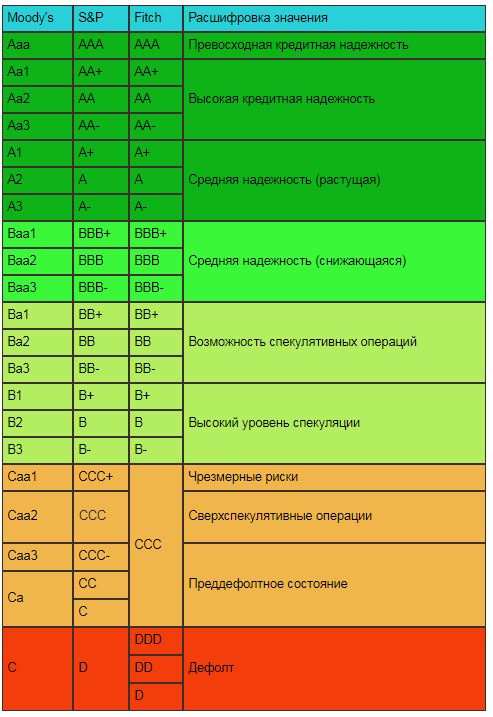

Как обозначается рейтинг?

В рейтинговании используются системы рейтинговых шкал в диапазоне ААА до D или абсолютная надежность до дефолта. Также есть промежуточные ступени. Чем они ближе к ААА, тем выше уровень платежеспособности. Близость к С или D говорят о наступающем дефолте и высоком риске вложения. Хотя в совокупности учитывается средняя оценка от трех агентств, в отдельности их мнения могут не совпадать.

Примеры обозначений рейтингов:

Общепризнано, что страны, имеющие рейтинг ниже ВВВ-, торгуют «мусорными» или спекулятивными облигациями с большой вероятностью невозврата вложений. Обязательства с рейтингами от ААА до ВВВ считаются инвестиционными.

Случалось и так, что рыночные реалии противоречили выставленным рейтингам. Например, банк Lehman Brothers имел рейтинг не ниже А от трех агентств и объявил о своем банкротстве. Как было сказано выше, рейтинговые агентства могут стать жертвами фальшивых сведений.

В том и заключается масштабная проблема. Гигантские объемы денег инвестируются по всему миру по главному критерию – кредитному рейтингу. Государства отбирают фонды для инвестирования, имеющие рейтинги не ниже ВВВ-. Часто инвесторы даже не имеют представления об эмитентах, но могут найти их рейтинг надежности. И это будет считаться достаточным, чтобы принять решение о вложении.

В свою очередь агентства оградили себя от ответственности массой «но». Они не отвечают за инвестиционные последствия , а только дают экспертное мнение. Это ставит их оценку между двух огней: с одной стороны инвесторы, которые злятся на то, что их не предупредили об ухудшении финансового положения выбранного объекта, а с другой – эмитенты, которые хотели пережить временные трудности, но опережающий рейтинг отобрал шансы на спасение.

По мере того, как международные агентства США присваивают негативные оценки европейским эмитентам, для них повышается стоимость займов. Власти ЕС высказываются все резче о том, Европа и остальные государства становятся заложниками американской оценки, действующих в интересах США.

Даже снижение рейтинга США с ААА до А+ трактуется, как давление на конгресс перед очередным голосованием. Американский журналист Томас Фридман, трижды обладатель пулитцеровской премии, еще в 99-х годах высказался, что в мире есть две суперсилы: США и рейтинговые агентства. Если США может разгромить с помощью бомбардировки, то агентства нанесут удар снижением кредитного рейтинга. И тут еще надо поспорить, кто из них более могущественен.

Рейтинговые оценки могут вызвать долговые кризисы, «рыночные пузыри» и ощутимые колебания котировок. Они имеют огромную власть над настроениями инвесторов. Система получения рейтинга, которая была создана, чтобы помогать в решениях, по сути, стала заменять систему выбора инструментов вложения.

Суверенные кредитные рейтинги представляют собой мнения рейтинговых агентств относительно вероятности дефолта государства. Для инвесторов инструмент является ориентиром кредитного риска.

РРейтинги присваиваются специализированными рейтинговыми агентствами. К сожалению мировой рынок сильно монополизирован: на Moody's, S&P и Fitch в совокупности приходится 94%.

Каждое из агентств применяет собственную секретную методологию оценки по определенной шкале. Тем не менее, прослеживаются общие подходы: анализируется не только возможность, но и готовность обслуживать долговые обязательства. Большое внимание уделяется политическим рискам, бюджетной политике, макроэкономическим показателям, монетарной политике ЦБ и эффективности государственных институтов. Важную роль играют данные прошлых лет и текущие показатели, события предполагаемые в будущем.

Суверенные рейтинги влияют на рейтинги, присваиваемые внутри страны отдельным компаниям и регионам: как правило, последние ограничены сверху т.н. «суверенным потолком».

Важная особенность международной шкалы рейтингов «тройки» - деление на «инвестиционную» и «неинвестиционную (спекулятивную, мусорную)» категории. Неинвестиционная категория означает, что страна, как правило, способна выполнять свои финансовые обязательства, но сталкивается со значительной неопределенностью. Присвоение неинвестиционного рейтинга сильно осложняет привлечение капитала у консервативных инвесторов. К инвестиционным рейтингам у Moody's относится «Baa3» и выше, у S&P «BBB-» и выше, у Fitch «BBB-» и выше.

Суверенные рейтинги России публикуется с осени 1996 года. В настоящее время рейтинг страны по версии Fitch «BBB-» (инвестиционный), рейтинг от S&P «BB+» (неинвестиционный), рейтинг Moody's «Ba1» (неинвестиционный). Согласно госпрограмме "Управление государственными финансами и регулирование финансовых рынков", к 2020 году Россия должна получить рейтинги «A-» от Fitch и S&P и «A3» от Moody's. Эти рейтинги выше неинвестиционного уровня на четыре значения.

Кредитные рейтинги компаний показывают, насколько они надежны как заемщики и могут выполнять взятые на себя финансовые обязательства по ценным бумагам . Например, облигациям. Это оценка вероятности дефолта заемщика по специальной шкале. Рейтинги присваивают независимые рейтинговые агентства — международные и российские. Среди основных агентств:

Кредитное рейтинговое агентство НКР;

Аналитическое кредитное рейтинговое агентство (АКРА);

Moody’s Investors Service;

Эксперты делают выводы не только на основании открытых документов и финансовой отчетности компаний, но и конфиденциальных данных, которые они получают. Шкалы, по которым они оценивают бизнес, бывают национальными и международными. Кроме того, они могут отличаться от агентства к агентству. Помимо этого, рейтинг одной компании у разных агентств может быть неодинаковым из-за различий в методологии либо разных мнений аналитиков.

Таким образом, рейтинги — это мнение агентства и ее аналитиков о кредитоспособности организаций. Они не являются абсолютной мерой вероятности дефолта и кредитного качества компаний, так как не всегда можно предсказать будущие события и тенденции. Кроме того, их пересматривают раз в год, поэтому иногда они могут не отражать ситуацию в компании при сильных колебаниях рынка. То есть положение дел в компании поменялось, а рейтинг обновить еще не успели.

Как правило, рейтинг состоит из нескольких частей. В него входят буквы, цифры, а также знаки «плюс» или «минус». Обычно оценки обозначаются латинскими буквами A, B, C, D. Чем больше букв A, тем лучше компания может выполнять свои обязательства по мнению агентства. D означает, что она находится в состоянии дефолта либо нарушила свои финансовые обязательства. Знаки «плюс» и «минус» показывают градацию каждой категории. Если в рейтинге стоит обозначение ru или rus, то он присвоен по национальной шкале.

Обычно максимальный рейтинг по российской шкале для всех компаний — кредитный рейтинг страны. Суверенный рейтинг России от агентства Fitch, который оно утвердило в июле 2021 года, — ВВВ. Это означает, что если по национальной шкале компании присвоили рейтинг AAA, то по международной ему будет соответствовать ВВВ.

Рейтинг облигаций как инструмент инвестора

Помимо рейтингов компаний, существуют рейтинги облигаций. Они позволяют определить кредитное качество того или иного кредитного обязательства, а также вероятность дефолта по нему. Рейтинговые агентства оценивают, способен ли эмитент выполнять финансовые обязательства по тому или иному выпуску облигаций, и на основе этого анализа присваивают бумагам рейтинг.

Инвесторы часто используют кредитные рейтинги для принятия решения, вкладываться в компанию, бумагу или нет. Однако они не индикаторы качества инвестиций, не рекомендации по покупке, хранению или продаже бумаг.

«Их назначение отнюдь не в том, чтобы указывать на целесообразность тех или иных инвестиций. Рейтинги отражают лишь один аспект, необходимый для принятия инвестиционного решения, — кредитоспособность, а в некоторых случаях еще и уровень возмещения долга в случае дефолта», — отмечают в Standard & Poor`s.

Категории рейтингов

Значения международных рейтингов делятся на категории — инвестиционную, спекулятивную и дефолтную. Примерное распределение такое:

инвестиционная. В нее входят компании и финансовые инструменты с рейтингами от ААА до ВВВ, которые считаются надежными;

спекулятивная. В нее попадают организации с сомнительной кредитоспособностью, которые могут не пережить неблагоприятные условия рынка, а также бумаги, вкладываться в которые рискованно. Их рейтинги — от ВВ до C;

дефолтная. В эту категорию входят те, кто нарушил финансовые обязательства, находится в шаге от дефолта, начал процедуру банкротства и так далее. Сюда входят эмитенты с рейтингом D.

Однако эти категории и распределение между ними может отличаться в разных агентствах. В Standard & Poor`s и Fitch выделяют инвестиционную и неинвестиционную (спекулятивную) категории. В первую входят эмитенты с рейтингом от ААА до ВВВ включительно, а во вторую — все остальные.

Если у выпуска облигаций нет рейтинга, это значит, что у рейтингового агентства нет мнения о его кредитных рисках. То есть агентство не проверяло, в какой ситуации находится эмитент бумаг и может ли он выполнять свои обязательства, так что этот факт не обязательно означает, что у компании проблемы.

Ликвидность ценных бумаг — что это?

Когда мы говорим о ликвидных ценных бумагах, то имеем в виду, что их можно продать в кратчайший срок по цене, близкой к рыночной. Чем ликвиднее бумага, тем меньше будет спред — разница между лучшими ценами ее покупки и продажи.

Понять, насколько бумага ликвидна, можно не только по спреду, но и по ее объему торгов — количеству совершенных сделок в денежном выражении в течение одной торговой сессии.

Соответственно, низколиквидные бумаги труднее приобрести и продать, а спред будет бóльшим, чем у ликвидных. Так что невозможно точно определить, как быстро удастся продать, например, низколиквидную облигацию . Сначала нужно найти покупателя, а это может занять некоторое время. Если его не получится найти, то и сделку совершить — тоже.

Иностранные и российские облигации: в чем риски?

При покупке облигаций инвесторы сталкиваются с определенными рисками. Среди них:

- кредитный риск — это вероятность дефолта компании, выпустившей облигации. То есть ситуации, когда она не сможет исполнять взятые на себя финансовые обязательства. Этот риск показывают рейтинги агентств;

- риск ликвидности — это вероятность того, что инвестор не сможет быстро и по выгодной цене продать бумаги, так как не сможет найти покупателя;

- рыночный риск — это риск понести убытки из-за неблагоприятного изменения рыночной цены облигаций. Например, инвестор захотел продать облигацию на бирже, а она упала в цене и стала стоить дешевле, чем когда он ее покупал. Если он ее продаст, то себе в убыток.

При покупке облигаций иностранных компаний возникает еще один риск — валютный. Это возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки.

Считаем налогооблагаемый доход

В доход по облигациям входят:

прибыль от разницы между ценой покупки и продажи актива. Например, трейдер Иннокентий купил облигацию по $100, а через полгода продал по $110. Таким образом, его прибыль в долларах составила $10;

прибыль от погашения облигации, если инвестор купил ее дешевле номинальной стоимости.

Однако при расчете налогооблагаемого в России дохода по иностранным облигациям также нужно учитывать изменение курсов валют. Например, когда Иннокентий покупал бескупонную облигацию за $100, доллар стоил ₽50. Когда он продал ее по $110, то доллар поднялся до ₽75. Поэтому в рублях Иннокентий заработал не ₽750 (10х75), а ₽3250. Расчеты такие:

(110х75) — (100х50) = 3250

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Мнение рейтингового агентства о кредитоспособности компании и целесообразности инвестиций в тот или иной выпуск ее облигаций

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Мнение рейтингового агентства о том, способен ли эмитент выполнить взятые на себя финансовые обязательства по определенному выпуску облигаций

Правильно! Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Не верно. Рейтинг облигаций — это мнение агентства о том, способна ли компания выполнять взятые на себя обязательства по определенному выпуску облигаций

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

День в день, но в случае, если инвестор готов совершить сделку по невыгодной ему цене из-за широкого спреда

Не верно. Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

Точно определить невозможно. Это зависит от спроса на эти облигации, так как заключить сделку можно только при условии, что найдется покупатель

Правильно! Если инвестор захочет продать низколиквидные облигации, то ему сперва придется найти покупателя. И сколько займут времени эти поиски, определить невозможно

При покупке иностранных облигаций инвестор подвергается риску ликвидности, а также кредитному и рыночному

Не совсем верно. Вы забыли про валютный риск — возможность убытков из-за изменения курса валюты, в которой инвестор купил бумаги, а также дополнительной налоговой нагрузки

Правильно! Чем ликвиднее акция, тем меньше спред — разница между лучшей ценой покупки и продажи. Это значит, что облигации можно купить либо продать быстрее и по более выгодной цене

Не совсем верно. Если компании присвоили рейтинг D, это может означать, что она находится в состоянии дефолта, но также и то, что она нарушила какие-то финансовые обязательства, но пока не обанкротилась

Не совсем верно. Категории есть у международных рейтингов. Кроме того, они могут немного различаться у разных агентств. Например, Standard & Poor`s и Fitch выделяют две категории: инвестиционную и неинвестиционную (спекулятивную)

В случае, если вы купили иностранную облигацию за $100 и продали ее через год за $110, при этом курс доллара США за указанный год вырос с ₽50 до ₽75, ваш налогооблагаемый доход в России составит:

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Правильно! В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но с учетом изменения курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

Не верно. В этом примере налогооблагаемый доход — прибыль от разницы между покупкой и продажей иностранной облигации, но не забывайте учитывать изменение курса доллара. Расчеты такие: (110х75) — (100х50) = 3250

1/4 Пока что вам не хватает знаний, но не расстраивайтесь. Повторите материал, и тогда у вас все точно получится!

2/4 Ваших знаний пока не хватает, чтобы пройти тест успешно, но вы уже на полпути. Попробуйте повторить материал и пройдите викторину еще раз

3/4 Вы ответили почти на все вопросы. Однако чтобы пройти реальное тестирование, вам нужно дать правильный ответ на каждый вопрос. Так установил ЦБ. Но вы на верном пути!

4/4 Поздравляем! Вы ответили правильно на все вопросы. Мы уверены, что и реальное тестирование вы пройдете без проблем

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестору, который хочет оценить кредитное качество компании, банка или органа власти, понять, насколько они надежны как заемщики, не обойтись без кредитных рейтингов. Их используют и госорганы — например, при размещении в банках бюджетных средств или при разработке правил инвестирования средств пенсионных фондов. При этом полезно не только различать уровни рейтингов, но и иметь некоторое представление о том, как они присваиваются и как построена работа рейтинговых агентств.

Потребность в рейтингах появилась на заре современного финансового рынка — нужна была независимая оценка кредитоспособности эмитентов ценных бумаг . Со временем спрос на кредитные рейтинги только рос, поскольку самостоятельно квалифицированную оценку кредитоспособности заемщика или контрагента могут провести далеко не все, особенно в условиях постоянно усложняющихся рыночных отношений.

Рейтинг может быть присвоен по международной или по национальной шкале. Международная шкала позволяет сопоставлять рейтинги компаний из разных стран, однако рейтинг компании, как правило, не может быть выше рейтинга страны, где она работает. В национальной же шкале этого барьера нет.

В России работают четыре российских рейтинговых агентства и три зарубежных (так называемая «большая тройка»). Но в регулирующих документах внутри страны применяют только рейтинги российских агентств. Компании, которым необходим доступ к зарубежному фондированию, используют также рейтинги агентств «большой тройки».

По своей сути, кредитный рейтинг представляет собой оценку вероятности дефолта заемщика в соответствии со специальной рейтинговой шкалой. Сам рейтинг, как правило, состоит из нескольких частей. В его значении сначала идут символы (буквы, цифры, знаки «плюс» или «минус»), которые показывают уровень рейтинга, далее после точки обозначается, по какой шкале присвоен рейтинг. Отдельным словом дается прогноз — мнение агентства относительно вероятности изменения рейтинга в ту или иную сторону.

Более точному пониманию рейтинга конкретной компании, банка или выпуска долговых бумаг поможет пресс-релиз агентства, который обязательно сопровождает присвоение рейтинга. В нем излагаются факторы, обосновывающие уровень рейтинга, в том числе, как правило, указываются основные «болевые точки» рейтингуемого лица. Например, стоит посмотреть, где находится компания с точки зрения оценки собственной кредитоспособности (ОСК), то есть без учета возможной поддержки со стороны государства и собственников.

Достаточная точность кредитных рейтингов обеспечивается тем, что агентство получает доступ не только к публичным документам и публикуемой финансовой отчетности, но и к данным, которые, как правило, скрыты от широкой аудитории. Кроме того, присвоение рейтингов осуществляется на основании собственных методологий агентств, качество которых обеспечивает эффективная система многоуровневого контроля. К разработке методологий привлекаются профильные рейтинговые аналитики, перед утверждением их проверяет независимая служба валидации. Методологии утверждаются методологическим комитетом, в который входит не менее трех человек. Уже после утверждения методология отправляется в ЦБ для проверки на соответствие требованиям законодательства. Корректность ее применения строго отслеживается как членами рейтингового комитета, так и методологами и сотрудниками службы внутреннего контроля. Выявленные отступления от методологии фиксируются и публично раскрываются.

Комплексная процедура присвоения рейтинга включает в себя анализ первичных финансовых документов, встречи рейтинговых аналитиков с представителями рейтингуемой компании или банка, построение финансовых моделей. Если речь идет о нефинансовой компании, то оценивается целый ряд дополнительных факторов, иногда неочевидных. Например, возможность оперативно заменить поставщика, география продаж и прогноз развития рынка, на котором работает компания.

Рейтинговое агентство пристально следит за своей репутацией, ведь это основной актив, обеспечивающий успех на рынке. Работа агентства построена на жестком разграничении процессов присвоения рейтингов и бизнес-процессов, при этом рейтинговые аналитики физически отделены от других департаментов, не имеющих непосредственного отношения к процессу рейтингования.

Пересмотр рейтинга происходит, как правило, раз в год — это плановая процедура. Если это происходит чаще, то инвестору стоит внимательнее посмотреть на компанию, оценить ее перспективы и, возможно, пересмотреть свою стратегию.

Все российские рейтинговые агентства обязательно должны быть включены в реестр кредитных рейтинговых агентств Банка России и поднадзорны ЦБ. Однако между ними есть различия. Одно из главных — это степень готовности раскрывать содержание своих действий и в нюансах объяснять, почему принято то или иное решение и как тот или иной показатель повлиял на уровень рейтинга. Но при этом, с учетом схожести шкал, рейтинги можно сопоставлять между собой, что позволяет инвестору принимать взвешенное решение о готовности принять на себя риски.

Нередко компании и банки имеют рейтинги сразу от нескольких агентств. В силу различия в методологиях это позволяет им получить более полную независимую оценку. Для инвестора наличие у компании нескольких рейтингов — серьезное подтверждение ее открытости и устойчивости.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

По данным ЦБ РФ, в России на 1 октября за россиянами числились кредиты на сумму ₽23,5 трлн, просроченная задолженность (сумма долга по двум и более обязательным платежам в течение 120 дней) составляет ₽950,9 млрд.

В сентябре только 35,8% заявок на потребкредиты и кредитные карты были одобрены банками (данные НБКИ). В октябре кредитные организации выдали ссуд на 8,7% меньше в количественном отношении, а общая сумма кредитов сократилась на 10,6% по сравнению с сентябрем.

Политика банков будет и дальше ужесточаться. В Госдуме прошел все три чтения законопроект, по которому банкам будут устанавливать количественный лимит на выдачу кредитов. В ситуации, когда банку, условно говоря, будут разрешать выдавать 100 кредитов в день, ему придется тщательно выбирать тех, кому их одобрить. И выигрывать в этом «конкурсе» наверняка будут самые надежные и платежеспособные клиенты. Для оценки потенциального заемщика банки пользуются информацией из кредитной истории заемщика, в том числе учитывают индивидуальный (персональный) кредитный рейтинг (ИКР или ПКР).

По данным Банка России, десять банков из 14 крупнейших в рознице выдают кредиты на основе заявки заемщика и опираются на данные бюро кредитных историй (БКИ) о текущем уровне платежей по кредитам.

В сложившихся условиях банки ожидаемо будут повышать требования к заемщикам и, чтобы не оказаться в числе тех, кому отказали в кредите, важно иметь высокий кредитный рейтинг .

Кредитный рейтинг — что это такое, как рассчитывается и на что влияет

Индивидуальный или персональный кредитный рейтинг (ИКР или ПКР) — балл, который присваивается потенциальному заемщику на основании его кредитной истории. Он рассчитывается автоматически бюро кредитных историй (БКИ) на основании ряда переменных: количество открытых и закрытых кредитов, долговая нагрузка (какой процент от общего дохода тратится на оплату кредитов), просроченная задолженность, наличие проданных долгов коллекторам и др. Это аналог банковского скоринга.

«Максимально влияют на уровень рейтинга допущенные заемщиком просрочки. Важное значение также имеет количество действующих кредитов, коррелирующее с долговой нагрузкой заемщика», — отметил генеральный директор ОКБ Артур Александрович.

Чем выше балл кредитного рейтинга — тем больше шансов у человека получить кредит на выгодных условиях. Тем не менее БКИ отмечают, что ИКР носит информационный характер и даже высокий балл — не гарантия одобрения кредита, окончательное решение о выдаче кредита и о его условиях принимает кредитная организация, то есть банк.

По данным НБКИ, средний персональный кредитный рейтинг (ПКР) заемщика по потребкредитам в октябре 2021 года составил 627 баллов (минимальное значение — 300 баллов, максимальное — 850 баллов). Чем выше запрашиваемая сумма кредита, тем более высокие требования предъявляют кредиторы к ПКР. Так, для получения кредита в октябре на сумму от ₽500 тыс. средний балл по ПКР составил 697 баллов, а до ₽30 тыс. — 568 баллов.

Как и где узнать свой кредитный рейтинг

Данные о кредитных историях и кредитном рейтинге хранятся в бюро кредитных историй — БКИ. Кредитная история и кредитный рейтинг одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией.

Допустим, у человека один кредит в ВТБ, и банк сообщает о нем данные в НБКИ, а второй кредит в Сбербанке, который отправляет о нем данные в ОКБ. Соответственно, данные о кредитной истории и кредитном рейтинге из НБКИ и ОКБ будут различаться. Чтобы ознакомиться со всеми частями кредитной истории, необходимо знать, в каких конкретно БКИ они хранятся.

На текущий момент в России работают восемь БКИ, которые внесены в государственный реестр ЦБ:

- АО «Национальное бюро кредитных историй»;

- АО «Объединенное Кредитное Бюро»;

- ООО «Кредитное Бюро Русский Стандарт»;

- ООО «Бюро кредитных историй «Эквифакс»;

- ООО «Восточно-Европейское бюро кредитных историй»;

- ООО «Столичное Кредитное Бюро»;

- ООО «Межрегиональное Бюро кредитных историй «Кредо»;

- ООО «Красноярское Бюро кредитных историй».

Как узнать кредитный рейтинг через «Госуслуги»

Чтобы не тратить время на запросы в каждое БКИ по отдельности, можно через «Госуслуги» запросить информацию о том, в каких конкретно БКИ хранится кредитная история.

На портале «Госуслуг» нужно пройти на вкладку «Справки/Выписки», далее выбрать раздел «Сведения о бюро кредитных историй». Для доступа понадобится подтвердить только данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале госуслуг список всех БКИ, в которых хранится кредитная история. Информация будет включать название, адрес и номер телефона бюро.

Как узнать кредитный рейтинг, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

- любой банк;

- микрофинансовую организацию;

- любое бюро кредитных историй (даже в то, в котором может и не быть вашей кредитной истории);

- непосредственно в Центральный каталог кредитных историй Банка России.

Получив список БКИ, в котором (которых) хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю. Внутри кредитной истории будет указан и кредитный рейтинг. У ряда БКИ кредитный рейтинг указывается отдельно, достаточно лишь выбрать этот раздел в личном кабинете. Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Новая шкала кредитного рейтинга: чем она будет отличаться от прежних

С 1 января 2022 года в России официально будет введена единая шкала индивидуальных кредитных рейтингов россиян, согласно указанию ЦБ РФ. Первыми ее должны начать применять квалифицированные бюро кредитных историй, остальные БКИ на новую шкалу обязаны перейти с 1 января 2024 года. Статус квалифицированных бюро кредитных историй в России по состоянию на ноябрь имеют три — «Национальное бюро кредитных историй» (НБКИ), «Объединенное кредитное бюро» (ОКБ) и «Бюро кредитных историй «Эквифакс». ОКБ досрочно выполнило ряд требований регулятора и уже рассчитывает кредитный рейтинг по новой шкале от 1 до 999 баллов, а у «Эквифакса» и ранее рейтинг был от 1 до 999, то есть ему нужно будет только выполнить некоторые требования ЦБ.

Новшества, которые прописаны регулятором в качестве обязательных для расчета индивидуального кредитного рейтинга гражданина:

Количество баллов — от 1 до 999 баллов. Новая шкала кредитного рейтинга, по сути, не является новой как таковой, а, скорее, первой единообразной, которую Банк России потребовал сделать для всех бюро кредитных историй. Ранее каждое из БКИ применяли собственные шкалы, так, например, в НБКИ шкала включала 850 баллов, а в ОКБ максимальная оценка рейтинга составляла 1245 баллов. Новая единообразная шкала кредитного рейтинга заемщика будет рассчитываться в диапазоне от 1 до 999 баллов: чем выше рейтинг, тем ниже оценивается кредитный риск заемщика, то есть у заемщика больше шансов получить одобрение кредита.

Доступность кредитного рейтинга для всех. Кредитный рейтинг теперь обязаны будут показывать заемщику все БКИ (квалифицированные — с 1 января 2022 года, остальные — с 1 января 2024 года). Ранее БКИ могли эту информацию гражданам не предоставлять, а только направлять полные кредитные истории без данных об оценочных баллах. В результате человек, получая отказ в выдаче кредита, не всегда мог сопоставить это с данными своей кредитной истории и/или вообще не знал, что его рейтинг низкий.

Бесплатное и неограниченное количество запросов на кредитный рейтинг. Кредитную историю бесплатно можно запрашивать в каждом из БКИ не более двух раз в год (на бумажном носителе — один раз в год). За последующие обращения за кредитной историей бюро требуют дополнительной платы. А вот кредитный рейтинг можно будет проверять хоть каждый день и бесплатно.

Раскрытие факторов и их веса в кредитном рейтинге. У БКИ остается право пользоваться при расчете кредитного рейтинга собственными данными, причем не только теми, которые содержатся в кредитной истории, но и вне ее. Поэтому очень важна новая обязанность бюро раскрывать потребителям, какие именно факторы оказывают влияние на рейтинги и какой они имеют вес в рейтинге. Это позволит заемщику понять, из чего сложилась оценка и почему она разная в различных БКИ. Например, если ОКБ обладает сведениями о просроченной задолженности в банке X, то человек увидит, что именно этот фактор снизил его рейтинг, тогда как, допустим, в НБКИ рейтинг будет выше, потому что у НБКИ нет сведений про просрочку в X.

Графическая наглядность. Кредитный рейтинг станет наглядно отображаться в графическом виде: красная зона (низкий рейтинг), желтая зона (средний рейтинг), светло-зеленая зона (высокий рейтинг), ярко-зеленая зона (очень высокий рейтинг). В последнюю зону относятся 10% самых качественных заемщиков, а доля остальных зон составляет по 30%.

₽500 и 91 день. Кредитный рейтинг должен предсказывать дефолт заемщика (невозможность выплачивать долг) в течение ближайшего года на сумму от 500 рублей и на срок от 91 дня. На стадии обсуждения проекта указания ЦБ, речь шла о том, что в кредитном рейтинге будут отображаться и все прошлые просрочки, начиная ₽ 500 сроком от 91 дня.

Генеральный директор ОКБ Артур Александрович отметил, что для расчета вероятности дефолта в рейтинге учитываются все просрочки: текущие и исторические, их размер и длительность. Директор по маркетингу НБКИ Алексей Волков также подтвердил, что любая просрочка даже на небольшую сумму учитывается в кредитной истории — а значит, находит свое отражение и в кредитном рейтинге. В «Эквифакс» чуть более лояльно относятся к долгам до ₽500: «Просроченная задолженность в сумме до ₽500 (вне зависимости от срока существования такой просроченной задолженности: хоть 1, хоть 1000 дней) не используется в расчете рейтинга и никак его не ухудшает. Это так называемые порог чувствительности, или техническая просроченная задолженность», — рассказал «РБК Инвестициям» генеральный директор БКИ «Эквифакс» Олег Лагуткин.

Какой кредитный рейтинг хороший

Понятие хорошего кредитного рейтинга — довольно расплывчато. И связано это с тем, что алгоритмы его расчета в каждом БКИ собственные, как и массив данных, на основе которых он рассчитывается. Поэтому адекватно оценить свой рейтинг как «хороший» или «плохой» заемщик может только, запросив его в БКИ. Бюро к оценке в баллах дают пояснения, каким именно он считается в их градации.

«РБК Инвестиции » провели эксперимент и запросили кредитный рейтинг в трех БКИ. У одного и того же человека рейтинг в двух из них расценивается как высокий, а в одном — как низкий.

Автор статьи

Читайте также: