Дебет счета 50 касса не корреспондирует с кредитом счетов

Обновлено: 14.05.2024

Счет 50 "Касса" предназначен для обобщения информации о наличии и движении денежных средств в кассах организации.

К счету 50 "Касса" могут быть открыты субсчета:

50-1 "Касса организации",

50-2 "Операционная касса",

50-3 "Денежные документы" и др.

На субсчете 50-1 "Касса организации" учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 "Касса" должны быть открыты соответствующие субсчета и аналитические счета для обособленного учета наличия и движения каждой наличной иностранной валюты (50-4 "Валютная касса"). Субсчет 50-4 "Валютная касса" вводится организацией при осуществлении внешнеэкономической деятельности и направлении работников в загранкомандировки. Покупка и выдача наличной иностранной валюты и дорожных чеков осуществляются в соответствии с законодательством Российской Федерации о валютном регулировании и валютном контроле, нормативными актами Центрального банка России о порядке покупки и выдачи иностранной валюты для оплаты командировочных расходов. Выдача наличной валюты и продажа дорожных чеков организациям для оплаты командировочных расходов осуществляются уполномоченными банками. Расходование их на иные цели запрещается. Организация может получить наличную иностранную валюту только со специального транзитного валютного счета, открытого в уполномоченном банке на основании специальной заявки.

Субсчет 50-2 "Операционная касса" используется для учета наличия и движения денежных средств в операционных кассах, которые расположены вне помещений кассы организации (магазины, эксплуатационные участки, речные переправы и т.п.). Он открывается организациями при необходимости.

На субсчете 50-3 "Денежные документы" учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные проездные документы, оплаченные путевки (экскурсионные, туристические, в оздоровительные учреждения и пр.) и другие денежные документы. Денежные документы учитываются на счете 50 "Касса" в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам.

Прием и выдача наличных денег, оформление кассовых документов, ведение кассовой книги, ревизия кассы и контроль за соблюдением кассовой дисциплины осуществляются в соответствии с порядком ведения кассовых операций в Российской Федерации, правилами организации наличного денежного обращения, в соответствии с которым организации могут иметь наличные деньги в своей кассе в пределах лимитов, установленных обслуживающими их учреждениями банков по согласованию с руководителями этих организаций.

Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем организациям, независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

Для установления лимита остатка наличных денег в кассе организация представляет в учреждение банка, осуществляющее его расчетно-кассовое обслуживание, расчет по установленной форме.

При наличии нескольких счетов в различных учреждениях банков организация по своему усмотрению обращается в одно из обслуживающих учреждений банков с расчетом на установление лимита остатка наличных денег в кассе. После установления лимита остатка кассы в одном из учреждений банка организация направляет уведомления об определенном ему лимите остатка кассы в другие учреждения банков, в которых открыты ему соответствующие счета. При проверке данного предприятия учреждения банков руководствуются этим лимитом остатка личных денег в кассе.

По предприятию, не представившему расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а не сданная предприятием в учреждения банков денежная наличность - сверхлимитной.

Организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплат пособий по социальному страхованию и стипендий не свыше трех рабочих дней (для организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, до пяти рабочих дней), включая день получения денег в банке. Неизрасходованные наличные деньги, выданные под отчет, должны быть возвращены в кассу организации не позднее трех дней по истечении срока, на который они были выданы.

Прием наличных денег организациями при осуществлении расчетов с населением производится, как правило, с обязательным применением контрольно-кассовых машин.

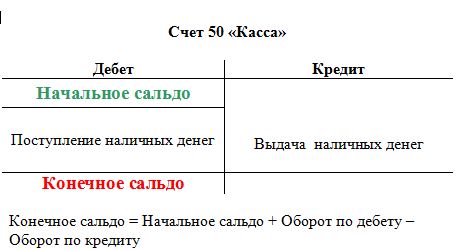

По дебету счета 50 "Касса" отражается поступление денежных средств и денежных документов в кассу организации. По кредиту счета 50 "Касса" отражаются выплата денежных средств и выдача денежных документов из кассы организации.

В свежем выпуске бухгалтерского ликбеза Алексей Иванов рассказывает о том, как составлять бухгалтерские проводки. Не запоминать, а именно осознанно составлять. В этом нет никакой магии — достаточно понимать экономический смысл отражаемого факта хозяйственной жизни и принципы работы бухгалтерских счетов.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Возвращаемся к бухгалтерским счетам. Сегодня пост, который очень важен для дальнейшего углубления в бухучёт. Проводки — это то, с чем часто ассоциируется бухгалтерская работа. При этом именно с проводками возникает масса проблем как у студентов, так и у практикующих бухгалтеров. Обычно трудности при изучении бухучёта начинаются, когда преподаватель начинает обучение не с экономических основ учёта и бухгалтерского баланса, а с проводок. Студенты не понимают как их составить, потому что не понимают экономической сути фактов хозяйственной жизни (ФХЖ), которые нужно отразить. Тогда они начинают заучивать проводки наизусть. Потом получают диплом и начинают работать бухгалтерами, не понимая сути своей работы.

Если вы читали все выпуски блога, посвященные объектам бухгалтерского учёта и бухгалтерским счетам, то сейчас подготовлены к этой теме. Если нет — лучше сначала прочитайте их.

При осуществлении ФХЖ происходят изменения активов и пассивов. Сумма изменений отражается с помощью двойной записи. Этот метод описан ещё в первом известном учебнике по бухучёту — «Трактате о счетах и записях» Луки Пачоли, который был издан в 1494 г. Но двойная запись появилась гораздо раньше и до сих пор остается краеугольным камнем бухучёта.

Двойная запись — это способ отражения ФХЖ на счетах бухгалтерского учёта. Сумма любого ФХЖ отражается на счетах дважды: по дебету одного и кредиту другого счетов в одинаковой оценке. Почему дважды? Потому что любой ФХЖ изменяет один актив и один пассив, либо два актива, либо два пассива. Если это не очевидно — смотрите пост о пермутациях и модификациях. Каждый отдельный актив или пассив учитывается на своём счёте. Поэтому сумма ФХЖ формирует оборот сразу по двум счетам.

Взаимосвязь между счетами, которые участвуют в записи ФХЖ, называется корреспонденцией счетов. Сами счета, между которыми возникает взаимодействие, называются корреспондирующими. Запись, отражающая корреспонденцию счетов, называется бухгалтерской проводкой. Записывается она так: Дт 50 Кт 51 — 100 руб. Это означает, что 100 руб. прошли по дебету счета 50 «Касса» и кредиту счета 51 «Расчётные счета». Переводится: «С расчётного счёта в кассу снято 100 руб.», но об этом ниже.

- Какие активы и/или пассивы затрагивает ФХЖ?

- Как они изменяются в результате ФХЖ: уменьшаются или увеличиваются?

- На каких бухгалтерских счетах они учитываются?

- Какими являются эти счета по отношению к балансу: активными или пассивными?

- Как изменились обороты по счетам в результате ФХЖ: какой счёт корреспондировал по дебету, а какой — по кредиту?

- Классифицируем активы и пассивы, пользуясь постами об объектах бухучёта. Активные ссылки на них можно найти в постах о бухгалтерском балансе и отчёте о финансовых результатах.

- Включаем здравый смысл — здесь подсказки не нужны.

- Пользуемся Планом счетов бухгалтерского учёта финансово-хозяйственной деятельности организаций и Инструкцией по его применению. О назначении каждого счёта я еще буду рассказывать.

- Определяем вид счёта по отношению к балансу, пользуясь постом об активных и пассивных счетах. Смешанные счета в каждом конкретном ФХЖ работают как активные, если изменяется актив, и как пассивные — если изменяется пассив.

- Определяем корреспондирующие стороны счетов, пользуясь структурами активных и пассивных счетов из того же поста.

Готово. Вы великолепны!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

А теперь мастер-класс по составлению бухгалтерских проводок.

Пример 1.

Выпущена из производства готовая продукция.

- В операции участвуют два актива: незавершённое производство и готовая продукция (активная пермутация).

- Незавершённое производство уменьшается, готовая продукция увеличивается.

- Незавершённое производство учитывается на счёте 20 «Основное производство», готовая продукция — на счёте 43 «Готовая продукция».

- Оба счета активные, то есть увеличение отражается по дебету, а уменьшение — по кредиту.

- Увеличились обороты по дебету счёта 43 «Готовая продукция» и кредиту счёта 20 «Основное производство».

Ответ: Дт 43 Кт 20.

Пример 2.

Начислены дивиденды учредителям, то есть им обещана часть заработанной за год прибыли.

- В операции участвуют два пассива: нераспределённая прибыль и кредиторская задолженность перед учредителями (пассивная пермутация).

- Нераспределённая прибыль уменьшается, кредиторская задолженность перед учредителями увеличивается.

- Нераспределённая прибыль учитывается на счете 84 «Нераспределённая прибыль (непокрытый убыток)», кредиторская задолженность перед учредителями — на счёте 75 «Расчёты с учредителями».

- Оба счёта активно-пассивные, но так как операция затрагивает пассивы, то оба счёта выступают в качестве пассивных: увеличение отражается по кредиту, а уменьшение — по дебету.

- Увеличились обороты по дебету счёта 84 «Нераспределённая прибыль (непокрытый убыток)» и кредиту счёта 75 «Расчёты с учредителями».

Ответ: Дт 84 Кт 75.

Пример 3.

Приобретены материалы у поставщика.

- В операции участвуют один актив — материалы и один пассив — кредиторская задолженность перед поставщиком.

- Материалы увеличиваются, кредиторская задолженность перед поставщиком тоже увеличивается (положительная модификация).

- Материалы учитываются на счёте 10 «Материалы», кредиторская задолженность перед поставщиком — на счёте 60 «Расчёты с поставщиками и подрядчиками».

- Счёт 10 «Материалы» — активный, то есть увеличение отражается по дебету, а уменьшение — по кредиту. Счёт 60 «Расчёты с поставщиками и подрядчиками» активно-пассивный, но так как операция затрагивает пассив, то счёт выступает в качестве пассивного: увеличение отражается по кредиту, а уменьшение — по дебету.

- Увеличились обороты по дебету счёта 10 «Материалы» и кредиту счёта 60 «Расчёты с поставщиками и подрядчиками».

Ответ: Дт 10 Кт 60.

Пример 4.

Оплачена с расчётного счёта кредиторская задолженность перед поставщиком.

- В операции участвуют один актив — денежные средства на расчётном счёте и один пассив — кредиторская задолженность перед поставщиком.

- Денежные средства на расчётном счёте уменьшаются, кредиторская задолженность перед поставщиком тоже уменьшается (отрицательная модификация).

- Денежные средства на расчётном счёте учитываются на счете 51 «Расчётные счета», кредиторская задолженность перед поставщиком — на счёте 60 «Расчёты с поставщиками и подрядчиками».

- Счет 51 «Расчётные счета» — активный, то есть увеличение отражается по дебету, а уменьшение — по кредиту. Счёт 60 «Расчёты с поставщиками и подрядчиками» — активно-пассивный, но так как операция затрагивает пассив, то счёт выступает в качестве пассивного: увеличение отражается по кредиту, а уменьшение — по дебету.

- Увеличились обороты по дебету счёта 60 «Расчёты с поставщиками и подрядчиками» и кредиту счета 51 «Расчётные счета».

Ответ: Дт 60 Кт 51.

Как видите, ничего сложного в проводках нет. Главное — понимать экономический смысл операции, то есть первые два шага алгоритма. Дальше — дело техники!

Попробуйте наш сервис «Моё дело Бюро», в котором есть простые решения сложных бухгалтерских, налоговых, кадровых и юридических проблем!

Дебет 57 кредит 57 — такая проводка не предусмотрена планом счетов. Проводками по дебету 57 кредиту 57 отражаются суммы денежных средств, которые находятся «в пути» из кассы в банк и обратно. Также данный счет можно использовать и в других операциях — рассмотрим их далее.

Возможные корреспонденции счета 57

Чтобы не усложнять и без того сложный бухучет, многие бухгалтеры операцию по сдаче денежных средств (далее — ДС) из кассы в банк отражают проводкой Дт 51 Кт 50. Но такой подход, по сути, неверен. Ведь данные деньги были выданы какому-то уполномоченному лицу, и по пути в банк их могут потерять или украсть. Или ДС были выданы из кассы вечером, а сданы в банк утром. То есть между выдачей из кассы ДС и их сдачей в банк может пройти время, и всегда есть посредник. Поэтому более правильными считаются проводки с использованием счета 57.

Этот счет упоминается в инструкции по применению плана счетов, утвержденной приказом Минфина от 31.10.2000 № 94н. Как следует из данного документа, счет 57 предназначен для обобщения и отражения информации о движении ДС, сданных в кассу Почты России, Сбербанка или других кредитных организаций, но еще не зачисленных на расчетный счет компании.

- Дт 71 Кт 50 — ДС выданы подотчетному лицу;

- Дт 57 Кт 71 — ДС сданы в кассу почты;

- Дт 51 Кт 57 — ДС зачислены на счет компании.

Такой подход возможен, но используется нечасто.

Согласно инструкции счет 57 может корреспондировать со счетами учета ДС 50 (51, 52), а также 62, 76, 79, 90, 91 по дебету 57 - кредит 57-го счета взаимодействует со счетами 50, 51, 52, 62, 73.

Так как данная инструкция не является нормативным актом и носит информационный характер (письмо Минфина РФ от 15.03.2001 № 16-00-13/05), зачастую бухгалтеры используют счет 57, применяя единые подходы по ведению бухучета, а также руководствуясь указаниями Банка России.

Чаще всего этот счет используют для учета операций эквайринга.

Использование счета 57 в эквайринге

Жизнь современного человека сложно представить без банковской карты. Пользоваться ей очень удобно. Поэтому многие магазины для расчетов с покупателями при помощи банковских карт устанавливают на кассах терминалы. Оплата картой через pos-терминал называется эквайрингом.

ВАЖНО! При расчетах с клиентами посредством платежных терминалов покупателю необходимо выдать отчет терминала — слип и кассовый чек или БСО, распечатанный на онлайн ККМ (письмо Минфина РФ от 20.11.2013 № 03-01-15/49854).

Учет в эквайринге осуществляется следующими записями:

Если покупателя необходимо конкретизировать, то проводка будет такая:

- Дт 57 Кт 62 — получена оплата от покупателя;

- Дт 51 Кт 57 — выручка поступила на расчетный счет;

- Дт 91 Кт 57 — списана комиссия банка-эквайера.

Безналичные денежные средства регулярно нужно проверять. Как правильно проводить инвентаризацию безналичных денежных средств, разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Нюансы использования счета 57 на примерах

Компании могут прибегать к использованию счета 57 и при сдаче выручки из магазина в банк через инкассаторов.

ООО «Фортуна» занимается торговлей через розничные магазины. Выручка в сумме 43 000 руб. из магазина А была сдана инкассаторам. На следующий день на счет компании была оприходована сумма в размере 42 000 руб., т. к. при разборе сумки кассиром банка была выявлена фальшивая купюра номиналом 1 000 руб. Данный факт зафиксирован на оборотной стороне сопроводительной ведомости к сумке.

Дт 57 Кт 50 — 43 000 руб. — ДС переданы инкассатору.

Дт 51 Кт 57 — 42 000 руб. — ДС сданы инкассаторами на расчетный счет компании.

До выяснения обстоятельств сумму недостачи необходимо зафиксировать записью:

Дт 94 Кт 57 — 1 000 руб. — выявлена недостача в размере нарицательной цены купюры.

В результате экспертизы купюра была признана фальшивой, был составлен акт экспертизы денежных знаков. Виновным лицом в данном случае признан кассир, и сумму недостачи решено удержать из его заработной платы.

Дт 73 Кт 94 — 1 000 руб. — сумма недостачи отнесена на виновное лицо.

Дт 70 (50) Кт 73 — 1 000 руб. — недостача возмещена.

Если бы кассир был признан невиновным, номинал купюры нужно было бы отразить в составе прочих расходов: Дт 91 Кт 94.

Компания ООО «Верона» для расчетов с подотчетными лицами использует корпоративную карту. 02 июня фирма перечислила ДС на счет карты в размере 10 000 руб. Использование счета 71 в таком случае нецелесообразно, т. к. карта еще не выдана сотруднику. Отразить эту операцию можно записью:

Дт 57 Кт 51 — 10 000 руб. — ДС зачислены на лицевой счет карты.

Выдачу карты сотруднику необходимо отразить проводкой Дт 71 Кт 57.

03 июня ООО «Лик» закупило доллары на сумму 350 000 руб. Курс доллара на эту дату составлял 66,7491 руб. (т. е. куплено 5 243,52 долл.). Также компания продала евро на сумму 250 000 руб. Курс евро на 03 июня — 74,8191 руб. 06 июня доллары поступили на расчетный счет по цене 66,8529 руб. Евро списан по цене 74,5610 руб.

Одна из обязанностей работодателя — постоянная выплата зарплаты. Ее расчетом и начислением занимается бухгалтерия компании. В бухучете даже есть отдельный счет 70 “Расчеты с персоналом по оплате труда”. Разберем, зачем он нужен, какую информацию он хранит, и какие субсчета к нему можно открыть.

Зачем нужен 70 счет

Бухгалтерский счет используют для сбора информации о расчетах с персоналом. По кредиту бухгалтерия проводит начисление зарплаты, увеличивая задолженность компании перед персоналом. А по дебету отражает выплаты, уменьшая сумму задолженности перед работниками. Также по дебету 70 счета фиксируют удержание НДФЛ с зарплаты.

70 счет имеет кредитовый остаток на конец месяца, так как начисление зарплаты происходит на последний день месяца, а выплата — в следующий месяц, например 5 или 10 числа. Дебетовый остаток по 70 счету тоже возможен, например, если сотруднику перевели зарплату больше, чем начислили.

Какие выплаты учитывают на счете 70

Заработная плата — это самая весомая статья, которую отражают на счете 70, но не единственная. Помимо зарплаты, на этот счет попадают:

- премиальные;

- компенсации, например, за работу в тяжелых условиях или переработку;

- отпускные;

- больничные и декретные;

- вознаграждения за выслугу лет;

- начисленные пособия по социальному страхованию;

- доходы от участия в капитале организации.

Что такое депонированная заработная плата

Бывают ситуации, когда зарплату начислили, но вовремя сотруднику не выдали из-за его неявки. Сейчас это редкость, так как большинство получает зарплату на банковскую карту, но такие ситуации бывают. Причины, по которым работник не смог вовремя забрать зарплату из кассы разные, например, его положили в больницу, и он не смог явиться в кассу организации.

В таком случае его зарплату депонируют, то есть отражают ее неполученной в первичных документах. Для этого делают проводку:

План счетов – это сводный нормативный документ, в котором собраны счета, применяющиеся в бухгалтерии для учета совершаемых хозяйственных операций. Одним из таких является счет 50 «Касса».

Он показывает операции, совершаемые с наличными денежными средствами – их поступление и выбытие.

Для чего применяется в бухгалтерском учете?

Счет 50 именуется «Касса» относится к 5 разделу Плана и применяется для отражения приходных и расходных операций в отношении наличных денег, то есть для бухгалтерского учета наличных средств.

Наличностью оперирует практически каждая организация в процессе расчетов с поставщиками, покупателями, персоналом. Деньгами может выдаваться заработная плата и прочие выплаты работникам, подотчетные деньги.

Каждая совершаемая операция с движением наличных средств сопровождается отражением записи на бухгалтерском счете 50.

Активный или пассивный?

50 счет бухгалтерского учет является активным, так как подчиняется основным правилам, характерным для активных счетов:

- на сч.50 ведется учет активов (денежные средства в наличном виде);

- по дебету отражается увеличение актива, по кредиту – его уменьшение;

- сальдо всегда дебетовое или нулевое.

Обратите внимание: все счета, на которых ведется учет денежных средств, являются активными. Это касается счета 51, где учитываются безналичные деньги, 52 – для отражения валютных операций, 55 – для учета движения денег по специальным счетам (аккредитивы, депозиты).

Характеристика — что показывает дебет и кредит

По кредиту счета 50 отражаются суммы приходных операций, то есть суммы поступающей в кассу наличности от контрагентов, работников:

- поступающая оплата от покупателей;

- возвраты денег от работников;

- снятие денег с расчетного счета.

По дебету сч.50 показываются суммы расходных операций – выбывающая наличность:

- оплата поставщикам, продавцам;

- выдача доходов персоналу – зарплата, отпускные, материальная помощь, займы и прочее;

- выдача подотчетных сумм;

- суммы сверх установленного лимита, сдаваемые в банк в конце рабочего дня.

Сальдо по сч.50 не может быть кредитовым, так как расход не может быть больше прихода. Не возможно выдать из кассы денег больше, чем там имеется.

Субсчета

Субсчета открываются с целью упрощения ведения бухгалтерского учета, информация обобщается в зависимости от вида совершаемых операций.

В соответствии с Планом на счете 50 можно открыть следующие субсчета:

- 50.1 – «Касса организации» — ведется учет наличных денег в кассе, их приход, расход;

- 50.2 – «Операционная касса» — в основном данный субсчет используется транспортными организациями, предприятиями связи, которые имеют точки и места продажи билетов, оказания услуг по хранению. На данном субсчете ведется учет движения наличных средств в билетных, багажных кассах портов, вокзалов, остановочных пунктов, судов, переправ, отделений связи;

- 50.3 – «Денежные документы» — здесь ведется движение денежных документов (векселя, оплаченные билеты, почтовые марки и дргие).

Дополнительно при необходимости можно открыть другие субсчета в зависимости от совершаемых наличных операций.

Например, если организация оперирует средствами в иностранной валюте, то на сч.50 может быть открыт отдельный субсчет для учета движениях данных денежных средств.

Схема

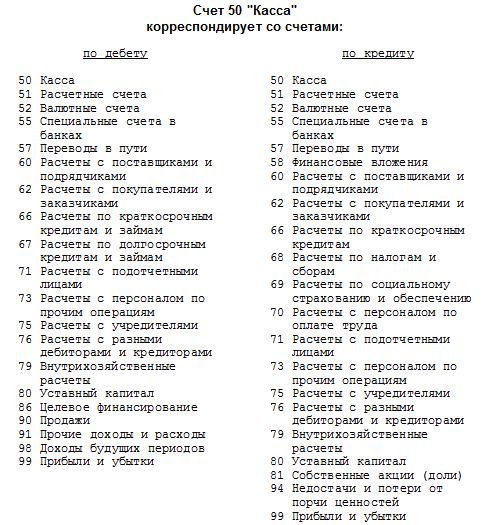

Корреспонденция и типовые проводки в таблице

Сч. 50 может корреспондировать по дебету и кредиту с различными счетами бухгалтерского учета. В Плане приводятся основные корреспонденции:

В соответствии с данной информацией можно выделить основные типовые бухгалтерские проводки по счету 50, которые совершаются наиболее часто.

Проводки по приходным операциям (поступление средств в кассу):

| Операция | Дебет | Кредит |

| Снятие наличных денег с расчетного счета в отечественной валюте | 50 | 51 |

| Снятие наличных денег с валютных счетов | 50 | 52 |

| Поступление наличности в кассу со специальных счетов (например, по аккредитивам, векселям) | 50 | 55 |

| Возвраты денег от поставщиков | 50 | 60 |

| Получение оплаты от покупателей | 50 | 62 |

| Получение краткосрочного или долгосрочного кредита в банке | 50 | 66 (67) |

| Возвраты неистраченных подотчетных сумм | 50 | 71 |

| Поступление наличности от работников (возвраты займов, возмещение ущерба, недостачи) | 50 | 73 |

| Внесение вклада в уставный капитал от учредителей в виде наличных денежных средств | 50 | 75 |

Расходные кассовые операции (выбытие средств из кассы организации):

| Операция | Дебет | Кредит |

| Сдача наличных денег в банк | 51 | 50 |

| Передача иностранной валюты в банк | 52 | 50 |

| Передача наличных денег на специальные счета в банке | 55 | 50 |

| Оплата наличными за поставку, оказание услуг, работ | 60 | 50 |

| Возвраты наличных денег покупателям | 62 | 50 |

| Возврат взятых кредитов наличными | 66 (67) | 50 |

| Оплата налогов, сборов, страховых взносов | 68 (69) | 50 |

| Выдача зарплаты и других доходов персоналу | 70 | 50 |

| Выдача наличных денег в подотчет | 71 | 50 |

| Выдача наличных работникам по прочим операциям, не связанных с оплатой труда | 73 | 50 |

| Выплата дивидендов учредителям | 75 | 50 |

Примеры регистров аналитического и синтетического учета по кассе в бухгалтерии

Кассовые регистры позволяют получить информацию о движении наличности как в обобщенном виде (синтетический учет), так и в детальном (аналитический учет).

Основные примеры регистров, которые применяются в целях аналитического и синтетического учета:

Автор статьи

Читайте также:

- Под какой процент дает кредит альфа банк зарплатным клиентам

- Ситибанк как оформить кредит

- Изменение ставки по кредиту в связи с изменением ставки рефинансирования

- Кб ренессанс кредит ооо как узнать остаток по кредиту

- Почему на рынке кредитов и инвестиций доминируют развитые страны география 10 класс