Какие банки выдают ипотеку в валюте

Обновлено: 27.04.2024

Благодарю за помощь user-68158163178 В первый раз обратилась в этот банк по совету подруги,которая тоже проводила сделку по ипотеке.со мной работала Ольга Мартынова и мне с ней очень повезло,все делала быстро и.

Благодарность

Здравствуйте! Хочу выразить огромную благодарность сотрудникам Банка. С 2019г. я пользуюсь услугами Банка, оформляла ипотеку, дебетовую карту. Всегда улыбчивые сотрудницы Банка. Читать полностью

Благодарю за помощь

В первый раз обратилась в этот банк по совету подруги,которая тоже проводила сделку по ипотеке.со мной работала Ольга Мартынова и мне с ней очень повезло,все делала быстро и. Читать полностью

Надежный,

Здравствуйте!Давно являюсь клиентом банка. Выбрала за надежность. Доверяю только крупным финансовым учреждениям. В Россельхозбанке уверена, не страшно размещать крупные суммы, банк. Читать полностью

Сельская ипотека

Моему счастью нет предела! Сельская ипотека вернулась! Мы ее очень ждали! У нас молодая семья и трое детей. Мечтали о собственном доме за городом. И наша мечта сбывается! Скоро. Читать полностью

Выражаю благодарность сотрудникам отделения

Хочу выразить свою благодарность сотрудникам отделения 9038/1751 по адресу г. Москва, ул.Никулинская, 25

ПЛАНКИН ПАВЕЛ ПАВЛОВИЧ . Читать полностью

Ипотека

Спасибо огромное коллективу Россельхозбанка находящегося по адресу:ул. Чкалова 1, за добросовестное и уважительное отношение к клиентам, за доброжелательность и коммуникабельность. Читать полностью

Россельхозбанк ипотека с Господдержкой

28.05.2021 я Федоров Дмитрий Иванович получил в АО Россельхозбанк ипотеку с Господдержкой. Чему невероятно рад! Я с семьей очень долго думал о предстоящей покупке, промониторил. Читать полностью

Эксперты об ипотеке

Индекс Банки.ру: средняя ставка по ипотеке по итогам первого квартала 2022 года составила 20,12% годовых

Банки.ру рассчитал индекс по ипотеке.

Антикризисная мера: кредитные каникулы для граждан

Андрей Евстифеев

старший управляющий партнер, вице-президент ГК «ЕЮС»

Ситуация со взлетающей, а затем пикирующей валютой и новыми ценами многое перевернула с ног на голову для россиян. Поэтому государство предложило гражданам воспользоваться кредитными каникулами. Но как это сделать правильно и с выгодой для себя?

Как эффективно поддержать ипотечных заемщиков в новых условиях

Константин Енин

управляющий директор «Открытие Research»

Правительство готовит комплексный план поддержки экономики в условиях санкций. Одна из важнейших задач этого плана — разработать механизмы поддержки строительной отрасли и ипотечного кредитования, от которого рынок жилья зависит напрямую. Что надо делать и уже сделано, чтобы строительство жилья и ипотека развивались в новой реальности?

Ипотечные кредиты в городах

Предложения в банках

- СберБанк

- ВТБ

- Альфа-Банк

- Банк Открытие

- Абсолют Банк

- Газпромбанк

- Алмазэргиэнбанк

- Датабанк

- Интерпрогрессбанк

- Энерготрансбанк

- Кузнецкий

- Почтобанк

- Руснарбанк

- Россельхозбанк

- Совкомбанк

- Московский Кредитный Банк

- Московский Индустриальный Банк

- Промсвязьбанк

Каталоги

- Самая выгодная

- На комнату

- На нежилое помещение

- На строительство жилья

- Без первоначального взноса

- Для учителей

- На гараж

- Военная

- На дачу

- Новинки

- Ипотека для молодой семьи

- Онлайн-заявка

- ВТБ Ипотека

- Ипотека Сбербанк

- Под 6 процентов

- Под 6 процентов при рождении ребенка

- Под 6 процентов на вторичное жилье

- На земельный участок

- Многодетным семьям

- На вторичном рынке

- Ипотека ДомКлик

- Ипотека Молодая семья

- Рефинансирование военной ипотеки

- С господдержкой для семей с детьми

- Для пенсионеров

- Займ на карту

- Калькулятор ипотеки на готовое жилье

- Калькулятор рефинансирования военной ипотеки

- Калькулятор рефинансирования ипотеки

- Калькулятор сельской ипотеки

- Калькулятор ипотеки с первоначальным взносом

- Калькулятор льготной ипотеки

- Калькулятор ипотеки ДомКлик

- Калькулятор новой ипотеки

- Калькулятор военной ипотеки

- Калькулятор ипотеки

Задать вопрос об ипотеке

Все продукты Банки.ру

Калькуляторы

Вклады и инвестиции

Кредиты и займы

Страхование

Карты

Ипотека

Дебетовые карты

Депозиты

ОСАГО и КАСКО

Расчетно-кассовое обслуживание

Кредитные карты

Микрозаймы

Потребительские кредиты

Ипотечные кредиты

Наведите камеру своего телефона на QR-код и перейдите по ссылке

ООО ИА «Банки.ру» использует файлы cookie для повышения удобства пользователей и обеспечения должного уровня работоспособности сайта и сервисов. Cookie называются небольшие файлы, содержащие информацию о настройках и предыдущих посещениях веб-сайта. Если вы не хотите использовать файлы cookie, то можете изменить настройки браузера. Условия использования смотрите здесь.

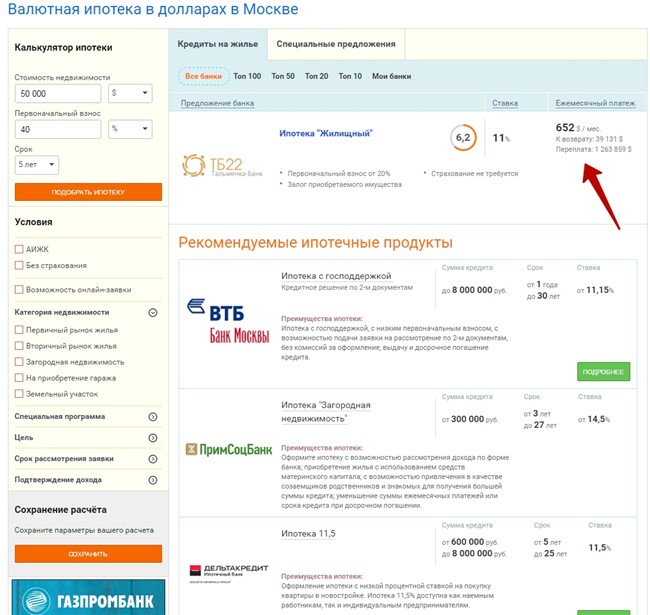

Рубль в стоимости падает уже несколько лет. Естественно, такое положение дел не могло пройти стороной мимо российских банков. Большинство Российских финансовых организаций предлагают оформить валютную ипотеку. Что это такое и чем она отличается от обычной?

Валютная ипотека – это ипотечное кредитование, выданное не рублях, а в иностранной валюте. В роли иностранной валюты выступают мировые лидеры валютного рынка, а именно доллары и евро. Многие финансисты уверены, что брать ипотеку в долларах намного выгоднее, чем рублях, так как заемщик экономит на переплате процентов.

Например, заемщик берет квартиру в ипотеку. Процентная ставка по долларовой ипотеке будет меньше. Если рубль будет постоянно падать, а доллар расти, то в момент, когда заемщик выплатит все деньги за ипотеку, он может сэкономить огромную сумму денег.

Что нужно для оформления?

Для оформления валютного кредитования необходимы те же документы. Кроме того, по-прежнему нужен поручитель и залоговое имущество. Так как ипотека валютная, то и стоимость будет оцениваться в валюте. Правила те же. Залоговое имущество не должно быть дешевле, чем сумму, которую человек берет в кредит. Все документы, срок и договор оформляются в соответствии с правилами обычной ипотеки.

Единственное, что может измениться – это анкета кредитования. Банк может потребовать написать, в чем причина оформления именно валютной ипотеки. И процесс одобрения заявки так же более суров. В справке о доходах должна быть указана информация в валюте. Если в долларах эта сумма на момент оформления заявки меньше, чем банку хотелось бы, то будет отказ. Хотя при оформлении обычной ипотеки, финансовая организация ободрила бы заявку.

Возвращать долг необходимо тоже в валюте. Но это, как раз, не проблема, так как большинство банков могут разменять рубли на валюту.

Возможные трудности с валютной ипотекой

Проблемы могут возникать, когда заемщику нечем платить за ипотеку. Зарплату он получает в рублях, а доллар в это время может расти. Рост валюты – это одновременно и минус и плюс такой ипотеки. Так как человек получает зарплату в рублях, клиенту может не хватать даже этого дохода для ежемесячного платежа. Из-за этого возникают проблемы с выплатой ипотеки. Это еще полбеды. Полная беда придет, если человека и вовсе уволили с работы.

Что делать в этом случае? То же самое, что и при возникновении такой ситуации с обычной ипотекой. Идти в банки и разговаривать с сотрудниками организации. Необходимо договориться с банком. Возможно, придется продавать залоговое имущество. Но даже в этом случае стоимости залогового имущества может не хватить, и придется с каждой зарплаты отчислять проценты банку.

Можно, конечно, реструктуризировать или рефинансировать ипотеку, но мало банков могут пойти на рефинансирование валютной ипотеки. Придется оформлять слишком много документов. Поэтому стоить взять вторую ипотеку (тоже валютную) для покрытия первой.

Еще один минус валютной ипотеки в том, что ее нельзя рефинансировать в обычную, если только это не прописано в договоре кредитования.

В целом, валютная ипотека – это обычное ипотечное кредитование с использованием валюты. Но если человек не уверен в том, что его доход позволяет возвращать кредит в долларах или евро, то лучше не оформлять валютную ипотеку.

Валютная ипотека долгие годы была достаточно выгодной для заемщиков, позволяя сэкономить на приобретении жилья и выплате процентов. Но на текущем этапе экономического кризиса в условиях нестабильного рынка валют, такие кредиты стали во многих случаях невыгодными.

До сих пор валютная ипотека сохраняет свою актуальность для заемщиков, получающих зарплату в иностранной валюте. Это связано не только с выгодными процентами, но и необходимостью избежать конвертации в рубли, что всегда приводит к дополнительным расходам.

На портале Выберу.ру вы можете найти предложения по ипотеке в валюте в вашем регионе.

Ипотека в валюте в настоящее время

В данный момент банки предлагают многим заемщикам, взявшим ипотечный кредит в валюте, программы реструктуризации задолженностей и их перевода в рубли. Такие действия продиктованы сложившейся сложной экономической ситуацией.

Большое число людей, оказавшихся в непростой финансовой ситуации, стали причиной активного поиска решений государством и банками. Совместное сотрудничество привело к выпуску облигаций со сроком погашения 20-30 лет для валютных заемщиков. Сами финансовые учреждения предлагают различные варианты реструктуризации долгов. Все предлагаемые программы отличаются своими особенностями и выбирать подходящую следует исходя из ситуации каждого конкретного кредитующегося. Важно отметить, что государство совместно с банками обещает разработать оптимальный пакет решений для валютных заемщиков к 2017 году.

На сегодняшний день многие финансовые учреждения не выдают кредит на покупку жилья в валюте, поэтому поиск подходящего предложения может занять продолжительное время. Популярность таких видов займов также значительно снизилась, так как заемщики тщательнее оценивают свои финансовые возможности, имеющиеся риски и текущую экономическую ситуацию.

Ипотека на приобретение жилья и рефинансирование в рамках программы поддержки семей с детьми, субсидируемой государством.

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 5.5%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 300 000 до 12 000 000 ₽

- Ставка: от 3.95%

- Срок: до 25 лет

- Первоначальный взнос: от 20%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, Вторичный рынок жилья, Загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 5.5%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 5%

- Срок: от 3 до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: до 12 000 000 ₽

- Ставка: от 8.7%

- Срок: до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 8.59%

- Срок: от 36 до 360 месяцев

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

- Общие условия

- Требования и документы

- Примеры расчётов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 8.15%

- Срок: от 3 до 25 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Информация о ставках и условиях ипотечных продуктов в Москве предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Ипотека на новостройки

Москва, НАО (Новомосковский), Сосенское, Сосенское поселение, улица Василия Ощепкова Новоясеневская (11 мин. на транспорте), Теплый Стан (11 мин. на транспорте), Битцевский Парк (11 мин. на транспорте), Румянцево, Саларьево

| Стоимость квартир | |

|---|---|

| Студия от 17,80 м 2 | 3,50–5,50 млн. ₽ |

| 1-комнатная от 22,00 м 2 | 3,95–7,00 млн. ₽ |

| 2-комнатная от 49,00 м 2 | 6,50–9,00 млн. ₽ |

| 3-комнатная от 54,00 м 2 | от 9,20 млн. ₽ |

| Свободная планировка от 22,46 м 2 | от 4,30 млн. ₽ |

Московская область, Мытищи городской округ, Императорские Мытищи ЖК, бульвар Тенистый Медведково (12 мин. на транспорте), Бабушкинская (14 мин. на транспорте)

| Стоимость квартир | |

|---|---|

| 1-комнатная от 22,10 м 2 | 1,89–4,20 млн. ₽ |

| 2-комнатная от 50,00 м 2 | 3,20–4,70 млн. ₽ |

| 3-комнатная от 69,80 м 2 | 4,55–5,29 млн. ₽ |

| 4-комнатная от 93,00 м 2 | от 11,99 млн. ₽ |

Долгопрудный, мкр. Гранитный, улица Заводская Речной вокзал (16 мин. на транспорте), Алтуфьево (13 мин. на транспорте)

| Стоимость квартир | |

|---|---|

| 1-комнатная от 34,80 м 2 | от 2,10 млн. ₽ |

Популярные застройщики Москвы

Мнение эксперта

При текущем уровне процентных ставок интерес получить ипотеку сохраняется только по льготным программам

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Быстро найти подходящее предложение и взять ипотеку в банке Москвы можно, воспользовавшись удобным поиском на Выберу.ру. Здесь размещена информация о 79 банках, предоставляющих подобные услуги. Общее количество ипотечных программ со ставкой от 4,4% до 20% достигает 486.

Перед тем как решать, где взять ипотеку, следует тщательно проанализировать понравившиеся предложения и внимательно ознакомиться с требованиями, которые финансовые учреждения предъявляют к заемщикам. Сайт Выберу.ру поможет вам узнать условия по любой конкретной программе и сравнить подходящие варианты ипотеки в Москве по ряду определяющих параметров.

Часто задаваемые вопросы

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав пункт меню «Онлайн-заявка», вы получите список ипотечных продуктов, подать заявку на которые можно онлайн.

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

Льготная ипотека выдается для приобретения недвижимости в новостройках. Участвовать в программе могут семьи, с двумя и более детьми. Основное условие — младший ребенок появился после 2018 года.

Воспользоваться новой мерой государственной поддержки могут граждане РФ, имеющие официальное трудоустройство и стабильный доход. У заемщика должна быть постоянная регистрация в регионе обращения в банк. При этом учитывается уже имеющаяся кредитная нагрузка.

Основные преимущества покупки квартиры в новостройке по ипотечной программе: низкая стоимость недвижимости, отсутствие каких-либо юридических обязательств на приобретаемой жилплощади, низкая ставка от застройщика по сравнению со ставками на готовое жилье.

Выберите ипотеку

Отзывы об ипотеке в Москве

Здравствуйте! Подскажите, пожалуйста, на каких условиях можно стать партнером в качестве оценочной компании по г. Москве и МО? Куда и кому Читать далее.

Здравствуйте! Подскажите, пожалуйста, на каких условиях можно стать партнером в качестве оценочной компании по г. Москве и МО? Куда и кому высылать предложение о партнерстве в области экспертизы? Организация ООО «ПЦФКО-Орион» ИНН 5257039538, интересует аккредитация Представительства в г. Москва. Спасибо за ответ! С уважением, Маргарита Троценко Скрыть

Отзыв полезен? 11 12 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Отзыв полезен? 58 9 Комментарии 1 Пожаловаться на отзыв Ссылка на отзыв

У нас с мужем ипотека в Сбербанке, платим уже 7 лет. Все это время каждый месяц ходили в отделение. И вчера был день платежа, а я паспорт забыла с Читать далее.

У нас с мужем ипотека в Сбербанке, платим уже 7 лет. Все это время каждый месяц ходили в отделение. И вчера был день платежа, а я паспорт забыла с картой сбербанковской и никак не заплатить. Менеджер посоветовала через Сбербанк.Онлайн. Телефон с собой был, она показала все как делать, вместе с ней заплатили. Оказалось довольно легко, буду теперь платить через приложение. Спасибо большое менеджеру за помощь. Скрыть

Отзыв полезен? 163 72 Комментарии 0 Пожаловаться на отзыв Ссылка на отзыв

Граждане, оформившие ипотеку в иностранной валюте, оказались в довольно непростом положении. После кризиса 2014 года курс доллара значительно вырос и многие заемщики попросту не смогли исполнить долговые обязательства. В последние два года правительство пытается решить данный вопрос, разрабатывая новые программы по улучшению финансовой ситуации для валютных держателей кредита. В данной статье рассматривается само понятие валютная ипотека, а также освещены последние решения правительства по данному вопросу.

Подробнее о валютной ипотеке

Для граждан России всегда существовала возможность взять ипотеку на покупку собственного жилья в российских рублях, а также в иностранной валюте. Кредит на покупку жилья может быть выдан в долларах, евро, а также в швейцарских франках — всё зависит от выбора самого заемщика.

Раньше взять ипотеку в валюте было достаточно выгодным решением — процентная ставка по такому кредиту долгое время оставалась достаточно низкой. Но с 2014 года ввиду резкого скачка валютного курса и обесценивания российского рубля заемщики оказались в невыгодном положении — оплатить ипотеку по новому курсу смогли не все.

Проблема коснулась также и самих финансовых учреждений — многие заемщики перестали платить кредиты, суммы которых выросли практически вдвое. С 2015 года прошла череда забастовок — многие российские граждане не смогли выплачивать ипотеку, ежемесячный платеж по которой не редко превышал саму зарплату.

Состоялось множество судов, в которых было принято решение "пойти на мировую", однако для самих заемщиков это означало потерять жилье, которое согласно кредитным обязательствам должно перейти банку.

Всё это потребовало от правительства принятия определенных решений и введения новых программ для заемщиков, оказавшихся в крайне невыгодном положении.

Многие граждане обращались за помощью к верховной власти с просьбой пересчитать основные суммы по кредитам на российские рубли для стабилизации финансового положения. В результате Банк ВТБ24 принял решение пересмотреть ранее взятые ипотечные обязательства в валюте США — при этом предлагалось установить фактический курс по выплате 24 руб. за 1$.

Министерство Финансов выдвинуло предположение, что случай каждого отдельного заемщика стоит рассмотреть отдельно и не производить перерасчет по неофициальному курсу.

Решения правительства по валютной ипотеке

Некоторые эксперты считают, что стремительное падение рубля, а также дополнительные экономические проблемы в РФ могут вызвать очередной дефолт. Притом заемщики обязательно потеряют взятую квартиру в ипотеку, если не получат помощь от государства. Российские банки приняли следующее решения в 2018 году — зафиксировать стандартный курс доллара в пределах 40 руб. При этом подобное решение может привести к значительному финансовому убытку банковских организаций и в результате могут пострадать многие вкладчики.

Многие банки не в состоянии будут выплатить все неустойки по существующим депозитам.Именно поэтому окончательным рассматриваемым вариантом правительство стало выделение денежных средств из государственного бюджета. Данные средства пойдут на компенсационные выплаты заемщикам, взявшим ипотеку в валюте.

К концу 2018 года правительство планирует произвести следующие решения:

- Общая сумма по ипотеке может быть вновь рассчитана согласно стоимости доллара, которая существовала до кризиса 2014 года.

- Для заемщиков предусмотрена индивидуальная поддержка от государства в виде социальных льгот. Однако данная программа не действует для тех граждан, которые приобрели имущество в коммерческих целях.

- Основная ставка по кредитам будет существенно снижена.

С июня 2018 года начнет действовать дополнительная госпрограмма помощи пострадавшим заемщикам. Должникам будут частично возвращены финансовые потери — средства будут выделяться из бюджета страны.

Реструктуризация валютной ипотеки

На заседаниях правительства несколько раз был предложен вариант по оказанию помощи держателям валютной ипотеки за счёт реструктуризации ипотечных кредитов, взятых в валюте. При этом чтобы процедура была реализована, предполагается определить конкретные требования к заемщику:

- Наличие положительной кредитной истории;

- Предшествующие выплаты должны быть осуществлены без просрочек;

- Возраст заемщика должен быть моложе 70 лет;

- На момент обращения заемщика с целью реструктуризации кредита основной долг по ипотечному обязательству должен быть погашен как минимум наполовину.

Процедура реструктуризации позволит заемщикам изменить строгий график осуществления платежей. Также существует возможность значительно снизить процентную ставку по существующему ипотечному кредиту. Кроме того банк может установить индивидуальный режим взыскания долгового обязательства в зависимости от финансовых возможностей заемщика и отменить дополнительные комиссии.

Помощь валютным вкладчикам

Многие граждане предпочитают открывать собственные вклады в валюте. Одним из рисков открытия данного депозита являются финансовые потери вследствие нестабильной экономической ситуации в стране. Многие банковские организации предлагают специальные страховые программы, согласно которым в случае банкротства банка вложенная сумма (до 400 тыс. руб.) автоматически конвертируется в национальную валюту.

Позиция банков по валютной ипотеке

Все риски, связанные с изменением курса и увеличением платежей по кредиту "ложатся на плечи" самих заемщиков. Позиция банка по данному вопросу предельно проста — изменение курса рубля не является страховым случаем и заемщик должен вернуть кредит именно в той валюте, в которой он был выдан. Будущий держатель кредита заранее должен подумать о возможных финансовых трудностях, связанных с выплатой валютной ипотеки.

Автор статьи

Читайте также: