Какие статьи можно использовать для простого анализа кредитной нагрузки

Обновлено: 02.05.2024

Ключевым изменением в подходах к регулированию является внедрение требования по расчету показателя долговой нагрузки заемщиков (сокр. ― ПДН, англ. ― Debt Service-To-Income (DSTI) Ratio). Данная норма распространяется на кредитные организации (за исключением небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций).

Для кредитных организаций требование о расчете ПДН было введено с 1 октября 2019 года Указанием Банка России № (с 1 января 2022 года порядок расчета кредитными организациями ПДН регламентируется Указанием Банка России №

Кроме того, Указанием Банка России от 02.04.2019 № «Об установлении экономических нормативов для микрокредитной компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, являющихся учредителями (участниками, акционерами), и (или) юридических лиц в виде займов» и Указанием Банка России от 02.04.2019 № «Об установлении экономических нормативов для микрофинансовой компании, привлекающей денежные средства физических лиц, в том числе индивидуальных предпринимателей, и (или) юридических лиц в виде займов, и микрофинансовой компании, осуществляющей выпуск и размещение облигаций» Банк России установил порядок расчета показателя долговой нагрузки микрофинансовыми организациями.

Методика расчета показателя долговой нагрузки

ПДН рассчитывается кредитором как отношение среднемесячных платежей заемщика по всем кредитам и займам, в том числе по вновь выдаваемому кредиту (займу), к его среднемесячному доходу по формуле:

ПДН=среднемесячные платежи по всем кредитам (займам)/среднемесячный доход

Кредитная организация обязана рассчитать ПДН при принятии решения о предоставлении необеспеченного потребительского кредита (займа), ипотечного кредита (займа), кредита (займа) на финансирование по договору участия в долевом строительстве или кредита (займа), обеспеченного залогом автомототранспортного средства, в сумме 10 тысяч рублей и более или в эквивалентной сумме в иностранной валюте, а также при принятии следующих решений:

- для кредитов (займов), в том числе предоставленных с использованием банковской карты, — об увеличении лимита кредитования, о продлении срока действия договора кредита (займа);

- для иных кредитов (займов) — об увеличении размера среднемесячного платежа, об изменении валюты кредита.

Вместе с тем кредитная организация вправе не рассчитывать ПДН (в том числе повторно):

- при обращении заемщика с требованием об изменении условий договора кредита (займа), предусматривающим либо приостановление исполнения заемщиком своих обязательств, либо уменьшение размера платежей заемщика на срок, определенный заемщиком, в соответствии со статьей 6 1-1 Федерального закона от 21.12.2013 № «О потребительском кредите (займе)»;

- по приобретенным правам требования по кредитам (займам), если по таким кредитам (займам) кредитной организацией с даты приобретения прав требований не принималось решение, предусмотренное абзацем вторым или третьим подпункта 2.1.1 пункта 2.1 Указания Банка России №

Источники информации для расчета среднемесячного платежа (числитель показателя долговой нагрузки)

Расчет среднемесячных платежей по кредитам (займам), предоставленным другими кредиторами осуществляется с использованием следующей информации:

- сведения, имеющиеся в кредитном отчете, предоставляемом бюро кредитных историй,

- сведения о среднемесячных платежах, полученные из квалифицированных бюро кредитных историй.

- другая документально подтвержденная информация, оцениваемая кредитной организацией как достоверная и актуальная, например, предоставленный заемщиком и подписанный кредитором (заимодавцем) график погашения кредита (займа), и (или) подписанное заемщиком заявление о предоставлении кредита с подписанным заемщиком подтверждением, что содержащаяся в заявлении информация достоверна, иные установленные в методике расчета ПДН документы, оцениваемые кредитной организацией как достоверные, актуальные и подтверждающие расчет размера среднемесячного платежа или отсутствие задолженности.

Расчет среднемесячных платежей по кредитам (займам), предоставленным кредитной организацией, осуществляющей расчет ПДН, или по кредиту, заявление о предоставлении которого принято кредитной организацией к рассмотрению, и (или) индивидуальные условия предоставления которого переданы кредитной организацией заемщику, осуществляется с использованием:

- графика платежей по кредиту (займу);

- методов оценки средней величины ежемесячного платежа за период с даты предоставления кредита или даты расчета ПДН до предусмотренной договором даты полного исполнения обязательств по кредиту (займу).

Источники информации для расчета среднемесячного дохода (знаменатель показателя долговой нагрузки)

При расчете среднемесячного дохода заемщика в целях подтверждения его доходов кредитная организация вправе использовать:

- подтверждающие документы, перечень которых установлен Банком России;

- иные документы, не предусмотренные Банком России в перечне подтверждающих документов.

В настоящее время в Примерный перечень подтверждающих документов, используемых при определении величины среднемесячного дохода заемщика, утвержденный Банком России, включены:

В случае если при определении среднемесячного дохода заемщика кредитная организация использует данные кредитных отчетов, предоставляемых бюро кредитных историй, она не должна использовать иные данные о доходах заемщика.

В случае если кредитная организация использует при определении величины среднемесячного дохода заемщика один или несколько документов, не поименованных в перечне, утвержденном Банком России, она должна включать в расчет среднемесячного дохода заемщика наименьшую из следующих величин:

При этом до 30.06.2023 включительно при предоставлении кредитов (займов) до 50 тысяч рублей или кредитов (займов) на приобретение автомототранспортного средства, по которым исполнение обязательств заемщика обеспечено залогом приобретаемого автомототранспортного средства, кредитная организация вправе включать в расчет ПДН величину дохода, указанную заемщиком в заявлении на предоставление кредита (займа), подписанном заемщиком на бумажном носителе либо заполненном посредством систем онлайн и (или) мобильного банкинга, и скорректированную кредитной организацией с использованием методик (внутренних моделей), применяемых для оценки платежеспособности заемщика при принятии решения о предоставлении кредита.

Для обычного человека нет никакой разницы между кредитной историей и кредитным рейтингом. Однако эти схожие по сути понятия во многом отличаются.

Ваша кредитная история может храниться в одном или в нескольких БКИ. Узнать, в каком именно, можно на портале Госуслуг

Что такое кредитный рейтинг и кредитная история

Кредитная история (КИ) хранит все данные, касающиеся ваших займов: где, когда и в каком банке вы брали кредиты, есть ли действующие обязательства и сколько раз за всю жизнь вы обращались в банки и микрофинансовые организации (МФО) за кредитом.

В ней также хранятся сведения о судебных постановлениях и взысканиях (например, алиментов). Формируется специальными бюро (БКИ) — на момент написания статьи в России таковых насчитывалось восемь. Их данные внесены в реестр на сайте Банка России.

БКИ просто хранят ваши данные, а информацию для составления истории предоставляют банки и МФО. БКИ на основании этой информации присваивают каждому кредитный рейтинг, который формируется на базе истории и дает общее представление о заемщике — его надежности, кредитоспособности и обязательности. Он просчитывается в виде баллов: чем их больше, тем надежнее считается клиент и тем выше шанс получить одобрение на кредит.

Если говорить совсем просто, то кредитная история — это список закрытых и действующих кредитов и даты просрочек по платежам, а кредитный рейтинг — это оценка заемщика в целом за все время обращения в банки.

Кредитный рейтинг может повлиять на проценты по кредиту: чем он выше, тем ниже могут быть проценты.

Ниже стандартный калькулятор для расчета условий по кредиту и форма заявки. Рассчитайте себе комфортные условия, и можете запросить в банке деньги прямо с этой страницы.

Наконец, в некоторых случаях ваш личный кредитный рейтинг может запросить потенциальный работодатель — для оценки благонадежности и ответственности.

Как формируется рейтинг

Скоринговый балл, формируют БКИ. Система начисления баллов у каждого бюро своя, но в целом они похожи. Эти механизмы не регулируются законом и строятся на нескольких показателях:

- Продолжительность истории. Чем она меньше, тем выше вероятность отказа от банка. Ведь если ваша история почти чиста, то банк не сможет понять, как вы поведете себя в будущем, и к вам не будет доверия.

- Количество запросов на получение истории. Чем их больше — тем меньше балл. Есть вероятность, что заемщик слишком часто обращается в банки за кредитом, а те так же часто запрашивают историю. Это вызывает подозрение.

- Просрочки по выплате кредитов. Рейтинг может снизить регулярная задержка оплаты кредита даже на один день.

- Количество действующих кредитов — долговая нагрузка тоже влияет на итоговый балл.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 3 млн рублей на срок до 5 лет, а комфортный ежемесячный платеж вы можете рассчитать в нашем кредитном калькуляторе.

Информация по кредитам хранится в разных бюро. Например, у Анны 4 действующих кредита. 2 крупных (на авто и ипотеку) она выплачивает без задержек, а 2 небольших (карта и кредит на покупку смартфона) она постоянно задерживает. Большие кредиты хранятся в бюро А, а мелкие в бюро В. Таким образом бюро А присвоит Анне высокий кредитный рейтинг, а бюро Б низкий.

Низкий кредитный рейтинг может заставить нервничать и переплачивать: банк может повысить процент по кредиту, если усомнится в вашей надежности

Что означают баллы рейтинга

У каждого БКИ, как мы писали выше, своя система начисления баллов рейтинга. Суть ее сводится к одному — набрать как можно больше пунктов. Чем меньше баллов рейтинга, тем выше вероятность отказа в получении кредита.

Например, градация баллов может выглядеть так:

- 0 — 300 баллов: очень низкий, получить кредит практически невозможно.

- 300 — 500 баллов: низкий, получить кредит очень сложно.

- 500 — 600 баллов: средний, получить кредит будет непросто.

- 600 — 700 баллов: хороший, получить кредит будет довольно просто.

- 700 — 850 баллов: очень хороший, банки выстраиваются к вам в очередь со своими предложениями.

Чтобы получить большой кредит ( ипотеку ), нужно иметь хороший кредитный рейтинг выше 700 баллов. Может случиться такое, что при кристально чистой кредитной истории вам посчитали низкий рейтинг. Вероятно, это системная ошибка. Например, банк передал в БКИ неверную информацию, или, что гораздо хуже, на вас оформили кредит мошенники. Возможно, на это влияет хранящаяся в этом бюро КИ с «неудачным» кредитом, он-то и портит всю картину.

Если вы нашли неверную информацию в кредитной истории — срочно свяжитесь с бюро, которое предоставило отчет, и с банком, внесшим неверные сведения. Нужно составить заявление, которое бюро рассмотрит в срок до 30 дней и вынесет решение.

Если вы уверены, что в КИ ошибка, а бюро отказывается ее исправлять, то обращайтесь в суд.

На что влияет кредитный рейтинг

Кредитный рейтинг, если оценивать его объективно, сам по себе практически ни на что влиять не может. Это общая информация и для вас, и для банка. Вы с его помощью оцениваете свои шансы перед тем, как обратиться за крупным кредитом, в том числе ипотечным, а для банка это предварительная рекомендация и общая оценка заемщика. Перед тем, как одобрить кредит, сотрудники банка тщательно проверят уровень вашего дохода, попросят залог и много чего еще. Основной инструмент в этом случае — история. И чем она «чище», тем лучше для вас.

Кстати, кредитную историю всегда можно улучшить — было бы желание.

Хороший кредитный рейтинг поможет заемщику получить кредит: высокий балл имеет больший процент одобрения кредитов, в том числе и больших. Однако это не означает, что заемщик с низким уровнем непременно получит категорический отказ от банка. Кредит могут одобрить, но на менее выгодных условиях и с повышенной процентной ставкой. Кредитная история и рейтинг меняются после каждой операции с вашими кредитами. Информация о просрочке или пополнении в течение пяти дней передается от банка в БКИ и появляется в вашем профиле в течение суток.

Персональный кредитный рейтинг может косвенно повлиять на сумму кредита. Если речь идет об ипотеке, то в ваших же интересах показать наивысший балл в рейтинге: чем он выше, тем больше сумма будущего кредита.

Но рейтинг имеет рекомендательный характер, а решающий фактор — это кредитная история, и последнее слово всегда остается за банком, а не за БКИ.

Низкий кредитный рейтинг не так страшен, как испорченная кредитная история. Но и за этим показателем нужно следить, чтобы не попасть в неприятную ситуацию

Как узнать кредитный рейтинг

Для начала выясните, в каком БКИ хранится ваша история. Сделать это можно на портале Госуслуг .

Важно:

вам предоставят только список БКИ, где хранятся ваши данные, а саму кредитную историю здесь получить невозможно.

Дальше необходимо обратиться в нужное бюро с запросом. Сделать это можно несколькими способами:

- На сайте БКИ, авторизовавшись через Госуслуги

- Отправив нотариально заверенное письменное заявление почтой или курьером

- Посетив бюро лично.

По закону получить свою кредитную историю можно бесплатно дважды в год в каждом бюро, причем один раз — на бумаге. Делая выписку по КИ, многие бюро автоматически создают рейтинг. Если эта услуга не предусмотрена, нужно сделать отдельный запрос. Опять же, по закону бесплатно сделать это можно дважды в год.

На сайте НБКИ получить его можно бесплатно:

Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз,

— рассказал директор по маркетингу бюро Алексей Волков.

Некоторые бюро предлагают составлять кредитный рейтинг неограниченное количество раз за символическую плату от 40 до 100 рублей.

Если вся зарплата уходит на погашение кредитов — это повышенная финансовая нагрузка. И это тоже негативно повлияет на кредитный рейтинг

Как повысить кредитный рейтинг

Кредитный рейтинг повышается следом за улучшением истории. Есть работающие способы, и все они сходятся в том, что нужно грамотно и вовремя оплачивать кредитные обязательства.

Рефинансируйте несколько кредитов в один: это снизит кредитную нагрузку, упростит условия по договору и поможет держать оплаты под контролем.

Используйте кредитную карту со льготным периодом. Расходуйте лимит небольшими суммами на четверть или чуть больше и возвращайте деньги вовремя. Отсутствие просрочек поможет повысить рейтинг.

Возможно, имеет смысл взять небольшой потребительский кредит, аккуратно его обслуживать, и тогда рейтинг будет расти. Полезно будет закрыть те кредиты и кредитные карты, которыми заемщик не пользуется, — это также может повлиять на положительное решение банка ,

— заявил директор по маркетингу НБКИ Алексей Волков.

Низкий рейтинг — это не приговор и не пожизненный отказ в займах, а рекомендация для банков. Кредит могут одобрить при соблюдении ряда условий. Например, если предоставить залог или справку о доходах. Помните, что, постепенно улучшая кредитную историю, вы сможете повысить и рейтинг.

Карта «Халва» – универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 15%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства до 500 000 рублей и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Совкомбанк предлагает готовое решение по улучшению кредитной истории. Это трехэтапная программа «Кредитный доктор» — вы берете деньги под небольшой процент, вовремя возвращаете, пользуетесь выгодами карты Халва и восстанавливаете КИ.

где:

Total Debt — суммарный долг, равный краткосрочному и долгосрочному долгу компании. Подробнее о расчете суммарного долга — в статье «Суммарный долг».

EBITDA — прибыль до вычета налога, процентов и амортизации. О том, как определить ее величину, мы рассказываем в статье «Энциклопедии», посвященной расчету и применению EBITDA.

Показатель TD/EBITDA демонстрирует долговую нагрузку компании по сравнению с ее способностью зарабатывать деньги, которые могут использоваться для обслуживания долга. В этом показателе EBITDA — приблизительная оценка того, какая сумма остается ежегодно в распоряжении компании после оплаты всех операционных расходов.

Чистый долг или Общий долг?

Если у компании есть долг на сумму 500 млн руб., но одновременно с этим есть депозиты и рыночные ценные бумаги на сумму 300 млн. руб., то ее чистый долг — 200 млн руб., так как 60% своего долга компания может моментально погасить, используя свободные деньги.

Очевидно, что в таких условиях показатель Чистый долг/EBITDA будет выглядеть намного привлекательнее, чем Суммарный долг/EBITDA. При этом чистый долг точнее отражает величину долговой нагрузки, поэтому его часто применяют вместо суммарного долга. Но у каждого из этих двух показателей своя роль в анализе финансового состояния.

Чистый долг особенно полезен в том случае, если компания намерена менять структуру долговых обязательств и надо понять, насколько она в состоянии погасить имеющиеся долги. Также чистый долг лучше характеризует текущие риски бизнеса. Этот подход применяется, например, в оценке бизнеса, при подготовке сделок слияния и поглощения и т. п.

Суммарный долг будет более показательной величиной при оценке того, сколько еще долгов может позволить себе компания, так как в этом случае можно сделать предположение, что если у нее на счетах много свободных денег, то они предназначены не для погашения кредитов, а на другие цели: инвестиции, покупки бизнесов и др. Возврат же кредитов, которые сейчас берет компания, придется осуществлять из получаемых ею доходов, то есть EBITDA надо сравнивать с полной суммой долга. Подход, основанный на TD/EBITDA, очень часто встречается в условиях банковского кредитования.

Нормальные значения TD/EBITDA

Чем выше значение TD/EBITDA, тем выше долговая нагрузка компании. Точные требования к уровню показателя будут зависеть от страны, отрасли, текущих процентных ставок и ситуации в компании , но примерные интервалы можно обозначить так:

0…3 — достаточно низкая долговая нагрузка, у компании не должно возникнуть проблем с погашением долга.

3…6 — заметная долговая нагрузка. С такими значениями TD/EBITDA компания работает в периоды реализации крупных инвестиционных проектов, сделок слияния и поглощения, других временных увеличений долга. В большинстве отраслей постоянный уровень TD/EBITDA выше 3 будет рассматриваться как слишком высокий.

> 6 — высокая долговая нагрузка. Такая нагрузка будет приемлемой далеко не для всех компаний.

Использование показателя

Банки используют показатель TD/EBITDA для того, чтобы установить предельную сумму долга, которую они готовы выдать предприятию. Конкретное значение этого ограничения зависит от отрасли, продукта и других условий. Менеджмент компаний также применяют показатель TD/EBITDA для того, чтобы оценить возможности компании привлекать дополнительные кредиты и риски, связанные с текущей долговой нагрузкой.

Для рейтинговых агентств TD/EBITDA — один из показателей, определяющих кредитный рейтинг компании. Хотя они не считают отношение долга к EBITDA эффективным инструментом прогнозирования банкротства, и прямую связь между долговой нагрузкой и рейтингом установить нельзя, тем не менее, заметная связь между рейтингом компании и значением TD/EBITDA прослеживается.

Вот, например, медианные значения TD/EBITDA для компаний с разным кредитным рейтингом за период с 2013 по 2017 годы:

| Кредитный рейтинг | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| АА | 0,6 | 0,7 | 1,0 | 1,6 | 1,6 |

| А | 1,2 | 1,1 | 1,3 | 1,5 | 1,6 |

| ВВВ | 2,2 | 2,3 | 2,6 | 2,7 | 2,8 |

| ВВ | 2,8 | 3,0 | 3,2 | 3,3 | 3,6 |

Слабые стороны TD/EBITDA

Использование TD/EBITDA как критерия для оценки долговой нагрузки компании связано с рядом ограничений:

- Суммарный долг в подавляющем большинстве случаев подразумевает только финансовый долг, на который начисляются проценты. В результате показатель Долг/EBITDA не учитывает обязательства, которые есть у компании, например, в связи с кредиторской задолженностью .

- EBITDA в этом соотношении отражает свободные деньги, которые есть у компании для обслуживания долга. Но этот показатель только косвенно характеризует возможную сумму свободных денег. Он, например, не учитывает ситуацию с оборотным капиталом. Для некоторых компаний реально располагаемые свободные деньги будут существенно отличаться от EBITDA.

- В расчете предполагается, что все заработанные от операционной деятельности деньги могут учитываться для оценки кредитоспособности. Сумма амортизации и потребность в регулярных инвестициях на замену выбывающего оборудования не принимаются в расчет.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Практически для любого бизнеса заемный капитал — наиболее распространенный источник финансирования операционной и инвестиционной деятельности. И каждый раз, чтобы взять новый кредит в банке, финансовому директору приходится доказывать кредитной организации, что компания справится с увеличивающейся долговой нагрузкой, что она в состоянии вовремя расплатится по всем своим обязательствам.

Один из показателей, которому банки уделяют пристальное внимание при оценке финансовой независимости клиента — коэффициент долговой нагрузки (Долг/EBITDA). Принято считать заемщика надежным при показателе Долг/EBITDA на уровне 2,0-2,5. Но насколько объективен этот показатель? Все зависит от того, какие обязательства отражаются в числителе при его расчете. В международной банковской практике в качестве долга рассматриваются только долгосрочные кредиты и займы, привлекаемые на инвестиционные цели. В тоже время российские компании нередко финансируют инвестпроекты за счет краткосрочных кредитов, а, следовательно, учет только длинных денег при определении Долг/EBITDA не корректен.

Пример

Компания «Дельта» планирует обратиться в банк за очередным кредитом. Если оценивать ее долговую нагрузку исключительно по долгосрочным займам, то все хорошо. Максимальное значение Долг/EBITDA за 2008–2010 годы достигло всего 1,55 (см.табл.). Следовательно, компания — надежный заемщик и может позволить себе новый долгосрочный кредит. При учете всех долгов «Дельты», по которым начисляются и выплачиваются проценты, показатель приобретает совсем иные значения — от 1,83 в 2008 году и до 2,31 в 2010 году. Он еще находится в допустимых пределах, но может выйти за установленные кредитной организацией рамки при получении нового существенного займа. И вряд ли банк пойдет на это.

Предположим, что ситуация совершенно критичная. Долг/EBITDA увеличится до 6,7. И если все займы «Дельты» обходятся ей в 15 процентов годовых, то при таком соотношении вся ее прибыль будет уходить исключительно на обслуживание долга (EBITDA к долгу — 0,15, те же 15%). У компании попросту не останется средств для погашения основного тела долга.

Не всегда для банка нормативы допустимых значений по показателю Долг/EBITDA колеблются в пределах от 2,0 до 2,5. Как правило, возможный диапазон определяется кредитной политикой этой организации, может меняться в зависимости от экономической ситуации стране или в отрасли. Например, предельный уровень показателя чаще всего снижается при росте процентных ставок, при проблемах с ликвидностью, в условиях экономического кризиса в отрасли, стране или мире, а также под воздействием любых других факторов, влияющих на прибыльность конкретной компании.

Если предполагаемое увеличение показателя Долг/EBITDA не настолько существенно, как в примере, то при планировании очередного кредита в интересах самой компании не концентрироваться только на этом показателе. Стоит сделать все, чтобы объективно и всесторонне оценить свою реальную платежеспособность и кредитоспособность, финансовую независимость. Для этого предстоит ответить на несколько казалось бы простых вопросов, о которых расскажем сейчас подробнее.

Сколько заемных средств приходится на рубль собственных

Ответить на этот вопрос поможет показатель финансового рычага — соотношение заемного капитала к собственному капиталу (Total debt to equity, TD/EQ), которое определяется по следующей формуле:

Чем больше значение этого коэффициента, тем выше риск банкротства компании. Рекомендуемые значения финансового рычага — от 0,25 до 1. Финансовый рычаг равный 0,25 свидетельствует об оптимальной долговой нагрузке, 1 — о предельной. В последнем случае в структуре капитала 50 процентов приходится на собственные средства и 50 — на заемные. Если значение финансового рычага выше единицы, это говорит о том, что компания финансируется в основном за счет заемных денег.

Стоит отметить, что предельные значения финансового рычага могут меняться в зависимости от отрасли или ситуации на финансовом рынке. Эксперты рекомендуют при его расчете использовать не балансовые, а рыночные оценки собственного капитала, что может существенно повлиять на уровень этого показателя. И еще, в компаниях, активно инвестирующих в свое развитие, показатели финансового рычага и коэффициента Долг/EBITDA в разгар инвестиционной и в начале эксплуатационной фазы будут существенно выше. Но это не самая худшая причина снижения финансовой устойчивости.

Пример

Какая часть основных средств финансируется за счет «длинных» займов

С точки зрения классического финансового менеджмента, привлечение долгосрочных кредитов оправдано, если речь идет о финансировании инвестиций в основные средства. В теории, полученный займ должен гасится за счет денежных потоков, генерируемых созданным объектом основных средств.

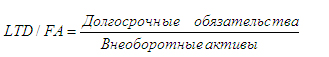

Чтобы понять, какая доля основных средств финансируется за счет долгосрочных кредитов, рассчитывается соотношение «Долгосрочные обязательства к внеоборотным активам» (Long-term debt to fixed assets, LTD/FA):

Пример

Каково соотношение оборотных активов и краткосрочных обязательств

Степень покрытия оборотных активов оборотными пассивами характеризует коэффициент текущей (общей) ликвидности (Current Ratio, CR) . Он помогает оценить способность компании погашать свои краткосрочные обязательства. Рассчитывается по формуле:

Рекомендуемые значения этого показателя — от 1,5 до 2. Коэффициент текущей ликвидности равный 1 говорит о том, что внеоборотные активы компании финансируются исключительно за счет собственного капитала и долгосрочных обязательств. Никакие краткосрочные заемные средства (кредиторская задолженность или кредиты) не отвлекаются на инвестиционные цели.

Коэффициент текущей ликвидности при анализе, как правило, дополняется данными о чистом оборотном капитале (Net Working Capital, NWC). Последний показывает величину оборотных активов, профинансированных за счет инвестированного капитала — собственных и приравненных к ним средств. По сути этот тот же показатель, что и коэффициент текущей ликвидности, но не в относительном, а в абсолютном выражении:

NWC = Оборотные активы — Краткосрочные обязательства

Пример

У компании «Дельта» на протяжении всех трех лет коэффициент текущей ликвидности меньше 1, что говорит о низком уровне ее платежеспособности. Расчет чистого оборотного капитала помогает дополнить выводы, сделанные ранее по соотношению «Долгосрочные обязательства к внеоборотным активам» (LTA/FA). А именно, что в 2010 году 30 процентов ее внеоборотных активов были профинансированы не только за счет собственного капитала, но и частично за счет краткосрочных обязательств (кредита и кредиторской задолженности) на сумму в 140 тыс. рублей. Направлять краткосрочные займы на финансирование внеоборотных активов — порочная практика, но в пользу компании говорит то, что она постепенно от нее отходит (за три года чистый оборотный капитал вырос с -450 до -140 тыс. рублей).

Как обстоят дела с обслуживанием займов

Для оценки способности компании обслуживать свои долговые обязательства за счет прибыли рассчитывается коэффициент покрытия процентов (Interest coverage ratio, ICR):

Этот коэффициент характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит, демонстрирует, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Также он позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов. Нормой считается значение показателя свыше 1, означающее, что компания не всю свою прибыль направляет на выплату процентов. Кстати, по требованиям некоторых банков ICR должен превышать 2.

Банки очень редко предоставляют отсрочку по выплате процентов, поэтому этот показатель можно рассматривать как некий запас прочности по обслуживанию процентной нагрузки компании.

Пример

В целом компания может обслуживать проценты по кредитам, постепенно гасить долги, но с точки зрения оптимизации финансового состояния необходима дополнительная прибыль от инвестиций и постепенное снижение доли заемных средств.

Для любой компании заемный капитал означает возможность более интенсивного развития, а иногда и существования. Но не стоит забывать, что кредиты – это дополнительные финансовые риски (потеря ликвидности, независимости), затраты на проценты, сложность процедуры привлечения, в случае низкого кредитного рейтинга. Финансовая устойчивость и кредитная нагрузка должны быть подчинены взвешенной финансовой стратегии, охватывающей перспективу на несколько лет вперед. Тогда анализ кредитоспособности как для внутренних целей (контроль долговой нагрузки и обслуживание долгов), так и для банков будет подчинен задачам, стоящим перед компанией. Отдельно взятый показатель долговой нагрузки, еще и выдернутый из контекста, не ответит на вопросы, связанные с финансовым состоянием компании.

Как лучше

Обратите внимание на состав долгосрочных и краткосрочных займов в отчетности. Не отнесены ли к ним деньги собственников? Не рассматриваются ли они как заемный, а не акционерный капитал? Если — да, то для понимания реальной долговой нагрузки потребуется их реклассифицировать.

В жизни большинства людей долги чаще всего ассоциируются с финансовыми трудностями и имеют негативный подтекст. Для компаний долги — естественны и порой необходимы для функционирования бизнеса и дальнейшего развития.

Для чего компании занимают деньги? Наличие долговой нагрузки характерно для компаний как на стадии роста, так и в зрелом состоянии. Заемные средства чаще всего привлекаются для закупки сырья и материалов — пополнения оборотного капитала или реализации инвестиционных проектов и покупки других бизнесов (M&A сделки).

Зрелые компании могут финансировать все это за счет той прибыли, которую они получают. Но им может быть выгоднее занять деньги сейчас и отдать их с процентами, чем ограничиваться собственными средствами. Это происходит в том случае, когда рентабельность бизнеса или проекта выше, чем ставка по заемным средствам. Растущим компаниям без привлечения долга иногда бывает очень сложно выйти на такие масштабы, когда вложения начнут окупаться.

За такой «бустер» компании расплачиваются финансовой устойчивостью — занимая средства, они повышают для себя риски. Получается, что до определенного уровня рост долговой нагрузки идет на благо, но в какой-то момент риски становятся ощутимыми и занимать деньги дальше становится опасно. Для понимания этого механизма важно оценивать и анализировать долговую нагрузку.

С чего начать

Для начала разберем, что такое общий долг.

Общий долг — совокупность кредитов и займов, привлеченных компанией. Посчитать его можно по данным бухгалтерского баланса. В наиболее распространенном смысле он соответствует сумме краткосрочных и долгосрочных займов и кредитов.

В бухгалтерском балансе Северстали это выглядит так:

На конец III квартала 2021 г. общий долг Северстали составлял $1815 млн.

Однако более репрезентативен показатель чистый долг.

Чистый долг — это общий долг за вычетом краткосрочных наиболее ликвидных средств, к которым обычно относят деньги и денежные эквиваленты.

Из баланса Северстали чистый долг на конец III квартала 2021 г. составлял $1534 млн. Многие компании публикуют значение чистого долга в пресс-релизах к финансовой отчетности.

Стоит сказать, что у отдельных компаний способы расчета общего и чистого долга могут различаться из-за отраслевых, учетных или других особенностей. Однако чаще всего для понимания общей картины приведенного расчета бывает достаточно.

Также иногда встречается ситуация, когда чистый долг отрицательный. Это значит, что сумма денежных средств превышает объем кредитов и займов. К примеру, чистый долг Распадской со II полугодия 2017 г. до I полугодия 2021 г. был отрицательным. Затем компания использовала накопленные средства и привлеченные кредиты на покупку Южкузбассугля, тем самым более чем удвоив добычу угля.

Само по себе значение общего или чистого долга мало что дает, но показатель нужен для расчета коэффициентов, которые и помогут проанализировать финансовое состояние.

Коэффициенты для анализа

Наиболее распространенный и часто встречающийся показатель — отношение чистый долг/EBITDA (Net Debt/EBITDA). В числителе идет чистый долг на конец периода, в знаменателе — показатель EBITDA за последние 12 месяцев (LTM). Коэффициент показывает, сколько лет потребуется компании, чтобы за счет EBITDA погасить весь чистый долг.

К примеру, показатель EBITDA Северстали за последние 12 месяцев составлял $3029 млн. Отношение чистый долг/EBITDA — 0,52х. То есть Северстали нужно работать полгода, чтобы полностью погасить чистый долг.

Комфортным уровнем считается значение до 3х. Для быстрорастущих компаний приемлем показатель до 4х. Отношение выше этого значения означает, что нужно изучить компанию более внимательно: возможно, у нее есть проблемы.

Следующим рассмотрим коэффициент финансового рычага (Debt To Equity Ratio), который рассчитывается как отношение общего долга к собственному капиталу. Он показывает, в какой пропорции деятельность компании финансируется за счет собственных средств, а в какой — из заемных. Чем ниже показатель, тем выше доля собственного финансирования и тем компания устойчивее.

У Северстали коэффициент составляет 0,42х. Хорошим уровнем принято считать коэффициент до 2х, но у крупных, устойчивых компаний показатель может быть выше.

Коэффициент покрытия процентов (Interest Coverage Ratio; ICR) представляет собой отношение показателя EBIT к процентам к уплате за период за последние 12 месяцев. EBIT аналогичен EBITDA, но учитывает амортизацию и обесценение активов. Мультипликатор отражает способность компании гасить проценты по кредитам за счет средств от операционной деятельности. То есть коэффициент должен быть как минимум выше 1х, в таком случае средств будет хватать только на гашение процентов, но не тела долга. Комфортные уровни начинаются примерно от 3х и выше.

У Северстали коэффициент покрытия процентов составляет 33,2х. То есть компания без проблем может обслуживать долги за счет операционной деятельности.

Этих показателей достаточно для получения первичной оценки долгового состояния компании. При этом нужно понимать, что в определенных отраслях, в компаниях на разных стадиях развития и в отдельных случаях оценку нужно корректировать, а для более глубокого понимания ситуации стоит разобраться в специфике функционирования компании. Ниже рассмотрим несколько особенностей отраслей и компаний, связанных с долговой нагрузкой.

Особенности отраслей и отдельных компаний

В плане долговой нагрузки интересен кейс РУСАЛа. До недавнего времени компания считалась одной из наиболее закредитованных на российском публичном рынке — на конец 2020 г. отношение чистый долг/EBITDA достигало 6,4х, коэффициент покрытия процентов составлял 3,1х, а коэффициент финансового рычага был на уровне 1,2х.

Рассматривая коэффициенты, можно сделать вывод, что долговая нагрузка компании сравнительно высокая. Чистый долг/EBITDA выше средних значений по отрасли. ICR вблизи нижних значений комфортных уровней.

При этом стоит учитывать, что РУСАЛ контролирует 26,25% акций Норникеля, рыночная стоимость которого сейчас составляет около 927 млрд руб. и в 1,6 раза превышает общий долг компании на конец I полугодия 2021 г. То есть в случае финансовых проблем РУСАЛ мог бы продать пакет акций Норникеля, а вырученных средств с лихвой бы хватило погасить долги.

Другой случай — у МТС коэффициент финансового рычага на конец I полугодия 2021 г. составляет 52,9х при нормальных уровнях до 2х. Дело в том, что у компании сравнительно маленький капитал, так как почти вся нераспределенная прибыль направляется на дивиденды. При этом очевидных причин для беспокойства нет — бизнес МТС зрелый, стабильный и слабо зависит от экономических циклов. Отношение чистый долг/EBITDA составляет 1,6х, а ICR — 8,2х.

Кейс Аэрофлота интересен тем, что при расчете коэффициента чистый долг/EBITDA на конец I полугодия 2021 г. стандартным образом получается 0,2х — более чем комфортное значение. Однако для понимания общей картины стоит добавлять в расчет чистого долга обязательства по аренде за самолеты, двигатели, недвижимость. В таком случае выходит уже 24,4х, что намного выше нормальных значений.

Схожая ситуация с влиянием аренды на долговую нагрузку есть у ритейла. Например, отношение чистый долг/EBITDA Магнита по стандартам МСБУ 17 (где аренда магазинов не входит в расчет чистого долга) составляет 1,9х на конец III квартала 2021 г., а по новым стандартам МСФО 16 (с учетом аренды) аналогичный показатель увеличивается до 3,5х. При этом такие уровни можно назвать комфортными для отрасли, так как бизнес зрелый и устойчивый и относительно слабо зависит от состояния экономики.

Продолжая рассматривать отраслевые особенности, стоит обратить внимание на сельскохозяйственные предприятия, в частности, Русагро и Черкизово. Показатель чистый долг/EBITDA у Черкизово на конец I полугодия 2021 г. был на уровне 2,6х, Русагро — 1,6х. Однако фактическое давление долга на финансовое состояние компаний меньше за счет субсидий от государства.

С 2017 г. аккредитованные банки предоставляют льготные кредиты сельхозпроизводителям по сниженной ставке. Эффективная стоимость долга Черкизово (процентные расходы за последние 12 месяцев, деленные на общий долг) на конец I полугодия составляла 4,2%, а доля субсидируемых кредитов — 53%.

Таким образом, по сниженной ставке компании могут позволить себе привлекать большие объемы долгового финансирования, оставаясь при этом финансово устойчивыми.

Особенностью долговой нагрузки застройщиков является использование эскроу-счетов. Из-за регуляторных изменений деньги покупателей строящейся недвижимости попадают в банк, застройщик получает доступ к деньгам лишь когда дом сдается.

Это создает ситуацию, когда деньги есть, но они заморожены. Без учета эскроу-счетов чистый долг ПИКа на конец I полугодия 2021 г. составлял 284,6 млрд руб., а с учетом денежных средств на эскроу-счетах — 121,8 млрд руб., или в 2,3 раза меньше.

Здесь нужно ориентироваться на тот расчет, который нужен для определенной цели. Чтобы оценить долговую нагрузку в моменте, более репрезентативен показатель без учета эскроу-счетов, так как доступа к этим средствам компания сейчас не имеет. Однако на более долгосрочном горизонте, по мере завершения строительства, застройщик эти средства получит, а значит, сможет снизить долговую нагрузку.

Автор статьи

Читайте также: