Коэффициент покрытия долга при ипотечном кредитовании это

Обновлено: 28.04.2024

Привет, на связи Василий Жданов в статье рассмотрим коэффициент IRC. Современная предпринимательская среда требует от коммерческих предприятий наличия достаточного количества ресурсов для равноправного соревнования с конкурентами. В то же время, на начальном этапе деятельности в большинстве своем фирмы не располагают достойными суммами собственного капитала. В связи с этим, руководством принимается решение об оформлении долгосрочных кредитов и займов с коротким сроком выплат (второй вид кредиторской задолженности является наиболее распространенным в России). Чтобы проверить, способна ли организация справляться с процентами по займам, рассчитывается коэффициент покрытия процентов.

Что такое коэффициент покрытия процентов (определение)

Коэффициент покрытия долгов (ICR — interest coverage ratio, times interest earned), коэффициент обслуживания долга, коэффициент покрытия процентных платежей — это финансовый показатель, который помогает определить, имеет ли организация возможность обслуживать взятые на себя долгосрочные и краткосрочные долговые обязательства.

Данный индикатор призван сопоставлять прибыль до налогообложения и уплаты процентов за отдельно взятый промежуток времени и проценты по имеющимся задолженностям за аналогичный срок. То есть, можно выразиться и так, что значение ICR демонстрирует финансовому эксперту, сколько раз можно было бы выплатить проценты по долгам за счет имеющейся у предприятия прибыли (не уменьшенной на сумму процентов и налоговых отчислений).

Важно! Руководству предприятия ICR оказывается полезным в случаях, когда компании требуется привлечь заемные средства. Коэффициент покрытия процентов — показатель плеча/покрытия, который позволит понять, не приведет ли оформление займа к банкротству.

В основном расчетом данного индикатора эффективности хозяйственной деятельности пользуются внутренние аналитики кредитных организаций, поскольку банковские учреждения должны оценивать потенциальных заемщиков на предмет способности погашения процентных обязательств.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

С какой целью рассчитывается коэффициент покрытия процентов

Существует как минимум 5 ситуаций, при которых весьма пригождается вычисление коэффициента покрытия процентов. Показатель ICR позволяет:

- увидеть картину финансовой устойчивости предприятия в плане погашения процентов по займам (если рассматривать тенденцию коэффициента покрытия процентов);

- выяснить финансовое состояние организации на ближайшее время;

- определить степень устойчивости предприятия, в т.ч. к внешним воздействиям (низкий ICR указывает на то, что имеется вероятность невыплаты задолженности в будущем);

- оценить риски кредиторов в случае выдачи займа;

- определить возможности предприятия по исполнению кредитных обязательств и выплате процентов по заемным средствам.

Как рассчитать коэффициент покрытия процентов ICR

Важно! Для проведения полноценного анализа и получения достоверных результатов исследования, настоятельно рекомендуется вычислять коэффициент покрытия процентов за все годы пользования заемными средствами. Дело в том, что на протяжении начального периода (моратория) даже предприятие с приличным кредитным рейтингом с трудом выплачивает “тело” кредита и проценты по займу, т.к. в это время у него наблюдается недостаточный приток финансов (именно по этой причине и оформляются кредиты).

Для расчета коэффициента ICR понадобится владеть информацией лишь о двух финансовых показателях, которые можно найти в финансовой отчетности:

- величине прибыли до вычета налоговых платежей и процентов (бухгалтерской прибыли);

- суммы процентов за нынешний период.

Вычислить значение коэффициента покрытия процентов можно, воспользовавшись приведенной ниже формулой:

Здесь под процентами в знаменателе понимается совокупная сумма процентов по всем имеющимся кредитным задолженностям, выплаченная или запланированная к выплате за финансовый период (год).

А прибыль, которая стоит в числителе, может быть определена двумя путями:

- Посмотреть показатель в отчете о прибылях и убытках (вычисляется как промежуточный показатель прибыли).

- Рассчитать по формуле:

Расчет КПИ по строкам бухгалтерского баланса выглядит следующим образом:

КПИ = строка 290 : строка 610 + строка 620 + строка 660.

Оптимальное значение коэффициента покрытия процентов (экономическая интерпретация)

Вычислить значение ICR не составит труда, главное — грамотно интерпретировать полученный результат расчета. Коэффициент покрытия процентов всегда принимает абсолютное значение.

Важно! Чем выше значение коэффициента покрытия процентов, тем более стабильным считается финансовое положение анализируемого предприятия. Чем меньше значение ICR, тем сложнее компании рассчитываться по процентам за пользование заемными средствами, и тем вероятнее банкротство фирмы из-за непосильного кредитного бремени.

Прокомментируем значение коэффициента покрытия процентов, представленные на схеме выше:

- значение CRI меньше единицы свидетельствует о том, что заемщик не в состоянии даже погашать проценты по кредиту, не упоминая о невозможности возврата основной суммы долга;

- CRI меньше 1,5 говорит о крайне высокой вероятности невыплаты заемщиком процентов по задолженностям;

- показатель от 1,5 до 2,5 по-прежнему считается критическим, причем для предприятий любой отрасли;

- значение CRI от 2,5 указывает на отсутствие для компании рисков в отношении исполнения долговых обязательств и погашения процентов по ним.

Важно! Чересчур большое значение CRI говорит о том, что предприятие не привлекает достаточно заемных средств (имеет возможность брать крупные кредиты, но не пользуется такой возможностью), тем самым снижая отдачу от собственного капитала, игнорируя кредитное плечо.

Некоторые финансовые эксперты предлагают следующую интерпретацию значений коэффициента обслуживания процентных платежей:

| Значение ICR | ICR < 1 | ICR от 3 до 4 | ICR > 4 |

| Денежный поток | Прибыли недостаточно для погашения процентов | Денежных поступлений хватит на погашение процентов | Финансовая ситуация не вызывает опасений |

| Финансовое положение | Нестабильная финансовая ситуация | Финансовое положение достаточно стабильно | Управленцы чересчур осторожно подходят к финансированию работы за счет займов |

| Наличие кредитных обязательств | Чрезмерно много заемных средств, компания не справляется с обязательствами | Руководство фирмы грамотно распределяет средства | Можно позволить себе больше кредитов и займов |

Пример №1 расчета коэффициента покрытия процентов

Допустим, показатели коммерческой деятельности гипотетического предприятия ООО “Манилов и Плюшкин” следующие:

| Показатели | Сумма (руб.) | Показатели | Сумма (руб.) |

| Выручка | 20 млн | Расходы на оплату аренды | 1 млн |

| Себестоимость реализованной продукции | 1 млн | Расходы на оплату счетов за ЖКУ | 200 тыс. |

| Расходы на выплату зарплат | 240 тыс. | Амортизация | 200 тыс. |

Расходы на погашение процентов по кредитам за текущий год составили 6 млн. рублей. Проанализируем Отчет о прибылях и убытках ООО “Манилов и Плюшкин”:

Участвующая в формуле ICR прибыль до уплаты процентов и налогов:

Наконец, мы можем вычислить коэффициент покрытия процентов:

Вывод: Предприятие ООО “Манилов и Плюшкин” имеет возможность 2,86 раза покрыть имеющиеся процентные платежи из средств своей операционной прибыли.

Пример №2 расчета коэффициента покрытия процентов

Представим компанию “МясКо” — крупного отечественного производителя мясных полуфабрикатов. Руководство предприятия запланировало расширение деятельности, однако, фирме не хватает финансов для покупки оборудования в новых цех. Решено было оформить кредит в одном из банковских учреждений города, были поданы заявки на получение займов. Кредитным организациям ООО “МясКо” предоставило свои финансовые отчеты, содержащие следующие сведения:

- бухгалтерская прибыль (выручка до уплаты процентов и налогов) составила 4,960,000,000 рублей;

- расходы по уплате процентов — 930,000,000 рублей;

- платежи по налогообложению — 620,000,000 рублей.

Внутренний финансовый аналитик банка рассчитывает значение коэффициента покрытия процентов и получает следующее значение:

4,960,000,000 : 930,000,000 = 5,04

Эксперт по кредитным продуктам делает вывод о том, что компания ООО “МясКо” способно погасить проценты по займу 5,04 раза из средств операционной прибыли. А поскольку предприятие без проблем сможет исполнять свои долговые обязательства, у банка нет причин для отказа в выдаче кредита.

Ответы на часто задаваемые вопрос по теме “Коэффициент покрытия процентов CRI”

Вопрос: Внутренний аналитик банка рассчитал коэффициент покрытия процентов для потенциального заемщика и получил результат ниже 2,5. Означает ли это, что кредитная организация откажет компании в выдаче кредита?

Ответ: В том случае, если по оценкам банковского учреждения бизнес в целом способен извлекать прибыль из своей деятельности, скорее всего заем будет оформлен с продолжительным сроком выплаты или с предоставлением моратория (определенного времени, на протяжении которого проценты по кредиту не начисляются) с целью улучшения показателя CRI.

Вопрос: Можно ли рассчитать показатель прибыли до уплаты процентов и налогов самостоятельно, без изучения бухгалтерской отчетности компании?

Ответ: В любом случае, понадобится обладать достаточно большим количеством сведений, которая содержится в финансовой отчетности изучаемой компании. Показатель бухгалтерской прибыли рассчитывается как сумма чистой прибыли, налоговых платежей, страховых взносов, процентов к уплате, выплат при несчастных случаях и стихийных бедствиях.

Loan Life Coverage Ratio, LLCR — показатель обеспеченности кредита будущими ожидаемыми денежными потоками проекта. Его часто применяют в проектном финансировании наряду с показателем DSCR , чтобы оценить риски привлекаемого долгового финансирования.

Формула расчета LLCR:

где:

NPV(CFADS) — чистая приведенная стоимость денежных потоков, доступных для обслуживания долга. Дисконтирование выполняется со ставкой дисконтирования, равной стоимости долга

Debt — сумма долга на момент расчета показателя

Если показатель LLCR имеет значение близкое к 1 — это означает, что практически все ожидаемые доходы от проекта предполагают использовать для погашения долга. Такая схема финансирования рискованна, так как даже незначительные колебания в доходах приведут к нарушению графика платежей по кредиту. Поэтому значение показателя LLCR обычно устанавливают на уровне 1,2 и выше — это оставляет проекту определенный запас прочности и гарантирует, что до определенного уровня отклонений от плана компания сможет выполнять свои обязательства по кредиту.

Сравнение DSCR и LLCR

Отличие LLCR от DSCR заключается в том, что LLCR охватывает в каждом периоде все платежи от текущего момента до окончания срока кредита, в то время как DSCR показывает только данные по текущему периоду. В результате у показателя LLCR есть свои преимущества и недостатки.

Преимущество LLCR — отражает весь прогноз по доходам и кредитным платежам. Это позволяет использовать его для оценки ликвидности и финансовой устойчивости компании. Показатель DSCR не «заглядывает» в будущие периоды, и даже если в перспективе у компании ожидается очень высокий уровень платежей по долгу, текущее значение DSCR может показывать отсутствие рисков.

Недостаток LLCR — демонстрируя общее покрытие долговых платежей доходами компании, он не указывает на ситуацию в каждом отдельном периоде. Общая сумма долга может быть не слишком большой для ожидаемых денежных потоков, и показатель LLCR будет достаточно высоким, но в отдельных периодах проекта запланированные суммы погашения будут превышать возможности компании. В связи с этим для планирования графика погашения применяют DSCR.

Пример расчета LLCR

LLCR обычно рассчитывается в модели проекта, подготовленной в Excel. Упрощенный пример такой модели можно загрузить здесь: llcr.xlsx

Вот как выглядит расчет:

Для каждого периода проекта вычисляют дисконтированные денежные потоки CFADS, при этом дисконтирование выполняют не к началу проекта, а к текущему периоду. Далее в каждом периоде вычисляют NPV этих денежных потоков, считая от текущего периода до конца срока кредита. Показатель LLCR будет равен этому значению NPV, деленному на остаток долга на начало периода.

Поскольку LLCR — распространенный финансовый показатель, в моделях «Альт-Инвест» предусмотрен автоматический расчет LLCR .

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

DSCR, Debt Service Coverage Ratio — коэффициент покрытия долговых платежей денежными потоками, один из важнейших показателей в проектном финансировании , применяемый также и в более широком спектре кредитования компаний.

Достаточное значение DSCR обеспечивает запас прочности для компании при выплате кредита, а для банка создает такие условия кредитования, при которых риск, связанный с заемщиком, будет находиться на приемлемом уровне.

Идея использования DSCR

Если в графике платежей по инвестиционному кредиту зафиксировано, что все заработанные деньги идут на погашение кредита и выплату процентов, то любое снижение доходов проекта приведет к тому, что компании придется скорректировать платежи банку. Но такая ситуация не может устраивать банк, долговое финансирование обычно опирается на жесткий, заранее определенный график платежей, который должен соблюдаться вне зависимости от колебаний в бизнесе заемщика.

Как рассчитать DSCR

Формула для расчета DSCR, применяемая в проектном финансировании:

где:

CFADS — денежный поток, доступный для обслуживания долга. Подробное описание этого показателя и правил его расчета есть в нашей статье CFADS

P — запланированные выплаты основной суммы долга

I — проценты по кредиту, которые надо будет выплатить в соответствующем периоде

Показатель DSCR рассчитывают отдельно для каждого периода, в котором предусмотрен возврат долга.

Поскольку вариант, основанный на CFADS, требует наличия отчета о движении денежных средств, расчет показателя DSCR иногда упрощают и представляют, например, в следующем виде:

Этот подход не учитывает колебаний в оборотном капитале, выплат по налогу на прибыль, притока финансирования из других источников. На практике, однако, при кредитовании инвестиционного проекта он дает близкий результат по следующим причинам:

- Возврат кредита начинается после начала операционной деятельности. К этому моменту оборотный капитал обычно уже сформирован и меняется незначительно.

- Налог на прибыль заметно уменьшается за счет процентов по кредиту. Некоторая сумма остается, но эту погрешность легко учесть, немного повысив требование к величине DSCR.

- При планировании финансирования проекта погашение кредита практически никогда не основывают на рефинансировании новым кредитом или возврате кредита из взносов акционера. Следовательно, в прогнозном бюджете проекта скорее всего не будет предусмотрено притока финансирования, доступного для погашения кредита.

Тем не менее основной формулой DSCR следует считать вариант, использующий CFADS .

Требования к значению DSCR

Как правило, требование к величине DSCR устанавливает банк . Вот некоторые примеры таких ограничений:

DSCR>1,1 — для проектов, где надежность прогнозируемых денежных потоков очень высока, или банк является участником проекта;

DSCR>1,2 — в некоторых крупных или обеспеченных гарантиями проектах, а также для отдельных отраслей (например, для регулируемых отраслей, где и потребление, и цены можно предсказать с высокой степенью уверенности);

DSCR>1,4 — наиболее распространенное требование к покрытию в проектах, реализуемых на действующем предприятии;

DSCR>1,5 — условие, которое банки часто включают в свои предложения кредитных продуктов для проектного финансирования, то есть в случаях, когда кредит привлекается для создания производства с нуля.

Требования к величине DSCR могут быть и выше. Общее правило: чем выше неопределенность и риски, влияющие на денежные потоки проекта, тем больше должно быть значение DSCR .

Пример расчета DSCR

Пример расчета показателя DSCR в модели инвестиционного проекта можно загрузить здесь: dscr.xlsx

Обратите внимание на следующие характеристики расчета:

- В этом проекте возврат кредита был рассчитан на поддержание значения DSCR на уровне 1,3. Поэтому во всех периодах, где есть возврат тела долга, значение DSCR точно равно 1,3. Такой подход к планированию кредита называется английским термином debtsculpting (дословно можно перевести как «вылепить долг», означает: моделирование, подгонка, подбор кредита) и часто используется в проектном финансировании.

- В проекте есть периоды, когда денег для возврата долга недостаточно. В такие периоды не всегда имеет смысл рассчитывать DSCR, поэтому в формуле расчета желательно предусмотреть проверку значений CFADS и обслуживания долга и рассчитывать DSCR только тогда, когда это имеет смысл.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Практически для любого бизнеса заемный капитал — наиболее распространенный источник финансирования операционной и инвестиционной деятельности. И каждый раз, чтобы взять новый кредит в банке, финансовому директору приходится доказывать кредитной организации, что компания справится с увеличивающейся долговой нагрузкой, что она в состоянии вовремя расплатится по всем своим обязательствам.

Один из показателей, которому банки уделяют пристальное внимание при оценке финансовой независимости клиента — коэффициент долговой нагрузки (Долг/EBITDA). Принято считать заемщика надежным при показателе Долг/EBITDA на уровне 2,0-2,5. Но насколько объективен этот показатель? Все зависит от того, какие обязательства отражаются в числителе при его расчете. В международной банковской практике в качестве долга рассматриваются только долгосрочные кредиты и займы, привлекаемые на инвестиционные цели. В тоже время российские компании нередко финансируют инвестпроекты за счет краткосрочных кредитов, а, следовательно, учет только длинных денег при определении Долг/EBITDA не корректен.

Пример

Компания «Дельта» планирует обратиться в банк за очередным кредитом. Если оценивать ее долговую нагрузку исключительно по долгосрочным займам, то все хорошо. Максимальное значение Долг/EBITDA за 2008–2010 годы достигло всего 1,55 (см.табл.). Следовательно, компания — надежный заемщик и может позволить себе новый долгосрочный кредит. При учете всех долгов «Дельты», по которым начисляются и выплачиваются проценты, показатель приобретает совсем иные значения — от 1,83 в 2008 году и до 2,31 в 2010 году. Он еще находится в допустимых пределах, но может выйти за установленные кредитной организацией рамки при получении нового существенного займа. И вряд ли банк пойдет на это.

Предположим, что ситуация совершенно критичная. Долг/EBITDA увеличится до 6,7. И если все займы «Дельты» обходятся ей в 15 процентов годовых, то при таком соотношении вся ее прибыль будет уходить исключительно на обслуживание долга (EBITDA к долгу — 0,15, те же 15%). У компании попросту не останется средств для погашения основного тела долга.

Не всегда для банка нормативы допустимых значений по показателю Долг/EBITDA колеблются в пределах от 2,0 до 2,5. Как правило, возможный диапазон определяется кредитной политикой этой организации, может меняться в зависимости от экономической ситуации стране или в отрасли. Например, предельный уровень показателя чаще всего снижается при росте процентных ставок, при проблемах с ликвидностью, в условиях экономического кризиса в отрасли, стране или мире, а также под воздействием любых других факторов, влияющих на прибыльность конкретной компании.

Если предполагаемое увеличение показателя Долг/EBITDA не настолько существенно, как в примере, то при планировании очередного кредита в интересах самой компании не концентрироваться только на этом показателе. Стоит сделать все, чтобы объективно и всесторонне оценить свою реальную платежеспособность и кредитоспособность, финансовую независимость. Для этого предстоит ответить на несколько казалось бы простых вопросов, о которых расскажем сейчас подробнее.

Сколько заемных средств приходится на рубль собственных

Ответить на этот вопрос поможет показатель финансового рычага — соотношение заемного капитала к собственному капиталу (Total debt to equity, TD/EQ), которое определяется по следующей формуле:

Чем больше значение этого коэффициента, тем выше риск банкротства компании. Рекомендуемые значения финансового рычага — от 0,25 до 1. Финансовый рычаг равный 0,25 свидетельствует об оптимальной долговой нагрузке, 1 — о предельной. В последнем случае в структуре капитала 50 процентов приходится на собственные средства и 50 — на заемные. Если значение финансового рычага выше единицы, это говорит о том, что компания финансируется в основном за счет заемных денег.

Стоит отметить, что предельные значения финансового рычага могут меняться в зависимости от отрасли или ситуации на финансовом рынке. Эксперты рекомендуют при его расчете использовать не балансовые, а рыночные оценки собственного капитала, что может существенно повлиять на уровень этого показателя. И еще, в компаниях, активно инвестирующих в свое развитие, показатели финансового рычага и коэффициента Долг/EBITDA в разгар инвестиционной и в начале эксплуатационной фазы будут существенно выше. Но это не самая худшая причина снижения финансовой устойчивости.

Пример

Какая часть основных средств финансируется за счет «длинных» займов

С точки зрения классического финансового менеджмента, привлечение долгосрочных кредитов оправдано, если речь идет о финансировании инвестиций в основные средства. В теории, полученный займ должен гасится за счет денежных потоков, генерируемых созданным объектом основных средств.

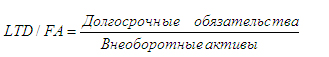

Чтобы понять, какая доля основных средств финансируется за счет долгосрочных кредитов, рассчитывается соотношение «Долгосрочные обязательства к внеоборотным активам» (Long-term debt to fixed assets, LTD/FA):

Пример

Каково соотношение оборотных активов и краткосрочных обязательств

Степень покрытия оборотных активов оборотными пассивами характеризует коэффициент текущей (общей) ликвидности (Current Ratio, CR) . Он помогает оценить способность компании погашать свои краткосрочные обязательства. Рассчитывается по формуле:

Рекомендуемые значения этого показателя — от 1,5 до 2. Коэффициент текущей ликвидности равный 1 говорит о том, что внеоборотные активы компании финансируются исключительно за счет собственного капитала и долгосрочных обязательств. Никакие краткосрочные заемные средства (кредиторская задолженность или кредиты) не отвлекаются на инвестиционные цели.

Коэффициент текущей ликвидности при анализе, как правило, дополняется данными о чистом оборотном капитале (Net Working Capital, NWC). Последний показывает величину оборотных активов, профинансированных за счет инвестированного капитала — собственных и приравненных к ним средств. По сути этот тот же показатель, что и коэффициент текущей ликвидности, но не в относительном, а в абсолютном выражении:

NWC = Оборотные активы — Краткосрочные обязательства

Пример

У компании «Дельта» на протяжении всех трех лет коэффициент текущей ликвидности меньше 1, что говорит о низком уровне ее платежеспособности. Расчет чистого оборотного капитала помогает дополнить выводы, сделанные ранее по соотношению «Долгосрочные обязательства к внеоборотным активам» (LTA/FA). А именно, что в 2010 году 30 процентов ее внеоборотных активов были профинансированы не только за счет собственного капитала, но и частично за счет краткосрочных обязательств (кредита и кредиторской задолженности) на сумму в 140 тыс. рублей. Направлять краткосрочные займы на финансирование внеоборотных активов — порочная практика, но в пользу компании говорит то, что она постепенно от нее отходит (за три года чистый оборотный капитал вырос с -450 до -140 тыс. рублей).

Как обстоят дела с обслуживанием займов

Для оценки способности компании обслуживать свои долговые обязательства за счет прибыли рассчитывается коэффициент покрытия процентов (Interest coverage ratio, ICR):

Этот коэффициент характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит, демонстрирует, сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Также он позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов. Нормой считается значение показателя свыше 1, означающее, что компания не всю свою прибыль направляет на выплату процентов. Кстати, по требованиям некоторых банков ICR должен превышать 2.

Банки очень редко предоставляют отсрочку по выплате процентов, поэтому этот показатель можно рассматривать как некий запас прочности по обслуживанию процентной нагрузки компании.

Пример

В целом компания может обслуживать проценты по кредитам, постепенно гасить долги, но с точки зрения оптимизации финансового состояния необходима дополнительная прибыль от инвестиций и постепенное снижение доли заемных средств.

Для любой компании заемный капитал означает возможность более интенсивного развития, а иногда и существования. Но не стоит забывать, что кредиты – это дополнительные финансовые риски (потеря ликвидности, независимости), затраты на проценты, сложность процедуры привлечения, в случае низкого кредитного рейтинга. Финансовая устойчивость и кредитная нагрузка должны быть подчинены взвешенной финансовой стратегии, охватывающей перспективу на несколько лет вперед. Тогда анализ кредитоспособности как для внутренних целей (контроль долговой нагрузки и обслуживание долгов), так и для банков будет подчинен задачам, стоящим перед компанией. Отдельно взятый показатель долговой нагрузки, еще и выдернутый из контекста, не ответит на вопросы, связанные с финансовым состоянием компании.

Как лучше

Обратите внимание на состав долгосрочных и краткосрочных займов в отчетности. Не отнесены ли к ним деньги собственников? Не рассматриваются ли они как заемный, а не акционерный капитал? Если — да, то для понимания реальной долговой нагрузки потребуется их реклассифицировать.

Показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования. Чем выше коэффициент, тем меньше возможный риск для кредитора.

by Павел Абрамов

Коэффициент покрытия долга денежными потоками (LLCR) – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

LLCR (Loan Life Coverage Ratio) рассчитывается путем деления чистой приведенной стоимости (ЧПС) денежных средств, доступных для погашения задолженности, на сумму непогашенного долга.

LLCR похож на коэффициент покрытия обслуживания долга (DSCR), но чаще используется в проектном финансировании, так как его можно применить к долгосрочным периодам. DSCR позволяет сделать оценку в конкретный момент времени, тогда как с помощью LLCR можно проанализировать весь срок кредитования.

Как рассчитать коэффициент покрытия долга денежными потоками

LLCR можно рассчитать по приведенной выше формуле или еще проще: поделить ЧПС свободных денежных потоков проекта на чистую стоимость непогашенного долга.

При таком расчете средневзвешенная стоимость долга будет ставкой дисконтирования для расчета ЧПС, а под «денежными потоками проекта» имеются в виду денежные потоки, доступные для обслуживания долга (CFADS).

О чем может рассказать коэффициент покрытия долга денежными потоками?

LLCR – это коэффициент платежеспособности. Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования. Если коэффициент равен 1,0, то проект работает на уровне безубыточности. Чем выше коэффициент, тем меньше возможный риск для кредитора.

В зависимости от профиля риска проекта кредитору для обслуживания долга может потребоваться резервный счет. Тогда в числитель формулы LLCR нужно будет включить остаток на резервном счете. В договорах о финансировании проектов обязательно будут пункты, оговаривающие уровни LLCR.

Выводы

- LLCR – это финансовый показатель, который используется для оценки платежеспособности компании, то есть способности заемщика погасить взятый кредит.

- Он показывает сколько раз денежные потоки проекта могут погасить оставшуюся часть задолженности в течение срока кредитования.

- Чем выше коэффициент, тем меньше возможный риск для кредитора.

Разница между LLCR и DSCR

В области корпоративных финансов коэффициент покрытия обслуживания долга (DSCR) показывает объем денежных потоков, доступных для погашения текущих долговых обязательств. Этот показатель выражает чистый операционный доход как кратное долговых обязательств, подлежащих погашению в течение года, включая проценты, основную сумму долга, фонд погашения и арендные платежи. Однако DSCR сосредоточен только на одном конкретном моменте времени, а LLCR можно применить к нескольким временным промежуткам, что лучше подходит для оценки ликвидности по средне- и долгосрочным кредитам.

LLCR используется аналитиками для оценки устойчивости конкретной суммы долга и, следовательно, для оценки профиля риска и связанных с ним затрат. Польза этого показателя не такая явная, как у DSCR, но для инвесторов LLCR со значением больше единицы выглядит убедительно.

Недостатки LLCR

Одно из слабых мест LLCR – он не позволяет распознать периоды спада, поскольку представляет собой, главным образом, дисконтированное среднее значение, что может сглаживать неровности. Поэтому для выявления проектов с устойчивыми денежными потоками, погасившими не один кредит, есть надежное правило: LLCR должен быть примерно равен среднему DSCR.

Автор статьи

Читайте также: