Кредитная карта с кэшбэком какая лучше 2022

Обновлено: 05.05.2024

Представляю конспект топовых cashback карт в России на 2022 год.

В данном обзоре представлены универсальные карты.

Впервые рейтинг опубликован летом 2021 года, по мере возможности своевременно обновляется.

Важные нюансы данного рейтинга:

1. Карта должна быть не архивной (доступной к оформлению).

2. Кэшбэк должен быть максимально универсальным.

3. После повышения ключевой ставки в конце февраля, кредитные карты с грейс периодом в 100, 110, 120, 145 и 180 дней стали мега полезными для эффективного кэшбэка.

4. Ставка процентов для расчета дополнительного кэшбэка у кредитных карт строго индивидуальна, базовая для новичков с 1 мая равна 17% годовых.

Актуальность информации: 12 мая 2022 года.

Кэшбэк деньгами на все (ниже 3% в топку):

- ~6.21% Банк Открытие — для клиентов с кредитной картой «Всё что надо» и одновременно со статусом «Премиум» или «Light Премиум» — 3% кэшбэк, но есть невыгодное округление (до 99₽ каша ноль) и минимум выплаты 150 баллов. Большой процент каши происходит из-за долгого грейса кредитки (120 дней, без минимальных взносов). Для получения пакета «Премиум» необходимо занести в банк или брокеру 3 млн. ₽ в банк, чтобы получить Light Премиум, достаточно поддерживать на своих счетах в банке и компаниях группы «Открытие» от 2 млн. ₽ до 3 млн ₽, макс. выплаты 15000₽ месяц).

Кэшбэк милями и баллами на все (ниже 4% просто неинтересны):

* Примечания:

1. 💥 Этот символ означает акционное предложение.

2. Кредитная карта с грейсом в сравнении с дебетовой с таким же процентом кэшбэка лучше!

3. Начиная с февраля 2022 ввожу значение эффективного кэшбэка (он учитывает грейс период карты, когда мы используем деньги банка, а свои лежат под процентами.)

4. При работе с милями учитывайте, что заявленный процент фактически гораздо ниже из-за многих нюансов — округление, цены на витрине партнера, упущенная выгода (нет кэшбэка при компенсации миль) итд итп.

5. Начиная с конца февраля 2022 года сильно возросла доходность кредитных карт с длинным грейсом (особенно с честным).

6. Ставка дополнительного эффективного кэшбэка строго индивидуальна (зависит лишь от того, с каким процентом вы зафиксировали вклады. 17% на май — это лобовая ставка для новичка, у аксакалов по прежнему 24-22%).

2021 год

28 августа — добавлен Private Открытия и еще один банк в «МИР СУПРИМ» и Юникредит Prime.

13 сентября — в игру с картой «МИР СУПРИМ» вступил пятый участник — банк «Левобережный».

15 сентября — добавлена кредитная карта ОТП банка «Суперкэшбек».

1 октября -добавил карту «Вездедоход» Unionpay от Почтабанка.

1 октября -добавлена комбо схема Уралсиба (Приоритет + кредитка) для повышения лимитов выплаты кэшбека.

12 октября — в игру с картой «МИР СУПРИМ» вступил Почтабанк.

31 октября — пакет «Приоритет» банка Уралсиб больше не выдается, ему на смену с ноября придет пакет «Premium».

1 ноября — Ак Барс поменял условия Премиум пакета для новых клиентов (старых клиентов пока не тронули) — теперь там нет 5% каши милями. Убираем.

9 ноября — ОТП банк продлил 5% кэшбэк до конца года и ввел платность этой опции.

13 ноября — по карте «Вездедоход» нет 5% каши за первые 5000₽ покупок.

1 декабря — при вероятности 80% акция платежки Юнионпей и банка Солидарность завершена.

4 декабря — еще минус один банк Банк Ренесанс Кредит и его дебетовая Карта «Мир 365»

28 декабря — появился новый лидер — карта МИР СУПРИМ банка «Уралсиб»

31 декабря — НСПК объявила о резком ухудшении выплат кэшбэка по картам МИР СУПРИМ

31 декабря — добавил акционное предложение Райфайзенбанка.

Удобные в повседневном использовании для оплаты в торговых точках и в интернете как в стране, так и за рубежом, кредитные карточки — это надежный платежный инструмент, который дает больше возможностей для покупок. Но как же разобраться, как и какую карту выбрать, чтобы она подходила по всем параметрам? Давайте разберёмся в этом вопросе.

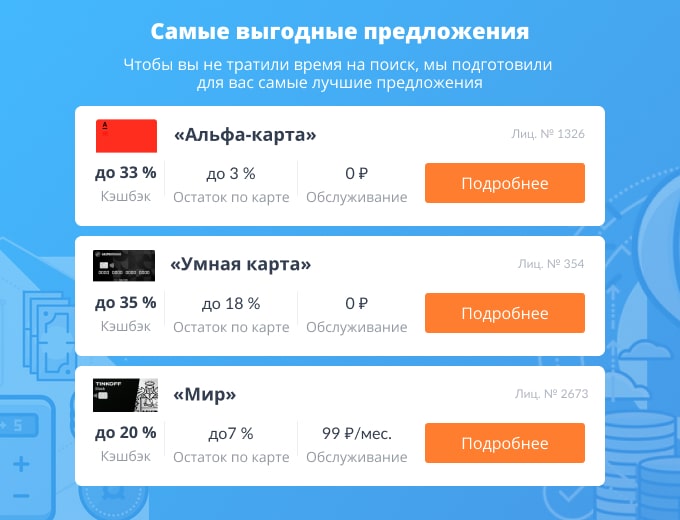

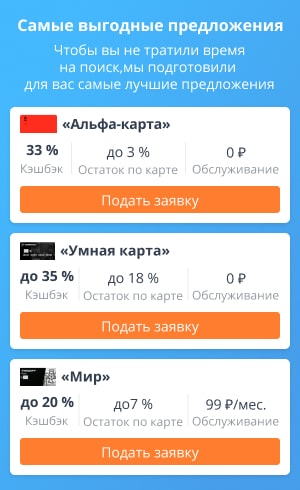

Начав искать подходящую кредитную карточку, легко потеряться среди различных условий и возможностей. Изучив параметры известных продуктов, мы подобрали ТОП лучших кредиток, благодаря которому вы сможете определиться с выбором.

Лучшие кредитные карты в 2022 году - топ-10

- Тинькофф Банк "Tinkoff Platinum"

- Альфа-Банк "Целый год без %"

- Совкомбанк "Халва"

- МТС Банк "Cashback"

- Открытие "120 дней"

- ВТБ "Карта возможностей"

- Газпромбанк "Удобная карта"

- Уралсиб "120 дней на максимум"

- Ренессанс Кредит "Разумная"

- Открытие "Opencard"

Тинькофф Банк "Tinkoff Platinum"

- максимальный кредитный лимит — 700 тысяч рублей;

- беспроцентный период — до 12 месяцев;

- процентная ставка вне льготного периода — от 12% до 35,68% годовых за покупки. От 30% и до 59,9% годовых за снятие наличных и переводы с карты;

- доставка — домой или в офис по всей России бесплатно за 1—7 дней.

Выпуск и обслуживание карты

Выпуск карты всегда бесплатный. Ее обслуживание обойдется вам в 590 рублей в год. Дополнительно вы можете подключить уведомления об операциях. Стоимость услуги составляет 59 рублей в месяц.

Снятие наличных и переводы

За снятие наличных вам придется заплатить комиссию в размере 2,9% от суммы операции + 290 рублей. Ровно такая же плата предусмотрена за переводы.

Беспроцентный период

Срок льготного периода зависит от того, каким образом вы распорядитесь заемными средствами:

- до 55 дней без процентов положены за обычные покупки;

- до 120 дней — за погашение кредитов в других банках;

- до 12 месяцев — за покупки в рассрочку в магазинах-партнерах.

Бонусная программа

Начисление баллов за покупки в Тинькофф происходит следующим образом:

- 1% от потраченной суммы банк начисляет за обычные покупки;

- от 3% до 30% — за покупки в магазинах-партнерах.

Требования к заемщикам

Подать заявку на кредитную карту вы можете, если отвечаете следующим требованиям банка:

- имеете гражданство Российской Федерации;

- имеете постоянную или временную регистрацию на территории России;

- не младше 18 и не старше 80 лет.

Альфа-Банк "Целый год без %"

- максимальный кредитный лимит — 500 тысяч рублей;

- беспроцентный период — до одного года;

- процентная ставка вне льготного периода — от 20,99% до 69,99% годовых.

Выпуск и обслуживание карты

Выпуск и обслуживание карты бесплатные в течение всего срока действия договора при оформлении до 31 мая 2022 года. Дополнительно вы можете подключить информирование об операциях. Стоимость услуги составляет 159 рублей начиная со второго месяца обслуживания.

Снятие наличных и переводы

За снятие наличных вам потребуется оплатить комиссию в размере 3,9% от операции + 390 рублей. Плата за переводы по номеру карты составляет 5,9%, но не менее 150 рублей.

Беспроцентный период

Для новых заемщиков, совершивших покупки в первые 30 дней с момента получения карты, беспроцентный период составит один год. Начиная с 31 дня он будет равен 100 дням.

Обратите внимание на то, что льготный период не распространяется на снятие наличных и переводы. При погашении задолженностей в других банках он всегда будет составлять 100 дней.

Бонусная программа

Альфа-Банк начисляет до 33% от потраченной суммы за покупки в магазинах-партнерах.

Требования к заемщикам

Альфа-Банк предъявляет к потенциальным заемщикам следующие требования:

- наличие гражданства Российской Федерации;

- наличие постоянной регистрации, фактического проживания и места работы в регионе, где расположено отделение банка;

- возраст от 18 лет;

- наличие постоянного дохода не ниже 5 тысяч рублей в месяц.

Совкомбанк "Халва"

Данная карта является лучшей картой рассрочки.

- максимальный кредитный лимит — 500 тысяч рублей;

- беспроцентный период — до 10 месяцев;

- процентная ставка вне льготного периода — 0% годовых;

- процент на остаток - до 15% на остаток;

- платежная система - доступен выпуск карты Халва МИР.

Выпуск и обслуживание карты

Выпуск и обслуживание карты всегда бесплатные в течение всего срока действия договора.

Снятие наличных и переводы

Вы можете снимать до 30 тысяч рублей за одну операцию. Комиссия при этом составит 2,9% от суммы + 290 рублей. Бесплатные переводы возможны с подпиской “Халва.Десятка”. Без нее плата за операции составляет 1%, но не менее 50 рублей.

Беспроцентный период

Вы можете не оплачивать проценты за покупки в магазинах-партнерах Совкомбанка. Длительность рассрочки зависит от условий конкретной организации.

Бонусная программа

Начисление кэшбэка в Совкомбанке происходит следующим образом:

- 10% банк начисляет, если стоимость вашей покупки в магазине-партнере превышает 50 тысяч рублей и при наличии подписки “Халва.Десятка”;

- 6% — если стоимость покупки в магазине-партнере превышает 10 тысяч рублей;

- 4% — если стоимость покупки в магазине-партнере составляет от 5 до 10 тысяч рублей;

- 2% — если стоимость покупки в магазине-партнере не превышает 5 тысяч рублей;

- 1% банк начисляет за платежи в разделе “Оплата услуг” в приложении “Халва — Совкомбанк”.

Требования к заемщикам

Банк предъявляет к своим заемщикам следующие требования:

- наличие гражданства Российской Федерации;

- наличие постоянной регистрации и проживание в регионе, где расположено отделение банка;

- возраст от 20 до 75 лет;

- наличие трудового стажа на текущем месте работы не менее четырех месяцев.

МТС Банк "Cashback"

- максимальный кредитный лимит — 1 миллион рублей;

- беспроцентный период — до 111 дней;

- процентная ставка вне льготного периода — от 11,9% годовых.

Выпуск и обслуживание карты

Выпуск карты всегда бесплатный. Ее обслуживание будет таким же бесплатным, если сумма ваших трат будет превышать 8 тысяч рублей в месяц. В ином случае ежемесячная плата составит 99 рублей. Дополнительно вы можете подключить уведомление об операциях. Стоимость услуги равна 99 рублей в месяц.

Снятие наличных и переводы

За перевод кредитных средств вам потребуется заплатить комиссию в размере 5,9% от суммы + 899 рублей. Ровно такая же плата предусмотрена и за переводы. Отправлять деньги вы можете через интернет-банк, мобильное приложение и банкоматы МТС.

Беспроцентный период

Максимальный льготный период по карте составляет 111 дней. Для его сохранения вам необходимо вносить регулярные обязательные платежи в размере 5% от общей суммы задолженности, но не менее 100 рублей.

Выбор дебетовой карты банка с кэшбэком – сложная задача. Важно учитывать множество нюансов, чтобы найти действительно выгодное предложение. На нашем сайте собраны лучшие варианты от финансовых организаций России. Всего сейчас актуальных 213 предложений. В 2022 году представлены карточки с процентом на остаток . Есть и пластик с кэшбэком до 30 процентов. Оформить карточку можно посредством онлайн-заявки. Это экономит силы и время клиента.

- Уралсиб

- Visa

- MasterCard

- МИР

Выгодная карта с кэшбэком и доходом на минимальный остаток средств. Откройте возможность бесплатного обслуживания и снятия наличных без комиссии.

- УБРиР

- Visa

- MasterCard

- МИР

Без комиссии снятие наличных в любых банкоматах, а также доступ в VIP-залы аэропортов и страхование выезжающих за рубеж.

Без комиссии оплата ЖКХ.

Валюта: рубли, доллары, евро.

Бесплатно информация по вашей карте: о доставке карты, о поступлении заработной платы, об активации карты, о блокировке карты

Оповещение об операциях в первые 45 дней — бесплатно, далее — 59 рублей в месяц.

- 5% на все покупки в первые 3 месяца после оформления карты для новых клиентов банка;

- базовый кэшбэк 1% за все покупки;

- +1% дополнительного кэшбэка за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств;

- +0,5% кэшбэк за статус Плюс. Поддерживайте статус Плюс — для этого сохраняйте на ваших счетах в группе «Открытиe» сумму от 500 000 ₽ каждый день в течение месяца. Начислим еще 0,5% за каждую покупку, оплаченную в магазине или онлайн с помощью телефона или смарт-устройств.

12% на остаток по счету «Копилка» для клиентов со статусом «Премиум» и для пенсионеров.

Карта МИР от Альфа-Банка национальной платежной системы с полным функционалом классической дебетовой карты.

первые 3 месяца бесплатно, далее бесплатно первой Premium карты при соблюдении условий / 2 999 руб./мес. в остальных случаях

Главное преимущество карты Tinkoff Black: процент на остаток и кешбэк — двойной доход от одной дебетовой карты.

- Росбанк

- Visa

- MasterCard

- МИР

1 188 руб. (99 руб./мес.). Бесплатно при условии: ежемесячные поступления на счета/сберегательные счета - более 20 000 ежемесячной сумме покупок по карте — более 15 000 средний остаток на вкладах, текущих и сберегательных счетах — более 100 000.

5 988 руб. (499 руб./мес.). Бесплатно при условии: ежемесячная сумма поступления на счета/сберегательные счета — более 50 000 ежемесячная сумма покупок по карте — более 40 000 средний остаток на вкладах — более 500 000.

60 000 руб. (5 000 руб./мес.). Бесплатно при условии: ежемесячное поступление заработной платы — более 250 000; ежемесячная сумма покупок по картам — более 150 000; среднемесячный баланс на счетах — более 3 000 000.

Размер Travel-бонусов по выбранной карте с подключенной опцией за каждые 100 ₽ зависит от суммы покупок: в промежутке 0 - 40 000 ₽ – 1 бонус, в промежутке 40 000 – 100 000 ₽ – 2 бонуса, в промежутке 100 000 – 300 000 ₽. – 5 бонусов, при сумме от 300 000 ₽ – 1 бонус. За 1 месяц может быть начислено не более 5000 рублей/Travel-бонусов по одной карте и не менее 100 ₽ по одной карте (при достижении необходимой суммы покупок).

Размер Cashback: 3% — на 1 категорию повышенного кешбэка; 1% — на все остальные покупки. В месяц начисляется не более 10 000 ₽ по одной карте.

Главное преимущество карты Tinkoff Black Metal: процент на остаток и кэшбэк — двойной доход от одной дебетовой карты.

23 880 руб. (1 990 руб./мес.) / бесплатно при сумме покупок более 200 000 руб. в месяц либо общий остаток на счетах более 3 000 000 руб.

Карта для тех, кто любит путешествовать: получайте бонусы за покупки по карте и проценты на остаток ежемесячно!

Социальная карта «Особый статус» от Азиатско-Тихоокеанского Банка для клиентов от 50 лет или для тех, кто получает пенсии, пособия или зарплату на карту.

Карта Мир Поколение от НС Банка ⎯ это получение дохода на остаток денежных средств и кэшбэк за покупки по карте.

1 188 руб. (99 руб./мес.) / бесплатно первый месяц, далее при остатке на счетах от 25 000 руб. или 5 000 руб./мес. покупки по картам

Газпромбанк

Я был верным пользователем другого банка, но после ребрендинга решил сменить карту. По совету брата обратился в Газпромбанк, они вроде стабильные и по рейтингу хорошие позиции занимает. Признаюсь, даже на сайт.

Банк «Открытие»

Негативный опыт с банком «Открытие». Наверное как и большинство повёлся на акцию приведи друга, и получи вознаграждение. В итоге остался неприятный осадок при сотрудничестве с этим банком. Курьер при встрече, н.

Газпромбанк

Я рада, что карта оправдала мои ожидания, а банк доверие. Просто уже был опыт с картой в другом банке, где обещалось много пользовательских бонусов, кэшбек и так далее. Однако чем дальше в лес, тем меньше из .

Оформить карту с кэшбэком

В 2022 году можно выбрать дебетовую карту с кэшбэком для различных целей. Банковский продукт подойдет для получения заработной платы или других доходов. Он необходим для проведения оплаты в торговых точках или в Интернете. Это безопасный, удобный и гибкий способ хранения денег, облегчающий процесс расчета. Кроме того, оформление продуктов с cashback или бонусными программами позволяют получить дополнительный доход.

Условия для получения дебетовой карты с кэшбэком

Для оформления не нужно соответствовать многочисленным требованиям банка. Это не кредитный продукт, сопряженный с определенными рисками. Условия получения дебетовой карты с кэшбэком просты, важно:

- иметь действующий паспорт любого государства;

- для иностранных граждан – подтвердить правомерность нахождения на территории России.

Карты с кэшбэком, рейтинг которых приведен на нашем портале, может оформить любой человек с 18 лет. Некоторые продукты легко получить даже в 14. Однако банк имеет право отказать в выпуске пластика, если считает, что потенциальный клиент отправил заявку с целью обналичивания средств в мошеннических целях.

Лучшие предложения банков

Подбор варианта зависит от личных предпочтений. Среди лучших дебетовых карт с кэшбэком в 2022 году следует выделить:

-

от Тинькофф Банк с возвратом до 30 процентов от суммы расчетов; от Уралсиб – до 3,5 процентов; от Открытие – до 11%; от Форабанк – до 20%.

В списке представлены как бесплатные продукты с кэшбэком, так и подразумевающие оплату годового обслуживания.

Как оформить банковскую карту?

Для получения пластика нужно:

- открыть раздел портала, посвященный карточкам;

- с помощью системы поиска выбрать оптимальный вариант с возвратом части потраченных средств;

- заполнить заявку и дождаться подтверждения от банка.

Способы получения карты

Отзывы отмечают, что удобнее получать продукт через курьера. Сейчас такая услуга предоставляется многими финансовыми компаниями. Также можно получить пластик:

Часто задаваемые вопросы

В среднем для выпуска нужно около недели. В редких случаях банк может продлить установленный период из-за высокой загруженности или проверки анкеты клиента. Быстрее всего можно получить виртуальный продукт. Он подходит для бесконтактной оплаты и принимается для расчетов в Интернете. Однако у него не физического носителя, что не всегда удобно для некоторых пользователей.

Если возврат проводится в рублях, то они просто причисляются к основному счету в определенную дату. Бонусные баллы копятся на отдельном счету. Это менее предпочтительный и не столь выгодный вариант.

Рейтинг лучших кредитных карт с кэшбэком на АЗС. Чтобы выбрать лучшие автокарты, мы изучили предложения и сравнили условия обслуживания популярных российских банков.

1 место. Драйв (Тинькофф) — MasterCard

| Условия кредитного лимита | размер лимита - до 700 000 рублей, льготный период - до 55 дней, процентная ставка - от 15% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | кредитная - 990 рублей в год, дебетовая - бесплатно при остатке от 150 000 в месяц, иначе 190 рублей в месяц |

| Бонусы за покупки | баллы Драйв - 10% на АЗС, 5% за автоуслуги и штрафы ГИБДД, 1% в других категориях, до 30% у партнеров банка, можно компенсировать топливо (1,5 балла - 1 рубль) и автоуслуги (1 балл - 1 рубль) |

| Способ оформления | онлайн с доставкой на руки |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay |

| Сроки оформления | 1-3 дня |

- Высокий кэшбэк в популярных категориях

- Быстрое оформление с доставкой на дом

- Льготный период действует на снятие наличных

- Доступна дебетовая версия карты

- Дорогое обслуживание дебетовой карты

- Баллами можно только компенсировать покупки

2 место. Двойной кэшбэк (Промсвязьбанк) — MasterCard

Промсвязьбанк предлагает для своих клиентов кредитную карту Двойной кэшбэк. Она возвращает со всех покупок бонусные баллы, которые в дальнейшем можно перевести в рубли. Один балл равен одному рублю. Кэшбэк начисляется при сумме трат от 10 000 рублей в месяц.

| Условия кредитного лимита | размер лимита - до 1 000 000 рублей, льготный период - до 55 дней, процентная ставка - от 23% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | 990 рублей в год |

| Бонусы за покупки | 10% в такси и каршеринге,10% за оплату штрафов ГИБДД, 7% на СТО и автомойках, 5% на АЗС,10% в общественном транспорте |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Дополнительные возможности | бесконтактная оплата PayPass, МИР Бесконтакт, Apple Pay, Samsung Pay, Google Pay, Mir Pay |

| Сроки оформления | 3-5 дней |

- Оформление без подтверждения дохода

- Высокий кэшбэк за автомобилтные расходы

- Крупный кредитный лимит

- Дорогое обслуживание

- SMS-уведомления — 69 рублей в месяц

3 место. Urban Card (Кредит Европа Банк) — MasterCard

Кредитная карта с кэшбэком на транспортные расходы от крупного международного банка. Возвращает 10% в городском транспорте и 5% на любых АЗС. Кэшбэк начисляется баллами, которые можно потратить на любые покупки - достаточно активировать их в личном кабинете. Лимит кэшбэка - 5 000 бонусов в месяц, один балл равен одному рублю.

| Условия кредитного лимита | размер лимита - до 600 000 рублей, льготный период - до 55 дней, процентная ставка - от 29,3% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | бесплатно |

| Бонусы за покупки | баллы - 10% в городском транспорте и велопрокатах, 5% на АЗС, в такси и автомойках, 3% за аренду автомобилей, 1% на остальные покупки, можно потратить в любых магазинах |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay |

| Сроки оформления | моментально |

- Высокий кэшбэк в популярных категориях

- Бесплатный выпуск и обслуживание

- Моментальное зачисление и списание баллов

- Беспроцентная рассрочка у партнеров банка

- Требуется подтверждение дохода

- Высокие процентные ставки

4 место. ЛокоДжем (Локо-Банк) — Visa

Кредитная карта с несколькими вариантами бонусных опций. Начисляет баллы, которыми можно компенсировать полную стоимость покупок на сумму от 500 рублей. При подключении опции "За рулем" возвращает до 10% от покупок на любых АЗС. Для получения максимального кэшбэка необходимо тратить минимум 100 000 рублей в месяц. Лимит кэшбэка - 5 000 рублей в месяц. Похожие условия действуют у дебетовой карты ЛокоДжем от этого банка.

| Условия кредитного лимита | размер лимита - до 300 000 рублей, льготный период - до 51 дня, процентная ставка - от 11,9% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | бесплатно при тратах от 10 000 рублей в месяц, иначе - 99 рублей в месяц |

| Бонусы за покупки | баллы - до 7% в специальных категориях, 1% за прочие покупки, можно вывести на счет |

| Способ оформления | онлайн с доставкой на руки или в отделение банка |

| Дополнительные возможности | бесконтактная оплата |

| Сроки оформления | в течение дня |

- Быстрый выпуск карты

- Бесплатное обслуживание при частых тратах

- Крупный кэшбэк в популярных категориях

5 место. Автодрайв (Газпромбанк) — MasterCard

Эта карта — хороший вариант для тех, кто заправляется на АЗС сети Газпромнефть. Она копит бонусы, которые можно потратить не только на топливо, но и другие покупки на любых заправках сети. Обслуживание кредитки бесплатное, если по ней нет задолженности. Для получения лимита до 150 000 рублей не требуется справка о доходах.

| Условия кредитного лимита | размер лимита — до 600 000 рублей, льготный период — до 62 дней, процентная ставка — от 25,9% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | 290 рублей в месяц, бесплатно при тратах от 5 000 рублей |

| Бонусы за покупки | баллы Газпромнефть — 10% на АЗС сети, 1,5 балла за каждые 100 рублей за другие покупки, до 3 баллов за литр топлива и 1 балл за 50 рублей других трат на АЗС сети, можно потратить на АЗС Газпромнефть; максимум в месяц 500 баллов за топливо и 2 500 баллов за остальные покупки, минимальная сумма трат для начисления — 20 000 рублей в месяц |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay |

| Сроки оформления | 3 — 5 дней |

- Крупный кэшбэк на заправках Газпромнефть

- Баллы можно тратить не только на топливо

- Крупный лимит без справки о доходах

- Бесплатные SMS-уведомления

- Дорогое обслуживание при наличии долга

- Большое число ограничений на бонусы

6 место. Своя (Россельхозбанк)

Россельхозбанк выпускает кредитную карту «Своя», к которой можно подключить одну из предложенных программ кэшбэка и получать возврат до 15%. Срок действия карты составляет 3 года. Выпуск и обслуживание основной карты производятся бесплатно, если в выбранном офисе банка имеются карты данной категории. Дополнительную карту к счету можно выпустить бесплатно.

Кредитный лимит по карте устанавливается индивидуально в размере до 1 000 000 рублей.

| Условия кредитного лимита | размер лимита — до 1 000 000 рублей, льготный период — до 115 дней, процентная ставка — от 22,9% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | бесплатно |

| Бонусы за покупки | возвращаются 2% от покупок по карте на сумму до 30 000 рублей в месяц, 3% — от 30 000 до 75 000 рублей, 4% — от 75 000 рублей.Программа лояльности «Выбери свой CashBack» включает 3 опции. За все покупки начисляется 1,5% от потраченных средств, 5% в одной выбранной категории и 15% еще в одной категории. |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Дополнительные возможности | бесконтактная оплата, поддержка Apple Pay и Google Pay, скидки и бонусы партнеров |

| Сроки оформления | 3 — 5 дней |

- Большой максимальный кредитный лимит

- Крупный кэшбэк при частых тратах

- Льготный период действует

- Бесплатное обслуживание карты

- SMS-информирование — 59 рублей в месяц

- Запрос баланса карты в стороннем банкомате — 45 рублей за каждую операцию

7 место. Автокарта (ЮниКредит) — MasterCard

Карта для уверенного вождения от ЮниКредит Банка. За покупки на АЗС начисляется кэшбэк 2-3%. Максимальная сумма возврата — 4 000 руб в мес. Наибольшую выгоду приносит, если тратите на топливо 15-20 000 руб в месяц. За прочие покупки возвращается 1%.

| Условия кредитного лимита | размер лимита — до 3 000 000 рублей, льготный период — до 55 дней, процентная ставка — от 19,9% годовых |

| Стоимость выпуска | бесплатно |

| Стоимость обслуживания | первый год — бесплатно, далее 1 990 рублей в год |

| Бонусы за покупки | кэшбэк до 10% на АЗС, парковках, платных дорогах и автомойках при тратах от 50 000 рублей в месяц, 1% в остальных категориях |

| Способ оформления | в отделении банка с онлайн-заявкой |

| Дополнительные возможности | бесконтактная оплата, дополнительные услуги в рамках "Пакета водителя", скидки на аренду автомобиля |

| Сроки оформления | 3 — 5 дней |

- Высокий статус карты в платежной системе

- Скидки на аренду автомобиля

- Пакет водителя — бесплатно при тратах от 10 000 рублей в месяц

Все основные условия автокарт этого рейтинга собраны в таблице:

| Название, банк | Размер кэшбэка | Максимальная сумма кэшбэка | Размер лимита | Стоимость обслуживания |

| Драйв (Тинькофф) | 10% на любых АЗС, 5% за автоуслуги и штрафы ГИБДД, до 30% у партнеров банка | 10 000 (баллы) | 700 000 рублей | 990 рублей в год |

| Двойной кэшбэк (Промсвязьбанк) | 10% в такси и каршеринге,10% в общественном транспорте, 10% за оплату штрафов ГИБДД, 7% на СТО и автомойках, 5% на АЗС | 2 000 (баллы) | 500 000 рублей | 990 рублей в год |

| Urban Card (Кредит Европа Банк) | 10% в городском транспорте и велопрокатах, 7% на АЗС, в такси и автомойках, 3% за аренду автомобилей, 1% на остальные покупки | 5 000 (баллы) | 600 000 рублей | бесплатно |

| ЛокоДжем (Локо-Банк) | Баллы — до 7% в специальных категориях, 1% за прочие покупки, можно вывести на счет | 5 000 (баллы) | 300 000 рублей | бесплатно при тратах от 10 000 рублей в месяц, иначе — 99 рублей в месяц |

| Автодрайв (Газпромбанк) | 10% на АЗС Газпромнефть, 1,5 балла за каждые 100 рублей за другие покупки | 3 000 (баллы) | 600 000 рублей | бесплатно при отсутствии долга, иначе — 290 рублей в месяц |

| Своя (Россельхозбанк) | 2% от покупок по карте на сумму до 30 000 рублей в месяц, 3% — от 30 000 до 75 000 рублей, 4% — от 75 000 рублей. Программа лояльности «Выбери свой CashBack» включает 3 опции. За все покупки начисляется 1,5% от потраченных средств, 5% в одной выбранной категории и 15% еще в одной категории. | 3 000 (баллы) | 600 000 рублей | бесплатно при отсутствии долга, иначе — 290 рублей в месяц |

| Автокарта (ЮниКредит) | До 10% на АЗС, парковках, платных дорогах и автомойках при тратах от 50 000 рублей в месяц, 1% в остальных категориях | 5 000 (деньги) | 3 000 000 рублей | 1990 рублей |

Информация

Условия начисления кэшбэка

Кэшбэк по топливной банковской карте начисляется деньгами или бонусами. Бонусами можно компенсировать другие покупки или покупки у партнеров. Повышенный процент возврата установлен для оплаты автокартой покупок на АЗС, услуг СТО, парковки, автомоек и проезда по платным дорогам. Точные условия – см. предложения банков в таблице. Чтобы бонус был начислен, операция должна быть совершена в торговом терминале, которому присвоен верный МСС код. Информацию о кодах, по которым начисляется бонус, уточняйте в банке. МСС код торговой точки можно уточнить у ее администрации.

Условия выплаты кэшбэка

Кэшбэк выплачивается раз в месяц, после формирования выписки. Сроки выплаты вознаграждения у разных банков отличаются. Бонус по кредитным картам выплачивается, только если вы вовремя оплачиваете задолженность. Если допустить просрочку, банк может приостановить использование бонусов или аннулировать их.

Лимит кэшбэка

Максимальный кэшбэк по автокартам ограничивается. Чтобы выбрать карту с наиболее выгодными условиями, необходимо рассчитать сумму кэшбэка. Оцените свои ежемесячные расходы на топливо и авто. Умножьте расходы на процент кэшбэка и сравните с лимитом.

Дополнительные выгоды

По всем автокартам начисляется cashback за другие покупки. Если МСС код распознан как отличный от кода АЗС или автосервиса, то на карту вернется 1% деньгами или бонусами.

Карта с кэшбэком на АЗС поможет вам сэкономить на автомобильных расходах. Выбирая автокарту, важно учитывать не только основные условия, но и порядок начисления и использования этого бонуса. Важен и тип карты - кредитная или дебетовая.

Одной из самых выгодных карт с кэшбэком на АЗС является Дорожная от Росгосстрах Банка. Она возвращает рублями до 7% от любых расходов на заправках. Карта выпускается как кредитнвя, быстро оформляется, но дорого обслуживается. Также у нее есть кэшбэк и в других категориях.

Топливные карты помогут существенно сэкономить на заправке автомобиля. Различные сети АЗС совместно с банками поощряют держателей таких карт бонусами, скидками и спецпредложениями.

Как правило, топливная карта начисляет повышенный кэшбэк с каждой заправки - он может достигать до 10%. Деньги возвращаются на счет рублями или баллами, которые можно потратить или обменять на реальные деньги. Кэшбэк может начисляться и за оплату других автомобильных расходов - услуги СТО и автомоек, покупку автозапчастей, оплату штрафов ГИБДД, парковок и платных дорог. Кэшбэк может начисляться и в других категориях - например, за обеды в ресторанах или покупки в супермаркетах.

Однако, торопиться с оформлением подобной карты не стоит. Как правило, у большого кэшбэка такие же большие ограничения - например, он начисляется только с определенной суммы покупок и в определенных пределах. Также важно детально ознакомиться с условиями ее бесплатного обслуживания. Нередко для пользователя они абсолютно невыгодны. Поэтому при выборе топливной карты обращайте внимание не только на размер бонуса, но и на другие условия - от стоимости обслуживания до штрафных санкций за просрочку.

Мария Терская ВГТРК, Радиостанция МАЯК

Источники

Тинькоф программа испортилась. Рейтинг по лимитам бы еще раскидать. В тинькоф установили плавающий лимит, в зависимости от трат в других категориях. чтобы получить 10% от АЗС с 1000 р надо потратить на покупки с кэшбэком 1 % (любые магазины) 2000 р. т..е. лимит по заправкам = пятикратное значение кэшбэка по 1% 2000 потратил - 1 % это 20. 20*5 = 100, 100 - это 10 % от 1000 р.

Альфа- сплошное КИДАЛОВО! За август выплат нет, за сентябрь- тоже! Из разговоров с консультантами понял, что выплат нет по причине низких трат в других категориях. 8000 в других категориях помимо 20000 в категории авто /всего почти 28000/ мало? Консультант прямо заявил о необходимых /по его мнению / 40000. Но тогда кэш будет составлять 5% , а не обещанные 10%. Никак не ожидал от Альфы такого! Хотя при оформлении я прямо сказал, что карта будет преимущественно использоваться на АЗС. Хотел железную 10% скидку на постоянно дорожающее топливо! Но увы! Будем прощаться!

Не понимаю почему карта АльфаБанка с кэшбэком по АЗС так популярна. Я вот для себя выбрал карту ВТБ, там кэшбэк больше, да и платить за обслуживание нужно меньше. Плюсом по ней получаешь бонусные мили, которые я потом трачу на оплату полетов. Больше возврат и есть мили, поэтому для меня это наилучший вариант.

Бинбанк жаден на бонусы, но кредитный лимит выше, чем у других. Хотя теперь про этот банк вообще можно забыть - его же объединяют с Открытием, и ходят слухи, что могут и лицензию отозвать. А вообще я на Лукойле заправляюсь, чисто математически посчитал - выгоднее платить обычной картой и получать бонусы на клубную карту АЗС.

Лучшая, на мой взгляд, карта Альфа-банка. На сайте можно самостоятельно рассчитать кэшбэк, у них удобный мобильный банк, есть онлайн-чат, где можно задать специалисту любые интересующие вопросы. У меня была карта «Комфорт», потом я поменяла ее на «Максимум +» (правда они обе дебетовые). На второй большая сумма возврата в месяц, правда и тратить надо больше, тут уж напрямую зависит от ежемесячного дохода. Скоро оформлю кредитную.

Хочется мне карту с кэшбэком для АЗС, но проблема в том, что я не так много езжу, поэтому не так много и трачу бензина. Посчитав все доходы и расходы, поняла, что оплата за обслуживание карты съесть весь мой кэшбэк. Так что пока, к сожалению, не нашла подходящую для меня карту.

Я пользуюсь банком открытие карточкой или альфа-банком. У меня их две. Кэшбек всегда приятно, копится везде по разному. Где-то быстрее, все зависит от того, какой картой, сколько по времени именно пользоваться. Но кэшбек есть и им можно воспользоваться всегда.

Кредитные карты с кэшбэком пользуются большой популярностью у клиентов банков. С помощью них можно вернуть часть от суммы оплаченных кредиткой покупок рублями или бонусами. Кредитные карты с кэшбэком есть у многих российских банков. Мы изучили эти предложения, сравнили между собой и выбрали лучшие - ознакомиться с ними вы можете в этой статье.

- Возврат части потраченных денег обратно на карту

- Дополнительная экономия для кредитки

- Специальные предложения от партнеров

Кредитные карты с кэшбэком - рейтинг 2022

- Сортировать:

- По рейтингу

- По лимиту

- По стоимости обслуживания

- По процентной ставке

- По имени

К5М = 9.9/10

600

- Кэшбэк на все покупки по карте

- Баллы можно потратить в любом салоне МТС

- Полностью бесплатное обслуживание

- Доступен длительный льготный период

К5М = 9.9/10

600

баллы МТС - 5% в специальных категориях, до 25% у партнеров, 1% за остальные покупки; баллами можно оплатить услуги связи МТС или потратить в салонах связи МТС, 1 бонус = 1 руб.

- Бесплатное обслуживание карты

- Не требуется подтверждение дохода

- Длительный беспроцентный период

- Бонусные баллы для абонентов МТС

- Повышенный кэшбэк за покупки в приложении МТС Cashback

- Можно оформить в любом салоне МТС

Эта кредитная карта от МТС Банка заинтересует активных абонентов одноименного оператора связи. Она копит бонусные баллы, которые можно потратить на услуги связи или покупки в салонах МТС. Кроме того, у нее можно отметить длительный беспроцентный период, бесплатное обслуживание и низкие проценты. Однако, кредитка МТС Кэшбэк является неименной - в некоторых магазинах ее могут не принять к оплате.

К5М = 9.8/10

600

- Рассрочка до 18 месяцев у партнеров

- Снятие наличных в рассрочку в любых банкоматах

- Дополнительные опции для увеличения срока рассрочки

- Бонусы и проценты на остаток для собственных средств

Халва является картой рассрочки - с помощью можно совершать покупки в магазинах-партнерах без процентов. Сумма покупки выплачивается по частям в течение срока рассрочки, который устанавливает магазин. У Халвы очень много партнеров во всех крупных городах России и в самых разных категориях - от техники до продуктов. Карту выпускает Совкомбанк - крупный региональный банк с большой сетью отделений.

К5М = 9.8/10

600

- Крупный кэшбэк за развлечения

- Кэшбэк выплачивается каждую пятницу

- Моментальный выпуск карты

- Снятие собственных средств без комиссии

Кредитная карта МТС Деньги Weekend предназначена для активной оплаты покупок. Она предлагает достаточно большой кэшбэк в популярных категориях, который выплачивается каждую пятницу. Кредитка оформляется в салоне связи МТС или в отделении банка по паспорту. Быть абонентом данного оператора связи для ее получения не нужно. Карта может хранить личные средства, которые можно снять без комиссии в любом банкомате.

К5М = 9.8/10

600

от 1 дня (текущим клиентам банка карта будет доступна в приложении через 2 минуты после заполнения заявки)

- Обслуживание и SMS-уведомления бесплатные

- Лимит до 1 000 000 рублей

- Акции при оформлении

- Льготный период 120 дней

Сбербанк выпустил удобную и выгодную кредитную карту. Для оформления не нужно собирать много документов. Большой лимит кредитования и льготный период позволяют выгодно использовать карту для покупок. Банк предлагает различные акции при оформлении карты, в том числе можно получить промокод на покупки в сервисах экосистемы. Большинство функций карты предоставляется бесплатно.

К5М = 9.6/10

600

мобильный телефон, а также контактного/домашнего телефона, рабочего (для работающих клиентов); отсутствие активных просрочек по действующим кредитам

- Можно оформить виртуальную с лимитом до 100 000 не выходя из дома

- Можно заказать индивидуальный дизайн

К5М = 9.4/10

600

3 различных номера телефона в регионе фактического проживания Клиента: по месту жительства, работы, дополнительный контактный

баллами - 7% в категории «Развлечения»; 4% «Одежда и обувь», «Кафе и рестораны», «Красота и уход за собой»; 1% за все покупки

- Частые акции с повышенным кэшбэком

- Баллы можно потратить в любых магазинах

- Полностью бесплатное обслуживание карты

- Рассрочка до 12% у партнеров банка

- Бонусы начисляются и списываются моментально

Кредит Европа Банк предлагает кредитную карту с удобными условиями для частых покупок. Card Credit Plus выпускается моментально, при частых тратах она обслуживается бесплатно. За покупки по карте начисляются баллы, которые можно потратить в любых магазинах. К держателю не предъявляются строгие требования, а лимит до 350 000 рублей можно получить по паспорту.

К5М = 9.3/10

600

- Мили Alfa Travel за все покупки

- Мили не сгорают при активном использовании карты

- Персональное обслуживание в банке

- Карта доступа в бизнес-залы аэропортов

- Можно оформить без справки о доходах

Карта Alfa Travel будет выгодна тем, кто путешествует часто и много. Она предлагает бонусные мили за все покупки и различные дополнительные услуги. Среди них - расширенная страховка, карта для доступа в бизнес-залы аэропортов, тариф для роуминга от МТС и Билайн, и некоторые другие. При активных тратах карта будет быстро копить мили, которые можно потратить на любые туристические услуги.

К5М = 9.3/10

600

минимальный платеж – 5% от суммы задолженности (мин. 500 рублей) + комиссия за обслуживание карты; снятие средств в банкоматах РФ и за рубежом – бесплатно

- Комиссия за обслуживание вместо процентной ставки

- Снятие наличных без комиссии

- Быстрое оформление по паспорту

МТС Банк предлагает кредитную карту с необычным принципом действия. Вместо процентной ставки у нее взимается комиссия при наличии долга. Если вы полностью погасили долг, то платить за обслуживание будет не нужно. Аналогов такой карты в России очень мало. Также с МТС Деньги Zero можно снимать наличные без комиссии в любых банкоматах. Для ее оформления не требуется справка о доходах.

К5М = 9.3/10

1000

паспорт, справка 2-НДФЛ или по форме банка(для лимита свыше 100 000 рублей) либо ПТС, загранпаспорт или СТС (для лимита до 100 000 рублей)

- Крупный кэшбэк за все покупки

- Доступен длительный льготный период

- Снятие наличных в любых банкоматах без комиссии

- Бесплатный консьерж-сервис

- До шести проходов в бизнес-залы аэропортов в год

Кредитная карта с повышенным статусом, рассчитанная на активное использование. Все что надо предлагает крупный кредитный лимит и длительный льготный период, а также начисляет крупный кэшбэк за покупки. С нее можно снять наличные без комиссии в любом банкомате. При этом у карты достаточно дорогое ежемесячное обслуживание.

Автор статьи

Читайте также: