Налоговые льготы по ипотеке

Обновлено: 25.04.2024

В апреле 2020 года появилась программа, по которой любой россиянин мог взять ипотеку под более низкий по сравнению с рыночным процент. Для этого не надо было иметь низкий доход или ребёнка, состоять в браке или служить в вооружённых силах. Хватало гражданства РФ.

Правда, квартира должна быть Постановление Правительства РФ от 23 апреля 2020 г. № 566 «Об утверждении Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году» только в новостройке. Но на любой стадии строительства, от котлована до сданного дома. Жильё при этом нужно купить у застройщика по договору купли‑продажи, долевого участия или уступки права требования. В виде первоначального взноса необходимо внести не менее 15% от стоимости квартиры.

При этом срок кредита не ограничивали, можно было использовать меры господдержки вроде маткапитала.

Программа действовала до 1 июля 2021 года. Потом её продлили Правительство утвердило постановление о расширении программы «Семейная ипотека» и продлении программы «Льготная ипотека» ещё на один год / Правительство России продляли, а условия неоднократно корректировали. Разбираемся, как программа работает сейчас.

По каким правилам работает льготная ипотека

Если её не продлят, программа будет действовать до конца 2022 года. Основные условия не изменились. Она по-прежнему распространяется только на квартиры в новостройках. Минимальный взнос также составляет 15%. Остальные правила выглядят так.

Процентная ставка

Сейчас банки принимают заявления на льготную ипотеку под 9% Минфин России внес в Правительство проект постановления для снижения ставки по льготной ипотеке до 9% / Минфин РФ годовых. Изначально речь шла о 6,5% годовых. Затем ставку подняли до 7%, потом до 12%. Сейчас снова несколько снизили.

По сравнению со средними ставками Интерактивное представление актуальных статистических данных / Центробанк 2020 и 2021 года нынешняя выглядит несколько пугающе. Но на фоне нельготных предложений банков её можно назвать выгодной.

Максимальная сумма кредита

Она составляет 6 миллионов рублей. Для Москвы, Санкт‑Петербурга, Московской и Ленинградской областей лимит выше — 12 миллионов.

При этом речь идёт именно о максимальном размере долга. Это значит, что при минимуме собственных средств в Воронеже или Екатеринбурге можно купить жильё не дороже 6,9 миллиона рублей. Первоначальный взнос в этом случае составит 900 тысяч.

Чтобы купить квартиру дороже, понадобится больше собственных средств, к которым уже и добавятся 6 кредитных миллионов.

Что нужно знать, если задумались о покупке квартиры на условиях льготной ипотеки

Людей, думающих об ипотеке, обычно пугают именно процентами и большой переплатой. Поэтому снижение ставки воспринимается как сигнал, что нужно срочно брать кредит. Но импульсивным поступкам не место во всём, что касается финансов. Торопиться не стоит, даже если льготная программа ограничена по срокам.

Лучше не кидаться в ипотечный омут и заранее подсчитать, справитесь ли вы с кредитом.

У россиян, которые платят налог на доходы физических лиц, при покупке недвижимости в ипотеку есть возможность получить налоговый вычет со стоимости приобретаемого жилья, а также вернуть часть выплаченных процентов за полученную ипотеку.

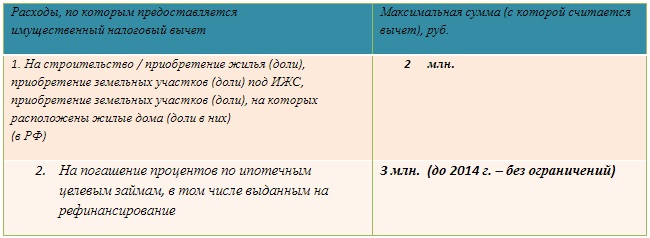

Максимальная сумма, с которой можно оформить налоговый вычет за расходы на новое строительство или на приобретение на территории России одного или нескольких объектов недвижимости, ограничена 2 млн рублей. Если жилье было куплено за меньшую сумму, чем 2 млн рублей, остаток имущественного налогового вычета, согласно Налоговому кодексу РФ, может быть получен в случае покупки жилья в дальнейшем. Сумма для возврата НДФЛ по уплаченным процентам не может превышать 3 млн рублей. Такой налоговый вычет допускается получить только в отношении одного объекта недвижимости.

Конечно, это не значит, что государство вернет 5 млн рублей – речь идет о тех 13% дохода, которые удерживались из заработной платы налогоплательщика в пользу государства.

Так, 13% × 2 млн рублей = 260 тыс. рублей, а 13% × 3 млн рублей = 390 тыс. рублей, то есть максимальная сумма, которую можно вернуть при покупке жилья в ипотеку, составляет 650 тыс. рублей.

По целевым кредитам, которые были взяты с 1 января 2014 года, а также получены для их рефинансирования, сумма для расчета вычета ограничена 3 млн рублей. В случае получения кредита до 2014 года размер вычета не ограничивается. Число кредитов, выдаваемых для перекредитования ипотечного кредита на покупку жилья, законодательством не ограничено. В связи с этим налогоплательщик может получить налоговый вычет в сумме фактически уплаченных процентов по займу, взятому для рефинансирования того кредита, который был выдан для рефинансирования первоначальной ипотеки.

Самые популярные предложения на ипотеку с онлайн-заявкой

Где и как можно получить налоговые вычеты?

В оформлении налогового вычета за квартиру нет ничего сложного, однако есть несколько нюансов, которые нужно знать. Рассмотрим их подробно.

1. Когда можно подать заявление на налоговый вычет?

2. Где получать вычет?

В налоговом органе или у работодателя. В первом случае после получения необходимых документов инспекция вернет на ваш счет причитающуюся вам сумму денег, а во втором – из вашей зарплаты на определенный срок перестанут удерживать НДФЛ. При оформлении вычета через ИФНС вернуть 13% от выплаченных средств можно после окончания налогового периода, при обращении к работодателю – сразу после возникновения права на налоговую льготу. При этом работодатель не проверяет документы на право получения льготы, а действует на основании налогового уведомления – специального документа, которое нужно будет получить в налоговой инспекции. Способ получения вычета выбирает сам налогоплательщик.

С 21 мая 2021 года появилась возможность в упрощенном порядке и в более короткие сроки получить налоговые вычеты по налогу на доходы физических лиц. Тем налогоплательщикам, которые имеют личный кабинет на сайте ФНС России, теперь не обязательно представлять налоговую декларацию по форме 3-НДФЛ и документы для подтверждения права на налоговый вычет. Налоговые органы могут удостовериться в праве гражданина на вычет на основе имеющейся в их распоряжении информации. На проверку заявления отводится месяц, а возврат налога займет не более 15 дней. В упрощенном порядке смогут получить налоговый вычет россияне, которые заключили договоры на приобретение недвижимости с банками или налоговыми агентами, являющимися участниками информационного обмена с ФНС России.

Когда вычет не предоставляется?

Даже если вы исправно платите налоги, есть ряд условий, ограничивающих право на налоговые льготы.

НДФЛ не возвращается, если:

- жилье приобреталось на средства работодателя;

- жилье приобреталось за счет материнского капитала или других выплат из государственного бюджета (если жилье частично оплачивалось из личных сбережений, можно оформить вычет на эту часть);

- сделка совершалась между взаимозависимыми гражданами (супруги, родители и дети, в том числе усыновленные, братья и сестры, опекуны (попечители) и подопечные).

Какими льготами по ипотеке могут воспользоваться отдельные категории россиян?

Для некоторых категорий граждан законодательством предусмотрены льготы на покупку жилья за счет заемных средств.

Военная ипотека

Военнослужащие, которые являются участниками накопительно-ипотечной системы жилищного обеспечения (НИС), могут получить специально предназначенную для них ипотеку. В соответствии с законом «О накопительно-ипотечной системе жилищного обеспечения военнослужащих», эта категория граждан может воспользоваться не менее чем через три года участия в НИС целевым жилищным займом для покупки жилья под залог приобретаемого жилого помещения, а также в целях уплаты первоначального взноса при покупке жилья с использованием ипотечного кредита. Такой заем предоставляется на время прохождения военной службы и является беспроцентным в этот период.

Для семей с детьми

Семьи с детьми могут воспользоваться предусмотренной для них льготной ипотечной программой, которая до 31 декабря 2023 года теперь действует и для семей, в которых после 1 января 2018 года был рожден первый или последующие дети. В соответствии с этой программой такие семьи могут взять ипотечный кредит до 6 млн рублей (для жителей Москвы, Санкт-Петербурга, Московской и Ленинградской областей – до 12 млн рублей) на покупку жилья по ставке 6% годовых.

Сельская ипотека

Если налогоплательщик хочет построить или купить жилье на сельской территории, он может воспользоваться «сельской ипотекой». Ипотечный кредит в этом случае выдается по ставке до 3%, а первоначальный взнос не должен быть менее 10% от стоимости покупаемого объекта, которым может быть жилой дом, земельный участок для ИЖС или квартира в строящемся доме по договору участия в долевом строительстве.

Дальневосточная ипотека

При желании приобрести или построить жилье в Дальневосточном федеральном округе можно взять ипотеку по ставке 2% годовых по программе «Дальневосточная ипотека». При этом к заемщику в этом случае предъявляется ряд требований, в частности он должен быть не старше 35 лет. К участникам программы «Дальневосточный гектар» возрастное требование не предъявляется.

Льготная ипотека

В числе льгот, которыми могут воспользоваться россияне, покупающие жилье в ипотеку, отметим возможность участия в программе «Льготная ипотека». Действие этой ипотечной программы, начатой в прошлом году для поддержки граждан и строительной индустрии, продлено до 1 июля 2022 года. Предоставляемый в рамках данной программы кредит не может превышать 3 млн рублей, а ставка – 7% годовых на весь срок кредита, первоначальный взнос не должен быть менее 15% стоимости жилой недвижимости.

Анна ЛАСТОЧКИНА для Банки.ру

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Налоговый вычет — это часть дохода, с которой государство разрешает не платить НДФЛ. Один из самых распространённых его видов — имущественный. При покупке жилья — в кредит или без него — можно вернуть НК РФ Статья 220. Имущественные налоговые вычеты до 260 тысяч уплаченных налогов, точная сумма будет зависеть от цены квартиры. Если она приобретается в браке, вычет может оформить каждый из супругов, что в сумме даст 520 тысяч рублей. Причём деньги разрешено получать с нескольких объектов — пока не исчерпается лимит.

Но это ещё не всё. При покупке жилья в ипотеку доступен налоговый вычет по процентам. Получить можно 13% от 3 миллионов рублей, то есть до 390 тысяч. Если переплата меньше, то и налоговый вычет будет меньше.

Скажем, вы купили квартиру в ипотеку. Общая переплата по кредиту составит 1,2 миллиона. Значит, вы можете претендовать на возврат 156 тысяч.

Учтите, что воспользоваться вычетом по процентам можно только один раз в жизни и на один объект.

Так как речь идёт об освобождении от уплаты НДФЛ, размер выплат будет зависеть от ваших официальных доходов. Если в год вы получаете 300 тысяч, то максимальная сумма возврата за 12 месяцев — 39 тысяч, если 1 миллион — 130 тысяч. Но запрашивать вычет можно несколько лет подряд, пока не вернёте всю положенную вам сумму.

Вычет можно получить:

- через работодателя — вам просто перестанут начислять НДФЛ, пока вы не исчерпаете лимит;

- через налоговую — вам вернут сумму налога, уплаченного за предыдущий год.

Ипотечные каникулы

Человек, который попал в трудную жизненную ситуацию, может Федеральный закон от 21 декабря 2013 года № 353-ФЗ «О потребительском кредите (займе)» временно не платить ипотечный кредит или уменьшить сумму выплат по собственному желанию на срок до полугода. При этом должны выполняться следующие условия:

- Жильё в ипотеке — единственное и используется для личных нужд заёмщика.

- Кредит на момент выдачи меньше 15 миллионов.

- Условия кредитного договора ранее не менялись.

Каникулы не влияют на размер кредита, но помогут пережить непростой финансовый период. Взять паузу можно без согласия банка, достаточно его уведомить.

Ипотека под 7% в новостройках

Как минимум до 1 июля 2022 года квартиру в новостройке на любой стадии строительства можно купить в кредит по сниженной ставке в 7%. Разрешается также приобрести по льготной программе частный дом с участком, построенный юрлицом, или возвести его с нуля с привлечением специализированной фирмы.

При этом не надо иметь детей или находиться в уязвимом положении, это предложение для всех. Но обязательно потребуется первоначальный взнос в размере не менее 15% от стоимости жилья. Максимальная сумма кредита — 3 миллиона рублей.

Сельская ипотека до 3%

Под условия кредитования подходят и первичка, и вторичка. На заёмные деньги также можно построить дом. Кредит дадут на срок до 25 лет. Необходимый первоначальный взнос — 10%. Максимальная сумма кредита для Ленинградской области, Дальнего Востока и Ямало-Ненецкого АО — 5 миллионов, для остальных субъектов — 3 миллиона.

Для семей

Программа «Молодая семья»

Государство готово Постановление Правительства РФ от 30 декабря 2017 г. N 1710 «Об утверждении государственной программы Российской Федерации „Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации“» помочь молодым семьям с покупкой квартиры и выплатить за них часть стоимости жилья: 30%, если детей нет, и 35%, если есть хотя бы один ребёнок. Разумеется, речь идёт не о любой сумме. Размер субсидии рассчитывают исходя из того, сколько квадратных метров должно приходиться на конкретную семью.

Но это предложение не для всех. Нужно соответствовать критериям:

- Субсидия выдаётся только людям не старше 35 лет. Это могут быть супруги (оба младше этого возраста) или родитель‑одиночка с ребёнком.

- Семья должна нуждаться в улучшении жилищных условий и стоять на соответствующем учёте в местной администрации. В регионах требования для определения нуждаемости несколько различаются, так что узнавать, как попасть в заветный список, нужно на месте.

- У семьи должны быть деньги, чтобы оплатить остаток стоимости жилья, который не покроет субсидия. Ипотека тоже подходит, так что достаточно иметь подходящий доход.

Даже если вы соответствуете всем критериям, это не значит, что вы получите субсидию. Местная администрация составляет список потенциальных участников программы, и они могут ждать годами, когда наступит их очередь. За это время вы, например, повзрослеете до 36 лет и автоматически лишитесь права на такую субсидию. Но попробовать всё же стоит.

Материнский капитал

За рождение или усыновление первых двух детей матери выдаётся сертификат на определённую сумму. С 1 февраля 2022 года это 524,5 тысячи рублей на первого ребёнка, если он появился после 31 декабря 2019 года, 168,6 тысячи на второго. Если первенец появился до 1 января 2020 года, а второй младенец после, то сразу положена сумма этих выплат — 693,1 тысячи рублей. Если оба ребёнка родились до 2020 года, то вы получите 524,5 тысячи.

Один из законных способов распорядиться материнским капиталом — улучшить жилищные условия с помощью ипотеки. Деньги можно использовать как первоначальный взнос, оплатить ими основной долг перед банком или проценты.

Важно: если речь идёт об ипотеке, распоряжаться материнским капиталом можно и до трёхлетия ребёнка. В остальных случаях придётся ждать.

Обязательное условие при использовании сертификата — выделение детям долей в купленной недвижимости.

Ипотека под 6% для семей с детьми

Обязательное условие — покупка квартиры на первичном рынке, в том числе и на стадии строительства, или возведение частного дома с привлечением специализированной компании. Для Дальнего Востока льготная ставка составляет 5% и можно покупать вторичку, если она расположена в селе. Банки вправе снижать ставку дополнительно.

Первоначальный взнос должен быть не менее 15%. Но его можно внести материнским капиталом. Разрешается также рефинансировать имеющуюся ипотеку. У льготной ипотеки есть лимиты: в Москве, Санкт‑Петербурге, Московской и Ленинградской областях в кредит можно взять не больше 12 миллионов, в остальных регионах — не более 6.

Возможность взять ипотеку с такой низкой ставкой обеспечивает государство. Оно компенсирует банкам недополученную выгоду из‑за выдачи таких дешёвых (относительно среднего показателя) кредитов. Купить жильё и обратиться за поддержкой нужно до конца 2023 года.

450 тысяч многодетным

Для отдельных специалистов

Военная ипотека

Благодаря специальной программе военнослужащий может купить квартиру, не вкладывая собственные деньги. Первоначальный взнос обеспечит государство, оно же будет осуществлять ежемесячные платежи по кредиту. При этом человек должен отслужить определённый срок, иначе придётся вернуть деньги, потраченные на него государством. Возможны два сценария, когда он не будет ничего должен:

- отслужить не менее 20 лет;

- отслужить не менее 10 лет и уволиться по уважительной причине.

Для жителей Дальнего Востока

Ипотека под 2%

Льготный кредит доступен Постановление Правительства Российской Федерации от 07 декабря 2019 года № 1609 «Об утверждении условий программы «Дальневосточная ипотека» и внесении изменений в распоряжение Правительства Российской Федерации от 2 сентября 2015 года № 1713-р» россиянам с регистрацией на Дальнем Востоке. Но не всем подряд, а семьям с супругами не старше 35 лет, одинокому родителю до 36 лет или обладателю дальневосточного гектара. В кредит можно взять до 6 миллионов на срок до 20 лет и двух месяцев. Первоначальный взнос — 15%.

Для ипотеки подойдут возведённый юрлицом частный дом или квартира в новостройке. В сельской местности, а также в городах Чукотского АО и Магаданской области разрешается купить вторичку. Кредит можно взять только один раз, причём это касается и семьи. Если один супруг участвовал в программе, у второго это сделать уже не получится. В ипотечном жилье нужно будет прописаться.

Претендовать на налоговый вычет по ипотеке имеет право любой россиянин, доходы которого облагаются налогом по ставке 13%. Налоговые вычеты по НДФЛ предоставляются по окончании налогового периода (календарного года), а подать документы можно в любой момент в течение года.

1. Какие налоговые вычеты положены при покупке жилья в ипотеку?

Если недвижимость приобретается в ипотеку, то, помимо вычета по расходам на ее покупку, заемщик может получить вычет по расходам на погашение процентов по целевому кредиту.

Таким образом, максимальная сумма вычета (13%) в первом случае составит 260 тыс. рублей, во втором — 390 тыс. рублей. В какой момент возникает право на использование вычета?

2. В какой момент возникает право на использование вычета?

При покупке готового жилья — в момент регистрации права собственности.

При покупке строящегося жилья — в момент получения акта приема-передачи.

При приобретении земельного участка (доли) под ИЖС право на вычет предоставляется после получения свидетельства о праве собственности на жилой дом.

3. Какой порядок использования вычета?

Допускается вычет по расходам на покупку нескольких объектов недвижимости (порядок действует с 2014 года, до 2014-го — только на один объект).

Налоговый вычет распространяется только на те доходы, с которых был уплачен НДФЛ в год покупки недвижимости (исключение составляют пенсионеры, они могут оформить вычет за три предыдущих года). Однако если вычет не полностью использован в текущем налоговом периоде, его остаток можно перенести на последующие налоговые периоды.

4. Пример расчета

Допустим, вы приобрели квартиру за 6 млн рублей. Из них первоначальный взнос — 3 млн рублей, остальная сумма (3 млн рублей) — ипотечный кредит на 10 лет под 11% годовых. Вычет, предоставленный на покупку квартиры, составит 260 тыс. рублей (с 2 млн рублей), вычет по процентам по ипотеке — 255 тыс. рублей (с 1,96 млн рублей за 10 лет кредита).

Если официальная зарплата — 100 тыс. рублей в месяц, то сумма налога (13%), выплаченного государству за год, составляет 156 тыс. рублей.

Из расчетов видно, что даже сумму имущественного вычета на покупку можно будет получить примерно за два года.

5. Когда вычет не предоставляется?

- если жилье оплачено за счет работодателя, средств материнского капитала, бюджетных средств;

- если договор купли-продажи заключен с гражданином, являющимся по отношению к налогоплательщику взаимозависимым: супруг или супруга, родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный).

6. Что еще полезно знать

- Если жилье было приобретено по договору мены с доплатой, то право на имущественный вычет сохраняется.

- Если имущество приобретается супругами во время брака, то оно является их совместной собственностью, поэтому оба супруга имеют право на вычет, в том числе право распределить его по договоренности (если квартира стоит 4,5 млн рублей, то каждый из супругов может получить вычет с 2 млн; если квартира стоит 3 млн рублей, то вычет можно распределить, например, так: один супруг получит вычет с 2 млн, второй — с 1 млн рублей).

- При покупке имущества в общую долевую собственность до 1 января 2014 года размер вычета распределяется между совладельцами согласно их доле.

С 2014 года каждый из собственников вправе получить имущественный налоговый вычет в сумме фактически произведенных расходов, но не более 2 млн рублей.

7. Какой самый удобный способ получения вычета?

Получить доступ можно одним из трех способов:

- с помощью учетной записи реквизитов доступа в «Госуслуги» (только для пользователей, которые обращались для получения реквизитов доступа лично в одно из мест присутствия операторов ЕСИА — Единой системы идентификации и аутентификации (отделения Почты России, МФЦ и др.);

- с помощью регистрационной карты (можно получить в инспекции ФНС России);

- с помощью квалифицированной электронной подписи.

8. Как подать налоговую декларацию и заявление на вычет через личный кабинет?

Заполняем налоговую декларацию по форме 3-НДФЛ. Данные для заполнения можно взять в бухгалтерии по месту работы (заказать справку о суммах начисленных и удержанных налогов за соответствующий год).

Заполнение декларации проходит в несколько этапов: указываются личные данные налогоплательщика, сведения о доходах, затем информация о вычетах, которые планируется получить.

Когда декларация заполнена и исчислена сумма налога к возврату из бюджета, необходимо подать в налоговый орган заявление на возврат. В заявлении указываются реквизиты счета, на который будет перечислена сумма вычета.

К заполненной декларации необходимо приложить список документов, которые должны быть отправлены в инспекцию в электронном виде. Список документов включает в себя:

— документы, подтверждающие право на жилье;

— платежные документы, подтверждающие расходы налогоплательщика при приобретении имущества;

— документы, свидетельствующие об уплате процентов по целевому кредитному договору или договору займа, ипотечному договору (получить соответствующие справки можно в банке);

— при приобретении имущества в общую совместную собственность предоставляется копия свидетельства о браке и заявление о распределении размера имущественного налогового вычета между супругами.

Полный список документов, которые необходимо приложить к декларации, можно посмотреть на портале здесь.

9. Как долго нужно ждать, чтобы получить сумму вычета на руки?

Максимальный срок рассмотрения заявления (камеральной проверки всех направленных документов) составляет три месяца, на перечисление средств потребуется еще до 30 дней.

10. Что делать, если сроки вышли, а деньги не перечислены?

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Далеко не все граждане России могут позволить себе купить собственное жилье или улучшить свои жилищные условия путем привлечения для этих целей ипотечных средств банка. Заемщики, оформившие кредит на квартиру экономят на всем, чтобы выплачивать вовремя долги по нему. Налоговое законодательство РФ требует выплачивать налоги на любую недвижимость, являющейся частной собственностью. Возникает вопрос: нужно ли платить налог на квартиру, обремененную ипотекой?

- Подробнее о налогообложении

- Налог на имущество

- Когда можно не платить?

- Подоходный налог

- Налоговый вычет по подоходному налогу

Подробнее о налогообложении

В соответствии с законодательством РФ обязанности каждый год вносить в казну государства налоги распространяются на физлиц, имеющих во владении объекты недвижимого имущества. НК РФ описывает категории граждан, освобождаемых от этой обязанности. Также этот документ содержит меры ответственности, применяемые к уклонистам и должникам по налогам. Это значит, что физическое лицо, которое стало владельцем недвижимости, в соответствии со статьей 400 НК РФ становится плательщиком налога на купленное недвижимое имущество.

Физлицу-владельцу недвижимости можно вносить фискальный платеж по ее кадастровой цене в сроки, которые регламентирует налоговый орган – ежегодно не позже 1 октября. Если обязательный платеж будет внесен с опозданием, налоговики посчитают его просроченным.

Основной вопрос, который интересует заемщиков, нужно ли платить налог на ипотечную квартиру? Минфин РФ отвечает на этот вопрос однозначно – да, в обязательном порядке.

Облагаются налогом следующие виды недвижимого имущества:

- дом;

- дача;

- квартира;

- гараж;

- комната;

- другие помещения и сооружения.

Налог на имущество

Во время регистрации купленной квартиры в ипотеку в ЕГРП вносится запись, что это имущество залоговое, но является собственностью заемщика. Такое право владения ограничивает собственника от выполнения действий с данным объектом. Его нельзя продать без разрешения кредитора. Но по закону собственник ипотечного жилья – заемщик, он должен нести финансовую нагрузку в связи с наличием такого права собственности, включая оплату налога на имущество физлиц.

Когда можно не платить?

В данном виде налогообложения граждан используется система льготных категорий. Заемщики, которые выплачивают ипотеку, не являются льготниками и не освобождаются от необходимости платить государству налоги на недвижимость.

Но можно вовсе не вносить в казну деньги по данному виду налогов или воспользоваться скидкой в случае наличия такого права, установленного федеральными и региональными властями.

Льготниками федерального уровня, освобожденными от таких платежей, являются:

- граждане, участвовавшие в войнах;

- занимавшиеся ликвидацией аварии на ЧАЭС;

- лица с ограниченными физическими возможностями и др.

Для получения этого права нужно обратиться в территориальную НИ, написать заявление, приложить к нему документы, подтверждающие льготу и право собственности на ипотечное жилье.

Льготы по сумме налогообложения недвижимого имущества или его доли применяются непосредственно к гражданину, владеющему правом использования льготы в соответствии с законом.

![]()

Налоговые льготы по военной ипотеке

Военные, оформившие ипотеку, имеют право на получение налогового вычета по НДФЛ исключительно на собственные средства, вложенные в покупку недвижимости.

Госсубсидию на оплату квартиры и дома из федеральной казны военным получить нельзя, так как они не подпадают под категорию платежей, по которым может быть применен налоговый вычет. Военная ипотека позволяет использовать собственные сбережения при высокой стоимости жилья. В этом случае субсидия, предоставляемая государством, не может превышать 2 млн рублей.

Военнослужащий может обратиться за получением налогового вычета при оформлении военной ипотеки, только если во время строительства и покупки квартиры не выплачивались деньги из федеральной казны. Держатель ипотеки может воспользоваться погашением 13% от суммы, которая была потрачена во время строительства и приобретения недвижимости. Такая же льгота применяется на проценты по ипотечному кредиту.

Другие взаимоотношения с налоговой

С 2016 года граждане, которые становятся владельцами недвижимости, обязаны самостоятельно извещать налоговые органы об этом факте, если данной информации в ФНС нет или она не верная.

При этом нужно предоставить в НИ по месту жительства или месту расположения объекта недвижимости копии документов, подтверждающих право на эту недвижимость.

Подоходный налог

Законодательство предполагает возможность получения вычета во время покупки квартиры или дома, но воспользоваться данным правом могут не все граждане РФ. Максимум по размеру вычета закреплен на уровне 260 тыс рублей. Это 13% от 2 млн руб.

Можно купить одно жилье на эту сумму или дешевле, при этом на руки заемщик получит не более 260 тыс рублей. Но нужно иметь официальную зарплату и трудоустройство, потому что льгота по налогу формируется из подоходных платежей, которые перечисляются физлицам за истекший период времени. Если зарплата меньше 2 млн руб. в год, единовременно предоставляемую льготу получить нельзя.

Налоговый вычет по подоходному налогу

Собственники недвижимости имеют возможность ежегодно подавать документы, чтобы присвоить налоговый вычет по подоходному налогу во время покупки жилья до момента, пока не будет исчерпана сумма 260 тыс руб.

Но налоговое законодательство разрешает воспользоваться такой возможностью 1 раз на 3 года, чтобы получать более крупные суммы.

Кто имеет право на вычет?

Любой гражданин РФ может получить налоговый вычет во время покупки жилья в ипотеку и вернуть определенную часть средств по кредиту, потраченных на налоги государству.

К особым категориям граждан, имеющих право получить вычет, относят женщин, пребывающих в декретном отпуске и имеющих возможность оформить данную льготу сразу же после выхода на работу. Также владеют таким правом граждане резиденты, не являющиеся российскими подданными, но официально проживающие и работающие в РФ более 183 дней в году.

Автор статьи

Читайте также: