Отличие банка от небанковской кредитной организации

Обновлено: 26.04.2024

Важную роль в экономической сфере развития государства играют финансовые учреждения. Среди них главенствующую позицию занимают кредитные организации, работа которых регулируется государственными актами и контролируется ЦБ РФ. В соответствии с законом о банках кредитные организации разделены на банки и небанковские организации. Благодаря этому разделению определяется набор функций и обязанностей каждого финансового учреждения в отдельности. Зная эти особенности, клиенты смогут правильно выбрать подходящее для своих потребностей учреждение.

Что представляет собой кредитная организация?

Кредитная организация – это юр лицо, предоставляющее банковские услуги и операции ввиду получения лицензии ЦБ. Приоритетная цель деятельности – получение прибыли. Причем список разрешенных услуг для каждой из организаций четко регламентируется законом «О банках».

При этом КО запрещается торговля, страховая и производственная деятельность, выходящая за рамки оговоренных полномочий, закрепленных ЦБР.

Образовать кредитное учреждение можно на базе любой формы собственности. Организации по виду формы собственности бывают:

- ОАО – капитал представлен в виде акций.

- ООО – долевое участие.

- ЗАО – капитал в виде акций.

- ОДО – капитал поделен на доли.

Исходя из этого, определяются ее права и обязанности, а также устанавливаются приоритетные направления работы.

Виды и особенности КО

Все кредитные организации различны между собой совокупностью разрешенных к предоставлению услуг.

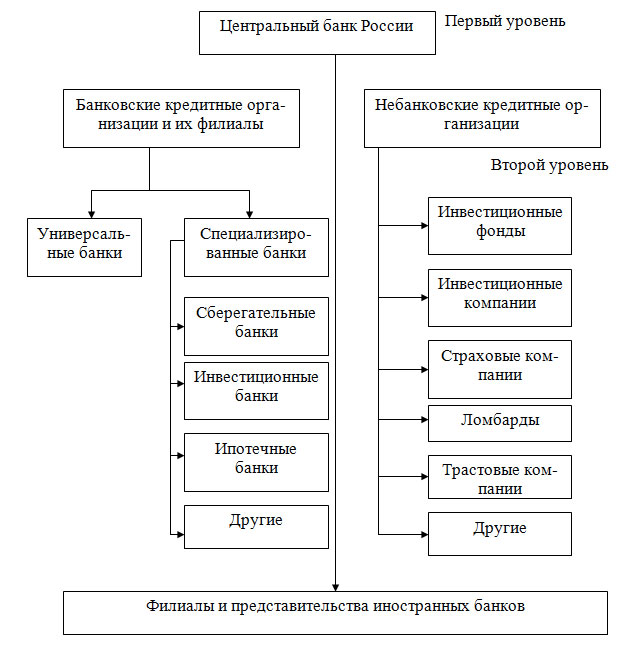

Виды кредитных организаций зависят от рода их деятельности:

- банки (к ним же относят зарубежные банки);

- небанковские организации.

Банк – это кредитная организация с исключительными правами, переданными лицензией ЦБ, на проведение всех банковских операций. Среди них самые важные:

- Разрешение на привлечение денег от юр и физ лиц для открытия вкладных операций.

- Размещать полученные деньги от своего имени и за собственный счет на условиях возвратности, срочности и платности.

- Открывать и вести счета для юр и физ лиц.

Стоит заострить внимание, что все три операции могут проводить исключительно банки, небанковские учреждения могут выбрать для деятельности только одну.

Что же касается иностранных банков, то они выполняют те же функции и имеют те же права, только действуют на территории другого государства и получают на это дополнительную лицензию.

По территориальному размещению банки могут быть:

- региональными (действуют в пределах региона);

- федеральными (охватывают все субъекты РФ).

Что же касается небанковских КО, то они, согласно закону, получили право на осуществление только одной операции, список которых расписан в 5 ст. закона «О банках».

Помимо трех ранее перечисленных операций, небанковские организации могут выбрать для деятельности одно из направлений:

- осуществлять переводы по банковским счетам от имени заявителя;

- проводить именные переводы без открытия специализированного счета (Корона, Юнистрим);

- предоставление услуг инкассации;

- покупка-продажа валюты налом и безналом;

- обеспечение вкладных операций для драгоценных металлов;

- предоставление банковских гарантий.

При этом все небанковские КО должны иметь одну из форм собственности: ЗАО, ООО или ОАО. И непременно должны работать по лицензии, полученной в ЦБР.

- Страховая компания, хоть она и дает гарантии, не может быть КО, так как это ее не основная функция.

- Основная функция ломбардов – финансовое посредничество или хранение, что тоже исключает их из списков кредитных учреждений.

Только наличие указанных этих трех критериев дают основание для получения организацией статуса НКО.

- Клиринговые организации (посредник между покупателем и продавцом);

- Расчетный центр рынка ЦБ (проведение расчетов и ведение операций по ЦБ);

- НКО по депозитно-кредитным операциям (банки без права открывать вклады – лизинговый центр, МФО);

- Расчетные небанковские КО (Яндекс.Деньги, Western Union)

- Инкассация (перевозка валюты, ценных бумаг и металлов с обеспечением их сохранности).

Куда обратиться в зависимости от цели получения кредита?

Желая получить кредит, клиент должен учитывать сразу несколько факторов:

- цель получения денег;

- сумма;

- срок;

- возможность предоставить гарантии;

- наличие подтвержденных доходов и их размер.

Считается, что самым привлекательным и надежным способом получить кредит является обращение в банк. Банки в отличие от небанковских кредитно-финансовых организаций предоставляют более лояльные условия. Но при этом, они выдвигают более существенные требования. Так, если вам нужно получить займ на длительный срок с большой суммой, к примеру, на покупку квартиры, тогда выгоднее прибегнуть к услугам банка и получить нужную сумму под привлекательный процент.

В ситуации же НКО, в частности МФО, рассчитывать на длительные крупные займы сложно, да и переплата по ним будет слишком превышать реальную стоимость покупки. По этой причине более рационально будет обращаться в подобные предприятия исключительно при необходимости получить небольшой займ на срок до одного месяца. Требования у микрокредиторов лояльнее, что позволяет обращаться за кредитом даже людям без официального дохода. Правда, не стоит забывать о процентах, ведь месяц такого кредита грозит, в среднем, 30% переплаты.

Вывод

Относится ли банк к числу кредитных организаций?

Конечно, причем это организация с правом предоставлять весь спектр кредитно-финансовых услуг, разрешенных ЦБ РФ.

Является ли МФО законной и аккредитованной организацией?

Все МФО работают на основании свидетельства, выданного ЦБ для обеспечения проведения микрокредитных операций. Проверить законность работы отдельного МФО можно путем поиска его по номеру в Государственном реестре.

Что такое НКО?

Это небольшая организация, предлагающая услуги по одной или нескольких разрешенных законом операций, действующая благодаря полученной лицензии от ЦБ РФ.

Работают ли в РФ иностранные банки?

Большая часть банков, работающих в России, – дочерние предприятия иностранных банков. К их числу можно отнести: UniCredit (Италия), Райффайзенбанк (Австрия), Home Credit (Чехия), ОТП (Венгрия). Однако, они работают как самостоятельные и не имеют единой внутренней мировой системы.

Подборка наиболее важных документов по запросу Отличие банка от небанковской кредитной организации (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Статьи, комментарии, ответы на вопросы: Отличие банка от небанковской кредитной организации

Открыть документ в вашей системе КонсультантПлюс:

"Заем, кредит, факторинг, вклад и счет: постатейный комментарий к статьям 807 - 860.15 Гражданского кодекса Российской Федерации"

(отв. ред. А.Г. Карапетов)

("М-Логос", 2019) 4. Вклады и иные кредитные организации. Сочетание активных (выдача кредитов) и пассивных (привлечение средств во вклады и на обычные счета) операций характерно именно для банковской деятельности. Между тем подобной деятельностью занимаются также и иные кредитные организации. Терминология, используемая в ГК РФ, равно как отраслевое банковское законодательство, позволяет заключить, что "кредитная организация" является родовым понятием, включающим в себя как банки, так и небанковские кредитные организации. Небанковские кредитные организации, в отличие от банков, правомочны совершать лишь некоторые, но не все банковские операции, однако в той части, в которой они вправе осуществлять соответствующие операции, они действуют так же, как и банки (кредитные организации).

Открыть документ в вашей системе КонсультантПлюс:

"Научно-практический комментарий к Федеральному закону "Об обществах с ограниченной ответственностью"

(том 1)

(под ред. И.С. Шиткиной)

("Статут", 2021) Учредителям необходимо иметь в виду, что понятие "кредитная организация" является обобщающим и для банков, и для небанковских кредитных организаций (НКО). Основное отличие между ними состоит в том, что только банк имеет право в совокупности осуществлять банковские операции по привлечению, размещению средств физических и юридических лиц, а также по ведению их банковских счетов. Банки, в свою очередь, подразделяются на два вида: банки с универсальной и базовой лицензией. Однако в некоторых случаях создание такой универсальной финансовой организации, как банк, может быть нецелесообразно в силу финансовых (в том числе связанных с невозможностью поддержания необходимого уровня минимального размера собственных средств), организационных и даже кадровых причин, связанных в том числе с дополнительной надзорной нагрузкой на банки, деятельность которых является высокорискованной . В таких случаях может быть создана НКО, которая в отличие от банка имеет право осуществлять только отдельные банковские операции, допустимые сочетания которых определяются Законом о банках или нормативными актами Банка России. Исходя из этого в нормативных актах Банка России выделяется два основных вида НКО: расчетные небанковские кредитные организации (РНКО) и депозитно-кредитные небанковские кредитные организации (НДКО). Законом о банках предусмотрена также возможность создания платежных НКО (ПНКО), основной функцией которых является осуществление переводов по поручению клиентов без открытия им банковских счетов, а также НКО - центральных контрагентов (НКО - ЦК).

Нормативные акты: Отличие банка от небанковской кредитной организации

Постановление Конституционного Суда РФ от 03.07.2001 N 10-П

"По делу о проверке конституционности отдельных положений подпункта 3 пункта 2 статьи 13 Федерального закона "О реструктуризации кредитных организаций" и пунктов 1 и 2 статьи 26 Федерального закона "О несостоятельности (банкротстве) кредитных организаций" в связи с жалобами ряда граждан" В силу Федерального закона "О некоммерческих организациях" Агентство по реструктуризации кредитных организаций как государственная корпорация, созданная путем преобразования ранее действовавшего открытого акционерного общества небанковской кредитной организации, признается некоммерческой организацией. В то же время в соответствии с Федеральным законом "О реструктуризации кредитных организаций" оно представляет собой самостоятельную хозяйствующую организацию и в качестве таковой участвует в гражданском обороте. В отличие от Центрального банка Российской Федерации - органа банковского регулирования и надзора за деятельностью кредитных организаций (статья 55 Федерального закона "О Центральном банке Российской Федерации (Банке России)") Агентство не отнесено к органам государственной власти, а потому не может быть признано надлежащим субъектом продления моратория.

Открыть документ в вашей системе КонсультантПлюс:

"Методические рекомендации по выявлению и расследованию преступлений, предусмотренных статьей 312 Уголовного кодекса Российской Федерации "Незаконные действия в отношении имущества, подвергнутого описи или аресту либо подлежащего конфискации"

(утв. ФССП России 25.04.2012 N 04-7) Под осуществлением банковских операций с денежными средствами (вкладами), на которые наложен арест, понимаются все виды таких операций, которые могут проводить кредитные и банковские организации. Согласно Федеральному закону от 02.12.1990 N 395-1 "О банках и банковской деятельности" (далее - Закон о банках и банковской деятельности) кредитная организация - это юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации имеет право осуществлять банковские операции. К кредитным организациям относятся: банки, небанковские кредитные организации, иностранные банки.

Статья 1. Основные понятия настоящего Федерального закона

Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим Федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

Банк с универсальной лицензией - банк, который имеет право осуществлять банковские операции, указанные в части первой статьи 5 настоящего Федерального закона.

(часть третья введена Федеральным законом от 01.05.2017 N 92-ФЗ)

Банк с базовой лицензией - банк, который имеет право осуществлять банковские операции, указанные в части первой статьи 5 настоящего Федерального закона, с учетом ограничений, установленных статьей 5.1 настоящего Федерального закона.

(часть четвертая введена Федеральным законом от 01.05.2017 N 92-ФЗ)

Небанковская кредитная организация:

1) кредитная организация, имеющая право осуществлять исключительно банковские операции, указанные в пунктах 3 и 4 (только в части банковских счетов юридических лиц в связи с осуществлением переводов денежных средств без открытия банковских счетов), а также в пункте 5 (только в связи с осуществлением переводов денежных средств без открытия банковских счетов) и пункте 9 части первой статьи 5 настоящего Федерального закона (далее - небанковская кредитная организация, имеющая право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций);

2) кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные настоящим Федеральным законом. Допустимые сочетания банковских операций для такой небанковской кредитной организации устанавливаются Банком России;

3) кредитная организация - центральный контрагент, осуществляющая функции в соответствии с Федеральным законом от 7 февраля 2011 года N 7-ФЗ "О клиринге, клиринговой деятельности и центральном контрагенте" (далее - Федеральный закон "О клиринге, клиринговой деятельности и центральном контрагенте"). Допустимые сочетания банковских операций для небанковской кредитной организации - центрального контрагента (далее - центральный контрагент) устанавливаются Банком России. Банк России вправе определять дополнительные условия осуществления центральным контрагентом банковских операций.

(п. 3 введен Федеральным законом от 29.12.2015 N 403-ФЗ; в ред. Федерального закона от 18.07.2017 N 176-ФЗ)

(см. текст в предыдущей редакции)

(часть в ред. Федерального закона от 27.06.2011 N 162-ФЗ)

(см. текст в предыдущей редакции)

Небанковская кредитная организация (НКО) и банк, в чем состоит разница между ними? Для чего нужны небанковские кредитные организации в банковской системе России?

Небанковская кредитная организация (НКО) и банк

И банк и небанковская кредитная организация (НКО) являются кредитными организациями – юридическими лицами, которые осуществляют банковские операции. Для своей деятельности они должны получить лицензию Центрального Банка России, могут иметь организационно-правовую форму в виде общества – общество с ограниченной ответственностью (ООО), акционерное общество, как открытого типа (ОАО), так и закрытого (ЗАО).

Кредитная организация может проводить банковские операции, но только банк имеет исключительное право привлекать денежные средства во вклады граждан и юридических лиц и размещать их от своего имени и за свой счет. Только банк может открывать счета физическим лицам и заниматься их ведением.

Минимальный уставный капитал банка — 300 миллионов рублей.

Небанковская кредитная организация (НКО) классифицируется следующим образом: расчетные небанковские кредитные организации (РНКО), платежные небанковские кредитные организации (ПНКО) и небанковские депозитно-кредитные организации (НДКО).

Расчетные небанковские кредитные организации (РНКО)

РНКО имеют право:

заниматься инкассацией денежных средств, векселей, платежных и расчетных документов и кассовым обслуживанием;

делать переводы денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Минимальный размер уставного капитала расчетных НКО — 90 миллионов рублей. Расчетные небанковские кредитные организации самые распространенные, к ним относятся:

Долги по кредитам

Ведущий юрист. Член Комитета Государственной думы РФ по небанковским кредитным организациям. Занимается процедурой банкротства с 2015 года.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 200-46-92 (Бесплатная горячая линия).

Это быстро и бесплатно!

Не всегда целесообразно узко специфические финансовые услуги, делегировать банкам, перегружая потоком клиентов и разрешением возникших спорных ситуаций, отвлекая на это специалистов банковского сектора. Для покрытия спектра финансовых услуг в РФ созданы и функционируют кредитные организации небанковского сектора, о которых пойдет речь в статье.

Небанковские кредитные организации — что это такое

Понятие кредитной организации (НКО) содержится в ФЗ No 395-1 1990 года «О банках и…», который со времени принятия претерпел изменения, а список организаций, которые первоначально подпадали под понятие НКО, пополнился.

В 2021 году к таковым относятся организации, которым делегировано право осуществлять отдельные финансовые операции, на основании лицензии, выданной ЦБ РФ. В ограничении объема финансовых услуг заключается отличие от банков, которые наделены полномочиями в полном объеме.

Традиционно к НКО относят:

- брокерские и дилерские фирмы;

- благотворительные и пенсионные фонды;

- кассы взаимопомощи;

- кредитные союзы;

- ломбарды;

- страховые, финансовые, инвестиционные, лизинговые компании;

- некоммерческие банки.

Место НКО в банковской структуре РФ

Как следует из названий перечисленных НКО, каждая из них специализируется в предоставлении одного, или ряда смежных, узко специфических финансовых услуг. Общим для них являются требования, предъявляемые ФЗ-395-1:

- Организационно-правовая форма таких юридических лиц может быть только ООО, ЗАО или ОАО.

- Минимальный уставной капитал организации должен составлять не менее 18 миллионов рублей при работе с физлицами, и не менее 90 миллионов рублей – при осуществлении расчетов по поручениям юрлиц.

- Организация вправе осуществлять только те операции, которые лицензированы ЦБ РФ, не выходя за пределы компетенции.

80% деятельности НКО в России приходится на деятельность, связанную с:

- кассовым обслуживанием;

- переводов денег;

- выдачей займов под залог (ломбарды);

- выдачей микрозаймов, на условиях, существенно отличающихся от банковского кредитования.

Особенности, в чем отличие от обычных банков

Первое отличие НКО от банков – сниженные требования к уставному капиталу, который выступает гарантией соблюдения прав вкладчиков в случае банкротства. НКО выполняет финансовые операции с менее значительными суммами. Соответственно, риск ниже. Однако, деятельность НКО также подлежит обязательному страхованию, которое гарантирует клиентам защиту и полное или частичное возмещение потерь, в случае банкротства организации.

- НКО лишены права на одновременное осуществление трех видов финансовых операций:

- кредитования;

- депонирования.

- расчетных операций.Им может быть делегировано исполнение одной или двух перечисленных операций. В соответствии с этим разделяются на: расчетные и депозитно-кредитные НКО.

Виды НКО, какие функции выполняют

Как упоминалось выше, НКО, в зависимости от разрешенной деятельности выделяют виды кредитных организаций:

- РНКО – расчетные.

- НДКО – депозитно-кредитные.

РНКО имеют право на осуществление таких видов финансовых операций, как:

- обслуживание виртуальных кошельков;

- кассовое обслуживание (инкассирование);

- мгновенные переводы и платежи.

НДКО занимают меньший объем рынка финансовых услуг, однако к компетенции относятся услуги, приближающие деятельность к банковской – выдача займов (кредитов) и привлечение заемных средств для получения дохода. Кроме этого, могут производить обмени продажу иностранной валюты, выдавать гарантии банкам от имени юридических лиц. Типичный образец НДКО ломбарды, кассы взаимопомощи, кредитные кооперативы, лизинговые центры и страховые компании.

Небанковская депозитно-кредитная организация (НДКО)

Правовое регулирование и перечень разрешенных для НДКО операций устанавливается Положением ЦБ РФ No 153-П, от 21.09.2001 года, особенностей пруденциального регулирования НКО.

В рамках обозначенного регулирования учрежден исчерпывающий перечень банковских операций, которые могут входить в компетенцию НДКО:

- привлечение денег юрлиц;

- купля-продажа иностранной валюты;

- выдача банковских гарантий;

- размещение, с целью получения прибыли, привлеченных от юрлиц средств от своего имени и за свой счет.

Кроме этого, разрешается совершать «специальные» сделки (некоммерческий банк), которые перечислены в ч.3 ст.5 ФЗ-395-1, а также осуществлять деятельность на рынке ценных бумаг.

В отличие от банков, НДКО запрещается:

- привлекать средства физлиц во вклады;

- юридических лиц – во вклады до востребования (только на определенный срок);

- открывать и сопровождать банковские счета физических и юридических лиц;

- исполнять поручения указанных групп лиц по межбанковским расчетным операциям;

- осуществлять кассовое обслуживание, инкассирование денег, ценных бумаг и векселей;

- покупать и продавать валюту иностранных государств;

- размещать во вклады драгоценные металлы;

- переводить по поручению физлиц деньги, без открытия банковских счетов.

Ограничение деятельности НДКИ на работу с физическими лицами, резко ограничивает финансовые возможности. Одновременно – служит защитой для мелких вкладчиков от потери сбережений, в случае отзыва лицензии или банкротства НКО.

Законно ли, если банк берет комиссию при оплате детского садика?

Ликвидация ООО с нулевым балансом

Платежная и расчетная НКО

С деятельностью РНКО физические лица сталкиваются ежедневно. Пример: осуществление платежей с виртуальных «кошельков» Яндекс-Деньги или Qiwi, перевод денег близким и родственникам на территории РФ или за рубеж. Для осуществления такой операции не требуется открытие банковского счета, что ускоряет систему расчетов и облегчает нагрузку на банки. Гарантией того, что РНКО не вступят в конкуренцию с банками, является запрет на прием вкладов от населения и ЮЛ, а также – выдачу кредитов.

Однако, могут выполнять полезные и востребованные финансовые операции:

- открывать и вести счета ЮЛ;

- оказывать услуги ЮЛ и банкам по инкассации денег у мелких и средних организаций;

- осуществлять мгновенные переводы наличных денег;

- отдельным видом РНКО является доверительное управление вкладами, переданными физическими и юрлицами. Для этого РНКО, работающие в этом направлении, изучают динамику финансового рынка, определяют приоритетные направления, наиболее выгодные для инвестирования, размещают деньги клиентов или приобретают на их имя акции предприятий, которые приносят доход.

Однако, чтобы не было соблазна рисковать доверенными в управление средствами, запрещено размещать в высокорисковые ценные бумаги, драгоценные металлы и другие активы, несущие риски потерь для вкладчиков.

В связи с укреплением позиции национальной валюты РФ – рубля, для большинства населения потеряло актуальность приобретение иностранной валюты, как средства сохранения денег. Однако, для 1⁄4 населения, которое не стеснено в деньгах, приобретение валюты, остается востребованным. Услуги по обмену рублей на иностранные денежные знаки также осуществляют РНКО.

Что необходимо для открытия НКО

Прежде чем задуматься о регистрации НКО, необходимо прочесть законодательные нормы, регулирующие деятельность этих организаций. Кроме упомянутого выше, ФЗ-395-1, который регулирует деятельность, следует изучить ФЗ-60, от 03.05.2006 г., который внес изменения в размер уставного капитала и определи порядок формирования.

N.B! Учредителям НКО следует помнить, что уставной капитал формируется ИСКЛЮЧИТЕЛЬНО за счет денег и имущества, принадлежащего учредителям лично! Стоимость вносимого в уставной капитал неденежного имущества не может превышать 20%. При этом у учредителя должно быть свидетельство оправе собственности на указанное имущество, и должно быть введено в эксплуатацию (завершено строительством) на момент внесения доли/покупки акций (п.4.9 Инструкции №135-И ЦБ РФ).

Открытие небанковской финансовой организации можно условно разделить на несколько этапов:

Подготовительный: выбирается направление деятельности учреждения, наименование, организационно-правовую форму, месторасположения центрального офиса и филиалов, состав учредителей/акционеров.

Разработка устава: хотя обилие «стандартизованных» форм и жесткой регламентации деятельности, самостоятельно учредителям разрабатывать устав не рекомендуется. В уставе много подводных камней о которых известно только профессиональным юристам, специализирующимся на оказании услуг финансовым организациям.

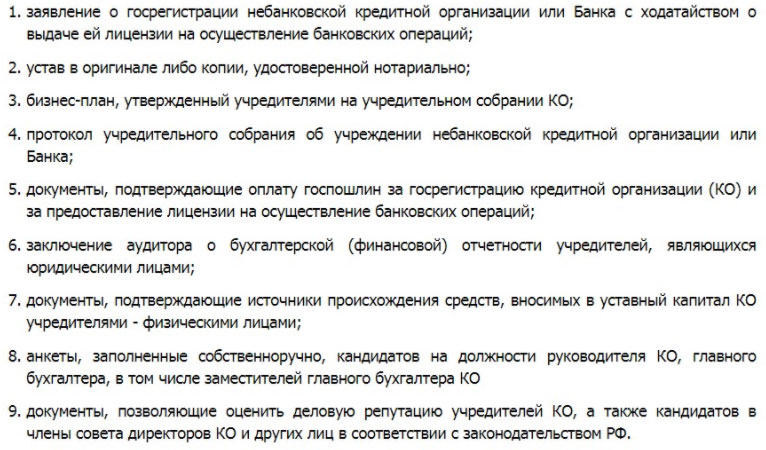

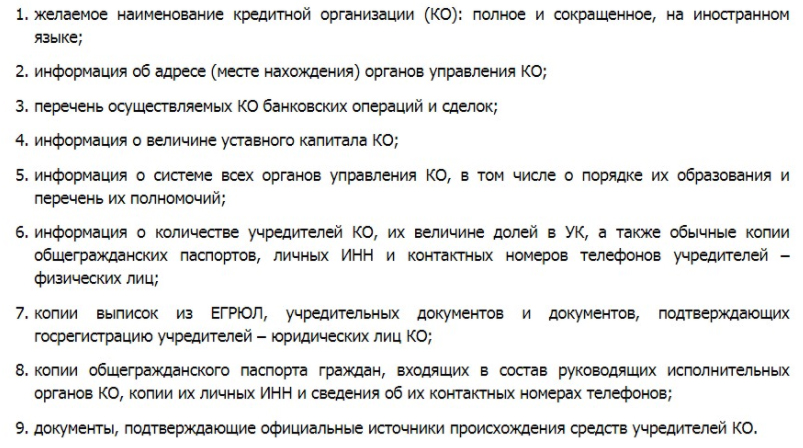

Формирование «пакета» документов для регистрации, который включает:

В комплект также входит характеристика учредителей, из вкладов и переданного в уставной капитал имущества. А также — документация, подтверждающая права собственности:

Подробная инструкция по регистрации НКО содержится в главе 6 Инструкции № 135-И ЦБ РФ отступление влечет отказ в регистрации и возврат документов для доработки.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: 8 (800) 200-46-92 (ГОРЯЧАЯ ЛИНИЯ) Это быстро и бесплатно!

Автор статьи

Читайте также: