Сколько процентов ипотека в сша

Обновлено: 28.04.2024

Средняя цена небольшой российской квартиры колеблется в пределах 2-4 млн рублей, а если речь идёт о столичной недвижимости, то эта цифра увеличивается в несколько раз. Это значительно превышает стоимость жилья в США, где 4-5 комнатный дом в большинстве штатов покупается за 60-150 тыс. долларов. Американцы, также как и русские, не имеют возможности сразу платить по счетам, поэтому в 90% случаев оформляют ипотеку на срок от 5 до 30 лет.

Средняя стоимость ипотечного кредита в США составляет, в зависимости от множества условий, 3,5-7% годовых. Если заем решит оформить житель другой страны, например России, то из-за появившегося риска ставка может быть увеличена на 1-2%. Стоит отметить, что в этой стране существует два вида ставок: плавающие (могут меняться раз в несколько лет) и фиксированные (устанавливаются на весь период выплат). Кредиты по плавающим ставкам дешевле, но рискованнее, чем по фиксированным. Средний размер занимаемых средств составляет 100 тыс. долларов.

В Америке существует первоначальный взнос на покупку недвижимости, который обычно равен 30-50% от её цены. В ряде случаев без первого платежа можно обойтись, но это обычно увеличивает стоимость кредита.

Для оформления ипотеки понадобятся следующие документы:

- паспорт (либо идентификационная карта/водительские права);

- справка о доходах;

- кредитная история;

- одно или несколько рекомендательных писем из банков, в которых подтверждается не менее чем двухлетнее сотрудничество;

- выписка со счёта о нахождении на нем суммы, которой будет достаточно для произведения годовой оплаты по кредиту;

- копия договора купли-продажи недвижимости.

Данный список не фиксирован, поскольку каждый ипотечный кредит выдается индивидуально. Все документы должны быть переведены на английский язык. Заявка на получение денег рассматривается в срок до 30 дней.

Также российскому покупателю американского жилья придётся потратиться на его оценку (до 500 долларов), обработку переданных в банк документов (до 400 долларов) и страхование недвижимости (1-2% от её стоимости). Необязательной, но важной процедурой может стать проверка состояния дома. За 250-500 долларов будет произведён мониторинг объекта, который позволит выявить все дефекты жилья. Приобретя ипотечный кредит, нужно возвращать банку от 700 до 1000 долларов в месяц. Не стоит забывать про коммунальные платежи – это ещё несколько сотен долларов.

Ипотеку можно в любое время рефинансировать на более выгодный займ с меньшей процентной ставкой.

Принимая решение о покупке недвижимости США, стоит учитывать удалённость этой страны от России. Получение визы, перелет и другие формальности могут обойтись в несколько тысяч долларов. Данная покупка оправдана лишь с целью миграции или долговременной сдачи в аренду приобретаемой недвижимости.

Совет Сравни.ру: Некоторые американские банки представлены в России. В их отделениях будет легче получить займ на покупку зарубежной недвижимости, чем оформлять сделку непосредственно в США.

Каждый второй россиянин, покупающий зарубежную недвижимость, рассматривает возможность ипотеки, уверяют риэлторы. Предпочтение россияне отдают Европе, потом Америке и странам Востока. Например, небольшую квартиру (38 м2) в Германии можно купить за 14 тыс. евро, виллу в Турции (270 м2) – за 58 тыс. евро, а дом с двумя спальнями в Америке – за 200 тыс. долларов.

- Можно ли взять кредит в России?

- Сколько стоит?

- Страны с наиболее привлекательными условиями по ипотеке для россиян:

- В какой валюте брать кредит?

- Минусы

Не смотря на привлекательность данных цен, многие все же делают выбор в пользу приобретения российской недвижимости. И дело тут далеко не в патриотизме. Процедура получения ипотеки и вида на жительства в другой стране достаточна сложна.

Можно ли взять кредит в России?

Российские банки не занимаются предоставлением ипотечных кредитов на покупку недвижимости в других странах мира. Прежде всего, по причине высокой затратности процедур проверки зарубежного объекта недвижимости, организовывать которые пришлось бы российским банкам. В результате этого процентные ставки, которые у нас и так в 2-3 раза выше ставок западных банков, превратились бы просто в заоблачные.

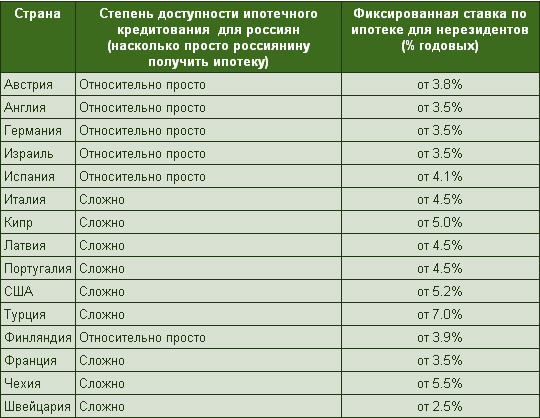

Существует большая группа стран, где получение ипотечного кредита россиянами в принципе возможно, но требования и процедуры банков этих стран являются жёсткими по отношению к нерезидентам (в первую очередь, по отношению к нерезидентам ЕС). На практике это приводит к тому, что процент одобрения ипотечных кредитов для россиян относительно невысок. Вышесказанное относится к Италии, Греции, Португалии, Чехии, США, Турции, Хорватии, Финляндии.

Именно в этих случаях на выручку приходят российские банки. Если покупателю принципиально важно приобрести объект зарубежной недвижимости с использованием кредита, но получить ипотеку в зарубежном банке не удается, то россияне обращаются за кредитом в российский банк – пусть процент по кредиту там и выше.

Сколько стоит?

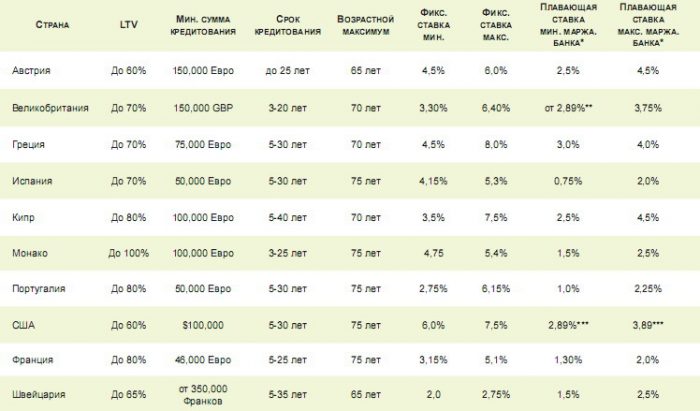

Эксперты рынка недвижимости сходятся в одном: брать ипотечный кредит на покупку зарубёжной недвижимости гораздо выгоднее в иностранном банке, где приобретается недвижимость. Средняя фиксированная ставка по ипотеке в странах ЕС и США составляла 3,5-6% годовых, срок кредитования – 30 лет, размер кредита – 60- 80% от стоимости приобретаемой недвижимости.

По данным экспертов, легче всего россиянам получить кредит в Великобритании, Германии, Испании, Кипре, Франции и Израиле. Наименьшие ставки по ипотечным кредитам отмечаются в Финляндии и Израиле (в пределах 3,1-4,5% годовых). Ипотечные ставки в «базовых» странах ЕС также не высоки – в среднем 3,1%-5% годовых. Остальные условия предоставления займов в принципе схожи для развитых стран.

Страны с наиболее привлекательными условиями по ипотеке для россиян:

| Страна | Размер | Срок | Ставка |

| Великобритания | до 70% | до 20 лет | от 3,3% |

| Германия | до 60% | до 20 лет | от 3,9% |

| Испания | до 60% | до 40 лет | от 4,3% |

| Кипр | до 70% | до 40 лет | от 3,6% |

| Франция | до 80% | до 25 лет | от 2,9% |

| Израиль | до 60% | до 30 лет | от 3,5% |

В какой валюте брать кредит?

Это зависит от срока, на который вы берёте кредит. Если это срок 1-3 года, то, возможно, более эффективны будут кредиты в евро, курс которого отражает сейчас относительную слабость процессов восстановления в европейской экономике. Рублёвый кредит в иностранном банке западной страны получить невозможно. Выбирать, скорее всего, придётся из местной валюты, доллара или евро. Таким образом, вы будете нести валютный риск – при доходе в рублях кредит будет то дорожать, то дешеветь.

Минусы

Для получения ипотеки придётся понести большие транспортные расходы для посещения страны, где располагается объект недвижимости. Важно устранить визовые проблемы – при отсутствии разрешения на посещение иностранного государства бессмысленно покупать в нём недвижимость. Кроме того, если вы не знаете местного языка, то придётся заплатить за перевод документов и консультационные услуги. Эти проблемы могут быть решены агентством недвижимости, которому придётся заплатить процент от сделки.

Несмотря на определённые сложности и неудобства при получении ипотеки на зарубежную недвижимость, ваши деньги и нервы окупятся сторицей, поскольку на сегодняшний день за рубежом предлагают условия более выгодные, чем в России.

Совет Сравни.ру: За рубежом всегда есть компании, основанные россиянами. Обратитесь к ним – так будет легче провести ипотечную сделку.

Американская система кредитования давно служит образцом для банков многих стран мира. При некоторых условиях кредит в США могут взять и иностранные граждане. С иностранцами сотрудничают далеко не все американские банки, и процентные ставки будут несколько выше. Есть смысл задуматься об американском займе в том случае, если вы планируете переехать в США или решили поступить в один из вузов страны.

Знать о том, что представляет собой кредитование в Соединенных Штатах, полезно. Финансовая грамотность в начале XXI века — это одно из самых важных качеств современного потребителя.

Общие сведения о кредитовании в США

Граждане бывшего СССР переезжают в другие благополучные страны. Серьезные масштабы, к примеру, обрела эмиграция в Польшу из СНГ. Обосновываются наши соотечественники в Германии и Франции, Англии и Италии. Особым спросом пользуются Соединенные Штаты Америки, страна больших возможностей, где можно хорошо устроиться, даже если прибыл в государство практически без денег.

Многим нынешним успешным американцам помогли подняться грамотно взятые кредиты. На настоящий момент в США предлагаются виды займов на следующие цели:

- обучение;

- приобретение авто;

- ипотеку;

- бизнес-развитие;

- потребительскую.

Взять кредит в США нерезиденту сложно. Для граждан США кредитование не является проблемой. Система отработана и налажена и в течение многих десятилетий работает безотказно.

Смотрите в видео: информация о кредитах в США

Американские кредиты на образование

В 2022 году американские студенты будут дорого обходиться своим семьям. Сумма примерно в 130 тысяч долларов за четыре года обучения— это дорого для среднестатистического американца. Поэтому многие молодые люди и их родители рассматривают такой вариант, как получение займа в банке.

К числу наиболее популярных в студенческой среде видов кредитования относятся:

- PLUS;

- Stafford;

- Perkins и т. д.

В среднем сумма займа равно 21 000 $. Преимущество кредитов для студентов в том, что возвращать их можно после того, как учащийся получит диплом и начнет работать.

В среднем ставка студенческих займов равна 5–7 %. В процесс кредитования учащейся молодежи вмешалось американское правительство, что сделало возможным постепенное снижение процентных ставок. В США можно найти студенческие кредиты, срок погашения которых составляет более 30 лет.

Так как многие молодые люди из России и других стран СНГ рассматривают как вариант обучение в Америке, условия кредитования здесь могут сделать престижное зарубежное образование более доступным.

Советуем посмотреть: где можно учиться в США бесплатно.

Для иностранных студентов актуальны следующие условия:

- Способность доказать наличие стабильного дохода если не конкретного студента, то его родителей. Подойдут данные о совокупном доходе матери и отца либо одного родителя, но в весомой сумме.

- Поручитель. Им может быть либо американский гражданин, либо легальный резидент.

- Одним из гарантов должно выступать американское высшее учебное заведение.

Самым сложным является третье условия, так как вузы не торопятся поручаться за своих иностранных студентов. На такую меру они идут только в том случае, когда заинтересованы в конкретном студенте.

Кредитование американской ипотеки

Кризис сделал американскую ипотеку намного выгодней, чем она была, к примеру, 10 лет назад. Однако при этом она не стала более популярной, что связано с отсутствием у среднестатистических американских семей денег на приобретение домов и квартир.

Обратите внимание: в видео рассказывают об одном из видов ипотеки в США

Десять лет назад средняя процентная ставка на ипотечный кредит в США равнялась приблизительно 8,5. Условия зависели от региона и статуса приобретаемого жилья. Сегодня средняя ставка по стране не превышает 3,7 %. В большинстве случаев она ниже. Банки, выдающие займы для покрытия ипотеки, вынуждены идти на уступки, чтобы привлечь клиентов.

Получить ипотечный кредит россиянину в американской банковской системе сложно, но возможно. Потратить на процесс придется не один месяц. Ставки для иностранцев составляют от 6 до 8 процентов годовых.

Смотрите в видео: какие документы нужны на ипотеку в США и процесс ее получения

Покупка авто в кредит

В США покупать машины в кредит выгодно. Процентные ставки крайне привлекательны. Сумма переплаты будет невысокой даже в тех случаях, когда приобретается транспортное средство комфорт-класса. Для недорогих машин ежегодно она может быть равна 1 %, а иногда и 0,5 % в год.

Для некоторых марок и моделей в банках предусмотрены кредитные deals, льготы, благодаря которым можно получить машину едва ли не за собственно стоимость.

Если вы приобретаете не льготную машину, процентная ставка будет зависеть от вашей кредитной истории, если таковая имеется, и от класса авто. Хорошая Credit Score позволит сотрудничать с банками на более выгодных условиях.

Советуем посмотреть: . Как купить автомобиль в кредит в Америке (процентная ставка и первый взнос)

В среднем ставка будет 3,28 %, если вы подписываете кредитное обязательство на срок в 72 месяца, покупая новую машину. Для подержанного авто она снизится до 3,06 %. Чем меньше срок, тем выгоднее ставка. Так, на 48 месяцев для ненового авто она будет 2,28 %, для только что сошедшего с заводского конвейера — 2,34 %

Коммерческие кредиты

Для получения кредита на развитие бизнеса в США нужно иметь четко продуманный бизнес-план.

В нем должны рассматриваться следующие направления:

- Направленность бизнеса.

- Информация об имеющихся финансах.

- Планируемые расходы на период кредитования.

- Описание схемы получения доходов и т. д.

В бизнес-план нужно внести все, что указывает на безопасность финансового сотрудничества с вами. Нелишней будет информация о поручителях, структуре управления и т. д.

Если вы намереваетесь получить коммерческий кредит в Соединенных Штатах, обратитесь в Small Business Administration.

Агентство может стать вашим поручителем, а также предоставит информацию о финансовых структурах, с которыми безопасно и выгодно сотрудничать.

Смотрите в видео: как получить кредит на открытие бизнеса в США новичку-иммигранту

Personal Loan — американский потребительский кредит

Одним из наиболее популярных является потребительский кредит в США. У американцев он именуется personal loan. Имеются в виду средства, которые заемщик берет на свои личные нужды. Это может быть крупная покупка или дорогостоящее лечение в клинике. Средняя ставка — 6 %. Конкретные условия зависят от таких факторов, как срок, сумма, кредитная история, заработная плата соискателя и т. д.

В странах СНГ дела с кредитами обстоят не так радужно, как в Европе и Америке. Это стимулирует интерес наших граждан к условиям зарубежных банков.

Соединённые Штаты Америки — страна, которая занимает лидирующие позиции в мире по доступности жилья и низким ставкам по кредитованию. В статье затронем особенности ипотеки, обратим внимание на ставки и условия предоставления кредита для граждан и неграждан США.

Америка – страна с выгодным ипотечным кредитованием, как для самих американцев, так и для иностранцев

Общие положения об ипотеке в США

Многие полагают, что ипотека — разновидность кредита, но, с юридической точки зрения, это неправильно. Ипотека — это не сам кредит, а обеспечительная мера, предусмотренная законодательством США.

Когда человек берёт в банке кредит на приобретение дома, этот дом становится предметом залога, чтобы в случае неисполнения обязательства покупателем, банк мог получить права на это недвижимое имущество. Если же весь кредит выплачен, залоговое обязательство прекращается, и дом переходит в полную собственность покупателя.

Прежде всего, нас интересует особенности кредита на жилые дома в Америке.

Порядок предоставления кредита

Сегодня взять кредит на дом и вместе с ним ипотеку могут как граждане США, так и лица, его не имеющие, но при этом условия будут заметно различаться. Кроме того, есть упрощённый и полный порядки предоставления кредита.

Другая особенность — это возможность получить кредит на покупку не только нового дома, но и недвижимости на вторичном рынке, а также ещё не построенного жилья, и проценты будут не сильно отличаться в этом случае. Во многих странах (например, в России) это невозможно.

Ставки по ипотеке в разных странах мира

Кроме того, если учитывать такие факторы, как уровень жизни в Америке, размер ставок, надёжность финансовой системы, можно сделать вывод, что брать кредит в этой стране очень выгодно. Теперь разберём каждый аспект подробнее.

Виды ипотеки

Кредит на приобретение недвижимости в США называется mortgage. При этом кредиты бывают двух видов: с фиксированной процентной ставкой (Fixed-Rate Mortgage) и с плавающей (Adjustable-Rate Mortgage).

Подавляющее большинство заёмщиков предпочитают первый вид, поскольку здесь ставка меняться не может: за всё время кредитования будет применяться та, что прописана в кредитном договоре.

Особенность плавающей ставки в том, что она здесь обычно на 1-2 процента ниже, однако банк имеет право поднимать её, хотя в принципе может оставить без изменений. Обычно на практике бывает так: в течение 5-10 лет банк обязуется кредитовать по фиксированной ставке, но по истечении этого срока он имеет право изменить её (понизить или повысить).

Таким образом, второй вид сопряжён с определённым риском, выгоднее он в основном тем, кто собирается потом продавать дом.

Виды ипотеки в Америке, залог, процентная ставка – об этой следующий видеоматериал.

Ипотека для граждан США

Кандидат на одобрение ипотеки, являющийся гражданином Америки, должен:

- Быть не моложе 25 лет, но не старше 75.

- Быть официально трудоустроенным в Америке.

- Иметь возможность внести первый взнос по кредит (от 10% до 50% общей суммы).

На этом основные требования заканчиваются, хотя у отдельных банков могут быть свои требования, но не столь существенные.

Ипотека для россиян и других иностранцев

Получить кредит в Америке иностранцу довольно трудно, и сейчас на практике есть немало случаев отказа банков сотрудничать с гражданами из других государств. К сожалению клиенты из России и стран СНГ — одни из самых нежелательных для банков США. Несмотря на это, по статистике около половины иностранных граждан покупают жильё в США в кредит.

Без Грин-карты получить ипотеку в США не удастся

Итак, если вы рассматриваете вариант купить американскую недвижимость в кредит, то главные особенности будут следующими. Стоимость жилья в разных штатах Америки можно посмотреть здесь.

Потребуется представить в банк дополнительные документы. В частности, рекомендательные письма от других банков, справку из бюро кредитных историй, грин-карту. По большей части это нужно для гарантий банку, что кредит будет выплачен.

Все документы (как основные, так и рассмотренные нами дополнительные) должны быть переведены на английский язык.

Процентная ставка

К сожалению, для иностранцев ставка будет выше: как правило, на 1-1,5 процента — и по фиксированной, и по плавающей.

Вообще в Америке ставки выше чем в странах Европы, но существенно ниже, чем в России. Долгие годы в США ставки держались на уровне 3-4%, но сейчас наблюдается их рост. К началу 2022 года она варьируется в районе 5-6%.

Насколько сложно взять ипотеку гражданам РФ за границей

Напомним, что плавающие ставки могут быть несколько ниже, а ставки для иностранцев — выше, причём на 1-1,5%. Таким образом, россиянину, намеревающемуся приобрести дом в США, сегодня следует рассчитывать в среднем на ставку в размере 7,5-8%, хотя опять-таки нужно помнить, что каждый случай индивидуален.

Иностранному гражданину придётся совершить дополнительные действия: оценить жильё (около 500 долларов), застраховать его (около 2% от стоимости дома). Страховать желательно каждый год.

Кроме того, предусмотрен штраф за досрочное погашение кредита (3% от оставшегося долга в первый год, 2% во второй и 1% в третий).

Напомним, что отдельно придётся потратиться на перелёт, временное проживание в Америке и прочие формальные нюансы. Поэтому, если вы всё же задались целью купить жильё в Америке, лучше, если эта цель будет оправдана переездом в Соединённые Штаты.

Прежде чем взять ипотеку, нужно рассчитать сумму платежа, которая будет не слишком обременительна, а уже затем обращаться к лендеру – кредитору. Подробнее в следующем видеоролике.

Документы

Дополнительные документы для иностранных лиц мы уже рассмотрели, теперь поговорим об основных. Итак, лицо, желающее взять кредит в американском банке под ипотеку, должно представить:

- Паспорт (либо это может быть американское водительское удостоверение, грин-карта).

- Номер социального страхования (Social security number).

- Ваша кредитная история.

- Сведения о доходах (как правило, это справка о размере зарплаты за последние 3 года).

- Выписка с банковских счетов в подтверждение того, что на них имеются денежные средства (как правило, за два последних года).

- Копия договора, по которому вы приобретаете дом.

- Иные документы (банки имеют право запрашивать и прочую документацию, всё зависит от конкретного случая).

Дистанционный способ получения кредита для иностранцев

Если у вас имеется открытая американская виза, вам необязательно приезжать в Америку для оформления всех формальностей кредита и ипотеки. Вы можете сделать это дистанционно. Нужно будет воспользоваться услугами организаций, которые специально занимаются этими вопросами, или можно обратиться к юристам.

На каких условиях дают ипотеку в разных странах, в частности в США

Суть в том, что документы заверяются в российском консульстве США, а затем отправляются почтой. Способ в целом довольно оптимальный и выгодный.

Прочие расходы

Мы уже говорили про оценку жилья, эта процедура обойдётся в сумму от 350 до 2000 долларов, однако при стоимости объекта более одного миллиона долларов, заплатить придётся вдвое больше.

Отдельно вам нужно будет оплатить услуги банка по оформлению ипотеки (около 35 долларов).

Потребует уплаты и сбор (примерно 2% от общей суммы кредита).

Первоначальный взнос

Чаще всего он составляет от 10 до 50% суммы кредита (при этом для иностранцев он выше, чем для граждан). Однако некоторые банки могут предоставлять кредит по более низкому первому взносу либо вообще без него. Поэтому потенциальному заёмщику рекомендуется хорошо поискать более выгодные варианты кредитования, предложений на рынке очень много.

Ипотеку в России взять проще, зато в США её легче отдать

Размер кредита

Обычно банки США предоставляют средства на сумму от 100 тысяч и до 20 миллионов долларов. Хотя у каждого банка есть свои особенности, внимательно изучите предложения различных банков.

Срок кредита (ипотеки)

Конкретный срок указывается в кредитном договоре между банком и гражданином. Минимальный срок обычно составляет 5 лет. Если обратиться к практике, то наиболее часто кредит под залог недвижимости (ипотеку) предоставляется на 15-30 лет.

Где выгоднее приобретать недвижимость?

Самая дорогая недвижимость США находится в штатах Калифорния и Гавайи (цена в несколько раз выше, чем в среднем по Америке). Но в других штатах вы можете купить дом заметно дешевле. К ним относится Джорджия, Мичиган, Аризона, Филадельфия и Флорида. Соответственно в них вы сможете быстрее выплатить кредит.

Лучшие штаты для жизни в Америки – список здесь.

Полезное видео. На что стоит обращать внимание при покупке недвижимости в Америке. Рекомендуем посмотреть.

Итоги

Таким образом, взять обеспеченный ипотекой кредит на покупку недвижимости в США вполне реально. И хотя гражданину России будет сложнее, но, если у вас хорошая кредитная история и имеются достаточные денежные средства на счетах, банк с большой долей вероятности одобрит кредит.

Циан.Журнал выяснил, как обстоят дела с ипотекой за границей. Отрицательная ставка — разве такое возможно? А как покупают жилье в тех странах, где ипотека обходится в 28% годовых? Что делать, если живешь в России, но очень хочется приобрести квартирку в Париже на заемные средства?

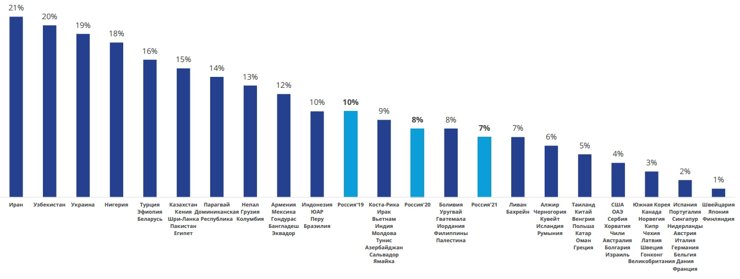

Россияне пристально наблюдают за ключевой ставкой ЦБ и поведением ипотечных ставок. А что происходит с ипотекой в других странах и под какой процент зарубежные банки выдадут кредит на приобретение жилья за пределами отечества (и выдадут ли)?

Подобрать кредит с оптимальными условиями на Циан.Ипотека

Практически во всем мире ставки, условия выдачи и сроки выплат зависят от индивидуальных особенностей каждой сделки. Одна из самых высоких ставок сейчас — в Аргентине (и это веская причина непопулярности ипотеки). А вот в Дании практикуется даже отрицательная ставка — многие думают, что за пользование деньгами банк будет им еще и приплачивать, но это не совсем так — подобные кредиты устроены немного иначе.

Среднегодовые ипотечные ставки в разных странах

(нажмите на картинку, чтобы увеличить)

Таблица составлена аналитиками Colliers на основе данных, предоставленных Numbeo и ЦБ РФ (могут отличаться от данных, которые приводят Циан.Журналу другие эксперты)

Рейтинг стран по стоимости недвижимости (сокращенная версия)

Страна

Средняя стоимость жилья (1 кв. м)

Страна

Средняя стоимость жилья (1 кв. м)

Средняя зарплата по странам мира в 2020 году

Страна

Средняя зарплата в месяц

Страна

Средняя зарплата в месяц

По данным Международной организации труда

Получается, что лишь в некоторых странах выплата жилищного займа обходится без битвы за выживание — допустим, как в США, где средняя зарплата хотя бы сопоставима со стоимостью жилья, а ипотечная ставка не очень высокая.

Для россиян, не являющихся резидентами иностранных государств, ипотечная ставка отличается от предлагаемой гражданам, но все же удастся взять кредит под невысокий процент — например, в Испании, Латвии, на Кипре или в Болгарии. Но обо всем по порядку.

Аргентина, от 24%

Ипотечная ставка в Аргентине считается одной из самых высоких в мире — около 28% (хотя получится найти предложения и под 24%). При этом срок выплат часто растягивается на десятилетия: выплачивать кредит приходится по 20 лет. В результате переплата получается просто огромной!

«Лично я не знаю никого, кто брал бы ипотеку, но знаю, что банки требуют, чтобы размер ежемесячной выплаты не превышал трети семейного дохода — часто это очень сложно в связке “зарплата — кредит — стоимость жилья”», — говорит жительница Буэнос-Айреса Алена Ф.

Более популярна покупка недвижимости в рассрочку: в этом случае вносится большой первоначальный взнос (на него собирают с миру по нитке — по друзьям, родственникам и знакомым), а остальная сумма выплачивается в течение ближайших нескольких лет. Купленную квартиру на этот период выгоднее всего сдавать в аренду — так не приходится думать, где взять денег на погашение долга.

Если заемщик не справится с выплатой долга, квартиру выставят на аукцион — в этом смысле аргентинская практика мало отличается от мировой.

Черногория, 5–8%

В Черногории ипотека инициируется застройщиком: по его желанию и договоренности с банком ипотеку выдают даже иностранцам — несколько таких примеров наблюдала собеседница Циан.Журнала и жительница города Бар Анна К. При этом, по официальным данным, нерезидентам ипотеку не выдают: видимо, это тот редкий случай, когда «нельзя, но если очень хочется, то можно».

Местные пользуются ипотекой в меру. Довольно распространенный вариант — 5–8% на срок до 20 лет. Владельцы примерно трети квартир в построенном 10 лет назад доме свои кредиты всё еще выплачивают. В основном это моряки и бюджетники: у первых высокий доход, а вторых поддерживает государство, предоставляя гарантии и субсидии, уточняет Анна.

США, 3,5–6%

В США ипотечный рынок очень развит и высококонкурентен. Почти любая покупка недвижимости связана с ипотекой, даже если у покупателей есть наличные: считается, что ставки настолько низкие, что свои средства выгоднее вложить в фондовый рынок.

В качестве первого взноса банки обычно требуют 20% стоимости жилья. Если этой суммы у заемщика нет, придется платить специальную страховку (она защитит банк при дефолте заемщика) — PMI (private mortgage insurance).

«В США масса разновидностей ипотеки, — рассказывает житель Техаса Андрей Зеленев. — Чаще всего берут кредит по фиксированной ставке на 30 или 15 лет. Бывает ипотека с плавающей ставкой ARM (adjustable-rate mortgage) — она меняется в зависимости от ситуации на рынке. Распространены смешанные виды ипотек: 1-ARM, 3-ARM, 5-ARM — это значит, что процент остается фиксированным первый год, первые три года или пять лет, а потом становится плавающим (обычно растет, банк меняет ставку раз в год). У такого типа ипотеки ставка сначала существенно ниже, чем у ипотек с фиксированной ставкой, поэтому он подходит покупателю, который уверен, что продаст жилье через условные пять лет».

Есть и другие варианты. Например, balloon loan (заем «воздушный шар»), или balloon payment mortgage. В этом случае заемщик выплачивает некоторую фиксированную сумму (чаще с низким процентом), но в день Х он должен погасить сразу весь заем. Есть вариант, где выплачиваются только проценты — interest-only mortgage. При этом основной долг никогда не уменьшается. Подобные кредиты берут, когда жилье стоит очень дорого.

Еще есть ипотека с отрицательной амортизацией: заемщик ежемесячно платит небольшую фиксированную сумму (меньшую, чем проценты по обслуживанию ипотеки), а разница добавляется к основному кредиту. Это выгодно на подъеме рынка, когда недвижимость дорожает быстрее, чем долг. После ипотечного кризиса 2008 года выдачу ипотечных кредитов с отрицательной амортизацией в 25 штатах запретили.

Для нерезидентов ставка составит 5–7%, но получить ипотеку будет крайне сложно.

Великобритания, от 1,73%

Один из существенных недостатков получения ипотеки в Великобритании — необходимость приносить справку о своем годовом доходе, причем даже высокий доход не всегда гарантирует выдачу займа. Банки скрупулезно считают детей заемщика и подозрительно относятся к другим кредитам — например, на автомобиль, поясняет Лидия Р.

«Для покупки жилья британское правительство разработало специальную программу Help to Buy (правда, она скоро закрывается). Программа рассчитана на 15 лет и субсидирует небольшую часть займа. Впоследствии ее надо будет вернуть, но в момент получения ипотеки дополнительная сумма всегда кстати — например, чтобы увеличить первоначальный взнос», — комментирует наша собеседница.

В Великобритании существует два типа ипотечных кредитов: buy-to-let (впоследствии собственник будет сдавать эту недвижимость в аренду) и residential mortage (заемщик планирует жить в купленной квартире сам).

В зависимости от цели покупки устанавливается и процентная ставка, причем банк будет внимательно следить, чтобы договоренности соблюдались, иначе заемщик рискует быть обвиненным в мошенничестве.

Ставка во многом зависит от первоначального взноса и коэффициента LTV — это соотношение основной суммы займа и стоимости покупаемой недвижимости. Так, при LTV 90% банк предложит ставку в районе 2,91%, а при LTV 60% — 2,14% (оба примера актуальны для пятилетнего срока выплаты). Чем дольше срок выплаты, тем выше ставка: для 10 лет она составить 2,74%, а для двух лет — 1,73%.

Нерезидентам заемные деньги предоставят под 3–5% годовых, обязательное условие — кристально чистая финансовая репутация.

Швейцария, от 1%

Цены на недвижимость в Швейцарии настолько высоки, что населению больше импонирует идея аренды жилья. Тех, кто все же решится на покупку, ждет низкая средняя ипотечная ставка, которая стартует от 1%. Ставка бывает плавающей или фиксированной — во втором случае есть шанс «застолбить» два года, пять или десять лет. Чем быстрее заемщик собирается покончить с выплатами, тем ниже ставка.

Есть на швейцарском ипотечном рынке интересная особенность: разрешено взять на покупку жилья сразу два кредита, один из которых будет оформлен с плавающей ставкой, второй — с фиксированной.

Отрицательная ставка в Швейцарии тоже встречается, но получить ее удастся лишь посредникам, участвующим в покупке (их называют институционными инвесторами): страховым компаниям и пенсионным фондам.

Для нерезидентов ипотечная ставка в Швейцарии равна 2–4%, причем минимальная сумма кредита — €550 тыс.

Франция, 0,5–0,8%

Во Франции ипотечным кредитом называется любой кредит с залогом в форме недвижимости, говорит Ирина Дюпор, соучредитель агентства Immoconcept. При этом зарубежные банки не имеют технической возможности работать с ипотекой во Франции, но вправе принимать другие виды залога — допустим, финансовые активы.

Обязательной является страховка от неплатежей из-за потери трудоспособности, проблем со здоровьем или смерти заемщика.

«В отдельных случаях страховка позволит какое-то время выплачивать кредит за заемщика — это относится не к типу кредита, а к самому заемщику. Также собственник, попавший в трудную ситуацию, может продать недвижимость сам по рыночной цене, не доводя до конфликта с банком и принудительной продажи», — отмечает эксперт.

Кроме того, продолжает Ирина Дюпор, во Франции ипотечный кредит бывает целевым или нецелевым (до недавнего времени нецелевые кредиты были запрещены, к тому же на них выше ставки).

У целевых кредитов ставки льготные — например, дается беспроцентная ссуда на приобретение первого жилья на определенных условиях. При покупке новостроек, когда ипотеку взять нереально из-за отсутствия объекта в момент продажи, используют специальный механизм залога привилегии.

Нерезиденту получить ипотеку во Франции гораздо сложнее, ставка будет выше почти вдвое — 1,2–2,5%.

Дания, от 0%

Несколько лет назад мир облетело фантастическое известие: датский банк Jyske Bank начал выдавать ипотеку под отрицательный процент. Тогда договор оформлялся только на 10 лет и имел особый пункт, который запрещал менять ставку в течение этого срока. Подвох отрицательной ставки раскрылся достаточно быстро — он заключался в нескольких дополнительных платежах.

На сегодняшний день подобных предложений на сайте банка нет, хотя ипотечные ставки все равно низкие — от 0,32 до 2% (в зависимости от размера первоначального взноса и от того, с рассрочкой или без покупается жилье).

В 2021 году примеру Jyske Bank последовало еще несколько крупных датских банков — они предлагают нулевую или отрицательную ставку. В целом в Дании сейчас ставки варьируются от отрицательных до 1–2%.

Ипотека за рубежом для нерезидентов

Испания

Довольно просто нашим соотечественникам получить ипотечный кредит в Испании — как на новостройки, так и на «вторичку». Ставка колеблется от 2,5 до 4%, банк выдает до 70% стоимости жилья (чаще 50%) максимум на 30 лет.

При этом придется доказать легальность средств — показать налоговые декларации за последние несколько лет. Для сравнения: резидентам ипотеку выдают под 1,8–2,8%.

Кипр

Другой популярный среди россиян вариант — ипотека на Кипре. Для резидентов ставка равна 2,5%, но нерезидентам выходит дороже: от 3,5 до 5%, банк выдаст до 70% от стоимости (чаще 60%).

К моменту окончания выплат заемщику должно быть не больше 65 лет. Также заемщику нужно подтвердить, что у него есть стабильный хороший доход, и продемонстрировать выписку по счету из банка: потенциальный должник должен располагать суммой не менее 30–40% стоимости объекта.

При выдаче ипотеки банки на Кипре взимают с клиента за свои услуги около 1% суммы кредита.

Латвия

В Латвии для россиян-ипотечников размер ставки составит 4–7% (для резидентов ипотечная ставка равна 3–4%). Обычный банк выдает кредит сроком не более 10 лет, при этом максимальный размер ежемесячных выплат заемщика не должен превышать 50% его дохода.

Срок выплат может быть увеличен — он зависит от возраста клиента и типа приобретаемого недвижимого имущества: например, молодой иностранец будет претендовать на максимальный период, если приобретает объект в новостройке.

Банки Латвии очень внимательно относятся к нерезидентам, досконально проверяя легальность всех доходов за последние несколько лет. В зависимости от документов, подтверждающих доход, и ликвидности объекта у каждого заявителя будет индивидуальная ставка и период. Банки Латвии берут комиссию €1,5–2,5 тыс. за выдачу ипотеки.

Болгария

Нередко берут россияне ипотеку и в Болгарии. Нерезидентам кредит доступен при наличии трудового договора на год и более или если россиянин состоит в браке с резидентом страны, который выступит как поручитель. Ставка — от 2,5 до 3,5% (для резидентов она такая же), банк выдаст до 70% стоимости недвижимости (в евро или болгарских левах).

Дополнительные условия: срок кредита — не более 25 лет, возраст заемщика — от 21 года до 65 лет. Большинство банков ограничивает сумму ипотеки для нерезидентов €100 тыс. Сумма ежемесячных взносов не должна превышать 30% доходов заемщика.

Автор статьи

Читайте также: