Как сделать возврат займа от сотрудника на расчетный счет

Обновлено: 30.04.2024

Компании или лично директор могут предоставлять сотрудникам заемные средства для различных нужд. Эксперты 1С рассматривают случаи взаимоотношений по договорам займа организации и сотрудника, исчисления и удержания НДФЛ с материальной выгоды от экономии на процентах и с полученных процентов, а также порядок отражения операций в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Заем - денежная операция, заключающаяся в получении денег в долг на определенных условиях возврата.

Регламентируется договор займа нормами главы 42 ГК РФ.

Займодавцем и заемщиком может быть и физлицо, и организация. Заем выдается под проценты и беспроцентно.

В договоре процентного займа обычно указывается величина годового процента, например 5%. Для ежемесячных расчетов используется величина процента за 1 день. Дневной процент займа составляет 1/365 часть от годового (или 1/366 для високосного года). При годовом проценте 5% величина процентов за 1 день в 2019 году составляет примерно 0,0137 % (5/365).

Если заем был получен не с первого числа, то дневной процент займа умножается на оставшееся количество дней в месяце, за который начисляются проценты. В месяце выдачи займа расчет производится со дня, следующего за днем выдачи займа и по последнее число месяца. В месяце погашения — с первого числа месяца по день погашения займа. Если расчет процентов производится за целый месяц, то дневной процент займа умножается на календарное количество дней в месяце. И при годовом проценте 5 % величина процентов за апрель 2019 года равна 0,410959 % (30 х 5/365).

1С:ИТС

Подробнее о договоре займа см. в справочнике «Договоры: условия, формы, налоги» раздела «Консультации по законодательству».

Организация — займодавец, сотрудник — заемщик

Сотрудник может получить у работодателя заем для различных целей, среди которых приобретение или строительство жилья, прочие нужды. Порядок предоставления займов сотрудникам и условия возврата устанавливаются локальным нормативным актом организации.

Если сотруднику предоставляется беспроцентный заем или процентная ставка по договору меньше 2/3 ключевой ставки ЦБ РФ, то у него появляется материальная выгода от использования заемных средств, облагаемая НДФЛ (см. пп. 1 п. 1, пп. 1 п. 2 ст. 212 НК РФ).

В соответствии с НК РФ организация, выдавшая заем сотруднику, становится налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Доход в виде материальной выгоды по займам и НДФЛ следует исчислять ежемесячно по состоянию на последнее число каждого месяца и удерживать из ближайших денежных выплат.

Материальная выгода рассчитывается по формуле:

СумЗ х (2/3 КлСт – ПгСт) х Дм / Дг,

- где Дм — количество календарных дней в месяце расчета. Если в расчетном месяце заем выдается или погашается, то дни учитываются только после получения/до погашения соответственно;

- Дг — количество дней в году (365 либо 366);

- СумЗ — сумма займа по состоянию на момент расчета;

- КлСт — ключевая ставка ЦБ РФ, действующая на последнее число месяца. Ключевая ставка ЦБ РФ — это минимальная процентная ставка, по которой ЦБ РФ предоставляет кредиты коммерческим банкам на срок в 1 неделю. На 30.04.2019 КС составляет 7,75 %, а 2/3 от этой ключевой ставки составляют примерно 5,17 %;

- ПгСт — процентная годовая ставка. Если процент годовой ставки, под который выдан заем, оказывается меньше этой величины, то возникает материальная выгода.

Сумма рассчитанной материальной выгоды облагается НДФЛ. Размер налоговой ставки по НДФЛ, которая применяется к материальной выгоде от экономии на процентах, зависит от налогового статуса получателя такого дохода:

- для налогового резидента РФ — 35 %;

- для налогового нерезидента РФ — 30 %.

Для налоговых нерезидентов, имеющих особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты, в первую очередь — нерезиденты), ставка НДФЛ на материальную выгоду составляет 30 %.

Удержать НДФЛ необходимо при ближайшей денежной выплате. Перечислить удержанный налог в бюджет следует в срок не позднее первого рабочего дня, после того как НДФЛ был удержан.

Обратите внимание, если заем выдан на приобретение жилья (квартиры, дома, комнаты, долей в них), об этом прямо указано в договоре займа и сотрудник получил в ИФНС уведомление о подтверждении права на имущественный вычет в связи с покупкой жилья, то матвыгода по этому займу не облагается НДФЛ.

1С:ИТС

Подробный пример отражения в «1С:Зарплате и управлении персоналом 8» редакции 3 и в других программах 1С удержания основного долга и процентов по договору займа с сотрудником см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Инструкции по учету в программах „1С“».

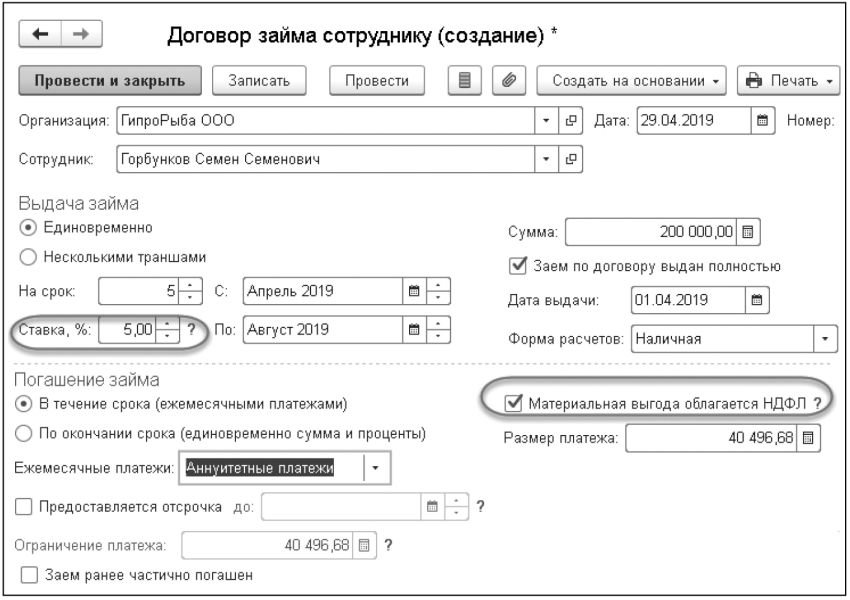

Доход в виде материальной выгоды и НДФЛ с него в «1С:Зарплате и управлении персоналом 8» редакции 3 рассчитываются в соответствии с законодательством РФ. Кроме того, в соответствии с настройками документа Договор займа (рис. 1) в программе автоматически рассчитывается месячная сумма погашения основного займа и удерживается в документе Начисление зарплаты и взносов на закладке Погашение займов. Таким образом, ежемесячно автоматически уменьшается сумма займа (СумЗ). Датой возникновения материальной выгоды в программе считается дата уплаты процентов, то есть дата начисления заработной платы.

Рис. 1. Документ «Договор займа сотруднику»

Для подключения возможностей программы по отражению операций по удержаниям в счет возврата займа, регистрации материальной выгоды, расчету и учету НДФЛ необходимо в настройках расчета зарплаты (меню Настройка — Расчет зарплаты) установить флаг Выдаются займы сотрудникам. Тогда в меню Расчет зарплаты становится доступен блок документов Займы сотрудников:

- Договор займа между сотрудником и организацией — регистрирует все условия займа: сумму и порядок выдачи, годовой процент и необходимость удержания НДФЛ, порядок погашения долга и процентов. Можно получить печатную форму договора займа и приложения к нему — График погашения займа;

- Выдача займа сотруднику — может быть сформирован на основании документа Договор займа и регистрирует факт выдачи денежных средств сотруднику;

- при необходимости изменения в договор займа применяется документ Изменение условий договора займа сотруднику;

- из зарплаты сотрудника удерживается сумма в счет погашения займа в соответствии с графиком платежей документом Начисление зарплаты и взносов;

- досрочные погашения займа фиксируются документом Погашение займа сотруднику.

Сотрудник — займодавец, организация — заемщик

Случается, что предприятию для текущей хозяйственной финансовой деятельности нужны дополнительные финансовые средства. И при этом сотрудник (например, руководитель, учредитель организации) готов предоставить эти средства в долг.

Такую сделку в соответствии с требованиями ГК РФ следует зарегистрировать договором займа в письменной форме. Если заем беспроцентный, то возвращаемые организацией сотруднику суммы не являются его доходом и не облагаются НДФЛ.

В противном случае у сотрудника возникнет налогооблагаемый доход (ст. 208, ст. 209 НК РФ). Суммы начисленных процентов — это доход сотрудника с кодом 1011.

В соответствии с НК РФ организация, выплачивающая проценты по займу сотруднику, становится налоговым агентом по НДФЛ в отношении этого дохода.

Для налоговых резидентов применяется ставка НДФЛ 13 % по доходу от процентов. Для всех нерезидентов, включая тех, кто имеет особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты), ставка НДФЛ на получаемые проценты составляет 30 %, так как такой доход не является оплатой труда.

В «1С:Зарплате и управлении персоналом 8» редакции 3 предустановленных настроек для начисления дохода в виде процентов по займу нет, но такой вид оплаты можно настроить самостоятельно, применяя стандартные механизмы программы. Для настройки нового вида расчета, например «Проценты по займу», в плане видов расчета Начисления следует предварительно создать ряд показателей для регистрации годового процента и ежемесячного остатка займа. Назовем эти показатели соответственно «Годовой процент» и «Остаток займа».

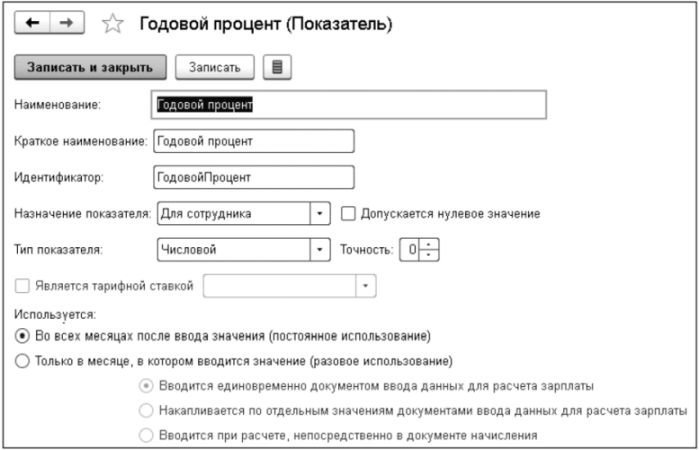

Показатели настраиваются в меню Настройки — Показатели расчета зарплаты. Показатель «Годовой процент» остается неизменным на протяжении всего периода возврата долга сотруднику (рис. 2).

Рис. 2. Настройка показателя «Годовой процент»

Поля формы настройки показателя «Годовой процент» следует заполнить следующим образом:

- Наименование и Краткое наименование — Годовой процент;

- Идентификатор — ГодовойПроцент. По умолчанию поле Идентификатор заполняется автоматически из поля Наименование путем удаления пробелов;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует выбрать Числовой;

- Точность выбирается 0. Предполагается, что процент будет целым числом, иначе следует задать возможное число десятичных знаков;

- Используется — переключатель устанавливается в положение Во всех месяцах после ввода значения (постоянное использование). Такое использование означает, что показатель вводится и изменяется в кадровых документах.

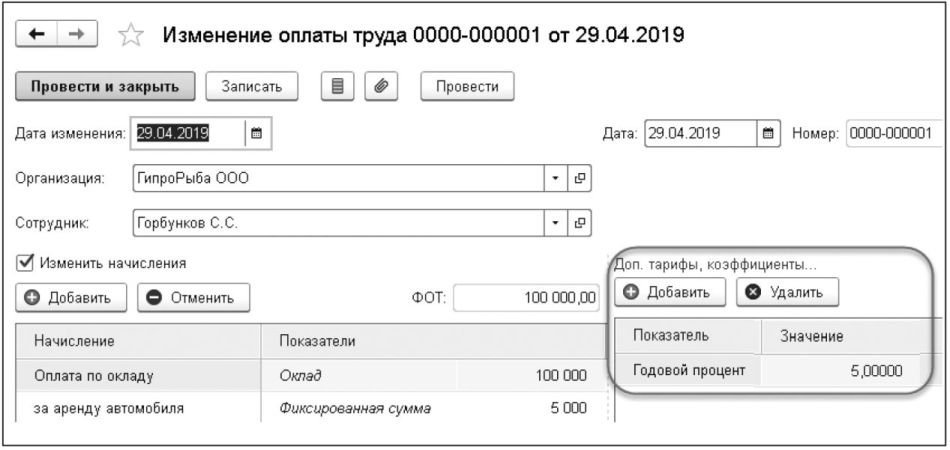

Для регистрации показателя «Годовой процент» в программе «1С:Зарплата и управление персоналом 8» редакции 3 для сотрудника, одолжившего организации денег под проценты, можно использовать документ Изменение оплаты труда (меню Расчет зарплаты).

В документе Изменение оплаты труда (рис. 3) для выбранного сотрудника устанавливается флаг Изменить начисления. В табличной части документа Доп. тарифы, коэффициенты кнопкой Добавить следует внести в соответствующие поля созданный ранее показатель «Годовой процент» и указать его значение, например «5».

Рис. 3. Документ «Изменение оплаты труда»

Второй показатель, необходимый для расчета ежемесячных процентов, — «Остаток займа». Предполагается его редактировать ежемесячно перед расчетом процентов.

Поля формы настройки показателя «Остаток займа» следует заполнить следующим образом:

- Наименование и Краткое наименование — Остаток займа;

- Идентификатор — ОстатокЗайма;

- Назначение показателя следует выбрать Для сотрудника;

- Тип показателя следует установить Числовой;

- Точность выбирается 2. Предполагается, что сумма может быть в рублях и копейках;

- Используется следует выбрать Только в месяце, в котором вводится значение (разовое использование). При этом переключатель необходимо установить в положение Вводится при расчете, непосредственно в документе начисления. Такое использование означает, что показатель вводится непосредственно в расчетном документе (например, Разовое начисление) и не распространяется на расчеты в других документах.

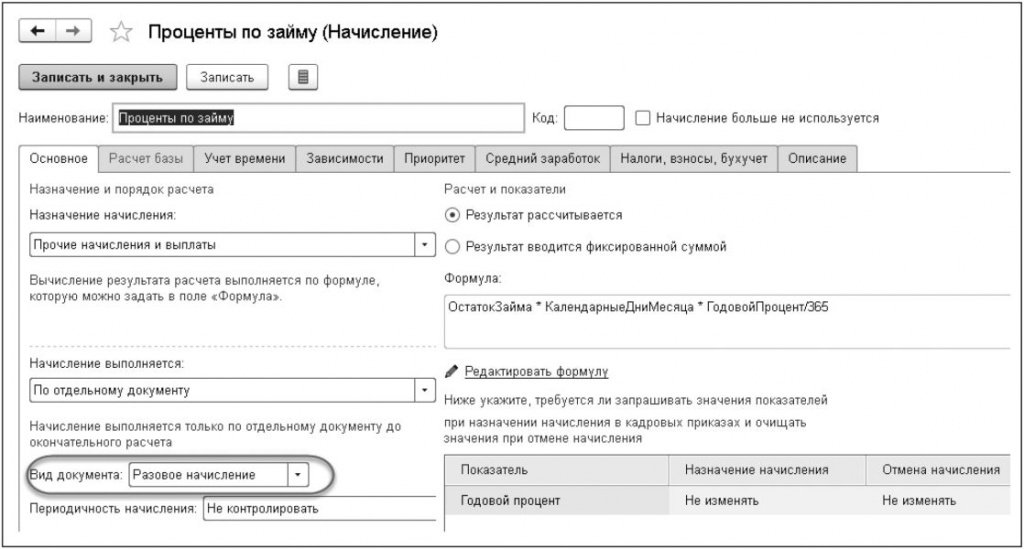

При настройке начисления «Проценты по займу» (рис. 4) следует предусмотреть, что этот показатель будет регистрироваться именно типовым документом Разовое начисление.

Рис. 4. Настройка начисления «Проценты по займу»

Настройка расчета процентов производится в программе в регистре видов расчета Начисления (меню Настройки).

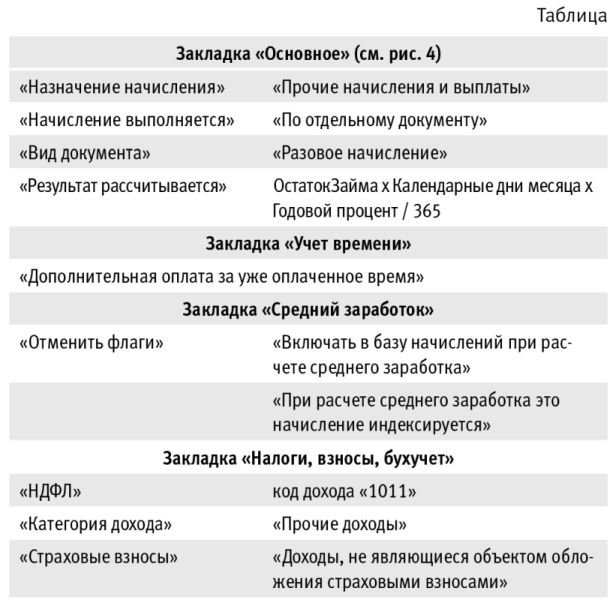

Во вновь созданном начислении «Проценты по займу» поля формы следует заполнить в соответствии с таблицей:

Настроенное таким образом начисление позволяет расчитывать проценты в целых месяцах. В первом и последнем месяце расчета придется вручную скорректировать суммы, если даты получения/погашения займа не приходятся на первое/последнее число месяца соответственно.

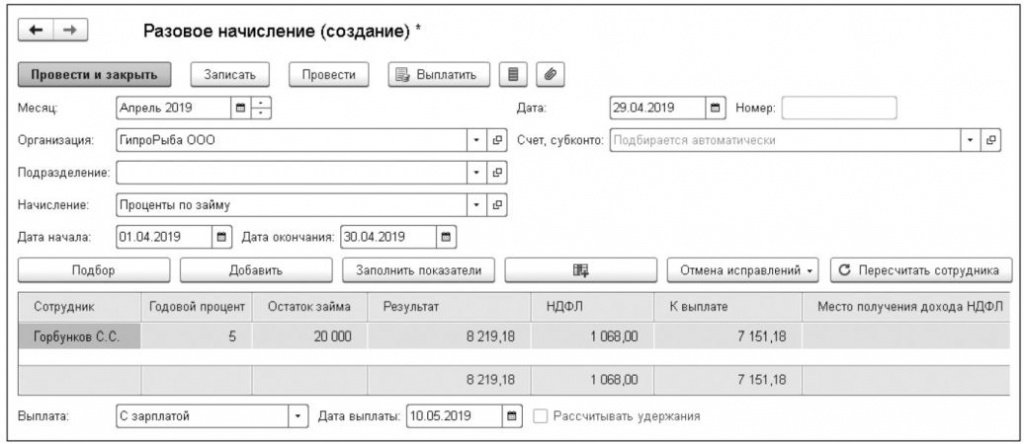

Начисление «Проценты по займу» подразумевает, что ежемесячно в документ Разовое начисление (меню Расчет зарплаты) следует вносить «Остаток займа» (рис. 5). При этом автоматически рассчитываются проценты (в поле Результат) и НДФЛ.

Рис. 5. Документ «Разовое начисление», регистрирующий начисление «Проценты по займу» и НДФЛ

От редакции. Используя механизмы настройки показателей, шаблонов ввода, формул и начислений в «1С:Зарплате и управлении персоналом 8» редакции 3, можно автоматизировать различные расчеты, в том числе предусмотреть и автоматический расчет остатка займа. Многообразие возможностей настроек продемонстрировано на лекции «Настройка программы „1С:Зарплата и управление персоналом 8“ редакции 3 на конкретных примерах», которая состоялась в 1С:Лектории 25.04.2019. С видеозаписью можно ознакомиться в 1С:ИТС на странице 1С:Лектория .

Каковы особенности заключения договора займа с работником? Можно ли удержать сумму займа из заработной платы? Какая сложилась судебная практика по вопросу о правомерности удержания работодателем суммы непогашенной части займа из выплат, предусмотренных при увольнении? Как отражаются в бухгалтерском учете операции, связанные с предоставлением работнику займа? Каков порядок налогового учета при предоставлении работнику процентного займа?

Особенности заключения договора займа с работником.

Заключение договора займа с работником свидетельствует о возникновении между ним и работодателем гражданско-правовых отношений, и их следует рассматривать отдельно от трудовых.

К сведению

Согласно п. 1 ст. 807 ГК РФ по договору займа одна сторона (заимодавец) передает или обязуется передать в собственность другой стороне (заемщику) деньги, вещи, определенные родовыми признаками, или ценные бумаги, а заемщик обязуется возвратить заимодавцу такую же сумму денег или равное количество других полученных им вещей того же рода и качества либо таких же ценных бумаг.

При составлении договора займа с сотрудником работодателю необходимо учитывать следующие особенности:

Такой договор должен быть заключен в простой письменной форме (п. 1 ст. 808 ГК РФ).

Обязательным условием договора является отражение суммы займа и срока, на который он выдается. Также в нем следует указать способ передачи суммы займа работнику (из кассы организации, посредством перечисления на счет работника), порядок его возврата (в том числе досрочного), ответственность работника за несвое-временный возврат суммы займа и процентов за пользование им.

По общему правилу резиденты РФ не вправе заключать договоры займа в иностранной валюте (ч. 1 ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»). Законным платежным средством на территории РФ является рубль, следовательно, сумма займа должна быть выражена в рублях. При этом формулировка условия договора займа в иностранной валюте может быть такой: по настоящему договору заимодавец передает заемщику денежные средства в сумме, эквивалентной 1 000 (одной тысяче) долларов США. Заем выдается в рублях. Расчет суммы займа производится по курсу доллара США по отношению к рублю, установленному Банком России на дату выдачи займа.

В договоре займа может быть предусмотрено, что обязательство подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах. В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом либо соглашением сторон (ст. 140, 317, п. 2 ст. 807 ГК РФ).

В договоре необходимо указать, является заем процентным или беспроцентным. При выдаче процентного займа в договоре следует отразить размер процентов (процентную ставку). Если в договоре займа между работодателем и работником процентная ставка не установлена, то по умолчанию она считается равной ставке рефинансирования, действовавшей в соответствующие периоды (п. 1 ст. 809 ГК РФ). То есть, если в договоре нет прямого указания на то, что заем является беспроцентным, он таковым и не является. Для того, чтобы заем являлся беспроцентным, в договоре нужно прописать условие о неначислении процентов, например: проценты за пользование заемными денежными средствами по настоящему договору не начисляются.

Размер процентов может быть установлен в договоре с применением ставки в виде фиксированной или переменной величины либо иным путем, позволяющим определить надлежащий размер процентов на момент их уплаты. Также стороны вправе закрепить в договоре займа наиболее удобный порядок уплаты процентов: наличными денежными средствами в кассу либо безналичным путем посредством перечисления на расчетный счет, ежемесячно или в конце срока займа и т. д. Если в договоре займа это не отражено, заемщик обязан уплачивать проценты ежемесячно до дня возврата суммы займа включительно (п. 2, 3 ст. 809 ГК РФ).

К сведению

Срок и порядок возврата займа прописываются в договоре по соглашению сторон. Если они в договоре не закреплены, то в соответствии с п. 1 ст. 810 ГК РФ заемщик обязан возвратить сумму займа в течение 30 дней с момента предъявления требования со стороны заимодавца. Стороны могут установить срок возврата займа, совпадающий со сроком выдачи заработной платы.

В гражданском законодательстве не конкретизированы способы возврата суммы займа. Это означает, что в договоре можно предусмотреть возврат работником займа наличными денежными средствами через кассу организации или безналичным путем посредством перевода денежных средств на ее расчетный счет.

Можно ли удержать сумму займа из заработной платы?

Перечень оснований для удержания из зарплаты работника денежных сумм является закрытым и расширительному толкованию не подлежит (ст. 137 ТК РФ). При этом общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, – 50 % заработной платы, причитающейся работнику (ст. 138 ТК РФ).

Вместе с этим в Письме от 26.09.2012 № ПГ/7156-6-1 Роструд высказал следующее мнение: в названных статьях речь идет об удержаниях из заработной платы, которые производятся независимо от волеизъявления работника с целью погашения его задолженности перед работодателем или иными лицами. Работник может распорядиться своей заработной платой по своему усмотрению, в том числе путем погашения кредита, представив соответствующее заявление в бухгалтерию работодателя. При этом положения ст. 138 ТК РФ в данном случае не применяются.

К сведению

В Определении от 03.11.2011 № 33-5426/2011 Ленинградский областной суд пришел к выводу, что нормы трудового законодательства, в частности ст. 137, 138 ТК РФ, не должны распространяться на ситуации, когда между сторонами возникают гражданско-правовые отношения.

Следует отметить, что работодатель обязан извещать работника в письменной форме об общей денежной сумме, подлежащей выплате, а также о размерах и основаниях произведенных удержаний (ст. 136 ТК РФ). При этом погашение займа рассматриваемым способом, даже по волеизъявлению работника, считается удержанием из заработной платы, а такое основание ст. 137 ТК РФ не предусмотрено.

Кроме того, заработная плата должна выплачиваться непосредственно работнику, за исключением случаев, когда другой способ выплаты устанавливается федеральным законом или трудовым договором (ч. 5 ст. 136 ТК РФ). Следовательно, условие об ином порядке выплаты заработной платы должно быть зафиксировано в дополнительном соглашении к трудовому договору (ч. 2 ст. 57 ТК РФ).

К сведению

Для того чтобы избежать претензий при проверках, работодателю и работнику можно заключить дополнительное соглашение об изменении условий трудового договора относительно способа выплаты заработной платы, если такие условия не были установлены трудовым договором. Кроме того, работнику следует написать заявление об удержании суммы займа и процентов по нему из заработной платы.

Досрочный возврат займа.

Возможность досрочного погашения займа желательно предусмотреть при оформлении договора. В случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 80 ГК РФ).

Прощение работодателем долга по договору займа.

В отдельных ситуациях работодатель может пойти навстречу работнику и простить ему долг по договору займа (например, в связи с тяжелым материальным положением работника). Данное решение можно оформить письменным соглашением сторон о прощении долга или договором дарения. В случае прощения задолженности по договору займа у работника возникает доход, подлежащий обложению НДФЛ (п. 1 ст. 41, п. 1 ст. 210 НК РФ).

Действия работодателя в ситуации, когда работник не возвращает заем.

При неисполнении работником обязательства по возврату займа работодатель вправе потребовать его возврата, уплаты процентов за пользование займом (если они были установлены договором), а также процентов на сумму долга, предусмотренных ст. 395 «Ответственность за неисполнение денежного обязательства» ГК РФ, или взыскания неустойки, если она была согласована сторонами (п. 1 ст. 811 «Последствия нарушения заемщиком договора займа» ГК РФ). Нормы трудового законодательства об ограничении материальной ответственности работника перед работодателем в данном случае не применяются, так как факт наличия или отсутствия трудовых отношений между определенными лицами не влияет на гражданско-правовые отношения между теми же субъектами.

К сведению

Если работник откажется возвращать заем, то взыскать непогашенную сумму займа работодатель вправе в том порядке, который прописан в договоре займа. Срок обращения работодателя в суд о взыскании непогашенной суммы займа составляет три года со дня, когда он узнал или должен был узнать о нарушении своего права (ст. 196, 200 ГК РФ).

Увольнение работника до выплаты работодателю полной суммы займа.

Условия возврата займа при увольнении работника ранее погашения его суммы нужно прописать в договоре займа.

Обращаем внимание на неоднозначность судебной практики по вопросу удержания средств по договору займа, заключенному с работником, из выплат, предусмотренных при увольнении.

В Определении Третьего кассационного суда общей юрисдикции от 18.01.2021 по делу № 2-4352/2019 рассмотрены требования работника о взыскании задолженности по заработной плате, компенсации за неиспользованный отпуск, выплате выходного пособия, а также о компенсации морального вреда.

Суть дела заключается в следующем: работник обратился в бухгалтерию с целью получения денежных средств, предусмотренных трудовым законодательством и соглашением о расторжении трудового договора, однако в осуществлении выплат ему было отказано. В ответе на претензии работодатель сообщил, что возврат денежных средств невозможен, так как между сторонами заключен также договор займа. Работник счел действия организации незаконными и обратился в суд.

Суд первой инстанции поддержал работодателя. Арбитры отметили, что организация заключила с сотрудником договор займа, в котором предусмотрена возможность удержания остатка суммы займа (его части) из выплат, положенных при увольнении. Сотрудник был согласен со всеми условиями займа, договор не оспаривал, потому должен его соблюдать.

Однако суды апелляционной и кассационной инстанций с такой позицией не согласились. Они отметили, что в ТК РФ указаны случаи, когда возможно удержание из зарплаты и иных выплат в пользу работника. Долг по договору займа к ним не относится. Сотрудник не подавал отдельного заявления об удержании денежных средств. Следовательно, организация не вправе зачесть выплаты, предусмотренные при увольнении, в счет гражданско-правового договора.

В итоге все исковые требования работника были удовлетворены.

В исковом требовании работник указал, что при увольнении работодатель не произвел с ним полный расчет.

Изучив материалы дела, суд признал действия работодателя правомерными: согласно договору займа в случае увольнения заемщика из организации не выплаченная им сумма займа удерживается из выплат, положенных работнику при увольнении. Если сумма удержаний при этом не покрывает полную сумму займа, заемщик обязан возвратить его остаток в течение 10 календарных дней после увольнения до полного погашения займа.

С учетом неоднозначности судебной практики работодателю не следует связывать договор займа с трудовыми отношениями.

Отражение в бухгалтерском учете операций по предоставлению работнику займа.

Для целей бухгалтерского учета сумма займа, предоставленная работнику, не признается расходом (п. 2 Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99), утвержденного Приказом Минфина России от 06.05.1999 № 33н).

Займы, предоставленные работникам (как процентные, так и беспроцентные), учитываются на счете 73, субсчет 1 «Расчеты по предоставленным займам». Кроме того, процентный заем можно учитывать на счете 58, субсчет 3 «Предоставленные займы» (п. 2, 3 Положения по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02), утвержденного Приказом Минфина России от 10.12.2002 № 126н).

К сведению

Выбранный вариант учета займов, предоставленных работникам, необходимо закрепить в рабочем плане счетов при формировании учетной политики (п. 4 Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008), утвержденного Приказом Минфина России от 06.10.2008 № 106н).

В бухгалтерском балансе займы работникам, выданные под проценты, должны сформировать показатель строки 1170 «Финансовые вложения» разд. I «Внеоборотные активы» или строки 1240 «Финансовые вложения (за исключением денежных эквивалентов)» разд. II «Оборотные активы».

При предоставлении работнику займа в бухучете необходимо сделать следующие записи:

Дебет 73/1 (58/3) Кредит 51 (50) – отражена сумма займа, выданного работнику;

Дебет 73/1 (58/3) Кредит 91/1 – начислены проценты по займу;

Дебет 51 (50, 70) Кредит 73/1 (58/3) – получены проценты по займу;

Дебет 70 Кредит 68 – удержан НДФЛ (при получении работником материальной выгоды от экономии на процентах);

Дебет 51 (50, 70) Кредит 73/1 (58/3) – отражен возврат суммы займа.

Налоговый учет при предоставлении работнику процентного займа

Суммы займа, предоставленные работнику, не включаются в состав расходов организации по налогу на прибыль (п. 12 ст. 270 НК РФ), а суммы займа, возвращенные работником организации, не учитываются в составе доходов по налогу на прибыль (пп. 10 п. 1 ст. 251 НК РФ).

Что касается процентов, полученных по договору займа от работника, они признаются внереализационным доходом в следующем порядке (п. 6 ч. 2 ст. 250 НК РФ):

при методе начисления – организация ежемесячно включает проценты в состав доходов (если срок действия договора займа приходится на несколько отчетных (налоговых) периодов) (п. 6 ст. 271 НК РФ);

при кассовом методе – организация учитывает проценты в составе доходов на дату получения ею денежных средств (п. 2 ст. 273 НК РФ).

Если договором рублевого займа установлены пониженные проценты (меньше 2/3 ставки рефинансирования), у работника возникает материальная выгода в виде разницы между ставкой договора и 2/3 ставки рефинансирования (пп. 1 п. 2 ст. 212 НК РФ), подлежащей обложению НДФЛ по ставке 35 % (п. 2 ст. 224 НК РФ).

При прощении долга у работника возникает доход в виде безвозмездно полученной суммы денежных средств. Этот доход формирует основную налоговую базу, которая определяется отдельно от налоговых баз, указанных в пп. 1 – 8 п. 2.1 ст. 210 НК РФ (пп. 9 данного пункта).

От редакции

Подробно о том, надо ли начислять страховые взносы на сумму прощенного займа, а также о порядке обложения НДФЛ дохода в виде прощенного долга вы можете прочитать в статье Н. И. Будаковой «Организация простила работнику заем: налоговые последствия», № 1, 2020.

Не признается доходом работника и не подлежит обложению НДФЛ материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, предоставленными на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (пп. 1 п. 1 ст. 212 НК РФ).

Предприятие выдало двум работникам беспроцентную ссуду на потребительские нужды. В настоящее время работники не могут полностью погасить ссуду. Предприятие готово списать задолженность по ссуде за счет нераспределенной прибыли. Один работник после планируемого предприятием прощения долга по не полностью погашенной денежной ссуде будет продолжать работать на предприятии, другой работник, являющийся пенсионером, может уволиться, возможно, как до, так и после прощения долга.

Какими документами нужно оформить списание задолженности? Облагается ли сумма прощенного долга НДФЛ и страховыми взносами?

Рассмотрев вопрос, мы пришли к следующему выводу:

При прощении долга физическим лицам у них возникает доход, подлежащий обложению НДФЛ. С доходов, полученных физическими лицами при прощении долга, организация, по общему правилу, в качестве налогового агента обязана исчислить и удержать сумму НДФЛ.

В том случае, если прощение долга не обусловлено трудовыми отношениями (трудовые договора не содержат обязательств по предоставлению работникам беспроцентных ссуд и обязательств простить в дальнейшем долг), операции про прощению долга работникам не имеют ярко выраженного регулярного характера и производятся вне зависимости от результатов труда работников, объекта обложения страховыми взносами в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний не возникает.

Для оформления прощения долга целесообразно оформить договор дарения. Для прощения задолженности должен быть оформлен первичный документ, определенный для указанных целей руководителем экономического субъекта и содержащий обязательные реквизиты, предусмотренные ч. 2 ст. 9 Закона N 402-ФЗ.

Обоснование вывода:

Исходя из положений ГК РФ выдача работнику беспроцентной ссуды в денежной форме может быть классифицирована как предоставление ему займа (ст. 807 ГК РФ). По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

При этом в соответствии со ст. 809 ГК РФ, если иное не предусмотрено законом или договором займа, заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. В рассматриваемой ситуации стороны предусмотрели, что ссуда является беспроцентной.

Прощение долга является одним из способов прекращения обязательства, при котором обязательство прекращается освобождением должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора (ст. 415 ГК РФ).

В п. 3 информационного письма Президиума ВАС РФ от 21.12.2005 N 104 говорится о том, что отношения кредитора и должника по прощению долга можно квалифицировать как дарение, только если судом будет установлено намерение кредитора освободить должника от обязанности по уплате долга в качестве дара.

В рассматриваемой ситуации предприятие прощает работникам долг за счет нераспределенной прибыли, то есть без предъявления каких-либо встречных требований, поэтому сделка по прощению долга может быть квалифицирована как дарение.

Так, согласно п. 1 ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом.

НДФЛ

Согласно ст. 209 НК РФ объектом обложения НДФЛ признается доход, полученный налогоплательщиками:

- от источников в РФ и (или) от источников за пределами РФ - для физических лиц, являющихся налоговыми резидентами РФ;

- от источников в РФ - для физических лиц, не являющихся налоговыми резидентами РФ.

Доходом для целей исчисления НДФЛ признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, определяемая в соответствии с главой 23 НК РФ (ст. 41 НК РФ).

На основании п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. 212 НК РФ.

При прощении организацией долга работнику с него снимается обязанность по возврату полученных денежных средств, с этого момента у работника образуется экономическая выгода (доход) в виде суммы прощенного долга, которая подлежит обложению НДФЛ (смотрите также письмо Минфина России от 22.01.2010 N 03-04-06/6-3).

Таким образом, при прощении долгов физическим лицам у них возникает доход, подлежащий обложению НДФЛ.

При этом необходимо учитывать, что в силу п. 28 ст. 217 НК РФ не подлежат обложению (освобождаются от налогообложения) НДФЛ доходы физических лиц, не превышающие 4 000 рублей, в виде стоимости подарков, полученных налогоплательщиками от организаций или индивидуальных предпринимателей.

Положения п. 28 ст. 217 НК РФ применяются независимо от того, в какой форме (денежной или натуральной) осуществлено дарение в пользу физического лица (письмо Минфина России от 23.11.2009 N 03-04-06-01/302). Следовательно, в налоговую базу по НДФЛ включается сумма прощенного долга, превышающая 4000 рублей (смотрите также письмо Минфина России от 05.04.2011 N 03-04-06/6-75).

С доходов, полученных физическими лицами при прощении долгов, организация, по общему правилу, в качестве налогового агента обязана исчислить и удержать сумму НДФЛ (п.п. 1, 2 ст. 226 НК РФ).

Страховые взносы в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования

Отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный фонд обязательного медицинского страхования, регулируются Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ).

В соответствии с ч. 1 ст. 7 Закона N 212-ФЗ объектом обложения страховыми взносами для плательщиков страховых взносов признаются, в частности, выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

В то же время ч. 3 ст. 7 Закона N 212-ФЗ предусмотрено, что не относятся к объекту обложения страховыми взносами выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав).

В письме Минздравсоцразвития России от 27.02.2010 N 406-19 также указывалось на то, что не относятся к объекту обложения страховыми взносами согласно ч. 3 ст. 7 Закона N 212-ФЗ выплаты и иные вознаграждения, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), и договоров, связанных с передачей в пользование имущества (имущественных прав). Таким образом, в случае передачи подарка (в том числе в виде денежных сумм) работнику по договору дарения, заключенному в письменной форме, у организации объекта обложения страховыми взносами на основании ч. 3 ст. 7 Закона N 212-ФЗ не возникает (смотрите также письмо Минздравсоцразвития России от 05.03.2010 N 473-19).

Арбитражная практика по данному вопросу исходит из того, что прощение долга не может рассматриваться в качестве выплаты в рамках трудовых отношений для ситуаций, когда из содержаний договоров ссуды не усматривается оснований для соотнесения их с трудовыми договорами; обязательства сторон по договорам ссуды не поставлены в зависимость от исполнения работником своей трудовой функции; трудовые договоры не содержат обязательств заявителя предоставить работникам беспроцентный целевой заем, а также не содержат обязательств в дальнейшем простить долг (постановления ФАС Поволжского округа от 17.12.2013 N Ф06-24/13 по делу N А65-4684/2013, от 29.08.2013 N Ф06-7733/13 по делу N А65-18176/2012, от 20.06.2013 N Ф06-4139/13 по делу N А65-19012/2012, от 21.05.2013 N Ф06-3747/13 по делу N А65-18287/2012).

Таким образом, вопрос об обложении страховыми взносами при прощении долга работникам организации не является однозначным и может привести к судебным спорам.

По нашему мнению, в том случае, если прощение долга не обусловлено трудовыми отношениями (трудовые договора не содержат обязательств по предоставлению работникам беспроцентных ссуд и обязательств простить в дальнейшем долг), операции про прощению долга работникам не имеют ярко выраженного регулярного характера и производятся вне зависимости от результатов труда работников, объекта обложения страховыми взносами не возникает.

В отношении прощения долга работнику, который, вероятнее всего, уволится, снизить вероятность возникновения споров может прощение долга после прекращения с ним трудовых отношений.

Страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

Правовые, экономические и организационные основы обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний установлены Федеральным законом от 24.07.1998 N 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний" (далее - Закон N 125-ФЗ).

В соответствии с п. 1 ст. 20.1 Закона N 125-ФЗ объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы.

По аналогии со страховыми взносами, предусмотренными Законом N 212-ФЗ, при разрешении споров суды исходят из того, что прощение долга не является выплатой в рамках трудовых отношений, а факт наличия трудовых отношений между обществом и его работниками не служит основанием для признания всех выплат, которые производятся работникам, оплатой за их труд. Списание единовременных целевых займов не связано с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет нерегулярный характер, произведено вне зависимости от результатов труда работника и не предусмотрено в трудовых договорах (постановление ФАС Поволжского округа от 16.01.2014 N Ф06-1142/13 по делу N А65-8302/2013).

На наш взгляд, при соблюдении тех же условий, что и для страховых взносов, предусмотренных Законом N 212-ФЗ, объекта обложения страховыми взносами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний не возникает.

Оформление документов

Как уже отмечалось выше, прощение долга в рассматриваемой ситуации может быть квалифицировано как дарение.

В соответствии с п. 2 ст. 574 ГК РФ договор дарения движимого имущества должен быть заключен в письменной форме только в случае, если дарителем является юридическое лицо и стоимость дара превышает три тысячи рублей или если договор содержит обещание дарения в будущем. В остальных случаях договор дарения может заключаться в устной форме.

С учетом приведенных выше разъяснений касательно страховых взносов представляется целесообразным оформление прощения долга договором дарения.

Операции по прощению долга являются фактами хозяйственной жизни в понимании ст. 3 Закона N 402-ФЗ, следовательно, подлежат оформлению первичными учетными документами (ч. 1 ст. 9 Закона N 402-ФЗ).

Состав и формы первичных учетных документов определяются руководителем экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета (ч. 4 ст. 9 Закона N 402-ФЗ, информация Минфина России от 04.12.2012 N ПЗ-10/2012). При этом каждый первичный учетный документ должен содержать реквизиты, предусмотренные ч. 2 ст. 9 Закона N 402-ФЗ.

Таким образом, для прощения задолженностей должен быть оформлен первичный документ, определенный для указанных целей руководителем экономического субъекта и содержащий обязательные реквизиты, предусмотренные ч. 2 ст. 9 Закона N 402-ФЗ.

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Горностаев Вячеслав

1 апреля 2014 г.

Подборка наиболее важных документов по запросу Возврат займа сотрудником через кассу (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Возврат займа сотрудником через кассу

Открыть документ в вашей системе КонсультантПлюс:

Постановление Седьмого арбитражного апелляционного суда от 15.06.2020 N 07АП-2271/2020(1,2) по делу N А03-11549/2019

Требование: О взыскании задолженности по договорам займа основного долга и процентов на сумму займа и процентов за пользование чужими денежными средствами.

Решение: В удовлетворении требования отказано. Как верно установлено судом первой инстанции материалы дела содержат доказательства, свидетельствующие о возврате займа по договорам. То обстоятельство, что единоличный исполнительный орган в документах (договорах, расходных кассовых ордерах и акте сверки) расписывался от имени своего неуполномоченного сотрудника, при установлении, что фактически от имени общества расписывался директор, не свидетельствует о не возврате ответчиком займа. При установлении факта нарушения директором общества Машковым А.В. действующего законодательства и причинения убытков обществу, ответственность за указанное нарушение должен нести директор общества, а не ответчик, который вернул займы. Более того, займы выдавались путем безналичного перечисления денежных средств именно директором общества.

Открыть документ в вашей системе КонсультантПлюс:

Постановление Одиннадцатого арбитражного апелляционного суда от 13.05.2021 N 11АП-4882/2021 по делу N А65-24857/2020

Требование: О взыскании задолженности по договору займа, процентов за пользование чужими денежными средствами.

Решение: Требование удовлетворено. Ответчиком не представлено каких-либо доказательств, что лицо, указанное в представленном на обозрение расходно-кассовом ордере, является работником истца и что указанное лицо было уполномочено истцом на получение денежных средств от ответчика в счет погашения договора займа от 25.06.2019, соответствующая доверенность не представлена. Кроме того, суд первой инстанции принял во внимание, что представленный на обозрение представителем истца расходно-кассовый ордер выписан на сумму превышающую установленную законом (100 000 руб.), что само по себе является нарушением учетно-бухгалтерской финансовой дисциплины. Доказательства наличия в кассе истца суммы в размере 3 440 594 руб. 20 коп. без ее инкассации на расчетный счет на день выдачи не представлены.

Статьи, комментарии, ответы на вопросы: Возврат займа сотрудником через кассу

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: Каковы особенности заключения договора займа с работником?

(Консультация эксперта, Государственная инспекция труда в Нижегородской обл., 2022) Гражданское законодательство не содержит указания на способы возврата суммы займа. Следовательно, в договоре можно предусмотреть возврат займа работником наличными денежными средствами через кассу организации или безналичным путем посредством перевода денежных средств на ее расчетный счет.

Нормативные акты: Возврат займа сотрудником через кассу

Использован релиз 3.1.18

Погасить заём можно расчетом удержаний при начислении ежемесячной заработной платы с помощью документа "Начисление зарплаты и взносов" (раздел Зарплата – Начисление зарплаты и взносов – закладка "Займы") в соответствии с указанными в договоре условиями (порядком погашения и размером ежемесячного платежа или единовременной суммы). При этом автоматически рассчитываются суммы начисленных процентов за пользование заемными средствами, а также суммы в счет погашения процентов и основного долга и, если требуется, материальная выгода и соответствующий НДФЛ.

Если сотрудник возвращает деньги самостоятельно, то необходимо зарегистрировать документ "Погашение займа сотруднику" (раздел Зарплата – Займы сотрудникам – кнопка "Создать" – Погашение займа сотруднику) (рис. 1).

Документ "Погашение займа сотруднику" предназначен для фиксации факта внесения сотрудником суммы по займу вне графика погашения платежей. При вводе документа сначала идет погашение основного долга. Погашение процентов этим документом возможно только после погашения основного долга. При очередном расчете займов в документе "Начисление зарплаты и взносов" (рис. 2) рассчитывается сумма основного долга, которая должна быть погашена на текущую дату, а также разница между этой суммой и суммой основного долга, погашенной внеочередным платежом – остаток к погашению. Если остаток больше, чем очередной платеж по графику, то сумма очередного платежа по основному долгу не меняется, вычисляется новый процент от остатка суммы к погашению. Если остаток равен нулю, т. е. сотрудником внесен весь долг по займу, при начислении зарплаты вычисляется только материальная выгода и НДФЛ с нее. В том случае, когда сумма в счет возврата займа будет превышать сумму остатка заработной платы, которая может быть выплачена сотруднику после всех удержаний с более высоким приоритетом (НДФЛ, по исполнительным листам), за сотрудником образуется долг, который должен быть погашен внесением наличных непосредственно в кассу организации. Факт уплаты долга через кассу в программе также можно зарегистрировать с помощью этого документа.

В программе можно сформировать отчет "Займы сотрудникам" о состоянии взаиморасчетов по займам (раздел Зарплата - Отчеты по зарплате - Займы сотрудникам или из документа "Договор займа сотруднику" по кнопке "Печать") (рис. 3).

Автор статьи

Читайте также: