Банковский шлюз что это

Обновлено: 07.05.2024

Jason Fernando is a professional investor and writer who enjoys tackling and communicating complex business and financial problems.

Charles is a nationally recognized capital markets specialist and educator with over 30 years of experience developing in-depth training programs for burgeoning financial professionals. Charles has taught at a number of institutions including Goldman Sachs, Morgan Stanley, Societe Generale, and many more.

What Is a Payment Gateway?

A payment gateway is a technology used by merchants to accept debit or credit card purchases from customers. The term includes not only the physical card-reading devices found in brick-and-mortar retail stores but also the payment processing portals found in online stores. However, brick-and-mortar payment gateways in recent years have begun accepting phone-based payments using QR codes or Near Field Communication (NFC) technology.

Key Takeaways

- Payment gateways are the consumer-facing interfaces used to collect payment information.

- In physical stores, payment gateways consist of the point of sale (POS) terminals used to accept credit card information by card or by smartphone.

- In online stores, payment gateways are the “checkout” portals used to enter credit card information or credentials for services such as PayPal.

- Payment gateways are distinct from payment processors, which use customer information to collect payments on behalf of the merchant.

- There are also payment gateways to facilitate payment in cryptocurrencies, such as Bitcoin.

How Payment Gateways Work

The payment gateway is a key component of the electronic payment processing system, as it is the front-end technology responsible for sending customer information to the merchant acquiring bank, where the transaction is then processed.

Payment gateway technologies are always evolving to reflect new consumer tastes and technical capacities. In the past, terminals would accept credit cards using magnetic strips and required paper signatures from the customer. With the development of chip technologies, the signature phase could be removed in favor of a personal identification number (PIN) entered directly into the payment gateway hardware. Today, contactless purchases are also available, with many customers now using their phones as a payment device instead of plastic credit cards.

The architecture of a payment gateway will differ depending on whether it is an in-store gateway or an online payment portal. Online payment gateways will require application programming interfaces (APIs) that allow the website in question to communicate with the underlying payment processing network. In-store payment gateways will utilize a POS terminal that connects to the payment processing network electronically using either a phone line or an Internet connection.

Payment Gateway vs. Payment Processor

A payment gateway is distinct from a payment processor, a service that connects the customer's bank to the merchant account and facilitates the actual movement of money. You can think of these like two halves of the transaction: a payment gateway collects customer information for payment, and a payment processor uses that information to contact the customer's bank and the merchant account, debiting one account and crediting the other.

Definitions

A payment gateway collects customer card information and encrypts it for later processing.

A payment processor uses that information to charge the customers' bank or credit card provider.

Example of a Payment Gateway

Merchants can gain access to payment gateway systems through merchant acquiring bank partnerships, or else they can select their own payment gateway system. Large banks such as Bank of America (BAC) and JPMorgan Chase (JPM) have sophisticated payment gateway systems that they offer to customers along with their own merchant acquiring bank services. Ultimately, merchants can choose a variety of payment gateway technologies as long as they are compatible with the merchant acquiring bank that is being used for payment processing.

One recent example of a payment gateway is Square (SQ), which emphasizes flexible mobile payments for retail businesses. The company’s Square Reader technology allows customers to easily accept payments at ad-hoc locations such as conventions or farmer’s markets, or through roaming storefronts such as food trucks.

With the Square Reader payment gateway technology, a merchant can attach a small piece of hardware to their mobile phone which allows the customer to swipe their payment card for processing through the mobile phone’s electronic connection. The Square Reader sends the payment information to a merchant’s acquiring bank which then processes the information for the merchant momentarily.

It is likely that new products will continue to increase the versatility and speed of payment gateways. In recent years, blockchain startups have even introduced payment gateways for cryptocurrencies.

Payment Gateway FAQs

How Much Does a Payment Gateway Cost?

Payment gateways typically charge a combination of initial setup fees, a flat monthly fee, and a small fee for each transaction. Some gateways may also charge a fraction of each purchase. For example, Square charges a ten-cent fee on most card transactions, as well as 2.6% of payment volume. Stripe charges 2.9%, plus thirty cents per transaction. There may also be fees for equipment and installation.

What Is a White Label Payment Gateway?

A white label payment gateway is a payment gateway whose branding can be customized according to their client's preferences. This allows merchants to receive payments through third-party services while using their own name and brand.

Can I Build My Own Payment Gateway?

While you could build a payment gateway from scratch, it would probably be too expensive to be worthwhile. Softjourn estimates that building a minimal gateway, to process credit and debit card transactions could cost a quarter of a million dollars, not to mention additional headaches of international transactions, foreign currencies, and regulatory compliance.

Is Google Pay a Payment Gateway?

Google Pay is a digital wallet that makes it easier to interact with payment gateways. Instead of carrying around a credit or debit card, users can store encrypted card data on their phones, allowing them to safely pay without having their cards present.

Is PayPal a Payment Gateway or Processor?

While sometimes described as a payment provider, PayPal provides similar services to both a payment gateway and a payment processor. PayPal's merchant accounts share many properties with a processor, allowing merchants to safely accept and redeem payments to their bank accounts. PayPal also offers a gateway service called PayFlow.

The Bottom Line

Payment gateways are an important feature of the digital economy. By allowing customers to safely and securely share their credit card information, these systems reduce some of the barriers to online commerce. While the first payment gateways consisted of simple card-reading devices, they are now sophisticated systems to collect and authenticate PIN numbers, signatures, and other data for merchant transactions.

Платежный шлюз — это сервис, который авторизует и обрабатывает платежи по дебетовым/кредитным картам для онлайн-мерчантов и традиционных розничных, оффлайн торговцев. Платежный шлюз способствует бесперебойному прохождению таких транзакций, шифруя конфиденциальные данные и передавая их между платежным порталом (веб-сайт или мобильное устройство) и банком/процессором платежей.

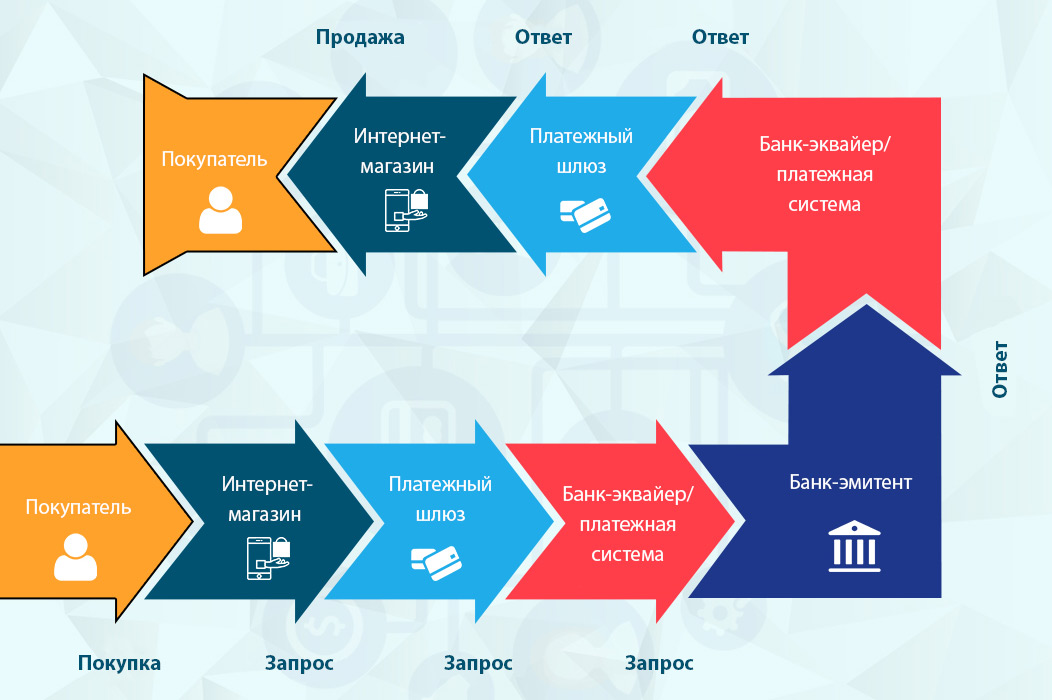

Принцип работы платежного шлюза

В общем и целом, платежные шлюзы облегчают связь между вашим веб-сайтом или специализированным магазином, обработчиком платежей и банком, выпустившим кредитную карту, используемую для совершения покупки. Безопасность является основным компонентом всех платежных шлюзов, поэтому каждая транзакция, которая происходит между мерчантом и банком-эмитентом, шифруется для защиты конфиденциальной финансовой информации.

Хотя процесс транзакции занимает всего несколько секунд, в течение этого короткого промежутка времени выполняется несколько шагов. Как только клиент получает запрос на защищенную страницу оплаты и размещает заказ, данные по транзакции (номер кредитной карты, дата, CVV код) шифруются и отправляются вашему процессору платежей через шлюз. Процессор платежей связывается с банком-эмитентом кредитной карты и получает обратную связь в форме подтверждения или отклонения транзакции. Затем ответ передается на платежный шлюз, который передает его на ваш сайт. Наконец, информация интерпретируется и генерируется соответствующий ответ. Если сделка была одобрена, продавец выполняет заказ.

5 широко используемых платежных шлюзов в 2020

В нашем небольшом обзоре будут присутствовать как уже устоявшееся компании, так и не настолько широко известные, но тем не менее, динамично развивающиеся организации.

Так же, компания предоставляет MO/TO платежи. Эта функция идеально подходит для мерчантов, которые принимают заказы от своих клиентов по почте или телефону.

Основная плата за транзакцию составляет 2.9% + 0.3$. Кроме того, присутствует ряд дополнительных сборов, которые включают:

- Плату за настройку шлюза — 49$.

- Ежемесячный фиксированный платеж — 25$.

- Плата за чарджбэк — 25$.

WePay

WePay — это решение для онлайн-платежей, которое было разработано для обеспечения оптимальных условий оплаты для своих пользователей. Компания тесно сотрудничает с платформами, предоставляя полностью интегрированные платежные услуги и услуги по управлению рисками, чтобы пользователи могли предоставлять сквозные пользовательские интерфейсы, которые они хотят, не принимая на себя ненужные накладные расходы.

WePay является надежным партнером для более чем тысячи платформ, помогая сделать их платежи максимально удобными, простыми и безопасными. Он предоставляет множество функциональных возможностей для различных бизнес индустрий.

WePay проводит платежи для США, Канады, Великобритании.

Комиссии WePay

- Плата за транзакцию составляет 2.9% + 0.3$.

- Для ACH платежей — 1% + 0.3$.

- Плата за чарджбэк — 15$.

Skrill

Skrill является одним из самых популярных платежных шлюзов во всем мире, который максимально нацелен на лучшем обслуживании клиентов. Компания является одним из платежных сервисов, который позволяет мерчантам обслуживать своих клиентов более эффективно, не беспокоясь о задержках платежей.

Skrill начал предоставлять свои услуги по электронным платежам в 2001 году. Компания завоевала мировой рынок и на данный момент его клиентами являются одни из лучших брендов в мире. Благодаря инновационным решениям и возможностям, Skrill предоставляет услуги клиентам из различных индустрий.

Компания так же имеет в своем распоряжении престижные награды, такие как Deloitte Technology Fast 50 Award, EGP B2B Award и ряд других, что делает ее вполне заслуживающей доверия организацией.

Компания позволяет проводить платежи в более чем 200 странах мира. Для получения более подробной информации, на сайте есть список стран с которыми Skrill НЕ сотрудничает.

Комиссии Skrill

За отправку денег на другой кошелек Skrill взимается комиссия в размере 1,9% от отправленной суммы, при этом сумма сбора ограничивается эквивалентом 20 евро. Вы также платите комиссию за конвертацию валюты в размере 3,99% по оптовому курсу Skrill.

Комиссия за вывод средств составляет:

- MasterCard — 4.99%.

- Visa — 7.5%.

- Bank Transfer — 5.5 EUR.

PaySpace

PaySpace международный провайдер платежей который работает в сфере B2B. Компания предлагает свои услуги мерчантам малого, среднего и крупного бизнесам и работает как с low-risk, так и с high-risk индустриями. Компания успешно разработала оригинальное программное обеспечение для предотвращения мошенничества и продолжает наращивать свой опыт, осваивая новые рынки и расширяя список решений для обработки платежей.

Кроме того, PaySpace довольно гибок и может предложить своим клиентам настраиваемую платежную среду для удовлетворения конкретных потребностей ваших клиентов.

К преимуществам компании можно отнести:

- Рекуррентные платежи.

- Возможность осуществлять выплаты на карту любого банка мира.

- Эффективное решение для предотвращения мошенничества.

- Более 150 альтернативных способов оплаты, как локальных так и глобальных

- Возможность процессить любую валюту, в том числе биткоин.

PaySpace также предоставляет функцию оспаривания чарджбеков, что позволяет сэкономить время и деньги мерчантов.

На сайте компании нет списка доступных стран, однако в службе поддержки сообщают что компания может работать с мерчантами из более чем 170 стран.

Комиссии PaySpace

Плата за транзакцию начинается от 1.2% + 0.3$. Так же присутствует комиссия за чарджбэк 20$.

2Checkout

2Checkout — одна из ведущих глобальных платежных платформ, которая позволяет компаниям принимать онлайн и мобильные платежи от покупателей по всему миру, с локализованными вариантами оплаты и множеством возможностей, предназначенных как для мерчантов, так и для отдельных клиентов.

Платформа поддерживает различные методы проведения транзакции и поддерживает различные бизнес индустрии по всему миру.

Среди доступных 2Checkout методов оплаты: MasterCard, Visa, Discover, American Express, Diners Club, JCB, дебетовые карты и Paypal. Имея глобальную покрытие на более чем 200 рынках, 2Checkout предоставляет локализованные опции, позволяя мерчантам настраивать платформу по мере необходимости, для продажи на языке и валюте клиента, а также предоставлять локализованные варианты оплаты, предлагаемые на этом рынке.

Компания имеет сертификат PCI DSS Level 1 и использует собственные алгоритмы для обнаружения мошенничества. 2Checkout, также, использует токенизацию для обеспечения безопасности во время проведения транзакций.

Комиссии 2Checkout

Компания предлагает своим клиентам комиссию в размере 2,9% + 0.3$ для предприятий, оборот которых составляет менее 50 000 долларов США в месяц на картах. За международные транзакции взимается дополнительный сбор в размере 1%.

Что такое платежный шлюз? Как он работает? Как подойти к выбору платежного шлюза для сайта? Мы ответим на эти и другие вопросы, так что усаживайтесь по удобнее.

Платежный шлюз - что это?

Что происходит в промежутке, когда клиенты вводят номер банковской карты, и когда вы получаете оплату? Как происходит оплата? За это вы можете благодарить платёжные шлюзы.

Процесс оплаты через 2 Checkout

Они выполняют роль посредника, обрабатывая введённую при оформлении заказа информацию, производя авторизацию и переводя платежи продавцам. Они также используются и в классической торговле. Так зачем же нам использовать платёжный шлюз?

Они берут на себя шифрование важной информации – например, данных банковской карты каждого клиента. А также помогают вашему сайту отвечать определённым стандартам, обеспечивая безопасные транзакции между вами и клиентами.

Кроме этого платежные шлюзы экономят время и сокращают объем работы. Они также обеспечивают гибкость в способах оплаты, которые могут использовать клиенты. Что повышает вероятность совершения продаж, расширяя возможности клиентов по выбору подходящего способа оплаты.

Что нужно иметь в виду при выборе платёжного шлюза

Когда речь заходит о сторонних инструментах, необходимо оценить особенности каждого из них. Вот пять важных факторов, которые необходимо принять во внимание.

Безопасность

Вам нужен платёжный шлюз, предоставляющий возможность проведения безопасной оплаты для ваших клиентов.

И заметьте, что отображение эмблем безопасности – мощный инструмент. Более 80% потребителей чувствуют себя в безопасности, видя логотипы заслуживающих доверие сервисов приема платежей , использующихся на сайте .

Стоимость

За транзакции, проведённые от имени вашей компании, придётся платить комиссию. Поэтому обратите внимание на стоимость услуг выбранного платежного шлюза.

Эти комиссии могут включать в себя плату за транзакции, выписки, за возврат денег, за ведение счёта, сборы с клиентов за использование определённого метода оплаты.

Возможные методы оплаты

Чем проще для клиентов осуществить оплату заказа, тем более вероятно, что они его сделают. Используя на сайте платёжный шлюз, предоставляющий широкий выбор методов оплаты, вы увеличиваете ваши продажи.

40% участников исследования сказали, что они будут чувствовать себя в большей безопасности, покупая у компании, предлагающей большой набор методов оплаты. Подумайте об этом.

Совместимость

Важным является и то, как выбранный сервис приема платежей интегрируется в вашу текущую платформу, как с технической, так и с дизайнерской точки зрения.

Расположение платежной формы

Некоторые платёжные шлюзы позволяют клиентам производить транзакции оплаты прямо на их сайте, тогда как другие ведут пользователей на другой сайт для завершения заказа.

Некоторые платежные шлюзы предоставляют API , который внедряется непосредственно на ваш сайт, другие перенаправляют посетителей на сторонние сервисы. Подумайте, что обеспечит лучший пользовательский опыт для ваших покупателей. Если клиенты доверяют вашему сайту, они будут не против дополнительного перенаправления.

Выбор платёжного шлюза

Теперь перейдём к выбору платёжного шлюза. Мы подобрали десять лучших платежных шлюзов и выделили все их ключевые особенности.

Amazon Payments

Вливайтесь в команду гиганта электронной коммерции , чтобы предоставить своим клиентам проверенный и знакомый путь осуществления платежей на вашем сайте.

- Интеграция с сайтом осуществляется при помощи API . Это значит, что Amazon Payments легко настроить под существующий дизайн сайта. Зачастую это так же просто, как добавить бесплатный плагин . Кроме этого транзакции осуществляются прямо на вашем сайте.

- Amazon доступен на всех устройствах.

Цена: 2.9% + $0.30 за транзакцию внутри страны

WePay

- WePay оснащен средствами обработки сложных платежей, таких как платежи от нескольких лиц или краудфандинговые кампании, и работает с сайтами различных размеров.

- WePay предлагает удобную службу поддержки для компаний, использующих их платёжный шлюз.

- WePay предлагает современные методы платежей, такие как Apple Pay и Android Pay .

Цена: 2.9% + $0.30 за транзакцию

Стандартные платежи PayPal

PayPal имеет статус ветерана электронной коммерции.

- PayPal доказал свою успешность: платежный шлюз приносит компаниям, использующим его, до 44% дополнительной конверсии при оплате. Система предоставляет онлайн-поддержку и широкую совместимость корзины покупок со всеми основными платформами электронной коммерции.

- Доступны различные версии данной платформы, такие как PayPal Payments Pro , PayPal Express Checkout и Braintree .

- Всего за 15 минут вы сможете добавить простую кнопку PayPal на сайт.

Недостатки? Клиентам придётся покинуть сайт, чтобы оплатить совершенную покупку ( обновитесь до версии Pro, чтобы принимать платежи прямо на сайте – за $30 в месяц ).

Цена: 2.9% + $0.30 за транзакцию внутри страны

Цена: 2.9% + $0.30 за транзакцию

2Checkout

2Checkout предоставляет настраиваемые шлюзы оплаты и простую интеграцию с сайтом.

- Поддерживает15 различных языков и 87 валют.

- Сервис предоставляет лёгкий в настройке API .

- Доступная техническая документация .

Цена: 2.9% + $0.30 за транзакцию внутри страны

Dwolla

С помощью Dwolla продавцы могут принимать банковские платежи. Компания также предоставляет плагины корзины покупок и расширение для интеграции с сайтом.

- Предлагает быстрые переводы для платежей ACH .

- API .

- Высокая степень безопасности.

Цена: Свяжитесь с Dwolla для получения информации.

Stripe

Stripe предоставляет обширную функциональность. Этот шлюз используют Pinterest , Lyft , Slack и OpenTable .

- Предоставляет клиентам возможность купить продукт непосредственно из твита и сохранить информации о банковской карте для последующего совершения покупок в один клик.

- Сервис Sigma от Stripe позволяет просматривать данные о продажах и прочую аналитику в режиме реального времени.

- Поддерживает альтернативные варианты оплаты, такие как Alipay , ACH и Bitcoin .

Цена: 2.9% + $0.30 за транзакцию внутри страны

Worldpay

Worldpay предлагает различные платёжные решения.

- Worldpay включает в себя настраиваемые карты лояльности.

- Персонализированные отчёты о вашем бизнесе.

- Поддерживает более 300 способов оплат.

Merchant E-Solutions

Merchant e-Solutions – это сервис для приема онлайн , мобильных или наличных платежей .

- Предоставляет персональную консультацию по установке.

- Круглосуточная служба поддержки.

- Легкий в настройке API .

Цена: Различные комиссии — смотрите Прайс-лист

Simplify Commerce

Simplify Commerce - подразделение MasterCard , работа которого нацелена на облегчение получения платежей для вашего бизнеса.

- Простая интеграция с помощью Ruby , PHP , Python и Java

- Использование на iOS и Android .

- Высокая степень защиты пользовательских транзакций.

Цена: Смотрите Варианты оплаты

Сравнение 10 лучших платёжных шлюзов в сравнении

Хотите увидеть все шлюзы рядом и проанализировать потенциальные недостатки? Ваше желание для нас закон!

Платёжные шлюзы в сравнении (1-5)

Платёжные шлюзы в сравнении (6-10)

Заключение

Выбрав подходящий платёжный шлюз для сайта, вы улучшите пользовательский опыт и мотивируете клиентов делать заказы.

Пожалуйста, опубликуйте свои комментарии по текущей теме материала. За комментарии, подписки, дизлайки, лайки, отклики огромное вам спасибо!

Пожалуйста, оставьте свои отзывы по текущей теме статьи. Мы очень благодарим вас за ваши комментарии, отклики, подписки, дизлайки, лайки!

Платежный шлюз является аппаратно-программным комплексом (программным обеспечением), которое позволяет произвести автоматизацию процесса приема платежей через сеть интернет. Шлюз создается платежной системой, которая задает его спецификацию и впоследствии несет ответственность за его техническую поддержку. Благодаря этой разработке осуществляется подключение Вашего сайта к банковской системе обработки платежей. При наличии соответствующего доступа банк обрабатывает и инкассирует операции, которые производятся на Вашем интернет-ресурсе. Как правило, владельцы сайтов или магазинов в глобальной сети используют платежные шлюзы, которые предоставили им банки или эквайры. Если речь идет о крупных компаниях, обрабатывающих одновременно большое число денежных операций, в таком случае работа с собственной платежной программой обходится значительно дешевле, чем с арендованной.

Состав и принцип работы

Зачастую платежные шлюзы разделяются на несколько частей.

Форма оплаты. Представляет собой страницу на сайте продавца, содержащую HTML-форму, которая обладает рядом важных параметров (суммой заказа, идентификатором продавца и комментарием платежа). После активации формы покупатель будет перенаправлен на шлюз оплаты.

Преимущества в использовании платежного шлюза

Основным преимуществом пользования индивидуального платежного сервиса является возможность его адаптации к Вашим потребностям. Кроме этого:

- платежная система быстро поможет расширить функциональность данного программного обеспечения без необходимости каких-либо действий с Вашей стороны;

- Вам нет необходимости тратить деньги на дорогостоящее оборудование, разработку ПО, беспокоиться о сохранности данных клиентов;

- покупатель предоставляет информацию исключительно платежной системе, а не продавцу.

Объемы электронной коммерции растут из года в год. Безопасность и удобство приема платежей онлайн-бизнесу может обеспечить платежный шлюз. О принципах работы этой системы читайте в материале.

Что такое платежный шлюз?

Платежный шлюз — это техническое решение, которое позволяет владельцам онлайн-бизнеса принимать оплату на вебсайте с помощью банковских карт. И обеспечивает проверку данных клиентов в минимальные сроки. Данный шлюз является связующим звеном между сайтом и эквайринговым партнером. Надежный шлюз должен соответствовать стандартам PCI DSS. А вся информация — зашифрована для предотвращения утечки информации.

Какими должны быть платежные шлюзы

✔️ Шифрование информации

Несомненно, безопасность — один из первых параметров, на которые обращает внимание пользователь. Ни один владелец карты не хотел бы чтобы данные кредитки попали в руки третьих лиц. Потому стоит выбирать надежные платежные шлюзы с зашифрованной и полностью защищенной системой передачи данных.

Пользователь должен иметь возможность совершать покупки в любое удобное для него время.

✔️ Отправка запроса авторизации

Как только владелец карты вводит ее данные, платежный шлюз проверяет достаточно ли средств на карточном счету и нет ли у банка-эмитента никаких ограничений на эту кредитку. Сразу после получения ответа, сервис отправляет информацию торговцу.

✔️ Заполнение заказа

В зависимости от того, какая информация была получена, заказ берется в работу или отменяется. Подтверждение статуса заказа происходит в рамках платежного шлюза.

✔️ Борьба с мошенничеством

Платежный шлюз должен располагать системой мониторинга мошенничества, оценки рисков, отслеживания геолокации, чтобы обезопасить средства торговца и покупателя.

✔️ Соответствие стандартам

Правила PCI DSS меняются каждый год, становясь все строже. Так, можно быть уверенным, что платежный шлюз, полностью соответствующий этим стандартам, надежный и безопасный.

Как работает платежный шлюз

1. Пользователь делает заказ онлайн и решает оплатить его кредитной картой. Кнопка «оплатить» перенаправляет его на страницу ввода данных кредитной карты.

2. Реквизиты карты перенаправляются в платежный шлюз (вместе с суммой заказа).

3. Далее следует запрос авторизации, отправленный платежным шлюзом банку-эквайеру, а затем и международной платежной системе (Masterсard/AmEx/Visa), чтобы подтвердить, что карта действительна и операция не похожа на мошенничество.

4. В случае, если карта защищена 3D Secure, клиента перенаправят на страничку с формой для ввода пароля (чтобы убедиться что он владелец карты). Как только пароль подтверждается, банк-эмитент отправляет уведомление международной платежной системе (IPS).

5. IPS передает подтверждение банку-эквайеру.

6. Платежный шлюз передает в банк-эквайер сумму, которую нужно списать с платежной карты.

7. Банк-эмитент проверяет достаточно ли средств на карте клиента и отправляет необходимую сумму денег и подтверждает транзакцию IPS.

8. Masterсard/AmEx/ Visa отправляет подтверждение банку-эквайеру и платежному шлюзу.

9. В течение 15 минут торговец получает информацию по транзакции в случае ее успешного проведения и сразу после этого средства снимаются со счета владельца карты.

10. И наконец, происходит мгновенное зачисление средств со счета покупателя на счет торговца.

Автор статьи

Читайте также: