Чем отличается платеж от перевода в сбербанке

Обновлено: 26.07.2024

Так как Сбер самый распространенный банк в России и я больше чем уверен, что многие пользуются его картами, а особенно практически всё наше старшее поколение – родители, бабушки, дедушки и бюджетники)

Поэтому чтоб помочь всем разобраться как переводить бесплатно с карты на карту по номеру телефона, не просто сохраните эту инструкцию в раздел Понравившиеся, нажав на класс, но и перешлите своим родным и близким, чтоб все смогли обойти подводные камни комиссий сбера. Кстати, ещё это существенно может сэкономит не только ваше время – не придётся долго объяснять, но возможно и нервы, причем всем)

У сбербанка есть 2 способа переводить по номеру телефона с карты на карту без комиссии и здесь главное не путать их и разграничить! (более наглядно, со скриншотами, можете посмотреть в видео в конце статьи)

1. Первый способ

– это стандартные переводы по номеру телефона между клиентами сбербанка, то есть внутри банка! думаю многим знаком этот способ.

- Переходите в раздел платежи – оплатить или перевести – Клиенту Сбербанк – выбираете контакт или номер телефона и переводите

Но здесь есть ряд ограничений:

- переводить только клиенту сбера – то есть со сбера на сбер

- и есть лимит на бесплатные переводы – до 50тр в месяц

- этот же этот лимит общий на переводы по номеру карты и счета

- если лимит превысить – комиссия будет 1%, но не более 1000р (то есть переводите 100тр – 1000, переводите 200тр – 1000р)

- лимит на переводы наглядно отображается в приложении

Есть возможность переводить но номеру телефона в сторонние банки, но только в банки-партнеры, если выбрать – оплатить или перевести – Другому человеку

По номеру телефона в банки партнёры (только в приложении)

- 1% от суммы, максимум 1000р

- лимит 150тр в сутки

По номеру карты в другие банки

По номеру счета

2. Но есть второй способ!

И можно переводить без комиссии в любые банки по номеру телефона с помощью сервиса Система быстрых платежей.

Способ набирает популярность, так как прост и выгоден абсолютно всем. И кстати, более безопасный, так как вам нет необходимости пересылать свой номер карты.

Система быстрых платежей (СБП) — сервис который объединил банки, который позволяет мгновенно переводить деньги с карты на карту по номеру мобильного телефона себе или другим лицам, вне зависимости от того, в каком банке открыты счета отправителя или получателя средств. Но Для этого необходимо, чтобы эти банки были подключены к Системе быстрых платежей .

Сейчас уже тот способ поддерживается практически всеми банками их более 200, Сбер кстати подключился один из самых последних и если другие банки выдают это за преимущество – и пишут про это везде на своих рекламах, то сбер наоборот – можно сказать даже всячески прячет эту функцию. Но для этого у вас есть канал Рефер – чтоб всё узнать)

- Способ позволяет переводить до 100тр в месяц без комиссии

- максимум в сутки можно перевести 50тр

- если больше – комиссия 0,5%, но максимум 1500

(Переводите 300тр – спишется 1500 и при переводи 500тр – тоже 1500р)

Соответственно у данного способа мало того, что комиссии меньше, так ещё и лимит на бесплатные переводы есть по сравнению со стандартными переводами, про которые я уже сказал.

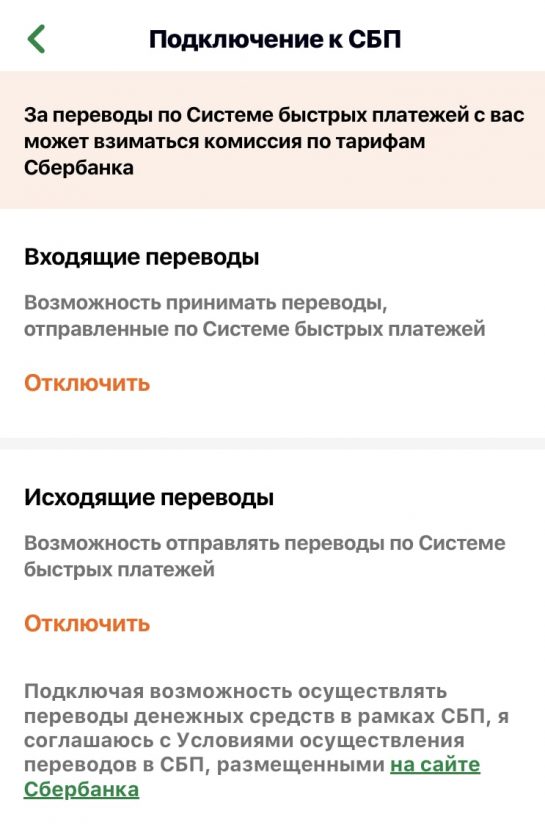

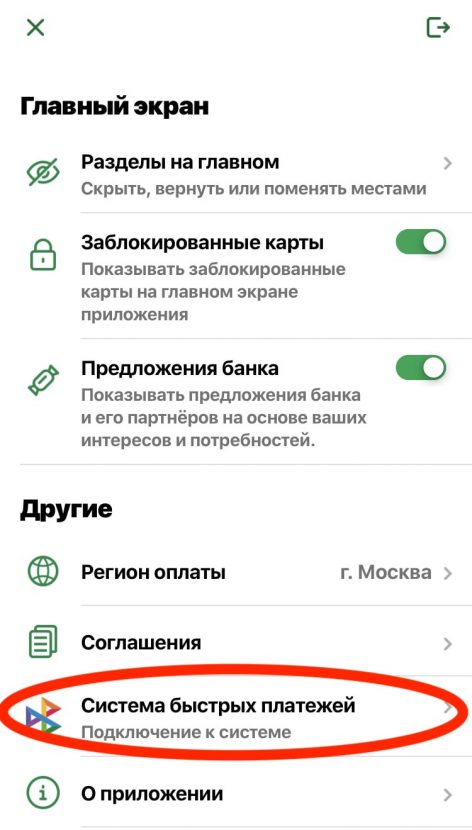

Для начала, сервис необходимо подключить в приложении Сбербанка:

- нажимаете на свою иконку в левом верхнем углу - настройки – в самый низ – сбп

- возможно потребуется согласиться с условиями, если нет кнопки сбп – обновить приложение

- включите исходящие, чтоб могли переводить вы без комиссии.

- и включите входящие переводы, чтоб могли переводить вам без комиссии.

Соответственно, чем больше людей узнают и включат функцию – тем меньше шансов попасть на комиссию. Думаю понимаете о чем я – ватсап в распространении информации отличный помощник )

Теперь при переводах – так же переходите в раздел Платежи, НО теперь пролистайте в самый низ

- там есть Сервис «Перевод через СБП» - сокращенно.

- догадались почему не на видном месте?))

- если не включили в настройках – будет недоступна.

- так же можете выбрать телефон из контактов или написать новый номер.

- нажимаете Продолжить

- здесь выбираете В другой банк через СБП

- если выбрать Клиенту Сбербанк – перевод пройдет по обычному способу с лимитом 50тр (если у клиента есть сбер конечно)

- Выбираете Банк получателя из списка – удобнее через поиск

- после ввода данных, чтоб быть уверенными, что не ошиблись

- отобразится Имя Отчество и Первая буква фамилии

- и размер комиссии

Может сразу отобразиться какой-нибудь банк – если получатель сам выбирал в настройках приложения своего банка – показывать его по умолчанию.

Если сравнить с другими банками про которые расскажу – у них еще проще – отдельно отображаются имеющиеся банки у данного клиента. Не надо искать во всем списке – сразу всё наглядно)

Все лимиты вы можете найти там же рядом с логотипом СБП и более подробно изучить.

Примеры разных банков

- почему важно рассказывать про СБП и подключать как исходящие переводы, так и входящие:

Может быть 2 ситуации:

1. При переводе с бесплатных карт банка Открытие , каты Альфа банка , и карты Польза Хоум банка или карты Тинькофф Блэк – будет написано, что сервис недоступен и вы не найдете клиента.

2. Либо у вам спишется стандартная комиссия , так как банки поддерживают тоже переводы по номеру телефона, но перевод пройдет не по системе быстрых платежей, а как просто перевод по номеру телефона Банку партнеру. Про которые я рассказал в самом начале.

Даже не смотря на то, у вас будет подключена услуга Исходящие .

Кстати, здесь стоит отметить, что лимиты на бесплатные переводы у данных банков гораздо выше, и мало того, что карты совершенно бесплатные, так наоборот сами банки заплатят вам по 500р за оформление карт по ссылкам выше. Более подробно можете узнать в видео, которые я прикреплю в конечные заставки (видео в конце статьи).

Если тема по переводам без комиссии в сравнении с другими банками актуальна - дайте знать в комментариях – напишу обзор, как существенно сэкономить на этих операциях в обход Сбера.

А чтоб не пропустить выгодные видео и крутые предложения от банков для заработка денег – подписывайтесь на канал, жмите лайк и будете всегда в курсе событий.

У меня на этом всё – до новых тем.

Если вы хотите перевести денежные средства другому физическому или юридическому лицу, то это можно сделать несколькими способами. Предлагаем разобраться, что такое денежные переводы и банковские платежи, в чем их преимущества и отличия.

Банковский перевод – это безналичная форма оплаты услуг, которая заключается в осуществлении платежа Плательщиком Получателю. Платеж можно производить несколькими способами, самым популярным из которых является электронный перевод, позволяющий быстро и эффективно перевести финансовые средства.

Давайте рассмотрим процесс отправки банковского перевода подробнее. Плательщик составляет особый платежный документ, предоставляющий право владельцу денежного счета давать указание банку по поводу безналичного перевода финансовых средств тому или иному клиенту другого банка (Получателю). Данный документ должен быть обязательно принят к исполнению. Банк не может отказать клиенту в операции, если на счету отправителя имеются денежные активы, позволяющие осуществить транзакцию. При составлении исполняемого документа необходимо обязательно указывать реквизиты физических и юридических лиц, участвующих в процессе банковского перевода.

При оформлении банковского перевода следует внимательно проверять все свои идентификационные данные и стараться не терять выданные банком реквизиты, т.к. в случае неверного или неполного указания даже одного реквизита финансовое учреждение может отказать в операции и потребовать от Плательщика предоставления правильных сведений.

В процессе осуществления банковского перевода количество денежных средств на счету Плательщика уменьшается ровно настолько, насколько оно увеличивается на счету Получателя. Кроме того, банк может потребовать от клиента оплатить комиссионный сбор, определяемый видом предоставляемой услуги и размером денежных активов, которые переводятся из одного места в другое.

Срок успешного выполнения операции составляет от 1 до 3 дней и зависит от времени принятия оператором распоряжения клиента. После того, как денежные средства будут сняты со счета Плательщика, оператор обязан незамедлительно сообщить ему об этом. В случае, же если оператор не направил клиенту такое подтверждение, финансовая операция считается не завершенной и может быть аннулирована. Что же касается денежных обязательств Плательщика, то они полностью прекращаются после того, как средства поступили на счет Получателя.

В настоящее время, в банковской системе можно выделить несколько видов переводов, каждый из которых имеет свою специфику и правила осуществления. Рассмотрим подробнее межбанковские и межфилиальные переводы.

1. Межбанковский перевод – это процесс безналичного перевода финансовых активов из одного банка в другой. Для осуществления такого рода операции каждому банковскому учреждения необходимо открыть личные корреспондентские счета в Центральном Банке РФ. Счета данного типа представляют собой открытые счета, содержание которых отображает все денежные расчеты между банками.

При межбанковском переводе затрачивается довольно длительное время.

Обращаем внимание на то, что банковское учреждение не несет никакой ответственности за те сведения, которые указаны в платежном поручении. Банк лишь принимает документ к исполнению, а инициирующим лицом является сам владелец финансовых активов.

2. Межфилиальный перевод - это денежная операция, которая осуществляется между двумя филиалами одного банка при помощи метода безналичного расчета.

Несмотря на то, что межфилиальный перевод также проводится через корреспондентский счет, скорость его осуществления намного выше, нежели у перевода межбанковского, так как для проведения транзакций используются внутренние счета.

Суть межфилиального перевода заключается в следующем. В рамках действующего платежного поручения, составленного отправителем, банковское учреждение списывает указанную в документе денежную сумму со счета отправителя и отправляет ее на свой внутренний счет. Далее, деньги переводятся в другой филиал, который, в свою очередь, гарантирует зачисление перевода на счет получателя.

Межфилиальный перевод может использоваться и самим банком том случае, когда одному из отделений срочно требуются финансовые средства на выплату денежного вклада большого размера. Таким образом, банки всегда застрахованы от возникновения недостатка капитала и могут выполнять свои обязательства перед клиентами в полном объеме.

Главным и неоспоримым преимуществом банковских переводов является их быстрота и безопасность. Благодаря электронным транзакциям любой клиент банка может перечислять денежные средства в любую нужную ему точку мира в самые кратчайшие сроки. Для этого достаточно прийти в ближайшее отделение банка и обратиться к тому сотруднику финансового учреждения, который занимается переводами. Процесс осуществления транзакции, как правило, осуществляется мгновенно и лишь в отдельных случаях занимает от 1 до 3 рабочих дней.

Заказать банковский перевод можно в любом банке. Процедура оформления электронного платежа довольно проста и не требует каких-либо знаний. Опытные сотрудники финансового учреждения внимательно выслушают ваши запросы и оформят всю необходимую для перевода документацию.

Теперь рассмотрим подробнее денежные переводы.

Денежный перевод - это перечисление одним лицом денежных средств другому частному лицу, обычно через какую-либо специальную систему денежных переводов и без открытия счета в банке.

Системы денежных переводов представляют собой определенную альтернативу традиционному платежу через банки.

На практике системы денежных переводов работают по следующей схеме. Клиент приходит в компанию или банк — участник системы денежных переводов, заполняет заявку, вносит через кассу деньги и получает оригинальный код. Его необходимо сообщить Получателю. Владея кодом, человек может получить отправленную сумму в любой точке планеты, где существует филиал компании.

Как правило, системы денежных переводов имеют широкую сеть представительств, отличающие их от традиционных кредитных учреждений.

Наиболее известные участники рынка - такие системы, как UNIStream, «Анелик», «Золотая Корона - Денежные переводы», MoneyGram, «Аллюр», «Блиц», InterExpress, Contact, «Лидер», Blizko, «Быстрая Почта», Western Union, Coinstar (Travelex) Money Transfer, «КиберДеньги», PrivatMoney.

Помимо этих компаний традиционным участником сегмента является Почта России, имеющая свои представительства во всех даже самых отдаленных регионах.

Для того чтобы воспользоваться системой денежных переводов, необходимо, во-первых, выбрать те из них, которые имеют подразделения в городе, где предполагается получение денег. А во-вторых, сравнить комиссии за операции, т. к. они могут существенно различаться.

Платой за простоту и доступность системы денежных переводов служит их более высокая по сравнению с традиционными платежами между банками стоимость, которая в среднем составляет от 2% до 6% от суммы.

В отличие от традиционных кредитных учреждений системы денежных переводов, как правило, имеют широкую сеть представительств.

Второе существенное отличие — системы денежных переводов чаще всего ориентированы на совершение транзакций без открытия расчетных счетов, что упрощает процедуру для клиентов и сокращает документооборот.

«Я тебе перевёл» — говорим мы, когда перебрасываем деньги с карты на карту.

«Я всё оплатил» — говорим мы, когда кладём деньги на счёт мобильного, платим за интернет или квартиру.

Но на самом деле и то, и другое — банковские переводы. Просто первые мы делаем в адрес физических лиц, а вторые — в адрес юридических. Рассказываем, как это выглядит с точки зрения банков и разбираемся в основной терминологии.

Что такое банковский перевод

Когда мы перечисляем деньги на карту другу или на счёт нашего ТСЖ за коммуналку — это банковский перевод. В принципе любой платёж, который мы проводим со своего счёта или карты, будет с точки зрения банка именно переводом.

Исторически сложилось, что переводы в адрес конкретных людей мы называем, как и положено, переводами . А вот переводы в адрес организаций в народе именуют платежами . Так проще — и неважно, что по факту это не вполне корректно.

На банковском языке определение перевода звучит так:

Банковский перевод — последовательность операций по исполнению платежной инструкции плательщика или бенефициара (взыскателя), в соответствии с которой один банк (банк-отправитель) направляет другому банку (банку-получателю) межбанковское платежное поручение о перечислении предоставленной суммы денежных средств в пользу указанного бенефициара. Если счёт плательщика и счёт получателя (бенефициара) находятся в одном банке, то банк-отправитель и банк-получатель совпадают в одном лице.

Переводим на общепонятный язык: банковский перевод — это действия, которые банк совершает, чтобы ваши деньги перечислились туда, куда вы скажете. Маме на день рождения или интернет-провайдеру. Другу в долг или государству в виде налога за транспорт. Когда вы даёте своему банку задание провести перевод, вы сами указываете бенефициара — человека либо организацию, которому вы отправляете деньги.

Виды денежных переводов и платежей

1. Наличными либо по безналу

Наличные можно перевести через банкомат или офис банка, почтой или через систему денежных переводов типа Western Union. Деньги по безналу можно перекинуть с карты или счёта. Обычно безналичные переводы дешевле для клиента — комиссия по ним заметно ниже либо вообще нулевая.

2. Людям либо организациям

По получателю все переводы делятся на перечисления физическим либо юридическим лицам. Когда вы отправляете деньги людям, это имеет некоммерческий характер. Когда организациям (даже индивидуальным предпринимателям) — вы оплачиваете услуги.

3. Внутри банка либо в другой банк

А вот если вы платите по квитанции (то есть отправляете перевод организации), вам в принципе неважно, в какой банк идут деньги. Для вас это мгновенная операция: к примеру, при оплате по штрихкоду в приложении или банкомате все реквизиты заполняются автоматически. Комиссия здесь часто бывает нулевой.

Комиссия за перевод или платёж

Чтобы ваши деньги дошли вовремя и по адресу, в банке работают автоматизированные системы — целая инфраструктура, поддержание которой стоит немало. Также банк обеспечивает печать чеков и квитанций в банкоматах, различные бесплатные сервисы. Именно на это идёт банковская комиссия.

Кто её платит банку:

· никто (перевод без комиссии).

Например, вы оплачиваете курсы английского или отправляете деньги другу в другой банк. В этих случаях скорее всего комиссию заплатите вы сами. Банки формируют тарифы так, чтобы с комиссией за счёт отправителя шло как можно меньше переводов.

Когда вы платите за квартиру или мобильную связь, то комиссия обычно для вас нулевая — это значит, что у получателя переводов есть специальный договор с вашим банком. Соответственно, ваш ЖЭК или провайдер оплачивает банковскую комиссию. Бывает, что вы несколько лет платили за коммуналку без комиссии, но внезапно она появилась. Это значит, что деловые отношения банка и вашего поставщика изменились — например, закончился срок действия договора между ними.

И, наконец, в Сбербанке комиссия ни с кого не берётся, когда вы отправляете некоммерческие переводы друзьям и родственникам из своего региона.

Совсем скоро «банковский роуминг» вообще исчезнет, и вы сможете переводить деньги на сумму до 50 000 рублей в месяц без комиссии на карты нашего банка в любой город. Таких переводов хватает почти всем клиентам Сбербанка.

Ещё вариант — платежи в бюджет и различные внебюджетные фонды (налоги, страховки, штрафы, пенсионные взносы и т.п.). Они тоже идут без комиссии.

На самом деле в Сбербанке быстрые платежи можно проводить в рамках двух систем. Система быстрых платежей и Система моментальных платежей.

Система моментальных платежей

Система моментальных платежей — это быстрые переводы клиентам Сбербанка. Деньги можно перевести как по номеру карты или счета, так и по номеру телефона. По номеру телефона, правда, перевод можно сделать не во все банки, а с кем у Сбера есть договор. Получателя денег, например, можно выбрать из своей записной книжке, если дадите приложению доступ к ней.

Без комиссий клиентам Сбербанка по всей России можно перевести не более 50 тысяч рублей в месяц. Это лимит. Если переводов будет больше, то комиссия составит 1% от суммы перевода, но не более 1000 рублей.

Сбербанк отчитался, что в мобильном приложении появился новый сервис — раздел «У вас подключено».

Этот сервис позволяет быстро посмотреть все подключенные опции на осуществление переводов и срок действия. Например, узнать, какой лимит на переводы без комиссии и какой остаток по нему по Системе моментальных платежей.

Важно! Система моментальных платежей — это НЕ Система быстрых платежей.

Система быстрых платежей (СБП) — это другое. Ее повсеместно внедрил Банк России и именно он установил общие правила для банков.

Как в Сбербанке бесплатно проводить платежи по номеру телефона в любой банк или Система быстрых платежей

Как переводить деньги в рамках СБП

Перевод денег в Сбербанке по Системе быстрых платежей, т.е. по номеру телефона, — это еще один квест. Заходим в личный кабинет в мобильном приложении в раздел “Платежи” (внизу на панели). В Платежах в самом-самом низу находим раздел “Перевод по Системе быстрых платежей”.

Заходите туда и вводите номер телефона получателя денег. Кстати, проводить переводы через СБП теперь можно и не резидентам.

Перевод денег с карты на карту, даже на карту чужого банка, будет бесплатным. Но есть условие, чтобы общая сумма переводов в месяц не превысила 100 тысяч рублей. Если в месяц переводите более 100 тысяч, комиссия будет — до 0,5% от суммы, но не больше 1 500 рублей.

Важно про СБП:

И, да, Сбер опять схитрил, в своем новом сервисе «У вас подключено» лимит и остаток по системе быстрых платежей не показывает.

Сделать зарубежный SWIFT-перевод стало сложнее даже в банках, которые не попали под санкции — переводы идут долго и могут «зависнуть». Через какие организации можно делать переводы и с какими проблемами сталкиваются россияне, эксперты рассказали Forbes.

После февральских событий от системы SWIFT для переводов за границу были отключены ВТБ, банк «Открытие», Совкомбанк, Промсвязьбанк и Новикомбанк. В начале мая стало известно, что Евросоюз также планирует отключить от SWIFT Сбербанк, Россельхозбанк (РСХБ) и Московский Кредитный Банк (МКБ).

Сбербанк, как и Альфа-Банк, потерял возможность проводить международные переводы из-за блокировки корсчетов в банках США и попадания в список SDN.

Что нужно учитывать

При переводе денег через SWIFT нужно знать, что:

- Иностранный банк может запросить подтверждение происхождения денег. Такая ситуация произошла с клиентом Тинькофф Банка, который рассказал Forbes, что израильский банк запрашивал информацию о происхождении денег. Клиент должен собрать банковские выписки, показывающие движение денег.

- Банк — отправитель перевода не отвечает за действия банка-корреспондента. У банка-отправителя должен быть открыт счет в иностранном банке, выполняющим платежные поручения. Сейчас корреспондентские отношения с контрагентами из России начинают разрывать.

- Каждый платеж получает номер отслеживания через сервис GPI-трекера. Такой сервис доступен в Тинькофф Банке, Росбанке и Россельхозбанке. Из-за повышения сроков перевода (до двух недель и более) популярность сервиса увеличилась, так как в некоторых банках проверка происходит вручную.

Какие банки выполняют SWIFT-переводы

- Газпромбанк выполняет платежи в долларах или евро во все страны, кроме Великобритании, Австралии и Канады. Комиссия составит 1%, сумма — от 1 тыс. до 15 тыс. рублей. Перевод выполняется за два дня.

- Россельхозбанк выполняет переводы во все страны, если у страны-получателя нет ограничений на входящие переводы из России. Комиссия составит 1,5%, сумма — от 20 до 300 единиц валюты. Перевод занимает до пяти рабочих дней.

- МКБ выполняет переводы только через отделение банка. Комиссия — 3%, сумма — от 3 тыс. до 15 тыс. рублей. Перевод выполняется за три рабочих дня.

- Райффайзенбанк выполняет переводы долларов и рублей с комиссией 1,5%. Сумма — от 30 до 250 единиц валюты. Длительность зависит от банка-корреспондента. Если перевод в евро, а принимающий банк находится внутри банковской системы Райффайзенбанка, комиссия в офисе банка составит 1,2%, сумма — от 24 до 200 единиц, 0,8% — при сумме от 24 до 160 единиц валюты в личном кабинете.

- Росбанк выполняет перевод в любой валюте, комиссия зависит от тарифа. Обычная через онлайн-банк составляет 1% при сумме от 500 до 10 тыс. рублей, в офисе — 2% при сумме от 1 тыс. до 18 тыс. рублей. Перевод занимает до семи рабочих дней.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Автор статьи

Читайте также:

- Увеличение доли срочных депозитов в балансе банка при прочих равных условиях влечет за собой

- Как выйти из черного списка банков

- Как установить банк клиент втб на компьютер для юридических лиц

- Как оплатить интернет мгтс через сбербанк онлайн

- Как приготовить кильку в томатном соусе в домашних условиях на зиму в банках