Что можно предоставить в банк вместо справки 2 ндфл

Обновлено: 02.05.2024

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

Документ, подтверждающий доходы, необходим:

- Лицам, желающим впервые получить кредит наличными (у них не сформирована кредитная история).

- Как подтверждение официального трудоустройства работающим пенсионерам.

- Гражданам, желающим выступить поручителями.

- Для снижения процентной ставки и повышения шансов на получение кредита при испорченной репутации.

На заметку! Если лицо, цель которого — получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

Как получить справку по форме 2-НДФЛ

Если гражданин, желающий взять деньги в долг в финансовом учреждении, официально трудоустроен, с получением бумаги не возникает сложностей.

Справка по форме 2-НДФЛ, которую запрашивают кредитные учреждения, берется в бухгалтерии по месту работы. По закону срок выдачи документа составляет не более 3 дней. Справка без официального штампа организации и подписи представителя компании не является действительной.

Чтобы взять документ, необходимо посетить бухгалтерию и написать заявление в свободной форме.

Бывают случаи, что работодатель наотрез отказывается выдавать бумагу по форме 2-НДФЛ. В таком случае сотрудник предприятия имеет право написать жалобу, обратившись в государственную инспекцию труда. Если ваши требования игнорируются и дальше, обращайтесь в вышестоящие органы — жалуйтесь в прокуратуру.

На заметку! Срок хранения налоговой документации контролируется законом «О бухгалтерском учете» № 402 и Налоговым кодексом РФ. Это 4 года. По истечение этого времени руководитель компании вправе отказать в выдаче справки 2-НДФЛ для предъявления в банк. Закон нарушен не будет.

Ещё один способ получить документ по форме 2-НДФЛ (за три последние года, кроме текущего) — портал ФНС (при имеющейся учётной записи).

- Войдите в Личный кабинет (создаётся во время регистрации).

- Найдите виртуальную кнопку «Мои налоги» и нажмите её.

- Найдите вкладку «Сведения о доходах».

- Укажите год, за который вам нужна информация.

- Нажимаете кнопку «Справка по форме 2-НДФЛ с подписью».

- Сохраните документ на планшете, смартфоне или другом устройстве, скачав его.

- Отправьте в банк, который запрашивает информацию.

Документ, выданный в дистанционном режиме, имеет юридическую силу и заверяется электронной подписью налогового органа.

В сети можно найти информацию, что документ можно получить через портал Госуслуги. Сведения верные, но справку присылают без электронной подписи, поэтому для получения денег она не подойдёт.

Такой же документ могут запросить студенты, получающие стипендию и неработающие граждане, находящиеся на учёте в центре занятости.

Срок действия документа

Чтобы взять потребительский кредит, документ по форме 2-НДФЛ обязательно потребуется. Он не имеет срока действия, но должен быть представлен в определённый период, установленный кредитными организациями. Бумага действительна в течение от 10 до 30 дней со дня выдачи. По истечении этого периода справка не является актуальной и требует замены.

Судя по отзывам заёмщиков, чем раньше вы предоставите бумагу о доходах, тем больше шансов на получение финансирования.

Если в планах получение займа на сумму до 300 тыс. р., указания дохода за последние 4 месяца — достаточно. Чтобы оформить займ на сумму свыше 1 млн. рублей, банки могут запросить доходы за три года.

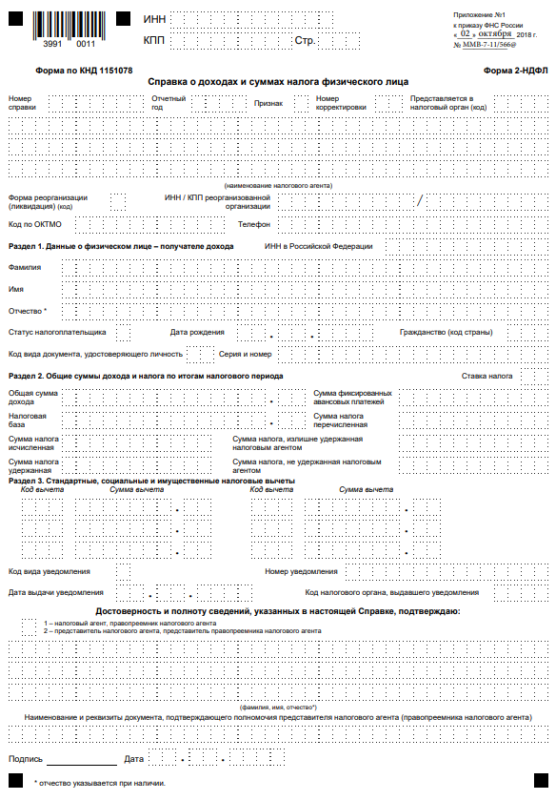

Образец справки

Во время предоставления бумаги финансовой организации, нужно проверить правильность её заполнения. Справка имеет раздел, куда вписывают сведения о налоговом агенте. Обязательно вписывается информация о получателе доходов, то есть — физическом лице. Имеется раздел, куда нужно вписать доходы, начисленные работнику на протяжении календарного года. Указывается также ставка, с которой вычитывали подоходный налог — 13 или 30%. Также прописывают налоговые вычеты и общие суммы дохода и налога.

Обратите внимание! В документе недопустимо наличие ошибок, опечаток и исправлений. Информация должна отвечать действительности. Если во время проверки будет обнаружен завышенный размер заработной платы, соискатель получит отказ в получении финансирования и «минус» к репутации.

Образец, как выглядит бланк 2-НДФЛ в 2020 году:

Можно ли купить справку 2-НДФЛ

К сожалению, не всегда удаётся оформить и получить кредитование по одному паспорту. Поэтому многие соискатели стараются купить нужный им документ. Продажу документов предлагают различные агентства в интернете. Стоимость справки разная — в пределах 15 — 50 000 рублей. В покупных документах содержится достоверная информация о компании, которая действительно функционирует в РФ. Кроме того, если сотрудник банка позвонит по указанному номеру, с целью, подтвердить нужную информацию, он получит утвердительный ответ.

Обратите внимание! Если во время проверки подделка справки сотрудником финансового учреждения будет обнаружена, вам 100% откажут в выдаче кредита — в лучшем случае. В худшем — будет написано заявление о подделке документов и направлено в правоохранительные органы для возбуждения уголовного дела.

Если кредит получен, но заёмщик его не возвращает, в этом случае, если будет обнаружена и доказана подделка документации, заёмщик может получить срок за мошеннические действия.

Кроме уголовной ответственности подделка документации чревата другими последствиями:

- Отказ в выдаче кредитования без объяснения причины.

- Испорченная репутация.

- Большие штрафы и принудительные работы.

- Занесение гражданина в стоп-лист, что в дальнейшем сделает невозможным получение займ в кредитной организации.

К ответственности может быть привлечён бухгалтер, руководитель или другое лицо, согласившееся сделать поддельную бумагу.

Как банки проверяют справки о доходах

Проверка документов банками Москвы и других городов осуществляется в несколько этапов.

Выполняется сотрудником финансовой организации. Специалист проверяет подлинность предоставленной бумаги и правильность её заполнения. Особе внимание уделяется таким нюансам:

- ИНН работодателя и ИНН на штампе должны быть одинаковые.

- Отсутствие помарок, опечаток, ошибок.

- Правильность начисления сумм.

- Правильность проставления кодов вычетов и удержаний.

При обнаружении любых недочётов бланк возвращают с просьбой предоставить новую справку.

Банковские сотрудники звонят в организацию, где работает лицо, подавшее заявку на кредит, обзванивают родственников, с целью узнать максимум информации о заёмщике. Специалисты подают запросы по месту работы с целью подтвердить подлинность документа о доходах. Проверяется информация о том, соответствует ли уровень занимаемой должности размеру получаемой заработной платы.

Проверка службой безопасности

Как правило, она подключается тогда, когда человек хочет получить большую сумму.

- Проверяются все данные о заёмщике, присланные в анкете.

- Работники службы безопасности общаются с коллегами и работодателем заёмщика.

- При ипотечном займе отправляется запрос в налоговую с целью уточнения информации о своевременной уплате налогов.

При резких скачках в зарплате будет проверена и эта информация.

Как получить кредит без предоставления справки

Взять большую сумму без предоставления справки о доходах не получится. Есть банки, которые выплачивают максимальный займ по одному паспорту. Например, получить онлайн-кредит по одному документу можно в Ренессанс Кредит. Максимальный кредитный лимит — 300 000 рублей. До 700 000 рублей в этом же банке можно взять деньги без документа 2-НДФЛ клиентам банка с хорошей кредитной историей.

Кредиты под залог банки также выплачивают без подтверждения доходов. От вас потребуется паспорт + документация на закладываемое имущество.

Если банки отказали, выручат МФО, многие из них предоставляют немаленькие суммы.

Заключение

Подтвердив свою платежеспособность справкой по форме 2-НДФЛ, шансы на получение кредита увеличатся в разы. Главное, чтобы документ был действительный и не поддельный.

При оформлении любого кредита чаще всего заёмщики сталкиваются с требованием предоставить справки с работы, которые бы подтвердили доход заёмщика, указанный в заявке на кредит . Эта мера принимается банками с целью удостовериться в правдивости слов заявителя и для снижения банковских рисков от невозврата выданных средств.

Какие документы могут заменить справку о доходах?

Но не всегда есть возможность принести стандартную справку 2НДФЛ, может заёмщик работает не официально или официальная часть его заработной платы слишком мала и не позволяет получить кредит. Ситуации бывают разные и банки прекрасно об этом осведомлены, поэтому готовы принять от заёмщика иной документ, который может заменить официальную справку о доходах. Что этим может быть?

Справка по форме банка

Этот документ аналогичен справке 2НДФЛ и содержит те же сведения: место работы гражданина, его стаж, среднемесячная заработная плата. Бланк этой справки можно взять в банке, в котором клиент собирается оформлять кредит, далее этот бланк передаётся на заполнение работодателю. Справка по форме банка обычно должна содержать сведения о доходе за последние 6 месяцев, срок действия справки — 30 дней, по истечении которых ее нужно заказывать заново.

Иные документы, подтверждающие доход

Некоторые банки принимают и другие документы, которые пусть и не напрямую, но косвенно будут говорить о состоятельности заявителя. Обычно это не один документ, а список, из которого можно выбрать один и принести его в банк вместо справки о доходах и справки от работодателя в свободной форме.

Возможные документы:

— выписка по дебетовому счету, оформленного на имя заёмщика. На этот счет обязательно должны поступать денежные средства на регулярной основе. Выписка, как и справка о доходе, имеет срок действия. Получить документ можно в банке, в котором и открыт счёт;

— свидетельство о регистрации или ПТС транспортного средства, оформленного на имя предполагаемого заёмщика. Банки могут предъявлять требования к возрасту автомобилей, к примеру, не более пяти лет для отечественных марок и не более семи лет для иномарок;

— документы на недвижимость, которая находится в собственности заявителя. Речь о копии свидетельства государственной регистрации права собственности;

— заграничный паспорт заявителя, который содержит отметки о том, что данный гражданин в последние 6-12 месяцев пересекал границу и посещал зарубежные страны;

— полис страхования транспортных средств КАСКО, оформленный на автомобиль заёмщика;

— полис добровольного медицинского страхования;

— документы на размещённый в любом банке депозитный счет;

— золотая кредитная карта любого банка, обязательно именная, на лицевой стороне которой нанесены имя и фамилия держателя (предполагаемого заёмщика).

Это лишь примерный список документов для получения кредита , так как в каждом банке будет свой перечень документов, которые могут заменить официальную справку о доходах. Также не обязательно, что в каждом банке вообще будет этот список, чаще всего кроме справок о доходах банки ничего более не принимают. Заёмщику стоит иметь ввиду, что если он предоставляет иной документ, то банк, скорее всего, повысит для него процентную ставку и уменьшит сумму возможного кредита.

Если у гражданина есть иные документы, которые подтвердят наличие дохода, то их также лучше принести в банк, чтобы увеличить свои шансы на одобрение. Этими документами могут быть, к примеру, договора на сдачу в аренду имущества, договора на подработки, справки о получении пособий от государства и прочее.

Что делать, если срочно понадобились деньги, а подтвердить доход справкой 2-НДФЛ невозможно? Это может случиться с фрилансером, безработным и любым человеком, временно потерявшим доход. Сразу оговоримся: все зависит от ситуации и от конкретного заемщика. Но в любом случае при первом знакомстве с банком от вас обязательно потребуют паспорт и СНИЛС (свидетельство государственного пенсионного страхования). Если вы уже являетесь банковским клиентом, СНИЛС может и не понадобиться.

Ипотека: трудовая книжка как условие

Банки заинтересованы в выдаче ипотечных кредитов, поскольку это долгосрочный продукт, который имеет качественный залог — жилье. Поэтому именно при выдаче ипотечных кредитов банки готовы идти навстречу и рассматривать все источники доходов. Для заключения сделки помимо заявления-анкеты на оформление кредита, как правило, требуются паспорт, заверенная копия трудовой книжки и документ, подтверждающий доход. Что касается последнего пункта, это может быть не только справка по форме 2-НДФЛ, но также справка по форме банка. Правда, заполнить ее должен работодатель. Поэтому наличие официальной работы для получения ипотеки является обязательным условием.

Так, в Абсолют Банке (специализируется на ипотеке) подчеркнули, что кредитная организация не предоставляет ипотечные кредиты гражданам, не имеющим источника доходов. Банк также рассматривает альтернативные и дополнительные источники доходов клиента — например, от сдачи имущества в аренду, прибыль при инвестировании и вложении средств, пенсии. Но в рамках любой программы кредитования для учета данного вида дохода клиента потребуются подтверждающие документы. В частности, для подтверждения дохода от сдачи недвижимости нужно предоставить договор аренды, правоустанавливающие документы, а также налоговую декларацию при ее наличии. Если заемщик сумеет с помощью этих документов доказать источник доходов, то банк не вводит никаких ограничений по сумме кредита и не делает дополнительной надбавки к процентной ставке.

Впрочем, другие кредитные организации выдают ипотечные кредиты без подтверждения дохода: получить их можно при значительном первоначальном взносе — 30—40%.

Потребкредиты: все индивидуально

Банки признаются, что осуществляют все более консервативную политику по выдаче кредитов. Самые понятные для них заемщики — это зарплатные клиенты, ведь движение денежных средств по счетам в этом случае четко отслеживается. На втором месте — официально трудоустроенные.

Например, зампред правления банка «Возрождение» Наталья Шабунина указывает, что банк отдает предпочтение официально трудоустроенным клиентам с подтвержденным доходом. «Однако способы получения и подтверждения дохода могут быть разными. Для рассмотрения банком заявки от официально нетрудоустроенного клиента необходимы документы, подтверждающие альтернативный источник дохода, например получение дивидендов, доход от предоставления аренды и другие», — отметила она.

«Мы выдаем кредиты клиентам, у которых есть официальная работа по найму со стажем не менее трех месяцев, самозанятым и индивидуальным предпринимателям, которые декларируют свои доходы, а также неработающим пенсионерам. Остальные клиенты кредит получить не смогут», — рассказали в Хоум Кредит Банке. При подаче кредитной заявки в «Хоум Кредит» необходимо предоставить документы, подтверждающие официальный доход, — помимо 2-НДФЛ, это может быть справка по форме банка.

Чтобы получить потребкредит без обеспечения в Сбербанке, достаточно паспорта и документа о регистрации по месту жительства, рассказали в кол-центре кредитной организации. Правда, если заемщик не является клиентом банка и не может представить справку 2-НДФЛ, максимальная сумма кредита будет ограничена.

В банке «Русский Стандарт» для получения потребительского кредита потребуется представить паспорт гражданина РФ и второй идентифицирующий документ на выбор клиента (действующий загранпаспорт на имя клиента, СНИЛС, водительское удостоверение с неистекшим сроком действия, пенсионное удостоверение или справка территориального органа Пенсионного фонда о страховом стаже застрахованного лица и размере получаемой им пенсии). Только по результатам рассмотрения заявления о предоставлении потребкредита банк определяет необходимость дополнительного предоставления заемщиком других документов.

Если у клиента есть депозиты в Транскапиталбанке (ТКБ) и он хочет взять в нем кредит, то банк при выдаче учтет доходы от получаемых процентов и депозитов. Также ТКБ рассматривает доходы от операций с ценными бумагами, продажи недвижимости, отраженные в справке 3-НДФЛ, пояснила директор департамента потребительского кредитования банка ТКБ Наталья Белякова. Правда, она указывает, что это единичные случаи, которые рассматриваются банком индивидуально.

Как подтвердить свой доход для гарантированного оформления кредита в банке? Обязательный параметр оценки клиента для банка — это платежеспособность, которая определяется наличием постоянного ежемесячного заработка. Кроме граждан, официально работающих по найму, за наличными обращаются еще и замозанятые лица, фрилансеры, индивидуальные предприниматели, пенсионеры и другие категории заемщиков. Для каждого из этих случаев есть свои способы подтверждения доходов, о которых и поговорим в статье.

1. Справка по форме 2-НДФЛ

Это официальный документ, подтверждающий доходы и налоговые отчисления клиента за определенный период времени. 2-НДФЛ можно получить в бухгалтерии, но только в том случае, если компания платит «белую» зарплату. С официальной зарплатой гораздо проще получить кредит в банке при отсутствии прочих негативных факторов.

Если в справке о зарплате указана небольшая сумма или недостаточная для получения кредита, это не означает, что вам откажут. Современные российские реалии говорят о том, что далеко не все работодатели платят сотрудникам полностью «белую» зарплату, зачастую часть денег выдается «в конверте». Банки это прекрасно понимают, учитывая в том числе и дополнительные доходы.

Теоретически заемщик может договориться со своим работодателем, чтобы тот указал в справке более высокую зарплату. Но на сегодняшний день банки могут проверить пенсионные отчисления заемщика. Такой возможностью пользуются не все банки, однако если обман выяснится, клиент рискует попасть в черный список.

В худшем случае банк напишет заявление в правоохранительные органы и под угрозу попадает не только клиент, но и его работодатель.

2. Справка по форме банка

Серая зарплата в конверте — это распространенное явление. Если официальной части зарплаты вам недостаточно, чтобы получить ипотеку или автокредит, придется подтвердить полную сумму дохода по форме банка.

Этот документ подтверждает неофициальные доходы заявителя, то есть ту часть зарплаты, с которой не платятся налоги.

Она содержит следующие данные:

- ФИО заемщика;

- должность;

- стаж на текущем месте;

- сумма зарплаты за 6-12 месяцев.

Банку все равно, платила ли организация налоги и другие платежи в бюджет, самое главное — убедиться, что клиент имеет стабильный заработок и сможет исполнять обязательства по выплате долга.

Справка должна быть подписана работодателям. По сути этот документ подтверждает факт нарушения закона, поэтому далеко не каждая компания пойдет на это.

3. Справка по форме работодателя

Этот документ похож на справку 2-НДФЛ, но оформляется в свободной форме. Здесь не указывают объем налоговых и иных отчислений, отмечается только фактический доход, полученный работником в конверте.

Независимо от формы документа, здесь обязательно должны быть указаны реквизиты компании-работодателя и информация о сотруднике, который обратился в банк за кредитом (должность, стаж, зарплата).

Этой самый простой способ подтверждения серого заработка, но не в каждом банке принимают такой документ. Заявители с таким документом относятся к категории ненадежных, поэтому зачастую даже при одобрении им дают деньги под максимальный процент.

Солидные банки тщательно оценивают таких клиентов через службу безопасности, в некоторых случаях проверяют даже состояние расчетного счета организации.

4. Справка о заявленном доходе

Клиент перечисляет в этом документе все статьи доходов, печать и подпись работодателя не требуется. Справку заполняют от руки в свободной форме, дополнительно банк может потребовать копию трудовой книжки и трудового договора, заверенного начальством.

Такой способ подтверждения не дает 100%-ой гарантии наличия заработка у клиента, поэтому банки проводят дополнительную проверку, например звонят по телефону компании и задают вопросы о заемщике.

5. Выписка с банковского счета и электронных кошельков

Этот способ подходит для самозанятых лиц, которые получают неофициальную оплату своего труда. Все движения денежных средств на банковских счетах, электронных кошельках (Киви, ЯндексДеньги, Вебмани) можно подтвердить в форме выписки. Но следует учесть, что такой документ чаще всего рассматривается в качестве подтверждения дополнительного заработка и значительно повышает вероятность одобрения.

Самозанятые клиенты с одной лишь выпиской с банковского счета или электронного кошелька вряд ли могут претендовать на получение крупного займа или ипотеки.

6. Зарплатные проекты

Участникам зарплатных проектов рекомендуется брать кредиты в тех же банках, где была открыта карта. Банк проверяет размер заработной платы по карте в течение нескольких минут, заявителю не нужно приносить справки с работы и копии трудовой книжки.

В эту категорию относятся и клиенты, которые получают на карту пенсию и стипендию.

7. Справки 3-НДФЛ

При оформлении ипотечного кредита будет не лишним подтвердить свои дополнительные доходы, например:

- от сдачи в аренду недвижимости;

- от аренды транспортных средств;

- доход от инвестиционной деятельности и т.д.

Если вы получаете дополнительный заработок от аренды квартиры, вам придется показать документы, подтверждающие право собственности, а также договор аренды (срок его заканчивается не ранее, чем через год). Самое главное в комплекте документов — это справка 3-НДФЛ, которая показывает объем уплаченных налогов за определенный период.

Как можно получить беспроцентный кредит или бесплатный займ — читайте здесь.

8. Пенсия и пособия

Кредиты для пенсионеров — нечастое явление, но некоторые банки разрабатывают специальные льготные программы для таких заемщиков. Если заявитель получает пенсию не на карту этого банка, ему необходимо предъявить пенсионное удостоверение и справку из Пенсионного фонда о пенсии, выплаченной за последний месяц.

9. Доход ИП

Документ для подтверждения доходов ИП зависит от системы налогообложения:

- ОСНО. Декларация по форме 3-НДФЛ.

- УСН. Справка 3-НДФЛ, Книга учета доходов и расходов индивидуального предпринимателя.

- ЕНВД. Первичные документы.

Для подтверждения дохода при получении кредита можно предоставить справку в произвольной форме. Но к ней необходимо будет приложить выписку из территориального налогового органа о постановке ИП на учет, а также копию налоговой декларации за последний отчетный период с печатью.

Самое главное — не обманывайте банк. Указывайте только тот заработок, которые вы действительно получаете и можете хоть как-то доказать.

Если источников дохода у вас несколько — указывайте все и по возможности собирайте максимальный комплект подтверждающих документов. Пособие, алименты, сдача в аренду квартиры и официальная зарплата — явно суммарно будет больше, чем просто по справке 2-НДФЛ от одного единственного работодателя.

Банки выдают ипотеку только тем заемщикам, которые способны документально доказать наличие у них доходов, позволяющих вовремя вернуть заемные средства. Для отражения финансового состояния клиентов было разработано несколько форм документов, носящих как официальный, так и полуофициальный характер. Платежеспособность принято подтверждать следующими справками:

- 2-НДФЛ и 3-НДФЛ;

- по форме банка;

- по форме работодателя;

- о заявленном доходе.

Справка о доходах по форме 2-НДФЛ

Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц». Документ выдается в бухгалтерии предприятия, где работает заемщик, и содержит сведения обо всех выплатах и удержанных налогах и вычетах за определенный период времени (как правило, за год). Форма визируется руководителем и скрепляется печатью организации.

Справка 2-НДФЛ — самый предпочтительный для банка способ подтверждения платежеспособности. Она доказывает наличие постоянного официального дохода и (косвенным образом) стабильность организации-работодателя. Подлинность справки можно проверить в налоговых органах. Поэтому наличие документа практически всегда открывает доступ к заемным средствам. Правда, при одном условии – если размер указанных доходов соотносится с размером ипотеки.

Единственный минус формы 2-НДФЛ – то, что она не всегда отражает истинный уровень заработной платы. Поскольку во многих организациях используются «серые» схемы расчетов, реальный доход часто не соответствует заявленному в справке, что может снизить сумму ипотечного кредита.

Индивидуальные предприниматели подтверждают свои доходы формой 3-НДФЛ, которая представляет собой налоговую декларацию на доходы физических лиц. Перед подачей в банк документ заверяется в налоговых органах.

Справка по форме банка

Это второй по распространенности документ, с помощью которого заемщик может подтвердить свою платежеспособность. Он актуален для клиентов, которым заработную плату частично или полностью выдают, что называется, в конверте. Каждый банк самостоятельно разрабатывает форму и определяет, какие данные должен предоставить заемщик. Как правило, в справке содержатся сведения о его должности, стаже, общем доходе, реквизиты предприятия-работодателя, подписи руководителя и главного бухгалтера, печать организации.

Несомненным плюсом такого способа подтверждения финансовой состоятельности является то, что справка по форме банка включает все виды доходов, в том числе и «серые», что может увеличить сумму кредита.

Но есть и минусы: не все руководители соглашаются подписывать документы, подтверждающие нарушение законодательства, опасаясь последствий. Кроме того, поскольку подлинность доходов, указанных в справке, проверить невозможно, банк может отнести заемщика к категории ненадежных и увеличить проценты по ипотеке.

Справка по форме работодателя

Далеко не все кредитные организации соглашаются на такой способ подтверждения платежеспособности, поскольку эту справку обычно выдают предприятия, которые по разным причинам отказываются заполнять форму, предложенную банком. Тем не менее, документ содержит основные сведения по доходу сотрудника, предполагает подпись руководителя и печать.

Справка выдается в максимально короткие сроки, и это, собственно, и является ее главным преимуществом.

Минусы гораздо существенней. Как уже говорилось, не все банки принимают справки по форме работодателя к рассмотрению, поскольку они могут содержать не все сведения, нужные для проверки кредитоспособности. Впрочем, если все необходимые позиции заполнены, по какой форме выполнен документ – банка или работодателя – существенной роли не играет.

Справка о заявленном доходе

Этот документ заемщик заполняет самостоятельно, заверяя его лишь собственной подписью, и волен поставить любую сумму. Однако следует приготовиться к тому, что банк потребует представить дополнительные доказательства вашей финансовой состоятельности. В качестве доказательств подойдут заверенные копии трудовой книжки или трудового договора, выписки с банковских и электронных счетов (для фрилансеров).

Кроме зарплаты банк может учитывать и другие источники дохода (регулярное поступление арендной платы от сдаваемой внаем недвижимости, дивиденды, проценты от депозитов), главное доказать, что поступления не разовые, а постоянные. Подтверждением платежеспособности станут документы на движимое и недвижимое имущество, ценные бумаги самого заемщика, созаемщиков и поручителей и т. д.

Неудобство этого способа в том, что каждый банк выставляет свои условия. Кроме того, чтобы собрать пакет документов, придется попотеть. Например, акционеру потребуется собрать копии учредительных документов и доказать, что его компания приносит прибыль, предоставив налоговую отчетность. А доходы от сдачи в аренду недвижимости будут учитываться только при их документальном подтверждении и уплате всех налогов.

Автор статьи

Читайте также: