Что такое банковский чек

Обновлено: 26.07.2024

Система безналичных расчетов имеет множество инструментов для работы. Она является довольно удобной, ведь не нужно иметь дело с наличными деньгами, а процедура расчетов между клиентами, даже находящихся в разных уголках мира, значительно упрощается. Одним из таких механизмов расчета являются банковские чеки. Рассмотрим, что это такое, какие виды бывает, как обналичивать чеки.

Что такое банковский чек?

Банковский чек представляет собой ценную бумагу, использующуюся в безналичных расчетах. Она содержит распоряжение чекодателя на выдачу указанной суммы денег держателю чекового документа.

Чекодатель – это банковский клиент, имеющий счет. Он распоряжается своим счетом и деньгами на нем путем выписки чековых документов.

Чекодержатель – это человек, получивший чек.

Чековый бланк является документом строгой формы краткосрочного действия. Он не имеет звания законного платежного предмета, но имеет свою ценность. Он содержит просьбу клиента о передаче своих средств указанному в чеке человеку.

Выплачивать сумму по чековым бланкам имеют право только банковские учреждения. Чтобы они смогли выплачивать по чекам средства, клиент должен заключить с ними чековый договор. Это обязывает плательщика выполнять обязанности при соблюдении установленных правил.

Чеком имеют право пользоваться и физические лица, и компании. Чековая книжка выдается банковскому клиенту на основании заключенного договора. Она имеет 10, 25 или 50 бланков установленного образца ЦБ РФ.

Весь условия использования чеков регламентируются ГК РФ и иными законами и банковскими правилами. В России примут к оплате только те бланки, на которых указано слово «Россия» и две параллельные черты.

Данные чекового бланка

Для обработки чека банком, он должен содержать в себе обязательные реквизиты, которые прописаны ГК РФ, НК РФ и иными правилами.

Правильно заполненный бланк должен содержать следующую информацию:

- В тексте должно присутствовать слово «Чек».

- Сумма нужно написать цифрами и буквами с указанием валюты.

- Данные плательщика с реквизитами счета, с которого выплачиваются деньги или производится платеж.

- Дата заполнения чека.

- Личная подпись чекодателя.

При отсутствии любых указанных сведений, бланк теряет свою силу, и банк откажет в обналичивании.

Время действия чеков

Чек имеет установленное время действия, по истечению которого он становиться недействительным:

- В России срок действия составляет 10 дней с момента выписки.

- В странах СНГ – 20 дней.

- В иных странах – 70 дней.

Виды чеков.

По виду расчетов чеки бывают:

- Денежные. Они используются для выплаты наличных средств предъявителю бланка.

- Расчетные. Они используются для проведения безналичных платежей. В них содержится приказ владельца счета перечислить указанную сумму на счет лица, указанного в чеке. Расчетные чеки делятся на покрытые (когда банк проводит платеж только при наличии денег на счете клиента) и непокрытые (когда банк переводит деньги за счет своих средств, если у клиента на счету временно отсутствуют деньги).

В зависимости от вида получателя чеки делятся на:

- Именные. Они выдаются на конкретного человека. Получить деньги и совершить платеж сможет только он.

- Ордерные. Они выдаются в пользу конкретного человека, но могут быть отданы иному лицу. Надпись о передаче делается на обороте чекового документа.

- Предъявительские. Они выдаются на предъявителя. В нем может быть не указан чекодатель, а также может отсутствовать передаточная запись.

Обналичивание чека.

Обналичивание чековых бланков называется инкассо. Чтобы провести эту процедуру, нужно сначала найти банковское отделение, которое примет чек на инкассо. Эта процедура является не востребованной среди российских банков, поэтому обналичиванием чеков занимаются лишь некоторые учреждения.

Чтобы обналичить рублевый чек, нужно:

- Подойти в отделение с паспортом

- Написать заявление на предоставление услуги инкассо.

- Предоставить правильно заполненный чек.

- Взять копию заполненного заявления (оригинал остается в банке).

- В присутствии банковского сотрудника сделать передаточную надпись и поставить подпись с ФИО.

- Оплатить банковскую комиссию в кассу за инкассо (средний размер 1-5% от суммы, указанной в чеке).

- После проверки банком указанных данных, деньги будут выданы или платеж будет совершен. Время зачисления зависит от того, в каком банке находится счет чекодателя и счет чекополучателя.

Чтобы обналичить валютный чек, нужно:

- Подойти в банк и написать заявление (копию взять себе).

- Открыть валютный счет (если чек расчетный).

- Оплатить комиссию за инкассо в кассе.

- В присутствии сотрудника банка поставить подпись и сделать передаточную надпись.

- При обналичивании суммы свыше 5000 долларов, нужно предоставить документ, подтверждающий легальность получения денег. Если чек выписывает работодатель, то вместе с чеком он может передать и такой документ.

- После всех процедур банк проводит проверку информации и отправляет чек в банк чекодателя, который подтверждает его законность. После подтверждения валюта зачисляется на счет банка чекополучателя. Время от предъявления чека до получения валюты на счет или наличными составляет минимум два месяца.

Привет, я автор этой статьи. Имею высшее образование. Квалифицированный инвестор. Специалист по финансам и кредитам. Более 3-х лет работал в коммерческих банках РФ. Пишу про финансы более 5 лет. Поставьте пожалуйста оценку моей статье, это поможет улучшить ее.

Денежный чек предъявляется в обслуживающий клиента банк для выдачи наличности предъявителю, на чье имя выписан данный документ. Бланки денежных чеков обычно собраны в чековую книжку (по 25 или 50 штук), которую клиент может получить в своем банке, подав соответствующее заявление. Как правильно оформить чек и получить по нему деньги, расскажем в нашей статье.

Правила заполнения денежного чека

Клиенту банка перед снятием со своего расчетного счета наличности следует разобраться, как заполнить денежный чек (образец заполнения бланка представлен ниже в статье на примере денежного чека Сбербанка). Очень важно заполнить все графы правильно, не допуская помарок и исправлений, иначе денежный чек не будет принят банком для исполнения требования о выдаче наличности предъявителю.

В соответствии с установившейся практикой заполнения чека клиент банка должен указать на обратной стороне денежного чека код и назначение платежа (1-я и 2-я колонки в табличной части бланка чека). Кроме того, чек также может содержать и другие реквизиты, которые вправе определять кредитная организация. Наиболее распространенным реквизитом является символ назначения платежа, который приводится в 1-й колонке табличной части бланка чека. Под табличной частью с назначением платежа должна стоять подпись чекодателя. Чеки заполняются исключительно от руки черными или темно-синими чернилами (некоторые банки допускают фиолетовые чернила), но при этом наименование клиента, номер его счета и название банковской организации могут быть проштампованы. Помарки в чеке недопустимы.

Денежный чек (образец заполнения которого предоставляется по требованию клиента каждым банком) проверяется банковским работником на правильность заполнения всех граф, а также идентифицируется подпись должностного лица чекодателя с хранящейся в банке карточкой подписей.

Кроме того, в карточку с подписями клиента банкиры заносят все номера денежных чеков, которые есть в выданной компании чековой книжке. Банковский сотрудник сверяет номер чека с теми, что уже записаны в карточке.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по работе с денежными чеками:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Срок действия денежного чека

Как правило, денежный чек принимается кредитно-финансовой организацией на протяжении 10 дней с даты выписки (не считая самого дня выписки), указанной на заполненном бланке платежного документа. Например, подобное правило указано в требованиях КБ «НС Банк» (ЗАО) по заполнению и использованию чекодателем чека из денежной чековой книжки.

Вы сможете узнать все необходимые сведения о соблюдении кассовой дисциплины на предприятии, если ознакомитесь с нашей статьей «Кассовая дисциплина и ответственность за ее нарушение».

Образец заполнения денежного чека Сбербанка

Бланк денежного чека Сбербанка ничем не отличается от таких же чеков, которые содержатся в чековых книжках, выдаваемых другими банками.

Ниже приведен образец заполнения денежного чека, который вы сможете скачать с нашего сайта.

Где скачать бесплатно бланк денежного чека?

Чековая книжка, в которой прошито несколько денежных чеков, является документом строгой отчетности. Использованная чековая книжка должна храниться на протяжении 5 лет. До выдачи клиенту бланки чеков хранятся в банке в специальном хранилище.

Чек должен содержать обязательные реквизиты, иначе он будет считаться недействительным. Также чек может иметь реквизиты , которые определяет банк. Однако банк может разработать и свою форму денежного чека. Поэтому скачать универсальный бланк денежного чека затруднительно.

На нашем сайте вы сможете скачать денежный чек (уже заполненный шаблон) и по образцу заполнить свой платежный документ на бланке денежного чека, выданного в вашем банке.

Также вам могут понадобиться материалы о заполнении платежных поручений:

Итоги

Правила заполнения денежного чека устанавливаются каждой кредитной организацией самостоятельно. Вы можете узнать о них более подробно в своем банке. Но есть общее правило для всех денежных чеков: в них не должно быть помарок.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

В России чеки не обрели такой популярности, как в США и Европе. Тем не менее, они существуют, и ими можно пользоваться для взаиморасчетов.

- Виды банковских чеков

- Заполнение банковского чека

- Использования банковских чеков

- Как правильно заполнять банковский чек?

- Обналичить банковский чек

- Срок действия банковского чека

Под «чеком» понимают письменное распоряжение клиента банка выдать определенную денежную сумму физическому лицу, на чье имя выписывается чек. Если имя не указывается, сумма выплачивается держателю чека.

Под «банковским чеком» также могут пониматб сертификат, дающий право держателю приобрести ценную бумагу на определенных условиях. Прописываются конкретная цена ценной бумаги и срок действия чека. По сути, это дополнение к ценной бумаге, составленное от имени акционерного общества на имя держателя чека.

Виды банковских чеков

- Расчетные или кроссированные (для переводов со счета на счет);

- Денежные (дающие право на выплату наличных в кассе банка).

Частные чеки могут быть:

- Именными (выписываются на конкретное лицо и используются только тем, чье имя указано в документе);

- Ордерными (выписывается на конкретное лицо, но может быть обналичено любым человеком);

- На предъявителя (имя не указывают, обналичить чек может любой человек).

Заполнение банковского чека

Недостаточно просто выписать поручение на любой бумаге. Необходим специальный бланк, который можно получить в банке. В этом бланке указывают:

- Паспортные данные человека, который выдает чек;

- Банковские реквизиты (прежде всего, счет);

- Сумма, которую должен передать банк держателю чека, и сроки;

- Паспортные данные получателя, если это необходимо.

Использования банковских чеков

Банковские чеки к ценным бумагам используются как дополнительное средство привлечения акционеров. Их выдают, если необходимо продать акции или облигации открытого акционерного общества.

Частные чеки используются как средство расчетов между физическими или юридическими лицами. Они позволяют упростить процедуру оплаты работы без наличных денежных средств. Однако они теряют актуальность с появлением дополнительных сервисов, упрощающих работу с пластиковыми дебетовыми картами и счетами.

За рубежом чеки до сих пор востребованы, в России ими чаще всего пользуются для взаиморасчетов между юридическими лицами.

Как правильно заполнять банковский чек?

Заполнять банковский чек следует внимательно. Каждый бланк – на счету, так как выдается банком. Копировать или распечатывать его для последующего применения нельзя. Неиспользованные чеки сдаются в банк.

Использовать можно только шариковую ручку (советуем использовать одну пасту, обратное может вызвать подозрения). После заполнения чека необходимо поставить подпись и печать, если она есть.

Делать поправки, зачеркивать что-либо нельзя. Это исключает возможность обналички. Перед тем, как заполнять чек, нужно перепроверить все данные, указанные в бланке. Если что-либо расходится с реальностью, чек будет недействительным.

Обналичить банковский чек

Обналичить можно только денежный банковский чек. Расчетные (кроссированные) дают право только на перевод средств со счета на счет. В этом случае вы имеете право снять деньги со своего счета.

Обналичить чеки в России проблематично, если счет чекодателя находится в зарубежном банке. Сделать это можно через инкассо. Комиссия составляет 3% (в частности, в Сбербанке), а вся операция занимает около двух месяцев. Если вы собираетесь за рубеж, обналичить чек будет проще.

Также можно открыть корреспондентский счет и перечислить средства на него. Это займет не больше месяца, но учтите, что обслуживание счета будет дорогим, да и на процентах вы не сэкономите.

Срок действия банковского чека

Постарайтесь обналичить чек как можно быстрее, так как его срок действия ограничен. В России это, как правило, 10 дней с момента выписки чека. Учтите, что в этот срок вы должны предоставить чек к оплате в банк. Сами же деньги вы получите в тот период, который укажут в финансовой организации. Так, если чекодатель держит счет в российском банке, деньги можно получить сразу. Если в иностранном, процесс затянется.

Упростить процесс можно, продав чек другому лицу. Это возможно, если вам выписали ордерный чек или чек на предъявителя.

Глава 7. РАСЧЕТЫ ЧЕКАМИ

7.1. Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

7.2. Порядок и условия использования чеков в платежном обороте регулируются Гражданским кодексом Российской Федерации, а в части, им не урегулированной, другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

7.3. Чек оплачивается плательщиком за счет денежных средств чекодателя.

7.4. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

7.5. Представление чека в банк, обслуживающий чекодержателя, для получения платежа считается предъявлением чека к оплате.

7.6. Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

7.7. Бланки чеков являются бланками строгой отчетности и учитываются в банках на внебалансовом счете N 91207 "Бланки строгой отчетности".

7.8. Хранение бланков чеков банками осуществляется в порядке, установленном нормативными актами Банка России.

7.9. Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями.

7.10. Чеки кредитных организаций могут использоваться клиентами кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений.

7.11. Чеки, выпускаемые кредитными организациями, не применяются для расчетов через подразделения расчетной сети Банка России.

7.12. Чек должен содержать все обязательные реквизиты, установленные Гражданским кодексом Российской Федерации, а также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

7.13. В случае, когда сфера обращения чеков ограничивается кредитной организацией и ее клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между кредитной организацией и клиентом.

7.14. Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациями и определяющими порядок и условия использования чеков.

7.15. Межбанковское соглашение о расчетах чеками может предусматривать:

- условия обращения чеков при осуществлении расчетов;

- порядок открытия и ведения счетов, на которых учитываются операции с чеками;

- состав, способы и сроки передачи информации, связанной с обращением чеков;

- порядок подкрепления счетов кредитных организаций - участников расчетов;

- обязательства и ответственность кредитных организаций - участников расчетов;

- порядок изменения и расторжения соглашения.

7.16. Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

- форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

Выделяют несколько методов расчётов между экспортёром и импортёром, для каждого метода характерны свои отличительные черты. Ниже рассмотрим эти методы и их особенности.

Чеки. Платёж чеками

Чек – это вид ценной бумаги, денежный документ, вид которого определён на законодательном уровне, он содержит приказ владельца счёта банку чекодателя о выплате держателю чека конкретной суммы по предъявлении или на протяжении некоторого времени, установленного законодательством.

Практически все страны мира для регулирования чекового обращения пользуются положениями Женевской конвенции, в соответствии с которой установлен Единообразный закон о чеках 1931 г.

Англия, США и некоторые другие страны выбрали для себя принципы английского Закона о переводных векселях 1882 г., который регулирует чековое обращение и определяет чек как переводной вексель на банк с платежом по предъявлении.

Естественно, требования к форме чеков существуют практически с момента их появления. Согласно Женевской конвенции чек обязательно должен содержать некоторый перечень установленных на законодательном уровне реквизитов. Их отсутствие может стать причиной того, что чек попросту не будет признан действительным и не подлежит оплате.

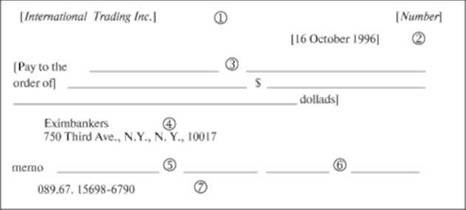

На изображении ниже представлен образец чека с основными обязательными реквизитами.

- Компания-плательщик, которая выписала данный документ. 2. Дата. 3. Наименование лица или компании, которому адресован платёж, иными словами, чекодержатель. 4. Наименование банка, в котором чекодержатель держит свой счёт и который произведёт оплату чека. 5. Заметки, к примеру, платёж по контракту № …. 6. Подпись чекодателя или уполномоченного представителя. 7. Номер счёта чекодателя в банке.

В соответствии со ст. 878 ГК РФ на чеке должна содержаться следующая информация: наименование "Чек", которое включено в текст чека и написано на одном языке с текстом чека; чековый приказ, иначе говоря, не обусловленное никакими оговорками предложение чекодателя плательщику сделать выплату конкретной суммы денег предъявителю чека или уполномоченному лицу, которое указано на чеке как получатель; чековый приказ должен быть безусловным, имеется в виду, что чекодержатель не должен связывать платёж с предъявлением держателем чека каких-то документов или выполнением каких-то обязательств под угрозой признания чека недействительным; наименование плательщика, обязательно необходимо указывать счёт, с которого будет списываться платёж, плательщиком по чеку может быть только банк или приравненное к нему кредитное учреждение; валюта платежа; сумма чека; дата и место составления чека; подпись чекодателя.

Чек может выполнять роль платёжного средства. При этом долг чекодателя остаётся в полной силе до того момента, пока не была произведена оплата чека банком наличными средствами или посредством зачисления необходимой суммы на текущий счёт предъявителя.

Чек нельзя считать элементом кредитования, поскольку он подлежит оплате по предъявлении, именно поэтому срок его обращения ограничен.

В случае, если оплата чека происходит в одной стране, то срок ограничивается 8 днями, если в разных странах, то срок уплаты ограничен 20 днями, если осуществляется оплата на разных континентах, то срок составляет 70 дней.

Оплаченный чек с подписью предъявителя для банка выступает в качестве расписки в выплате указанной в чеке суммы и подтверждает правильность совершения операции. Чекодатель в момент выписки чека или предъявления его в банк должен иметь требования на банк, иными словами, чек должен быть покрытым.

Выдача чека без покрытия во многих странах карается уголовным наказанием.

Чек становится надёжным способом обеспечения платежа только в том случае, если уплата по нему гарантирована третьим лицом посредством соответствующей надписи на самом чеке или на листе, который прикреплён к нему. Третьими лицами, которые называются авалистами, могут выступать сами банки.

Виды чеков

Чеки бывают нескольких видов, основные из них следующие:

- Предъявительский.

- Именной.

- Ордерный.

- Дорожный.

- Банковский

Предъявительский чек

Предъявительский чек выписывается на предъявителя, его передача и обращение подобно наличным деньгам. На самом чеке содержится пометка типа "Платите предъявителю сего чека". Особенность такого чека в том, что они могут быть выписаны без указания получателя. Предъявительскими также считаются чеки, которые выписаны в пользу конкретного лица, однако имеют пометку "или на предъявителя" или равнозначной пометкой. Такие чеки называются альтернативными.

Именной чек

Именной чек выписывается на конкретное имя и содержит оговорку типа "не приказу" или иную равнозначную оговорку. Его особенность состоит в том, что он не может передаваться обычным порядком другому лицу.

Ордерный чек

Ордерный чек выписывается в пользу конкретного лица с оговоркой "или его приказу" или равнозначной оговоркой. Передача ордерного чека новому владельцу может происходить только при наличии индоссамента, т.н. передаточной надписи на оборотной стороне чека.

Ордерный чек по праву считается самым удобным и распространённым видом чека, поскольку он передаётся более простым, чем именной чек способом. Одновременно с тем ордерный чек является гарантией того, что его не сможет использовать случайное лицо.

Дорожный чек

Дорожный чек – это обязательство компании выплатить сумму владельцу, указанную на чеке, образец подписи которого проставляется на чеке в момент продажи.

Оплата дорожного чека производится в иностранных банках против повторной подписи держателя чека. Однако, надо понимать, что существуют различия между компаниями, которые выдали чек и одноимёнными банками, в которых чеки могут быть приняты к оплате.

Представим, что эмитентом чека является American Express или Citi Corporation, но American Express Bank Ltd. и Citibank не имеют никакого отношения к этому чеку. Также стоит отметить, что обязательства компании-эмитента не являются обязательствами банка.

Специфическая особенность дорожного чека заключается в том, что он вообще не гарантирует того, что им не воспользуется случайное лицо.

Примечательно, что международной торговле не принимаются чеки. Они свойственны в большей степени для сектора услуг. Эмитенты чеков выдают специальные разрешения компаниям для приёма и работы с чеками.

В соответствии с российским законодательством использование чеков во внешнеторговых отношениях напрямую запрещено.

Чеки по способу оплаты делятся на расчётные и кроссированные. В ходе чекового обращения может появляться необходимость ограничить способы оплаты чека, для этого в его текст вписывают специальные фразы. Так, на лицевой стороне чека может быть указано, чаще всего по диагонали, "Только для расчётов" или другие подобные пометки.

Кроссированные чеки – это чеки, которые на лицевой стороне перечёркнуты двумя диагональными линиями.

Суть кроссирования чека заключается в том, чтобы уменьшить риск ошибочной выплаты по чеку не только через ограничение круга возможных держателей, но и тех, кто имеет право предъявить данные чеки к оплате исключительно банковским учреждениям.

Кроссирование бывает специальное и общее. Общее кроссирование предполагает обязанность банка-плательщика оплатить сумму чека только посредством зачисления на счёт держателя чека у данного банка, при его наличии, или через перевод её по приказу держателя чека иному банку, где у держателя есть счёт. Специальное кроссирование отличается от общего только тем, что между двумя поперечными линиями на чеке имеется надпись с наименованием банка, в который банк-плательщик обязан перевести сумму чека.

Банковский чек

Банковский чек – это чек, который выставляется банком на банк.

Банковские чеки бывают авизованные и неавизованные. На авизованных чеках имеется информация о том, как банк-плательщик может получить покрытие по чеку или банк-чекодатель отдельными письмом направляет банку-плательщику покрытие или уведомление с тем, куда необходимо обратиться за покрытием. Авизованные банковские чеки взаимозаменяемы с банковскими переводами. Неавизованные чеки необходимо сначала инкассировать, а после можно по ним получить платёж. Иными словами, данный вид чека необходимо предоставить для оплаты указанному на чеке банку-плательщику непосредственно или посредством другого банка.

Для расчётов с компаниями США применяются сертифицированные банком чеки. Данные чеки выступают в качестве одного из способов удостоверения надёжности плательщика.

В соответствии с российским законодательством, равно как и в соответствии с Единообразным законом о чеках, который утверждён Женевской конвенцией 1931 г. акцепт чека не признаётся плательщиком. Учинённая на чеке надпись об акцепте считается ненаписанной. Чековые законы в большинстве стран допускают акцепт чека банком-плательщиком, который в свою очередь выполняет функцию удостоверения банком-плательщиком наличия покрытия по конкретному чеку, в том числе обязанность акцептовавшего чек банка, блокировать данное покрытие до того, пока не пройдёт платёж по чеку или не закончится срок его предъявления к платежу.

Коммерческий чек

Отличие коммерческого чека от других чеков состоит в том, что он принимается исключительно на инкассо от бенефициара и не подлежит передаче. На коммерческом чеке обязательно должна содержаться следующая информация: название эмитента, название банка-плательщика, имя и название бенефициара, сумма к оплате, валюта платежа. Клиент на обратной стороне чека должен написать индассамент вида:"Рау to the order of Bank. Moscow. " и подписывает данный чек, что означает поручение иностранному банку произвести платёж по приказу банка.

Срок действия коммерческого чека ограничен. Срок, который указан на чеке означает, что чек действует 6 месяцев со дня его подписания. Зачастую чеки действуют 90 или 45 дней, реже 1 год. Чтобы с оплатой по чеку не было проблем, необходимо произвести его предоставление в банк не менее, чем за две недели до его истечения.

Когда чек принимается от клиента на инкассо, то он обязан оставить залог в размере 20-30 долл. США, при совпадении валюты в которой выписан чек, с валютой страны банка-плательщика, если валюты не совпадают, то залог составит 50-70 долл. США. Залог взимается с каждого чека, который предъявляется к оплате. Такое различие в сумме залога объясняется тем, что существует две формы оплаты чеков, которые характерны для зарубежных банков: cash и collection. Оплата cash подразумевает, что иностранный банк незамедлительно зачислит всю необходимую сумму в покрытие отправленных ему чеков, и только после этого проверит возможности платежа посредством связи с банком-плательщиком. Оплата collection представляет собой ситуацию, где иностранный банк кредитует счёт банка только после всех необходимых проверок, тем самым он гарантирует окончательное зачисление.

В США право регресса может сохранятся в зависимости от штата, в котором расположен банк, производивший платёж, на протяжении 7-30 лет.

Первичными документами, которые предъявляются для приёма коммерческого чека являются два заявления от клиента: 1. Заявление о приёме на инкассо коммерческого чека; 2. Заявление об открытии специального залогового счёта.

Банковская система и финансовое законодательство вместе разработали специальные бланки, которые позволяют быстро и без ошибок подать заявление с просьбой принять на инкассо коммерческий чек. Данный бланк содержит информацию о клиенте и конкретные реквизиты чека. Клиентом заполняется специальное заявление, где он просит открыть для него специальный залоговый счёт. В случае, если у клиента уже имеется текущий счёт, а его сальдо позволяет списать сумму залога, то операция беспрепятственно совершается. Если сальдо не позволяет списать сумму залога или нет текущего счёта в банке, то сумма залога может быть принята наличными деньгами через кассу. Такая процедура свойственна скорее иностранной банковской практике. Российское законодательство не обязывает иметь счёт для приёма чека на инкассо.

Чек как оборотный документ

Чек представляет собой оборотный документ, который не обязывает прибегать к цессии для передачи прав по чеку иному лицу. Все права по чеку обычно передаются через передаточные надписи – индоссамента, который проставляется на оборотной стороне чека или на дополнительном листе.

Чек, который оформляется индоссаментом должен быть вручён индоссаментом индоссатору. Индоссамент бывает нескольких видов:

- Именной индоссамент содержит название лица, которому должен быть оплачен чек.

- Ордерный индоссамент указывает лицо, которому оплачивается чек и содержит приписку типа "или его приказу", в том числе может содержать формулировку "Платить приказу …".

- Бланковый индоссамент содержит в себе только одну подпись последнего держателя чека или подпись, которая сопровождается указанием на то, что чек может оплачиваться любому его владельцу. Лицо, которое стало обладателем чека по бланковому индоссаменту имеет право передавать его иному лицу простым вручением, черед бланковый индоссамент, ордерный или именной.

- Перепоручительный индоссамент состоит из слов "на инкассо", "валюта к получению" и другие, которые равнозначны упомянутым.

В международной банковской практике была выработана универсальная фраза перепоручительного индоссамента. Суть её в том, что вместо указания в индоссаменте названия банка, ставился штамп с такой информацией.

Pay to the order of any Bank, Banker or Trust Company. Prior endorsements guaranteed. Что в переводе на русский язык означает: платите приказу любого банка, банкира или трас-компании. Предыдущие индоссаменты гарантируются.

Негоциация чека – операция, которая всегда имеет право регресса, а также может осуществляться любым банком, который согласен провести данную операцию.

Такой банк обязуется выдать аванс бенефициару, а затем направляет его негоциируемый чек в банк трассата для совершения платежа. Если платёж не произошёл, то бенефициар обязан вернуть банку сумму полученного аванса.

Гарантия платежа по чеку – это дополнение к ответственности, которая ложится на чекодателя и индоссанта чека в ситуации его неоплаты, платёж по чеку гарантируется на всю суммы или её часть любым другим лицом, помимо плательщика по чеку.

Выражение данной гарантии обычно происходит через слова типа "гарантирован", "аваль", "считать за аваль" и прочими подобными выражениями, которые равнозначны по смыслу. Более того, они в обязательном порядке должны сопровождаться подписью лица, который принял на себя ответственность за платёж, таковым лицом обычно выступает авалист. Важно понимать, что лицо, которое подписывается как гарант, имеет право не указывать, за кого оно даёт гарантию. Если такое указание всё же отсутствует, то априори принято считать, что гарантия даётся за чекодателя. Ответственность гаранта по чеку является акцессорной, иными словами, придаточной, неосновной. В соответствии с российскими финансовыми законами аваль регулируется теми же положениями, которыми регулируется поручительство, в такой ситуации логично отметить, что аваль можно определять, как чековое поручительство.

Исходя из данного положения можно говорить о том, что гарант имеет право ограничить собственную ответственность только частью суммы чека или обозначить, что его гарантия действует только на ограниченный срок. После оплаты чека гарант приобретает по нему права требования против стороны, за которую он дал гарантию и против тех сторон, которые несут ответственность перед последней. Стоит отметить, что к гаранту нельзя предъявлять требования по чеку до момента, пока не наступила ответственность по чеку у того лица, за которое он давал гарантию.

Платежи, которые производятся при помощи чеков можно считать относительно медленными способами расчёта, т.к. получатель платежа должен ждать того, что конкретный чек вернётся в банк трассата для клиринга до того момента, пока будет кредитован его собственный счёт. Экспортёр обязан выдать своему банку распоряжение для инкассирования данного платежа.

Для международной торговли характерно обязательное инкассирование чеков.

Для международной торговли оплата долгов через чеки кажется не самым привлекательным способом по нескольким причинам:

Автор статьи

Читайте также: