Что такое расчетный счет тинькофф

Обновлено: 26.07.2024

Несмотря на массовое распространение карточных продуктов, подавляющее число граждан до сих пор не видит разницы между Расчетным счетом и Номером карточки. Поэтому важно понять, чем они отличаются друг от друга, для чего используются, а также можно ли узнать свой расчетный счет в Тинькофф по номеру карты и многое другое.

Отличия между Номером карты и номером Расчетного счета

Пластиковая карта используется в качестве инструмента, который позволяет удаленно осуществлять различные операции с банковским счетом, а именно:

- Оплата покупок безналичным способом;

- Перечисление финансовых средств физическим лицам;

- Оплата услуг компаний;

- Совершение платежей через интернет;

- Снятие наличных и так далее.

Все вышеприведенные процедуры могут быть осуществлены по реквизитам банковской карточки:

- В случае онлайн использования для этого учитывается номер, код, а также дата действия (информация располагается непосредственно на пластиковой карточке);

- Для осуществления оплаты через платежные терминалы в банкомате или магазинах применяется магнитная лента или wi-fi чип.

К каждой новой карте осуществляется открытие расчетного счета, которому присваивается определенный уникальный номер.

Счет карточки от банка Тинькофф необходим для выполнения множества банковских операций, которые невозможно осуществить исключительно по реквизитам карточки.

Важно помнить о том, что карточный и расчетный счета, по сути, являются одним и тем же (единый баланс), а разные номера присваиваются им из-за особенностей продуктов.

Так, банковская карта имеет 16 цифр, которые несут в себе такие сведения:

- Платежная система (MasterCard, VISA);

- Банк-эмитент;

- Тип карточки (кредитная, либо расчетная);

- Валюта текущего счета;

- Регион выпуска;

- Счет;

- Проверочное число.

Если говорить о том, как выглядит р/счет, то он представляет собой комбинацию двух десятков цифр:

- Первые пять знаков указывают на балансовый номер банка (первый и второй порядок);

- 6-9 цифры обозначают валюту;

- Девятая цифра: контрольная;

- 10-13 цифры являются код подразделения банковской организации, в котором было осуществлено открытие счета;

- Последние семь цифр являются внутренним номером Лицевого счета определенного пользователя Тинькофф.

Немаловажным отличием между данными параметрами является то, что предусмотрена возможность изменения.

К текущему счету одновременно может быть привязано несколько карточек, причем номер всегда будет оставаться прежним. Карта же обладает ограниченным сроком действия, по завершении которого в обязательном порядке будет выдан новый продукт (в том числе, если карточка будет утрачена или испорчена), которому присваиваются другие параметры. Новая пластиковая карта привязывается к тому же счету.

Применять средства с последнего (получение наличных, осуществление платежей и перечисление средств) можно в любое удобное время. Это оказывается возможным даже в том случае, когда отсутствует пластик (исключительно через отделение).

Как узнать реквизиты и сведения о расчетном счете карты

На данный момент имеется множество способов, как узнать расчетный счет карты Тинькофф. Поскольку у данной финансово-кредитной организации не предусмотрены отделения, она действует как Онлайн банк, а потому возможность обратиться в офис за получением подробной информации просто не предусмотрена.

Однако такая возможность имеется у жителей Москвы, которые могут обратиться в головной офис банковской организации.

Но даже в таком случае специалисты Тинькофф скорее всего предоставят разве что консультацию с пояснением того, как можно узнать нужную информацию по банковским продуктам.

Узнать ваш текущий расчетный счет в Тинькофф можно с помощью следующих 3 способов:

| № | Способ |

|---|---|

| 1 | Онлайн через Интернет банк или Приложение |

| 2 | Договор |

| 3 | Звонок в банк |

Ниже подробнее по каждому из способов.

Онлайн через Интернет банк или Приложение

Поскольку финансово-кредитная организация Тинькофф является онлайн-банком, для клиентов была предусмотрена возможность осуществления всех операций посредством интернет-сервиса.

Пароли для осуществления входа устанавливаются при прохождении регистрационной процедуры в сервисе. Через Кабинет пользователи могут увидеть все банковские карты Тинькофф.

В приложении банка для мобильного телефона это также делается в пару кликов, необходимо только иметь само приложение установленное на ваш гаджет.

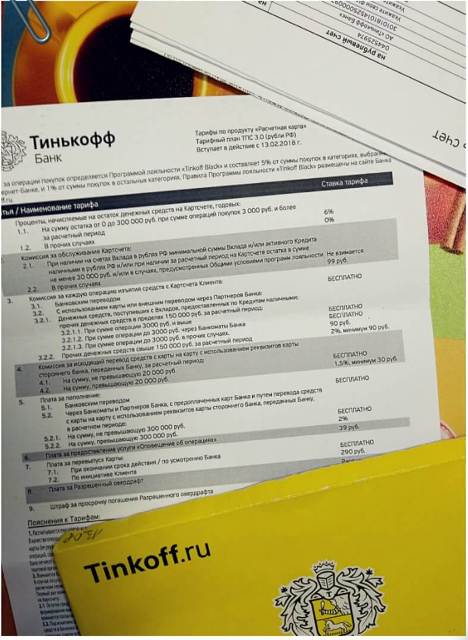

Договор

При выдаче пластиковой карточки и предоставлении подписи клиенту выдается экземпляр соглашения с банковской организацией. В данной документации описывается выданный продукт, правила использования, а также условия.

Номер текущего счета, к которому выдается карточка Тинькофф, фигурирует на первой странице.

Звонок в банк

Также клиенты банка могут позвонить на горячую линию для того, чтобы сотрудник озвучил их расчетный счет. Для предоставления данной услуги оператору Тинькофф должен удостовериться в том, что его собеседником является именно владелец счета.

С этой целью он попросит предоставить реквизиты карточки, данные из паспорта, номер договора и другую информацию, которая потребуется для удостоверения личности.

Скорее всего, оператор пояснит, каким образом можно будет самостоятельно узнать необходимые сведения о счете.

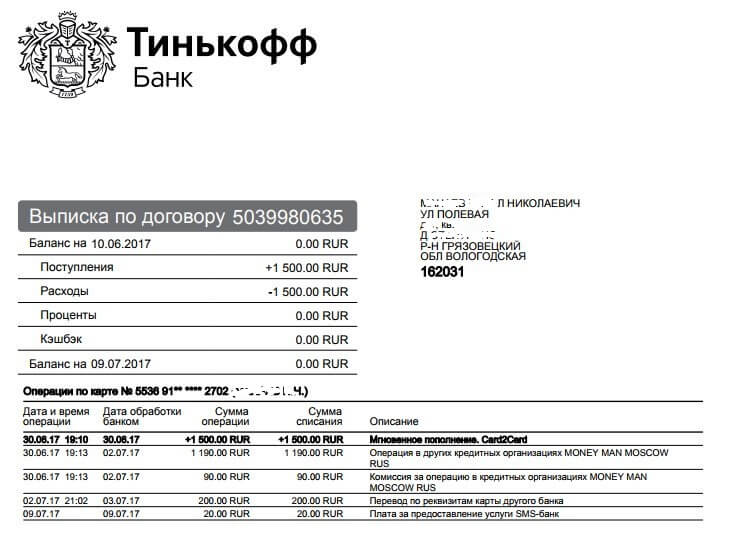

Информация в Выписке по счету

Каждый месяц финансово-кредитная организация осуществляет отправку выписки по выбранному способу (как правило, по электронной почте).

Здесь указываются все процессы, которые осуществляются на счету в течение календарного месяца. В выписке по счету мы можем узнать только номер Договора и частично номер карты.

Номера расчетного счета карты в Выписке мы не найдем.

Можно ли посмотреть реквизиты будущей карты?

Финансово-кредитная организация предусмотрела возможность просмотреть реквизиты карты до того, как она будет получена. Это можно сделать через мобильное приложение или личный кабинет, зайдя в раздел с реквизитами.

В каких ситуациях могут потребоваться реквизиты карты или счета?

Выяснив номер расчетного счета карты Тинькофф, будет очень кстати записать его в блокнот, чтобы воспользоваться в нужный момент. Стоит заблаговременно узнать его, так как с его помощью можно будет осуществлять международный перевод. Помимо этого он может пригодиться в следующих ситуациях:

- Для оплаты коммунальных услуг с текущего счета;

- Платежи, предназначенные для юридических лиц;

- Перечисление зарплаты с расчетного счета работодателя.

Само собой, подавляющее число данных транзакций может быть осуществлено с карточки Тинькофф по удаленным ресурсам, однако бывают ситуации, когда отсутствует возможность ими воспользоваться и необходимо узнать свой расчетный счет карты Тинькофф.

Заключение

Банковская карточка привязана к расчетному счету, обладающему собственными реквизитами, которые необходимы для осуществления переводов международного формата и прочих процедур. Вариантов, где посмотреть расчетный счет карты Тинькофф, более чем достаточно: мобильный и интернет-банкинг, договор на обслуживание, телефон горячей линии, а также в выписке мы можем найти номер договора и частично номер карты.

Услуги ведения расчетно-кассового обслуживания предлагают крупнейшие банки России, в числе которых Тинькофф Банк. На данной странице вы найдете тарифы РКО для юридических лиц с минимальной стоимостью обслуживания от 490 рублей в количестве 3.Актуальных предложений для ИП на 23.05.2022 - 3.

Тарифы действительны на территории г. Москвы и Московской Области. Информация о тарифах в других регионах доступна на сайтах банков-партнёров.

Предложения месяца

Отзывы об РКО Тинькофф Банка

Оформить в городах

Расчетный счет для ИП в других банках

Оформить в банках

РКО для ИП в «Тинькофф»

«Тинькофф Банк» — инновационный онлайн-провайдер финуслуг, который работает в России через высокотехнологичную платформу без розничных отделений и предоставляет расчетно-кассовое обслуживание.

Расчетный счет можно открыть за один день, при этом сведения о нем предоставляются сразу после регистрации — их уже можно использовать в соглашениях и сделках. Управлять р/с можно из любой точки мира: с компьютера или смартфона. Наличие разных тарифных планов дает шанс подобрать свой вариант независимо от отрасли, в которой вы работаете. При этом промахнуться с выбором не страшно — при необходимости можно без труда переходить между тарифами.

Клиенты могут вести счета в разной валюте. Все они не требуют дополнительных затрат. Вы можете пользоваться инкассацией: инкассаторы вызываются через личный кабинет без долгих согласований и длинных форм. Вам на помощь всегда готов прийти персональный менеджер, который решает вопросы в чате и по звонку.

Держать руку на пульсе помогает продолжительный платежный день: моментальные платежи в другие кредитные учреждения доступны с 01:00 до 21:00 по Мск, а внутри банка — круглосуточно.

Дополнительные возможности для малого бизнеса

«Тинькофф» помимо базовых предлагает и дополнительные услуги в рамках РКО:

- Торговый и интернет-эквайринг. Вы можете быть современными и принимать оплату банковскими картами с поступлением денег за один рабочий день. Услуга предоставляется по процентной или пакетной схеме. Вы также можете настроить прием платежей бесконтактно с помощью Google Pay и Apple Pay, WebMoney или мобильного телефона.

- Зарплатный проект. Он позволяет выпускать карточки для работников без платы за обслуживание и с оперативным зачислением заработной платы благодаря интеграции с 1С. При соблюдении лимитов — никаких комиссий за переводы.

- Валютный контроль. Вам будут доступны операции в долларах, евро или фунтах прямо из личного кабинета. К вашим услугам любые подтверждающие документы и справки, бесплатная помощь сотрудников по заполнению реквизитов и отчетности для налоговой.

- Банковские гарантии. Организация помогает участникам коммерческих и государственных закупок.

- Услуги бухгалтерии. «Тинькофф» предоставляет бесплатные услуги бухгалтера, который рассчитывает УСН и ЕНВД, страховые взносы, отправляет декларации в ФНС.

- Начисление на остаток средств до 4% годовых. Проценты начисляются каждый месяц.

Как индивидуальному предпринимателю открыть р/с

- Зайти на официальный сайт и заполнить соответствующую заявку. Указать телефон, ИНН, ФИО и адрес электронной почты.

- Дождаться звонка сотрудника и ответить на уточняющие вопросы. Получить реквизиты счета и доступ к личному кабинету.

- Договориться с представителем о встрече, где вам передадут договор, сфотографируют с паспортом, а вы отдадите необходимые бумаги.

Документы

Расчетный счет – основа ведения бизнеса. С его помощью фирмы и предприятия переводят средства, делают платежи и взносы без больших комиссий, платят налоги и используют эквайринг. Востребованность р/с привела к конкуренции: каждый банк заинтересован в том, чтобы обслуживать счет юрлица. Разберемся, чем выгоден расчетный счет в Тинькофф Банке и по каким пунктам он превосходит конкурентов.

Преимущества ведения счета в Тинькофф Банке

От остальных учреждений на рынке Тинькофф Банк отличается принципом работы. Это полностью дистанционный банк, который готов оказывать услуги на новом уровне. Что же особенного предлагает Тинькофф держателям р/с?

- Клиенты выбирают пакет услуг из трех предложенных тарифов. Это позволяет более точно ответить на их потребности и не переплачивать за ненужный функционал;

- Банк активно поощряет сотрудничество. Новые клиенты награждаются несколькими месяцами бесплатной работы с р/с, а также массой бонусов;

- Клиенты Тинькофф управляют счетами с помощью современных приложений, доступных на большинстве мобильных и стационарных платформ;

- Банк отличает высокий уровень клиентской поддержки. Помимо call-центра и онлайн-чата, с каждым владельцем счета работает персональный менеджер.

Если раньше Тинькофф был ориентирован на обслуживание частных лиц, то сейчас картина такова: в банке обслуживается свыше 360 тыс. предпринимателей.

Обзор тарифов РКО в Тинькофф банке

Учреждение предлагает клиентам три тарифа, отличающихся степенью наполнения. Так, два первых пакета – «Простой» и «Продвинутый» – подойдут начинающим ИП и пока небольшим компаниям. К тарифу «Профессиональный» стоит присмотреться более опытным бизнесменам, уже получившим опыт раскрутки своего дела.

Условия тарифов представлены в таблице:

Стоимость обслуживания (мес.)

Обслуживание р/с в иностранной валюте

от 1,5% + 99 руб. за операцию

0 руб. за первые 10, далее по 29 рублей

от 0,5% за операцию

0,15% от суммы (минимум 99 рубл.)

300 000 руб.. без комиссии, далее 0,1% (минимум 79 руб.)

1 000 000 руб.. без комиссии, далее 0.1% (минимум 59 руб.)

от 1,5% от операции плюс 99 рублей

400 000 без комиссии, далее от 1% от операции + 79 руб., безлимит – 2 990 руб.

1% от суммы плюс 59 рублей, безлимит – 4 990 руб.

Процент на остаток счета

Преимущества открытия РКО в Тинькофф банке

Какой бы тарифный план не выбрал клиент, он получит от банка массу преференций:

Сколько стоит и как открыть счет в Тинькофф банке

- Предварительно выберите пакет услуг и подайте заявку вместе с ИНН (идентификационным номером налогоплательщика). В ответ банк пришлет реквизиты р/с, ссылку на личный кабинет и sms с логином и паролем;

- Загрузите в «Тинькофф Бизнес» свои документы/документы организации;

- Дождавшись звонка или отклика в онлайн-чате, договоритесь о визите представителя банка;

- По итогам визита Тинькофф проверит документы. Если вопросов не возникнет, вам предложат подписать анкету. Сделать это нужно в онлайн-сервисе посредством нескольких кликов;

- Подписав анкету, вы активируете р/с. Дождитесь звонка персонального менеджера, который ответит на интересующие вас вопросы и поможет с выбором услуг.

Существенный плюс сотрудничества – то, сколько стоит открыть расчетный счет в Тинькофф Банке, не зависит от тарифа. Абсолютно все р/с учреждение заводит бесплатно.

Как открыть расчетный счет юридическим лицам

По закону открытый р/с – это обязательное условие для организаций, ведущих бизнес в России. Для ИП правила мягче: они могут не заводить счет, но как показывает практика, открывают его из-за массы удобств. Юрлицам стоит учитывать:

- Количество действующих р/с не ограничено;

- Банки не имеют права отказать в открытии счета;

- Единственная причина отказа – ведение нелегальной деятельности.

В остальном препятствий к оформлению р/с нет. Итак, чтобы открыть расчетный счет для ООО в Тинькофф банке, понадобится представить:

- Устав организации;

- Приказ об утверждении руководителя на его должность;

- Карточки с образцами печатей и подписей лиц, которые будут иметь доступ к счету. Заверяются нотариально;

- Паспортные данные руководителя, бухгалтера и прочих работников, которые будут управлять счетом. Также заверяются нотариально;

- Выписка из налоговой инспекции и Фонда соцстрахования об отсутствии задолженностей;

- Свидетельство о госрегистрации и постановке на учет в налоговую инспекцию.

Схожий пакет бумаг нужно собрать, чтобы открыть расчетный счет ИП в Тинькофф Банке. Однако финальный перечень документов зависит только от юрлица. Например, предприниматели, начавшие дело более трех месяцев назад, представляют в банк бухгалтерскую отчетность. А для отдельных направлений бизнеса требуются разрешения – лицензии и патенты. Точный список бумаг сообщает менеджер, обработав заявку юридического лица.

Сервисы для отслеживания расчетного счета

Несмотря на отсутствие отделений, банкоматов и терминалов, отзывы о ведении счета в банке сплошь положительные. Причина тому – современные онлайн-сервисы «Тинькофф Бизнес», которые позволяют эффективно управлять капиталом:

- Интернет-банкинг. Через браузер позволяет делать платежи и переводы, отслеживать движение финансов по р/с, составлять и направлять платежные поручения, оперативно обращаться к менеджерам банка, а также подключать дополнительные услуги;

- Мобильное приложение. Дублирует функционал онлайн-банка, но позволяет распоряжаться счетом повсюду: в дороге, в ходе переговоров или рабочего процесса, на отдыхе.

Консервативно настроенные бизнесмены часто не доверяют электронным сервисам доступ к своему банковскому счету. Однако с Тинькофф Банком волноваться не стоит: в онлайн-сервиса встроена система безопасности, фиксирующая все транзакции. Вероятность незаконного вывода средств с р/с минимальна.

Как закрыть расчетный счет в Тинькофф Банке

Причины, по которым предприниматели и бизнесмены заинтересованы в сотрудничестве с Тинькофф Банком, мы озвучили выше: это удобство, доступный ценник и высокий стандарт обслуживания. А вот разрыв отношений с организацией – мало освещаемая тема. Если вы по каким-то причинам остались недовольны Тинькофф Банком, закрыть р/с можно, обратившись в call-центр. Менеджер сделает всё сам в течение дня, без подписания дополнительных бумаг.

Если вы пока не планируете пользоваться счетом, Тинькофф Банк советует не закрывать р/с, а перейти на пакет услуг «Простой». Оплатив головой абонемент, бизнесмен сэкономит и сможет возобновить работу с банком в любой момент. Если ведение счета невозможно в будущем, Тинькофф готов оставить р/с за клиентом бесплатно. Когда возникнет необходимость, счет будет «разморожен». Для этого не понадобится заново собирать документы – достаточно обратиться к менеджеру банка.

Тарифы действительны на территории г. Москвы и Московской Области. Информация о тарифах в других регионах доступна на сайтах банков-партнёров.

Предложения месяца

Отзывы об РКО Тинькофф Банка

Оформить в городах

Расчетный счет для ООО в других банках

Оформить в банках

РКО для ООО в «Тинькофф»

«Тинькофф Банк» — инновационный поставщик финуслуг, который функционирует через высокотехнологичную платформу, не имеет розничных представительств и среди прочего предоставляет расчетно-кассовое обслуживание для юрлиц.

Для регистрации расчетного счета достаточно одного дня. При этом реквизиты выдаются уже в момент регистрации. Это значит, что после этого их можно задействовать в подписываемых соглашениях и сделках. Не важно, в какой точке мира вы находитесь: управление р/с осуществляется из любого места, где есть компьютер или смартфон.

Каждый желающий может выбрать оптимальный для себя тарифный план из нескольких вариантов — учитывая специфику своего дела и обороты. И даже если промахнетесь с первого раза, это не страшно — если потребуется, можно будет легко перейти на другой тариф без лишних затрат.

Клиентам можно вести операции в разных валютах без каких-либо издержек. Если нужно, можете подключать к своей работе инкассаторов: для их вызова используется личный кабинет. Никаких долгих согласований и заполнения бесконечных форм. Если есть вопрос, задайте его в чате персональному менеджеру. Это можно делать круглосуточно.

Контролировать бизнес-процессы позволяет увеличенный платежный день: платежки в другие кредитные учреждения принимаются с 01:00 до 21:00 по Мск, внутрибанковские — круглосуточно.

Какие еще возможности есть для ООО

Кроме основных услуг, которые предполагает РКО, «Тинькофф» предлагает и другие:

- Подключение эквайринга. Идите в ногу со временем — принимайте оплату «пластиком». Деньги поступят к вам в течение одного рабочего дня. Настраивайте бесконтактные платежи при помощи Google и Apple Pay, WebMoney или мобильного телефона.

- Проводите интеграцию внутренней 1С с зарплатным проектом. Выпускайте карты для своих сотрудников и мгновенно перечисляйте им заработную плату. Если соблюдаете лимиты, комиссий за переводы не будет.

- Валютный контроль. Проводите операции в долларах, евро или фунтах. Вам предоставят любые подтверждающие бумаги и справки, а также помогут составить отчеты для налоговиков.

- Предоставление банковских гарантий. Это поможет тем, кто участвует в тендерах.

- Бухгалтерская поддержка. Бухгалтер бесплатно рассчитает УСН и ЕНВД, отправит декларации в налоговую.

- «Тинькофф» начисляет до 4% годовых на остаток ежемесячно.

Как открыть р/с

- Зайдите на сайт, найдите и заполните заявку. Укажите контактную информацию.

- Дождитесь звонка специалиста и ответьте на его вопросы. Получите данные по счету и доступ к личному кабинету.

- Договоритесь о встрече, на которую вам привезут договор и заберут собранный пакет документов.

Список документов

Для подписания соглашения понадобятся определенные бумаги. Для обществ с ограниченной ответственностью это паспорт директора, приказ о его назначении, Устав и ОГРН.

Расчетный счет открывают банки для бизнеса, а корреспондентский счет открывает Центральный банк для банков. В статье — подробно, зачем нужны эти счета.

Что такое расчетный счет

Расчетный счет — это специальный счет в банке для компаний и предпринимателей. С помощью этого счета они ведут бизнес. Номер счета состоит из 20 цифр.

Расчетный счет открывают для таких целей:

- переводить деньги контрагентам, например, за аренду помещения;

- принимать оплату от покупателей;

- платить налоги и взносы в фонды;

- перечислять зарплату сотрудникам;

- участвовать в тендерах.

Компании не могут работать без расчетного счета. Они обязаны оплачивать налоги и взносы только переводом с расчетного счета. Предприниматели могут работать без него, если у них нет безналичных платежей. Но в этом случае не получится заключать сделки на сумму больше 100 000 ₽.

Чтобы открыть расчетный счет, нужно обратиться в банк. В большинстве случаев это можно сделать онлайн — оставить заявку на сайте или позвонить на горячую линию.

Откройте счет в Тинькофф Бизнесе за один день

- До 4 месяцев бесплатного обслуживания

- До 500 000 ₽ на сервисы партнеров

- Бесплатная онлайн-бухгалтерия

Что такое корреспондентский счет

Корреспондентский счет — это счет банка или кредитной организации. Его можно открыть в Центральном банке или в других банках. Банк может открыть для себя любое количество корреспондентских счетов.

Чтобы открыть корреспондентский счет, банк подписывает договор с ЦБ или другим банком. В нем они договариваются о порядке и условиях проведения операций. Деньги, которые хранит банк на корреспондентском счете, защищает Центральный банк. В том числе и те, которые банк хранит на корреспондентском счете в другом банке.

Такие счета нужны для того, чтобы клиенты одного банка быстро переводили деньги в другой банк. Работает это так: у банка на корреспондентском счете хранится некоторая сумма. Когда клиент переводит деньги в другой банк, тот списывает эту сумму с корреспондентского счета и сразу зачисляет деньги клиенту.

Если деньги переводят в рамках одного банка с одного расчетного счета на другой, указывать номер корреспондентского счета не нужно.

Расчетный счет владельца магазина стройматериалов Громова открыт в банке «Молния». У поставщика материалов Иванова расчетный счет открыт в банке «Домовой». Громов перевел Иванову 15 000 ₽ за материалы.

Банк «Молния» списал деньги с расчетного счета Громова и передал в банк «Домовой» информацию об операции. Банк «Домовой» списал 15 000 ₽ с корреспондентского счета банка «Молния» и сразу зачислил деньги Иванову. Иванову не пришлось ждать, пока один банк переведет деньги другому.

Чтобы ваш банк знал, куда передавать информацию о переводе, в платежном поручении нужно указать номер корреспондентского счета

Как узнать номера расчетного и корреспондентского счетов

Узнать номера расчетного и корреспондентского счетов можно:

- в личном кабинете или приложении банка;

- в документах, которые банк выдает после открытия расчетного счета.

Некоторые банки при открытии счета присылают смс с реквизитами. В них есть номера расчетного и корреспондентского счетов.

В личном кабинете Тинькофф узнать номера счетов можно в личном кабинете в разделе «Реквизиты»

Автор статьи

Читайте также: