Как купить золото на московской бирже через сбербанк

Обновлено: 07.05.2024

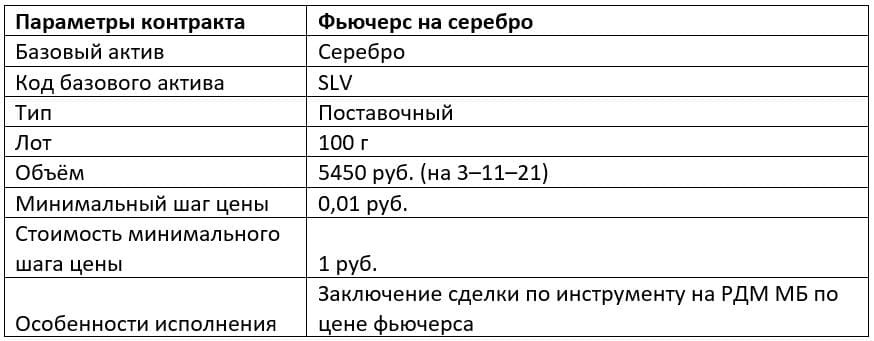

Наиболее простой способ покупки серебра — приобретение металла на бирже. Например, серебро можно купить через поставочный фьючерсный контракт на валютной секции Московской биржи.

Кто может торговать серебром на Московской бирже

Торговля серебром на Московской бирже доступна большинству частных инвесторов через осуществление операций с единого брокерского счёта.

К торговле допускаются все клиенты всех брокерских компаний, в том числе «Открытие Инвестиции». Наличие статуса квалифицированного инвестора для этого не требуется.

Торговлю серебром могут осуществлять как юридические, так и физические лица. Возможность совершать операции с драгоценными металлами предоставляется и налоговым резидентам, и нерезидентам.

Решив начать торговать поставочными фьючерсными контрактами на серебро на Московской бирже, необходимо:

-

определить, какую часть портфеля выделить под данный класс активов;

Чтобы получить доступ к торгам, клиент брокера должен:

-

заключить брокерский договор с брокером (если он ещё не заключён);

Поставочные фьючерсные контракты на серебро торгуются на валютной секции Московской биржи. Контракт на серебро имеет тикер SLVRUB_TOM. Исполнение сделки происходит со сроком «завтра». По тикерам инструмент легко находится в программе QUIK и в личном кабинете клиента «Открытие Инвестиции».

Время проведения торгов серебром в основном режиме со сроком исполнения «завтра» (TOM) — c 10:00 до 23:50 (мск). Обязательства по сделкам с наступившим сроком исполнения должны быть исполнены (прекращены) до 20:00 (мск).

Спотовый рынок драгоценных металлов предполагает торговлю физическим металлом. Минимальный объём серебра, торгуемый на бирже, составляет 100 г.

Налог на торговлю серебром

При торговле серебром у частного инвестора возникает налог на доход (НДФЛ) в размере 13%. В отличие от торговли на фондовом рынке, брокер не выступает налоговым агентом для инвестора при операциях с драгоценными металлами, но предоставляет всю необходимую документацию для подачи налоговой декларации по форме 3-НДФЛ.

Доход, полученный от владения металлом в период более трёх лет, подлежит имущественному вычету. В соответствии с п. 17.1 ст. 217 НК РФ, при нахождении драгоценного металла на банковском счёте более трёх лет доход освобождается от уплаты НДФЛ. Нормы НК РФ по НДФЛ в отношении реализации драгметаллов, числящихся на банковских счетах, аналогичны нормам, которые применяются при реализации прочего имущества.

Плюсы поставочных фьючерсных контрактов на серебро

Поставочные фьючерсные (спотовые) контракты на серебро на Московской бирже котируются в рублях. Инвестиции в серебро диверсифицируют портфель любого инвестора, добавляют ему стабильности, которая обычно обеспечивается защитными активами.

В отличие от расчётных фьючерсных контрактов на серебро, поставочные фьючерсные контракты более удобны для долгосрочных инвесторов, потому что не имеют срока исполнения. Вы можете приобрести драгоценный металл на бирже и держать его на счёте сколь угодно длительное время.

Обновлено 10 марта 2022 г. Уплата НДС по ставке 20% физлицами при покупке драгоценных металлов в слитках была отменена с 1 марта 2022 г., согласно Федеральному закону «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» № 47-ФЗ от 09.03.2022 г.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

В золото можно инвестировать различными способами. Нужно ли вообще это делать, а также полный обзор вариантов инвестиций читайте здесь. Но среди всех возможностей прямая покупка золота на Московской бирже, пожалуй, наименее известна. Остановимся на ней подробнее и проверим, действительно ли она настолько выгодна, что может считаться лучшим методом владения золотом.

Как купить золото на Мосбирже?

Торги драг. металлами на площадке Московской биржи начались в декабре 2019 года (ст. 3 ФЗ № 39). Для покупки актива необходимо открыть брокерский счет, положить на него денежные средства и освоить работу биржевого терминала. В России стандартом является QUIK, хотя есть и другие варианты.

Контракты на покупку/продажу золота имеют тикер GLD/RUB. Исполнение сделок осуществляется со сроком «завтра» (TOM). Торги ведутся с 10:00 до 23:50. Обязательства, срок по которым уже наступил, исполняются до 20:00.

На самой Мосбирже график цены золота указан из расчета на 1 грамм металла. Как видно, дневных сделок не очень много, но тем не менее они обеспечивают рабочую ликвидность.

Основные условия купли-продажи золота на Мосбирже:

- один лот = 10 грамм (по действующим ценам — порядка 50 000 руб.);

- комиссия за хранение — отсутствует;

- можно совершать сделки с минимальным спредом;

- цена соответствует биржевой на главных биржах мира

К сопутствующим расходам относится уплата комиссии бирже и брокеру за совершение операций. Размер комиссионных варьируется от сотых до десятых долей процента от сделки.

Покупка в QUIK:

Для покупки вводим в строку поиска GLD/RUB и получаем два варианта: TOD и TOM. Они показывают, когда вы получите купленный актив на свой счет: в первом варианте он зачисляется сегодня (TODAY) после клиринга в 17.00 МСК, во втором завтра (TOMORROW). Другими словами, первом случае золото торгуется в режиме Т+0, а во втором T+1. Однако рыночная ликвидность есть только для GLD/RUB_TOM (режим TOD предназначен для внесистемных сделок).

Другой вариант покупки доступен при помощи мобильного терминала:

Как видно, спред минимален и при цене грамма золота больше 4 тысяч рублей составляет менее 4 рублей, т.е. менее 0.1%. Однако помним, что минимальная цена покупки 10 грамм, т.е. приведенную цену нужно умножить на 10. Максимальный размер заявки составляет 3 тонны.

В качестве конкретного примера рассмотрим условия покупки золота от брокера Открытие. Ежемесячная оплата услуг депозитария составляет 175 руб. при сделках с ценными бумагами, однако золото не ценная бумага. Если таких операций не было и совершались только сделки с золотом, платеж за депозитарий будет нулевым. Комиссионные составляют 0,015% от оборота.

Преимущества биржевой покупки золота

- Цена металла соответствует мировым биржам, в частности Лондонской бирже металлов;

- Разница между рыночным предложением на покупку и продажу минимальна и не идет в сравнение с российскими банками;

- Нулевые комиссии за хранение и управление активом, а также отсутствие НДС при покупке GLD/RUB;

- Возможность создания общего брокерского счета для сделок с золотом и другими финансовыми инструментами;

- У таких сделок нет срока исполнения и необходимости обеспечения, как у «золотых» фьючерсных контрактов;

- Удобство для спекулянтов: проведение сделок без покрытия (шорт золота).

Недостатки биржевой покупки золота

- Доступ к торговле золотом через биржу предоставляют не все брокеры. Такая возможность есть у Открытие, АК БАРС Финанс, КИТ Финанс, ИК Риком Траст, ITI Capital;

- Высокая цена 1 лота — в данный момент недалеко от 50 000 руб. Возможно, в будущем лот будет сокращен до 1 грамма, но пока имеем то, что есть;

- Биржевые активы GLD/RUB не учитывается в депозитарии. Иными словами: банкротство брокера может повлечь за собой потерю купленного на бирже золота;

- Обязанность по уплате НДФЛ и декларированию доходов.

Еще пару примечаний. Золото, торгующееся на биржах, относится к категории «иного имущества» (п. 2 ст. 130 ГК РФ). Сделки по продаже данного актива на общую сумму более 250 тысяч рублей облагаются налогом по ставке 13%. Однако инвесторы, более 3-х лет владеющие имуществом из этой категории, освобождаются от уплаты НДФЛ (п. 17.1 ст. 217 НК РФ).

На спотовом рынке есть услуга по поставке золота покупателю. Слитки имеют стандартный вес от 1 кг, при их приобретении необходимо уплатить НДС в размере 20%. Известно, что Минфин планирует отменить НДС на золото в 2022 году в связи с введением новой маркировки.

Сравнение с другими способами:

1. ОМС

Для начала вспомним про ОМС — обезличенный металлический счет (аналог депозитного счета, где инвестор покупает виртуальное количество металла). Банки не взимают комиссию за ведение ОМС, но при этом:

- Драг. металлы не включаются в систему государственного страхования вкладов (ФЗ № 177);

- Внутренний банковский курс очень невыгоден;

- Продажа золота на ОМС возможна только в том банке, где был открыт счет. Если другой банк предлагает более выгодные котировки, продать ОМС через него будет невозможно.

Насколько невыгоден курс у банков? Посмотрим на котировки Сбербанка:

Можно считать, что Сбербанк включает в спред надбавку за надежность, но в среднем разница курсов в кредитных учреждениях РФ составляет 5-10%. На короткой дистанции потери просто громадны.

2. ПИФы

Паевые фонды на золото, которые имеют необходимый для анализа срок существования в несколько лет, также имеют заметные комиссии за управление. Например, у ПИФ Сбербанк золото она составляет 1.65% годовых, плюс возможны скидки и надбавки при сделках с паями. Инвестирует в биржевой фонд PowerShares DB Gold Fund. А вот у аналогичного фонда Райффайзен комиссия за управление и вовсе 3.6% годовых: при этом 90% фонда составляют два американских ETF в примерно равных долях.

В настоящее время на рынке появляются БПИФ на золото с комиссиями не более 1%, например от компании Тинькофф или ВТБ Капитал. Но срок их жизни еще очень мал, так что сравнение доходности с другими инструментами делать пока рано.

3. ETF

Биржевые фонды являются одним из лучших инвестиционных инструментов. В частности, на Мосбирже уже несколько лет обращается биржевой фонд компании FinEX (FXGD) с комиссией 0.45% годовых. На зарубежных биржах США и Европы ситуация гораздо лучше: фонды имеют значительно большую капитализацию, чем российский, и еще более низкие комиссии за управление. Например, фонд iShares Physical Gold ETC, торгующийся на биржах Лондона и Штутгарта, имеет капитализацию более 10 млрд. фунтов и комиссию 0.15% годовых при текущей цене пая около 36 долларов (∼ 2700 руб.)

Сведем все российские варианты в таблицу:

Видно, что в первую очередь паевые фонды заметно уступают рыночной цене из-за высоких комиссий и низкого качества отслеживания — у аутсайдеров отрыв (потери инвестора) составил порядка 5-6% годовых , что огромный результат на сегодняшнем рынке.

У фонда FXGD результат и точность отслеживания заметно лучше, хотя фонд тем не менее отстал от рынка примерно на 1% в год . Обыгрывание самой биржевой ценой котировок ЦБ нужно приписать расхождению спреда внутри дня.

Напоследок сравним FXGD с ОМС, который в таблице не представлен. Возьмем средний банковский спред 6% и пренебрежем комиссиями за сделку с фондом FXGD, оставив лишь сборы за управление (0.45%). В этом случае ОМС начнет быть выгоднее биржевого фонда FinEX через 6 / 0.45 = 13.33 года.

Выводы

Покупка золота на Мосбирже выглядит интересным инвестиционным вариантом с низким спредом и отсутствием комиссий за хранение металла. Кроме того, после трех лет владения золотом можно не платить налог на прибыль. Но есть и недостатки: зависимость от брокера, довольно высокая минимальная цена покупки (почти 50 тыс. рублей против актуальных 2 700 руб. за 1 пай фонда IGLN ), брокер не будет налоговым агентом. Поэтому как БПИФ, так и зарубежные ETF на физ. золото с низкими комиссиями имеют свои плюсы и по-прежнему являются достойными альтернативами приобретению золота непосредственно на Московской бирже.

Мы уже рассказывали о том, почему выгодно инвестировать в золото и как заработать на слитках, монетах и обезличенном металлическом счете. Ниже собраны способы инвестирования в золото через брокерский счет или ИИС.

На растущей цене золота выигрывают добывающие компании, поэтому их ценные бумаги можно рассматривать как способ заработать на драгоценном металле.

ВАЖНО: на курс акции золотодобытчика влияет цена за драгметалл, перспективы отрасли и потенциал эмитента.

Показатели для оценки компаний удобно смотреть на SmartLab. Но на сторонних ресурсах всегда есть вероятность ошибки, поэтому лучше искать финансовые результаты в отчетности эмитентов, которую они публикуют на своих сайтах или на портале Интерфакса.

Российским неквалифицированным инвесторам доступны акции шести российских золотодобывающих компаний: «Полюс», «Бурятзолото», Polymetal, Petropavlovsk, обыкновенные или привилегированные акции «Лензолото» и «Селигдар», и двух американских: Newmont Mining и Royal Gold. Компания Royal Gold не занимается золотодобычей, но она вкладывается в разработку месторождений и финансирует производство золота.

Некоторые иностранные эмитенты торгуются на российских биржах и доступны неквалифицированным инвесторам. Но брокер может и не работать с той площадкой, на которой есть нужная вам бумага. Например, Сбербанк дает доступ только на Мосбиржу, а на Санкт-Петербургскую биржу — нет, хотя на ней торгуется больше бумаг иностранных эмитентов. Ак Барс Финанс предоставляет доступ и на Московскую и на Санкт-Петербургскую биржу

У квалифицированных инвесторов и обладателей счета у иностранного брокера есть возможность заключать сделки на зарубежных фондовых рынках с большим выбором инструментов. Чтобы получить статус квалифицированного участника рынка, обратитесь к своему брокеру — он расскажет, что для этого понадобится. Требования также можно найти на сайте Мосбиржи или в базе «Гарант».

Порог входа в ценные бумаги может достигать нескольких тысяч рублей. Например, в декабре 2020 года привилегированная акция «Лензолото» стоит 4040 ₽, а Polymetal — 1687 ₽. Долевые бумаги «Селигдар» оцениваются в 45 ₽, но купить их можно только лотом в 100 штук, а значит нужно потратить как минимум 4500 ₽.

БПИФ с зарубежными активами вернулись на торги спустя почти два месяца. Регулятору пришлось временно отступить от федерального закона. Разобрали, что нужно знать инвестору в фонды, чтобы адекватно оценивать свои паи

Как прошли первые после паузы торги БПИФ

- TSOX — «Тинькофф Насдак Полупроводники»;

- TCBR — «Тинькофф Индекс поставщиков средств Кибербезопасности»;

- TBUY — «Тинькофф Индекс Насдак обратного выкупа»;

- TRAI — «Тинькофф Индекс Насдак Искусственный Интеллект и Робототехника»;

- RCUS — «Райффайзен — Американские акции»;

- RQIU — «Райффайзен — Сбалансированная Стратегия Биржевых фондов»;

- RQIE — «Райффайзен — Тактическая Стратегия Биржевых фондов»;

- AKSC — «Альфа-Капитал Космос»;

- AKQU — «Альфа Капитал Квант»;

- AKVG — «Альфа-Капитал Видеоигры».

Рыночные цены на паи БПИФ ожидаемо снизились, что связано как с падением стоимости их активов за тот период, что они не торговались, так и с валютной переоценкой. Так, например, фонд AKVG в рублях по рыночным ценам упал сегодня к закрытию на 47,31%, с ₽67,98 до ₽35,82, но по расчетной цене iNAV один пай данного фонда снизился на 25,40%, с $0,8177 до $0,6123.

Самая большая активность инвесторов на основных торгах наблюдалась по паям фондов TSOX (2654 сделки) и TCBR (2564 сделки). Их рыночные цены относительно предыдущего торгового дня, который был 25 февраля, упали на 15,16% (до $0,0789) и 16,50% (до $0,0744) соответственно.

Как ранее сообщали на Мосбирже, а также в УК «Тинькофф Капитал» и в «Альфа-Капитал», в скором времени другие фонды, в составе которых присутствуют иностранные активы, готовятся к выходу на торги.

Возобновление торгов станет возможным для тех БПИФ, чьи базовые активы обращаются на торгах российской биржи. Это позволит данным фондам исключить инфраструктурные проблемы, потому что структура фондов и их объем позволяют совершать операции по всем инструментам, используя площадку СПБ Биржи.

Что произошло с БПИФ в 2022 году до сегодняшнего дня

24 и 25 февраля на фоне крупнейшего обвала за всю историю российского рынка рыночные и расчетные цены акций БПИФ и ETF продемонстрировали критическое расхождение, в некоторых случаях они шли в противоположных направлениях — рыночная цена падала на фоне растущей цены по стоимости чистых активов (СЧА). Маркетмейкеры ряда фондов перестали поддерживать справедливые цены: они либо вовсе не выставляли симметричные заявки на покупку/продажу, либо делали это с более широкими спредами, чем обычно. В итоге инвесторы продавали активы на неликвидном рынке по существенно заниженной стоимости.

С 28 февраля торги на Московской бирже в секции фондового рынка были отменены. Наряду с акциями и облигациями не торговались и паи биржевых паевых инвестиционных фондов (БПИФ) и иностранных ETF. Отсутствие торгов по многим инструментам привело к тому, что справедливые цены акций стало технически невозможно рассчитать и по большинству фондов управляющие компании приняли решение временно приостановить операции.

После того как торги в секции фондового рынка начали возобновляться, у управляющих компаний появилась возможность снова начать расчеты справедливых цен по тем фондам, имущественный пул которых содержал торгуемые активы, и выйти в итоге на организованные торги паями БПИФ. Первые БПИФ вернулись к торгам 29 марта, однако это смогли сделать только те фонды, в составе которых были российские акции, облигации, валюты.

БПИФ с иностранными активами до 23 мая оставались в неторгуемом состоянии из-за инфраструктурных проблем, то есть из-за отсутствия физического доступа к наблюдаемым рынкам.

Что нового для инвесторов в БПИФ с зарубежными активами

С 23 мая на Московской бирже возобновились торги БПИФ с иностранными активами. Этому предшествовала большая совместная работа всех участников рынка.

Режим торгов

- Сделки БПИФ, в которых базовым активом являются зарубежные ценные бумаги, доступны в режиме основных торгов с 16:30 до 18:50 мск.

- В режимах РПС и РПС с ЦК (переговорные сделки) — по стандартному расписанию с 09:50 до 19:00 мск.

СЧА и iNAV

- К торгам допущены только БПИФ, по которым проводится расчет стоимости чистых активов (СЧА).

- На основе СЧА рассчитывается iNAV.

БПИФ (биржевой паевой инвестиционный фонд) — это фонд, паи которого можно купить и продать на бирже, количество паев БПИФ не ограничено. Паи БПИФ также можно погасить через уполномоченных лиц, назначенных управляющей компанией. БПИФ формируются из ценных бумаг в соответствии с биржевым индексом.

У паев БПИФ две цены:

- рыночная, как у ETF или акций, которая формируется, исходя из спроса и предложения инвесторов;

- индикативная (iNAV) — это справедливая цена, или расчетная стоимость инвестиционного пая, которая определяется путем деления стоимости чистых активов фонда на количество инвестиционных паев. Индикативные (расчетные) цены публикуются на сайте Мосбиржи.

В привычном порядке расчета и публикации iNAV произошли важные, но временные изменения. Они коснулись исключительно БПИФ, в состав активов которых входят иностранные ценные бумаги (для БПИФ с российскими активами все по-прежнему):

- расчетная цена пая для БПИФ с иностранными активами (iNAV) рассчитывается на основании цен закрытия активов фондов, устанавливаемых в предыдущий день в 16:00 по североамериканскому восточному времени по американским ценным бумагам и в 17:30 по центральноевропейскому времени по европейским ценным бумагам. «Расчетная цена, определенная по итогам предыдущего торгового дня, может не совпадать с текущей справедливой стоимостью инвестиционного пая БПИФ на момент ее предоставления, инвесторам стоит учитывать данный факт в процессе принятия инвестиционных решений», — отмечает Мосбиржа;

- если расчет iNAV ведется в иностранной валюте, то он будет установлен на весь текущий день в едином размере по ценам активов в предыдущий день;

- если расчет iNAV ведется в рублях, то он в текущий день будет изменяться в зависимости от курсов валют, в которых торгуются базовые активы, но сама цена каждого базового актива будет взята за предыдущий день;

- если управляющая компания сообщит на Мосбиржу данные об изменениях состава фонда, то iNAV, как и раньше, будет пересчитана в соответствии с этими сведениями;

- до 30 июня 2022 года, то есть временно, Банк России разрешил (согласно п. 2 ст. 20 № 46-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» от 8 марта 2022 года) маркетмейкерам устанавливать спред между ценами покупки и продажи инвестиционных паев не более 6% (напомним, согласно ФЗ № 156 от 29.11.2001 «Об инвестиционных фондах», маркетмейкер на организованных торгах, проводимых биржей, не имеет права отклоняться от цены покупки (продажи) инвестиционных паев более чем на 5% от расчетной цены одного инвестиционного пая);

- с 1 июля до 31 декабря 2022 года расчет iNAV вернется к динамичным показателям, то есть будет вестись снова день в день, но не с периодичностью 15 секунд, как было раньше и как действует для БПИФ с российскими активами, а станет определяться не реже одного раза в 30 минут.

Таким образом, инвесторам до 1 июля предстоит учитывать в своих стратегиях тот факт, что рыночные цены на паи БПИФ, которые они видят в день торгов в приложениях или на страницах фондов на Мосбирже, могут максимально отклоняться от цены iNAV до 6%, то есть покупать гипотетически придется, доплачивая премию 6%, а продавать, давая дисконт 6%. При этом сама цена iNAV будет рассчитана по ценам активов в предыдущий торговый день или изменяться в соответствии с данными об изменениях в составе фонда.

Приобрести пай БПИФ по цене iNAV и раньше было практически невозможно, но благодаря ей инвестор мог оценить, переплачивает он за пай или берет его со скидкой. Обычно маркетмейкер фонда поддерживал рыночные цены довольно близко к справедливой расчетной цене, для этого он выставлял две заявки на покупку и продажу с небольшой разницей. Как правило, допустимым законодательством спредом в 5% от расчетной цены одного инвестиционного пая маркетмейкеры не пользовались.

«РБК Инвестиции » проанализировали стаканы всех десяти фондов, которые сегодня начали торги, и зафиксировали, что ни один из маркетмейкеров не воспользовался правом максимального отклонения на 6%, который им временно разрешил регулятор. Во всех фондах маркетмейкеры присутствовали с симметричными плитами (большими заявками, которые держат рынок) на покупку и продажу — от фонда к фонду плиты варьировались по количеству в пределах 5–15 тыс. заявок, за исключением фонда AKQU, в котором были выставлены плиты по 100 заявок с обеих сторон. У AKQU стоимость пая сегодня варьировалась в пределах $87,07–102,21, тогда как у остальных фондов она около $1, соответственно, в денежном выражении плита маркетмейкера этого фонда была на сопоставимом с другими уровне.

Генеральный директор УК «Тинькофф Капитал» Руслан Мучипов рассказал «РБК Инвестициям», что объемы торгов первых валютных фондов «Тинькофф» были сопоставимы с январскими и чуть выше февральских. «При этом спред маркетмейкера держался в пределах 1% между ценами покупки и продажи», — подтвердил Мучипов.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Рынок драгоценных металлов приобретает всё более биржевой характер. В декабре 2019 г. в ст. 3 «Брокерская деятельность» Федерального Закона «О рынке ценных бумаг» № 39-ФЗ в качестве объекта для оказания услуг были добавлены драгоценные металлы. После этого торговля ими на организованном рынке стала доступна брокерским компаниям без получения банковской лицензии для операций с драгоценными металлами.

Фактически брокеры были допущены к спотовым торгам драгметаллами, осуществляемыми на технической платформе валютного рынка Московской биржи. В настоящее время торговля золотом и серебром на Мосбирже стала доступна большинству частных инвесторов через осуществление операций с единого брокерского счёта.

Что такое спотовый рынок драгоценных металлов?

Спотовый рынок драгоценных металлов предполагает торговлю физическим металлом — золотом и серебром. Минимальный объём золота, торгуемый на бирже, составляет 1 грамм, а для серебра — 100 граммов.

В чём отличия от банковских продуктов типа ОМС, инвестиционных монет и слитков?

В ответ на вопрос, зачем покупать золото и серебро на бирже, если можно купить прямо в банке, мы можем сказать, что это удобнее и дешевле. Выделяются несколько классических преимуществ биржевой торговли.

-

Удобный способ осуществления сделок — не нужно искать офисы банков, которые продают физический металл и открывают обезличенные металлические счета (ОМС), всё под рукой в личном кабинете клиента «Открытие Брокер».

Зачем торговать спотовым золотом и серебром на бирже?

Спотовые контракты на золото и серебро на Московской бирже номинированы в рублях. Инвестиции в золото и серебро позволяют диверсифицировать портфель любого инвестора, добавляют ему стабильности, обычно обеспечиваемую защитными активами.

В частности, золото может улучшить портфель несколькими основными способами:

- генерирует долгосрочную защиту от инфляции;

- эффективно диверсифицирует портфель;

- уменьшает убытки во время рыночного стресса;

- обеспечивает ликвидность без кредитного риска;

- повышает общую эффективность инвестиций.

Мы рекомендуем выделять под драгоценные металлы около 5–15% средств от общего объёма инвестиционного портфеля.

Кто может приобрести золото и серебро на бирже?

К торговле допускаются все клиенты «Открытие Брокер». Иметь для этого статус квалифицированного инвестора не требуется.

Торговлю золотом и серебром могут осуществлять и юридические, и физические лица, являющиеся клиентами брокера. Причём возможность совершать операции с драгоценными металлами предоставляется как резидентам, так и нерезидентам.

Что нужно, чтобы начать торговать?

Во-первых, необходимо желание и интерес к рынку драгоценных металлов.

Во-вторых, нужно определиться, какую часть портфеля выделить под данный класс активов.

Чтобы получить доступ к торгам, клиенту брокера необходимо:

-

заключить брокерский договор с брокером (если он ещё не заключён);

Почему выгодно приобретать драгоценные металлы на бирже?

Приобретение драгоценных металлов на бирже — относительно недорогой способ осуществлять вложения в золото и серебро. Комиссия биржи составляет для сделок спот для продавца золота — 0,015%, для покупателя золота — 1 руб. при любом объёме сделки. Комиссия «Открытие Брокер» в среднем составляет 0,0036% от суммы сделки, но также может отличаться в зависимости от выбранного вами тарифа. Плата за хранение, управление и НДС при покупке золота/серебра на бирже для наших клиентов отсутствуют.

Более того, драгметаллы на бирже можно купить всегда и почти в любом количестве, так как в биржевых торгах принимает участие широкий круг банков и производителей золота.

Как можно купить золото и серебро на бирже?

Спотовые контракты на золото и серебро торгуются на валютной секции Московской биржи. Контракт на золото имеет тикер GLDRUB_TOM, на серебро — тикер SLVRUB_TOM. Исполнение сделки происходит со сроком «завтра». По тикерам инструменты легко найти в программе QUIK и в личном кабинете «Открытие Брокер».

Время проведения торгов золотом и серебром в основном режиме со сроком исполнения «завтра» (TOM) — c 10:00 до 23:50. Обязательства по сделкам с наступившим сроком исполнения должны быть исполнены (прекращены) до 20:00.

Столь длительное время проведения торговой сессии очень удобно для клиентов, так как покрывает время биржевой торговой сессии драгметаллами как в Европе — Цюрихе и Лондоне, так и в Азии. Это особенно важно для осуществления крупных сделок, потому что позволяет своевременно реагировать на резкие ценовые колебания, которые часто происходят во время азиатских торговых сессий.

В чём отличие от фьючерсных контрактов на драгоценные металлы?

В отличие от фьючерсных контрактов на золото и серебро, спотовые контракты более удобны для долгосрочных инвесторов, потому что не имеют срока исполнения. Вы можете приобрести драгоценный металл на бирже и держать его на счёте сколь угодно длительное время.

Эти контракты не привязаны к международному бенчмарку. Они призваны отражать ситуацию со спросом и предложением на формирующемся внутреннем российском рынке драгметаллов. При этом цены на драгоценные металлы тесно коррелируют с мировыми, так как признанным центром ценообразования для рынка драгоценных металлов является Лондон, где через London Bullion Market Association (LBMA) формируется их спотовая стоимость. На цены этой организации ориентированы все торговые площадки, а в случае резкого отличия цен возникает арбитраж, который вновь приводит рынки в равновесие.

Кроме этого, у торговли спотовыми контрактами отсутствуют традиционные признаки фьючерсов: срочность, необходимость гарантийного обеспечения, процентная ставка форвардной кривой и так далее. Также существует разница в тарифах и сборах со стороны биржи и брокера.

С помощью комбинации торговли спотовыми и фьючерсными контрактами можно осуществлять различные торговые стратегии, например, хеджировать спотовые поставки и прочие.

Как происходит клиринг операций с драгоценными металлами?

На валютном рынке и рынке драгоценных металлов реализован общий клиринг и риск-менеджмент, включая общие принципы регулирования ситуаций, связанных с неисполнением обязательств по сделкам.

Биржа и брокер предоставляют инвесторам возможность использования единого обеспечения в рублях, иностранной валюте (USD, EUR, CNY) и драгоценных металлах при заключении любых сделок с частичным обеспечением на биржевых торгах в разрезе существующих или новых расчётных кодов.

НКО «Национальный Клиринговый Центр» (НКО НКЦ, входит в группу «Московская биржа») осуществляет клиринг и выполняет функции центрального контрагента на рынке драгметаллов. Требования по биржевым сделкам с НКО НКЦ в роли ЦК и внебиржевым сделкам с участием квалифицированного ЦК могут учитываться с коэффициентом риска 5% вместо 20%.

Какие есть налоги?

При торговле драгоценными металлами у частного инвестора возникает налог на доход (НДФЛ) в размере 13%. В отличие от торговли на фондовом рынке, брокер не выступает налоговым агентом для инвестора при операциях с драгоценными металлами, но предоставляет всю необходимую документацию для подачи налоговой декларации формы 3-НДФЛ.

Доход, полученный от владения металлом в период более трёх лет, подлежит имущественному вычету. В соответствии с п. 17.1 ст. 217 НК РФ при нахождении драгоценного металла на банковском счёте более трёх лет доход освобождается от уплаты НДФЛ. Нормы НК РФ по НДФЛ в отношении реализации драгоценных металлов, числящихся на банковских счетах, аналогичны нормам, которые применяются при реализации прочего имущества.

Какие перспективы у драгметаллов?

Рынок драгоценных металлов в России формируется, а значит, будут происходить позитивные для инвесторов перемены. С 1 января 2021 г. торговля физическим золотом и серебром станет доступна на ИИС (индивидуальный инвестиционный счёт). По этому поводу уже внесены изменения в ФЗ «О рынке ценных бумаг» № 39-ФЗ.

Кроме того, обсуждается проект изменений в законы «О негосударственных пенсионных фондах» и «Об инвестировании средств для финансирования накопительной пенсии». Это может предоставить возможность размещения пенсионных накоплений негосударственных пенсионных фондов в драгоценные металлы.

Почему важно иметь драгоценные металлы в портфеле?

Кризисный 2020 год особенно ярко подчеркнул необходимость вложений части капитала в золото и серебро. Мировой инвестиционный спрос на паи ETF-фондов, обеспеченных золотом, вырос за III квартал текущего года на 172% к аналогичному периоду 2019 г. Спрос на инвестиционные монеты и слитки в мире за этот период вырос на 62,5%, по данным World Gold Council, или WGC.

Благодаря защитным свойствам драгметаллов инвесторы смогли не только сохранить капитал, но и значительно преумножить. Стоимость золота в долларах с начала января до середины ноября 2020 г. увеличилась на 23,4%, а серебра — на 36,4%. При этом локальные значительные падения цен, например, в марте 2020 г. после объявления локдауна по всему миру, очень быстро были выкуплены.

Но самую большую прибыль драгоценные металлы приносят при инвестировании на длительный период. Например, в начале 70-х годов ХХ века стоимость золота составляла всего 40 долл. за тройскую унцию, а в 2020 г. его стоимость превышала 2000 долл. за тройскую унцию. Кто-то возразит, что не слишком интересно удерживать металл так долго. Но даже в течение последних десяти лет средняя стоимость золота и серебра в долларах США выросла на 81% и 36% соответственно.

Стоимость золота и серебра в рублях (учётные цены ЦБ РФ) с начала текущего года выросла на 51% и 69% соответственно. Таким образом, покупка драгоценных металлов в инвестиционный портфель надёжно защитит его от девальвации валюты.

Аналитика по рынкам золота и серебра как от международных компаний, например, Всемирного золотого совета (WGC), так и от команды «Открытие Брокер» находится в свободном доступе. С нами вы всегда сможете быть в курсе последних событий, происходящих на рынках.

Обновлено 10 марта 2022 г. Уплата НДС по ставке 20% физлицами при покупке драгоценных металлов в слитках была отменена с 1 марта 2022 г., согласно Федеральному закону «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» № 47-ФЗ от 09.03.2022 г.

Автор статьи

Читайте также: