Какая банковская услуга самая востребованная

Обновлено: 26.07.2024

Более половины россиян (56%) пользуются цифровыми каналами управления личными финансами, такими как мобильный банк или интернет-банк. Об этом свидетельствуют результаты исследования, проведенного Аналитическим центром НАФИ в рамках совместного проекта Минфина России и Всемирного банка.

С помощью мобильных приложений банков для смартфонов можно осуществлять управление картами, счетами, заказывать справки о состоянии счета и другие финансовые услуги. Сегодня мобильными приложениями банков пользуются 51% россиян, и доля пользователей существенно выросла за последние несколько лет (в 2018 году — 26%).

Сервисы интернет-банкинга менее востребованы, чем мобильные приложения банков: 37% против 51%. В 2018 году доля пользователей интернет-банков составляла 16% россиян.

Наиболее активными пользователями сервисов цифрового банкинга являются молодые россияне 18—24 лет: 75% используют либо мобильные приложения банков, либо интернет-банк, причем мобильный банкинг в этой возрастной группе намного популярнее интернет-банка (72% против 49%). У россиян более старшего возраста этот разрыв меньше. Так, среди опрошенных 45—59 лет мобильные приложения используют 45% опрошенных, интернет-банк — 36%. Чем старше респонденты, тем реже они пользуются цифровыми каналами.

Реже всего цифровыми каналами управления финансами пользуются неработающие пенсионеры (17% против 56% в среднем по стране). Среди работающих пенсионеров доля использующих цифровые банковские каналы выше — 45%.

Цифровой банкинг более востребован среди жителей российских столиц: 57% жителей Москвы и Санкт-Петербурга его используют. В сельской местности цифровые банковские сервисы менее распространены (49%). Регионы-лидеры по распространению цифровых банковских сервисов: Ямало-Ненецкий АО, Республика Саха (Якутия), Ханты-Мансийский АО.

«Взрывной рост числа пользователей цифровых банковских сервисов — вдвое за два года — это процесс, выгодный как для банковского сообщества, так и для потребителей банковских услуг. Банки получают возможность сократить число отделений и уменьшить операционные расходы без риска сокращения клиентской базы. Для клиентов виртуализация обслуживания повышает удобство пользования услугами», — комментирует генеральный директор Аналитического центра НАФИ Гузелия Имаева.

С другой стороны, продолжает она, проблемы с низкой цифровой грамотностью отдельных категорий пользователей финансовых услуг затрудняют получение этих услуг по цифровым каналам. Многие россияне (пожилые, инвалиды, безработные) не могут пользоваться мобильным и интернет-банком. Финансовым организациям нужно стремиться к тому, чтобы делать эти услуги доступнее и одновременно повышать цифровую и финансовую грамотность своих клиентов, считает эксперт.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

По данным синдикативного исследования «Мониторинг розничного рынка. Банки» в текущем квартале более половины респондентов используют зарплатные карты. В сравнении, еще осенью 2008 года ими пользовались 65% россиян. Причиной некоего снижения данного показателя можно считать финансовый кризис, который привел к росту безработицы в стране. Второе место по популярности занимает такая банковская услуга как «вклад» (учитываются все его разновидности). На данный момент ею пользуются 1/3 участников исследования. Опять-таки, по итогам III квартала 2008 года, среди респондентов Profi Online Research было зафиксировано порядка 40% людей, у которых имелись вклады. Кризис же привел к оттоку денег из банков: клиенты начали забирать свои сбережения, опасаясь повторения ситуации 1998 года, когда многие в одночасье лишились всех накоплений. Третье место по уровню пользования принадлежит таким продуктам как кредитные и дебетовые карты.

Такие банковские услуги как ипотека, инвестиции, кредиты на образование, аренда банковской ячейки и др. востребованы среди наших соотечественников мало: на сегодняшний день к ним приберают не более 6% респондентов. Сравнительный анализ данных за III квартал 2008 года и I квартал 2009 года выявил снижение уровня пользования практически всеми видами банковских продуктов. К примеру, доля тех, кто планировал воспользоваться ипотекой в ближайшие полгода прошлой осенью составляла 11%, по истечении этого срока, стало ясно, что кредит на покупку жилья имеют лишь 6% и это без учета того, среди этих людей, есть и доля тех, кто получил ипотеку ранее осени 2008 года.

Отметим, что одна из наименее востребованных банковских услуг в нашей стране — кредит на образование. В то же время большинство жителей развитых стран, желающих учиться, обращаются в баки за получением займа для осуществления даной цели. Скорее всего, россиянам не представляется рациональным занимать деньги на нематериальные нужды, потому что у них нет никакой уверенности, что в дальнейшем эти финансовые вложения смогут оправдать себя.

В ежеквартальном синдикативном исследовании Profi Online Research «Мониторинг розничного рынка. Банки» регулярно участвуют 7 100 российских граждан в возрасте от 21 до 55 лет, принимающих финансовые решения или оказывающих влияние на принятие решений в семье.

Исследование проводится методом анкетного опроса респондентов On-line панели компании. В нем принимают участие жители 13 крупнейших городов (Москва, Санкт-Петербург, Казань, Челябинск, Новосибирск, Ростов-на-Дону, Нижний Новгород, Уфа, Екатеринбург, Самар, Омск, Пермь, Волгоград).

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

* Указанные условия и ставки действуют для головного офиса банка либо центрального представительства банка в регионе. Информацию о конкретных подразделениях банка, в которых реализована возможность предоставления данного продукта, можно получить в офисах банка или по телефонам его справочной службы.

** Количество поданных заявок за последние 30 дней.

Все предложения, отображенные на данной странице, являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Предложения месяца

Отзывы о дебетовых картах на лучших условиях

Лучший банк по моему мнению. Заказал карту, привезли на следующий день. Оказалось, комиссий практически ни на что нет, очень удобно. Поддержка очень приятная, существует даже. Весь отзыв

21.05 получила новую карту Тинькофф blackПривёз представитель Алабушев Павел, представитель был очень вежлив и подробно рассказал про продукт, согласился подъехать на работу так. Весь отзыв

24.05.22 обратилась в офис МКБ на ул Новокосинская 11 к 1,для примерного расчета по кредиту,попала к менеджеру Атаджанову Никите,сотрудник все понятно объяснил,рассказал,по. Весь отзыв

Предложения в других городах

Предложения в банках

Популярные продукты

- Мультикарта ВТБ

- Умная карта от Газпромбанка

- Карта Польза от Хоум Кредит Банка

- Tinkoff Black

- Дебетовая от Райффайзенбанка

- Альфа-карта

- Opencard от Банка Открытие

- Можно Все от Росбанка

- Молодежная от Сбербанка

- Прибыль от Уралсиба

- Моментум от Сбербанка

Какую лучше оформить?

В понятие «выгодные дебетовые банковские карты» их владельцы вкладывают что-то свое, но неизбежно такой критерий, как стоимость выпуска и ежегодного обслуживания, является значимым для всех. Чем ниже цена, тем более привлекательным будет продукт для пользователя. Какая самая выгодная?

Самая лучшая для потребителя – та, у которой оптимальное соотношение «цена – качество». В данном случае под качеством понимается набор доступных операций и сервисов, которые ею предусмотрены. Чем выше категория, тем шире возможности ее использования.

Чтобы ответить на вопрос, какую лучше оформить вам, нужно решить, для каких целей вы хотите ее использовать, какой набор функций она должна обеспечивать.

Какой банк выбрать? Основным критерием выбора банка является ширина его банкоматной сети. Как правило, в банкоматах банка – эмитента снятие собственных средств осуществляется бесплатно. Чем больше банкоматов поблизости, тем меньше вероятность уплаты комиссии за снятие наличных. Также преимуществом обладают банки, чьи банкоматы и ПВН входят в Объединенную расчетную систему (ОРС). Выдача наличных в устройствах ОРС может осуществляться бесплатно или с меньшей комиссией.

Какая самая лучшая и где лучше ее оформить, решать вам. На этой странице представлены лучшие дебетовые карты 2018 и 2019 года по версии портала Банки.ру.

Для того чтобы узнать, предложение какого банка лучше, сотрудники портала проводят регулярные исследования и публикуют рейтинги банковских продуктов.

*Все предложения, отображенные на данной странице, являются самыми выгодными и лучшими исключительно по мнению экспертов Банки.ру

События 2020 г. оказали серьёзное влияние на структуру сбережений населения России. Пандемия коронавируса, ослабление российского рубля, запуск программы льготной ипотеки, снижение ключевой ставки и снижение банковских и кредитных ставок — всё это привело к перетоку капитала от одних инвестиционных инструментов к другим.

Рассмотрим самые популярные способы вложения капитала и факторы, которые оказывают влияние на их перераспределение.

Фондовый рынок

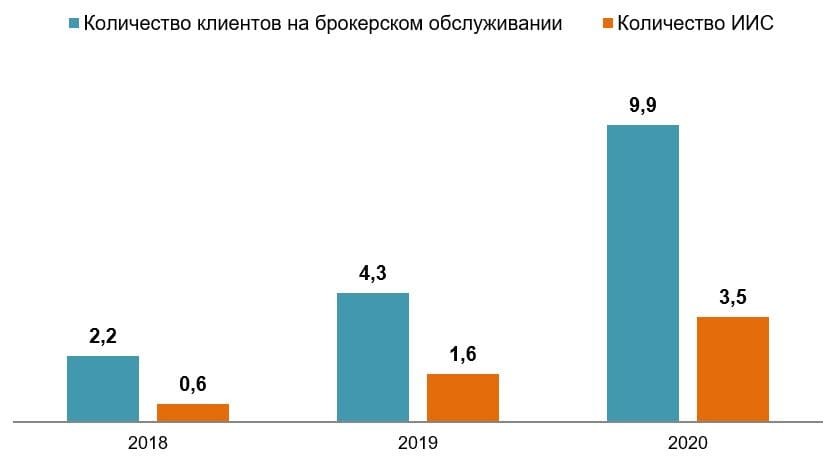

По данным Банка России , количество клиентов на брокерском обслуживании в 2020 г. выросло в 2,3 раза, достигнув 9,9 млн. Основной прирост наблюдался в массовом розничном сегменте, доля которых от общего количества клиентов увеличилась до 85%.

Доля уникальных клиентов среди экономически активного населения страны достигла 12%.

Стоимость ценных бумаг на счетах физических лиц в депозитариях увеличилась на 45%, достигнув 5,3 трлн руб.

Количество ИИС по итогам 2020 г. выросло до 3,5 млн. В общем количестве клиентов на брокерском обслуживании ИИС занимает более 30%. Объёмы активов счетов в 2020 г. выросли в два раза — до 376 млрд руб.

Динамика количества клиентов на брокерском обслуживании и ИИС, млн ед.

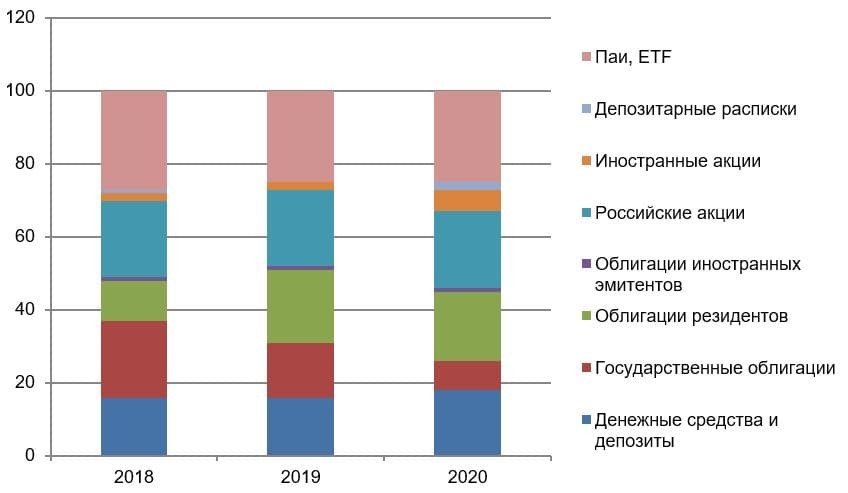

Основной приток средств частных инвесторов приходится на российские и иностранные акции, а также иностранные облигации. Из-за снижения процентных ставок значительно уменьшился приток средств в облигации российских кредитных организаций. Доля гособлигаций снизилась в два раза до рекордного минимума — 8%, а доля акций и депозитарных расписок выросла с 24 до 29%.

Динамика структуры активов ИИС, %

На репо-форуме Национальной финансовой ассоциации (НФА) в конце марта 2021 г. первый заместитель председателя Банка России Сергей Швецов обозначил, что около 20% сбережений граждан на сегодняшний день вложены в ценные бумаги.

Всё больше людей становятся частными инвесторами, предпочитая вкладывать свои сбережения в фондовый рынок. Ценные бумаги становятся более привлекательными для вложений, чем недвижимость, банковский вклад или иностранная валюта.

Одной из главных причин массового открытия счетов с брокерским обслуживанием стало падение ставок по вкладам.

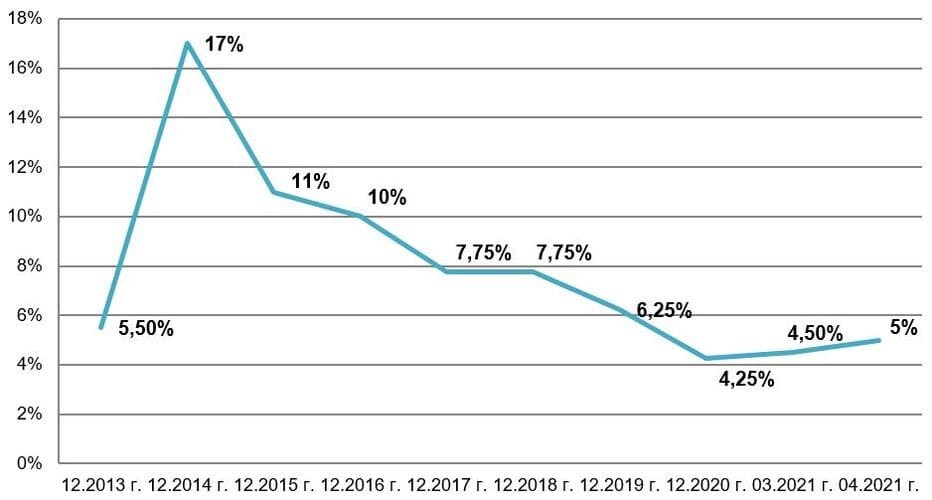

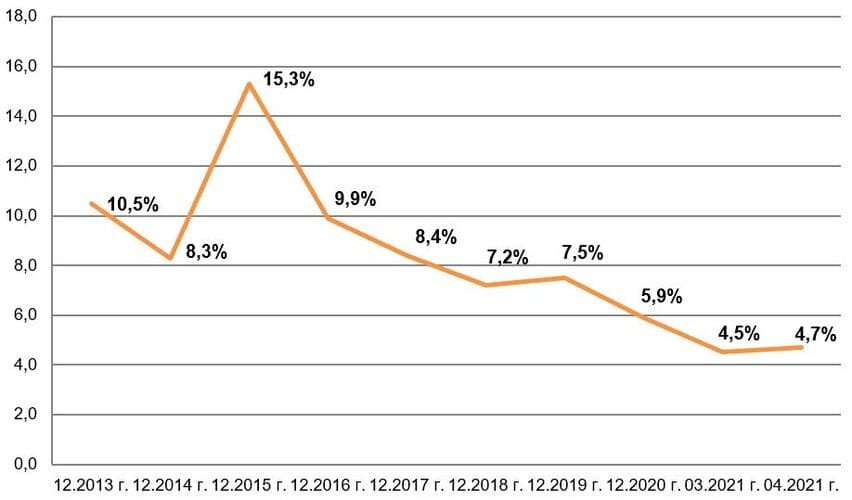

Банковские вклады

По итогам 2020 г. зафиксирован рекордно низкий уровень максимальных процентных ставок по вкладам за последние десять лет, что вызвано падением ключевой ставки Банка России. Хранить сбережения на банковских вкладах стало менее выгодно. В этот период проценты по депозитам в российских банках не превышали официального уровня инфляции, то есть вкладчики теряли покупательную способность своих сбережений.

По мере того как процентные ставки по банковским вкладам становились менее доходными, банки активно предлагали привлекательные условия по вложению денег в такие инструменты, как брокерские счета и ИИС, а также предоставляли возможность быстрого открытия счёта через мобильное приложение.

Динамика изменения максимальной процентной ставки (по вкладам) десяти крупнейших коммерческих банков, %

Несмотря на падение процентной ставки, банковские вклады остаются одним из самых востребованных инвестиционных инструментов. Объём средств на депозитах в банках последние несколько лет неуклонно растёт.

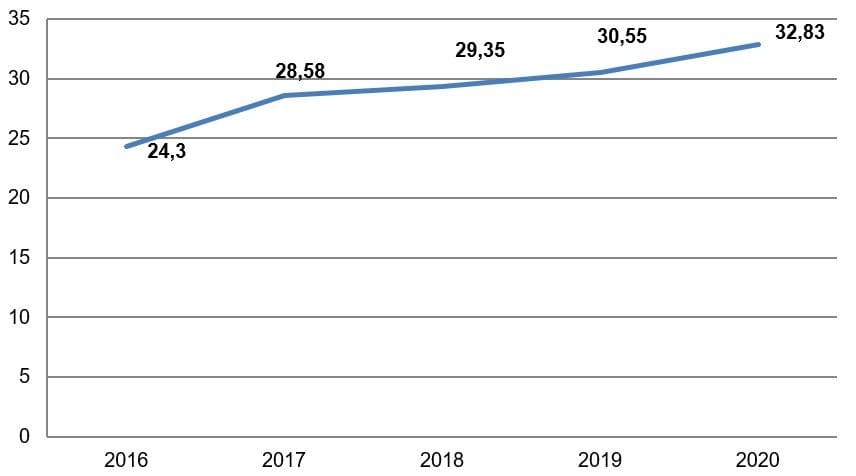

По данным Банка России , в 2020 г. объём денежных средств на вкладах физических лиц составил 32,83 трлн руб., включая средства в иностранной валюте, причём почти 80% составляют рублёвые депозиты.

Динамика величины вкладов, млрд руб.

Снижение процентных ставок до рекордного минимума без сокращения суммы средств на депозитах можно объяснить низкой финансовой грамотностью населения или желанием диверсифицировать свои риски. Из-за нестабильной экономической ситуации вкладчики предпочитают направлять свои сбережения одновременно в несколько инвестиционных инструментов.

В конце апреля 2021 г. Банк России повысил ключевую ставку до 5% и впервые дал прогноз по ключевой ставке на ближайшие два года. Это даёт повод ожидать рост банковских вкладов и переток капитала в сторону депозитов как самого простого и понятного для большинства способа вложения сбережений.

Недвижимость

Снижение процентных ставок по вкладам и кредитам привело к росту ещё одного популярного способа инвестирования — в недвижимость.

С целью поддержки кредитных организаций, застройщиков и населения весной 2021 г. государство приняло решение субсидировать ставку по кредитам на покупку жилья на первичном рынке (постановление Правительства РФ от 23.04.2020 № 566). Льготная ипотека составляет 6,5% для новостроек, 7,3% — для вторичного жилья. Именно эти меры поддержки строительного бизнеса вызвали бум покупки жилья в 2020 г.

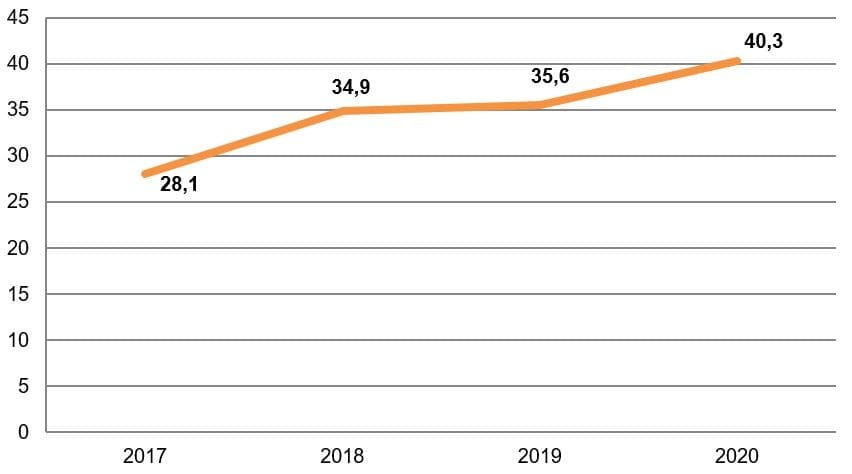

Динамика индекса доступности ипотеки, %

По итогам 2020 г. российские банки выдали ипотечные кредиты на 4,2 трлн руб., установив новый рекорд с 2018 г. Почти четверть объектов недвижимости, приобретённых в 2020 г., составили квартиры для инвестиций, приобретаемые с целью дальнейшей продажи или сдачи в аренду.

Динамика показателей ипотечного жилищного кредитования, млн руб.

Снижение ипотечных ставок, рост индекса доступности жилья привели к увеличению стоимости объектов недвижимости. Ключевая ставка начинает расти, Банк России прогнозирует продолжение роста в ближайшие два года. Кроме того, программа льготной ипотеки действует до 1 июля 2021 г. Дальнейшее удержание процентных ставок на ипотечном рынке может привести к росту долгового пузыря, ведь доходы населения продолжают падать. Однако президент РФ Владимир Путин в начале этого года поручил правительству совместно с Банком России подготовить предложения о продлении льготной ипотеки до 2024 г. , поэтому программа может быть продлена для некоторых регионов и особо нуждающейся категории граждан.

Прогноз на 2021 год

Несмотря на сложности 2020 г., намечается общий тренд роста накоплений и сбережений населения страны. По данным Росстата , в 2020 г. доходы населения снизились на 4% по сравнению с 2019 г., а накопления выросли в два раза — до 5,2 трлн руб. На это повлияло снижение расходов на 4,4% из-за карантинных мер и опасения по поводу дальнейшей экономической ситуации в стране и мире. Кроме того, растёт расслоение населения. Инвесторы с большим капиталом всё больше вкладывают свои сбережения в различные финансовые инструменты.

Минэкономразвития прогнозирует увеличение реальных доходов россиян в 2021 г. на 3%, в 2022 г. — на 2,4%, в 2023 г. — на 2,5%. Восстановление доходов предполагается за счёт предпринимательской деятельности и других источников. Рост будет зависеть от восстановления экономической активности.

Некоторые изменения ожидают и структуру финансовых вложений. Если популярность инвестиций в ценные бумаги будет продолжать расти, а вклады населения увеличатся за счёт повышения процентных ставок, то рынок недвижимости ждёт падение. Сокращение льготной ипотечной программы, рост процентных ставок по кредитам из-за увеличения ключевой ставки ЦБ приведёт к замедлению покупки жилья. Кроме того, из-за доступности недвижимости теряется актуальность сдачи жилья в аренду. Вложение сбережений в недвижимость может стать не таким привлекательным инструментом инвестирования, как раньше.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи — мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

По частоте использования услуг розничными клиентами лидируют Сбербанк, ВТБ, «Тинькофф банк», Альфа-банк и «Почта банк». Такой вывод сделан в исследовании предпочтений розничных клиентов банков, проведенном компанией «Делойт» в СНГ на основании опроса более 5000 респондентов из 200 городов России.

«Делойт» в СНГ выявила факторы, влияющие на выбор банка для обслуживания, а также оценила влияние используемых банками бизнес-моделей на активность клиентов.

Согласно результатам опроса, большинство клиентов (61%) стараются выбрать банк с наиболее привлекательными условиями, однако при этом они учитывают такие факторы, как надежность (56% респондентов), удобство сервисов (49%) и качество обслуживания (45%). Наиболее часто клиенты обращаются в банк за дебетовыми картами и накопительными счетами/вкладами (49 и 30% соответственно), а также кредитными картами (26%).

Характерно, что размер розничного портфеля не дает гарантии популярности у клиентов. «В текущих рыночных условиях стоимость одних и тех же продуктов в разных банках по всей стране отличается незначительно. В связи с этим конкурируют банки в основном за счет различий в моделях бизнеса. Лидерами становятся игроки, чье ценностное предложение наиболее соответствует потребностям целевой аудитории», – говорится в исследовании «Делойт».

Размер кэшбэка определит искусственный интеллект

Розничный портфель «Почта банка» существенно меньше, чем у лидеров – Сбербанка и ВТБ, он занимает лишь 10-е место по объему привлеченных средств, а по популярности банк находится на 5-м месте. «Банк имеет наибольшее число точек присутствия по всей России (19 000), открытых на базе МФЦ и отделений «Почты России», что помогает привлекать клиентов даже в самых отдаленных регионах», – поясняют авторы исследования.

Как отмечает президент – председатель правления «Почта банка» Дмитрий Руденко, среди преимуществ, которые ценят клиенты, не только широкая сеть по всей стране, точки обслуживания рядом с домом, простые и понятные продукты и удобное приложение. «Еще одно наше преимущество – мы современный инновационный банк. Практически любую услугу можно получить удаленно – с помощью мобильного приложения или интернет-банка», – пояснил Руденко.

Одним из самых успешных и востребованных кобрендовых проектов, позволяющих расширять аудиторию и повышать ее лояльность, в банке считают карту «Пятерочка» – большинство владельцев используют ее как основную для своих расчетов. Схожий проект есть у банка и с розничной сетью «Магнит». Эксперты «Делойт» также отмечают это как преимущество бизнес-модели «Почта банка».

Другие примеры высокой популярности при не самом большом портфеле – «Хоум кредит», который на 7-й строчке по активности использования при 15-м месте по привлеченным средствам, и Совкомбанк с 6-й позицией в рэнкинге по популярности и 9-м местом по портфелю.

По мнению авторов исследования, залог успеха «Хоум кредита» в том, что бизнес-модель строится вокруг предлагаемых продуктов, а не определенных клиентских сегментов: банк специализируется на необеспеченном кредитовании физических лиц, являясь лидером в POS-кредитовании. В пресс-службе «Банка Хоум кредит» пояснили, что стратегия банка – быть лучшим партнером для повседневных и крупных покупок. «С нашими продуктами клиенты могут покупать с большей выгодой – либо в рассрочку без процентов, либо со значительной скидкой. Мы предлагаем карты рассрочки, POS-кредиты и кредиты наличными, дебетовые и кредитные карты с начислением бонусных баллов и скидками от партнеров через офлайн и онлайн каналы», – рассказали в банке.

Успех Совкомбанка «Делойт» связывает с диверсифицированной бизнес-моделью и своевременной сменой акцента с обслуживания пенсионеров на развитие универсального предложения, что стало реакцией на появление такого сильного игрока, как «Почта банк». «Несколько лет назад Совкомбанк принял решение диверсифицировать свой бизнес и стать полноценным универсальным банком, уйдя от модели розничного монолайнера. Это позволило нам значительно расширить аудиторию клиентов за счет привлечения более молодых клиентов и жителей крупных городов, которые больше заинтересованы в дистанционных банковских сервисах», – подтверждает Сергей Хотимский, первый зампред правления Совкомбанка.

Популярность Совкомбанка в рознице эксперты «Делойт» также связывают с расширением базы клиентов через карту рассрочки «Халва»: «Банк стремится сделать данное предложение основным транзакционным продуктом для клиентов. При этом наличие других подобных предложений не является препятствием, поскольку дифференциация продуктов происходит за счет обеспечения более привлекательных условий».

Хотимский подтверждает, что большинство новых клиентов приходят в банк благодаря «Халве». «Это позволяет нам, используя возможности мобильного приложения «Халвы», создавать уникальные финансовые продукты за счет синергии различных банковских сервисов, например, регулярно пользуясь картой, клиент может повышать процент по депозиту или снижать процентную ставку по кредиту», – отмечает он.

Авторы исследования обращают внимание на то, что 60% опрошенных перешли на обслуживание в свой банк более трех лет назад, что может говорить о качестве оказываемых банками услуг. Лидерами рэнкинга банков по лояльности клиентов стали «Почта банк» (46% клиентов не меняли банк в течение трех лет), Сбербанк (45%), ВТБ (44%), Альфа-банк (43%), Совкомбанк (43%), «Тинькофф банк» (40%) и «Банк ФК «Открытие» (39%).

Эксперты «Делойт» подчеркивают, что этим банкам не только удалось создать эффективную бизнес-модель, но они ее постоянно модифицируют в ответ на меняющиеся потребности клиентов.

Автор статьи

Читайте также: