Какие документы относятся к банковским платежным документам

Обновлено: 09.05.2024

Списание денежных средств с расчетного счета организации производится только по распоряжению или с согласия владельца счета. Но иногда банк списывает денежные средства со счета клиента без его согласия: по исполнительным листам, по распоряжению финансовых органов, по решению арбитража, по собственной инициативе (суммы по процентам за пользование банковским кредитом, суммы за банковское обслуживание).

Прием, выдача наличных денежных средств и безналичные расчеты осуществляются с использованием документов специальной формы.

Сдача наличных денег на расчетный счет производится по объявлению на взнос наличными, которое состоит из трех частей: собственно объявление, квитанция и ордер. Собственно объявление остается в банке и служит основанием для зачисления наличных денежных средств на расчетный счет, квитанция выдается на руки вносителю денег, на основании ее оформляется расходный кассовый ордер и хранится квитанция с кассовыми документами. Ордер подтверждает факт зачисления денежных средств на расчетный счет и возвращается на предприятие с банковской выпиской, хранится с банковскими документами.

Получение наличных денег с расчетного счета производится по денежному чеку. Чеки сброшюрованы в чековую книжку, которую предприятие приобретает в банке и обязуется обеспечить ее сохранность. Использование чеков ведется в специальном журнале

ЖУРНАЛ РЕГИСТРАЦИИ ИСПОЛЬЗОВАНИЯ ДЕНЕЖНЫХ ЧЕКОВ

| Серия и номер чека | Дата выдачи и номер приходного кассового ордера | Средства по чеку | Примечание (причины неисполь-зования чеков) |

| Назначение | Сумма, руб. | ||

| А 6 100 | 15.01.2013г. | Командировочные расходы | 3000-00 |

| И т.д. |

Безналичные расчеты чаще всего осуществляются с помощью платежных поручений, а также платежных требований - поручений, расчетных чеков, инкассовых поручений и т. д.

Денежный чек, платежное поручение, объявление на взнос наличными — первичные документы по отражению в учете операций по движению денег на расчетном счете.

Формы расчетов между плательщиком и получателем денежных средств определяются договором. Рассмотрим некоторые формы безналичных расчетов.

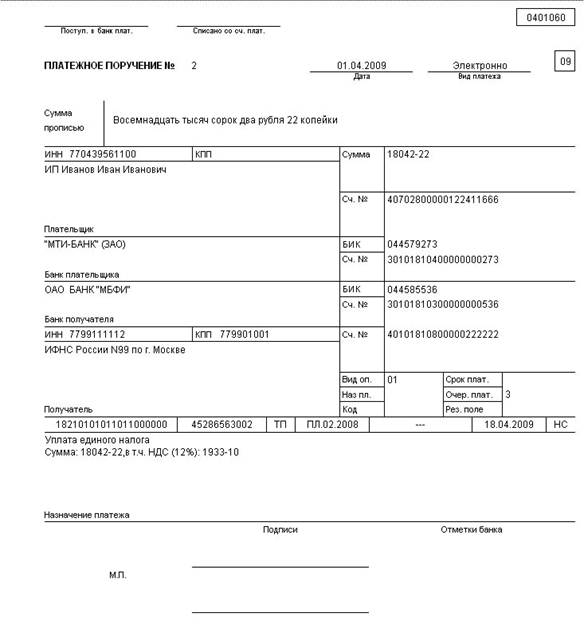

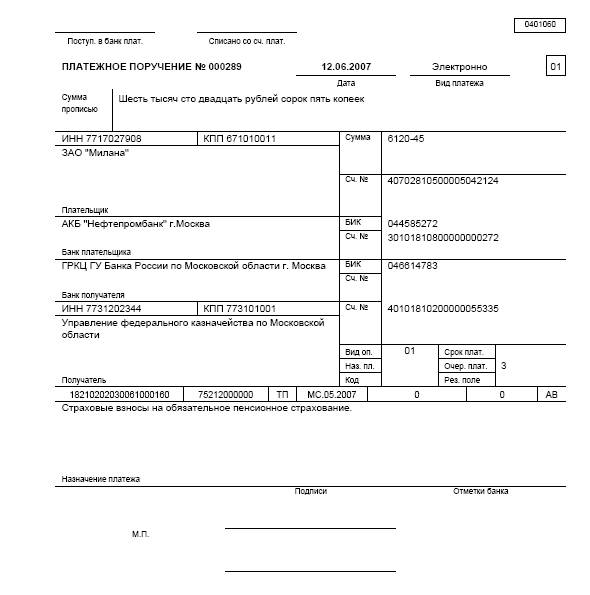

Расчеты платежными поручениями. Платежное поручение – распоряжение владельца счета банку о перечислении соответствующей суммы с его расчетного счета на расчетный счет получателя денег. Такими получателями могут быть поставщики, финансовые органы, страховые компании и др. организации. Таким образом, с помощью платежного поручения можно осуществлять самые различные платежи. Выписывается платежное поручение не менее чем в трех экземплярах: первый экземпляр за подписью руководителя организации, главного бухгалтера и с печатью предприятия остается в банке, второй — пересылается в банк организации — получателя денег, а третий, с отметками банка передается плательщику вместе с банковской выпиской. Предприятие ведет учет как выписанных, так и полученных (сторонних) платежных поручений в специальном журнале

ЖУРНАЛ РЕГИСТРАЦИИ ПЛАТЕЖНЫХ ПОРУЧЕНИЙ С РАСЧЕТНОГО СЧЕТА ООО «Альфа» в банке ОАО «Уралсиб»

| Порядковый номер (с начала года) | Дата составления | Кому оплачено | Содержание услуг | Общая и частная суммы |

ЖУРНАЛ РЕГИСТРАЦИИ ПОСТУПЛЕНИЙ НА РАСЧЕТНЫЙ СЧЕТ ПЛАТЕЖНЫМИ ПОРУЧЕНИЯМИ ООО «Альфа» в банке ОАО« Уралсиб»

| Порядковый номер сторонней организации | Дата получения | От кого получено | Содержание услуг | Общая и частная суммы |

Форма платежного поручения едина для всех предприятий и разрабатывается ЦБ РФ.

Расчеты платежными требованиями. Платежное требование выписывает кредитор — получатель денежных средств. При этом расчеты могут производиться как с предварительным акцептом плательщика, так и без него. Но в любом случае в банк плательщика должны быть предъявлены документы, подтверждающие права кредитора на получение денег. Используются также платежные требования - поручения. При этом первую часть документа — требование – оформляет кредитор и передает его в обслуживающий его банк. Банк кредитора ставит в известность банк плательщика, который в сою очередь изветшает плательщика о поступлении требования. Плательщик заполняет вторую часть документа — поручение, тем самым, давая обслуживающему его банку перечислить денежные средства.

Инкассовое поручение является расчетным документом на основе которого списываются денежные средства со счета плательщика в бесспорном порядке. Инкассовые поручения используются:

-при взыскании налоговых платежей;

-при взыскании по исполнительным листам;

-по договоренности сторон, когда банку владелец счета дал право списывать в определенных случаях денежные средства без его распоряжения.

Кроме того, существуют такие формы безналичных расчетов, как аккредитивы, плановые платежи, расчеты чеками.

Предприятие ежедневно или в другие установленные сроки получает от банка выписку с расчетного счета, то есть перечень произведенных им за отчетный период операций. К выписке прилагаются документы, подтверждающие эти операции. Например, платежные поручения как самого владельца счета, так и сторонних организаций, ордер от объявления на взнос наличными, инкассовые поручения. Выписка с расчетного счета — второй экземпляр лицевого счета, открытого предприятию банком. Сохраняя денежные средства организации , банк считает себя ее должником. Поэтому остатки средств на счете и поступления на счет записываются в выписке по кредиту, а списание денег со счета — по дебету. Выписка, являясь банковским документом, служит для предприятия регистром аналитического учета операций на расчетном счете. Обрабатывая выписку, то есть проверяя все записи в ней и подбирая оправдательные документы к каждой сумме, проставляя на свободном поле выписки бухгалтерские проводки, бухгалтер должен помнить об этом и в своем учете суммы, отраженные в выписке по кредиту, записывать в дебет счета 51 «Расчетные счета» и наоборот. Операции на счете имеют цифровой код:

| Код | Операции по поступлению денежных средств на расчетный счет | Операции по списанию денежных с расчетного счета |

| Списано согласно платежному поручению | Зачислено согласно платежному поручению | |

| Оплачены платежные требования - поручения | Зачислено по платежному требованию - поручению | |

| Выдано наличными по чеку взнос наличными | Поступили наличные по объявлению на взнос наличными |

Синтетический учет операций на расчетном счете ведется на активном счете 51 «Расчетные счета». Дебетовое сальдо счета — остаток свободных денежных средств на счете предприятия на начало месяца, оборот по дебету — поступление денег на расчетный счет, оборот по кредиту — списание денежных средств с расчетного счета.

Для отражения оборота по дебету используется ведомость № 2, а для отражения оборота по кредиту — журнал - ордер N 2. Заполняются они на основании обработанных выписок банка.

ОСНОВНЫЕ БУХГАЛТЕРСКИЕ ПРОВОДКИ ПО ДЕБЕТУ СЧЕТА 51 «РАСЧЕТНЫЕ СЧЕТА»

- Дт 51 «Расчетные счета» Кт 50 «Касса» - поступили на расчетный счет наличные деньги из кассы предприятия;

- Дт 51 «Расчетные счета» Кт 76 «Расчеты с разными дебиторами и кредиторами» - поступили денежные средства от дебиторов;

- Дт 51 «Расчетные счета» Кт 62 «Расчеты с покупателями и заказчиками» - поступили деньги от покупателей;

- Дт 51 «Расчетные счета» Кт 66,67 «Кредиты и займы» - зачислен на расчетный счет кредит банка, заем;

- Дт 51 «Расчетные счета» Кт 75 «Расчеты с учредителями» - поступили денежные средства от учредителей;

- Дт 51 «Расчетные счета» Кт 91 «Прочие доходы и расходы» - получены доходы (штрафы, суммы по процентам, дивиденды).

ОСНОВНЫЕ БУХГАЛТЕРСКИЕ ПРОВОДКИ ПО КРЕДИТУ СЧЕТА 51 «РАСЧЕТНЫЕ СЧЕТА»

- Дт 50 «Касса» Кт 51 «Расчетные счета» - выданы наличные денежные средства по чеку;

Дт 60 «Расчеты с поставщиками и подрядчиками»Кт 51 «Расчетные счета» — перечислено поставщикам в погашение задолженности;

- Дт 76 «Расчеты с разными дебиторами и кредиторами» Кт 51 «Расчетные счета» - перечислены денежные средства кредиторам;

- Дт 66 «Расчеты по краткосрочным кредитам и займам» 67 «Расчеты по долгосрочным кредитам и займам» Кт 51 «Расчетные счета» - погашен кредит банка, заем;

- Дт 55 «Специальные счета в банках» Кт 51 «Расчетные счета» - открыт аккредитив, специальный счет;

- Дт 91 «Прочие расходы и доходы» Кт 51 «Расчетные счета» - уплачен штраф по хозяйственному договору;

- Дт 58 «Финансовые вложения» Кт 51 «Расчетные счета» - произведены финансовые вложения.

Пример 1.Организация ООО «Альфа» 15 января 2013 года перечислила 23 600 рублей ОАО «Автонормаль» за материалы, в этот же день согласно выписке банка на расчетный счет поступили денежные средства в сумме 59 000 рублей от фирмы «Заря» за готовую продукцию, были сняты наличные денежные средства по чеку № Е5 456 в сумме 3000 рублей. Остаток денежных средств на счете по состоянию на 13 января – 126 900 рублей, дата предыдущей выписки банка – 14 января 2013 года.

Журнал - ордер 2 по кредиту счета 51 «Расчетные счета» за январь 2013 года

Глава 2. РАСЧЕТНЫЕ ДОКУМЕНТЫ, ПОРЯДОК ИХ ЗАПОЛНЕНИЯ,

ПРЕДСТАВЛЕНИЯ, ОТЗЫВА И ВОЗВРАТА

2.1. Банки осуществляют операции по счетам на основании расчетных документов.

2.2. Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или в установленных случаях электронного платежного документа:

- распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств;

- распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

2.3. При осуществлении безналичных расчетов в формах, предусмотренных в п. 1.2 настоящей части Положения, используются следующие расчетные документы:

а) платежные поручения;

г) платежные требования;

д) инкассовые поручения.

2.4. Расчетные документы на бумажном носителе оформляются на бланках документов, включенных в Общероссийский классификатор управленческой документации ОК 011-93 (класс "Унифицированная система банковской документации"). Форматы расчетных документов приведены в Приложениях 1, 5, 9, 13 к настоящему Положению.

2.5. Бланки расчетных документов изготавливаются в типографии или с использованием электронно - вычислительных машин.

2.6. Допускается использование копий бланков расчетных документов, полученных на множительной технике, при условии, если копирование производится без искажений.

2.7. Размеры полей бланков расчетных документов указаны в Приложениях 2, 6, 10, 14 к настоящему Положению. Отклонения от установленных размеров могут составлять не более 5 мм при условии сохранения их расположения и размещения бланков расчетных документов на листе формата А4. Оборотные стороны бланков расчетных документов должны оставаться чистыми.

2.8. Расчетные документы на бумажном носителе заполняются с применением пишущих или электронно - вычислительных машин шрифтом черного цвета, за исключением чеков, которые заполняются ручками с пастой, чернилами черного или синего цвета (допускается заполнение чеков на пишущей машинке шрифтом черного цвета). Подписи на расчетных документах проставляются ручкой с пастой или чернилами черного или синего цвета. Оттиск печати и оттиск штампа банка, проставляемые на расчетных документах, должны быть черного, синего или фиолетового цветов.

2.9. Поля, отведенные для проставления значений каждого из реквизитов в расчетных документах, обозначены номерами в Приложениях 3, 7, 11, 15 к настоящему Положению.

При заполнении расчетных документов не допускается выход текстовых и цифровых значений реквизитов за пределы полей, отведенных для их проставления. Значения реквизитов должны читаться без затруднения.

Подписи, печати и штампы должны проставляться в предназначенных для них полях бланков расчетных документов.

2.10. Расчетные документы должны содержать следующие реквизиты (с учетом особенностей форм и порядка осуществления безналичных расчетов):

а) наименование расчетного документа и код формы по ОКУД ОК 011-93;

б) номер расчетного документа, число, месяц и год его выписки;

г) наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

д) наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

е) наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

ж) наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

з) назначение платежа. Налог, подлежащий уплате, выделяется в расчетном документе отдельной строкой (в противном случае должно быть указание на то, что налог не уплачивается). Особенности указания назначения платежа применительно к отдельным видам расчетных документов регулируются соответствующими главами и пунктами Положения;

и) сумму платежа, обозначенную прописью и цифрами;

к) очередность платежа;

л) вид операции в соответствии с "Перечнем условных обозначений (шифров) документов, проводимых по счетам в банках" Приложения 1 Правил ведения бухгалтерского учета в Центральном банке Российской Федерации (Банке России) от 18.09.97 N 66 и Приложения 1 Правил ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, от 18.06.97 N 61 (с учетом изменений и дополнений);

м) подписи (подпись) уполномоченных лиц (лица) и оттиск печати (в установленных случаях).

Поля "Плательщик", "Получатель", "Назначение платежа" в расчетных документах на перечисление платежей на счета по учету доходов и средств бюджетов всех уровней бюджетной системы Российской Федерации, взыскание недоимок по налогам и пеней, а также сумм налоговых санкций за нарушение налогового законодательства на основании решений судебных органов заполняются с учетом требований, установленных Министерством финансов Российской Федерации и Министерством Российской Федерации по налогам и сборам по согласованию с Банком России.

Порядок заполнения значений реквизитов расчетных документов приведен в Приложениях 4, 8, 12, 16 к настоящему Положению.

Поля, реквизиты которых не имеют значений, остаются незаполненными.

2.11. Исправления, помарки и подчистки, а также использование корректирующей жидкости в расчетных документах не допускаются.

2.12. Расчетные документы действительны к предъявлению в обслуживающий банк в течение десяти календарных дней, не считая дня их выписки.

2.13. Расчетные документы предъявляются в банк в количестве экземпляров, необходимом для всех участников расчетов. Все экземпляры расчетного документа должны быть заполнены идентично.

Второй и последующие экземпляры расчетных документов могут быть изготовлены с использованием копировальной бумаги, множительной техники или электронно - вычислительных машин.

2.14. Расчетные документы принимаются банками к исполнению при наличии на первом экземпляре (кроме чеков) двух подписей (первой и второй) лиц, имеющих право подписывать расчетные документы, или одной подписи (при отсутствии в штате организации лица, которому может быть предоставлено право второй подписи) и оттиска печати (кроме чеков), заявленных в карточке с образцами подписей и оттиска печати. По операциям, осуществляемым филиалами, представительствами, отделениями от имени юридического лица, расчетные документы подписываются лицами, уполномоченными этим юридическим лицом.

Расчетные документы индивидуальных предпринимателей принимаются банками к исполнению при наличии на первом экземпляре одной подписи, заявленной в карточке с образцами подписей и оттиска печати, без проставления оттиска печати либо с оттиском печати, если она имеется и заявлена в указанной карточке.

2.15. Расчетные документы принимаются банками к исполнению независимо от их суммы.

2.16. При приеме банком расчетных документов осуществляется их проверка в соответствии с требованиями, установленными правилами ведения бухгалтерского учета и настоящей частью Положения. Расчетные документы, оформленные с нарушением установленных требований, приему не подлежат.

Списание банком денежных средств со счета производится на основании первого экземпляра расчетного документа.

2.17. Плательщики вправе отозвать свои платежные поручения, получатели средств (взыскатели) - расчетные документы, принятые банком в порядке расчетов по инкассо (платежные требования, инкассовые поручения), не оплаченные из-за недостаточности средств на счете клиента и помещенные в картотеку по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок".

Неисполненные расчетные документы могут быть отозваны из картотеки в полной сумме, частично исполненные - в сумме остатка.

Частичный отзыв сумм по расчетным документам не допускается.

2.18. Отзыв расчетных документов осуществляется на основании представленного в банк заявления клиента, составленного в двух экземплярах в произвольной форме, с указанием реквизитов, необходимых для осуществления отзыва, включая номер, дату составления, сумму расчетного документа, наименование плательщика или получателя средств (взыскателя).

Оба экземпляра заявления на отзыв подписываются от имени клиента лицами, имеющими право подписи расчетных документов, заверяются оттиском печати и представляются в банк, обслуживающий плательщика, - по платежным поручениям или получателя средств (взыскателя) - по платежным требованиям и инкассовым поручениям. Один экземпляр заявления на отзыв помещается в документы дня банка, второй возвращается клиенту в качестве расписки в получении заявления на отзыв.

Банк, обслуживающий получателя средств (взыскателя), осуществляет отзыв платежных требований и инкассовых поручений путем направления в банк плательщика письменного заявления, составленного на основании заявления клиента.

2.19. Отозванные платежные поручения возвращаются банками плательщикам; расчетные документы, полученные в порядке расчетов по инкассо, - получателям средств (взыскателям) после их поступления от банков, обслуживающих плательщиков.

2.20. Возврат расчетных документов из картотеки по внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок" в случае закрытия счета клиента осуществляется в следующем порядке.

Платежные поручения возвращаются плательщику. При возврате платежных поручений на перечисление платежей в бюджеты всех уровней и государственные внебюджетные фонды банк одновременно с возвратом платежных поручений плательщику направляет органам, осуществляющим контроль за этими платежами, уведомление о возврате указанных платежных поручений клиентов в связи с закрытием счета.

Расчетные документы, поступившие в банк в порядке расчетов по инкассо, возвращаются получателям средств (взыскателям) через обслуживающий их банк с указанием даты закрытия счета.

При возврате расчетных документов в регистрационном журнале делается запись с указанием даты и причины возврата.

При невозможности возврата расчетных документов в случае отсутствия информации о местонахождении плательщика или получателя средств (взыскателя) они подлежат хранению вместе с юридическим делом клиента, счет которого закрывается.

2.21. При возврате банком принятых, но не исполненных по тем или иным причинам расчетных документов отметки банка перечеркиваются, а на оборотной стороне первого экземпляра делается отметка о причине возврата, проставляются дата возврата, штамп банка, а также подписи ответственного исполнителя и контролирующего работника с указанием фамилий.

Все операции по счетам клиентов банки осуществляют на основании надлежаще оформленных расчетных документов. Расчетные документы могут быть в электронном виде или на бумажных носителях. Их можно разделить на две основные категории:

- распоряжение плательщика (клиента или самого банка) о списании определенной суммы денежных средств со своего счета и перечислении их на счет получателя средств в соответствии с реквизитами, указанными в расчетном документе;

- распоряжение получателя (взыскателя средств) на списание суммы денежных средств со счета плательщика (клиента или самого банка) и перечисление их на счет получателя средств, в соответствии с указанными реквизитами.

Положением ЦБ РФ № 383-П предусмотрены следующие виды расчетных документов (распоряжений на перевод денежных средств):

а) платежные поручения;

б) платежные требования;

в) инкассовые поручения;

г) платежные ордера;

д) банковские ордера.

Количество экземпляров расчетных документов (распоряжений) для осуществления операции перевода денежных средств устанавливается банками самостоятельно. Расчетные документы банки применяют для списания (перевода) денежных средств со счета плательщика, а также для осуществления перевода денежных средств без открытия счета плательщику. Составляться распоряжения на перевод денежных средств могут как в электронном виде, так и на бумажных носителях.

При приеме к исполнению распоряжений клиентов (расчетных документов) для осуществления операций перевода денежных средств, банковский (операционный) работник должен:

1) удостовериться в праве клиента (должностного лица) распоряжаться денежными средствами, находящимися на счете;

2) удостовериться в целостности представленного распоряжения (недопустимость внесенных изменений в расчетный документ);

3) осуществить структурный контроль распоряжения (соблюдение формы установленного документа правилам);

4) произвести контроль наличия всех необходимых реквизитов на распоряжении и правильности их заполнения;

5) удостовериться в наличии необходимых денежных средств на счете клиента, для оплаты поступившего распоряжения;

6) по распоряжениям, требующим акцепта (согласия) плательщика, удостовериться в наличии такого акцепта или проверить порядок его получения.

Такой порядок приема распоряжений к исполнению, предусматривается банками в договорах со своими клиентами на расчетно-кассовое обслуживание. По распоряжениям, которые требуют акцепта (согласия) плательщика на оплату, банк извещает плательщика и получает либо его акцепт (согласие), либо отказ от акцепта в форме заявления.

Если денежных средств на счете плательщика недостаточно для оплаты всех поступивших распоряжений, они помещаются в картотеку по счету плательщика и в последующем оплачиваются в порядке очередности, установленной законодательством РФ, по мере поступления денежных средств на счет плательщика.

Далее банковский (операционный) работник обязан исполнить распоряжение клиента с соблюдением следующих процедур:

2) частично исполнить распоряжение, в том случае, если денежных средств на счете недостаточно;

3) подтвердить клиенту исполнение распоряжения (расчетного документа).

Положение ЦБ РФ № 383-П устанавливает следующие механизмы подтверждения исполнения распоряжений клиентов:

«…Исполнение распоряжения в электронном виде в целях осуществления перевода денежных средств по банковскому счету подтверждается:

- банком плательщика посредством направления плательщику извещения в электронном виде о списании денежных средств с банковского счета плательщика с указанием реквизитов исполненного распоряжения или посредством направления исполненного распоряжения в электронном виде с указанием даты исполнения. При этом указанным извещением банка плательщика могут одновременно подтверждаться прием к исполнению распоряжения в электронном виде и его исполнение;

- банком получателя средств посредством направления получателю средств извещения о зачислении денежных средств на банковский счет получателя средств с указанием реквизитов исполненного распоряжения или посредством направления исполненного распоряжения с указанием даты исполнения.

Исполнение распоряжения на бумажном носителе в целях осуществления перевода денежных средств по банковскому счету подтверждается:

1.1. Ведение бухгалтерского учета и организация документооборота

Бухгалтерские операции в кредитной организации выполняют бухгалтерские работники на основании своих должностных инструкций. В категорию бухгалтерских работников входят – работники, занятые приемом, оформлением, а также контролем кассовых, расчетных и иных документов, на основании которых они отражают все совершаемые банковские операции на счетах бухгалтерского учета.

За каждым бухгалтерским работником должностной инструкцией закреплены конкретные счета, им обслуживаемые.

В современной кредитной организации весь процесс бухгалтерского учета, а также формирование выходных форм, осуществляется с использованием компьютерных, телекоммуникационных и программно-технических средств, обеспечивающих высокий уровень автоматизации всех процессов обработки и передачи данных. Отражение банковских операций по принципу двойной записи на счетах бухгалтерского учета полностью автоматизировано. Также в электронном виде ведутся все учетные регистры, в которых систематизируется и накапливается бухгалтерская информация в хронологическом порядке.

Бухгалтерские работники обеспечивают правильность отражения операций во всех регистрах бухгалтерского учета и оформляют своей подписью все бухгалтерские документы, на основании которых операции заносятся в регистры. Исправления, вносимые в регистры, также заверяются подписью бухгалтерских работников. Содержание бухгалтерских регистров является коммерческой тайной.

В соответствии с Федеральным законом РФ «О бухгалтерском учете» и на основании Правил ЦБ РФ № 579-П, кредитная организация разрабатывает правила документооборота и технологию обработки учетной информации, которые могут предусматривать ее обработку в электронном виде.

В кредитной организации необходимо организовать рабочий день бухгалтерских работников таким образом, чтобы они имели возможность своевременно отразить в бухгалтерском учете все принятые от клиентов расчетные, кассовые и иные документы. Для этого главный бухгалтер кредитной организации устанавливает правила документооборота. Необходимо также иметь ввиду, что документооборот в кредитной организации имеет свои особенности, которые заключаются в следующем:

- большой объем документов;

- большой объем нормативных и регламентирующих документов;

- географическая удаленность подразделений (дополнительных офисов, филиалов) кредитной организации;

- специфические документы и бизнес-процессы банковской деятельности.

- Правила документооборота должны предусматривать следующее:

- все документы, которые поступают в кредитную организацию в течение операционного времени, в том числе в дополнительные офисы и филиалы, должны быть обработаны и проведены по счетам бухгалтерского учета в этот же день;

- документы, которые поступили после операционного времени, проводятся по счетам бухгалтерского учета на следующий рабочий день.

- Необходимо в правилах документооборота разграничить ответственность и исполнение обязанностей между бухгалтерскими работниками и работниками следующих служб кредитной организации:

- технической поддержки и службы автоматизации операций кредитной организации, также лиц ответственных за сохранность информации в электронной форме;

- проводящих непосредственно банковские, финансовые и хозяйственные операции всех видов;

- обеспечивающих безопасность функционирования программных и иных средств банка на всех стадиях совершения операций, а также хранения всей информации.

Если по принятым от клиентов документам необходимо произвести оплату с их счетов, то работникам кредитной организации необходимо убедиться в достаточности средств на этих счетах.

Однако, отметим, что в современной кредитной организации оплата любых расчетных документов, как правило, производится с использование компьютерных программных систем и телекоммуникационных средств, в том числе и с помощью дистанционного банковского обслуживания. Наличие таких возможностей в кредитной организации резко снизило количество ошибок при оплате расчетных документов, но в любом случае работники банка контролируют правильность совершения операций по счетам клиентов.

Как правило, любая кредитная организация (банк), которая дорожит своими клиентами, по согласованию с ними разрабатывает, график их обслуживания, а физические лица (граждане), обслуживаются в течение всего рабочего дня.

1.2. Документация банковских операций

Все банковские документы, которые служат основанием для проведения банковских операций в балансе кредитной организации, разделяют на три основные группы:

1. Расчетные документы служат основанием для отражения на счетах баланса расчетных операций банка, т.е. списания и зачисления денежных средств на счета клиентов банка, а также самого банка. К ним относятся: платежные поручения, платежные требования, аккредитивы, инкассовые поручения, т.е. все расчетные документы, которые предусмотрены Положением ЦБ РФ № 383-П «О правилах осуществления перевода денежных средств» от 19 июня 2012 года.

2. Кассовые документы. На основании кассовых документов отражаются операции, связанные с движением наличных денег в операционной кассе банка. Положением ЦБ РФ № 630-П «О порядке ведения кассовых операций и правила хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации» предусмотрены следующие виды кассовых документов:

а) объявления на взнос наличными – служат основанием для внесения наличных денежных средств (выручки) на расчетные счета клиентов – юридических лиц и индивидуальных предпринимателей. Данный документ состоит из следующих частей – объявления, ордера и квитанции;

б) денежный чек – документ, предназначенный для получения наличных денежных средств клиентами банка – юридическими лицами и индивидуальными предпринимателями со своих расчетных счетов на определенные нужды. При открытии расчетного счета клиент приобретает чековую книжку на 25 или 50 чеков. Каждый чек уже содержит штамп банка и номер расчетного счета клиента. Работник банка, ответственный за ведение данного счета, собственноручно заполняет номер расчетного счета в каждом чеке, и только такой денежный чек может быть принят банком к исполнению;

в) приходный кассовый ордер – кассовый документ, на основании которого принимаются наличные денежные средства от физических лиц при зачислении средств на вклады и депозиты;

г) расходный кассовый ордер – кассовый документ, на основании которого выдаются и списываются со счетов наличные денежные средства по поручениям и в пользу физических лиц.

3. Мемориальные ордера используются для отражения операций в балансе банка, которые не связаны с перечислением денежных средств и движением наличных денег. Например, они используются для начисления процентов по привлеченным и размещенным средствам, для начисления заработной платы, для начисления износа (амортизации) основных средств, для учета формирования и использования фондов банка и т.д.

Для отражения операций по внебалансовым счетам используются приходные и расходные внебалансовые ордера.

Если средств на счете клиента не хватает для оплаты всех требований, которые предъявлены к клиенту, то работники банка обязаны производить оплату расчетных документов в порядке очередности, установленных законом. На данный момент (2018 год) действует следующая, установленная законом очередность:

- Первая очередь – оплата исполнительных требований по решению суда в возмещение (компенсации) ущерба здоровью или жизни, а также уплата алиментов;

- Вторая очередь – оплата по исполнительным поручениям и требованиям судебных органов в погашение задолженности по заработной плате, по трудовым договорам, а также по правам интеллектуальной собственности;

- Третья очередь – оплата обязательств клиента банка по налогам, сборам, таможенным пошлинам и социальным страховым взносам;

- Четвертая очередь – оплата исполнительных документов судебных органов по всем остальным операциям;

- Пятая очередь – оплата расчетных документов по всем остальным операциям.

Клиенты банков могут предоставлять в банк расчетные документы на бумажных носителях. Но в последние годы – это становится редкостью, поскольку основная масса документов клиентов банков уже обслуживается в электронном виде, с использованием систем дистанционного банковского обслуживания. На расчетных документах, представленных в банк на бумажных носителях, обязательно ставятся собственноручные подписи директора и главного бухгалтера и оттиск печати, аналогичные ранее представленным в карточке образцов подписи и оттиска печати, которая хранится в банке. Банк также обязан обеспечить защиту и безопасность электронных аналогов подписи, используемых при дистанционном банковском обслуживании и четко регламентировать порядок совершения таких операций.

Каждый коммерческий банк по месту своего нахождения, обязан открыть в РКЦ (расчетно-кассовом центре) ЦБ РФ свой корреспондентский счет. Филиалам банка, по месту их фактического нахождения, в РКЦ могут открываться корреспондентские субсчета. Целесообразность открытия корреспондентских субсчетов своим филиалам головной банк решает самостоятельно. Если такой необходимости нет, то филиал осуществляет все свои безналичные расчеты через головной банк. Также для осуществления безналичных расчетов по поручениям своих клиентов, по своим операциям, коммерческие банки могут открывать друг у друга корреспондентские счета, минуя расчетную сеть ЦБ РФ. Между ЦБ РФ, а также между банками-корреспондентами заключается договор, в котором находят отражение следующие вопросы:

- документы и формы расчетов, которые будут применяться при осуществлении операций по корреспондентскому счету;

- порядок формирования и доставки документов, а также технические средства, которые будут при этом использоваться;

- применение средств информационной безопасности, кодов, паролей, идентификации плательщиков и т.д.;

- порядок контроля и сверки всех безналичных расчетов по этим счетам.

Документы, принимаемые от клиентов, должны быть оформлены точно в соответствии с действующими требованиями ЦБ РФ. В противном случае, они возвращаются клиентам для переоформления. Расчетные документы, а также денежные чеки, принимаемые от клиентов, действительны в течение 10 дней с момента их оформления клиентами. Документы принимаемые (поступающие) на электронных носителях, должны быть заверены аналогами собственноручной подписи клиентов (кодами, паролями). Внесение исправлений в расчетные и кассовые документы не допускается. Неправильно оформленные документы подлежат переоформлению. Все документы, принятые от клиентов подлежат тщательной проверке бухгалтерским работником, который заверяет их своей подписью и штампом банка с датой приема документа.

Банк обязан организовать документооборот по кассовым операциям таким образом, чтобы выдача документов по ним и записи на счетах по зачислению денежных средств, производились только в том случае, если наличные деньги уже поступили в кассы банка.

Все операцию по отражению банковских операций в бухгалтерском учете могут совершаться только на основании расчетных, кассовых и мемориальных документов, оформленных в соответствии с требованиям Правил бухгалтерского учета в кредитных организациях, а документы по перечислению и уплате налогов и иных обязательных платежей в государственные бюджеты с учетом требований Министерства финансов РФ и Федеральной налоговой службы России.

Каждый из этих документов, которые служат основанием для совершения бухгалтерских записей о сделанной операции, должен содержать следующие обязательные реквизиты:

- номера счетов, по дебету и кредиту которых будет отражаться эта операция;

- дата проведения операции;

- подпись бухгалтерского работника банка, который отвечает за совершение данной операции;

- по операциям, которые требуют дополнительного контроля, также должна еще быть подпись контролирующего работника банка;

- по операциям самого банка, которые требуют перечисления денежных средств, должны быть подписи руководителя и главного бухгалтера.

1.3. Внутрибанковский контроль и хранение документов

Серьезные требования ЦБ РФ предъявляет к организации внутреннего контроля в коммерческих банках. Работники конкретного коммерческого банка (Банка) осуществляют внутренний контроль путем:

- соблюдения действующего законодательства РФ и внутренних нормативных документов Банка при выполнении своих должностных обязанностей;

- совершения банковских операций и иных действий исключительно в пределах делегированных им должностными инструкциями и другими внутренними документами Банка прав и полномочий;

- обеспечения качественного и своевременного оформления и ведения первичной и отчетной документации;

- осуществления логического контроля, который представляет собой соответствие той или иной операции элементарной логике;

- обеспечения своевременного представления в отдел финансового мониторинга сведений об операциях клиентов, подлежащих обязательному контролю и необычных сделках;

- обеспечения составления и своевременного представления руководителю структурного подразделения в установленном порядке отчетов и информации о выполненной работе;

- обеспечения своевременного информирования руководителей подразделений и службы внутреннего контроля Банка о ставших им известными фактах и событиях, несущих угрозу сохранности активов и (или) имиджу Банка, а также фактов нанесения ущерба Банку и его клиентам.

Система внутреннего контроля основана на разграничении компетенции входящих в систему контроля органов и лиц, осуществляющих разработку, утверждение, применение и оценку эффективности процедур внутреннего контроля в Банке. Осуществление внутреннего контроля Банка заключается в обеспечении проведения операций только уполномоченными на то лицами и в строгом соответствии с определенными полномочиями и процедурами принятия решений по проведению операций, соблюдении требований действующего законодательства РФ и нормативных актов ЦБ РФ при проведении операций и отражении их в учете и отчетности.

Внутренний контроль в Банке осуществляется посредством следующих процедур:

- разработки нормативно-методических документов, регламентирующих рабочие процессы в Банке, процесс принятия решений и контроль за их исполнением, правила и процедуры контроля, а также своевременное их доведение до работников Банка;

- осуществления предварительного, текущего и последующего контроля за выполнением управленческих решений, совершением операций и сделок;

- организации системы сбора, обработки и передачи финансовой и управленческой информации, в т.ч. формирование достоверных отчетов, необходимых для принятия управленческих решений;

- осуществления мероприятий, направленных на повышение эффективности системы внутреннего контроля.

В целях осуществления внутреннего контроля и определения порядка осуществления контрольных функций в Банке разрабатываются и утверждаются внутренние нормативные документы, регулирующие деятельность органов управления Банка, структурных подразделений Банка, работников его подразделений, определяющие полномочия, правила, процедуры принятия решений, затрагивающих интересы Банка, его собственников (участников) и клиентов, регламентирующие порядок совершения банковских операций и других сделок, управления рисками. К внутренним документам Банка относятся регламенты, положения, инструкции, правила, процедуры, порядки, методики и другие документы. В связи с изменением законодательной и нормативной базы, технологии совершения банковских операций, организационной структуры и других условий деятельности Банка, постоянно проводится работа по их усовершенствованию, поддержанию актуальности, путем своевременного и полного внесения изменений.

Также для последующего контроля всех совершенных бухгалтерских операций, в штате Банка всегда предусматриваются отдельные работники, которые в течение следующего рабочего дня проверяют, на основании первичных документов и записей в лицевых счетах, правильность совершения всех бухгалтерских, включая кассовые, операций.

Контроль осуществляется и на этапе открытия счетов клиентам Банка – при приеме от клиентов всех видов документов, на всех стадиях документооборота, а также отражения операций в бухгалтерском учете и отчетности. Контроль в этом случае направлен на:

- четкое соблюдение клиентами правил оформления документов;

- своевременное выполнение Банком поручений клиентов;

- сохранность денежных средств и всех видов ценностей;

- зачисление всех видов платежей в точном соответствии с указанными реквизитами.

По всем операциям Банка, которые требуют дополнительного контроля, не допускается единоличного совершения их одним работником.

Руководитель Банка обязан обеспечить надежное хранение печатей, штампов и бланков Банка, учет которых ведется в отдельной книге и они выдаются под роспись работникам Банка для использования. Также коммерческие банки обязаны хранить бухгалтерские и финансовые документы в соответствии с Правилами государственного архивного дела в РФ. Ответственность за это несут руководитель Банка и главный бухгалтер Банка.

Банк может организовать хранение документов в электронном виде в виде надежно защищенных баз данных, с обеспечением возможности их распечатки на бумажных носителях по мере необходимости.

В более расширенном виде, внутрибанковский контроль выполняет следующие задачи:

Документальное оформление кассовых операций - порядок его строго регламентирован, а за нарушение кассовой дисциплины предусмотрена ответственность. О том, как ведется касса, какие документы при этом обязательны и как они оформляются, а также о последних изменениях в порядке ведения кассы мы расскажем в данной статье.

Документальное оформление и порядок ведения кассовых операций

С 01.06.2014 ведение кассовых операций регулируется указанием Банка России «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У (далее — указание № 3210-У). Ранее действовавшее положение о порядке ведения кассовых операций, утв. Банком России 12.10.2011 № 373-П, с этой даты утратило силу.

В процесс документального оформления кассовых операций кардинальных изменений указание № 3210-У не внесло. Основные новшества коснулись:

- Установления лимита остатка кассы:

- право не устанавливать лимит получили ИП и организации — субъекты малого предпринимательства (мы писали об этом в материале «Малые предприятия вправе хранить в кассе любую сумму наличных»);

- предприятия, устанавливающие лимит, получили право самостоятельно выбирать формулу его расчета: исходя из фактических расходов наличных средств или из объема выручки.

Как рассчитать лимит остатка кассы, читайте здесь.

- Некоторых послаблений для ИП и малых предприятий. Например, эти субъекты сейчас могут не вести кассовую книгу в те дни, когда не было наличных расчетов. Причем ИП, ведущим в соответствии с законодательством РФ о налогах и сборах учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, разрешено не оформлять кассовые документы и кассовую книгу.

- Порядка оформления кассовых документов. Их разрешили оформлять (на выбор):

- на бумажном носителе с заполнением от руки;

- на компьютере с последующей распечаткой на бумажном носителе;

- в электронном виде при условии обеспечения защиты от несанкционированного доступа, искажений и потерь информации; в данном случае документы подписываются электронной подписью.

Эксперты «КонсультатПлюс» разъяснили порядок оформления кассовых операций:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Последние нововведения в кассовых операциях

Следующие крупные изменения в порядке ведения кассовых операций были введены указанием Банка России от 19.06.2017 № 4416-У и вступили в силу 19.08.2017:

Ряд изменений претерпел также порядок выдачи денег под отчет. Читайте об этом здесь.

Последняя редакция кассового порядка введена с 30.11.2020 (указание Банка России от 05.10.2020 № 5587-У). С этой даты:

- были внесены изменения в оформление расчетов с подотчетниками;

- обособленным подразделениям разрешили не вести кассовую книгу, если они не хранят деньги, а сдают их в кассу юрлица;

исключено требование отражать в платежной ведомости депонирование не выданной в срок зарплаты; - кассиров обязали проводить контроль платежеспособности наличных денег при их приеме и запретили им выдавать банкноты даже с одним повреждением (такие банкноты нужно сдавать в банк);

- определены правила ведения кассовых операций с применением автоматических устройств без участия работника.

Кассовые операции: что к ним относится

К кассовым операциям относятся (п. 2 указания № 3210-У):

- прием наличных денег, включая их пересчет (приходные операции);

- выдача наличности (расходные операции).

Приходными операциями могут быть: поступление наличной выручки, получение денег со счета в банке, возврат неиспользованных подотчетных сумм и т. п. К расходным относятся выплата зарплаты, выдача подотчетных и командировочных сумм, сдача денег в банк и др.

Все приходные и расходные операции в обязательном порядке документируются, исключение сделано для ИП, ведущих учет доходов, доходов и расходов либо физпоказателей в соответствии с выбранной системой налогообложения.

- банкноты: загрязненные, изношенные, надорванные, имеющие потертости, небольшие отверстия, проколы, посторонние надписи, пятна, оттиски штампов, утратившие углы, края;

- монеты, имеющие мелкие механические повреждения.

Кассирам запрещено выдавать банкноты, имеющие одно и более из повреждений, указанных в абз. 6–15 п. 2.9 положения ЦБ РФ № 630П (их нужно сдать в банк):

- загрязнение поверхности лицевой и (или) оборотной сторон, приводящее к снижению яркости изображения на 8 процентов и более;

- посторонние надписи, состоящие из двух и более знаков;

- посторонний рисунок, оттиск штампа;

- контрастное пятно диаметром 5 мм и более;

- разрыв края банкноты длиной 7 мм и более;

- сквозное отверстие, прокол диаметром 4 мм и более;

- нарушение целостности банкноты, заклеенное клеящей лентой;

- утраченный угол площадью 32 кв. мм и более;

- утраченный край, вследствие чего размеры банкноты по длине и (или) ширине уменьшились на 5 мм и более;

- частично утраченный красочный слой в результате потертости и (или) обесцвечивания.

Какими документами оформляются кассовые операции

Для документального оформления кассовых операций предназначены:

-

(ПКО); (РКО); ; ; ;

- книга учета принятых и выданных кассиром денежных средств.

Унифицированные формы данных документов утверждены постановлением Госкомстата РФ от 18.08.1998 № 88.

Далее мы расскажем об общих правилах оформления кассовых операций и подробно рассмотрим каждый из документов.

О том, как учитывать денежные средства, если у вас онлайн-касса, читайте в следующих материалах:

Общие правила оформления документов по кассовым операциям

Кассовые операции ведутся кассовым или иным работником, на которого руководитель организации или предприниматель возлагает обязанности кассира. Со своими должностными правами и обязанностями кассир должен ознакомиться под подпись. Если кассиров у организации или ИП несколько, назначается старший кассир. При необходимости вести кассовые операции может также сам руководитель организации или ИП.

ОБРАТИТЕ ВНИМАНИЕ! Кассир является материально ответственным лицом, с которым подписывается соответствующий договор. Его пример вы можете скачать по ссылке.

Все кассовые документы, включая кассовую книгу, могут составляться в бумажном или электронном виде. Документы на бумажном носителе оформляются от руки или на компьютере и подписываются уполномоченными лицами. Электронные документы оформляются с применением технических средств с обеспечением их защиты от несанкционированного доступа, искажений и потери информации. Они подписываются электронными подписями в соответствии с требованиями закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ.

Кассовые документы подписываются главным бухгалтером или бухгалтером (при их отсутствии — руководителем), а также кассиром. Если документ электронный, то он подписывается электронной подписью (ЭЦП). Минфин считает, что при оформлении первичных учетных документов возможно использование простой электронной подписи (письмо от 17.07.2017 № 03-03-06/1/45323). Кассир снабжается печатью (штампом), содержащей (содержащим) реквизиты, подтверждающие проведение кассовой операции, а также образцами подписей лиц, уполномоченных подписывать кассовые документы. Кассир обязан сверять подписи с образцами, только если документ составлен не в электронном виде с ЭЦП. В случае ведения кассовых операций и оформления кассовых документов руководителем образцы подписей лиц, уполномоченных подписывать кассовые документы, не оформляются.

При наличии старшего кассира операции по передаче наличных денег между старшим кассиром и кассирами в течение рабочего дня отражаются старшим кассиром в книге учета принятых и выданных денежных средств.

Документирование приходных кассовых операций

Прием наличных денег в кассу оформляется приходным кассовым ордером (форма по ОКУД 0310001).

При получении ПКО кассир:

- Проверяет наличие подписи главбуха, бухгалтера или руководителя – только если это бумажный документ.

- Проверяет соответствие суммы наличных денег, проставленной цифрами, сумме наличных денег, проставленной прописью, а также наличие подтверждающих документов.

- Принимает деньги, пересчитывает их и сверяет сумму, указанную в ордере, с фактически принятой суммой.

- Подписывает ПКО и на квитанции, выдаваемой вносителю, проставляет печать (штамп). Если ПКО электронный, то кассир отправляет квитанцию по просьбе вносителя денег на его электронную почту.

Если суммы не соответствуют, а вноситель отказывается добавить недостающую сумму, кассир перечеркивает ПКО и передает его главбуху, бухгалтеру или руководителю для переоформления на фактически вносимую сумму наличных денег. В случае оформления приходника в электронном виде кассир проставляет отметку о необходимости переоформления ПКО.

В случае оприходования выручки, полученной с использованием ККТ, приходник может оформляться один раз на общую сумму на основании контрольной ленты или бланков строгой отчетности онлайн-ККТ.

Расходные кассовые документы

Расходными документами по кассе являются:

- расходный кассовый ордер (форма по ОКУД 0310002);

- расчетно-платежная ведомость — форма по ОКУД 0301009 (см. «Образец заполнения расчетно-платежной ведомости Т 49»);

- платежная ведомость — форма по ОКУД 0301011 (см. «Зарплатная ведомость формы Т 53 (скачать бланк)»).

При получении указанных документов кассир:

- Проверяет наличие подписи главбуха, бухгалтера или руководителя, за исключением электронных РКО.

- Проверяет наличие подтверждающих документов.

- Идентифицирует получателя (с 30.11.2020 требование об обязательной идентификации получателя при помощи документа, удостоверяющего личность, отменено, поэтому кассир сам может решить, какое подтверждение личности требовать от получателя денег).

- Подготавливает и пересчитывает деньги, выдает их непосредственно получателю, указанному в РКО, ведомостях или доверенности, получает подпись последнего и сам подписывает ордер. Если РКО электронный, то получатель средств ставит свою электронную подпись.

Для выдачи подотчетных сумм необходимо письменное заявление подотчетного лица либо распоряжение руководителя. Выбранный порядок закрепляется в Положении о расчетах с подотчетными лицами.

Образец заявления о выдаче денег подотчет вы можете скачать по ссылке.

Если выплата зарплаты производится по ведомостям, на фактически выданные суммы составляется РКО. С 30.11.2020 проставлять в ведомости пометку о депонирвании зарплаты не обязательно.

Если деньги выдаются по доверенности, кассир должен также проверить:

- соответствие фамилии, имени, отчества получателя, указанных в РКО, фамилии, имени, отчеству доверителя, указанным в доверенности;

- подтверждение личности доверенного лица.

В расчетно-платежной или платежной ведомости перед подписью лица, которому доверено получение наличных денег, кассир ставит отметку «По доверенности». Сама доверенность прилагается к РКО или ведомостям.

Если доверенность оформлена на несколько выплат либо получение денег у разных организаций или ИП, с нее делаются заверенные копии. Оригинал хранится у кассира и при последней выдаче денег прилагается к расходному ордеру или ведомости.

Кассовая книга

Все движения по кассе отражаются в кассовой книге (форма по ОКУД 0310004).

Записи в книге осуществляются кассиром или иным уполномоченным лицом по каждому ПКО или РКО.

В конце рабочего дня кассир сверяет данные, содержащиеся в кассовой книге, с данными кассовых документов, выводит сумму остатка наличных и проставляет подпись. Затем записи в кассовой книге сверяются с данными кассовых документов главбухом, бухгалтером или руководителем и подписываются.

Если в течение рабочего дня кассовые операции не проводились, записи в кассовой книге не осуществляются. Обособленные подразделения передают юрлицу копию листа кассовой книги в установленном им порядке. С 30.11.2020 подразделениям, которые не хранят деньги, а сдают их в кассу юрлица, разрешено кассовую книгу не вести.

Контролирует ведение кассовой книги главный бухгалтер, при его отсутствии — руководитель.

Итоги

Документальное оформление кассовых операций претерпело ряд изменений, связанных с внедрением онлайн-касс и распространением электронного документооборота. Кроме того, чиновники решили несколько упростить порядок выдачи денежных средств под отчет.

Чтобы быть в курсе всех изменений в порядке работы с ККТ и денежной наличностью, читайте нашу рубрику «Онлайн-кассы ККТ ККМ».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Автор статьи

Читайте также: