Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает

Обновлено: 26.07.2024

Елизарова В.В., соискатель Академии экономической безопасности МВД России.

В современной рыночной экономике обеспечение экономической безопасности входит в состав важнейших функций государства. На экономическую безопасность страны существенное влияние оказывает функционирование банковской системы. Банковская система играет чрезвычайно важную роль благодаря ее взаимодействию со всеми секторами экономики.

Одной из приоритетных задач по обеспечению экономической безопасности Российской Федерации является задача по развитию реального сектора, ориентированного главным образом на внутренний рынок. Решение этой задачи требует технологического перевооружения базовых отраслей, совершенствования технологий, используемых в производстве на базе достижений научно-технического прогресса, развития новых высокотехнологичных производств и модернизации существующих.

Понятие "экономическая безопасность" является относительно новым в российском лексиконе, хотя уже давно достаточно известно на Западе. Впервые проблема экономической безопасности была рассмотрена в 30-е годы в США. Ее актуальность была обусловлена сильнейшим мировым кризисом и необходимостью выработки мер быстрого реагирования на угрозы такого масштаба в рамках национальной экономики. В 70-е годы в развитых капиталистических странах термин "экономическая безопасность" стал рассматриваться как важнейшая составляющая национальной безопасности.

Первым официальным документом, затрагивающим вопросы обеспечения экономической безопасности нашей страны, стала Государственная стратегия экономической безопасности Российской Федерации (основные положения), одобренная Указом Президента Российской Федерации от 29 апреля 1996 г. N 608. Государственная стратегия экономической безопасности разрабатывается в рамках Концепции национальной безопасности Российской Федерации (утв. Указом Президента Российской Федерации от 17 декабря 1997 г. N 1300 (в ред. Указа Президента Российской Федерации от 10 января 2000 г. N 24)) с учетом национальных интересов в области экономики. Целью Государственной стратегии является "обеспечение такого развития экономики, при котором создались бы приемлемые условия для жизни и развития личности, социально-экономической и военно-политической стабильности общества и сохранения целостности государства, успешного противостояния влиянию внутренних и внешних угроз".

Сегодня экономическая безопасность страны выдвинулась в число проблем, привлекающих внимание специалистов самого различного профиля. Все исследователи проблем экономической безопасности рассматривают ее как элемент национальной безопасности вместе с такими ее слагаемыми, как обеспечение обороноспособности страны, поддержание социального мира в обществе, защита от экологических бедствий. Связано это, прежде всего, с тем, что экономическая сфера государства является стержневой и определяет жизнеспособность прочих сфер. Не может быть военной безопасности и социального мира при слабой и неэффективной экономике. Влияние экономической сферы на другие более ощутимо, чем влияние этих сфер на нее. Соответственно, и экономическая безопасность является доминирующей по отношению к прочим видам безопасности и играет главную роль в обеспечении национальной безопасности. Экономическая безопасность традиционно рассматривается как важнейшая качественная характеристика экономической системы, которая определяет ее способность поддерживать нормальные условия жизнедеятельности населения, устойчивое обеспечение ресурсами развития народного хозяйства, а также последовательную реализацию национально-государственных интересов.

Целью безопасности должно быть все же не удержание экономики от падения, а рост, не противодействие ее ослаблению, а содействие ее усилению. В условиях мировой глобализации необходимо устойчивое развитие экономики нашей страны, в противном случае позиция, занимаемая Россией в мировом сообществе, будет утеряна. Таким образом, наиболее полно сущность экономической безопасности изложена в определении В.К. Сенчагова. Сущность экономической безопасности можно определить как состояние экономики и институтов власти, при котором обеспечиваются гарантированная защита национальных интересов, социальная направленность политики, достаточный оборонный потенциал даже при неблагоприятных условиях развития внутренних и внешних процессов. Иными словами, экономическая безопасность - это не только защищенность национальных интересов, но и готовность, и способность институтов власти создавать механизмы реализации и защиты национальных интересов развития отечественной экономики, поддержания социально-политической стабильности общества.

Каждый элемент экономической безопасности подвержен влиянию различных факторов. В частности, национальная банковская система оказывает влияние на все три элемента экономической безопасности:

- развитость национальной банковской системы в условиях мировой интеграции является одним из основных факторов обеспечения конкурентоспособности и относительной независимости экономики;

- денежно-кредитная политика, разрабатываемая Банком России, направлена на снижение инфляции и тем самым обеспечивает стабильность и устойчивость национальной экономики;

- привлечение коммерческими банками временно свободных денежных средств и использование этих средств для кредитования реального сектора экономики влияет на способность российской экономики к саморазвитию и прогрессу.

Для более глубокого понимания сущности экономической безопасности необходимо определить ее взаимосвязь с понятиями "развитие" и "устойчивость". Устойчивость экономики означает прочность и надежность связей между ее элементами, а также внутри самих элементов, способность выдерживать внутренние и внешние угрозы. Развитие - один из компонентов экономической безопасности. Отсюда следует, что банковская система как элемент национальной экономики будет играть положительную роль в обеспечении экономической безопасности тогда и только тогда, когда она устойчива и постоянно развивается. Устойчивость банковской системы означает прочность связей между элементами самой банковской системы (например, между Банком России и коммерческими банками), а также между банковской системой и другими элементами национальной экономики (например, между производственным сектором и банковским). Таким образом, при нарушении устойчивости банковской системы, при несоблюдении безопасности внутри нее самой, при ее недостаточной развитости банковская система сама может явиться угрозой экономической безопасности.

Стабильность функционирования банковской системы тесно связана с развитием экономики, социальной сферы, с финансовым состоянием государства, является основным фактором национальной безопасности.

Ключевое положение банковской системы в обеспечении функционирования экономики, эффективного привлечения и перераспределения финансовых ресурсов предопределяет высокую степень зависимости экономической безопасности страны от состояния экономической безопасности банковского сектора экономики.

Криминализация банковской сферы имеет особую опасность в силу тех угроз, которые она представляет для стабильности денежно-кредитной системы, подчиняя своему влиянию ключевых сегментов рынка, формированию финансовой базы по врастанию организованной преступности в различные органы государственной власти с помощью коррупции.

Криминализация банковской сферы развивается в различных формах: уклонение от уплаты налогов с использованием неучтенных наличных денежных средств, обналичивание денег и отмывание средств, полученных преступным путем, утечка капиталов за рубеж, преднамеренные банкротства и захват собственности, финансирование терроризма и другие.

Экономические преступления становятся частью скрытой преступности, непосредственно связанной с экономическими отношениями в стране и в мире.

В условиях нарастающих угроз со стороны преступности борьба с ней становится важной задачей государства, без решения которой невозможно обеспечить экономическую безопасность страны.

Реформирование кредитной системы является важнейшей составной частью проводимых в России социально-экономических преобразований. Основное звено этой системы - банковская система - должно быть надежно защищено в сложных условиях переходной экономики и мировой финансовой глобализации. Объективная необходимость ее качественного изменения очевидна. Это, прежде всего, законодательное формирование совершенно новых отношений между государством и кредитными организациями, между налогоплательщиками, вкладчиками, клиентами и банками, обновление организационной структуры, переориентация банковской системы на ускоренные темпы роста, долгосрочное кредитование реального сектора экономики страны. Эти меры позволят значительно сократить объемы теневых процессов и предупредить дальнейший их рост.

Предупреждение экономической преступности с учетом высокого процента ее организованности должно включать выявление и устранение причин и условий, способствующих воспроизводству организованных преступных формирований в экономической сфере; выявление и ликвидацию организованных преступных формирований в экономике; организацию взаимодействия государственных органов с целью координации усилий по борьбе с организованными преступными формированиями.

В сфере кредитно-денежного обращения большое значение имеет предупредительное воздействие, которое направлено на регулирование денежного и кредитного обращения в России, так как расстройство системы денежного и кредитного обращения является важнейшим элементом экономического кризиса.

Одной из базовых подсистем в системе обеспечения экономической безопасности страны объективно является банковская система, опосредующая непрерывный кругооборот денежных потоков в процессе обслуживания финансовых взаимосвязей всех экономических субъектов, включая население. Отличительная особенность роли банковской системы в обеспечении экономической безопасности связана со следующими обстоятельствами. Обеспечение экономической безопасности представляет из себя многоуровневую проблему, где в качестве основных уровней выделяются: отдельная личность, страна, мировая экономическая система. Соответственно, экономическую безопасность отдельного объекта можно пытаться обеспечить в рамках соответствующего уровня и с помощью соответствующего этому уровню инструментария. Однако и результат в этом случае будет ограничен потенциалом самого объекта. Гораздо более целесообразным с точки зрения прогнозирования возникновения угроз национальной безопасности и своевременного принятия мер по их предотвращению или нейтрализации представляется управление экономической безопасностью через использование инструментария, позволяющего влиять сразу на все базовые уровни. Именно таким инструментом и является банковская система. Кредитные учреждения опосредуют движение денежных потоков, обслуживающих интересы и жизнедеятельность всех уровней экономических субъектов внутри страны, а также денежных потоков на межстрановом и мировом уровне.

Таким образом, банковская сфера, с одной стороны, является сферой повышенной концентрации угроз экономической безопасности, с другой - объективно обладает способностью обеспечивать как национальные интересы государства в целом, так и интересы отдельных предприятий и их объединений и отдельной личности (в части повышения качества и уровня жизни людей посредством привлечения средств населения на надежное хранение в доходных вкладах и различных форм кредитования физических лиц). Следовательно, выступать в роли их связующего элемента, в роли инструмента интеграции: различных экономических секторов и уровней внутри страны; интересов экономических субъектов всех уровней; страны в мировое сообщество. Характер взаимосвязей банковской системы с другими составляющими экономической системы государства имеет еще одну специфическую черту. Банковский сектор, как показала практика, может какое-то время успешно действовать и обеспечивать свои интересы вне жесткой взаимосвязи с интересами других экономических субъектов и даже вопреки им.

Тенденции изменения отдельных макропараметров развития экономики могут в течение некоторого временного промежутка идти вразрез с тенденциями развития банковского сектора. Однако при достижении определенного уровня качественных изменений (как позитивных, так и негативных) в экономике траектория развития банковского сектора неизбежно начинает идти в том же направлении, что и траектория развития экономики в целом. И здесь кроется следующая опасность. За время "относительного благоденствия" банковского сектора на фоне негативных процессов в экономике реальной становится утрата банковской системой своих функций как инструмента интеграции интересов всех экономических субъектов и, соответственно, предупреждения и нейтрализации угроз этим интересам. Более того, банковская система не только сама разрушается, но и становится проводником, каналом распространения угроз экономической безопасности на все уровни. Причем негативные тенденции в деятельности этой системы, многократно умножаясь, оказывают огромное влияние на состояние всего процесса функционирования экономики.

Таким образом, ключевое положение банковской системы в обеспечении бесперебойного функционирования экономики и устойчивости денежной системы предопределяет высокую степень зависимости экономической безопасности от состояния банковской системы. Уровень организованности и стабильности банковской системы выступает в этой связи одной из доминант безопасности экономики и одновременно характеризует эффективность проводимой денежно-кредитной и финансовой политики государства.

Литература

- Федеральный закон от 03.02.1996 N 17-ФЗ "О банках и банковской деятельности" (с изм. от 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня, 8, 23 декабря 2003 г.) // Правовая база "КонсультантПлюс".

- Федеральный закон от 7 августа 2001 г. N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (с изм. от 25 июля, 30 октября 2002 г.) // Правовая база "КонсультантПлюс".

- Федеральный закон от 27 июня 2002 г. "О Центральном банке РФ (Банке России)" (в ред. Федерального закона от 10.01.2003 N 5-ФЗ, с изм., внесенными Федеральным законом от 23.12.2003 N 186-ФЗ) // Правовая база "КонсультантПлюс".

- Государственная стратегия экономической безопасности Российской Федерации (основные положения). Одобрена Указом Президента Российской Федерации от 29 апреля 1996 г. N 608 // Правовая база "КонсультантПлюс".

- Концепция национальной безопасности Российской Федерации. Утверждена Указом Президента Российской Федерации от 17 декабря 1997 г. N 1300 (в ред. Указа Президента Российской Федерации от 10 января 2000 г. N 24) // Правовая база "КонсультантПлюс".

- Письмо ЦБ РФ от 28 ноября 2001 г. N 137-Т "О Рекомендациях по разработке кредитными организациями правил внутреннего контроля в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (в ред. письма ЦБ РФ от 16.01.2003 N 6-Т) // Правовая база "КонсультантПлюс".

- Заявление Правительства РФ и ЦБ РФ от 30 декабря 2001 г. "О стратегии развития банковского сектора Российской Федерации" с приложением // Правовая база "КонсультантПлюс".

- Банковское дело: управление и технологии: Учебное пособие для вузов / Под ред. проф. А.М. Тавасиева. М.: ЮНИТИ-ДАНА, 2005.

- Богданов И.Я. Экономическая безопасность России: теория и практика. М.: ИСПИ РАН, 2007.

- Жарковская Е.Н., Арендс И.О. Банковское дело: Курс лекций. М.: Омега; Л., 2006.

- Загашвили В.С. Экономическая безопасность России. М.: Юристъ, 2007.

- Сенчагов В.К. Экономическая безопасность России. Общий курс: Учебник. М.: Дело, 2005.

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

Задание 17 № 11160

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

Прочитайте текст и выполните задания 21—24.

В современном мире банки играют важную роль в развитии экономики, оказывая на неё непосредственное влияние и, по сути, являясь основой формирования сбалансированного экономического развития. Банковская система любой страны как центр экономического механизма взаимодействует со всеми отраслями экономики, с населением, органами государственной власти, оказывая на них определённое воздействие. Эффективное функционирование банковской системы становится катализатором общего развития национальной экономики.

Вместе с тем в условиях существенных изменений, происходящих в постоянно меняющемся международном экономическом пространстве, и нарастающей глобальной финансовой турбулентности кредитные организации для любой финансовой среды могут стать основным источником повышенной опасности и детонатором кризисных явлений. Это делает ещё более актуальными проблемы обеспечения безопасности банковской системы в целом и устойчивости функционирования банковского бизнеса в отдельных финансово-кредитных институтах.

Банковская безопасность является важнейшей составляющей системы финансовой безопасности. Поэтому формирование её эффективной системы, способной быстро и адекватно реагировать на факторы внешнего воздействия, представляется необходимым условием национальной безопасности государства. Прежде всего следует определиться с самим понятием «банковская безопасность» (безопасность банковской системы), поскольку в специальной экономической литературе оно трактуется отнюдь не однозначно.

В документах Ассоциации российских банков банковская безопасность трактуется как безопасность кредитных организаций и их сотрудников, а также как клиентская безопасность – безопасность юридических и физических лиц, пользующихся услугами кредитных организаций. Вызывает определённые сомнения понимание банковской безопасности в практике банковского дела: банкиры чаще всего отождествляют её с обеспечением сохранности имущества банков и противодействием криминальным операциям, совершаемым с использованием интернет-технологий в банковской деятельности. На наш взгляд, безопасность банковской системы следует понимать как состояние, позволяющее коммерческим банкам обеспечивать эффективное удовлетворение общественных потребностей в качестве финансово-посреднических институтов, сохраняя при этом целостность и устойчивость функционирования вне зависимости от внешних и внутренних угроз.

Безопасность банковской системы формируется под воздействием сложной совокупности внешних и внутренних факторов политического, макроэкономического, информационно-правового, институционального характера. Их целесообразно рассматривать как факторы международного, общегосударственного, регионального и внутри банковского (внутрисистемного) характера. При этом в качестве внутрисистемных рассматриваются факторы, действующие внутри банковской системы на всех уровнях.

(по Гладковой С.Б.)

Задания Д22 C3 № 11161

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Правильный ответ должен содержать следующие элементы:

1) объяснение, например:

— банковская система – это комплекс всех видов национальных банков и кредитных учреждений;

(Может быть дано другое объяснение.)

2) ответ на первый вопрос, например:

— «На наш взгляд, безопасность банковской системы следует понимать как состояние, позволяющее коммерческим банкам обеспечивать эффективное удовлетворение общественных потребностей в качестве финансово-посреднических институтов, сохраняя при этом целостность и устойчивость функционирования вне зависимости от внешних и внутренних угроз»;

3) ответ на второй вопрос, например:

— в документах Ассоциации российских банков банковская безопасность трактуется как безопасность кредитных организаций и их сотрудников, а также как клиентская безопасность – безопасность юридических и физических лиц, пользующихся услугами кредитных организаций;

— банкиры чаще всего отождествляют её с обеспечением сохранности имущества банков и противодействием криминальным операциям, совершаемым с использованием интернет-технологий в банковской деятельности.

(Ответ на второй вопрос засчитывается, только если указаны две точки зрения.)

Ответы на вопросы могут быть представлены как в форме цитаты, так и в форме сжатого воспроизведения основных идей соответствующих фрагментов текста

Задание 17 № 11160

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

Прочитайте текст и выполните задания 21—24.

В современном мире банки играют важную роль в развитии экономики, оказывая на неё непосредственное влияние и, по сути, являясь основой формирования сбалансированного экономического развития. Банковская система любой страны как центр экономического механизма взаимодействует со всеми отраслями экономики, с населением, органами государственной власти, оказывая на них определённое воздействие. Эффективное функционирование банковской системы становится катализатором общего развития национальной экономики.

Вместе с тем в условиях существенных изменений, происходящих в постоянно меняющемся международном экономическом пространстве, и нарастающей глобальной финансовой турбулентности кредитные организации для любой финансовой среды могут стать основным источником повышенной опасности и детонатором кризисных явлений. Это делает ещё более актуальными проблемы обеспечения безопасности банковской системы в целом и устойчивости функционирования банковского бизнеса в отдельных финансово-кредитных институтах.

Банковская безопасность является важнейшей составляющей системы финансовой безопасности. Поэтому формирование её эффективной системы, способной быстро и адекватно реагировать на факторы внешнего воздействия, представляется необходимым условием национальной безопасности государства. Прежде всего следует определиться с самим понятием «банковская безопасность» (безопасность банковской системы), поскольку в специальной экономической литературе оно трактуется отнюдь не однозначно.

В документах Ассоциации российских банков банковская безопасность трактуется как безопасность кредитных организаций и их сотрудников, а также как клиентская безопасность – безопасность юридических и физических лиц, пользующихся услугами кредитных организаций. Вызывает определённые сомнения понимание банковской безопасности в практике банковского дела: банкиры чаще всего отождествляют её с обеспечением сохранности имущества банков и противодействием криминальным операциям, совершаемым с использованием интернет-технологий в банковской деятельности. На наш взгляд, безопасность банковской системы следует понимать как состояние, позволяющее коммерческим банкам обеспечивать эффективное удовлетворение общественных потребностей в качестве финансово-посреднических институтов, сохраняя при этом целостность и устойчивость функционирования вне зависимости от внешних и внутренних угроз.

Безопасность банковской системы формируется под воздействием сложной совокупности внешних и внутренних факторов политического, макроэкономического, информационно-правового, институционального характера. Их целесообразно рассматривать как факторы международного, общегосударственного, регионального и внутри банковского (внутрисистемного) характера. При этом в качестве внутрисистемных рассматриваются факторы, действующие внутри банковской системы на всех уровнях.

(по Гладковой С.Б.)

Задания Д22 C3 № 11161

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Правильный ответ должен содержать следующие элементы:

1) объяснение, например:

— банковская система – это комплекс всех видов национальных банков и кредитных учреждений;

(Может быть дано другое объяснение.)

2) ответ на первый вопрос, например:

— «На наш взгляд, безопасность банковской системы следует понимать как состояние, позволяющее коммерческим банкам обеспечивать эффективное удовлетворение общественных потребностей в качестве финансово-посреднических институтов, сохраняя при этом целостность и устойчивость функционирования вне зависимости от внешних и внутренних угроз»;

3) ответ на второй вопрос, например:

— в документах Ассоциации российских банков банковская безопасность трактуется как безопасность кредитных организаций и их сотрудников, а также как клиентская безопасность – безопасность юридических и физических лиц, пользующихся услугами кредитных организаций;

— банкиры чаще всего отождествляют её с обеспечением сохранности имущества банков и противодействием криминальным операциям, совершаемым с использованием интернет-технологий в банковской деятельности.

(Ответ на второй вопрос засчитывается, только если указаны две точки зрения.)

Ответы на вопросы могут быть представлены как в форме цитаты, так и в форме сжатого воспроизведения основных идей соответствующих фрагментов текста

Банк России снизил ключевую ставку с 17% до 14%. ЦБ допустил, что может продолжить уменьшать ее и дальше. Рассказываем, почему регулятор снижает ставку и как это отразится на вкладах, кредитах, ипотеке и рубле

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам и принимает от них деньги на депозиты. Получив кредит у ЦБ, банки дают кредиты компаниям и розничным потребителям уже под собственный процент, который чуть выше процента ЦБ.

С 29 апреля 2022 года ключевая ставка снизилась на 300 базисных пунктов — с 17% до 14%. Изменение ставки произошло второй раз за месяц — 11 апреля она была понижена с 20% до 17%.

С конца июля 2020 года, ключевая ставка была на историческом минимуме — 4,25% — и держалась на таком уровне по март 2021 года. С 17 марта 2021 года ЦБ начал повышать ставку на каждом заседании. В общей сложности она выросла в 4,7 раза. С 28 февраля 2022 года ставка составляла рекордные 20%. Исторический максимум продержался на таком уровне более месяца.

ЦБ «допускает возможность продолжения снижения ключевой ставки на ближайших заседаниях». Многое будет зависеть от инфляционных данных и от того, как будут меняться внешние условия.

Зачем ЦБ РФ понижает ключевую ставку

Ключевая ставка — это один из инструментов, который позволяет Центробанку влиять на экономику страны. Основная задача регулятора — найти баланс между всеми участниками рынка и всеми процессами — инфляцией, экономической активностью и финансовой стабильностью.

В первую очередь, цель понижения ставки — наполнить экономику страны дешевыми деньгами, что позволяет развиваться производству, увеличивать налоговые отчисления компаний, государству больше тратить на масштабные проекты и так далее.

Смягчение денежно-кредитной политики предполагает, что рост покупательной способности населения вырастет. Граждане перестанут копить и урезать расходы и начнут тратить, что позволит развиваться экономике. Но эта мера также может вызвать ускорение инфляции:

понижение ключевой ставки → дешевые кредиты + низкие ставки по вкладам → население увеличивает траты + не стремится копить → инфляция ускоряется.

С ноября 2014 года целевой уровень по инфляции — 4%. С тех пор он не менялся. Конкретной нормы инфляции не существует. Для каждой страны комфортным считается тот уровень инфляции, при котором продолжается, а не замедляется экономический рост и при этом сохраняется низкий уровень безработицы.

На конец 22 апреля 2022 года годовая инфляция в целом по России составляет 17,7%. Из-за новых жестких санкций из банков начался массовый отток наличных денег — дефицит ликвидности банковского сектора превысил ₽7,33 трлн. Тогда ЦБ внепланово повысил ключевую ставку с 9,5% до 20%. Из-за этого проценты по банковским вкладам выросли до 25%, что вернуло населению желание копить на депозитах — структурный профицит ликвидности банковского сектора по операциям с ЦБ на начало дня 8 апреля составил ₽1,5 трлн, согласно данным Банка России.

Инфляция в марте росла рекордно высокими темпами, но в годовом выражении оставалась ниже ключевой ставки и ставок по банковским депозитам. Это позволило вкладчикам получить реальную доходность на уровне 3–5% годовых, что случается крайне редко. Обычно уровни инфляции и ключевой ставки приблизительно равны, что позволяет в лучшем случае сохранить покупательную способность денег, но зачастую инфляция опережает ключевую ставку, и тогда накопления на депозитах дают отрицательную доходность.

Последствия снижения ключевой ставки Центробанком

Что будет с кредитами и ипотекой

Изменение ключевой ставки непосредственно влияет на ставки в банках. Когда ключевая ставка снижается, то уменьшаются и проценты по банковским продуктам.

«Срок реагирования банков на изменение ключевой ставки зависит от шага и может составлять от одного дня до месяца. При резких изменениях ставки реакция бывает более быстрой. Банки вынуждены оперативно подстраиваться под изменение рыночной конъюнктуры», — рассказал главный аналитик ПСБ Дмитрий Монастыршин.

Что будет с процентами по вкладам

Изменение ключевой ставки также влияет на проценты по вкладам в коммерческих банках. Если она уменьшается, то снижаются и проценты по вкладам.

По данным Индекса ставок по вкладам от проекта «Финуслуги», с 28 марта по 5 апреля средняя ставка по депозитам на срок три месяца снизилась на 0,55 процентных пункта, до 18,47% годовых. Впоследствии снижение ставок по вкладам продолжилось.

С 6 по 12 апреля оно ускорилось, и больше всего снизились проценты по краткосрочным вкладам на три — шесть месяцев. За неделю средняя ставка по вкладам на три месяца в топ-50 банках уменьшилась на 2,23 п.п., а на шесть месяцев — на 1,73 п.п. По долгосрочным вкладам в ставки уже были заложены ожидания снижения ключевой ставки, поэтому резкого снижения не произошло, отмечали на «Финуслугах».

Затем темпы падения процентов по депозитам замедлились. По данным с 19 по 26 апреля, снижение индексов доходности вкладов составило 0,2–0,5 п.п.

Главный аналитик ПСБ отметил, что ставки по депозитам меняются быстрее, чем по кредитам. По словам управляющего директора проекта «Финуслуги» Мосбиржи Игоря Алутина, банки стараются держать такой уровень процентов по вкладам:

крупные банки — ключевая ставка примерно -1–1,5 п.п.;

небольшие банки — ключевая +0,5–1 п.п.

Алутин отметил, что наибольшее снижение можно прогнозировать по вкладам на три месяца, а по более длинным оно будет менее заметным.

Что будет с курсом рубля

Обычно если Банк России смягчает денежно-кредитную политику, например снижает ключевую ставку, то это ослабляет позиции рубля, рассказал эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер.

Снижение ставок создает условия для ослабления национальной валюты в открытой финансовой системе. Однако с конца февраля с учетом введения санкций и внутренних мер контроля движения капитала эта система в России фактически перестала быть открытой, отметили экономисты по России и СНГ «Ренессанс Капитала» Софья Донец и Андрей Мелащенко.

С другой стороны, ставка продолжает влиять на потребление и сбережения. «Но масштаб и скорость переноса движения ставки в курс рубля, безусловно, будут существенно меньше, чем прежде», — отметили эксперты.

Главный стратег «Атона» Александр Кудрин также считает, что влияние снижения ставки на курс будет ограниченным, так как сохранится большой дисбаланс между спросом и предложением валюты, в первую очередь из-за проблем с импортом, и продолжают действовать ограничения на движение капитала. Зельцер, наоборот, отмечал, что со снижением ставки рубль теряет фактор крепости от ЦБ.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

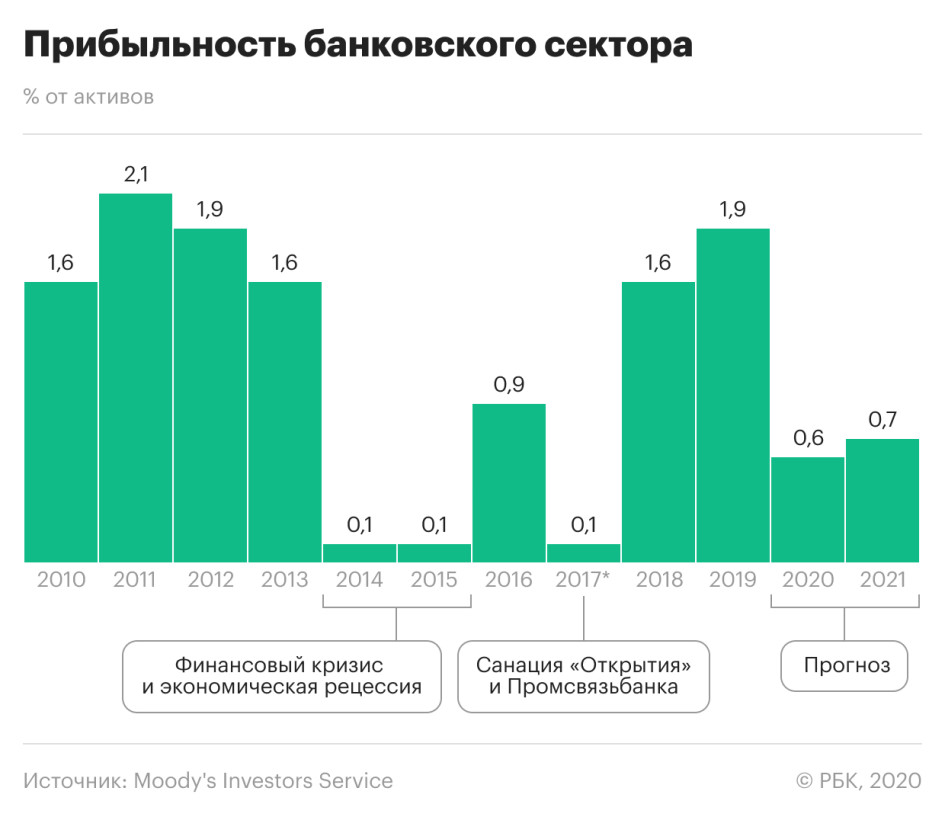

Moody's ожидает ухудшения основных показателей банковского сектора в ближайшие полтора года, хотя финансовое здоровье банков будет стабильным. В случае новых ограничений из-за COVID-19 проблемные кредиты могут значительно вырасти

Рейтинговое агентство Moody's сохранило негативный прогноз по развитию российского банковского сектора в ближайшие 12–18 месяцев, говорится в его обзоре, поступившем в РБК.

Moody's ожидает ухудшения операционной среды, качества активов, достаточности капитала и снижения прибыли банков. Стабильными останутся фондирование и ликвидность, а также возможность государства поддерживать кредитные организации.

Серая зона банковского сектора

Проблемные кредиты банковского сектора вырастут до 10,5% от совокупного портфеля кредитов в 2021 году (с 8,2% на конец 2019 года), ожидают аналитики. При этом только с начала пандемии в марте банки реструктурировали около 10% кредитного портфеля — эти кредиты признаны в отчетности работающими. «Банки ожидали, что восстановление экономики во второй половине 2020 года поможет заемщикам войти в новый график платежей», — пишут авторы. Но в случае начала второй волны пандемии и введения новых ограничений заемщикам вряд ли это удастся и рост проблемных кредитов «значительно превысит прогнозы», отмечают в Moody's.

Пока президент Владимир Путин сообщил представителям бизнеса, что российские власти не собираются вводить никакие жесткие меры в связи с распространением коронавируса.

Кредиты, которые банки реструктурировали, но не готовы объявлять проблемными, — это серая зона, говорит старший кредитный эксперт Moody’s Ольга Ульянова. «Мы склонны согласиться, что при текущем состоянии экономики и при отсутствии новых серьезных карантинных мер эти кредиты вполне способны сохранить статус работающих», — добавляет эксперт. Но в случае новых карантинных ограничений заемщикам потребуются новые меры поддержки и новые реструктуризации, а значительная часть реструктурированных до сего момента кредитов в этом случае перейдет в проблемную категорию, говорит она.

S&P ожидает в базовом сценарии, что проблемные активы (третья стадия по МСФО 9) в банковском секторе России могут вырасти либо к концу этого года, либо к началу следующего года до 12–15%, рассказал директор группы «Финансовые институты» S&P Сергей Вороненко. «Мы ожидаем дальнейшее ухудшение качества активов в третьем и четвертом кварталах этого года, вне зависимости от введения или отсутствия жестких мер по ограничению деловой активности из-за пандемии», — подчеркнул он, напомнив, что в сентябре истекает полугодовой срок моратория на многие реструктуризации, в том числе и по физическим лицам, и не все заемщики смогут восстановить график платежей.

В ЦБ ожидают, что около 20% реструктурированных кредитов могут перейти в проблемную зону, говорил директор департамента обеспечения банковского надзора Банка России Александр Данилов в октябре 2020 года в интервью агентству «Прайм». «То есть суммарно речь идет где-то о 2–3% дополнительных проблемных кредитов, что в целом не так уж много. Для сравнения: у банковского сектора в моменте есть запас капитала, достаточный для резервирования около 11% кредитов», — отмечал Данилов.

Помимо роста проблемных кредитов Moody's в своем базовом сценарии, не предусматривающем вторую волну, ожидает увеличения кредитных расходов банков: с 0,7% на конец 2019 года до 2% в 2020 и 2021 годах. Тем не менее это ниже уровней кризиса 2014 года (3,2%). Покрытие проблемных кредитов резервами останется на «хорошем» уровне 85%, ожидают в агентстве.

Что будет влиять на сектор

Операционная среда, в которой работают российские банки, окажется под воздействием нескольких факторов, отмечается в прогнозе. По оценкам агентства, в 2020 году ВВП России упадет на 5,5%, в 2021 году рост составит всего 2,2%. Это пессимистичнее официального прогноза правительства, предусматривающего падение на 3,9% в этом году и рост экономики на 3,3% в следующем. Основным драйвером роста экономики в последние годы был потребительский спрос, подпитываемый кредитными средствами, но в первой половине реальные располагаемые доходы домохозяйств упали на уровень ниже 2010 года, а возможности людей поддержать восстановление экономики ограниченны, указывают в Moody's. Кроме того, агентство ожидает сохранения дефицита бюджета до 2023 года и низких цен на нефть ($45 в 2021 году).

Как изменятся показатели банков

- Достаточность капитала в банковском секторе снизится с 11% в 2019 году до 10,4% в 2020-м и 9,9% в 2022 году — Moody's указывает на ограниченную возможность банков генерировать капитал в условиях необходимости покрывать рост рисков. Кроме того, крупнейшие банки продолжат выплачивать дивиденды, что будет негативно влиять на средний показатель достаточности капитала.

«Прибыльность банков настолько ослабела в этом году, что если к росту активов, взвешенных по риску, прибавятся выплаты дивидендов и возросшие кредитные потери, то прибыли просто не хватит, чтобы покрыть потребность в капитале», — резюмирует Ульянова.

Эксперт также указывает на то, что ЦБ в начале года рекомендовал банкам не выплачивать дивиденды и снизил нагрузку на капитал банков, позволив им распустить часть буферов и не создавать полностью резервы. «ЦБ хотел мотивировать банки кредитовать экономику, но если мы наблюдаем, что банки при этом выплачивают дивиденды, то получается, что благая цель ЦБ достигнута лишь отчасти. В начале года было ожидание, что регулятор и системно значимые банки будут более дисциплинированно относиться к распределению прибыли», — замечает Ульянова.

Среди крупнейших госбанков, за исключением Сбербанка, отличающегося высокой достаточностью капитала, дивиденды за 2019 год выплатили (или объявили о таком намерении) ВТБ (20 млрд руб.), Газпромбанк (9 млрд руб.) и Россельхозбанк (110 млн руб.).

- Прибыльность банковского сектора сократится из-за низких ставок в экономике и масштабной реструктуризации кредитов, ожидает Moody's. В 2020 году чистая прибыль составит 0,6% от активов против 1,8% в 2019 году, в 2021 году — 0,7%.

- Ситуация с фондированием, по прогнозу Moody's, останется неизменной — на 30 июня 2020 года депозиты компаний и населения составляли 73% от обязательств банков. Но роста депозитов населения в банках эксперты не ждут: падение реальных доходов сократило возможности домохозяйств.

Банки все так же смогут рассчитывать на поддержку государства, так или иначе контролирующего 70% сектора. Тем не менее, как считают в Moody's, затраты на поддержку сектора не смогут сравниться с пакетами поддержки в кризис 2014–2016 годов и суммами, которые ЦБ вложил в спасение банка «Открытие», Промсвязьбанка и Бинбанка, санированных в 2017 году. Сейчас финансовое состояние банковского сектора стабильно, «банки способны выдержать ожидаемые кредитные потери», подчеркивается в отчете.

Маловероятный, но суровый сценарий

Moody's провело оценку способности банков выдержать «крайне суровый» стресс-тест, сопоставимый по силе с негативным событием, случающимся раз в 25 лет. Агентство не приводит конкретных условий стресс-теста, но этот маловероятный сценарий банки проходят с потерей большей части капитала. Moody's отмечает, что капитал сектора составляет 11% от активов с учетом их риска, а в стрессовом сценарии упадет до 3,7%.

Автор статьи

Читайте также: