При увеличении нормы обязательных резервов банковский мультипликатор

Обновлено: 25.04.2024

Резервы состоят из депозитов, размещенных банками в центральные банки, и наличных средств, которые физически находятся в банке. Резервы для банков являются активами, а для центрального банка – пассивами, поскольку банки в любой момент могут потребовать оплатить их, и центральный банк обязан удовлетворить это требование. Общая сумма резервов может быть разбита на две категории: резервы, которые банки держат по требованию центрального банка (обязательные резервы), и дополнительные резервы, которые банки держат по собственному усмотрению (избыточные резервы). Объем обязательных резервов определяется с помощью нормы обязательных резервов (r) – показателя, который рассчитывается как процентное отношение суммы обязательных резервов к общей сумме банковских депозитов. В настоящее время данный показатель колеблется в пределах от 3 до 15 % для разных стран и банков.

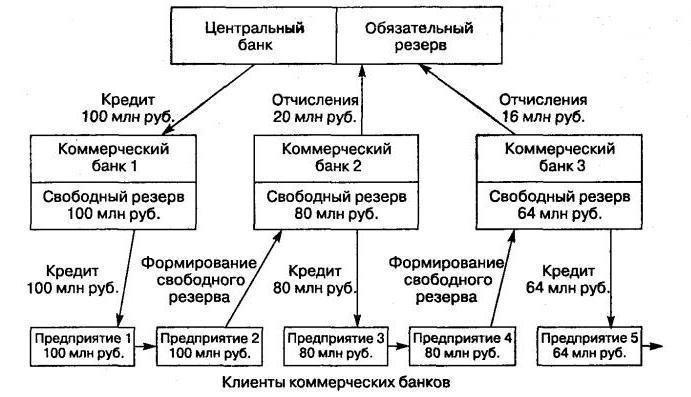

Кредитные операции коммерческих банков также изменяют объем денежного предложения: оно увеличивается, когда банки выдают ссуды, и сокращается, когда клиенты возвращают банкам взятые ранее ссуды. В этом случае происходит кредитная (депозитная) мультипликация – процесс эмиссии платежных средств в рамках системы коммерческих банков.

Для того, чтобы в любой момент можно было бы выдать деньги вкладчику, нет необходимости держать всю сумму вкладов в банке. Для этого достаточно только части, которая называется обязательными резервами. В общем виде дополнительное предложение денег (DМs), возникшее в результате появления в банковской системе нового депозита, будет равно:

, где r – обязательная резервная норма;

D – первоначальный депозит.

Коэффициент 1/r называется банковским (депозитным) мультипликатором или мультипликатором денежной экспансии, который показывает, во сколько раз возрастет или сократится денежная масса в результате увеличения или сокращения вкладов в банковскую систему в расчете на одну денежную единицу.

Независимо от того, направляет ли банк свои избыточные резервы на предоставление кредитов, или на покупку ценных бумаг, его роль в процессе создания новых денег (депозитов) не меняется.

26.Инструменты денежно-кредитной политики.

Главным субъектом государственной денежно-кредитной политики выступает Центральный банк страны. Данный орган является специальным агентом правительства в денежно-кредитной сфере, хранит золотовалютные резервы. ЦБ разрабатывает проекты программ денежно-кредитной политики. Инструменты проведения кредитно-денежной политики можно разделить на две основные группы: прямые и общие.

К денежно-кредитной политике, проводимой на основе прямых инструментов, относятся:

1.операции на открытом рынке - покупка и продажа Национальным банком государственных ценных бумаг (облигаций) и других кредитных обязательств по рыночному (или заранее объявленному) курсу коммерческим банкам и населению в целом. Так, для уменьшения количества денег в обращении Национальный банк продает ценные бумаги на открытом рынке. При покупке их у коммерческих банков становится меньше денег для кредитов. И происходит наоборот, если Национальный банк покупает ценные бумаги;

2.учетная политика Национального банка состоит в предоставлении краткосрочных ссуд коммерческим банкам под гарантию государственных ценных бумаг. Падение учетной ставки процента поощряет коммерческие банки к приобретению дополнительных ссуд, что увеличивает денежное предложение. И наоборот, рост учетной ставки снижает интерес коммерческих банков к получению дополнительных средств в Национальном банке. В определенных случаях величина учетной ставки ограничивается;

3.кредитно-денежная политика на основе создания и хранения обязательных резервов в Национальном банке, который устанавливает норму резервов. Рост резервной нормы увеличивает количество резервов, которые должны держать банки, что понижает общее предложение денег. Уменьшение же резервной нормы увеличивает возможность банков создавать деньги и получать прибыль путем кредитования.

Из трех видов денежного контроля и регулирования государства наиболее важным механизмом являются операции на открытом рынке, так как они

обладают важным преимуществом перед всеми остальными: государственные бумаги можно продавать или покупать в разных количествах.

Общими инструментами денежно-кредитной политики являются:

• формы регулирования, касающиеся фондов биржи; заключается в праве

Национального банка устанавливать предписываемый законом минимальный процент первоначального взноса для покупателя акций;

• покупки в рассрочку; потребительский кредит, имея ограничения на получения займов потребителями, используется для сдерживания инфляции;

Для регулирования денежной массы в обращении, а также для ограничения кредитной активности банков с целью уменьшения денежной массы в экономике страны, Банк России устанавливает норму обязательных резервов для коммерческих банков в процентах от привлеченных средств клиентов.

Необходимость такого регулирования возникает из принципа действия денежного (банковского) мультипликатора:

Рис. 1. Порядок функционирования денежного мультипликатора

Из вышеприведенной схемы видно, что коммерческие банки в любой экономической системе (экономике страны) - «создают деньги». То есть при активном банковском кредитовании совокупная денежная масса в обращении начинает расти, что конечно вызывает инфляционные процессы. Таким образом Центральный Банк, посредством предоставления кредитов коммерческим банкам, проводить кредитную (безналичную) эмиссию, когда это требуется конечно для экономики. Для того чтобы ограничить кредитную активность коммерческих банков и как следствие держать инфляцию в заданных рамках (ориентирах), Центральный Банк и вводит нормы обязательного резервирования для коммерческих банков. Это один из многочисленных инструментов «денежно-кредитной политики» проводимой Банком России.

Денежные средства депонируются на отдельном счете коммерческого банка в РКЦ Банка России и также служат свое рода «страховым фондом» из которого в случае отзыва лицензии у коммерческого банка оплачиваются обязательства перед клиентами, как физическими, так и юридическими лицами.

Норму резервирования денежных средств коммерческими банками, Банк России устанавливает на основании Федерального закона № 86-ФЗ от 10 июля 2002 года «О Центральном Банке Российской Федерации (Банке России) и Положения Банка России № 507-П «Об обязательных резервах кредитных организаций».

Глава 1 данного Положение устанавливает следующие определения:

Пункт 1.1 гласит: «…Нормативы обязательных резервов определяют размер обязательных резервов в процентном отношении к обязательствам кредитной организации.

Под обязательствами кредитной организации… …понимаются обязательства кредитной организации в валюте Российской Федерации и в иностранной валюте, состав и категории которого определяются Главой 2 данного Положения и называются – резервируемые обязательства…».

Пункт 1.3 данного Положения устанавливает: «…Кредитная организация осуществляет депонирование обязательных резервов в Банке России денежными средствами в валюте Российской Федерации…».

Депонирование обязательных резервов кредитной организацией производится в рублях. Расчет суммы обязательных резервов производится банком ежемесячно и соответственно регулируется раз в месяц фактическая сумма, депонированная в РКЦ ЦБ РФ.

Относительно обязательных резервов кредитной организации, ЦБ РФ постоянно выполняет следующие контролирующие функции:

- регулирование суммы обязательных резервов кредитной организацией;

- применяет меры к кредитным организациям за нарушение установленного порядка депонирования средств;

- проводит обязательные проверки кредитных организаций, в том числе с целью проверки правильности начисления обязательных резервов.

ЦБ РФ вправе уменьшать или увеличивать процент средств, подлежащих депонированию, в зависимости от экономической ситуации в стране. Если есть необходимость увеличить объемы кредитования экономики, то ЦБ РФ снижает процент резервирования до минимальных значений – 0,5-2%. Но необходимо учитывать, что со снижением процента резервирования до минимальных значений, увеличивается объем безналичной денежной массы в экономике и начинает работать эффект мультипликатора, тем самым разгоняя инфляционные процессы. Если необходимо сократить безналичную денежную массу в экономике, а также снизить объемы агрессивного кредитования банками своих клиентов, то ЦБ РФ поднимает процент резервирования до максимальных значений – 5-10%.

Для самой кредитной организации сумма обязательных резервов, депонированная в РКЦ ЦБ РФ, конечно является частью самых высоколиквидных денежных активов, которая также может быть использована для стабилизации финансового положения банка в случае возникновения кризисной ситуации. Кредитная организация резервирует определенный ЦБ РФ процент от следующих привлеченных средств:

- от суммы денежных средств на расчетных счетах клиентов – юридических лиц всех форм собственности, а также индивидуальных предпринимателей, в рублях и иностранной валюте;

- от суммы открытых депозитов юридическим лицам всех форм собственности и индивидуальным предпринимателям;

- от суммы средств на бюджетных счетах бюджетов и государственных внебюджетных фондов;

- от общей суммы вкладов физических лиц в рублях и иностранной валюте, в том числе – суммы на карточных счетах;

- от общей суммы денежных средств, затраченных на выпуск облигационного займа банка;

- от общей суммы денежных средств, затраченных на выпуск банком векселей, банковских акцептов и иных гарантий;

- от общей суммы денежных средств, привлеченных с помощью депозитных и сберегательных сертификатов.

ЦБ РФ вправе также менять состав средств (пассивов) банка используемых в качестве базы для расчета суммы обязательных резервов.

Для бухгалтерского учета суммы обязательных резервов, в балансе кредитной организации открывается счет 30202 «Обязательные резервы кредитных организаций по счетам в валюте

РФ, перечисленные в Банк России».

План счетов дает следующее предназначение этого счета:

«. Назначение счета: учет движения обязательных резервов кредитной организации, перечисленных в Банк России. Счет активный. Формирование обязательных резервов кредитной организации производится путем перечисления денежных средств с корреспондентских счетов кредитной организации, открытых в расчетно-кассовом центре Банка России и других кредитных организациях в рублях. Указанные перечисления производятся до осуществления иных платежей в пределах остатка средств на корреспондентских счетах отдельным платежным поручением с отметкой «Формирование обязательных резервов», выписанным в установленном порядке. Включение сумм обязательных резервов в сводные платежные поручения запрещается.

По дебету счета проводятся: перечисления обязательных резервов кредитной организации Банку России; суммы по зачету между причитающимися платежами по результатам регулирования по указанным счетам; возврат средств кредитной организацией в учреждение Банка России, связанный с внутримесячным снижением нормативов обязательных резервов, в корреспонденции с корреспондентскими счетами.

По кредиту счета проводятся: возврат излишне перечисленных сумм обязательных резервов кредитной организации Банку России; суммы по зачету между причитающимися платежами по результатам регулирования по указанным счетам; перевод средств Банком России, связанный с внутримесячным снижением нормативов обязательных резервов; перечисление средств обязательных резервов на корреспондентские счета ликвидационных комиссий в корреспонденции с корреспондентскими счетами.

В аналитическом учете по каждому счету ведется один лицевой счет…».

Практическое задание.

1. Пассив баланса кредитной организации выглядит следующим образом:

| Счета I порядка | Счета II порядка | Наименование статьи | Сумма, тыс. руб. |

| 102 | | Уставный капитал кредитных организаций | |

| 10208 | Уставный капитал неакционерных банков. Доли принадлежащие негосударственным организациям. | 300 000 | |

| 10 2 0 8 | Уставный капитал неакционерных банков. Доли принадлежащие физическим лицам. | 40 000 | |

| 107 | | Резервный фонд | |

| 10701 | Резервный фонд | 82 000 | |

| 404 | | Средства государственных внебюджетных фондов | |

| 40402 | Средства фонда социального страхования РФ | 17 000 | |

| 320 | | Кредиты и депозиты, предоставленные кредитным организациям | |

| 32015 | Резервы под возможные потери по кредитам предоставленным банкам | 18 000 | |

| 40 6 | | Счета организаций, находящихся в государственной (кроме федеральной) собственности | |

| 40 6 03 | Средства некоммерческих предприятий, находящихся в государственной (кроме федеральной) собственности | 50 000 | |

| 407 | | Счета негосударственных организаций | |

| 40702 | Средства негосударственных коммерческих предприятий и организаций | 208 000 | |

| 40703 | Средства негосударственных некоммерческих организаций | 19 000 | |

| 423 | | Депозиты и прочие привлеченные средства физических лиц | |

| 4230 1 | Средства на счетах физических лиц, для расчётов с использованием банковских карт | 42 000 | |

| 4230 4 | Депозиты физических лиц на срок от 91 до 180 дней | 60 000 | |

| 452 | | Кредиты предоставленные негосударственным коммерческим предприятиям и организациям | |

| 45215 | Резервы под возможные потери по кредитам предоставленным негосударственным коммерческим п/п и организациям | 36 000 | |

| 474 | | Расчеты по отдельным операциям | |

| 47411 | Начисленные проценты по вкладам | 2 500 | |

| 47426 | Обязательства банка по уплате процентов | 3 500 | |

| 520 | | Выпущенные облигации | |

| 52003 | Выпущенные облигации со сроком погашения от 91 до 180 дней | 24 000 | |

| 522 | | Выпущенные сберегательные сертификаты | |

| 52202 | Выпущенные сберегательные сертификаты на срок от 31 до 90 дней | 22 000 | |

| 523 | | Выпущенные векселя | |

| 52302 | Выпущенные векселя и банковские акцепты со сроком погашения до 30 дней | 62 000 | |

| 603 | | Расчеты с дебиторами и кредиторами | |

| 60305 | Начисленная заработная плата сотрудникам банка | 7 000 | |

| 706 | | Доходы банка | |

| 70601 | Проценты, полученные за предоставление кредитов | 50 000 | |

| 70601 | Штрафы, пени, неустойки, полученные за предоставление кредитов | 7 000 | |

| | | | |

| Баланс | 1 050 000 | ||

2. Норма обязательного резервирования по счетам в валюте РФ составляет – 8%;

3. В соответствии с Положением ЦБ РФ № 507-П от 01.12.2015 года определить сумму, подлежащую обязательному резервированию в ЦБ РФ.

На июль 2009 г. Банк России установил следующие нормативы для обязательных резервов (резервные требования) (табл. 1.).

Нормативы обязательных резервов (резервные требования), установленные Банком России в 2009 году

| Наименование | Размер | Нормативный акт |

| По обязательствам кредитных организаций перед банками-нерезидентами в валюте Российской Федерации | 1,5% | Указание Банка России от 23 апреля 2009 г. № 2219-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» |

| По обязательствам перед физическими лицами в валюте Российской Федерации | 1,5% | |

| По иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте | 1,5% | |

| Коэффициент усреднения (для кредитных организаций, кроме расчетных небанковских кредитных организаций, РЦ ОРЦБ) | 0,6% | Указание Банка России от 17 сентября 2008 г. № 2066-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» |

| Коэффициент усреднения (для расчетных небанковских кредитных организаций, РЦ ОРЦБ) | 1 | Указание Банка России от 13 октября 2004 г. № 1507-У «Об установлении коэффициентов усреднения для расчета усредненной величины обязательных резервов» |

Нормативы обязательных резервов (резервные требования), установленные Банком России в 2013 году

| Наименование | Размер | Нормативный акт |

| По обязательствам кредитных организаций перед юридическими лицами-нерезидентами в валюте Российской Федерации и в иностранной валюте | 4,25% | Указание Банка России от 12 февраля 2013 года № 2970-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» («Вестник Банка России» от 20 февраля 2013 г. № 7 (1403) |

| По обязательствам перед физическими лицами в валюте Российской Федерации и иностранной валюте | 4,25% | |

| По иным обязательствам кредитных организаций в валюте Российской Федерации и обязательствам в иностранной валюте | 4,25% | |

| Коэффициент усреднения (для кредитных организаций, кроме расчетных небанковских кредитных организаций, небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций) | 0,7% | Указание Банка России от 18 ноября 2013 года № 3116-У «Об установлении коэффициента усреднения» («Вестник Банка России» от 28.11.2013 № 68 (1464); |

| Коэффициент усреднения (для расчетных небанковских кредитных организаций) | 1 | Указание Банка России от 17 сентября 2008 года № 2295-У «Об установлении нормативов обязательных резервов (резервных требований) Банка России» («Вестник Банка России» от 21 сентября 2009 г. года № 55 (1146); |

| Корректировочный коэффициент | 0,2 | Указание Банка России от 17 сентября 2009 года № ОД-620 «О корректировочном коэффициенте» («Вестник Банка России» от 21 сентября 2009 г. № 55 (1146) |

| Коэффициент усреднения для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций | 1,0 | Указание Банка России от 28 октября 2011 года № 2722-У «Об установлении коэффициента усреднения для небанковских кредитных организаций, имеющих право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций» («Вестник Банка России» от 02.11.2011 № 59 (1302)) |

Норматив обязательных резервов — этот термин применяется в банковском секторе и является особым инструментом экономического регулирования. Что это за норматив и что с его помощью можно рассчитать, узнайте из нашего материала.

Норматив обязательных резервов: понятия и назначение

Норматив обязательных резервов — определяемая государством доля обязательств коммерческого банка по депозитам, подлежащая хранению:

- безналично в виде депозита на корреспондентском счете ЦБ РФ;

- или в наличном виде в хранилище самого банка.

Норматив обязательных резервов (НОР) является элементом системы обязательного резервирования, посредством которого происходит:

- обеспечение банковских обязательств по размещенным депозитам;

- регулирование величины находящейся в обращении денежной массы.

- гарантируется надежное выполнение обязательств банков перед клиентами (даже если финансовое положение банка неустойчивое);

- Центробанк может страховать вклады клиентов.

В положении ЦБ РФ об обязательных резервах кредитных организаций от 01.12.2015 № 507-П указано, что НОР:

- определяет размер обязательных резервов в процентах к обязательствам банка;

- устанавливается по категориям резервируемых обязательств.

Знакомьтесь с понятием нормативов в разных сферах деятельности с помощью размещенных на нашем сайте материалов:

Норма обязательных резервов: формула расчета

С 01.08.2016 минимальный НОР установлен указанием банка РФ от 27.06.2016 № 4052-У «Об обязательных резервных требованиях» в следующих размерах:

- 5% — по рублевым обязательствам;

- 6% — по обязательствам перед физлицами в инвалюте;

- 7% — по обязательствам в инвалюте (кроме вышеуказанных).

НОР включается в формулу при расчете связанных с банковским резервированием показателей (например):

- банковского мультипликатора (m), показывающего, сколько денежных единиц создает банковская система при поступлении в нее одного дополнительного рубля депозита (D):

Как с помощью НОР регулируются экономические показатели, расскажем в следующем разделе.

Рассчитывайте финансовые показатели с помощью формул, расшифрованных в наших материалах:

Когда увеличение норматива обязательных резервов вводится как средство против инфляции?

Инфляция представляет собой чрезмерный рост обращающихся в стране бумажных денег, вызывающий их обесценение. Государство воздействует на количество введенных в обращение денег с помощью инструментов монетарной (кредитно-денежной) политики, цели которой:

- обеспечение стабильности цен;

- поддержание занятости населения;

- рост экономики;

- последующее сохранение финансовой стабильности (укрепление курса национальной валюты и др.).

НОР является одним из инструментов кредитно-денежной госполитики, с помощью которого Центробанк регулирует деятельность коммерческих банков: он влияет на объемы выдаваемых банками кредитов и эмиссию безналичных долговых денег, что оказывает воздействие на общую инфляцию национальной валюты.

Даже незначительное увеличение НОР позволяет:

- резко снизить активность коммерческих банков;

- ограничить рост денежной массы;

- снизить уровень инфляции.

Таким образом, НОР воздействует на инфляцию в рамках мероприятий монетарной государственной политики.

Итоги

Норматив обязательных резервов является регулятором роста денежной массы. Его минимальное значение устанавливается законодательно.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

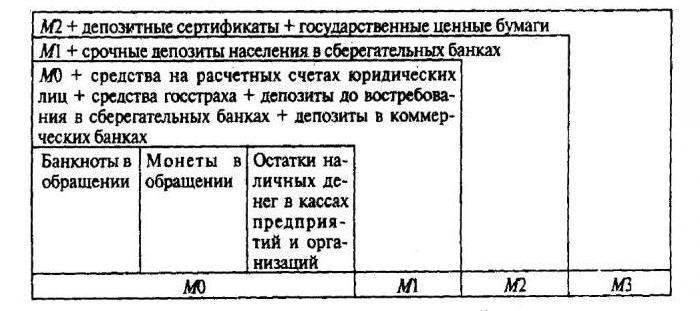

На величину предложения денег всегда влияют несколько факторов. Во-первых, это поведение фирм, работающих в небанковском секторе и сфере домашних хозяйств. Во-вторых, коммерческие банки, которые располагают возможностью пользоваться кредитными средствами не полностью, то есть, не выдавая их в виде кредитов, а оставляя получившиеся избыточные резервы у себя. В этом случае изменение объемов депозитов будет сопровождаться мультипликативным эффектом. Попробуем рассчитать денежный мультипликатор.

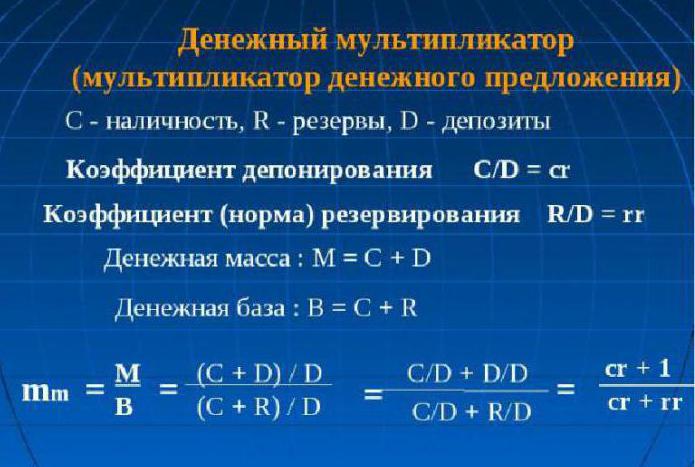

Основные понятия

Для того чтобы разобраться, в чем состоит суть понятия "денежный мультипликатор", нужно иметь понятие о двух нормах: резервирования и депонирования.

Норма резервирования показывает отношение объёмов резервов к доле депозитов, хранимых в банке в качестве резервных сумм, или величине депозитов:

Норма депонирования определяется как отношение наличности к депозитам:

Она показывает, к чему население склоняется больше: хранить свои сбережения в наличных деньгах или на депозитах.

Отсюда следует, что денежный мультипликатор, или, как его называют экономисты, мультипликатор денежной базы – это коэффициент, указывающий на то, во сколько раз будут увеличены (сокращены) денежные объемы при увеличении (сокращении) массы денег на единицу.

Как любой экономический мультипликатор, денежный тоже может работать в обе стороны. Если Центробанк страны планирует увеличить денежные объемы, то он будет увеличивать денежную базу, в противном случае - уменьшать.

Мультипликатор денежного предложения находится в зависимости от описанных выше норм. Если растет норма депонирования, то, соответственно, уменьшается величина мультипликатора. С другой стороны, рост нормы резервирования (то есть прирост доли депозита в банке, в виде резерва) уменьшает значение мультипликатора.

Теоретически

Экономическая теория определяет, что денежный мультипликатор равен величине обратной ставки резервов коммерческих кредитных учреждений для обязательного хранения в Центробанке. Практически же он рассчитывается как частное от денежного агрегата М2 к денежной базе. Изучать динамику мультипликатора денежной базы необходимо для контроля над денежной массой и инфляционными процессами в стране. Именно денежный мультипликатор способен показать возможный рост денежной массы без негативных последствий в виде роста потребительских цен и инфляции. Формула для расчета денежного мультипликатора проста, он всегда больше единицы.

Практически

Вывести выражение для расчета мультипликатора можно с помощью нормы резервирования: rr = R / D и нормы депонирования: cr = C / D.

Так как С = cr х D, а R = rr х D, то получаются равенства:

М = C + D = cr х D + D = (cr + 1) х D

Н = C + R = cr х D + rr х D = (cr + rr) х D.

Теперь разделим первое равенство на второе:

М / Н = ((cr + 1) х D (cr + 1)) / (cr + rr) х D (cr + rr) = (cr + 1) / (cr + rr)

Получаем равенство: M = ((cr + 1) / (cr + rr)) х Н,

М = multден х H multден = (cr + 1) / (cr + rr).

Денежный мультипликатор - это выражение (cr + 1) / (cr + rr).

Если предположить, что C = 0 (то есть отсутствуют наличные деньги), и не выходя из банковской системы вращается денежная масса, мультипликатор превращается в банковский: multD = 1 / rr. Возможно, поэтому банковский мультипликатор прозвали простым денежным мультипликатором.

Сущность денежного мультипликатора

Заключается в механизме увеличения денежных объемов за счет открываемых клиентами депозитов в банках, проходящем в процессе движения безналичных средств через систему негосударственных банков.

Этот механизм создается при условии наличия банковской системы двух уровней. В этом случае эмиссионный процесс проходит между Центробанком (эмиссия наличных денежных объемов) и системой банков коммерческих (эмиссия безналичных средств).

Увеличение объемов денежной массы, находящейся в межбанковском обороте (процесс денежной мультипликации), проходит по причине выдачи банками в виде кредитов, привлечённых на депозитные счета средств своих клиентов, которые они используют, проводя различные платежи и расчетные операции. С другой стороны, клиенты банков-заемщиков могут открывать депозиты в сторонних банках. Следовательно, общий объем депозитов по всей банковской системе практически всегда превышает сумму изначально созданного депозита.

Принцип мультипликации

Свои особенности в распределительных банковских механизмах есть у каждой страны. Например, в государствах с командно-распределительной экономикой, эмиссия осуществляется по спускаемой сверху директиве. В странах с обычном рыночным механизмом банковская система работает на двух уровнях: Центральный банк и пласт коммерческих банков. Поэтому эмиссия при такой системе обладает кредитной мультипликацией.

Проводя грамотное управление этим механизмом, Центробанк имеет возможность расширять или сужать эмиссионные процессы всего института коммерческих банков. Экономическая теория дает понять, что коэффициент роста (снижения) совокупного производства на прирост массы денег (точнее, ее единицу) и есть мультипликатор. Эта величина показывает, во сколько раз может измениться (возрасти или снизиться) предложение после прироста или сокращения объема депозитов в финансово-кредитную сферу.

Денежная база - не что иное, как резервы, обязательные к выплате коммерческими банками, и наличные деньги, находящиеся в обращении у населения вне контроля Центробанка. Рассматривая коэффициент денежного мультипликатора в описанных аспектах, можно вывести формулу:

M = (1 + c) / (r + e + c).

Здесь под "с" понимается отношение наличности ко всем депозитам, находящимся в банковской системе страны, "r" – характеризует обязательное резервирование, а "е" – показывает отношение свободных банковских резервов к депозитам.

Значение показателя

Регулирует механизм увеличения (уменьшения) денежного объема Центральный банк путем обязательных резервных накоплений у себя от каждого коммерческого банка. Величина денежного мультипликатора не стоит на месте. Она колеблется не только в пространстве и времени, но и от страны к стране. В странах с развитой экономикой эта величина может превышать величину первой эмиссии более чем в два раза.

Выводим формулу

Денежный мультипликатор (формула описана ниже) легко поддается расчёту:

m = Денежная масса / Денежная база = M / Б.

Процесс регулирования Центробанком величины денежного мультипликатора (k) влечет за собой возникновение понятия денежной базы. Ее основу составляют те самые депозиты коммерческих банков, которые держит Центральный, и наиболее ликвидные деньги – наличные.

Денежная база = М0 + денежная масса обязательных резервов (ЦБ) + денежная масса на корреспондентских счетах в Центробанке сети коммерческих финансовых учреждений.

Денежная масса показывает объем денежных средств, которой может оперировать Центробанк страны:

Денежная масса = база • мультипликатор.

Исходя из этой формулы, можно определить денежный мультипликатор: это отношение денежной массы (М2) к денежной базе.

Обратно пропорциональная зависимость существует между объемом обязательных резервов от коммерческих институтов финансово-кредитной сферы на счетах Центробанка и величиной денежного мультипликатора. И если снижается денежный мультипликатор, норма обязательных резервов, заложенных коммерческими банками, становится выше. Если же растет денежный мультипликатор, то следом увеличивается безналичный оборот (по сравнению с наличными), ибо рост мультипликатора денежной базы напрямую связан с ростом наличной массы и остатками на корреспондентских счетах в Центробанке.

Зависимость денежного мультипликатора

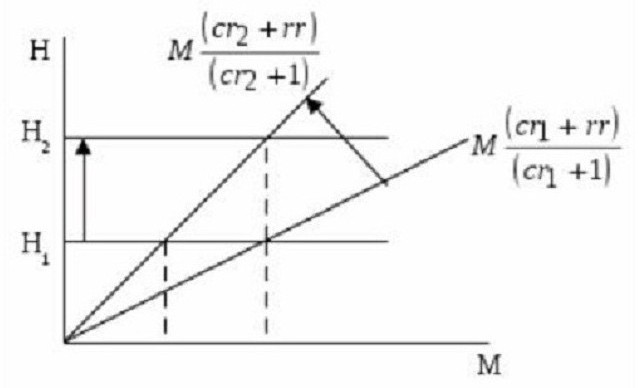

Как уже писалось, размер денежного мультипликатора находится в зависимости от норм резервирования и депонирования. Чем они выше, тем большие объемы резервов хранятся нетронутыми. Чем выше доля наличности в массах, которую население не спешит вложить в депозиты, тем меньше значение мультипликатора. Это хорошо видно на графике.

На нем отражены соотношения денежной базы (Н) через денежную сумму (М) и мультипликатор, который равен (cr + 1) / (cr + rr). Отсюда видно, что тангенс угла наклона равен отношению (cr + rr) / (cr + 1).

Если Н1 (величина денежной базы) не изменяется, то норма депонирования при росте от r1 до cr2 сокращает число денежного мультипликатора и одновременно увеличивает наклон кривой, отражающей денежную массу (или предложения денег). Как следствие, это самое предложение сокращается от М1 до М2. Если надо, чтобы денежная масса (или предложение) не изменялась при снижении величины денежного мультипликатора, а находилась в стабильном состоянии на уровне М1, Центробанк должен нарастить денежную базу до Н2.

Из вышесказанного понятно: рост нормы депонирования понижает значение денежного мультипликатора. С другой стороны, можно увидеть рост нормы резервирования (прирост доли депозитов, хранящихся в виде резервных запасов). То есть, с увеличением избыточных банковских резервов (не выдаваемых в виде ссуды клиентам) уменьшается значение денежного мультипликатора.

Денежно-кредитный мультипликатор

Это экономический коэффициент, характеризующий увеличение (или сокращение) банковских резервов, находящихся в избытке. Он образуется в результате создания новых депозитов (безналичных денег). Они появляются в процессе выдачи клиентам кредитов из дополнительных свободных резервов, поступившим в банк извне.

Отсюда становится понятно: кредитные ресурсы, которые покинули один коммерческий банк в виде выданных кредитов, становятся собственностью другого банка. И уже он, в свою очередь, предоставляет своим клиентам эти деньги, только в безналичной форме. То есть, выпускаемая одним коммерческим финансово-кредитным учреждением денежная единица создает другому банку кредитные резервы.

Резервные нормы коммерческих банков

Возможность банка создавать резервы в избыточной форме ограничивается функцией формирования обязательных резервов структурой коммерческих банков. Их объемы определяются резервной нормой, регламент которой определен законодательно. Рассчитывает их Центробанк в процентном выражении к банковским пассивам. Эти резервы помогают банковской системе страны обеспечить ликвидность в неблагоприятные периоды и регулировать денежную массу, находящуюся в обращении:

М = 1/Рн, где Рн – норма резерва.

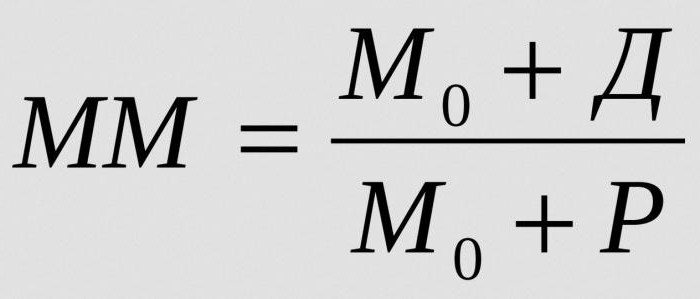

Для того чтобы рассчитать всю массу денег, которая может быть создана одной денежной единицей избыточных резервов при заданной резервной норме, определяют денежно-кредитный мультипликатор:

- ММ – денежно-кредитный мультипликатор в заданный временной промежуток;

- М0 – денежная масса вне банковского обращения;

- Д – денежные объемы, хранящиеся на депозитах коммерческих банков;

- Р – резервы коммерческих банков, хранящиеся на корреспондентских счетах и в кассах.

Устойчивое равновесие на денежном рынке может поколебать повышенный денежный мультипликатор. И даже спровоцировать инфляцию.

От чего зависит банковский мультипликатор

Величина денежно-кредитного мультипликатора находится в зависимости от следующих факторов:

Кредитный мультипликатор представляет собой закономерность, согласно которой увеличение денежной массы происходит в пределах определенного коэффициента.

Представим, что Центральный банк купил ценных бумаг на сумму в 10 тысяч рублей. Чтобы расплатиться с продавцом, он выпускает аналогичную сумму денег. Если продавец положит деньги на счет, то у банка появится возможность выдать их в качестве займа. Все это обуславливает расширение объема денежной массы в целом.

Этапов передвижения денежной массы может быть и больше. Данный денежный оборот и получил наименование "денежный мультипликатор".

Основные понятия

Чтобы управлять денежной массой, необходимо произвести расчет показателя кредитного мультипликатора. Центробанк занимается регулированием его размера с помощью резервов, которые держат в нем коммерческие банки.

Размер мультипликатора разный для каждой страны и имеет свойство колебаться. В странах с развитой экономикой коэффициент может в несколько раз превышать первоначальную эмиссию. Регулируя величину мультипликатора, Центробанк создает денежную базу, основой которой являются самые ликвидные наличные деньги и вклады коммерческих банковских структур. Денежная база демонстрирует, чем может распоряжаться Центробанк.

Существует обратный вид зависимости между объемом коммерческих резервов, хранящихся в Центробанке, и денежным мультипликатором. Чем выше резерв, тем меньше мультипликатор, и наоборот. При повышении кредитного мультипликатора наблюдается увеличение безналичного оборота денежных средств.

Сущность банковской мультипликации

В разных странах эмиссия денег осуществляется с учетом вида экономики. При командно-распределительной эмиссия осуществляется на основании директивных планов. При рыночной экономике осуществляется банковская система на основании двух уровней – коммерческого и центрального банков. В последнем случае эмиссия и происходит за счет коэффициента банковского мультипликатора. Контролируя и регулируя механизм мультипликации, Центробанк увеличивает или сокращает возможности коммерческих структур.

Итак, банковский кредитный мультипликатор показывает, насколько сократится денежное предложение вследствие увеличения или сокращения вклада на одну единицу.

Определяется экономикой как процесс увеличения денежной массы на счетах-депозитах коммерческих структур при ее передвижении между банками.

Активизация механизма мультипликации

Механизм мультипликации в банке активизируется не только при выдаче кредитных средств, но и в том случае, если Центробанк приобретает ценные бумаги или валютные средства. Как результат снижаются ресурсные возможности банков, находящиеся в активах, и повышается объем резервов, которые используются для кредитования. Это и называется механизмом банковской мультипликации. Он запускается даже в том случае, если обязательный резерв сокращается.

Управлять банковским депозитным кредитным мультипликатором может только Центробанк, в то время как контроль эмиссии безналичных денежных средств лежит на коммерческих структурах. Банковская мультипликация является процессом мультипликативного или многократного уменьшения или увеличения денежной массы в виде бессрочных вкладов в коммерческих банковских структурах как результат изменения объемов резервов в ходе осуществления кредитных и депозитных операций.

Уменьшение денежной массы

Как было сказано выше, мультипликативным может быть не только увеличение, но и уменьшение денежной массы. Больше внимания в экономике уделяется именно увеличению денег, так как данный процесс оказывает прямое влияние на устойчивость всей денежной системы и инфляцию. Депозитные и кредитные денежные мультипликаторы обозначаются как взаимодействие процессов кредитного и депозитного увеличения. Каждый из этих процессов не может функционировать без другого, они взаимосвязаны природой денежного оборота. Резервы коммерческих банков в Центральном представляют собой обязательства последнего и в то же время активы первых.

Наглядный пример работы мультипликатора

Разберем пример. Субъект посредством банка продал выручку от экспортной продукции на валютной бирже. Полученные 5 тысяч рублей были перечислены на корреспондентский счет Центробанка. Банк, в котором обслуживается субъект, зачисляет данную сумму на расчетный счет, то есть депозит. 2,5 процента от этих денег должны быть переведены на особый счет в качестве минимального резерва. Таким образом, это составит от 5 тысяч 119 рублей.

В коммерческом банке остается 4881 рубль, являющиеся так называемым избыточным резервом. Банк может передать эти деньги в качестве займа другому клиенту. При этом избыточный резерв сокращается на 4881 рубль и увеличивается на эту же сумму в депозитах. После того как клиент переведет эту сумму в следующий банк, его резервы будут увеличены на 4881 рубль. Банк из этой суммы сформирует обязательный резерв в размере 122 рублей, а остаток снова сможет стать займом.

Именно в такой последовательности производится процесс открытия новых депозитов в банковских структурах. Это называется эмиссией денег жирооборота. Кредитные средства расширяются за счет мультипликативных перемещений денежных средств из избыточных резервов. Появление новых депозитов способствует формированию обязательных резервов Центробанка.

Кредитный мультипликатор определяется как количественная оценка мультипликации денег на счетах коммерческих банков, которые относятся к депозитам.

Коэффициенты

Механизм мультипликации всегда активен и вычисляется посредством определенных коэффициентов:

1. Коэффициент, показывающий изменения в денежной массе.

2. Коэффициент, определяющий банковскую мультипликацию.

Механизмы мультипликации в банковской сфере могут реализовываться только с участием двух уровней, а именно Центробанка, который управляет процессом, и коммерческих банков, которые автоматизируют его. Одна коммерческая структура не может мультиплицировать денежную массу, это доступно только для всей банковской системы. Когда Центробанк уменьшает норму обязательных резервных накоплений, увеличивается объем свободных резервных средств в коммерческих структурах, что неизбежно приводит к расширению кредитования и кредитной мультипликации.

Эмиссионная функция

Из всех активных операций у коммерческих банков только кредиты могут создавать дополнительные депозиты, что дает возможность для осуществления эмиссионной функции банковской системы. С ростом доли кредитов в активах системы возрастает и эмиссионная функция.

Денежно-кредитный мультипликатор - это отношение объема кредитования, который реализуется группой банковских организаций и динамики резервных активов. Они становятся причиной изменения кредитного объема. Депозитный мультипликатор показывает, в свою очередь, объект мультипликации. Это денежные средства на счетах-депозитах коммерческих банковских структур, которые увеличиваются как результат мультипликации.

Вывод

Итак, депозитный и кредитный мультипликатор являются важными понятиями для банковской сферы и экономики. Он позволяет регулировать движение денежной массы между банковскими организациями под контролем Центробанка.

Автор статьи

Читайте также: