Тинькофф бандл что это

Обновлено: 28.04.2024

Терминал Тинькофф Инвестиций теперь доступен клиентам на трех тарифах: «Инвестор», «Трейдер» и «Премиум».

Терминал подойдет вам, если:

вы привыкли торговать с компьютера, а не в мобильном приложении;

вам важно видеть свечи, стаканы, инструменты теханализа.

Рассказываем, какие в нем есть полезные виджеты и как в нем работать. Мы описали не все виджеты, а только часть. Про остальные можно прочитать в мануале во вкладке «Справка» в самом терминале.

Он полностью бесплатный — не нужно платить ни единожды, ни при подключении, ни абонентскую плату. Через терминал можно торговать с брокерского счета или ИИС.

Чтобы в одном окне видеть все: графики, стакан, список бумаг и другие инструменты.

В приложении Тинькофф Инвестиций для этого нужно переключаться между вкладками, а в терминале можно настроить нужные виджеты в одном месте:

Терминал открывается в шести вкладках браузера — например, чтобы смотреть за несколькими отраслями одновременно. Внутри терминала можно открывать множество вкладок, перемещать, переименовывать их и в каждой настраивать свой пул виджетов.

В настройках несколько ползунков. Здесь можно настроить отображение чата — чтобы писать в поддержку из терминала. Раньше для этого надо было выходить в личный кабинет или писать из приложения.

Можно отключить подтверждение сделок по СМС, чтобы не терять время. Подтверждение кодом из СМС нельзя отключить для сделок на сумму более 1 000 000 рублей или 20 000 долларов/евро.

Еще одной полезной функцией является время жизни сессии. Для безопасности данных личный кабинет разлогинивается через десять минут. Если вы намерены работать долго и при этом не сидеть постоянно за компьютером, то можно выставить максимальный параметр — пять часов. Он продлевает время работы личного кабинета.

Не оставляйте личный кабинет в открытом виде — чтобы никто не смог завладеть вашими данными, особенно если вы работаете не из дома.

Изначально график показывал лишь базовый набор инструментов: котировки, линейное и свечное отображение графика и время. Так как через нас торгуют не только долгосрочные инвесторы и сторонники фундаментального анализа, мы добавили линейку и первые индикаторы для технического анализа:

В этом виджете настраивается список активов и параметры торговой сессии через значок шестеренки. Отсюда же можно выставить лимитную или рыночную заявку через правую кнопку мыши:

В портфеле отображаются все инструменты инвестора: валюта, акции, облигации и ETF — и они разделены по блокам. Через шестеренку можно подобрать параметры, которые нужны для оценки портфеля:

Стакан можно настроить под себя: сделать классическим по центру, компактным или с нарастающим объемом. Еще можно выставлять заявку по интересующей цене из стакана.

Это работает так: вы выбираете цену из колонки Bid или Ask, нажимаете на нее — и сразу же открывается виджет с заявкой:

По умолчанию в виджете первая вкладка лимитная, чтобы осталось подставить нужное количество лотов. Продать и купить актив можно и по рыночной цене — для этого нужно перейти во вторую вкладку с названием «Рыночная».

В виджете «Заявка» видно, сколько можно купить или продать активов с помощью маржинальной торговли.

Пишите в комментариях, как нам сделать терминал еще лучше — команда разработчиков прочитает все идеи.

А он также, как и мобильное приложение, отключается в момент сильного взлета/падения акции? 😂

Вы обращались с такой ситуацией в поддержку?

Я обращался, извинились и обещали пофиксить, а вчера опять доллар не смог купить)

Хорошо бы расширить резюме по ошибкам

Шел апрель 2020 года. Приложение всё ещё виснет при больших скачках.

Вчера потерял порядка 150$ из-за того что терминал отказался продавать акцию в момент падения, выдавал ошибку, даже после перезагрузки. В техподдержку обращался уже по похожему поводу. Что мне там на это ответят нового? "Извините, скоро поправим".

Разумеется, и не только я. У вас всегда один и тот же ответ: "технические проблемы", которые возникают в моменты резких взлетов/падений акций.

""Пишите в комментариях, как нам сделать терминал еще лучше — команда разработчиков прочитает все идеи.""

Да без проблем. Только вот идею будут вместе с мобильным приложением.

- На графиках точки событий дифференцировать цветом(купля, продажа, дивы)

- Из карточки выполенной заявки, нет возможности сразу перейти к бумаге.

- Зачем добавлять в "избранное" каждую купленную бумагу, это мешает следить за бумагами, которые интересны в перспективе.

- График своей доходности

- Писать комментарии к уведомлениям/бумагам

- В уведомлении указывать стрелку, обозначающую что оно было установлено на рост или падение.

- Масштабирование графиков, если выставлены тейк-профиты/стоп-лоссы иначе их не видно

- возможность просмотреть лотность до открытия биржи

- Графики в горизонтальной ориентации телефона

- Менять порядок купленных бумаг на главном экране.

- Переключение доходности за сегодня и за всё время происходит при тапе по строке, почему бы не сделать так и с выводимой валютой портфеля. Тянешь палец и тапаешь у самого верха экрана, потом тянешься уже к самому низу для выбора. Неудобно.

- Возможность отредактировать предложенный роботом-советником портфель

- Экспорт своих бумаг, для возможности импорта в сторонние сервисы или для аналитики. Хотя бы в ручном режиме. Дайте нам JSON и мы сами сделаем импорт куда хотим.

- Скрытие отмененных заявок во вкладках событий

- Минималистичный вариант, по вертикали слишком много пустого места , особенно на главном экране.

- Единый календарь дивидендов своих бумаг

- Переключение инвестиционного профиля, без опросника

- Возможность продать сразу всё. Можно спрятать в глубинах настроек с подтверждением по смс.

- блокировать выключение экрана

- виджет на экран мобильника

Тинькофф Облигации (тикер TBRU) — биржевой фонд, который инвестирует в краткосрочные, среднесрочные и долгосрочные рублевые облигации.

Портфель составляется командой управляющих банка, то есть фактора отслеживания какого-либо индекса нет (как в случае) с ETF-фондом TMOS нет. Почитать его обзор можно здесь.

В чем смысл фонда, преимущества и недостатки TBRU

Как и в случае с любым ETF, это пассивная инвестиция: вы покупаете пай один раз, а вся «магия инвестирования» происходит без вашего участия — все сделки производят профессиональные управляющие.

Теперь же давайте рассмотрим плюсы и минусы фонда Тинькофф Облигации

Плюсы

- Фонд пользуется специальным налоговым режимом и не платит 13% НДФЛ с купонного дохода — это большой плюс

- Облигации — не такой рискованный актив как акции

- Фонд не состоит только из ОФЗ (по состоянию на 21.11.21 в портфеле только одна облигация федерального займа) — управляющие действительно занимаются подбором эмитентов

- Возможность сэкономить на брокерской комиссии для клиентов Тинькофф

- Низкая цена пая (меньше 5 руб.) — можно пристроить «мелочь» и начать инвестировать в облигации даже с небольшим бюджетом

- Возможность за небольшую цену получить в свой портфель широкий набор облигаций

- Высокая ликвидность, поддерживаемая Тинькофф — вы всегда сможете купить или продать пай по текущей рыночней цене

Минусы

- Реальная доходность облигаций сильно страдает от высокой инфляции. В 2021 году в России продовольственная инфляция уже достигает двухзначных чисел

- Для получения оптимальной доходности фонд инвестирует в частные и квазигосударственные компании (например, ГЛТК) — это несет некоторый риск, смогут ли все компании из списка платить по долгам?

- 0,99% — достаточно высокая комиссия за управление. Но тут стоит помнить про первый пункт в «плюсах» и экономию фонда на НДФЛ 13%, перевешивает одно — другое?

Зачем покупать фонд TBRU, когда можно покупать те же самые облигации самостоятельно?

Первый аспект — цена входа. Несмотря на то, что в момент написания поста рынок облигаций находится под давлением и бонды дешевеют, некоторые облигации торгуются выше номинала. При этом очевидно, что у Тинькофф Капитала больше возможностей для успешного участия в первичных размещениях.

Второй аспект — сам факт аллокации. Например, книга заявок на размещение облигаций Сегежа Групп была переподписана в несколько раз. Это значит, что облигаций на первичном размещении в полном объеме всем не хватило, и заявки были выполнены частично. Это значит, что при самостоятельном создании облигационного портфеля вам скорее всего время от времени придется докупать бумаги с рынка.

Третий факт — вам, как частному инвестору, придется платить налог в 13% с купонного дохода, в то время как Тинькофф Капитал от этого бремени освобожден. Подробнее про налог на облигации — здесь.

Четвертый факт — необходимый бюджет для репликации всего портфеля. На момент написания, в TBRU было 38 облигаций — даже если брать по стандартной номинальной цене в 1000 рублей, вам потребуется 38 тысяч рублей (по факту, скорее всего, больше, так как облигации будут выкупаться с рынка).

Пятый факт — время. Уверены ли вы, что сможете оперативно ребалансировать свой портфель, покупать новые выпуски взамен завершившихся и реинвестировать купоны? Если уверены в своих силах — дерзайте.

При этом глупо отрицать, что можно посмотреть на состав TBRU и повторить его хотя бы частично. Но в этом случае вы уже сами будете отвечать за свои решения и должны понимать, что вы делаете.

Комиссия фонда Тинькофф Облигации

Как и у любого ETF-фонда, у TBRU два типа комиссий:

- брокерскаякомиссия за покупку/продажу актива

- комиссия (вознаграждение) управляющей компании за обслуживание фонда.

Комиссия брокера уплачивается при покупке или продаже любого актива, в том числе и TBRU. В этом смысле операции с фондом Тинькофф Облигации не будет отличаться от покупки или продажи отдельных акций и облигаций — вы заплатите комиссию по тарифу своего брокера. Клиенты «Тинькофф Инвестиции» брокерскую комиссию не платят.

Комиссия самого фонда — вторая комиссия, которую не надо путать с брокерской комиссией. Комиссию управляющей компании платят все покупатели фонда — и клиенты Тинькофф Инвестиций, и клиенты других брокеров.

Согласно условиям, комиссия за обслуживание у фонда Тинькофф Облигации в сумме не должна превышать 0,99% от среднегодовой стоимости чистых активов.

Вы не платите комиссию за обслуживание TBRU отдельно — комиссия списывается самостоятельно и уплачивается от среднегодовой стоимости чистых активов фонда. Проще говоря, она вшита в сам пай — на размер этой комиссии уменьшится ваша доходность.

Состав фонда TBRU

По состоянию на 21 ноября 2021 года в ETF-фонд TBRU (Тинькофф Облигации) входят 38 облигаций и небольшой запас денег на будущие покупки или операционные расходы фонда.

Вот список облигаций, через запятую написана доля каждой облигации в ETF:

- ГТЛК выпуск 15, 2,95% выпуск 1, 2,73%

- Центральная ППК выпуск 3, 2,71% Банк выпуск 1, 2,71%

- О’КЕЙ выпуск 3, 2,7%

- Селектел выпуск 1, 2,69% выпуск 9, 2,69%

- Русал Братск БО-002Р выпуск 1, 2,69%

- Боржоми выпуск 1, 2,67%

- ЭнергоТехСервис выпуск 4, 2,67%

- Новотранс выпуск 1, 2,66%

- МаксимаТелеком выпуск 2, 2,66%

- ПР-Лизинг 002P-01, 2,66%

- Киви выпуск 1, 2,66%

- Азбука Вкуса выпуск 1, 2,65%

- Аэрофлот выпуск 1, 2,65%

- ЖКХ Якутии выпуск 1, 2,64%

- СофтЛайн Трейд выпуск 4, 2,64%

- ЛСР выпуск 6, 2,63%

- ГК Пионер-001Р выпуск 5, 2,63%

- Ритейл Бел Финанс 001P-01, 2,62%

- Домодедово выпуск 1, 2,62%

- РЕСО-Лизинг БО-П выпуск 6, 2,61%

- М.Видео выпуск 2, 2,61%

- ЧТПЗ выпуск 5, 2,6%

- Белуга БО-П04, 2,6%

- Сэтл Групп выпуск 3, 2,6%

- ТМК 001Р выпуск 2, 2,59%

- Хэдхантер выпуск 1, 2,59%

- Европлан 001Р-01, 2,59% -Корпорация выпуск 3, 2,56% выпуск 17, 2,55%

- Синара — Транспортные Машины выпуск 1, 2,55%

- Джи-групп выпуск 2, 2,53%

- ВИС Финанс выпуск 1, 2,53%

- Казахстан выпуск 11, 2,52%

- ЯТЭК выпуск 2, 2,5%

- ОФЗ 26235, 2,45%

Вывод

У фонда облигаций от Тинькофф есть неоспоримые плюсы по сравнению с покупкой отдельных облигаций: в виде нулевого налога на купонный доход, а также низкой цены одного пая. При этом покупая фонд облигаций вы должны понимать несколько вещей:

- Доходность, которая может оказаться на уровне инфляции или выше нее, но это не будет отрыв в десятки процентов. Облигации в этом плане — достаточно консервативный инструмент, благодаря более низкому по сравнению с акциями риском, а также достаточно прогнозируемой доходностью.

- Страновой и валютный риск — облигации покупаются рублевые, и на 97,39% — российские (в портфеле есть один выпуск гособлигаций Казахстана). Если что-то случится с российским фондовым рынком или рублем, то можно понести убытки или потерять в реальной доходности.

- Вы не будете получать купонные выплаты напрямую — они будут реинвестироваться, и за счет этого будут расти активы ETF (а значит и цена вашего пая). Это означает, что для возвращения своих инвестиций придется продавать паи и платить НДФЛ 13% с прибыли. Исключение — льгота долгосрочного владения: для этого после покупки пай будет нужно держать в портфеле три года.

Как и любое инвестиционное решение о том, стоит ли покупать фонд Тинькофф Облигации принимать вам. Просто потому что никто не знает вашей конкретной финансовой ситуации, толерантность к риску и другие факторы лучше вас самих.

Часто задаваемые вопросы

Сколько стоит фонд TBRU?

Цена 1 пая фонда Тинькофф Облигации находится на уровне 5 руб. Цена TBRU зависит от стоимости облигаций компаний, входящих в состав фонда.

Сколько компаний в составе TBRU?

По состоянию на 21.11.21 в ETF-фонд TBRU входит 38 выпусков облигаций. Стоимость чистых активов под управлением превышает 524 млн руб.

Как купить фонд Тинькофф Облигации?

Фонд должен быть доступен в терминале или приложении брокера по тикеру TBRU (Тинькофф Bonds RUB). Клиенты Тинькофф Инвестиций не платят брокерскую комиссию за операции по покупке и продаже паев.

Платит ли купоны TBRU?

Нет, купоны реинвестируются согласно стратегии управляющих. За счет этого увеличивается цена пая, а значит вы получаете прибыль.

У какой компании самая большая доля в TBRU?

Стоит отметить, что по состоянию на 21.11.21 доля всех облигаций в TBRU колеблется около двух процентов. При этом самую большую долю занимает облигация ГТЛК выпуск 15 (2,95%)

У какой компании самая маленькая доля в TBRU?

Если не считать небольшое количество денег на балансе фонда, то наименьшую долю в TBRU по состоянию на 21.11.21 занимает ОФЗ 26235 (2,45%).

Официальный сайт и источники

Информация, размещенная на этой странице, не может рассматриваться как индивидуальная инвестиционная рекомендация

Сегодня хочу рассказать об особенностях работы российских брокеров, механизмах, которые позволяет им распоряжаться ценными бумагами клиентов без их ведома, рисках при банкротстве брокера и своём личном отношении к данной проблеме.

Перед написанием данной статьи пришлось самому тщательно разобраться в вопросе и изрядно попотеть, посидеть на поисковых страничках гугла, интернет форумах и даже обратиться в техподдержку своего брокера.

Разбирать буду на примере «Тинькофф Инвестиции», просто потому, что счет у меня открыт именно там.

Начнем с простого вопроса. Кто и каким образом хранит информацию о владельце ценных бумаг? И что будет, если брокер закрывается или объявляет себя банкротом?

Когда клиент покупает акции какой-либо компании, сама компания не знает о том, что теперь клиент является их акционером. Как правило, ценные бумаги находятся не на личном счёте клиента, и не на счёте брокера, а на счетах номинального держателя — депозитария. Депозитарий, в свою очередь, хранит информацию о реальных владельцах ценных бумаг. Более того, это может быть целая цепочка из депозитариев и сама компания знает только первого из них. Это нормальная мировая практика, которая позволяет резко сократить издержки акционеров и ускорить обращение ценных бумаг.

Речь идет не о физическом хранении документов, т.к. ценные бумаги имеют бездокументарную форму и существуют только в виде записей в базах данных, за которыми и следят специальные компании-хранилища — депозитарии.

Когда клиент покупает акции и хранит их у брокера, дивиденды выплачиваются не лично ему на счет, а на счет номинального держателя, который затем производит выплаты среди своих депонентов. То есть брокер-депозитарий получает деньги по всем акциям своих клиентов, а затем распределяет выплаты клиентам.

При покупке американских акций через «Тинькофф Инвестиции» цепочка учета прав на акции выглядит примерно так:

Таким образом, если брокер действует в рамках закона, то ценные бумаги его клиентов не находятся в его личном владении, он лишь хранит информацию об их владельцах. Если брокер по какой-то причине закрывается или терпит банкротство, у клиентов по закону должна быть возможность перевести свои ценные бумаги в другой депозитарий или непосредственно в реестр компании-эмитента.

Случаи, когда брокер не имеет лицензии и не регулируется законодательством, даже рассматривать не имеет смысла, здесь клиенты потеряют все свои средства в 99% процентах случаев.

Но даже при добросовестности брокера и соблюдении им законов есть нюансы…

Чтобы лучше понимать особенности работы брокеров придется немного погрузиться в теорию. Начнем с понятия сделок РЕПО.

Сделка РЕПО (от англ. repurchase agreement, repo) — комплексная сделка, состоящая из двух частей. В ходе первой части стороны совершают сделку купли/продажи ценных бумаг, в результате чего у них возникает обязательство совершить обратную операцию по согласованной заранее цене и в заранее установленную дату. Таким образом, сделки РЕПО используются для кредитования под залог ценных бумаг. Соответственно, у клиентов они появляются в случае возникновения задолженности перед брокером.

Типичный пример — покупка акций с кредитным плечом. Клиент хочет купить акции Microsoft на сумму в 1000 $, а у него на счету лишь 200 $. В этом случае у клиента нет собственных средств, чтобы осуществить расчёты по сделке, и чтобы они появились, как говорил кот Матроскин, «нужно продать что-нибудь ненужное». Для этого и используются такие меры, как сделки РЕПО. Т.е. брокер берет ценные бумаги на счету клиента под залог, осуществляя по ним продажу. Продавая акции по РЕПО, брокер осуществляет первую часть сделки, и клиент получает деньги сразу на свой счёт. Но формально клиент не теряет прав собственности на свои бумаги, т.к. существует вторая часть сделки РЕПО, которая представляет собой обязательство брокера по обратному выкупу бумаг. Для клиента эти операции проходят незаметно, в своем личном кабинете он по-прежнему будет видеть акции, проданные по сделке РЕПО. Поэтому и получается, что у клиента как бы и акции при себе, и деньги на счёте есть.

Важно понимать, что при продаже РЕПО клиент фактически перестает быть владельцем своих ценных бумаг до момента осуществления второй части сделки. Взамен, на это время он получает денежные средства от продажи по сделке РЕПО и обязательство брокера осуществить вторую часть сделки по выкупу бумаг. Вот тут то и начинается самое интересное.

Дело в том, что в России денежные средства на брокерских счетах не покрыты страховкой АСВ и по факту ничем не защищены. А это значит, что в случае банкротства брокера клиенты почти со 100% долей вероятности не смогут вернуть свои денежные средства. Т.е. если на момент банкротства брокера ценные бумаги клиента были проданы по первой части сделки РЕПО, брокер не сможет выполнить свои обязательства по обратному выкупу ценных бумаг, иными словами клиент потеряет владение ценными бумагами.

Вывод № 1: не используйте кредитные плечи (т.н. «Маржинальную торговлю»). Это не только снизит вероятность потери вами ценных бумаг при банкротстве брокера, но и убережет ваш депозит от критических просадок и излишних рисков. Тем более не стоит использовать кредитные плечи, если вы только начинаете свой путь в инвестировании или торговле на бирже, и ваш опыт в этом деле менее 5 лет. Фондовый рынок акций достаточно волатилен, чтобы зарабатывать на нём и без кредитного плеча.

Если при покупке акций с кредитным плечом обычно не возникает вопросов, почему брокер совершает сделки РЕПО, то иногда встречаются ситуации, когда клиенты могут с удивлением обнаружить такие сделки в своих брокерских отчётах, хотя в долг точно ничего не покупали.

Причина этого кроется в «подкапотном пространстве» брокера, в нюансы которого клиенты не всегда вникают. В качестве примера можно привести совершение сделок с ценными бумагами в разных режимах торгов: Т+0, Т+1, Т+2.

Режим торгов Т+0 означает, что расчет по сделкам с ценными бумагами происходит по завершению торговой сессии в день совершения сделки.

Режим торгов Т+1 означает, что после совершения сделки деньги и ценные бумаги блокируются, но сам процесс обмена ценных бумаг на деньги происходит только в начале следующего рабочего дня.

Режим торгов Т+2 означает, то же, что и Т+1, но процесс обмена происходит ещё на один рабочий день позже.

Допустим, клиент продал акции и в тот же день решил купить облигации. На следующий день после совершения этих операций он с удивлением обнаруживает в брокерском отчёте сделки РЕПО. Причина проста: акции обычно торгуются в режиме Т+2, а облигации могли торговаться в режиме Т+0. Когда клиент продал акции, то денег на его счету ещё не было, т. к. расчёты по сделке физически будут осуществляться только через один торговый день. Поскольку облигации торгуются в режиме Т+0 и были куплены в день продажи акций, то расчёты по ним нужно осуществить по завершении торговой сессии, а денег для этого нет. Поэтому надо перенести обязательства на будущее, когда появятся деньги на счёте. Вот и появляются в брокерском отчёте сделки РЕПО.

Вывод № 2: Полностью запретить сделки РЕПО нельзя. Они являются технической частью осуществления расчетов по сделкам с ценными бумагами на фондовом рынке.

Другим сценарием использования брокером ценных бумаг клиента без его ведома являются овернайты. Вот определение овернайта с официального сайта Тинькофф:

Ключевая фраза здесь «дает кому-то взаймы ваши ценные бумаги». Т.е. клиент одалживает свои ценные бумаги брокеру на короткий срок и получает за это вознаграждение. Для брокера Тинькофф это 0,5% годовых от суммы займа. Кому и для каких целей брокер использует ценные бумаги клиента он не сообщает.

Технически операция овернайта осуществляется через сделку РЕПО, соответственно клиент несёт все риски, рассмотренные выше, а вознаграждение за это получает весьма убогое.

Функция овернайтов доступна почти у всех брокеров. У некоторых брокеров она прописана в договоре, т.е. клиент дает письменное согласие на проведение овернайтов, у других она включена по умолчанию. В Тинькофф, например, в договоре нет ни слова про овернайты.

Отключаются овернайты тоже везде по-разному — у некоторых брокеров нужно писать письменное заявление, что является плюсом, т.к. у вас на руках остаётся письменный документ с подписями и печатями о том, что вы отказываетесь от овернайтов, у других это делается в мобильном приложении или по телефону.

Тинькофф решили не париться и просто включили эту функцию ВСЕМ клиентам по умолчанию. Чтобы отключить овернайты в мобильном приложении «Тинькофф Инвестиции» нужно перейти в настройки портфеля:

Да, если вам показалось, что тумблер ВКЛ/ВЫКЛ в мобильном приложении это слишком мало для такой важной операции, как запрет проведения операция со своими ценными бумагами брокером, то вам не показалось.

Я считаю, что это не корректно по отношению к клиентам. Я участвовал в разработке мобильных приложений и не по наслышке знаю, что мобильные приложения могут работать некорректно, показывать не актуальную информацию, не отрабатывать изменения настроек при плохом качестве сигнала и т.д.

Вывод № 3: Не стоит охотиться за дополнительной доходностью с помощью овернайтов. Лучше отключать эту функцию и не предоставлять доступ к своим ценным бумагам через сделки РЕПО лишний раз.

Главная проблема инвестирования в России — отсутствие страхования ценных бумаг и денежных средств на брокерских счетах. Поэтому все риски всегда на самих клиентах брокерских компаний. Это самый важный момент.

Однако, не стоит превращать идею о возможном банrротстве брокера в параною. Если выбирать брокера, имеющего хорошую, продолжительную историю, с большой клиентской базой и лицензией, то вероятность его банкротства крайне невелика. И даже в этом наихудшем сценарии у клиентов есть способы снизить риски и обезопасить свои вложения. И о них нужно обязательно знать.

Тинькофф Банк на своем сайте запустил инвестиционную площадку, на которой доступны акции, облигации и валюта. Чем она может заинтересовать частных инвесторов?

«Тинькофф Инвестиции» представляют собой сервис по покупке ценных бумаг и валюты. По сути, это максимально упрощенный вариант торгового терминала, который позволяет проводить сделки на Московской бирже и зарубежных площадках — NASDAQ и Нью-Йоркской бирже. В списке доступных инструментов сейчас 97 акций, 80 выпусков облигаций, включая валютные, а также доллар и евро.

Подобные сервисы и приложения для простой торговли ценными бумагами уже существуют у «Финама» («Магазин акций») и у БКС («Мой брокер»). Еще один проект — приложение «Источник» для торговли акциями, в котором можно работать с несколькими брокерами.

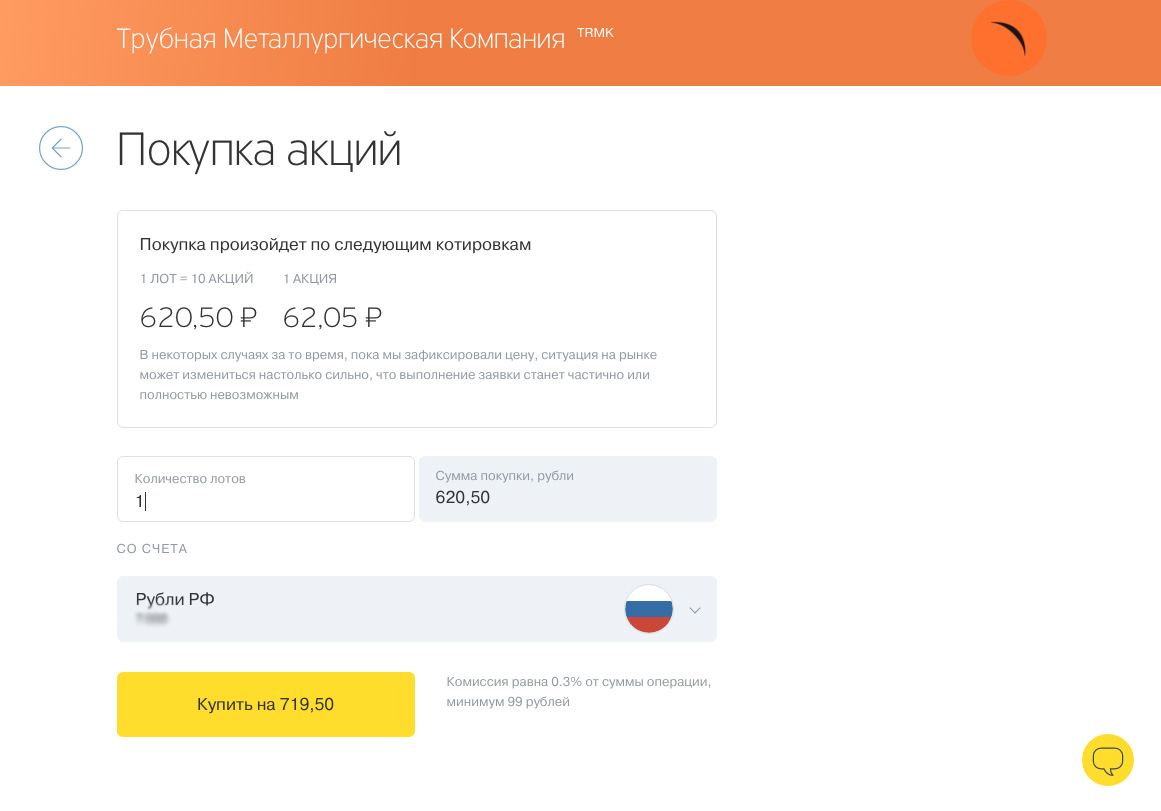

Чтобы пользоваться сервисом «Тинькофф Инвестиции», клиенту, как и для работы с любой торговой системой, необходим брокерский счет. Его можно открыть в компании БКС — это единственный партнер проекта. БКС организует доступ к торгам и предоставляет аналитику и инвестиционные идеи. За каждую операцию пользователь платит комиссию – 0,3% от суммы сделки, но не менее 99 руб. Других комиссий за обслуживание нет.

Сервис был разработан для тех, кто привык инвестировать в депозиты, но задумывается о более доходных вариантах, говорит вице-президент по разработке новых продуктов Тинькофф Банка Александр Емешев. Этот продукт не подойдет тем, кто хочет зарабатывать на внутридневных колебаниях (слишком велики комиссии), но заинтересует инвесторов, которые готовы долго держать купленные бумаги, продолжает он. Средняя сумма одной сделки, на которую рассчитывают в банке, — 40–50 тыс. руб. При инвестировании небольших сумм доход может оказаться совсем незначительным, предупреждает Емешев.

Инструменты, рассказывает Емешев, отбирались исходя из ликвидности: пользователям «Тинькофф Инвестиций» доступны те бумаги, по которым идет активная торговля. Инвесторы при этом не видят большинства данных по акциям, доступных пользователям обычного торгового терминала (вроде Quik). Им доступна только текущая стоимость бумаги, по которой он либо соглашается купить инструмент, либо отказывается. «Это равновесная цена, которая рассчитывается с учетом всех цен и объема спроса и предложения на бирже. Это позволяет нам гарантировать цену актива: инвестор точно сможет купить нужный объем бумаг по цене, которую видит в нашем сервисе», — поясняет он.

Как инвестировать

Воспользоваться сервисом можно, оставив заявку на сайте банка. После этого к вам приедет курьер с документами на открытие счета и оформит дебетовую карту. Зарегистрировать счет удаленно через портал госуслуг пока нельзя, но в будущем эта возможность, вероятно, будет добавлена, говорит Емешев. Сотрудник банка должен приехать в течение двух дней, однако пока этот процесс может занимать больше времени. Это связано, по словам Емешева, со слишком большим количеством заявок. «К началу ноября планируем открыть «Тинькофф Инвестиции» для всех пользователей», — предполагает Емешев. Пока сервис работает в тестовом режиме.

Иллюзия контроля: что нужно знать о вреде тайм-менеджмента

Как Украина осваивает криптовалюты на фоне российской спецоперации

40% в год — уже норма: как живет Аргентина в условиях рекордной инфляции

Некоторым даже поднимут зарплату: краткосрочный прогноз для рынка труда

Два кейса, как удерживать работников с помощью stay-интервью

Эпоха iPod: как Apple создала самый популярный плеер в истории

Продажи предметов роскоши растут быстрее ожиданий. Как на этом заработать

Поставки газа в ЕС падают. Что будет с акциями «Газпрома»

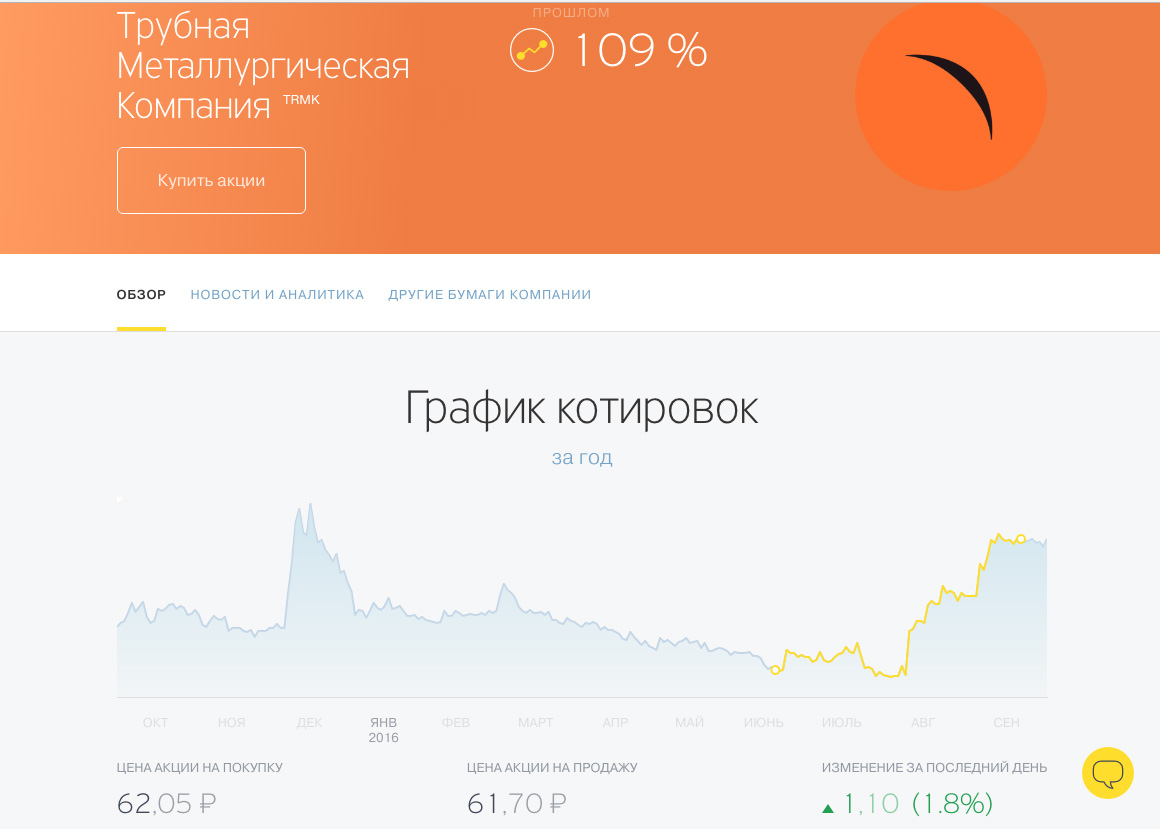

Пользователь может выбрать одну из инвестиционных идей или самостоятельно решить, в какой инструмент вкладываться. На страничке акций и облигаций указано, сколько стоит инструмент, а также показаны прошлая доходность и график с изменением цены за год. Кроме того, можно ознакомиться с новостями и аналитическими отчетами.

На страничке облигаций кроме цены и графика указана информация о купонных выплатах. Из доходности вычитается накопленный купонный доход — неопытному инвестору так проще понять, сколько принесет та или иная облигация, рассказывает Емешев. Евробонды можно покупать минимальными лотами — от $1 тыс., доступны 39 выпусков еврооблигаций. Правда, предложений на покупку в момент теста РБК у сервиса не было.

Оплатить бумаги можно либо деньгами с брокерского счета (для этого надо предварительно перевести их с карты), либо напрямую с карты Тинькофф Банка. Покупка подтверждается СМС с кодом, который надо ввести в специальное поле. «Мы фиксируем цену на две минуты и ожидаем подтверждения сделки в течение этого времени. Затем котировка может измениться», — говорит Емешев.

Корреспондент РБК проверял работу сервиса на акциях Трубной металлургической компании (ТМК), которые на момент покупки стоили 62,05 руб. Лот в десять акций обошелся в 620,5 руб., а вместе с комиссией сумма составила 719,5 руб. На следующий день их цена снизилась, и продавать бумаги пришлось по 60,55 руб. Убыток от операции составил 213 руб., из которых 198 руб. пришлось на комиссии. Для того чтобы покрыть комиссионные расходы, акции ТМК в нашем случае должны были бы вырасти на 32%.

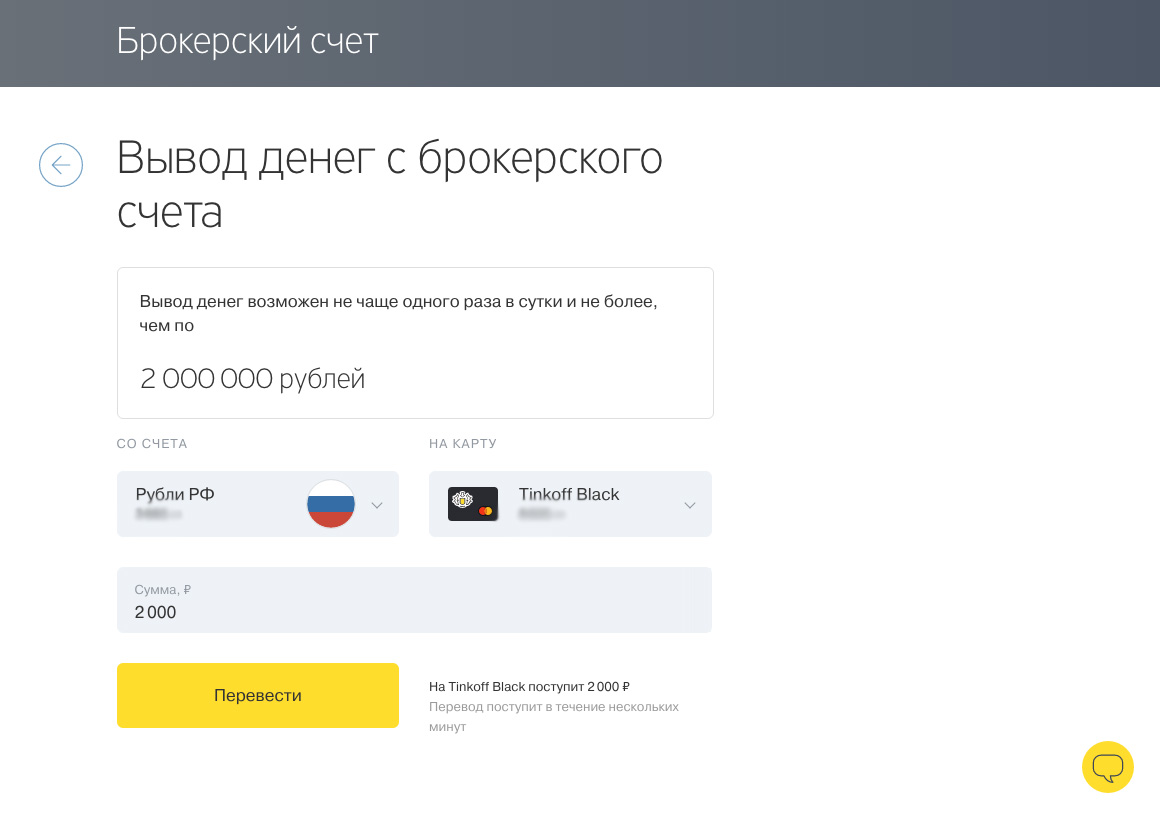

Выводить деньги со счета на карту можно один раз в сутки и не более 2 млн руб. У корреспондента РБК перевод денег на карту занял около 15 минут. «Обычно эта операция проходит моментально, но вывод всех средств со счета может занять до двух дней: мы обязаны посчитать прибыль инвестора и вычесть из нее 13-процентный налог», — рассказывает Емешев.

Стоит ли пользоваться

Заместитель генерального директора по инвестиционному анализу ИК «Церих Кэпитал Менеджмент» Андрей Верников положительно оценивает этот проект. «На рынке мало инвесторов в основном из-за сокращения доходов, но многие не торгуют по другим причинам: потому что фондовый рынок, по их мнению, связан с мошенничеством, а торговые терминалы кажутся людям слишком сложными», — рассказывает он. Простой интерфейс привлечет на рынок больше новых инвесторов, считает Верников.

Упрощение доступа к биржевой торговле может быть опасно для частных инвесторов, считает частный трейдер Андрей Агапов. Акции — высокорискованный инструмент, напоминает он, и в некоторых случаях стоимость портфеля может сократиться на 20% за несколько недель. Тогда инвестор будет чувствовать себя обманутым, поскольку это не тот уровень риска, на который он рассчитывал, приходя в банк, говорит Агапов. «Частных инвесторов нужно предупреждать о рисках, которых они, скорее всего, не понимают. И рассказывать, что аналогом банковского вклада все-таки являются облигации», — заявляет он.

Комиссия за обслуживание у других брокеров, по его словам, гораздо меньше, чем в сервисе «Тинькофф Инвестиции». Например, в БКС есть тариф «БКС Старт» для начинающих инвесторов: клиенту дается доступ к торгам акциями и облигациями на Московской бирже. В первый месяц комиссия составляет 0,0177% от оборота, а затем — 0,0354% при обороте до 1 млн руб. — это в десять раз меньше, чем у «Тинькофф Инвестиций». Впрочем, по этому тарифу также установлена минимальная комиссия — не менее 35,4 руб. за день и не менее 354 руб. за месяц. Дополнительно придется заплатить комиссию биржи (0,01%) и депозитария (177 руб. в месяц, если заключались сделки).

«Стандартный тариф примерно 0,04–0,05% от оборота в месяц, а 0,2–0,3% брокеры берут по тарифам с дополнительными услугами, например, с рекомендациями персонального инвестиционного консультанта», — рассказывает Агапов.

У большинства таких сервисов комиссии выше брокерских. Например, у приложения «Источник» она составляет 0,24% за сумму сделки при обороте до 1 млн руб., но не меньше 35,4 руб. в день, или 177 руб. в месяц, если за это время была заключена хоть одна сделка.

При долгосрочном инвестировании комиссии сервиса не будут накладными, считает Агапов. Верников из «Церих Кэпитал Менеджмент» отмечает, что такая комиссия даже полезна: она приучит инвесторов к долгосрочным вложениям, а не к спекуляциям.

Достоинства Тинькофф Инвестиции

Для начала перечислим плюсы сотрудничества с платформой:

Тарифы можно менять неограниченное количество раз. Однако начало расчетного периода в этом случае поменяется!

Недостатки Тинькофф Инвестиции

В чем подвох бесплатных акций при использовании Тинькофф Инвестиции? Клиенту предлагается робот-советник Советник составляет диверсифицированный портфель ценных бумаг. Специалисты заявляют, что он плохо справляется со своими функциями.

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь👈 и безопасно обучайтесь уже сегодня!

К рекомендациям робоэдвайзора можно прислушиваться, однако как истину в последней инстанции их принимать не стоит.

Краткий обзор других минусов:

Брокерский счет нельзя пополнить со счетов других банков. Также примите во внимание то, что уплачивать налоги с иностранных дивидендов придется самостоятельно!

Стоит ли инвестировать в 2022 году?

Подарок от Тинькофф Инвестиции – в чем же может быть здесь подвох? Любые кредитные организации требуют от своих клиентов активных действий. Если определенные условия не выполнены, то подаренные средства в какой-то момент сгорают. Уловки также касаются продажи презентных акций. К примеру, если за месяц не проведено оговоренное количество сделок, то продажа невозможна.Стоит ли инвестировать? Ответ – утвердительный. Однако перед этим необходимо тщательно изучить условия, которые предлагает описываемый банк.

Покупка и продажа ценных бумаг ведется по рыночным ценам. Однако учитывайте то, что цены на бирже очень быстро меняются!

О выводе средств на карту можно не беспокоиться. Это можно сделать круглосуточно и в любой валюте.

Отзывы о Тинькофф Инвестиции

В целом отзывы положительные. Однако, как и у других финансовых продуктов для торгов и заработка, у платформы есть недоброжелатели. Негативные реакции встречаются из-за недостатка опыта и нежелания обучаться.

Чтобы начать торговать на бирже с платформы Тинькофф вам понадобится банковская карта именно этого банка. Необходимые документы и карту привезет сотрудник банка в назначенное время. После ее получения можно приступать к стандартной процедуре регистрации брокерского счета. Если у вас еще нет карты Тинькофф Банка закажите ее в два клика здесь👈

Проект Тинькофф Инвестиции, судя по отзывам вложившихся, показывает себя как надежный инструмент, особенно для новичков. Также рекомендуем в два клика оформить кредитку от Tinkoff Bank. Решение принимается мгновенно без поручителей и справок о доходах. Кроме того, кредитную карту привезут когда и куда вам удобно абсолютно бесплатно. Оформить кредитку можно Обучение в Тинькофф Инвестиции: в чем может быть подвох?

Компания предлагает базовый образовательный курс для начинающих инвесторов. Программа бесплатна. Клиент получает первичную информацию:

- О долгосрочных стратегиях

- Формировании портфеля

- Защите от рисков

Предлагается 10 уроков (длительность каждого – 10 минут). После заключительного теста успешным специалистом стать невозможно. Основные знания инвесторы получают на практике, набивая шишки на собственных ошибках.

Видеообзор

Автор статьи

Читайте также: