Тинькофф банк налоговый резидент какой страны

Обновлено: 25.04.2024

Так сложилось, что в 2021 году я провел в России не больше 60 дней — с января по февраль. Остальное время пришлось провести за границей: 2,5 месяца — на Кипре, месяц — в Великобритании, два месяца — в Марокко, месяц — в Черногории, еще жил в странах Южной Азии. В этих странах я был либо в безвизовом режиме, либо по турвизе. В собственности или долгосрочной аренде никакого имущества там нет и не будет.

Основной источник доходов — зарплата в американской компании. В России пока плачу налог как самозанятый. Дополнительный доход — инвестиции у российского брокера. Детей и жены у меня нет, но в собственности есть квартира в РФ, дохода с нее я не получаю.

Вопрос: налоговым резидентом какой страны я являюсь? Я нахожусь в РФ менее 183 дней, а поправку про центр жизненных интересов пока никто не ввел. Значит, по закону я уже не налоговый резидент РФ. Но по законодательству других стран я тоже не могу претендовать на этот статус. Так что я совсем запутался.

С резидентством есть нюансы, но, скорее всего, вы правы: в этом году вы не будете резидентом РФ и не станете резидентом ни одной из перечисленных стран. 183 дня или полгода — это стандартный срок, в течение которого надо находиться в государстве, чтобы стать его резидентом. На Кипре есть правило 60 дней, но это не ваш случай.

Сразу скажу, резидент вы или нет — совершенно неважно для самозанятости. Так же считает Минфин. Закон увязывает возможность платить налог на профессиональный доход с наличием у человека гражданства РФ или любой страны ЕАЭС. И даже если самозанятый стал нерезидентом, он все равно может продолжать платить НПД, например, со сдачи квартиры. Но у вас другая ситуация.

Можно ли платить НПД в России, если работаешь за границей

Это значит, что место ведения деятельности у вас не в России, поэтому применять налог на профессиональный доход вы не можете. Для этого режима вы должны либо сами быть в России, либо здесь должны быть ваши заказчики.

Даже если во всех документах — договоре с американской компанией, актах и счетах на оплату — вы укажете, например, Санкт-Петербург, формально это не сработает. Если человек живет за границей и работает на иностранную фирму, его деятельность не может считаться деятельностью в РФ.

Не подпадает под самозанятость и ваш доход от инвестиций через российского брокера. Это доход от источников в РФ, который облагается НДФЛ. Но обычно за инвестора все делает брокер.

Еще один момент: профессиональный доход за год не может превышать 2 400 000 Р . Это в среднем 200 000 Р в месяц. Если ваш доход больше, самозанятость не вариант.

Самозанятость может пригодиться, только если вы сдаете квартиру в России.

В каком случае нерезиденты платят НДФЛ

Нерезиденты платят налог в России, когда источник их доходов, например компания-работодатель, тоже здесь. Вы не должны платить НДФЛ, если являетесь нерезидентом и получаете доход от источников за пределами РФ. Минфин с этим согласен.

На всякий случай предупрежу: налоговый резидент — это не просто человек, который с 1 января по 31 декабря находится в РФ 183 дня. Резидент должен именно на дату получения дохода пробыть в России не меньше 183 дней в течение 12 месяцев подряд.

Допустим, вы получили доход 15 января 2021 года. Посчитайте, сколько дней вы находились в РФ с 15 января 2020 года по 14 января 2021 года. Если 183 и больше, вы резидент. Если меньше — нерезидент. Окончательный статус определяют на 31 декабря каждого года.

Что будет, если продолжать платить НПД

Даже если вы продолжите платить налог на профессиональный доход, вам ничего не грозит. Да, формально это нарушение. Источник дохода находится за границей, вы сами — тоже. Оснований платить НПД нет. Но вы ведь можете вообще ничего не платить в российский бюджет, а платите. Наказать вас за это не получится.

Дело в том, что ни в налоговом кодексе, ни в кодексе об административных правонарушениях, ни тем более в уголовном кодексе нет подходящего состава правонарушения.

Могу предположить, что деньги от американской компании приходят на ваш счет в российском банке. И многие уверены, что налоговая мониторит такие поступления. Это не так.

Поступление денег на счет, открытый в российском банке, не значит, что у вас автоматически возник доход на территории РФ. Налоговые органы пока такое не контролируют. Банк может начать проверку по закону № 115-ФЗ , но ему достаточно показать контракт с заказчиком из США. Поэтому платить НПД только из-за того, что вы получаете деньги через российский банк, тоже бессмысленно.

Альтернатива самозанятости — ИП на УСН

На случай, если вы станете резидентом, например, в следующем году, есть подстраховка.

Сейчас вы платите налог для самозанятых 6%, так как работаете с организацией. Вы можете зарегистрировать ИП, с момента регистрации перейти на упрощенку и платить те же 6% с доходов. Раз в год сдадите декларацию и четыре раза в год заплатите налог. Еще надо вести книгу учета доходов и расходов, но это несложно.

Еще на УСН надо платить взносы, но они уменьшают налог, то есть в деньгах вы не потеряете. И в качестве бонуса получите страховой стаж, который в будущем даст право на пенсию в РФ.

Фиксированный платеж по взносам за 2022 год — 43 211 Р : на пенсионное страхование — 34 445 Р , на медицинское — 8766 Р . Плюс с доходов свыше 300 000 Р полагается заплатить дополнительный взнос 1%. При годовом доходе, например, 2 000 000 Р допвзнос составит 17 000 Р .

Что в итоге

Если можно на абсолютно законных основаниях не платить НДФЛ с доходов, полученных от американской компании, нет смысла быть самозанятым и платить 6% НПД. Этот статус пригодится, только если вы решите сдавать квартиру в России.

Доходы от американской компании при работе за границей под самозанятость не подпадают. Доход от инвестиций — тоже. С дохода от инвестиций брокер платит за вас НДФЛ.

Можно продолжить платить налог на самозанятых — вам за это ничего не будет. Но это нецелесообразно с точки зрения личных финансов. Счет в российском банке автоматически не обязывает к уплате НПД или НДФЛ.

Если станете резидентом РФ, перейдите на упрощенку 6%. По деньгам то же самое, что и самозанятость, но заодно идет пенсионный стаж.

Центр жизненных интересов, жена, дети и квартира могут иметь значение, если использовать соглашение об избежании двойного налогообложения. Эти соглашения применимы только к НДФЛ. Учитывая, что в РФ ваш доход НДФЛ не облагается и двойное налогообложение не возникает, применять соглашение нет необходимости.

Тэги: право, самозанятость, налоги Вопрос был задан 07.03.2021 и дополнен ответом эксперта 20.01.2022

"Но вы ведь можете вообще ничего не платить в российский бюджет, а платите. Наказать вас за это не получится."

Евгений, зато у чиновников страны, где автор проведет больше 183 дней может получиться)))

То есть можно переезжать из страны в страну каждые 2-3 месяца (за исключением США), и не платить нигде налогов, получая денежку на обычный счёт физлица в российском банке? Звучит слишком заманчиво!

Sendero, поэтому наравне со сроком пребывания у многих в стран в этом законе есть пункт о "центре жизненных интересов" - таковыми могут признавать наличие недвижимости или семьи в стране =)

Sendero, вроде у моряков схожая ситуация - фактически они не являются налоговыми резидентами ни одной страны и могут законно не платить налог на доход. Но это не точно, лучше у них спрашивать.

Секунду

Допустим, у меня доход условных 300к в месяц. Я живу в РФ и плачу с зп налоги как ИП.

Тут я закрываю ИП, компанию прошу переводить на счёт карты, а сам усиленно летаю по странам, меняя их раз в пару месяцев, а через полгода с небольшим возвращаюсь в РФ, и со спокойной душой могу не платить налоги?

И на вопрос "А где?" отвечать налоговой "А нигде"?

Игорь, компания плательщик не должна быть компанией в РФ.

А с продажей например FXUS у РФ брокера какой налог то платить если резидентство РФ потерять?

lloviendo, как нерезидент

Каков будет порядок, если работаешь на компанию в РФ, но становишься нерезидентном?

Go, налог 30 процентов

Есть практический вопрос, буду очень признателен, если ответите, уверен, он интересует не только меня.

Я -ИП на упрощенке, есть договор (IT) с иностранным (Польша) заказчиком на оказание услуг. Заказчик просит предоставить сертификат о российском резидентстве, но наша налоговая сможет его предоставить только после 3.07.22 (т.е. после фактического моего нахождения в стране 183 дня). Отсутствие такого сертификата по польским законам (со слов заказчика) налагаем на него обязанность снимать с меня подоходный налог (~20%) при оплате каждого счёта.

Вопрос: Какие документы могут послужить доказательством резидентства в данном случае? Можно ли как-то получать от налоговой подобный "сертификат" конкретно на дату выставления счёта (счетов) ? Какие в принципе есть варианты платить налоги только в РФ в данном случае?

Василий, не нужно ждать 03.07.2022, уже сейчас подайте заявление в свою инспекцию лично, по почте или в электронной форме через официальный сайт ФНС России (сервис "Подтвердить статус налогового резидента Российской Федерации"). К заявлению приложите документы о фактах и обстоятельствах, требующих подтверждения статуса налогоплательщика, например документы, подтверждающие право на получение доходов в Польше (п. п. 4, 5 Порядка, утв. Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@

Заявление, представленное в электронной форме, рассматривается в течение 10 календарных дней со дня его поступления. В случае подачи заявления лично или по почте срок рассмотрения заявления составляет 20 календарных дней.

Вам выдадут документ, подтверждающий статус налогового резидента РФ, за один календарный год (предшествующий дню представления заявления или текущий календарный год ).

Пояснения по заполнению - в самой форме, а также в информации на сайте ФНС России https://www.nalog.ru в разделе "Вопросы резидентства и международные сделки".

Анастасия, спасибо большое за быстрый и развёрнутый ответ!

Я, вероятно, до конца не улавливаю всех налоговых тонкостей, поэтому уточню:

Сертификат о том, что я являлся налоговым резидентом в 2021м году у меня на руках имеется, я его делал через сайт налоговой в октябре 2021 и отправлял контрагенту в Польшу. Контрагент руководствовался этим сертификатом и мои счета за 2021й год налогом не облагал.

Теперь случился январь 2022, я снова выставляю счета, но никакого документального подтверждения того, что я в январе-феврале-марте и т.д. до июля являюсь резидентом РФ предоставить не могу.

Инструкция на сайте ФНС говорит про "календарный год", но мне в данном случае, вероятно, нужен не он, а "12 месяцев предшествующих подаче заявления", чтобы в сертификате было указано, что на январь 2022 я продолжаю являться резидентом РФ.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Брокер Тинькофф Инвестиции, как и другие российские брокеры, выступает налоговым агентом. Большую часть налогов он удерживает со своих клиентов без их участия. Однако в некоторых ситуациях частным инвесторам придется самим отчитываться перед Федеральной налоговой службой, предоставлять декларации и вносить налоговые платежи. Обо всех особенностях налоговых платежей для инвесторов и трейдеров, которые торгуют через Тинькофф Инвестиции, расскажет специалист сервиса Бробанк.

Надо ли платить налог с доходов от торговли на бирже

По российскому законодательству доходы от инвестиций облагаются налогом по ставке 13%. Его надо заплатить в нескольких случаях:

- При получении дохода от продажи ценной бумаги, если она продана дороже, чем куплена.

- При поступлении дивидендов по акциям и купонов по облигациям.

- С дохода от продажи иностранной валюты на бирже, если она была куплена дешевле, чем продана.

Если размер прибыли по ценным бумагам, которая получена в 2021 году и последующие годы, превысит 5 млн рублей, налоговая ставка на сумму превышения составит 15%.

Например, в 2021 году вы получили прибыль 8 млн рублей. С суммы 5 млн * 13% = 650 тысяч , а с 3 млн * 15% = 450 тысяч. Итого за 2021 год вы заплатите 1,1 млн рублей налогов.

Брокер самостоятельно удержит этот налог при выводе денег со счета:

- если у вас открыт ИИС, то при его закрытии;

- если вы работаете с брокерским счетом, то в момент перевода денег на карту Тинькофф Black. При зачислении денег на дебетовую карту вам придет сумма уже без комиссий брокера Тинькофф, которые были удержаны при покупке и продаже актива. Если в отчетном году вы не будете выводить деньги ни разу, налог спишется по итогам календарного года.

Например, вы купили акцию за 4000 рублей и заплатили за сделку брокерскую комиссию по тарифу 0,3%. То есть 12 рублей. Через 4 месяца вы зафиксировали прибыль и продали эту же акцию за 6000 рублей. За сделку продажи брокер удержал комиссию по тому же тарифу в размере 18 рублей. Итоговая сумма налога по ставке 13% составит (6000 – 18 – 4000 – 12) * 13% = 256 рублей.

Обратите внимание, сумму удержанного налога вы увидите в перечне операций сразу при заключении сделки, но фактически она в тот момент списана не будет.

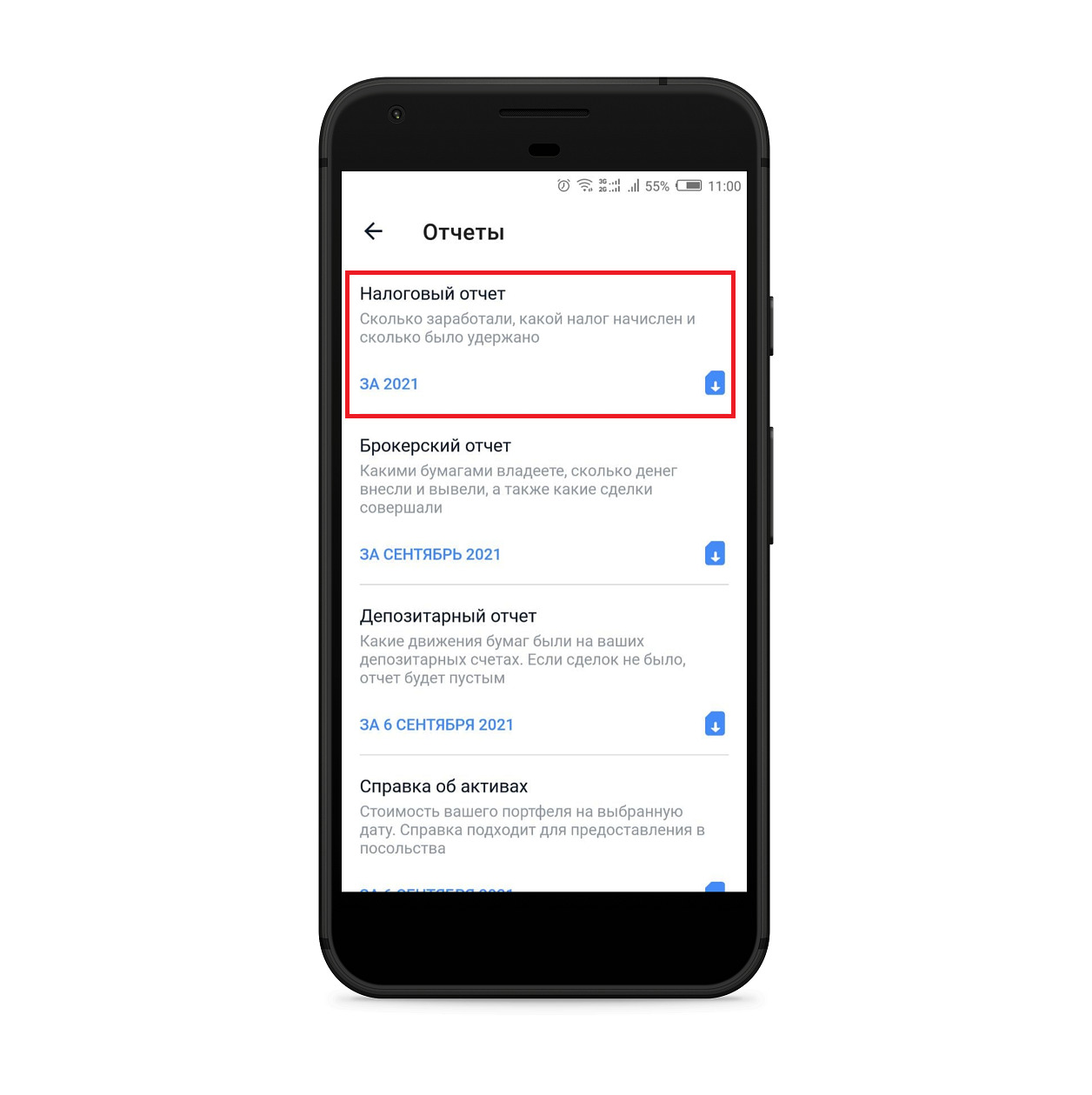

Как узнать размер налога

Если хотите узнать размер налога, который с вас удержат при выводе средств на карту или закрытии ИИС:

- Откройте мобильное приложение Тинькофф Инвестиции.

- Щелкните по значку шестеренка в правом углу главного экрана.

- Перейдите в раздел «Отчеты».

Также налоговый отчет можно получить в личном кабинете через официальный сайт:

- Откройте вкладку «Портфель».

- Нажмите на нужный брокерский счет или ИИС.

- Выберите поле «О счете».

- Скачайте налоговый отчет в формате Excel.

Обратите внимание, рост цены на акцию, еще не означает, что вам придется платить по ней налог. Для определения налогооблагаемой базы доход должен быть зафиксирован. То есть акция продана, а прибыль зачислена на брокерский счет или ИИС. Если вы покупаете бумаги для долгосрочного хранения и не проводите никаких сделок с ними, налога на доходы от разницы в цене покупки и продажи не будет.

Облагаются ли налогом дивиденды по акциям и купоны по облигациям

Доходы по дивидендам от акций и купонам с облигаций подлежат обязательному налогообложению, независимо от того получены они на брокерский счет или ИИС. Тинькофф брокер автоматически удерживает налог в размере 13%, если это прибыль от российских акций и облигаций и деньги были зачислены на брокерский счет.

Если дивиденды приходят от иностранной компании, налог удержат в той стране, в которую вы инвестируете. Однако здесь несколько нюансов:

- Налоговая ставка в стране эмитента может быть нулевой или меньше, чем в РФ. Тогда по российскому законодательству вы обязаны самостоятельно внести в ФНС разницу между налоговыми ставками.

- Если в иностранном государстве с вас удержали налогов больше, чем 13%, вы все равно должны отчитаться по сумме дивидендов, которые получены из-за рубежа. Сделать это можно с помощью декларации 3-НДФЛ.

Сумму налога от дивидендов российских компаний, которые приходят на ИИС, спишут автоматически при их зачислении на счет. Налог с купона по облигациям как в рублях, так и в валюте удержат при закрытии ИИС, если применяется вычет по типу А (налог на взнос). Если же вы выбрали вычет по типу Б (налог на доходы), тогда НДФЛ не спишут ни с рублевых, ни с валютных купонов по облигациям.

Будет ли налог, если акции проданы дешевле, чем куплены

Если вы продадите акции дешевле, чем их купили, у вас возникнет убыток. С таких сделок налог платить не нужно, если сделка проходила в рублях. Для валютных активов другое условие. Там берут во внимание курс валюты на дату покупки ценной бумаги и дату продажи. Если курсовая разница от продажи убыточной акции выше, это посчитают доходом и налог придется заплатить. Для определения налогооблагаемой базы все доходы инвестора переводятся в рубли по курсу Банка России на дату сделки.

Например, вы купили акцию в январе 2020 года за 100 долларов при курсе 62 рубля, а продали в августе за 90 долларов при курсе 73 рубля. В пересчете на рубли цена покупки 6200 рублей, а цена продажи 6570 рублей, то есть вы получили прибыль в размере 370 рублей. Из нее вычтут комиссию брокера, а с оставшейся суммы придется уплатить налог:

((90 * 73) – (90 * 0,3% * 73) – (100 * 62) – (100 * 0,3% * 73)) * 13% = 43 рубля

Размер налога округляется до целого числа. Если в значении получается 49 копеек округляют в меньшую сторону, если 50 – в большую.

Если иностранная акция продана дороже, чем куплена, но произошло падения курса валюты и при пересчете получается убыток, платить налог не нужно. Этот убыток и другие убытки, например, при продаже акций дешевле цены покупки, можно учесть при оплате налога в следующем отчетном периоде.

Обратите внимание, убыток – это зафиксированная величина. Если цена акции только падает, но вы ее не продаете – это не убыток. Впоследствии цена может подняться, и тогда вы получите прибыль, но ее также нужно зафиксировать, то есть продать актив и получить за него деньги на брокерский счет.

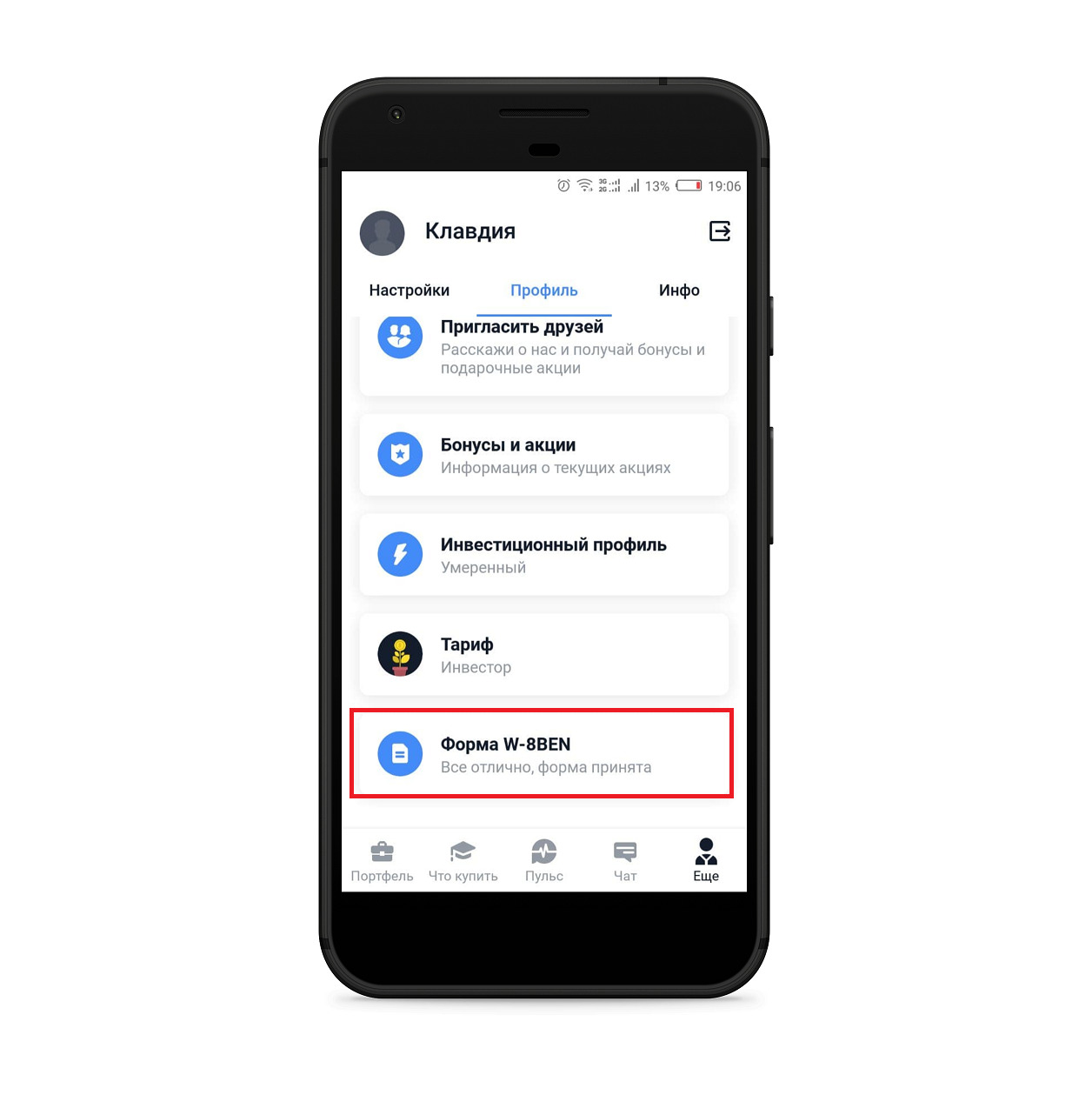

Как снизить налог с доходов от американских акций

Если вы инвестируете в американские ценные бумаги и получаете за это дивиденды, при их зачислении вам придет сумма с уже удержанным подоходным налогом. По законодательству США с вас спишут налог по ставке 30%. Но его размер можно снизить до 10%. Для этого подпишите форму W-8BEN и подтвердите, что вы не налоговый резидент США. Ставка 10% будет действовать как для брокерского счета, так и для ИИС, если они оба открыты у Тинькофф брокера. Если есть счета у других брокеров, у них придется отписывать документ повторно.

- В приложении Тинькофф Инвестиции в разделе «Настройки».

- В личном кабинете на сайте на вкладке «Еще» в разделе «Профиль».

После того как скачаете документ, распечатайте его и подпишите. Отсканируйте форму или сфотографируйте в хорошем качестве, а затем отошлите ее брокеру или загрузите в личный кабинет. Рассмотрение подписанного документа может занять от 1 до 30 дней. Это связано с тем, что форму проверяет не только Тинькофф, но и биржа.

Подписывать форму W-8BEN понадобится каждые три года. Если ваш налоговый статус для США поменяется раньше, уведомите брокера Тинькофф об этом.

Если форма принята, вы увидите уведомление в личном кабинете. С этого дня с вас будут списывать в США только 10%. Разницу 3% по налоговой ставке придется внести самостоятельно в российскую налоговую службу. Для этого подайте декларацию 3-НДФЛ. Все выплаты, которые идут в ФНС пересчитываются в рубли по курсу Банка России на дату операции.

Если вы не подписали форму W-8BEN до того, как с вас удержали налог 30% по дивидендам американской компании, брокер не компенсирует разницу. Сниженную ставку будут применять на все последующие выплаты, которые будут после даты утверждения документа брокером.

Форму W-8BEN подписывают только для снижения налоговой ставки при уплате НДФЛ с доходов, полученных в США. Она не распространяет свое действие на инвестиции в компании других государств.

Откуда брокер списывает налоги

Тинькофф брокер удерживает налоги с брокерского счета в рублях. Если на этом счете есть только валюта, нет рублей или их недостаточно для уплаты налогов, вам позвонят и оповестят об этом. Если деньги есть на дебетовой карте Тинькофф банка, их оттуда не спишут. Вам понадобится самостоятельно пополнить брокерский счет до конца января следующего года. Если вы этого не сделаете, то платить налоги придется самому. Заполнять или оформлять декларацию не потребуется. Тинькофф брокер подаст все документы. Останется только провести оплату в личном кабинете налогоплательщика.

Если у вас открыто несколько брокерских счетов, но вы ни с одного из них в течение года не выводили деньги на дебетовую карту, налоги спишут единой суммой за весь календарный год.

Как заплатить НДФЛ самому

Платить налог на доходы от инвестиций самостоятельно потребуется в нескольких случаях:

- вам поступили дивиденды по акциям иностранной компании, и возникла разница между налоговыми ставками РФ и той страны, куда вы инвестировали;

- вы получили доход от курсовой разницы при продаже валюты;

- у вас не было денег на счете на момент списания налога, поэтому брокер не смог его удержать в полном объеме.

В первом и во втором случае вы самостоятельно готовите и подаете декларацию 3-НДФЛ. В третьем за вас это сделает брокер.

Открыть личный кабинет налогоплательщика в ФНС можно тремя способами:

- Через учетную запись на портале Госуслуг.

- С помощью квалифицированной электронной подписи.

- В местном отделении Федеральной налоговой службы.

Мобильное приложение налогоплательщика доступно для скачивания на AppStore и Google Play.

Налоговую декларацию можно заполнить самому в личном кабинете налогоплательщика или обратиться в специализированные компании, которые помогают с подготовкой 3-НДФЛ. Если личного кабинета нет, подавать декларацию придется лично в свою ФНС.

Подсчет налога

Чтобы рассчитать налоговую базу учтите все суммы, с которых вы должны самостоятельно уплатить налог:

- разницу в налоговых ставках по дивидендам, полученным от зарубежных компаний;

- доход от курсовой разницы при сделках купли-продажи иностранной валюты.

И те, и другие доходы понадобится объединить и указать в одной налоговой декларации. Если есть право на имущественные и инвестиционные вычеты, они также должны быть в 3-НДФЛ.

Разница в налоговых ставках

Например, у вас 10 акций компании Coca-Cola, за которые вы в 2020 году получили 16,4 доллара дивидендов. Считать налог будем таким образом:

- Все суммы дивидендов пересчитаем в рубли по курсу Банка России на день поступления выплат на ваш брокерский счет. Официальный курс на дату можно посмотреть по этой ссылке.

Итого получено дивидендов на сумму 1193,385. При округлении до рубля получим сумму 1193.

- Высчитаем размер налога по ставке 13%. То есть 1193 * 13% = 155 рублей.

- Если у вас не подписана форма W-8BEN, и деньги на счет пришли уже за вычетом налога по ставке 30%, доплачивать в российскую налоговую ничего не придется. Но если форма подписана и утверждена брокером до поступления выплат, тогда в ФНС придется доплатить 3%. Это 36 рублей.

При подаче декларации вам нужно подтвердить, что в иностранном государстве уже был удержан налог по налоговой ставке той страны. Если такой документ не приложить к 3-НДФЛ, вам придется заплатить не разницу, а все 13% налога на доходы физического лица. Подтверждение можно заказать у брокера Тинькофф в мобильном приложении или личном кабинете инвестора. Это «Справка о доходах за пределами РФ».

Также понадобится уведомление о выплате дивидендов. Для этой цели подойдет отчет брокера. Его можно загрузить в мобильном приложении или в личном кабинете.

Все отчеты Тинькофф брокера приходят в электронном виде. При этом они подписаны ответственными лицами и заверены печатью, поэтому документы подходят для предоставления в ФНС.

Доходы от курсовой разницы

По сделкам покупки-продажи иностранной валюты брокер не выступает налоговым агентом, поэтому вам придется самостоятельно отчитываться по полученной прибыли и платить налог в ФНС. Для подачи декларации понадобятся отчеты брокера, в которых есть информация и о покупке, и о продаже иностранной валюты.

При уплате налога по сделкам купли-продажи валюты у вас есть право на налоговый вычет до 250 тысяч рублей в год. То есть если прибыль от таких операций не превышает 250 тысяч рублей, вы можете не платить налог.

Срок уплаты НДФЛ

Подавать 3-НДФЛ по доходам, полученным в 2020 году надо до конца апреля 2021 года, в 2021 году до 30 апреля 2022 года и так далее. В декларации должны быть учтены не только те доходы, с которых вы будете оплачивать разницу по налоговой ставке, но и те дивиденды, с которых уже был удержан налог за рубежом, даже если ставка в том государстве выше 13%. Платить ничего сверху не придется, но и разницу вам никто не компенсирует. Даже если доход поступил не на брокерский счет, а на ИИС, вы все равно обязаны о нем отчитаться перед налоговой.

Оплатить налог по доходам от инвестиционной деятельности нужно до 15 июля следующего года. В приложении банка Тинькофф вы можете внести сумма налога без комиссии. Для этого укажите размер налога и свой ИНН. Если не заплатить налог или не отчитаться о доходах, вас могут оштрафовать.

Обратите внимание, если торгуете на фондовой бирже через иностранного брокера, вам придется платить все налоги самостоятельно. Более подробно о том, какие льготы доступны инвесторам и как уменьшить налогооблагаемую базу, читайте в отдельной статье на сервисе Бробанка.

Эта обязанность есть у физических лиц — налоговых резидентов РФ, если они имеют счета в иностранных финансовых организациях, так как иностранный брокер или банк не являются налоговыми агентами в отношении доходов, поступивших на эти счета.

При этом о самом наличии счетов в иностранных финансовых организациях нужно предварительно сообщить в российские налоговые органы.

Налоговыми резидентами РФ признаются физические лица, которые фактически проводят на территории России 183 дня и более в календарном году. Если этот срок меньше, то физическое лицо признается налоговым нерезидентом РФ, и ему не нужно отчитываться о доходах по иностранным счетам перед налоговыми органами РФ. Но это потребуется сделать в соответствии с законодательством той страны, где такое физическое лицо является налоговым резидентом в соответствующем налоговом периоде.

Чтобы сообщить о доходах, полученных на иностранных счетах, нужно заполнить налоговую декларацию по форме 3-НДФЛ по итогам соответствующего календарного года.

Какие именно доходы нужно задекларировать?

Физические лица — налоговые резиденты РФ должны самостоятельно сообщать в российские налоговые органы обо всех доходах, полученных на счета у иностранных банков или брокеров. Вот примерный перечень таких доходов:

- доходы от продажи или погашения ценных бумаг;

- дивиденды;

- купоны;

- доходы от сдачи в аренду недвижимости либо от продажи недвижимости за пределами РФ;

- доходы в виде процентов по вкладам в иностранных банках.

Отличие иностранного брокера от российского с точки зрения налогообложения заключается в том, что российский брокер выступает налоговым агентом в отношении большинства доходов, поступивших на российский брокерский счет: он исчисляет, удерживает и перечисляет в бюджет РФ налог с таких доходов самостоятельно.

Но в случае поступления дохода на иностранный брокерский счет налогового агента нет, поэтому физическому лицу — налоговому резиденту РФ нужно самостоятельно указать доходы в декларации по форме 3-НДФЛ, а потом уплатить необходимую сумму налога в бюджет РФ.

Какие документы от иностранного брокера или банка нужны, чтобы задекларировать доход?

Точный комплект подтверждающих документов будет зависеть от того, какой именно доход был получен на иностранных счетах. Вот какие документы понадобятся при получении дохода от инвестиционной деятельности.

Отчет иностранного брокера по поступившим доходам за прошедший календарный год — этот документ отражает все поступившие за год доходы, которые нужно отразить в декларации. Отчет нужно приложить к декларации 3-НДФЛ, если вы указываете в ней доходы от реализации или погашения ценных бумаг, а также доход от дивидендов и купонов.

В отчете должна обязательно содержаться следующая информация:

- сумма дохода,

- дата поступления дохода,

- валюта дохода,

- указание природы самого дохода — то есть что это: дивиденды, купон и т. д.

- к какой ценной бумаге относится эта выплата.

Запросить этот документ можно у вашего иностранного брокера — обычно отчет доступен для скачивания в личном кабинете на сайте брокера.

Отчет брокера по расходам на приобретение ценных бумаг — этот документ подтверждает расходы, которые инвестор понес на покупку активов, от реализации которых впоследствии он получил доход. Сумму таких расходов можно будет вычесть из суммы дохода и тем самым уменьшить налогооблагаемую базу. При этом к расходам относятся брокерские и другие виды комиссий, уплаченные при покупке и продаже ценных бумаг.

Этот отчет нужно приложить к декларации 3-НДФЛ, если указываете в ней доход от реализации или погашения ценных бумаг.

Договор брокерского обслуживания — рекомендуем запросить его у вашего иностранного брокера и приложить к декларации 3-НДФЛ.

Важно: все документы от иностранного брокера или банка должны быть переведены на русский язык, а переводы нужно заверить у нотариуса.

Какая ставка налога на доход по иностранным счетам будет применяться в России?

Для налоговых резидентов РФ основная ставка налога составляет 13%. Она применяется в том числе и к доходам, поступившим на счета у иностранных брокеров или банков: при выплате дивидендов или купонов, а также при реализации или погашения ценных бумаг.

Вместе с тем 1 января 2021 года вступили в силу изменения в налоговом законодательстве РФ, в соответствии с которыми с дохода, превышающего 5 млн Р в год, нужно платить налог по повышенной ставке — 15%. Доходы меньше или равные 5 млн Р по-прежнему облагаются по ставке 13%. К доходам, полученным в 2020 году, повышенная ставка не применяется.

Как избежать двойного налогообложения?

Если при выплате дивидендов на счет у иностранного брокера налог на доход был уже удержан эмитентом, то в России можно зачесть сумму налога, удержанного в иностранном государстве, — если между Россией и этим иностранным государством (страной регистрации эмитента) заключено соглашение об избежании двойного налогообложения (СОИДН). Важно, чтобы это соглашение действовало в течение соответствующего отчетного периода.

При этом возможны две ситуации:

- Налог с дохода в виде дивидендов в иностранном государстве был удержан по ставке ниже, чем в России, — то есть меньше 13% (15%). В этом случае разницу нужно будет заплатить в бюджет РФ, предварительно заполнив декларацию 3-НДФЛ.

- Налог за рубежом был удержан по ставке равной или выше той, что действует в России. Тогда в РФ доплачивать налог не потребуется, но декларацию все равно подать нужно, указав в ней полученный доход. Вернуть переплату налога, удержанного за рубежом, не получится.

Важно: точные правила зачета налога, удержанного в иностранном государстве, определяются соответствующим СОИДН. А сам зачет производится только по решению налоговых органов России, когда они изучат декларацию 3-НДФЛ конкретного налогоплательщика.

Что будет, если вовремя не сообщить о доходах на иностранных счетах?

Если не отчитаться о своих доходах, сделать это с опозданием или просрочить уплату налога, Федеральная налоговая служба России может вас оштрафовать:

- если опоздали со сроком подачи декларации — штраф составит 5% от неуплаченного налога за каждый месяц опоздания, но не меньше 1000 Р и не больше 30% от неуплаченного налога — ст. 119 НК РФ;

- если не указали в декларации часть доходов — штраф составит 20% от неуплаченного налога, если налоговая не увидит в этом злого умысла. И 40%, если в налоговой посчитают, что вы скрыли доходы намеренно, — ст. 122 НК РФ;

- если не заплатили налог по декларации до 15 июля — со следующего дня налоговая начнет считать штрафные пени в размере 1/300 от ставки Центрального банка РФ за каждый день просрочки — ст. 75 НК РФ.

Крайняя дата для подачи декларации по форме 3-НДФЛ — 30 апреля года, следующего за отчетным. Например, декларацию за 2021 год нужно подать до 30 апреля 2022 года.

Крайняя дата для уплаты налога по декларации за соответствующий отчетный налоговый период — 15 июля года, следующего за отчетным. Например, по декларации за 2021 год налог нужно уплатить до 15 июля 2022 года.

В дополнение к этим требованиям на счета в иностранных финансовых организациях распространяются и требования валютного законодательства РФ. По ним нужно уведомлять налоговые органы России о наличии счетов в иностранных банках и у иностранных брокеров, а также о движении денежных средств по таким счетам.

За непредставление этих данных российским законодательством предусмотрены штрафы до 20 000 Р . Кроме того, операции по иностранным счетам, сведения о которых не были предоставлены российским налоговым органам, могут быть признаны незаконными, что влечет штраф в размере 75—100% от суммы каждой незаконной операции.

Главное требование — о них нужно поставить в известность налоговую инспекцию России.

С 1 января 2020 года вступили в силу поправки к федеральному закону «О валютном регулировании и валютном контроле». Теперь граждане России, а также те, кто проживает в стране на основании вида на жительство, должны уведомлять налоговые органы о своих счетах не только у иностранных банков, но и у иностранных брокеров, а именно:

- об открытии, закрытии или изменении реквизитов счетов (вкладов) в банках, расположенных в других странах;

- об открытии, закрытии, изменении реквизитов счетов (вкладов) в других зарубежных организациях финансового рынка за пределами РФ (в кредитных организациях, у профессиональных участников рынка ценных бумаг и др.).

Если счет у иностранного брокера был открыт или изменен до 1 января 2020 года, отчитываться не нужно.

Кто должен отчитываться об иностранных счетах?

Все граждане России и иностранцы с российским видом на жительство, если и те и другие проживают в России больше 183 дней в году. Если этот срок меньше, можно не отчитываться об открытии или изменении счета в иностранных банках и финансовых организациях.

Нюансы есть и для отчетов о движении средств по иностранным счетам. Обычно эти данные нужно подавать в налоговую в срок до 1 июня года, следующего за отчетным. Но можно этого не делать, если одновременно соблюдаются два условия:

- Организация финансового рынка, в которой у вас открыт счет, находится в одной из стран ЕАЭС или в государстве, с которым Россия автоматически обменивается финансовой информацией. Суммарно это 79 стран: например, Австралия, Бразилия, Испания, Кипр, Швейцария. Обратите внимание, что США в этот перечень не входят.

- Общая сумма, зачисленная или списанная за отчетный год не превышает 600 000 Р или их эквивалент в иностранной валюте. А также если деньги со счета не списывались и остаток на счете не превышает 600 000 Р или их эквивалент в иностранной валюте.

Когда ФНС ждет информацию об иностранных счетах?

Если вы открыли или закрыли иностранный счет либо изменили его реквизиты, об этом нужно отчитаться в течение одного месяца.

Отчитываться о движении средств по счету нужно до 1 июня следующего календарного года. То есть отчет о движении средств по иностранному счету за 2020 год нужно подать до 1 июня 2021 года.

Как уведомлять налоговую?

Потребуется скачать специальную форму, потому что заполнить эти данные онлайн в личном кабинете налогоплательщика на сайте ФНС пока нельзя.

Что будет, если не сообщить налоговой об иностранном счете?

Если вовремя не подать уведомление об открытии или закрытии иностранного счета, а также об изменении его реквизитов, налоговая может начислить штраф на сумму 1000—1500 Р . Такой же штраф установлен за подачу уведомления по не установленной форме.

Если скрыть эту информацию совсем, штраф возрастает до 4000—5000 Р .

О движении средств тоже лучше сообщать вовремя. За опоздание с подачей отчета не более чем на 10 дней могут назначить штраф на сумму 300—500 Р , при опоздании от 10 до 30 дней штраф составит 1000—1500 Р , если этот срок превысит 30 дней, штраф составит 2500—3000 Р .

Российские брокеры не являются налоговыми агентами по дивидендам от иностранных ценных бумаг. Поэтому вам придется самостоятельно рассчитать и заплатить налог с таких дивидендов в пользу Российской Федерации по ставке 13%.

Эти требования касаются всех налоговых резидентов РФ: не только граждан России, но и иностранцев, проживающих в стране не менее 183 дней в году.

Как происходит зачет уже списанного налога?

В России можно зачесть сумму налога по дивидендам, уже удержанную в иностранном государстве, если между Россией и этим иностранным государством заключено соглашение об избежании двойного налогообложения (СОИДН) — и оно действовало в течение отчетного периода.

При этом возможны две ситуации:

- Налог с дохода в виде дивидендов в иностранном государстве был удержан по ставке менее чем 13% — в этом случае разницу нужно заплатить в пользу России.

- Налог за рубежом был удержан по ставке равной 13% или выше — тогда в России доплачивать налог не требуется. Однако вернуть переплату налога, удержанного за рубежом, нельзя.

Правила зачета налога, удержанного в иностранном государстве, определяется соответствующим СОИДН. Чтобы произвести зачет налога, нужно подать декларацию 3-НДФЛ и приложить к ней документы, подтверждающие сумму налога, удержанного в иностранном государстве. Если такие документы на иностранном языке, их нужно будет перевести на русский и заверить перевод нотариально.

Как узнать ставку налога на дивиденды в иностранном государстве?

Разберем это на примере дивидендов от иностранной компании «X»:

Вместе с налоговой декларацией по форме 3-НДФЛ нужно приложить документы, подтверждающие получение дивидендов и удержание налога с них в иностранном государстве. Например, такими документами могут быть брокерский отчет, справка о доходах за пределами РФ и справка по форме 1042-S для американских бумаг.

Декларацию нужно подать до 30 апреля года, следующего за отчетным. А заплатить налог с дивидендов по иностранным ценным бумагам нужно до 15 июля года, следующего за отчетным.

Как узнать ставку налога по дивидендам от американских акций?

В США ставка налога на дивиденды по акциям составляет 30% — то есть в большинстве случаев вам не придется доплачивать налог в пользу России. Но есть несколько исключений.

Подписана форма W-8BEN — она подтверждает, что вы не являетесь налоговым резидентом США, поэтому ставка налога на дивиденды для вас будет ниже: 10% вместо стандартных 30%. Но в этом случае еще 3% нужно будет заплатить в пользу России, подав налоговую декларацию 3-НДФЛ.

Не подписана форма W-8BEN либо истек срок ее действия — форма действует три года, далее нужно будет подписать его заново. Также стоит учитывать, что после подписания форму должны рассмотреть и принять, что занимает время. Если это произошло уже после закрытия реестра акционеров, в очередную выплату дивидендов с вас автоматически спишут налог по стандартной ставке в 30%.

Акции входят в специальную категорию — на которую не действует форма W-8BEN:

Автор статьи

Читайте также:

- Как получить деньги в тинькофф инвестиции за обучение

- Как мариновать острый перец на зиму в банках простой рецепт в домашних условиях

- Как оплатить налог на транспорт в казахстане через интернет халык банк

- Арендный бизнес 2 пао сбербанк когда появится в сбер инвестор

- Что такое банк обществознание 8 класс