Что означают цифры на карте тинькофф

Обновлено: 02.05.2024

Несмотря на массовое распространение карточных продуктов, подавляющее число граждан до сих пор не видит разницы между Расчетным счетом и Номером карточки. Поэтому важно понять, чем они отличаются друг от друга, для чего используются, а также можно ли узнать свой расчетный счет в Тинькофф по номеру карты и многое другое.

Отличия между Номером карты и номером Расчетного счета

Пластиковая карта используется в качестве инструмента, который позволяет удаленно осуществлять различные операции с банковским счетом, а именно:

- Оплата покупок безналичным способом;

- Перечисление финансовых средств физическим лицам;

- Оплата услуг компаний;

- Совершение платежей через интернет;

- Снятие наличных и так далее.

Все вышеприведенные процедуры могут быть осуществлены по реквизитам банковской карточки:

- В случае онлайн использования для этого учитывается номер, код, а также дата действия (информация располагается непосредственно на пластиковой карточке);

- Для осуществления оплаты через платежные терминалы в банкомате или магазинах применяется магнитная лента или wi-fi чип.

К каждой новой карте осуществляется открытие расчетного счета, которому присваивается определенный уникальный номер.

Счет карточки от банка Тинькофф необходим для выполнения множества банковских операций, которые невозможно осуществить исключительно по реквизитам карточки.

Важно помнить о том, что карточный и расчетный счета, по сути, являются одним и тем же (единый баланс), а разные номера присваиваются им из-за особенностей продуктов.

Так, банковская карта имеет 16 цифр, которые несут в себе такие сведения:

- Платежная система (MasterCard, VISA);

- Банк-эмитент;

- Тип карточки (кредитная, либо расчетная);

- Валюта текущего счета;

- Регион выпуска;

- Счет;

- Проверочное число.

Если говорить о том, как выглядит р/счет, то он представляет собой комбинацию двух десятков цифр:

- Первые пять знаков указывают на балансовый номер банка (первый и второй порядок);

- 6-9 цифры обозначают валюту;

- Девятая цифра: контрольная;

- 10-13 цифры являются код подразделения банковской организации, в котором было осуществлено открытие счета;

- Последние семь цифр являются внутренним номером Лицевого счета определенного пользователя Тинькофф.

Немаловажным отличием между данными параметрами является то, что предусмотрена возможность изменения.

К текущему счету одновременно может быть привязано несколько карточек, причем номер всегда будет оставаться прежним. Карта же обладает ограниченным сроком действия, по завершении которого в обязательном порядке будет выдан новый продукт (в том числе, если карточка будет утрачена или испорчена), которому присваиваются другие параметры. Новая пластиковая карта привязывается к тому же счету.

Применять средства с последнего (получение наличных, осуществление платежей и перечисление средств) можно в любое удобное время. Это оказывается возможным даже в том случае, когда отсутствует пластик (исключительно через отделение).

Как узнать реквизиты и сведения о расчетном счете карты

На данный момент имеется множество способов, как узнать расчетный счет карты Тинькофф. Поскольку у данной финансово-кредитной организации не предусмотрены отделения, она действует как Онлайн банк, а потому возможность обратиться в офис за получением подробной информации просто не предусмотрена.

Однако такая возможность имеется у жителей Москвы, которые могут обратиться в головной офис банковской организации.

Но даже в таком случае специалисты Тинькофф скорее всего предоставят разве что консультацию с пояснением того, как можно узнать нужную информацию по банковским продуктам.

Узнать ваш текущий расчетный счет в Тинькофф можно с помощью следующих 3 способов:

| № | Способ |

|---|---|

| 1 | Онлайн через Интернет банк или Приложение |

| 2 | Договор |

| 3 | Звонок в банк |

Ниже подробнее по каждому из способов.

Онлайн через Интернет банк или Приложение

Поскольку финансово-кредитная организация Тинькофф является онлайн-банком, для клиентов была предусмотрена возможность осуществления всех операций посредством интернет-сервиса.

Пароли для осуществления входа устанавливаются при прохождении регистрационной процедуры в сервисе. Через Кабинет пользователи могут увидеть все банковские карты Тинькофф.

В приложении банка для мобильного телефона это также делается в пару кликов, необходимо только иметь само приложение установленное на ваш гаджет.

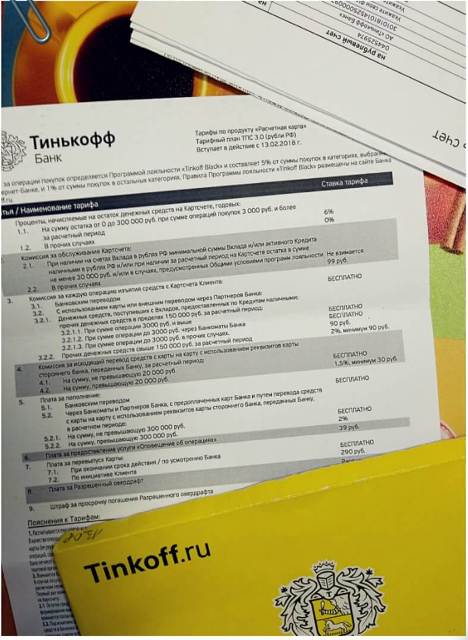

Договор

При выдаче пластиковой карточки и предоставлении подписи клиенту выдается экземпляр соглашения с банковской организацией. В данной документации описывается выданный продукт, правила использования, а также условия.

Номер текущего счета, к которому выдается карточка Тинькофф, фигурирует на первой странице.

Звонок в банк

Также клиенты банка могут позвонить на горячую линию для того, чтобы сотрудник озвучил их расчетный счет. Для предоставления данной услуги оператору Тинькофф должен удостовериться в том, что его собеседником является именно владелец счета.

С этой целью он попросит предоставить реквизиты карточки, данные из паспорта, номер договора и другую информацию, которая потребуется для удостоверения личности.

Скорее всего, оператор пояснит, каким образом можно будет самостоятельно узнать необходимые сведения о счете.

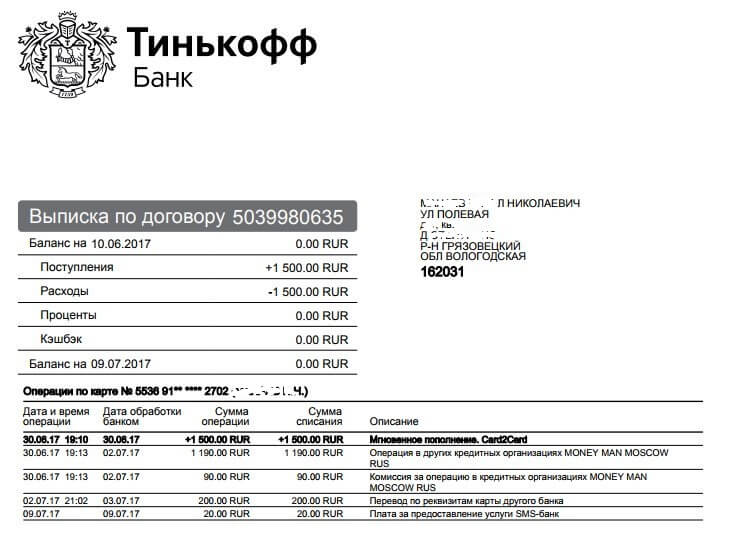

Информация в Выписке по счету

Каждый месяц финансово-кредитная организация осуществляет отправку выписки по выбранному способу (как правило, по электронной почте).

Здесь указываются все процессы, которые осуществляются на счету в течение календарного месяца. В выписке по счету мы можем узнать только номер Договора и частично номер карты.

Номера расчетного счета карты в Выписке мы не найдем.

Можно ли посмотреть реквизиты будущей карты?

Финансово-кредитная организация предусмотрела возможность просмотреть реквизиты карты до того, как она будет получена. Это можно сделать через мобильное приложение или личный кабинет, зайдя в раздел с реквизитами.

В каких ситуациях могут потребоваться реквизиты карты или счета?

Выяснив номер расчетного счета карты Тинькофф, будет очень кстати записать его в блокнот, чтобы воспользоваться в нужный момент. Стоит заблаговременно узнать его, так как с его помощью можно будет осуществлять международный перевод. Помимо этого он может пригодиться в следующих ситуациях:

- Для оплаты коммунальных услуг с текущего счета;

- Платежи, предназначенные для юридических лиц;

- Перечисление зарплаты с расчетного счета работодателя.

Само собой, подавляющее число данных транзакций может быть осуществлено с карточки Тинькофф по удаленным ресурсам, однако бывают ситуации, когда отсутствует возможность ими воспользоваться и необходимо узнать свой расчетный счет карты Тинькофф.

Заключение

Банковская карточка привязана к расчетному счету, обладающему собственными реквизитами, которые необходимы для осуществления переводов международного формата и прочих процедур. Вариантов, где посмотреть расчетный счет карты Тинькофф, более чем достаточно: мобильный и интернет-банкинг, договор на обслуживание, телефон горячей линии, а также в выписке мы можем найти номер договора и частично номер карты.

Все мы хотя бы раз оплачивали что-то через интернет. И в большинстве случаев, указывая реквизиты карты, мы вводили три цифры с обратной стороны карты. Вообще говоря, там не три, а больше :) Как на картинке, например. Там вы видите семь цифр. Просто первые четыре цифры повторяют последние четыре цифры номера (PAN) карты. Да, все просто. Это для удобства ввода и проверки.

А последние три цифры (на картинке обведены красным) - это как раз CVV2/CVC2 значение. Переводится как Card Verification Value 2 (значение проверки карты - 2) или Card Verification Code 2 (Код проверки карты - 2). Первое название используется в МПС VISA, второе название - в MasterCard. А вычисляются они одинаково абсолютно, алгоритм один, назвали почему-то по-разному. Так все через дробь и пишут.

О CVV я уже чуть-чуть рассказывал , сейчас еще раз напомню, что это. Кстати, я подумываю сделать пост, в котором красочно, возможно, с анимацией, а главное - в картинках, наглядно, и как можно менее занудно описан алгоритм шифрования 3DES, который используется в вычислении CVV, PVV, а так же во многих других местах в процессинге. Да и не только. Работа эта довольно объемная, но никакой практической ценности не имеет. Впрочем, как и многое другое в этой жизни. Поэтому я прошу вас поддержать меня в этом намерении. Если будет заметное количество лайков у этого поста и прочих серотонин-стимулирующих событий (вроде увеличения подписчиков), то решимость сделать этот материал у меня возрастет настолько, что я достану старые заготовки и действительно займусь :)

Так вот, CVV. Card Verification Value (Card Verification Code). Точнее, CVV2/CVC2. Цифра 2 говорит о том, что где-то есть и "номер один". И это действительно так, на магнитной дорожке карты, а так же на чипе микропроцессорной карты есть значение CVV, без номера. Оно играет роль как бы цифровой подписи нескольких значений, связанных с картой. А именно:

- PAN (номер карты)

- Expiration Date (срок действия карты)

- Service Code (код обслуживания), состояший из трех цифр, указывающих:

- Тип и применимость карты (чиповая/магнитная, разрешены ли международные операции)

- Нужно ли обрабатывать транзакции в on-line режиме

- Ограничения на карту: нужен ли PIN, можно ли снимать деньги или только оплачивать в POS-терминалах и т.д.

Все эти значения (PAN, ExpDate и Service Code) определенным образом смешиваются и шифруются специальным секретным ключом банка. Получается длинная строка в шестнадцатеричном виде. Из нее выписывают первые три цифры (а там еще могут быть и буквы, от A до F, ведь это шестнадцатеричное число). Эти три цифры и есть CVV (CVC). Их записывают на магнитную полосу или в Track 2 Equivalent Data тэг в чипе карты. Эти данные служат для проверки данных карты при проведении операции по карте.

А CVV2/CVC2 используются в ситуации, когда карта не присутствует. Card Not Present. Странно, да? Да нет, все просто. Сидите вы за компьютером и хотите оплатить что-то. В компьютер карту не вставишь (а если и есть считыватель карт, то нет соответствующего софта и договора с банком-эквайером), поэтому данные карты вводятся руками, а не читаются с самой карты. Именно это подразумевается, когда говорят, что карта не присутствует. И кстати да, у вас эти данные могут быть на бумажечке рядышком, саму карту иметь не обязательно. Поэтому кстати, существует такая вещь, как виртуальная карта. Большинство банков предлагает такую услугу. Нужна она потому, что ее легко контроллировать: легко закрыть или ограничить, не стесняя обычную карту. Виртуальная карта существует только в БД банка и в вашем блокноте (файле).

На магнитную полосу (и в чип) эти данные (CVV2/CVC2) не записывают.

А вычисляется CVV2/CVC2 точно так же, как и CVV/CVC, но есть два отличия. Первое - код обслуживания ставится равным "000". Это бессмысленная цифра с т.зр. спецификации. Специально, чтобы никто не мог использовать это значение для записи на магнитную полосу поддельной карты. Ну и шифрование выполняется другим ключом, специально предназначенном для CVV2/CVC2.

Издатель карты (банк-эмитент) может проверить правильность ввода точно так же, как и с CVV/CVC - он повторяет вычисления, применяя ключ, который хранится у него в секрете. И если получается тот же результат - данные валидны.

Но украсть это значение несложно. Три цифры легко подглядеть и запомнить. Поэтому сейчас применяются дополнительные технологии, обеспечивающие безопасность интернет-платежей. Об этом вскоре планирую написать.

Подписывайтесь на канал в Яндекс.Дзен и Telegram ! У меня еще много интересного материала!

Один из ключевых реквизитов любой банковской карты — ее номер. В зависимости от типа карты номер может состоять из 15-19 цифр. Хотя самый распространенный вариант — 16 цифр, четыре группы по четыре цифры. Номер карты, как правило, выгравирован, поэтому его легко различить. Однако при сильном износе карты к концу срока ее действия может оказаться, что в один прекрасный момент вы не можете разобрать все или некоторые цифры. Как узнать номер карты, если на ней стерлись цифры — вариантов, на самом деле, не так уж и много.

Как быть, если номер карты стерся — как его узнать

Советуем начать с детского способа, который вполне может сработать. Помните, как мы клали на монетку лист бумаги и штриховали ее карандашом, после чего изображение с монетки проявлялось на листе? Возможно, в вашем случае это сработает и поможет узнать полустершийся номер.

Номер банковской карты выгравирован на ней, и эта гравировка достаточно явная. Даже при сильном износе карты гравировка, вероятнее всего, сохранилась хотя бы частично. Вероятно, вы не можете прочитать номер карты, поскольку вас дезориентирует цветное изображение на ней.

Положите карту на стол лицевой стороной вверх, сверху поместите лист бумаги. Взяв в руки карандаш, заштрихуйте на листе область, под которой находится карта. Практически наверняка проявится и номер, и другая выгравированная информация — срок действия карты, ваше имя и т.д.

Если износ карты такой, что этот способ не помогает, попробуйте перевернуть карточку обратной стороной и проделать тот же трюк.

Дело в том, что гравировка выполнена таким образом, что с обратной стороны карты она также присутствует в виде своеобразных “ямок”. Вероятность, что эти “ямки” сохранились даже при сильном износе карты, очень высока.

Если изображение проявилось, удобнее всего будет читать его перед зеркалом. В зеркальном отражении вы увидите номер так, как если бы смотрели на лицевую сторону банковской карты.

Если такой вариант не помог или вы вообще не имеете при себе карту, а вам нужен ее номер, придется прибегать к другим способам.

Полезная информация

Первые цифры банковских карт

Все цифры на карте имеют свое значение. Первые 6 цифр являются банковским идентификатором. БИН присваивается определенному виду карт конкретного банковского учреждения. Банковский идентификатор, прежде всего, позволяет узнать вид используемой платежной системы.

Банковский идентификационный номер (БИН) — часть номера, расположенного на пластиковой карте. Используется для идентификации банка в рамках карточной платежной системы при авторизации, процессинге и клиринге.

Первые 6 цифр являются банковским идентификатором

Согласно банковским стандартам, первая цифра считается указателем принадлежности к таким платежным системам:

- цифра 3 – JCB Intenational;

- цифра 3 – American Express;

- цифра 3, 5, 6 – Maestro;

- цифра 4 – Visa;

- цифра 5 – MasterCard;

- цифра 6 – China UnionPay;

- цифра 7 – универсальная электронная карта.

2, 3 и 4 цифры в номере обозначают номер банка, который выпустил пластиковую карту. 5 и 6 дают дополнительную информацию об этой кредитной организации. Все вместе первые шесть цифр в номере карты — это так называемый банковский идентификатор или БИН.

Первая цифра банковской карты

Номер карты состоит, как правило, из 16 цифр, разделённых на 4 блока по 4 цифры, и является номером доступа к банковскому счёту владельца карты. Каждая цифра из номера на карте имеет своё, конкретное значение.

Первые 6 цифр — это банковский идентификатор эмитента (банка), выпустившего карту (БИН карты), который конкретная платежная система присваивает конкретному банку под конкретный тип карт. По БИН-у можно определить платежную систему и тип карты в рамках этой платежной системы, а первая цифра из шести, всегда показывает принадлежность к определённой платёжной системе.

Какую платежную систему указывает первая цифра банковской карты:

- платежная система Мир: — 2;

- платежная система VISA: 4;

- платежная система American Express: 3;

- платежная система MasterCard: 5;

- платежная система Maestro :-3, 5 или 6;

- платежная система JCB International :3;

- платежная система China UnionPay: 6;

- платежная система УЭК : 7.

Первые 4 цифры банковской карты

Первые шесть цифр идентифицируют представителя карты

Номер карты состоит, как правило, из 16 цифр, разделённых на 4 блока по 4 цифры, и является номером доступа к банковскому счёту владельца карты. Каждая цифра из номера на карте имеет своё, конкретное значение.

Первые шесть цифр идентифицируют представителя карты: Visa — 4XXXXX, Mastercard — 51XXXX до 55XXXX, Discover — 6011XX, 644XXX, 65XXXX, Amex — 34XXXX и 37XXXX. Первые четыре цифры банковской карты указывают на платежную систему выпустившую карту, статус карточки (Platinum, Gold, Travel, World, Standard). Страну, в которой её выпустили. Валюту, которая хранится на счёте.

Иногда номер карты на поверхности банковской карты не указывается, но есть первые 4 цифры. Эти 4 цифры обычно указываются под первой группой цифр номера карты, наносятся типографским способом и обозначают четырехзначный BIN (BASE Identification Number — базовый идентификационный номер), который повторяет первую группу цифр номера карты. При отсутствии на карте номера, только он укажет, к какой системе относится карта.

Первые 6 цифр банковской карты

Стандартный номер карты состоит из 16 цифр. Он уникален для конкретного банка и определенной платежной системы. Номера либо выдавливают (эмбоссируют), или наносят краской. Первое дороже, но надежнее: выдавленные цифры не стираются от частого использования. Первые 6 цифр в номере – банковский идентификационный номер (БИН) эмитента (банка, который выпустил карту).

Первая цифра определяет платежную систему — Мир, American Express, JCB International, VISA, MasterCard, Maestro, China UnionPay, УЭК. Банки используют определенные комбинации первых цифр для разных карт. Например, номера «Пенсионной карты МИР» и «МИР Сбербанка России» начинаются с 22, дебетовая карта «Аэрофлот» (Visa Gold и Visa Classic) Сбербанка или Visa Classic – с 4276.

В цифровом номере пластиковой карты первые 6 цифр – это так называемый банковский идентификационный номер, указывающий тип платёжной системы, в которой обслуживается карта, и тип карты внутри этой системы.

Первые четыре цифры банковской карты

Банковская карта — это пластиковая карта размером с визитку или абонемент в спортзал. Каждая карта привязана к определенному счету в банке и имеет свой уникальный номер.

Первая цифра в номере банковской карты указывает на отрасль экономики, которая выпустила данную карту: наиболее популярные системы — это Visa (соответствует цифре 4 “финансовые организации, банки”) и Mastercard/ Maestro (цифры 5 или 6 “финансовые организации, банки, торговля, банковская сфера”).

Фактически цифровой код – это и есть сам номер пластиковой карты. Обычно он состоит из 16 цифр. Последовательность цифр определяется стандартами SWIFT. SWIFT, или как полностью расшифровывается эта аббревиатура Society for Worldwide Interbank Financial Telecommunications, является сообществом всемирных межбанковских финансовых телекоммуникаций.

Первые 4 цифры в номере это краткое название банка остальные –указание на страну регион и при необходимости конкретное подразделение финансового института

Первые 4 цифры в номере SWIFT – это краткое название банка, остальные – указание на страну, регион и при необходимости конкретное подразделение финансового института. Например, первые цифры 2208 указывают на принадлежность карты российской платежной системе «Мир». Банк «РОССИЯ» выпускает классические, премиальные или дебетовые платежные карты «Мир», в зависимости от предпочтений клиентов.

Также в России существует внутренняя система идентификации банков. Вы наверняка слышали аббревиатуру БИК. БИК расшифровывается как Банковский Идентификационный Код. Фактически это внутрироссийский аналог системы SWIFT.

БИК состоит из 9 цифр, которые тоже подчинены строгому порядку. Первые 2 цифры – это код Российской Федерации. Поэтому БИК всегда начинается с цифр 04. 3-я и 4-я цифры – это код региона, где расположен соответствующий офис банка. Если речь идёт об отделении банка за границей России, то используются цифры 00.

Остальные цифры в номере карты — индивидуальный номер счета: в нем зашифрован и код валюты, и филиал банка, и вид банковского продукта (карты). Для исключения повторов в номерах счетов предназначена последняя цифра — проверочное число карты. Есть и еще 4 цифры – они содержатся в ПИН-коде карты, своеобразном пароле, который вы вводите на клавиатуре банкомата или на платёжном терминале.

Полезная информация

Обратная сторона банковской карты

На оборотной стороне карты содержится очень важная информация. Магнитная полоса на оборотной стороне карты(как и чип) содержит информацию о карте и ее держателе. С ней нужно быть внимательнее — карта может размагнититься, если неправильно ее хранить. Карту нельзя нагревать или оставлять рядом с работающими электроприборами.

Так же на оборотной стороне платежной карты расположена полоса для образца подписи ее держателя. Распишитесь на карте, когда получите ее, без подписи держателя карта недействительна. Некоторые карты выпускаются без полосы для подписи.

На оборотной стороне карты содержится очень важная информация

На оборотной стороне карты находится код проверки подлинности (CVV (Card Verification Value) или CVC (Card Validation Code) ) — аббревиатура зависит от платежной системы, в рамках которой выпущена карта. Благодаря такому коду можно совершать покупки через интернет с большей безопасностью.

Еще на оборотной стороне карты указаны номер телефона банка, выдавшего карту, и его адрес. По указанному на карте номеру телефона нужно обращаться в банк, если вы, к примеру, потеряете карту и ее придется срочно заблокировать.

Номер на обратной стороне банковской карты

Для расчёта пластиковой картой в сети иногда требуется применение CVV2/ CVC2/ CID, то есть кода банковской карты( номер на обратной стороне банковской карты). Что же такое номер на обратной стороне банковской карты и где он применяется.

Номер на обратной стороне банковской карты это основной реквизит без которого невозможно совершить платежи в интернете. Каждая платёжная система, которая выпускает банковские карты, имеет собственное название кода карты, кроме карт Maestro, которые кода не имеют.

Ведущие платежные системы, работающие на Российском рынке имеют следующие коды банковских карт ( номер на обратной стороне карты):

- у платёжной системы VISA — код CVV2 (полное название — Card Verification Value 2);

- у платёжной системы MasterCard — код CVC2 (полное название — Card Verification Code 2);

- у системы American Express – код CID (полное название — Card Identification);

- у платёжной системы МИР — код по технологии МирАкцепт (MirAccept).

А если на обратной стороне банковской карте нет кода это может означать, что такая карта изначально не предназначена для проведения платежей в интернете. В таком случае для проведения платежей в интернете надо оформить другую карту.

Код на обратной стороне банковской карты

Код на обратной стороне банковской карты это дополнительный код нанесенный на вашу дебетовую или кредитную карту

Код проверки подлинности карты (или код CVC*) — это дополнительный код, нанесенный на вашу дебетовую или кредитную карту. Для большинства карт (Visa, MasterCard, банковские карты и т. д.) это последние три цифры числа, напечатанного в поле подписи на обратной стороне карты. Для карт American Express (AMEX) это, как правило, четырехзначный код на лицевой стороне карты.

Так как для нанесения этого кода на карту не используется рельефная печать (в отличие от номера карты), он не отпечатывается на бумажных чеках и поэтому вряд ли может быть известен кому-либо, кроме владельца карты.

При использовании кредитной карты для оплаты продуктов и услуг Skype в целях безопасности вы должны также указывать код проверки ее подлинности. Все вводимые вами данные передаются по безопасному соединению, использующему протокол SSL.

Разные эмитенты используют разные названия для этого кода. Вам этот код может быть известен под одним из следующих названий: «код проверки подлинности карты» (Card Verification Value, CVV), «защитный код карты» (Card Security Code) или «личный код безопасности» (Personal Security Code).

Три цифры с обратной стороны банковской карты

Три цифры кода на обратной стороне карты – часть конфиденциальных реквизитов карты, ваша с банком тайна! Три цифры на обратной стороне карты – это трехзначный код безопасности, который также известен как код CVV2/CVC2.

Три цифры с обратной стороны карты – то, что стремятся узнать платежные мошенники. Чтобы понять, зачем им эти данные, надо вспомнить, для чего эти цифры используются держателем карты.

Для чего нужны три цифры с обратной стороны:

- совершения денежных переводов в Интернет;

- совершения платежей в Интернет, в том числе, пополнения мобильного телефона;

- совершения покупок в Интернет.

Во всех перечисленных случаях держатель карты заполняет стандартную платежную форму. При этом веб-сервис требует подтверждения операции с картой путем введения трехзначного кода безопасности. Что будет, если код безопасности станет известен мошеннику? Это, вместе с другими данными карты (номером карты и сроком ее действия) предоставит мошеннику доступ к вашему счету и вашим деньгам!

Подпись на обратной стороне банковской карты

На основании правил платежных систем VISA и Mastercard подпись на карте должна быть

На основании правил платежных систем VISA и Mastercard ,подпись на карте должна быть. И ставится она должна обязательно в банке при получении самой карты. Этот момент должен контролировать сотрудник банка, который и выдает вам эту карту. Без подписи карточка недействительна (при наличии специальной полосы на оборотной стороне карточки).

Наличие подписи на обратной стороне банковской карты

Длина панели для подписи может варьироваться. При попытке стереть подпись проявляется надпись VOID (Недействительно). Клиент обязан поставить свою подпись. В случае, если подпись не поставлена, кассиру необходимо попросить клиента поставить самостоятельно подпись идентичную подписи в документе, удостоверяющем личность. Документ должен принадлежать держателю карты.

Автор статьи

Читайте также: