Как мошенники снимают деньги с карты зная номер карты

Обновлено: 26.07.2024

Часто ли случаются такие ситуации: сотрудники из банка звонят на мобильный телефон, чтобы «разблокировать карту», а потом выясняется — это были мошенники, а с карты были списаны почти все средства? К счастью, такое случается не часто, но все же никто от подобного форс-мажора не застрахован. Поэтому нужно знать, как преступники обманывают своих жертв: с помощью фишинга, скамминга, социального инженеринга и просто по старой сим-карте пользователя. Главное — помнить, что деньги можно вернуть. Для этого нужно составить заявление в отделении банка, а затем обратиться в полицию.

Пути, с помощью которых мошенники снимают деньги с банковской карты

Даже самые крупные банковские организации — такие как Сбербанк или ВТБ-24 — не способны дать своим клиентам стопроцентную защиту. И дело вовсе не в том, что банки вводят недостаточный контроль за передвижением финансов или они безответственно к этому относятся. Дело в том, что в большинстве случаев виноваты в произошедшем сами жертвы.

Мошенники практически всегда «играют» со своими жертвами, создавая критические ситуации, в рамках которых у жертвы нет времени ни подумать, ни остановиться. На этом основана так называемая социальная инженерия, с помощью которой производится до 95% всех мошеннических операций. В оставшихся 5% случаев причиной удавшейся махинации является простая забывчивость.

Именно поэтому следует разграничить мошенничество, основанное на социальной инженерии, и мошенничество без каких-либо особенных историй и выдумок. Мы так и сделаем, рассмотрев каждый способ по отдельности.

Мошенничество с банковскими картами через мобильный банк

Мобильный банк — это способ взаимодействия с банком от своего лица на дистанционной основе. Другими словами, с помощью мобильного банка можно не только перемещать финансы, но также открывать новые счета, кредиты и вклады, конвертировать валюты и т.д. Неудивительно, что мошенники в первую очередь стремятся получить доступ именно к мобильному банку — ведь таким образом они получают практически неограниченную свободу действий.

Мошенничество становится возможным потому, что мобильный банк в обязательном порядке привязывается к какому-либо мобильному номеру. Но если владелец номера сменил SIM-карту, при этом забыв заново привязать мобильный банк, этот номер попадет к другим людям. Сотовые операторы таким образом экономят, продавая старые номера, которыми давно не пользуются, новым клиентам.

Мошенничество с демо-версией мобильных банков (фишинг)

В данном случае преступник ориентируется на массовую рассылку, потому что фишинг по определению приносит результат только при больших масштабах. Суть обмана заключается в следующем: мошенник подделывает или официальную страницу банка, или окно для ввода данных. Когда жертва, не заметив подделки, вводит свои данные и нажимает кнопку «Далее», вместо обычного завершения операции она увидит обновление страницы. Все потому, что все введенные данные с сайтов-подделок сгружаются мошеннику.

Как только преступник таким образом получает данные для входа в интернет-банкинг или даже в мобильное приложение (например, в Сбербанк Онлайн), ему не составит труда снять все деньги со счета жертвы.

Мошенничество с помощью скимминга и вирусов

Скимминг — это установка специального считывающего оборудования на банкоматы. После установки скимминг-аппарата магнитная полоса любой введенной в банкомат карты будет сохранена в памяти устройства. Спустя время, мошенник снимет скимминг-аппарат с банкомата и перенесет данные магнитных полос на «пластик».

Так как терминалы и банкоматы не смотрят на дизайн карточки, главное для них — это информация на магнитной полосе. Это значит, что мошенник со скопированным пластиком сможет легко произвести снятие денежных средств в любом терминале, также он сможет легко оплачивать оффлайн-покупки.

Вирусы — наименее распространенный способ воровать деньги, но не менее опасный. Его суть сводится к следующему: на телефоны всей страны под предлогом «новой бесплатной программы» или «хитовой игры 2019» загружается вирус. Этот вирус буквально за 10-20 минут аккумулирует всю конфиденциальную информацию на телефоне, в том числе пароли, логины, реквизиты счетов и т.д. Как только телефон подключается к интернету, вся эта информация высылается мошеннику.

Что делать, если мошенники сняли деньги с карты? Как вернуть свои деньги?

Мы уже разобрались с тем, как мошенники снимают деньги с банковской карты через мобильный телефон. Однако, в ситуации форс-мажора редко бывает понятно, что нужно делать. В первую очередь, нужно помнить — в данной ситуации помочь может только банк и полиция. Никакие частные конторы не способны в такой ситуации поймать преступника, никого не обманув и не нарушив закон.

- Позвоните на горячую линию вашего банка. Многие номера обслуживают клиентов круглосуточно, практически все делают это на бесплатной основе. Горячие линии крупных банков: Сбербанк — 8 800 555 555 0; ЮниКредит — 8 800 700 10 20; РоссельхозБанк — 8 800 200 02 90; ВТБ-24 — 8 800 100 24 24;

- Кратко объясните оператору колл-центра, в чем проблема, попросите заблокировать ваши банковские карты. Для этого будьте готовы назвать свои паспортные данные, а также ответить на контрольный вопрос;

- Явитесь в отделение вашего банка, взяв с собой паспорт и, желательно, банковский договор. Попросите бланк для оформления заявления о несогласии с проведенной транзакцией;

- Составьте заявление в двух экземплярах. Дата обращения является точкой отсчета для урегулирования вопроса в досудебном порядке, как того требует АПК РФ;

- Постарайтесь дать банку всевозможные документальные доказательства факта обмана. Например, предоставьте скриншоты переписки с преступником, укажите на несоответствие адреса снятия средств и адреса вашего проживания. Можете также запросить записи с камер видеонаблюдения — на тот случай, если деньги были сняты преступником через банкомат;

- В течение указанного в заявлении срока банк должен принять решение о возмещении или невозмещении ущерба. В случае, если банк не желает возмещать ущерб, следует обратиться в суд, отметив в иске полное бездействие банка. Не забудьте предъявить судье экземпляр заявления о несогласии с проведенной транзакцией. Кроме того, до обращения в суд явитесь в полицию и инициируйте делопроизводство по факту кражи.

Каковы шансы, что мне вернут украденные деньги?

Фактически шансы на успех напрямую зависят от того, насколько потерпевший старается обеспечить себе юридическую и правовую защиту. Если, например, единственное, что сделала жертва обмана — это обращение в полицию, шансы на успех будут невысокими: полицейские действительно стараются расследовать дела лишь в случае, если сумма кражи составляет как минимум 30-40 тыс. рублей.

Поэтому шансы на возвращение украденного нужно повышать. Сделать это можно следующим образом:

- Составьте претензионное обращение к банку о несогласии с проведенной транзакцией. Заявление нужно составлять обязательно в двух экземплярах, причем на вашем должна стоять подпись сотрудника банка. Приложите к заявлению все документальные доказательства неправомерности операции;

- В течение установленного заявлением срока не обращайтесь в суд. Максимальный срок составления ответа от банка — 90 дней, но, как правило, он ограничивается 30 днями;

- Параллельно с подачей заявления в банк обратитесь в полицию и начните делопроизводство. В процессе проверки полиция вместе с банковской службой безопасности детально проверят историю операций, адресата платежа, а также изучат репутацию заявителя (полицейские могут даже звонить родственникам и знакомым заявителя для получения информации);

- Если ответ от банка — отрицательный, составляйте второе претензионное письмо, в котором следует аргументировать неправомерность отказа. На этом этапе уже можно обращаться в суд. Шансы на выигрыш крайне высокие. Кроме того, руководство банка, как только им станет известно о подаче иска, постарается урегулировать конфликт без судебного разбирательства.

Как не стать жертвой мошенников?

Существует несколько простых правил, следование которым максимально обезопасит гражданина от возможного мошенничества:

- Не скачивайте программное обеспечение со сторонних ресурсов. Программы, мобильные приложения, медиафайлы следует скачивать только с официальных сайтов дистрибьютеров;

- Пользуйтесь лишь теми банкоматами, что находятся в людных и хорошо отслеживаемых местах — в отделениях банка, в административных зданиях и так далее. Так вы обезопасите себя от скимминга;

- Проверяйте все скачанные файлы через антивирус;

- Перед тем, как ввести какие-либо данные на сайте, проверьте его электронный адрес: если он не совпадает с реальным (настоящим) адресом сайта, перед вами — фишинг-контент;

- Помните — сотрудник банка никогда не потребует от вас ни CVV-код, ни пин-код от карты. Если кто-то под видом помощи просит вас назвать эти данные, перед вами — мошенник.

Кроме того, если вам внезапно «рисуют» опасную ситуацию, в рамках которой нет времени на размышления — не предпринимайте никакие действия (например, вам сообщают, что якобы ваша карта заблокирована и для ее разблокировки нужно срочно выслать ответное смс), постарайтесь проверить информацию.

Риску финансового мошенничества подвержен примерно каждый четвертый владелец банковских карт. Как правило, злоумышленники используют методы социальной инженерии, и россияне переводят им деньги и выдают персональные данные добровольно. Forbes рассказывает об 11 распространенных способах, которыми пользуются мошенники

В июле эксперты НАФИ выяснили, что каждый четвертый держатель банковских карт в России может стать жертвой мошенников: 27% респондентов оказались в зоне риска, так как готовы сообщить посторонним CVV-код своей карты и срок ее действия. Чуть меньше трети владельцев карт в том или ином виде сталкивались с попытками мошенничества.

Мошенники продолжают совершенствовать свои методы, признала в конце июня глава ЦБ Эльвира Набиуллина. «Жулики во все времена были креативными. И технологии, к сожалению, только расширяют их возможности вводить граждан в заблуждение. Это и фишинговые сайты, и звонки из так называемых служб безопасности банков, фальшивые страницы банков и даже Банка России в соцсетях, где якобы разыгрываются призы или выплачиваются компенсации, и так далее», — перечисляла глава регулятора. По словам Набиуллиной, около 70% операций, которые делаются без согласия клиента, совершаются с использованием социальной инженерии. «И тогда банк ничего не нарушает, потому что человек сам передает пароли, все персональные данные мошенникам в руки», — сказала она.

Forbes рассказывает об 11 распространенных и актуальных схемах, которые используют мошенники для вывода денег с банковских карт и получения персональных данных.

Ложная помощь с возвратом средств за авиабилеты и гостиницы

«Мошенники активно используют любые информационные поводы и громкие события, — рассказывает замруководителя лаборатории компьютерной криминалистики и исследования вредоносного кода Group-IB Сергей Никитин. — В этом году активно используют тему коронавируса».

В частности, после закрытия границ мошенники начали звонить людям и предлагать свои услуги по возврату денег за купленные билеты и бронь отелей. О таком способе в мае предупреждал ВТБ. Мошенники используют в своих целях новый способ возврата денег за билеты с помощью ваучеров, которым уже пользуются многие авиакомпании. Пассажир оформляет ваучер, и деньги, потраченные на билет, зачисляются на специальный депозит в его личном кабинете на сайте авиаперевозчика или агрегатора. Мошенники звонят пассажирам, представляются сотрудниками авиакомпании и предлагают купить у них ваучер. Для этого они просят сообщить данные банковской карты для списания оговоренной суммы, а также код из полученного после этого СМС от банка.

«Ложные» льготы и пособия от государства или кредитные каникулы

Еще один «коронавирусный» способ мошенничества. Человеку могут позвонить якобы из банка и сообщить, что ему положена финансовая поддержка в связи с резкой потерей доходов, кредитные каникулы, рассрочки и т.д. Для их оформления звонящие просят сообщить данные банковских карт. Если владелец карты называет реквизиты банковской карты, срок ее действия и CVV-код, то мошенники уже могут совершать онлайн-покупки от его имени.

«Фальшивые» пособия на детей

В июне Почта-банк сообщил о способе мошенничества, связанном с выплатами «антикризисных» пособий на детей. Мошенники создают фейковые интернет-сайты, имитирующие портал госуслуг и якобы посвященные выплате пособий для семей с детьми. Внешне они либо полностью копируют официальный портал, либо очень на него похожи, говорилось в релизе банка. На таких сайтах мошенники просят ввести данные о номере банковского счета.

Мошенники связываются с владельцем карты и сообщают, что некто пытается привязать карту к другому номеру телефона. Для идентификации личности владельцу карты предлагается сообщить ее данные. После этого мошенники проводят с карты перевод, клиенту приходит код подтверждения от банка, который он тоже сообщает мошенникам — также для «идентификации». Узнав код, злоумышленники могут перевести деньги на другую карту.

Мошенничество с помощью сервиса для предпринимателей

Мошенники нашли лазейку в сервисе Сбербанка по дистанционному резервированию расчетного счета для индивидуальных предпринимателей. Злоумышленники представляются по телефону сотрудниками службы безопасности Сбербанка и сообщают клиенту о попытке несанкционированной операции по его счетам. Они предлагают открыть резервный счет в банке и пройти верификацию. Для этого просят предоставить данные карты. Когда клиент начинает сомневаться и отказывается раскрыть данные, мошенники заполняют анкету на сервисе по дистанционному резервированию расчетного счета, и тогда потенциальной жертве мошенника приходит реальная СМС с кодом подтверждения операции с номера Сбербанка 900.

На сайте Сбербанка перечислены и другие случаи мошенничества:

«Лотерея» от Сбербанка

Мошенники по телефону предлагают поучаствовать в лотерее от Сбербанка, для которой надо пройти опрос на сайте. Участникам «лотереи» обещают крупную сумму. Естественно, госбанк лотереи не проводит, а сайт фишинговый. На нем для подтверждения карты потенциальную жертву мошенников просят перечислить 150 рублей. «Вы отправляете деньги, а потом не можете связаться с мошенниками», — пишет банк.

«Брокерские или дилерские услуги»

Мошенники представляются сотрудниками брокерской или дилерской компании. Они предлагают инвестировать деньги с гарантией высокого дохода. Человек в итоге соглашается открыть счет и самостоятельно переводит деньги мошенникам. Еще один вариант, на который указывает Сбербанк, — мошенники предлагают зарегистрироваться на сайте бинарных опционов, после пополнения баланса человек получает уведомления о получении «бонусных» доходов. Чтобы их вывести, нужно внести на счет дополнительную сумму, в итоге эти деньги вернуть невозможно, пишет банк.

Звонки с похожих номеров

«Злоумышленники могут поменять одну цифру в номере, которую вы не заметите и подумаете, что это банковский номер», — предупреждает Сбербанк. Мошенники будут просить полные данные карты, CVV- или CVC-код, код из СМС или пароли от онлайн-банка, и объяснять это тем, что пытаются предотвратить подозрительную операцию.

«Перевод по ошибке»

Предложения установить программу удаленного доступа

Злоумышленники представляются сотрудниками банка и под разными предлогами могут предлагать установить на смартфон программу для удаленного управления. Например, мошенники могут говорить, что это спасет клиента от несанкционированного снятия денег. Далее человек скачивает по ссылке «специальный антивирус» или «программу для удаленной помощи». «Самое опасное заключается в том, что злоумышленник видит экран смартфона, — рассказывает Сергей Никитин из Group-IB. — Если это Android, то он может управлять этим смартфоном, если IOS, то просто видеть экран. Фишка здесь в том, что далее мошенники инициируют операцию по переводу средств со счета, и человеку приходит код, который сразу высвечивается на экране».

Об оригинальном применении этого способа в мае сообщал ВТБ. Весной из-за кризиса и пандемии резко выросло количество безработных, и тема вакансий стала особенно актуальной. Банк приводил пример вакансии тестировщика мобильных приложений для кандидатов без опыта работы. В процессе «тестирования» кандидата просили установить программы удаленного доступа к компьютеру или смартфону. В итоге мошенники получали доступ к банковским приложениям клиента.

Поход к банкомату для «спасения денег»

Этот вариант менее распространен, но хорошо действует на пожилых граждан. Злоумышленники уговаривают человека идти к банкомату и набирать в нем определенную последовательность команд. Обычно мошенники тревожным тоном сообщают, что деньги пытаются украсть и их нужно немедленно перевести на «страховой счет». Владельцу карты диктуют, какие кнопки нужно нажимать, и человек переводит деньги либо на номер телефона, либо на чужую карту.

Как себя защитить

Личные данные человека злоумышленники могут узнать через социальные сети и из утечек, в том числе клиентских баз банков. Часто в таких базах есть даже паспортные данные человека, информация о балансе, последних операциях и т.д. Также существует возможность узнать имя владельца чужой карты по ее номеру, попробовав выполнить платеж на нее, говорит Сергей Никитин из Group-IB .

При хищении средств с банковских карт и счетов вернуть деньги сложно: за первое полугодие 2020 года возвращено только 12% украденного. Какие виды мошенничества распространены и как избежать кражи, разбирался РБК

За первое полугодие 2020 года мошенники украли у банковских клиентов с их карт и счетов 4 млрд руб., совершив более 360 тыс. несанкционированных операций. Из этой суммы банки смогли вернуть пострадавшим только 12,1% (около 485 млн руб.), а общий объем похищенных средств больше показателей аналогичного периода прошлого года на 39%.

Какие схемы мошенничества получили наиболее широкое распространение и как не стать их жертвой — в обзоре РБК.

Способы хищения денег с банковских карт

Самым распространенным способом мошенничества является социальная инженерия — методы обмана и введения клиентов в заблуждение с целью кражи денежных средств. По данным ЦБ, в первом полугодии 2020 года на нее пришлось 83,8% случаев от общего числа атак. Традиционно мошенники звонят банковским клиентам под видом «службы безопасности банка» или «службы финансового мониторинга» и сообщают о том, что по карте якобы совершена подозрительная операция. Под предлогом спасения денежных средств они заставляют клиента совершить ряд действий, чтобы украсть деньги с его счета. Контактную и персональную информацию о клиентах злоумышленники получают, покупая «слитые» базы в даркнете (теневой сегмент интернета. — РБК) либо находя их там же в свободном доступе. Также для убедительности они могут звонить с подменных номеров банков и других структур. Далее схема мошенничества развивается по нескольким сценариям.

- Мошенники выманивают платежные данные карты (16-значный номер, имя владельца, срок действия и трехзначный код на обратной стороне, а также код из СМС от банка) либо обманом узнают данные для входа в личный кабинет.

- Иногда мошенники в процессе звонка просят установить на телефон специальное приложение якобы для лучшей защиты — им оказывается программа удаленного доступа и управления, с помощью которой можно зайти в личный кабинет онлайн-банка жертвы и перевести оттуда деньги на свой счет.

- Программы удаленного доступа помогают не только украсть все имеющиеся деньги, но и оформить в мобильном приложении предодобренный кредит, если такой продукт предлагается клиенту, а затем вывести и заемные средства.

- Также во время звонка мошенники убеждают своих жертв снять деньги в банкомате и зачислить их на специальный счет для «спасения средств». Некоторые злоумышленники, «заботясь» о клиенте, заказывали своим жертвам такси до ближайшего банкомата.

В последнее время стали появляться более сложные схемы: к звонкам от «банковских работников» добавились звонки от «правоохранительных органов», которые «подтверждают», что кто-то пытается украсть деньги клиента, поэтому их надо спасти путем перевода на «безопасный» счет. Также злоумышленники начали звонить от имени бюро кредитных историй и сообщать, что обнаружили попытки оформления кредитов с использованием паспорта жертвы.

- Злоумышленники могут перевыпускать сим-карты, воспользовавшись ошибкой или недобросовестностью сотрудников салонов связи: для этого достаточно знать Ф.И.О. и номер телефона потенциальной жертвы. «Злоумышленник приходит в салон сотовой связи и просит перевыпустить сим-карту, в качестве документа предъявляет подделанные копию паспорта или доверенность. Получив желаемое, он устанавливает карту в телефон и пытается привязать этот номер к мобильному банкингу. Обычно для этого необходимо ввести одноразовые коды несколько раз», — описал типичный сценарий ведущий эксперт «Лаборатории Касперского» Сергей Голованов.

Почему Kraft Heinz провалила реструктуризацию: отвечает Джон Коттер

На США надвигается рецессия. Как действуют Джордж Сорос и Рэй Далио

Некоторым даже поднимут зарплату: краткосрочный прогноз для рынка труда

Два кейса, как удерживать работников с помощью stay-интервью

Кастовость, стартапы, осторожность — что нужно знать о бизнесе в Индии

Как сильно стагфляция может ударить по экономике в 2022 году

Почему инвесторы бегут из крипты: две причины и одна теория заговора

Работодатель должен вернуть работнику «избыточный» НДФЛ: как это сделать

Во время пандемии и перехода многих процессов в онлайн-формат киберпреступники также активизировались в интернете, предупреждал ЦБ. По данным регулятора, за первое полугодие 2020 года мошенникам удалось украсть в интернете свыше 2 млрд руб., то есть более 50% из общего объема похищенных за этот период средств.

По данным «Лаборатории Касперского», в 2020 году активно росли объемы телефонного мошенничества и скама. С января по ноябрь компания обнаружила почти 86 тыс. скам-ресурсов, из них 62,5 тыс. были заблокированы во втором полугодии. Особенно распространено такое явление в русскоязычном сегменте интернета. По подсчетам компании, потенциальный ущерб от мошенничества мог бы превысить 13 млрд руб., если бы каждая заблокированная попытка перехода пользователя на подобный ресурс повлекла за собой обман хотя бы одного человека.

В России в этом году среди всех входящих звонков с неизвестных номеров доля спама составила 63%, а доля звонков с подозрением на мошенничество — 5,9%. При этом злоумышленники активно пользовались технологией подмены номера. Чаще всего они указывали телефоны финансовых организаций, государственных учреждений или юридических лиц. «Люди проводят все больше времени с телефоном под рукой и чаще берут трубку. Но при этом возможность принять взвешенное решение в разговоре у них есть не всегда. Часто злоумышленники использовали актуальную новостную повестку, чтобы вызвать доверие у жертвы», — объясняет Голованов.

Как не стать жертвой мошенников

Однако вернуть деньги, которые были украдены с помощью социальной инженерии, сложно, так как потерпевший добровольно подтверждал операции по своему счету и у банка есть основания отказать в возврате средств, предупреждает юрист. Клиент может обратиться в банк с требованием заблокировать мошенническую операцию, но, как показывает практика, в подавляющем большинстве случаев в отсутствие документов, подтверждающих факт совершения мошеннических действий, банк, скорее всего, ответит отказом. «Этот отказ можно оспорить в суде, но опять же, как показывает практика, если вы подтвердили операцию списания сами в порядке, установленном банком, шансы минимальны», — добавляет Иккерт.

Мы постоянно твердим, что код из смс никому говорить нельзя. Тем приятнее видеть, как это знание спасает деньги.

Наш читатель рассказал историю, как ему звонили мошенники. Девушка на другом конце представилась сотрудницей банка и под видом подключения услуги попросила предоставить персональные данные. Мошенники хотели получить доступ к интернет-банку , но читатель вовремя спохватился и прекратил разговор.

Вот несколько признаков, что звонок от мошенников:

- Много посторонних фоновых звуков на стороне собеседника.

- Неграмотная речь собеседника.

- Для подключения услуги вместо кодового слова нужны паспортные данные.

- Сотрудница просит сообщить код из смс. Тут не имеет значения, что на это время она «отключается» от разговора и код якобы слушает робот. Код просят назвать только мошенники.

Чтобы не слушать разговор — вот что там произошло

Читателю на мобильный поступил входящий звонок с неизвестного городского номера. Девушка представилась сотрудницей известного банка, обратилась по имени и отчеству и предложила рассказать про специальные предложения от банка.

Сначала она предложила бесплатно увеличить кредитный лимит по карте — читатель отказался. Сразу поступило второе предложение: подключить бесплатную услугу, которая уменьшает ставку по кредитной карте, если не погасить задолженность в беспроцентный период. На это предложение читатель согласился, и сотрудница начала «подключение» услуги.

Для снижения ставки мошенница попросила номер паспорта — читатель его сообщил. Тогда от имени клиента она начала процедуру входа в интернет-банк . Для этого она ввела номер паспорта и мобильный телефон жертвы в форму авторизации.

После этого банк отправил на телефон клиента смс с кодом. Мошенница представила все так, будто это код для подключения услуги: она попросила сообщить этот код и произнести слово «подключить». Конечно, не ей, это небезопасно. Система переключит разговор на робота. Он-то уж точно не станет использовать полученную информацию во вред клиенту.

В результате мошенникам удалось выманить номер паспорта, но код из смс читатель не сообщил — это и спасло его деньги.

Как мошенники завоевали доверие

Во время разговора мошенники убедили читателя, что звонят из банка, и расположили его к общению. Вот как им это удалось.

Обратились по имени и отчеству. Мошенники в начале разговора обратились к нашему читателю по имени и отчеству и, по его словам, этим завоевали его доверие. Кроме того, они знали последние четыре цифры номера карты, которые упомянули в специальном предложении. У читателя создалось впечатление, что такая информация может быть только у банка — а значит, звонит настоящий сотрудник.

Но чтобы узнать эти данные о владельце карты, достаточно номера телефона. В 2019 году Банк России запустил систему быстрых платежей, СБП, которая позволяет переводить деньги между разными банками по номеру телефона. Перед отправкой платежа система подскажет имя получателя — для проверки, чтобы деньги ушли по адресу.

Но не всем можно перевести деньги через СБП. Чтобы выполнить перевод, оба банка — отправителя и получателя средств — должны подключиться к системе, а оба клиента должны разрешить перевод через систему в интернет-банке или мобильном приложении. Когда клиент банка подключил свой счет к СБП, узнать его имя по номеру телефона может любой пользователь системы, даже если их счета открыты в разных банках.

В приложении Тинькофф-банка при переводе по номеру телефона видны имя и первая буква фамилии. Видны счета и в других банках

Мошенница знала последние четыре цифры номера карты. Узнать номер карты сложнее, чем имя и отчество, но тоже возможно. Некоторые банки при переводе своему клиенту по номеру телефона сообщают больше информации. Например, при переводе по номеру телефона внутри Сбера приложение кроме имени покажет еще и часть номера карты. Полный номер таким способом узнать не получится, но последние четыре цифры приложение показывает.

Скорее всего, мошенники перебором номеров нашли данные читателя. Они не были нацелены на конкретного человека и собирали базу для обзвона из тех номеров, для каких смогут узнать данные владельца. Получив имя и отчество, мошенники звонят по этому номеру телефона от имени банка, в котором нашелся счет.

Есть и другие варианты. Возможно, мошенники воспользовались одной из нелегальных баз данных. Или у них есть свой человек в банке.

Иногда через приложение банка можно также узнать номер счета другого клиента по его номеру мобильного. В любом случае, если звонящий знает ваше имя и какие-то личные данные, это не гарантия, что вам звонит сотрудник банка.

Сбер по номеру телефона для своих клиентов показывает имя, отчество, первую букву фамилии и часть номера карты

А ВТБ по номеру телефона показывает имя, отчество и две буквы фамилии. Кроме того, приложение показывает полный номер счета получателя — этим тоже могут воспользоваться мошенники

Читателю предложили премиальный банковский продукт бесплатно. Цель мошенников — получить персональные данные клиента, которых им не хватает для доступа к интернет-банку . Поэтому мошенники придумали легенду — бесплатное подключение выгодных услуг на выбор клиента.

Услугу для снижения ставки, на которую согласился наш читатель, назвали частью премиального пакета. Клиент может подумать, что такие пакеты предлагают только лучшим, — так мошенники усыпляют бдительность и отключают логику. При слове «бесплатно» бдительность отключается еще быстрее.

Самозащита от мошенников

Что еще настораживает в разговоре

Читатель не почувствовал подвоха в начале разговора и спохватился только на последнем этапе — когда мошенники попросили код из смс. Это главный признак, по которому можно определить мошенников. Номер телефона тоже не так важен: сотрудники банка могут звонить с разных номеров, а мошенники научились подменять номера.

Но в разговоре нашлось еще несколько подозрительных признаков.

Посторонний шум. Сотрудники банков обзванивают клиентов с рабочих мест в офисе или из колцентра. Обычно при таких разговорах не слышно постороннего шума или чужой речи. Мошеннические колцентры часто выдает шум или голос соседнего оператора: банк вряд ли организует работу колцентра так, что клиент через телефон сможет услышать информацию о другом клиенте.

В случае с читателем мне показалось, что «сотрудница банка» звонила из детского сада: на фоне громкий детский голос и крики. Во время пандемии многие работодатели разрешили сотрудникам работать из дома, но банки обычно выдвигают требования к рабочему месту, особенно для общения с клиентами. Например, большинство операторов Тинькофф-банка и до пандемии всегда работали из дома, но по требованиям им нужна гарнитура с микрофоном и тишина в комнате.

Неграмотная речь собеседника. Сотрудников колцентра в банке учат правильно произносить слова, а руководители проверяют их работу по записям звонков. Банк вряд ли оставит на работе оператора, который неграмотно общается.

В записи разговора с читателем «сотрудница банка» говорила неуверенно: очень торопилась, часто оговаривалась и не знала, как отвечать на вопросы, поэтому придумывала ответы на ходу. А чего стоят «кредитные средства» с ударением на последний слог!

Запрос персональных данных. Когда сотрудник банка звонит клиенту, он уже знает его персональные данные, ему не нужно спрашивать. Кодовое слово, полное имя и номер паспорта могут спросить для идентификации, только если звонит сам клиент. А для подключения услуги или смены тарифа обычно хватает устного согласия.

Если не уверены, что разговариваете с сотрудником банка, попросите его добавочный номер и перезвоните по номеру банка, указанному на карте. Если связаться через добавочный невозможно, уточните информацию у оператора и примите решение позднее, а для подключения услуги перезвоните в банк.

Что делать, если сообщили код мошенникам

У героя этой статьи все кончилось хорошо: он не сообщил код из смс. Вместо этого он завершил звонок и перезвонил в банк по номеру с карты. Специалист проверил последние операции по карте и убедился, что мошенники не смогли получить доступ к деньгам.

Но если все-таки сообщить мошенникам эти данные, придется блокировать все карты и доступ к онлайн-банку . Позвоните в банк и опишите ситуацию — там вам подскажут, как действовать дальше. А если мошенники успели украсть деньги, имеет смысл также написать заявление в полицию.

Если сталкивались с другими разводами, пишите. Прищуримся.

В закладки

Ваша карта заблокирована. Вам поступил перевод, но для этого вам нужно назвать номер карты, срок её действия, CVV и PIN-код заодно. Нет, Иван Васильевич, я вас не обманываю, я сотрудник банка и всё про вас знаю. Вот доказательства…

Знакомая история? Казалось бы, подобным схемам сто лет в обед, но они до сих пор работают. И люди попадаются на удочку мошенников как раз потому, что те слишком много знают.

Но откуда у мошенников эти данные? Давайте разберемся.

Откуда у них появился ваш номер телефона

Базу телефонных номеров, пригодную для “работы”, собрать несложно. Можно написать простенький скрипт, который будет проходить по объявлениям с бесплатных сайтов и сохранять телефонные номера в подходящем формате.

Такие сайты пытаются внедрить защиту от подобных скриптов. Но практика показывает, что защита работает не слишком успешно.

В крайнем случае можно копировать номера и вручную. Понятное дело, что мошенники будут искать потенциально небедных людей. Например, тех, кто продает машины, квартиры, норковые шубы, предпоследние iPhone. Чаще всего вместе с номером телефона мошенники получают как минимум имя жертвы.

Лайфхак: если хотите знать, откуда у человека ваш номер, представляйтесь другим именем хотя бы на сайтах бесплатных объявлений. В результате если вам позвонят и спросят Ипполита вместо Ивана, вы сразу поймете, откуда “ноги растут”.

Каким образом они узнали ваше имя

Если в приложении Сбербанка ввести номер карты, можно узнать имя, отчество и первую букву фамилии.

В приложении Тинькофф Банка – имя и первую букву фамилии.

В Facebook можно воспользоваться формой восстановления доступа к странице. По номеру система покажет Ф. И. О. пользователя и его фото. Можно потом найти этого человека в поиске по соцсети и узнать о нём ещё больше.

Можно также ввести номер телефона в Viber и попробовать добавить его в список контактов. Мессенджер покажет, кому принадлежит номер. Пользователи часто указывают свои данные и загружают фото.

Больше способов найдете здесь.

Что содержится в базах телефонных номеров

Чтобы не собирать номера самостоятельно, мошенники часто покупают готовые базы номеров телефонов. Оптом всегда дешевле.

Можно даже в даркнет не ходить. Такие базы продают и для “холодных звонков”. Продавец не уточняет, кто покупает файл: бизнесмен, который хочет поднять продажи, или мошенник.

Обычно в таких базах достаточно много информации:

■ Ф. И. О.

■ Пол

■ Возраст

■ Города проживания

■ Уровень доходов

■ Интересы или профессия

■ Семейное положение

Вот пример подобного сайта. Цена контакта – 59 копеек.

Вверху даже указано:

“Внимание! Все данные собраны из открытых источников и не противоречат ФЗ «О персональных данных» на основании п. 4 ч. 2 ст. 22 ФЗ. Мы оказываем услуги по сбору базы данных(лидов) из открытых источников!”

Вполне возможно, что информацию действительно собрали на сайтах объявлений, на форумах и в социальных сетях. В целом набор данных похож на базу для рассылки рекламы, ничего крамольного здесь нет. Но данных может быть и больше.

Как сотрудники банков сливают ваши данные

Утечки из банков обнаруживают регулярно. “Коммерсант” в октябре 2019 года писал о том, что данные 60 млн кредитных карт Сбербанка (действующих и закрытых) попали в открытый доступ. Это крупнейшая утечка в истории банковского сектора РФ.

Инсайдеры подтвердили, что базу именно выгрузили, а не украли, подкупив операторов. Сливал кто-то из сотрудников с административным доступом &- иначе номера карт были бы замаскированы.

Владелец базы продавал записи по 5 рублей за штуку. То есть стоимость всей базы составляла 300 млн рублей.

Позднее в банке заявили, что виновного нашли за считанные часы и слили данные всего 200 клиентов. Примечательно, что именно столько записей владелец базы представлял в качестве доказательства её подлинности. И отвертеться от слива этих записей точно не получилось бы.

Но были и другие случаи. Например, в 2017 году 21-летний сотрудник омского call-центра Сбербанка Илья Клименко продал данные около 20 клиентов банка: паспортные данные владельцев счетов, информацию об остатке денежных средств и даже кодовое слово. За каждый пробив он получал 20 тыс. рублей.

Сотрудник отдела взыскания нижегородского офиса Сбербанка Александр Чернышов продал данные как минимум 11 клиентов. Сколько он заработал неизвестно, но оштрафовали сотрудника на 10 тыс. рублей.

Откуда ещё берут базы контактов

Данные могут сливать и сотрудники кредитных организаций, мобильных операторов, МВД, ФНС и других госорганов. Предоставляют информацию и из систем “Российский паспорт”, “Розыск-Магистраль” и т.д.

Цены на пробив разные. Но это почти наверняка обеспечивает неплохую прибавку к зарплате. Пока не поймают.

Также получают данные из баз онлайн- и оффлайн-магазинов. Согласитесь, когда вы оформляете на кассе дисконтную карту, то как минимум указываете Ф. И. О., номер телефона и дату рождения. А при должном умении продавец и номер вашей карты может запомнить.

Системы безопасности защищают ИТ-инфраструктуру в основном от внешних угроз. С инсайдерами сложнее. Не все системы банков и госучреждений контролируют, не скопировали ли на флешку определенные файлы и не отправили ли их по e-mail.

Наконец, сотрудник может просто открыть базу данных и переписать информацию по старинке на листок. Система сохранит только то, что он открывал запись – это не запрещено.

Бывает, что хакеры воруют данные через бреши в системе безопасности. Способы разные: от письма с вирусом рядовому сотруднику банка до целенаправленной атаки на ИТ-инфраструктуру. Но подкупать сотрудников обычно проще и дешевле.

Как собирают данные с помощью фишинга

Возможно, вы получали письма о том, что ваш банк проводил лотерею среди клиентов. Соблазнительный приз вроде автомобиля или сотен тысяч рублей на депозите заставит многих потерять голову.

Обычно под такие лотереи маскируются мошенники. Они создают страницу с дизайном в духе банка и просят от вас как можно больше информации.

Потом могут даже позвонить и сказать, что выиграли именно вы. Но чтобы получить приз, нужно якобы сообщить все данные от вашей карты или провести какой-нибудь “закрепительный” платеж на небольшую сумму.

Фишинговые формы создают и непосредственно для банковских сайтов или приложений. Но там смысл другой: заставить вас ввести логин и пароль от аккаунта интернет-банкинга, а затем подтвердить платеж со своей карты на карту злоумышленников.

Как вас подставляют друзья и знакомые

Когда человек оформляет заявку на кредит, то часто указывает контакты людей, которые подтвердят его платежеспособность.

В обычных банках такие данные вряд ли сразу уйдут мошенникам. Но в микрофинансовых организациях и на сайтах онлайн-кредитов на мутных условиях – вполне.

Скажет ли вам заемщик, что указывал ваши данные? Скорее нет, чем да.

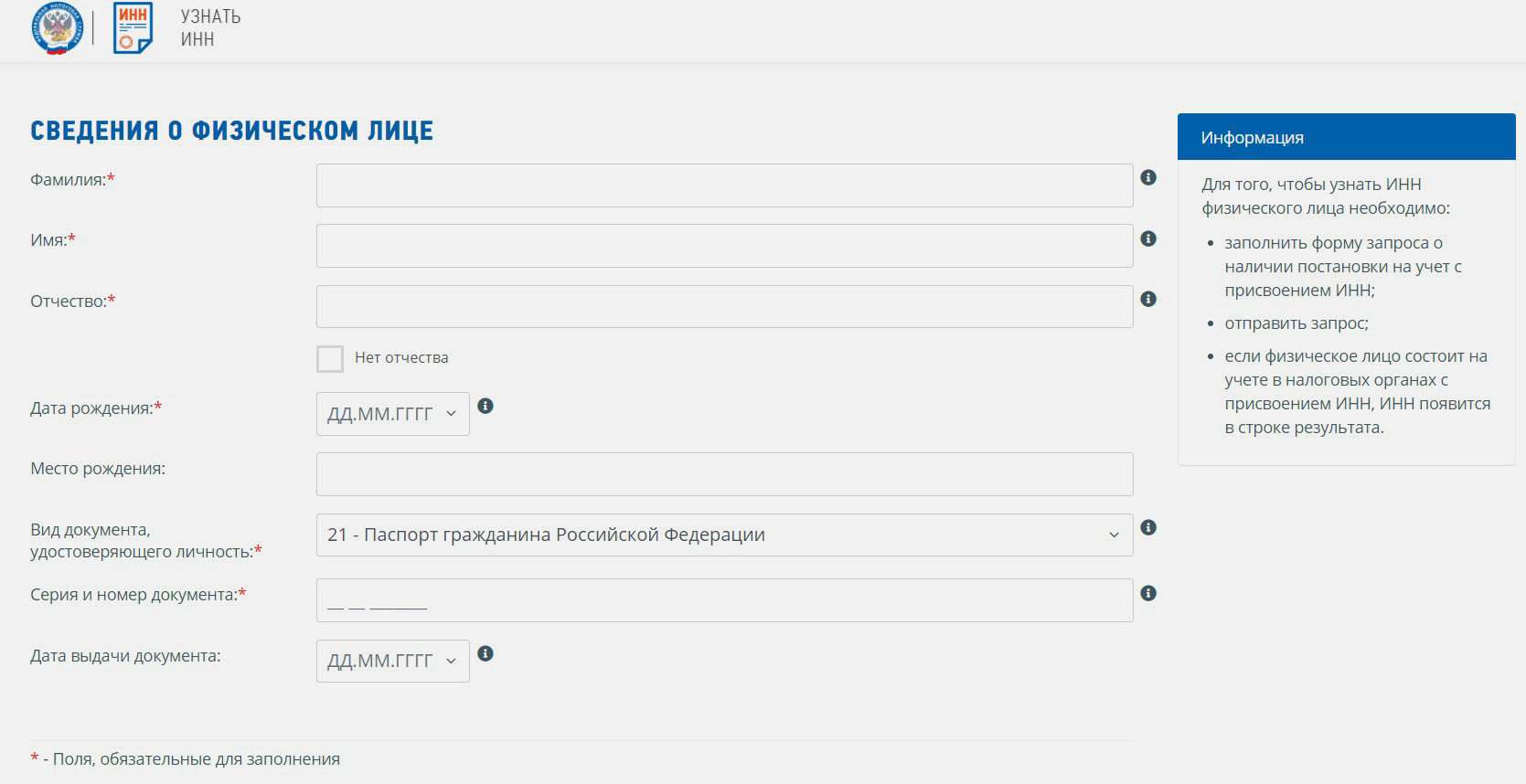

Как собирают данные из открытых источников

На сайте ФНС можно узнать ИНН по паспортным данным. Ввести нужно имя и фамилию, дату рождения, серию и номер паспорта, дату его выдачи.

Если вы ведете бизнес или раньше им занимались, данные о вас есть на сайте ФНС, достаточно указать ИНН.

В реестре исполнительных производств базы судебных приставов можно найти информацию о судебных производствах по Ф. И. О. и дате рождения. В каких ещё открытых базах можно поискать по Ф. И. О.:

Банковские мошенники редко пользуются этими данными. Но теоретически могут, и если узнают об открытых делах, наверняка поставят вас в неловкую ситуацию. И упростят себе задачу.

Как ещё разводят потенциальных жертв

Если мошенники поняли, что перед ними “теплый” клиент, у которого с большой долей вероятности можно украсть деньги, они могут пойти дальше. Например, найти его в социальных сетях, составить список друзей, значимых событий из жизни и т.д.

Много информации дают и фото. Дорогие покупки, путешествия, собаки элитных пород и другие атрибуты роскошной жизни определенно заинтересуют злоумышленников.

Не удивляйтесь, если после фото из путешествия с вами свяжется сотрудник турагентства и предложит, к примеру, вступить в закрытый VIP-клуб “только для тех, кто может себе это позволить”. В обмен на скидки на следующие поездки и другие спецпредложения от вас требуется немного: ответить на десяток вопросов.

Часть вопросов не будет касаться ваших личных данных: например, какое вино предпочитаете в это время суток, какие страны хотели бы посетить и т.п. Другие будут более конкретными: картами каких банков пользуетесь, сколько примерно зарабатываете, на каком автомобиле ездите.

Могут, к слову, и “в лоб” попросить номер карты – здесь уж как наглость позволит. А после сообщат: мол, если решим вас взять в клуб, перезвоним. Взнос сможете оплатить с указанной карты.

И даже перезванивают. Но вовсе не чтобы подтвердить членство в клубе.

Наконец, многое могут узнать непосредственно от вас. Вот пример разговора с телефонными мошенниками:

Скажите честно: если через какое-то время вам снова позвонили бы и сообщили бы эту информацию, каковая вероятность, что вы поверили бы “службе безопасности банка”?

Как защититься

1. Если вам звонят из банка, сразу кладите трубку. Перезванивайте по номеру службы поддержки, указанному на обратной стороне вашей карты или на официальном сайте . Например:

2. Предупреждайте, что записываете разговор. Разговоры с реальными сотрудниками банков и колл-центров и так обычно сохраняются – таковы правила.

3. Заведите для банковских аккаунтов отдельную SIM-карту. Не сообщайте её номер никому, не звоните с неё, не привязывайте к этому номеру мессенджеры и другие аккаунты.

4. Не сообщайте в интернете и по телефону личную информацию. Никогда не отвечайте на “социальные опросы”, большинство из них – банальный сбор данных с неизвестными целями.

5. Используйте сложные пароли, разные для каждого аккаунта.

6. По возможности платите на кассах смартфоном через Apple Pay, Google Pay или Samsung Pay.

А главное, забудьте об анонимности, её не существует в 2020 году. Вы не можете защититься от слива данных сотрудником банка или мобильного оператора. Но вы в силах заблокировать карту при любых подозрительных действиях и хотя бы не облегчать задачу злоумышленникам.

В закладки

Ваша карта заблокирована. Вам поступил перевод, но для этого вам нужно назвать номер карты, срок её действия, CVV и PIN-код заодно. Нет, Иван Васильевич, я вас не обманываю, я сотрудник банка и всё про вас знаю. Вот доказательства… Знакомая история? Казалось бы, подобным схемам сто лет в обед, но они до сих пор работают. И.

Автор статьи

Читайте также: