Базовая процентная ставка по ипотеке что это

Обновлено: 26.07.2024

Мы брали ипотеку в начале 2021 года по еще сравнительно низкой ставке — 6,1%. В непростое время, когда санкции в отношении банков вводят из-за рубежа, банкам, естественно, понадобится дополнительный доход.

Кроме того, прошла новость, что российские банки на время — до 30 июня 2022 года — не будут ограничены в том, какие ставки по кредитам предлагать населению. Такую меру санкционировал Банк России.

Может ли банк в одностороннем порядке поднять ставку по текущей ипотеке и, следовательно, размер ежемесячного платежа, сославшись на сложное экономическое положение и санкции?

Ваш вопрос и простой, и сложный одновременно.

По закону, сложившейся судебной практике и практике заключения кредитных договоров банк не может в одностороннем порядке повысить процентную ставку по выданному кредиту, если в самом договоре или законе нет условий для этого.

Однако экономическая ситуация развивается так, что ее сложно прогнозировать. Например, правительство может внести изменения в законы в случае гиперинфляции или чтобы поддержать финансовую систему.

28 февраля 2022 года ЦБ РФ рекомендовал банкам не усугублять ситуацию, которая сложилась после введения санкций, — не штрафовать и не взыскивать пени с заемщиков.

Еще в 2021 году ЦБ опубликовал доклад с мерами по регулированию плавающих ипотечных ставок, так как понимал, что из-за роста ключевой ставки банки чаще будут предлагать такие условия заемщикам. Авторы доклада рекомендуют запретить плавающие ставки или ограничить их пределы либо долю таких кредитов в портфелях банков. Но никакого официального решения и законов на этот счет пока нет.

Попробую рассказать о вариантах, которые могу себе представить.

Если ставка в договоре зафиксирована

В большинстве кредитных договоров ставка зафиксирована. Это значит, что по закону банк может уменьшить ставку по кредиту в одностороннем порядке. А чтобы ее увеличить, необходимо подписать с заемщиком дополнительное соглашение к договору. Но подписывать такое соглашение или нет — дело заемщика.

Второй вариант для повышения ставки — решение суда. Такое бывает, если заемщик нарушает условия договора, например регулярно задерживает платежи. В этом случае банк необязательно расторгнет договор — он может потребовать в суде увеличить ставку по кредиту. Хотя это редкий случай.

Третий вариант: банк может в одностороннем порядке повысить ставку, если заемщик не исполняет обязанности по договору, например у него не застрахована жизнь или имущество. Это стандартное условие кредитных договоров.

Теоретически банки могут провоцировать нарушение этих обязательств заемщиком. Например, повысить стоимость страховок, а потом в случае нарушения пытаться поднять ставки по кредитам. Но в любом случае величина измененной ставки должна быть согласована в договоре. Она не может быть произвольной или быть выше максимума, который оговорен в договоре. То есть если в договоре верхний предел ставки — 8%, то произвольно поднять ее до 20% банк не может.

Если в договоре плавающая ставка

С такими договорами дело обстоит иначе.

Плавающая ставка — это договоренность между заемщиком и банком, что при определенном изменении условий размер ставки поменяется. То есть не идет речь об одностороннем изменении со стороны банка.

Как работает плавающая ставка. Обычно плавающая ставка состоит из базовой ставки, которая гарантирована на весь период договора, и переменной части — она рассчитывается по формуле, которая может включать различные индикаторы, например ключевую ставку ЦБ РФ, Mosprime — независимую ставку рублевых кредитов и вкладов на московском фондовом рынке, Libor — лондонскую межбанковскую ставку предложения на рынке межбанковских кредитов.

Доля ипотечных кредитов с привязкой ставки к экономическим индикаторам небольшая. Последние десятилетия банковская система работала довольно стабильно. Банк мог привязать ставку к разным индикаторам, но конкурировать на рынке с другими банками, которые так не делали, было бы сложно. Клиенты просто выбирают более привлекательные условия, так как не хотят брать на себя риск повышения ставки.

Если кредитный договор предусматривает изменение ставки по кредиту в зависимости от колебаний ключевой ставки или других индексов, то должен быть предел изменения этой ставки. То есть недостаточно просто написать, что банк может скорректировать ставку, если изменятся внешние условия. Обязательно нужна формула, схема или значения верхних и нижних пределов ставки. В противном случае это условие в договоре можно оспорить, так как оно нарушает права заемщика: позволяет банку менять ставку произвольно, без предварительного соглашения с заемщиком.

В Тюмени компания взяла у банка кредит и подписала договор, где был пункт о том, что банк вправе изменить ставку, если будет скорректирована ставка рефинансирования. Когда это случилось и ставку увеличили, банк попытался увеличить ставку по кредиту. Компания не согласилась и обратилась в суд.

Суд постановил, что «из буквального толкования текста договора невозможно установить порядок определения процентной ставки при изменении ставки рефинансирования Банка России и верхний предел возможного увеличения размера процентной ставки». Суд признал условие кредитного договора о повышении процентной ставки несогласованным и незаключенным.

Постановление Федерального арбитражного суда Западно-Сибирского округа от 15.09.2009 № Ф04-5139/2009(13347-А46-30) PDF, 292 КБ

Судебная практика однозначна. Заемщик подпадает под действие закона о защите прав потребителей: никакие условия договора не могут изменяться, если они ухудшают положение заемщика по сравнению с правами по закону.

На первый взгляд, кажется, что это противоречивая конструкция. Вроде бы в законе написано, что в одностороннем порядке ставку менять нельзя. Но если предусмотреть в договоре обходные конструкции, например привязку к разным индексам, и детально расписать условия и размеры изменения ставок, то вроде как и можно. Это не будет считаться односторонним повышением ставки, так как заемщик и банк по обоюдному согласию решили, что так можно.

Как суд отличает условие о повышении ставки в одностороннем порядке от условий, которые суд признает договоренностью сторон, сказать сложно. Каждый судебный процесс индивидуален.

Основной вывод, который можно сделать: если в кредитном договоре нет указания на то, что ставка по кредиту может изменяться из-за роста ключевой ставки, и одновременно нет формулы, которая регулирует пределы изменения ставки, то волноваться не о чем. Банк не может изменить ставку в одностороннем порядке, а если попробует, суд признает это незаконным.

Что будет со ставками по льготной ипотеке

Для обладателей льготных ипотек с государственным субсидированием риски выше.

Например, по условиям кредитного договора сельской ипотеки государство субсидирует ключевую ставку. В договоре указано, что если государство откажется от субсидирования, то льготная ставка может измениться на базовую. Базовая ставка определена условиями договора — это льготная ставка плюс ключевая ставка ЦБ.

Если в федеральном бюджете деньги на финансирование программы закончатся, то обладатели сельских ипотек будут вынуждены платить проценты по ставке 22,7% годовых при ключевой ставке 20%.

Пока государство не говорит о прекращении субсидирования, а значит, у банков нет оснований менять ставки по выданным кредитам.

Что в итоге

Если в договоре указана определенная ставка, то в одностороннем порядке банк ее поднять не может. Большинство ипотечных кредитов выданы именно по фиксированной ставке.

У обладателей ипотек с плавающей ставкой есть риск, что процент вырастет. Однако нет гарантий, что эти условия, законы или судебная практика в сегодняшней ситуации не изменятся. Так, 28 февраля 2022 года президент дал указание сохранить процентные ставки по всем выданным ипотечным кредитам, но пока это не оформлено в нормативный акт, указ или предписание ЦБ РФ. Будем следить за новостями.

Помнится сам задавался этим вопросом в 2014 и согласно статье 310 ГК РФ банк сам по себе таки не может. Но если в стране ввести чрезвычайное положение, то теоретически действие данной статьи (и много чего ещё) можно приостановить. И если неделю назад я бы сказал, что введение чрезвычайного положения невозможно, то сейчас слово "невозможно" в РФ можно разве что по отношению к законам физики применять.

Откуда вообще взялась эта идея, что банки могут самовольно увеличивать ставку по действующим договорам? Вон даже Путин распорядился, чтобы банки её не меняли, как будто они могли бы.

Если у вас есть сомнения, откройте договор и перечитайте его. Проверьте, нет ли там, например, мелким шрифтом звёздочек со ссылкой на какую-нибудь страницу на сайте банка, на которой они могут при изменении неких обстоятельств в одностороннем порядке увеличить ставку. Нет? Тогда не о чем и волноваться.

Нужно читать ваш договор, все условия и доп.соглашения, в 2000-е всякие пункты бывали, и про изменение ставки в случае колебания курса $ умудрялись люди подписывать.

Но в крупных известных банках давно такого нет, ставка фиксирована до конца срока.

Не понравилась статья. Она плохо описывает реальность. У физлиц с 2013 года нет ипотеки под плавающую ставку. Пример про юрлицо из Тюмени с плавающей ставкой плохой, почти всему бизнесу в одностороннем порядке подняли ставки в 2014, очень странно, что автор этого не знает. По льготной ипотеке, не встречал договоров, где расписались бы о том, что субсидирует государство, а что есть базовые условия. У меня указана просто ставка и все. Это по ГК отменить нельзя. Лучше изучайте матчасть перед тем как писать. Низкое качество статей подрывает доверие

Ruslan, абсолютно согласна, у отца бизнес , и ему и всем его знакомым, у кого кредит на юрлицо сегодня прислали письма счастья , в нашем случае ставку повысили с 14 до 17%. И такая же история была в 2014 году.

Segamegamedved, в статье есть про то, что в договоре могут быть аккуратно оформленные условия изменения ставки. Вы уверены, что у Вашего отца в договоре нет таких условий?

Segamegamedved, в статье, правда, речь все -таки про ипотеку и физ.лица, но все равно, что бы там не было указано в законе, всем давно известно у нас в стране это работает не так.

Альфа-банк изменил условия получения наличных по кредитной карте, раньше можно было снимать до 50 000 без процентов, с 9 марта комиссия 5.9 %+900 рублей. Предполагаю, что банки могут ввести иные комиссии, например, за обслуживание счета, переводов и т.д. Я в этом не уверен, но после действий Альфы ожидать можно всякого.

Процентная ставка определена в договоре ипотеки и её изменение в одностороннем порядке недопустимо.

Александр, было раньше недопустимо. Раньше и доллар без комиссии в 30 % покупали на бирже.

Сбербанк

Ипотека по ставке 5,75%. Оформлял в мае 2021.

Номинальная процентная ставка(полная стоимость кредита в договоре) - 7,2%

Снижение процентной ставки за счёт электронной сделки - 0,3%

Снижение процентной ставки за счёт включения страхования жизни и здоровья - 1%. Но в договоре это значение не указано; ниже приведён текст с описанием изменения ставки при отказе от страхования жизни.

Остальное снижение (насколько я понял) за счёт субсидирования от государства("Ипотека с господдержкой"). Но не понятно, почему полная стоимость кредита была 7,2% а не 6,5%(такая ставка официально заявлялась).

"5,75 (Пять целых семьдесят пять сотых)% годовых. В случае

отсутствия/расторжения/невозобновления действия договора/полиса страхования жизни и

здоровья Заемщика и/или замены выгодоприобретателя по договору/полису страхования

жизни и здоровья процентная ставка по Кредиту может быть увеличена с даты ,

следующей за второй Платежной датой после дня получения Кредитором информации о

расторжении/ невозобновлении/ замене выгодоприобретателя до уровня процентной

ставки, действовавшей на момент заключения Договора по продукту «ПРИОБРЕТЕНИЕ

СТРОЯЩЕГОСЯ ЖИЛЬЯ» на аналогичных условиях (сумма, срок) без обязательного

страхования жизни и здоровья, но не выше процентной ставки по такому продукту,

действовавшей на момент принятия Кредитором решения об увеличении размера

процентной ставки в связи с неисполнением Заемщиком обязанности по страхованию

жизни и здоровья."

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Для многих россиян льготная ипотека под 9% стала единственной возможностью приобрести собственное жилье в кредит. Ставки по стандартным программам на текущий момент заоблачные, доходят до 15-17% годовых и выше. Поэтому большинство заемщиков выбирают вариант оформления с господдержкой.

- Что собой представляет ипотека под 9 процентов

- Условия ипотеки под 9%

- В каких банках можно взять ипотеку под 9%

- Сбербанк

- ВТБ

- Газпромбанк

- Расчет ипотеки

- Как оформить такую ипотеку

Суть ипотеки под 9%, кто и как ее может оформить, какое жилье можно купить по этой программе. Обратите внимание, что это временное предложение, актуальное до конца 2022 года. Обо всех условиях рассказывает Бробанк.ру.

Что собой представляет ипотека под 9 процентов

Это ипотечный кредит, который выдается по специальной государственной программе. Государство РФ субсидирует выдачу, позволяет заемщикам заключить договор под 9%, тогда как средняя ставка по стандартной ипотеке — около 15% годовых.

Суть программы — государство компенсирует банкам выдачу ипотеки под меньший процент. Например, если банк выдает ипотеку под 15%, правительство позволяет ему заключать договор под 9%, компенсируя потери. В итоге в выигрыше и банк, и заемщик.

В 2022 году госпрограмма претерпела серьезные изменения. Раньше ставки по льготной ипотеке составляли 6,5% годовых, сейчас это 9%. После событий марта-февраля 2022 года повышение ставки было просто неизбежным.

Центральный Банк был вынужден увеличить ключевую ставку с 9,5% до 20% годовых. После этого проценты по всем кредитным продуктам резко пошли вверх. Ипотека стала крайне дорогой, и правительство просто не могло компенсировать так много. Оно не стало закрывать программу, но увеличило ставку до 12%, а после снизило до 9%

Ипотека по 9 процентов годовых будет действовать до конца 2022 года. Будет ли продлена программа — покажет время. До этого правительство уже трижды увеличивало сроки.

Условия ипотеки под 9%

Самое главное — льготные условия предоставления ипотечного кредита действуют только в случае приобретения новостройки, то есть продавцом объекта должно быть юридическое лицо. Программа создана и для застройщиков — с целью помочь им в реализации объектов.

То есть, если вы планировали купить квартиру в новом доме, вы можете оформить льготную ипотеку под 9 процентов годовых. А именно:

- приобрести уже готовый объект от застройщика;

- приобрести новый дом, который реализуется ИП или юридическим лицом;

- купить строящуюся недвижимость, в том числе частный дом, если его возводит фирма.

Объекты вторичного рынка, доли и апартаменты под условия льготной ипотеки не попадают.

К самому заемщику никаких требований программа не предусматривает. Банк сам устанавливает критерии и пакет документов. Чаще всего ипотека выдается гражданам 21-70 лет, которые официально работают и могут подтвердить заработок справками. Но в любом случае смотрите требования конкретного банка.

Другие важные условия ипотеки под 9%:

- заемщик вносит первоначальный взнос, размер которого — минимум 15% от цены покупаемого объекта;

- сумма кредита для Москвы, Санкт-Петербурга, МО и ЛО — до 12 млн рублей. Для остальных городов и регионов — до 6 млн.

Обратите внимание, что речь именно о сумме кредита. Например, если ипотека оформляется в Москве, а объект стоит 20 млн рублей, для оформления ссуды под льготные 9% нужно внести первый взнос минимум 8 млн. Тогда сумма кредита составит 12 млн, что соответствует условиям программы.

В каких банках можно взять ипотеку под 9%

Все ключевые банки России, выдающие ипотечные кредиты, работают с государственной программой и выдают ипотеку под льготные 12 процентов. Более того, некоторые за свой счет уменьшают процент, например, ВТБ предлагает не 12%, а 11,7% годовых.

У каждого банка свои особенности выдачи льготной ипотеки, свои требования к заемщику, свой алгоритм назначения процентной ставки.

Сбербанк

Сбер предлагает одни из лучших условий по этой программе. Действует дисконт от партнеров-застройщиков банка. Например, на первый год или на 2 года устанавливается ставка в 0,1%. Такого предложения нет ни в одном другом банке РФ.

Основные параметры:

- ставка — 9%, на первые 1-2 года — 0,1%;

- плюс 0,3% к ставке, если заемщик не пользуется сервисом электронной регистрации. И плюс 1%, если он отказывается от страхования жизни и здоровья;

- первый взнос — от 15%;

- возраст заемщика — от 21 года и до 75 лет к моменту погашения ссуды.

Снижает базовую ставку в 9% годовых до 8,7%, если клиент использует для подачи заявки дистанционные каналы банка. Основные параметры:

- ставка 8,7% или 9%. Увеличивается на 1%, если клиент отказывается от страховки;

- первый взнос — от 15%. Если приобретается дом или таунхаус — от 30% годовых;

- возраст на момент подачи заявки — 21-60 лет, к моменту гашения ипотеки — не более 75 лет.

Газпромбанк

Этот банк установил одну из самых низких базовых ставок по рынку — 8,5% годовых. Но при этом Газпромбанк повышает ставку до 8,8%, если заемщик делает первый взнос менее 20%. При отказе от страховки базовая ставка увеличивается на 1 пункт.

Основные параметры:

- ставка — 8,5 или 8,8%, плюс 1% при отказе от страховки;

- первый взнос — от 15%;

- возраст заемщика — от 20 лет и до 70 на момент полной выплаты кредита.

Также ипотеку с господдержкой под 9 процентов или около того выдают Россельхозбанк, Альфа-Банк, Уралсиб, Совкомбанк, Росбанк, Промсвязьбанк, Зенит и другие.

Если же вы намерены приобрести квартиру в конкретном доме, на сайте застройщика или в его офисе можете получить информацию о том, какие банки объект аккредитовали. В них и можете направлять заявки.

Банки только подстраиваются под льготные условия ипотеки со ставкой 9%. Поэтому они могут меняться, точную информацию найдете на сайтах банков.

Расчет ипотеки

Текущие 9% все же нельзя назвать особо выгодными условиями, учитывая, что раньше льготная ипотека выдавалась под 6-7% годовых и даже ниже. Поэтому важно предварительно рассчитать ссуду, чтобы понять, сможете ли вы ее выплачивать, на какой срок оптимально заключить договор.

Например, если в кредит уйдет сумма в 5 млн рублей, то при ставке 9% годовых расчет будет таким:

- при сроке 10 лет. Ежемесячный платеж — 63300, переплата — 2,6 млн;

- при сроке 15 лет. Платеж — 50700, переплата — 4,13 млн;

- при сроке 20 лет. Платеж — 45000, перелета — 5,8 млн.

Расчет можно выполнить на калькуляторе банка или на любом универсальном из интернета. Уровень платежеспособности заемщика должен позволять ему без проблем выплачивать ежемесячные платежи, плюс у него должны оставаться средства на жизнь.

Как оформить такую ипотеку

Сам процесс оформления льготной ипотеки под 12 процентов ничем не отличается от стандартной процедуры. Заемщик обращается в банк, собирает пакет документов и получает предварительное одобрение на определенную сумму.

Далее в рамках этой суммы можно выбирать объект для покупки у аккредитованного банком застройщика. После сбора документации на объект заключается кредитный договор. Купленная недвижимость обязательно подлежит страхованию и оформляется в залог.

При оформлении ипотеки под 9% по государственной программе можно использовать все положенные заемщику или семье субсидии, например, материнский капитал.

Частые вопросы

Предложение актуально для всех граждан, которые планируют приобретение дома или квартиры от застройщика. Конкретные требования к заемщику устанавливает банк, обычно это возраст от 21 года и наличие официальной работы.

Под действие этой государственной программы попадают все граждане РФ без исключения, которые планируют покупку дома или квартиры у застройщика. Критериев по составу семьи и наличию детей нет.

Есть. Договора такого типа заключаются до конца 2022 года. После по решению правительства программа может быть продлена.

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- В. э. образование.

- Работала 5 лет в банке.

- Независимый эксперт.

- Финансовый аналитик. . .

Понятие базовой процентной ставки в банковский сфере несколько размыто. Нет четкого определения, что это такое, поэтому можно трактовать понятие по разному. Одни финансисты указывают, что понятие относится к ключевой ставке Центрального Банка. Другие считают, что это показательно конкретного банка, помогающий определить, какую ставку по кредиту назначать определенному клиенту. Рассмотрим оба этих варианта.

Что обозначает базовая процентная ставка в обоих случаях, как она работает. Многие банки, информация о которых размещена на Бробанк.ру, применяют ее для назначения актуальной процентной ставки по кредиту для каждого отдельного заемщика. Часто это применяется при оформлении ипотеки.

Базовая ставка Центрального Банка

Если рассматривать, что такое базовая ставка, применяя это к Центральному Банку, то это будет процент, под который ЦБ выдает кредиты обычным банкам. На деле это понятие звучит несколько по другому — ключевая процентная ставка, но некоторые называют ее базовой.

Это важный экономический показатель, которому уделяются пристальное внимание. Регулятор постоянно пересматривает значение ключевой ставки, за обновлениями пристально следят СМИ. Уменьшение или увеличение значения — все сказывается на экономике.

Значение особо важно для банков, выдающих кредиты населению и представителям бизнеса. Стандартно они делают это не за счет собственного капитала, а за счет средств, выданных ЦБ РФ. А выдает их регулятор не просто так, он тоже назначает проценты за пользование деньгами. Эти проценты — и есть базовая или ключевая ставка.

На сегодня ключевая ставка составляет 6% годовых. Это значит, что если вы взяли в банке кредит под 16% годовых, то чистый заработок банка — 10%, а 6% он отдаст Центральному Банку. Соответственно, повышение базовой ставки влечет увеличение процентов по кредиту.

Во времена кризиса, когда ключевая ставка достигала большого уровня, всегда отмечались большие ставки по всем кредитным продуктам. Именно тогда и кредиты выдавались под 30% годовых, и ставки по ипотеке достигали 20% и даже выше.

Ключевая ставка ЦБ РФ — прямой отражатель текущей экономической ситуации в стране. Если все ухудшается, процент увеличивается.

Значение ключевой ставки по годам

Величина не постоянная, она регулярно пересматривается. После публикуется ее текущее значение. В последние годы в этом плане все стабильно, и показатели не скачут. Часто по итогу пересмотра значение остается на прежнем уровне, поэтому рассмотрим только даты, когда были зафиксированы изменения (в обратном порядке):

| Дата | Ставка |

| С 10 февраля 2020 | 6% |

| 16 декабря 2019 | 6,25% |

| 28 октября 2019 | 6,5% |

| 9 сентября 2019 | 7% |

| С 29 июля 2019 по 18 декабря 2017 | Значение ставки менялось в пределах 7,25-7,75% |

| 30 октября 2017 | 8,25% |

| 19 марта 2016 | 10% |

| 16 декабря 2014 | Был зафиксирован рекорд, ключевая ставка достигла 17% годовых. Именно тогда отмечались огромные ставки по кредитам, ипотекам |

| 5 ноября 2014 | 9,5%. То есть меньше чем за месяц базовая ставка увеличилась чуть ли не вдвое. В стране тогда как раз начинался кризис |

| 14 сентября 2013 | Был зафиксирован наименьший процент — 5,5% |

Как видно, в последние годы в этом плане все более менее стабильные, резкий рост ставок по кредитам не наблюдается. Тем не менее, нужно ко всему быть готовым. Сильный рост доллара может сказать на экономике, как и другие сопутствующие факторы.

Базовая процентная ставка обычного банка

В большей степени базовая процентная ставка — это показатель конкретного банка. Он определяет базовый процент, по которому может быть выдан кредит. Далее различные факторы риска, которые несет конкретный потенциальный заемщик, эту ставку увеличивают.

Часто банки указывают на диапазон ставок, например, 12-18% годовых. Скорее всего, в этом случае 12% — это как раз и есть базовая ставка. Но различные к ней добавки, возникающие по итогу рассмотрения, увеличивают значение вплоть до максимально возможного.

Если банк обещает выдачу кредита по ставке “от 9%”, скорее всего, эти 9% — базовая ставка. По факту реальная окажется выше за счет надбавок.

Так что базовая процентная ставка — это значение, актуальное для банка, а не заемщика. Банк определяет эту ставку, а при рассмотрении заявки добавляет к ней проценты на основании возможных рисков.

За что возможны надбавки:

- клиент не входит в категорию зарплатных. Например, базовая ставка — 11%, но в случае обращения незарплатного клиента добавляют 2%;

- отказ заявителя от подключения к программе страхования. Причем если банк предлагает несколько программ, например, защиту здоровья и факта трудоустройства, то за отказ по каждому продукту может совершаться надбавка;

- клиент раньше не пользовался услугами этого банка;

- в кредитной истории заявителя обнаружены негативные факторы. Причем чем они хуже, тем выше будет процент.

У каждого банка своя схема, и не всегда она афишируется. Часто кредиторы просто указывают диапазон. И если вы видите ставку 12-18% или от 12% годовых, не нужно рассчитывать на эти 12%. Это просто базовое значение, которое по факту практически нереально достичь.

Кредит по базовой ставке выдается идеальным со всех сторон заявителям: зарплатный клиент, подключился ко всем страховкам, уже брал и выплачивал здесь кредиты, нет негатива в КИ.

Базовые и реальные ставки разных банков

Рассматривая, что такое базовая процентная ставка, обратимся к реальным значениям конкретных банков. Некоторые в своих тарифах сразу обозначают базовую ставку и перечень возможных надбавок.

- Газпромбанк. Базовая ставка в зависимости от суммы — 7,5-11,5%. Если клиент отказывается от личного страхования, увеличивается на 5-6%;

- Райффайзенбанк. Значение базовой ставки — 8,99-9,99% в зависимости от суммы. При отказе от страхования она повышается до 12,99-13,99%. Максимальные значения — 13,99% или 17,99%;

- Уралсиб. Базовая ставка — 9,9%. Но если отказаться от страхования — 16,9%. Максимальные ставки — 11,9% и 18,9% годовых;

- Зенит. Базовая ставка — 10,5%. Она увеличивается на 0,4 пункта при подаче заявки через офис. Верхний предел банк на своем сайте не указывает;

- Росбанк. Базовая ставка — 8,99%, при отказе от страховки — 14,99%. При этом за счет надбавок процент может увеличиться до 23,12%;

- Ак Барс. Базовая ставка — 9,9%. При отказе от страхования увеличивается до 12%. Незарплатным клиентам добавляют 0,6% со страховкой и дополнительно до 10,9% при оформлении без страхования;

- Возрождение. Базовая ставка — 9,25 или 9,65% в зависимости от суммы. Она же — ставка для зарплатников. Бюджетникам повышают на 2%, всем остальным заявителям — на 3%. Держателям Непростокарты этого же банка снижают ставку на 1,5%.

Крайне редко банки дают расшифровку надбавок, обычно они просто говорят, что назначают ставку по собственному усмотрению. Но вы в любом случае должны понимать, что минимальный, то есть базовый процент, практически недоступен. Не стоит ориентироваться на этот наименьший предел, часто банки используют его в маркетинговых целях, просто завлекая потенциальных заемщиков.

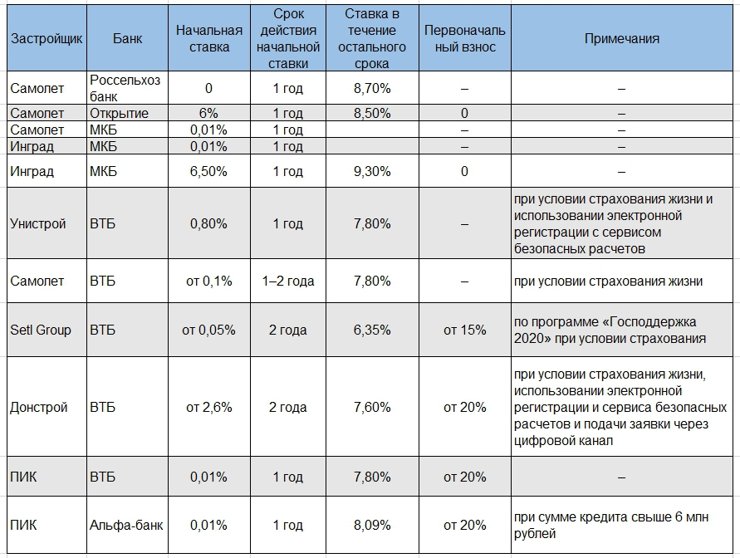

Сниженные ставки от застройщика — один из способов, который позволяет сэкономить при покупке квартиры в кредит, но для этого надо внимательно считать. Циан.Журнал выяснил, сколько может составить выгода для новосела и в чем подвох ставки 0,1% годовых.

Условия льготной ипотеки существенно изменились с 1 июля 2021 года. Если раньше на субсидии от государства по семейной программе могли претендовать только семьи с двумя и более детьми, то теперь в ней могут участвовать пары с одним ребенком, родившимся после 1 января 2018 года. Предельные размеры кредитов остались прежними — 12 млн рублей для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн для других регионов. Правда, при этом с 5 до 6% увеличились процентные ставки.

Но что делать холостякам, молодым парам без детей или тем, чьи дети старше установленного возраста? Раньше они рассчитывали на ипотеку с господдержкой, но теперь в Москве и Санкт-Петербурге жилье по этой льготной программе не купить: максимальная сумма кредита по новым правилам составляет всего 3 млн рублей, а ставка выросла с 6,5 до 7%.

В результате спрос на приобретение ипотечного жилья в обеих столицах заметно снизился. Чтобы не терять клиентов и не сбавлять темпы продаж, застройщикам приходится искать нестандартные решения и идти на определенные издержки — например, самостоятельно субсидировать ипотечные ставки для своих клиентов. Что это значит?

«После введения ограничений в программу господдержки ипотеки с 1 июля этого года ее популярность у покупателей ожидаемо снизилась, поэтому застройщики начали внедрять собственные программы, — рассказывает Константин Гриценко, коммерческий директор холдинга "РСТИ" (Росстройинвест). — Говоря простым языком, субсидированная ставка — это всегда совместная партнерская ставка от застройщика и банка, когда строительная компания берет на себя недостающую разницу и оплачивает ее за клиента».

Сравните ипотечные предложения ведущих банков и найдите наиболее выгодную для себя программу на Циан.Ипотека

Запуск такой программы застройщиком выгоден обеим сторонам, уточняет Алексей Лухтан, директор по маркетингу и продажам компании Lexion Development : «Для покупателя это реальный шанс сэкономить на выплаченных банку процентах, а для застройщика — как можно быстрее реализовать свой проект».

Квартира дороже, ежемесячный платеж меньше

Эта схема на российском рынке не новая. Впервые подобные предложения появились еще шесть–семь лет назад, но особо популярными в то время так и не стали. В первую очередь из-за того, что являлись элементом маркетинга и реальной выгоды клиентам от них было немного.

Сейчас ситуация изменилась. Конечно, застройщики не занимаются благотворительностью, оплачивая кредиты своих клиентов, — себе в убыток работать никто не будет. Но в некоторых случаях облегчить кредитную нагрузку и добиться ощутимой экономии они все же помогают.

Фото: Lexion Development

При этом важно понимать, что, получая ипотеку от застройщика, другими акциями и скидками вы уже не воспользуетесь. К примеру, в ЖК «Румянцево-Парк» при покупке квартиры в обычную ипотеку скидка достигает 10%, а если выплаты по кредиту субсидирует застройщик, скидка в большинстве случаев не превысит 1%.

Так, двухкомнатная квартира площадью 54 кв. м в этом ЖК стоит почти 12 млн рублей. Если покупатель берет обычную ипотечную программу на 25 лет по ставке 7,4% годовых, то скидка равна 10% и при полной оплате квартира обойдется в 10,8 млн рублей.

При покупке этой же квартиры в ипотеку с субсидированной ставкой от застройщика в размере 4,65% на 25 лет и первоначальном взносе 20%, скидка составит 1%, то есть квартира обойдется в 11,8 млн рублей.

Из-за разницы в процентных ставках ежемесячный платеж в первом случае составит около 63 тыс. рублей, а во втором будет существенно ниже — 53,5 тыс. рублей.

«Субсидированная ипотека от застройщика — это сниженная процентная ставка на кредит при условии повышения стоимости квартиры, — объясняет Никита Пальянов, директор по маркетингу ГК "Абсолют Строй Сервис"» . — Независимо от удорожания субсидированная ставка зачастую выгоднее, особенно если она устанавливается на весь срок кредита. Переплата по ипотеке может сократиться в два раза по сравнению с кредитом по базовой ставке.

Рассмотрим пример с квартирой стоимостью 17,3 млн рублей (включая удорожание на 732 тыс.). Сумма кредита — 12 млн, первый взнос — 5,3 млн, субсидированная ставка — 2,1% на весь период, ежемесячный платеж — 61,3 тыс. рублей. Переплата — 2,7 млн рублей.

При базовых условиях стоимость такой квартиры равна 16,6 млн рублей, первый взнос — 5 млн, кредит — 11,6 млн рублей, ставка — 5%, ежемесячный платеж — 76,4 тыс. рублей, примерная переплата — 6,7 млн рублей. Таким образом, субсидируемая ставка от застройщика в конкретном случае позволяет сэкономить порядка 4 млн рублей».

Что означают сверхнизкие проценты?

Эксперты отмечают, что льготная ипотека от застройщика обычно наиболее выгодна для клиентов, которые не планируют досрочно гасить ипотеку в течение пяти первых лет. Но важно понимать, что строительная компания готова платить за вас проценты по кредиту не бесконечно.

Чаще всего ипотека субсидируется в течение первых года–двух–трех, а иногда всего лишь полгода. Дальше вступает в действие стандартная ставка, по которой вы будете платить оставшиеся 15 или 20 лет.

Особенно это касается самых привлекательных ставок 0,1–1%. Такие предложения, увы, краткосрочны и серьезно облегчить кредитное бремя не позволяют.

Предложения о субсидировании ставок на весь срок погашения кредита встречаются реже, но такие варианты найти реально. Цифры здесь не столь заманчивы, но более реалистичны. И именно такие программы зачастую оказываются более выгодными.

Вот схема расчетов по программе ипотеки под 2,99% «Меньше переплат» от группы «Самолет». Размер ставки в ней сохраняется неизменным в течение всего срока кредитования. При стоимости квартиры 5 млн рублей, первоначальном взносе 30% (1,5 млн рублей) и сроке ипотеки 20 лет ежемесячный платеж по кредиту составит 20,9 тыс. Размер переплаты — 1,2 млн рублей.

По стандартной программе ипотеки со ставкой 8,29% годовых при тех же стоимости, размере первоначального взноса и сроке погашения кредита ежемесячный платеж составит уже 29,9 тыс. рублей, а переплата — 3,7 млн рублей. Таким образом, общая экономия с субсидированной ипотечной программой — более 2 млн рублей.

Не стоит забывать: предлагая особенно низкие процентные ставки, некоторые застройщики повышают начальную стоимость квартир, рассчитывая так хотя бы частично покрыть свои издержки.

Но в ряде случаев установить заманчиво крошечный процент даст объединение различных программ. К примеру, ГК «Гранель» и Сбербанк предлагают кредит на 20 лет по госпрограмме семейной ипотеки. При этом уже субсидируемую государством ставку еще и частично оплачивает застройщик, позволяя сохранять ее на уровне 1,8% в течение всего срока кредита.

Разумеется, подобные предложения распространяются только на жилье от участвующих в ипотечном субсидировании застройщиков. Причем зачастую — только на квартиры в отдельных ЖК.

В качестве примера приведем совместную программу компании «РСТИ» и банка ВТБ. Благодаря ей удастся приобрести квартиру по ставке от 1,5% на срок до 30 лет при первоначальном взносе от 15%. Распространяется это предложение только на жилье в ЖК «БелАрт», New Time и Terra.

Ипотечные программы с субсидированием от застройщика на весь срок кредита

| Застройщик | Банк | Ставка | Срок | Первоначальный взнос | Примечания |

| А101 | ВТБ | 5,30% | 5–30 лет | 20% | для получения минимальной ставки необходимо оформление сделки онлайн и страхование жизни и здоровья; участвуют все ЖК, кроме «Южные сады» |

| Гранель | Сбербанк | 4,80% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни |

| Гранель | Уралсиб | 4,89% | 15 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 7 млн руб. |

| Гранель | Альфа-банк | 5,09% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 6 млн руб. |

| РСТИ | Сбербанк | 4,80% | 7–12 лет | 20% | только для ЖК «БелАрт», New Time и Terra |

| РСТИ | ВТБ | 5,70% | 30 лет | 15% | только для ЖК «БелАрт», New Time и Terra |

| Lexion Development | Росбанк | 4,65% | 25 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Альфа-банк | 4,79% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Сбербанк | 4,80% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Самолет | Альфа-банк | 2,99% | 20 лет | 20% | программа действует до 1 октября 2021 года |

| Самолет | Сбербанк | 6,40% | 20 лет | 20% | |

| Унистрой | ВТБ | 5,70% | – | От 20% | при условии страхования жизни и использовании электронной регистрации с сервисом безопасных расчетов |

| Самолет | ВТБ | от 2,9% | – | – | при условии страхования жизни |

| ПИК | Сбербанк | 6,50% | до 20 лет | 20% | при условии электронной регистрации сделки |

| ПИК | ВТБ | 6,50% | до 30 лет | – | – |

| ПИК | Альфа-банк | 6,50% | до 20 лет | 10–20% | – |

Ипотечные программы с субсидированием от застройщика на начальном этапе погашения кредита

Ипотечные программы с господдержкой и дополнительным субсидированием от застройщика

В течение последних месяцев банки наперебой предлагают скидки и новые льготы по займам на жилье. Циан.Журнал собрал наиболее интересные предложения.

Нет худа без добра. Если бы не пандемия, снижения средневзвешенной ипотечной ставки до 8% пришлось бы ждать до 2024 года. А теперь, по словам вице-премьера Марата Хуснуллина, этого показателя ипотека достигнет уже в 2020 году благодаря снижению ключевой ставки Центробанка и льготным программам.

«Вслед за ключевой ставкой ЦБ снижают ставки сначала крупные игроки ипотечного рынка, — поясняет Иван Лонкин, начальник управления клиентских отношений СДМ-банка. — За ними все остальные — для сохранения конкурентоспособности своего продукта. Но это происходит постепенно: если ключевая ставка ЦБ повысится, банк не вправе увеличить ставку физическому лицу (если ставка по договору не привязана к ключевой) — это запрещено законом».

Как заметил Алексей Попов, руководитель Аналитического центра Циан, когда ключевая ставка повышается, банки реагируют очень быстро — буквально на следующий день. Когда ключевая ставка уменьшается, банки снижают обычные, не льготные ставки по ипотеке в течение нескольких недель — как правило, на 80% от снижения ключевой ставки (например, если ключевая снижается на 0,5%, то ставка по ипотеке — на 0,4%).

В последний раз Центробанк понизил ключевую ставку 25 июля — до 4,25% (в июне ставка уже уменьшалась на 1% — до 4,5%). После классической трехнедельной паузы банки наконец-то опустили ставки по базовым программам.

Кредит на жилье: базовая комплектация

Как быть, если квартира нужна, но в вашей семье нет ни военных, ни детей, рожденных с 1 января 2019 года, живете вы в городе, а потому не можете претендовать ни на один льготный кредит с господдержкой. И даже ипотека на новостройки под 6,5% недоступна, так как застройщик, работающий в вашем городе, не аккредитован нужными банками, выдающими кредиты на жилье. Остается воспользоваться базовыми ипотечными программами.

А теперь хорошая новость: ставки по этим программам приблизились к льготным, а размер первоначального взноса и вовсе сравнялся с программами господдержки.

Сегодня крупнейшие банки (см. таблицу 1) предлагают ставки по базовым ипотечным программам от 7,3–7,4 до 8,79%.

Конечно, не стоит рассчитывать, что вам удастся получить кредит на жилье по самой низкой ставке: для этого нужно, чтобы сошлись звезды (например, получать зарплату на карту этого банка, иметь первоначальный взнос от 50% стоимости жилья, покупать квартиру с помощью определенных сервисов, регистрировать в электронном виде и прочее).

А вот ставка 7,8–7,9% вполне реальна. Для сравнения: ставка по программе на покупку жилья в новостройках с господдержкой составляет 6,5%. Не такая уж и большая разница.

Обратите внимание на предложения и акции от аккредитованных банком застройщиков. Например, в базе Сбербанка более 400 новостроек только в Москве и Московской области. Многие застройщики предлагают специальные ставки от 4,1% — правда, только в первый год кредита, потом придется платить по базовой ставке 7,6%.

Таблица 1. Ипотека на новостройку (базовая программа)

Банк

Ставка

Срок кредитования

Первонач. взнос

Макс. сумма

Примечания

от 10% — для получающих з/п на счет/карту Сбербанка; от 15% — для остальных клиентов

не должна превышать 90% стоимости кредитуемого жилого помещения

ставка 7,3% действительна при покупке квартиры с сервиса ДомКлик при регистрации сделки в электронном виде

от 10% (если менее 20%, ставка увеличивается на 1 п. п.)

для семей, у которых второй или последующий ребенок родился после 1 января 2020 года; действует до 31.12.2020

от 7,4% (с учетом всех скидок)

чем выше взнос, тем ниже ставка: при взносе от 10 до 20% ставка — 8,8%

от 10% — для клиентов, получающих з/п на карту банка; от 20% — для остальных

–0,5% за онлайн-заявку

ВТБ снизил ставки по всей линейке базовых ипотечных программ на 0,5 п. п. Теперь кредит на готовое или строящееся жилье реально получить по ставке от 7,4% годовых (в случае, если ваш первоначальный взнос оставляет 50% и более стоимости жилья либо если у вас в 2020 году родился еще один ребенок). По этой же ставке ВТБ предлагает рефинансировать действующую ипотеку другого банка.

Также с ВТБ запустил новую программу «Больше метров — ниже ставка» для клиентов, которые покупают квартиры площадью более 65 кв. м. Эта программа будет интересной для семей, которые планируют улучшить жилищные условия, приобретая двух–трехкомнатные квартиры. Заемщикам предлагается ипотека под 7,6% годовых, первоначальный взнос составит 20% стоимости жилья.

«Абсолют-банк» уменьшил ставки по базовым ипотечным программам покупки жилья на первичном и вторичном рынках на 0,5 п. п. — до 7,84% годовых. При этом условия остались прежними: первоначальный взнос составляет от 20,01%, максимальный срок кредита — до 30 лет. В качестве первоначального взноса и для частичного погашения кредита разрешается использовать материнский капитал.

В Сбербанке минимальная ставка на приобретение жилья в ипотеку на первичном и вторичном рынке по базовым программам составляет от 7,3% годовых (минимальная ставка 7,3% действует только при покупке квартиры с сервиса «ДомКлик» от Сбербанка при регистрации сделки в электронном виде).

Условия ипотечного кредита в Газпромбанке по базовым программам — от 7,5%. На строящееся и готовое жилье действуют одинаковые ставки.

В Райффайзенбанке в этом году несколько раз снижались ставки по базовым программам ипотеке, теперь минимальный тариф на покупку недвижимости в новостройке составляет 7,77% годовых, а на вторичном рынке — 8,19%. Ставка рефинансирования уменьшена до 7,99%.

Помимо снижения ставок по базовыми ипотечным программам и приближения их к льготным аналитики отмечают еще один тренд — сократился первоначальный взнос как по льготным, так и по базовым программам.

Президент РФ предложил понизить первоначальный взнос по ипотеке для семей с детьми. После этого банкам пришлось снижать размер первоначального взноса и по остальным программам. Так, в банке «Открытие» для действующих клиентов, получающих заработную плату на карту банка, минимальный размер первоначального взноса составляет 10%, для остальных — 20%.

«Чтобы увеличить число заемщиков, банки постепенно смягчают требования к величине первоначального взноса. Если несколько месяцев назад они требовали взнос 15–25%, то сейчас — 10–20%», — указывает Иван Лонкин.

Таблица 2. Ипотека на вторичное жилье (базовая программа)

Банк

Ставка

Срок кредитования

Первоначальный взнос

Макс. сумма

Примечания

от 10% — для клиентов, получающих зарплату на счет/карту Сбербанка; от 15% — для остальных клиентов

от 10% (если менее 20%, ставка увеличивается на 1 п. п.)

от 10% (если менее 20%, ставка увеличивается на 1 п. п.)

для семей, у которых второй или последующий ребенок родился после 1 января 2020 года; действует до 31.12.2020

от 8% (с учетом доп. скидок)

чем ниже первоначальный взнос, тем выше ставка: при взносе от 10 до 20% — 9,4%, при взносе от 20 до 30% — 8,7%

от 10% — для клиентов, получающих зарплату на карту банка; от 20% — для остальных

–0,5% за онлайн-заявку

от 20% для квартиры и таунхауса; от 25% — для апартаментов

ставка от 8,19% — для кредита от 7 млн руб., ставка 8,29% — для кредита от 3 до 7 млн руб.

Ипотека под 1%? Такое бывает?

ВТБ снизил ставку по «Дальневосточной ипотеке» с 2% до рекордно низкого 1%. Льготный кредит доступен на покупку квартиры в новостройке или приобретение уже готового жилья у застройщика на территории Дальневосточного федерального округа. Программа предполагает комплексное страхование заемщика.

ВТБ также снизил размер первоначального взноса с 20 до 15% в рамках ипотеки «Господдержка–2020». Кстати, по этой программе ВТБ выдает ипотеку под 6,1% (при условии комплексного страхования).

Если вы думаете, что 1% — минимально возможная ставка по ипотеке, то ошибаетесь. Газпромбанк заявил, что снизил ставку по дальневосточной ипотеке до 0,9%. Также в этом банке уменьшены ставки по семейной ипотеке до 4,7% (на 0,3 п. п.), по военной ипотеке — до 7,8% (на 0,3 п. п.), по рефинансированию военной ипотеки — до 7,8% (на 0,3 п. п.). Ставка по льготной программе «Господдержка 2020» составляет 5,9%.

Сбербанк уменьшил ставку по программе «Господдержка–2020» на покупку квартиры в новостройке: теперь она стартует от 6,1% годовых (этот процент действителен при электронной регистрации сделки). Предложения от аккредитованных банком застройщиков действуют и по этой программе: выбрав квартиру в одном из ЖК застройщика — партнера банка можно в первый год платить всего 0,1% годовых.

Льготная ставка по программе господдержки для семей с детьми на покупку квартиры в новостройке начинается от 4,7% годовых (указанная ставка применяется при онлайн-регистрации сделки). Размер первого взноса по ипотеке для семей с детьми снижен до с 20 до 15%, кредит можно оформить по ставке 5% годовых.

Как рассказал Антон Павлов, заместитель председателя правления «Абсолют-банка», первоначальный взнос по семейной программе с господдержкой «Детская ипотека» понижен до 15% общей суммы кредита, льготная ставка составляет 5,49%. Для первоначального взноса, а также для частичного или полного досрочного погашения кредита допустимо использовать материнский капитал.

Банк «Открытие» продлил действие «Госпрограммы–2020», предусматривающей покупку квартиры в ипотеку у застройщика по ставке от 5,99% до 1 июля 2021 года. Ранее по данной программе банк снизил первоначальный взнос до 15%. Но при первоначальном взносе до 20% ипотечная ставка поднимается на 0,5%. Размер первоначального взноса в банке снижен до 15% также по программам с господдержкой «Семейная ипотека» и «Дальневосточная ипотека».

Автор статьи

Читайте также: