Как снизить кредитную нагрузку ольга гоголадзе

Обновлено: 26.07.2024

Финансовое положение граждан пошатнулось из-за пандемии коронавируса и связанных с ней ограничительных мер. В частности, многие столкнулись с невозможностью полноценно обслуживать кредиты. С конца апреля российские заемщики подали банкам около 400 тысяч заявок на реструктуризацию своих долгов, всего - около 1,4 миллиона, заявила глава Банка России Эльвира Набиуллина.

1. Реструктуризация

Это изменение условий кредитного договора. При потере возможности выплачивать кредит не затягивайте и сразу сообщите о сложившейся ситуации в банк. Попробуйте договориться о реструктуризации долга. Но помните, что реструктуризация - крайняя мера. Прибегать к ней стоит в особо тяжелых случаях.

Банк может одобрить реструктуризацию в виде платежных каникул: в течение согласованного банком периода заемщик не вносит платежи по кредиту, либо вносит только проценты по долгу. Еще один вариант - пролонгация, то есть изменение срока кредита: ежемесячный платеж уменьшается, но срок кредита увеличивается.

Также банк может изменить валюту платежа, отказаться от взимания неустоек и штрафов, а также дать заемщику другие, уже индивидуальные условия.

Реструктурировать кредит можно только в том банке, где вы его оформили. Банк оставляет за собой полное право в принятии как положительного, так и отрицательного решения.

Реструктуризация не всегда выгодна заемщику. Например, банк может предложить увеличить срок кредита, сохранив при этом процентную ставку. Для заемщика это всегда переплата по кредиту в будущем.

2. Рефинансирование

Это заключение нового кредитного договора для полного или частичного погашения уже существующей задолженности. Рефинансирование долга дает возможность получить новый кредит на более выгодных условиях. При этом можно поменять сумму ежемесячного платежа, срок кредита, процентную ставку.

Если кредитов несколько, можно сделать их консолидацию. Консолидация долга - разновидность рефинансирования. Это объединение нескольких дорогих кредитов в один с меньшей процентной ставкой. Сумма платежей по кредиту снижается, а управлять одним кредитом легче, чем тремя или пятью.

Перед заключением нового кредитного договора при рефинансировании нужно обратить внимание на то, сколько вы сейчас платите по кредиту и сколько еще осталось платить, а также сколько вы платите за страховку по текущему кредиту. Сравните с тем, сколько будет нужно платить по новому кредиту с учетом страховки и дополнительных расходов на оформление.

Перекредитование выгодно, если разница между процентными ставками по ипотеке начинается от 1%, по потребительскому кредиту - от 3%. Возникающие сопутствующие расходы при рефинансировании не съедают выгоду, получаемую от разницы в процентных ставках по текущему и новому кредиту.

3. Ипотечные каникулы

Порядок и условия предоставления ипотечных каникул определены федеральным законодательством. Право на них у россиян появилось с июля 2019 года. Каникулы может получить заемщик, попавший в трудное материальное положение. Это увольнение и регистрация в качестве безработного, признание заемщика инвалидом I или II группы, временная нетрудоспособность заемщика сроком более двух месяцев подряд. Ипотечное жилье должно быть единственным, максимальная сумма кредита - 15 млн рублей, срок действия каникул - шесть месяцев.

Виды каникул: погашение процентов (гасятся только проценты, тело кредита разбивается на последующие платежи); разбивка платежей (вносится только часть ежемесячного платежа - заемщик частично платит по процентам, частично по телу кредита, а невыплаченный остаток за льготный период перераспределяется по последующим платежам); полная отсрочка (в течение льготного срока по кредиту ничего не платится, но общий срок ипотеки продлевается на период отсрочки, а после полного внесения плановых платежей заемщик должен погасить долг, который накопился за время каникул); увеличение срока ипотеки (продлевается срок действия ипотечного кредита).

Кроме того, в связи с распространением коронавируса можно получить отсрочку по ежемесячным платежам по ипотеке. Это частный случай кредитных каникул, описанных в пункте 4.

Срок подачи заявки в банк - с 3 апреля по 30 сентября 2020 года. Условие - доход заемщика снизился на 30% и более за предшествующий месяц по сравнению со среднемесячным доходом за 2019 год.

Кроме того, ипотека должна быть оформлена до 3 апреля 2020 года, а максимальная сумма ипотечного кредита ограничена максимум 2 млн рублей в большинстве регионов, 3 млн рублей - в Санкт-Петербурге и Дальневосточном федеральном округе, Московской области, 4,5 млн рублей - в Москве. Заемщик на момент подачи заявки не должен находиться на ипотечных каникулах 2019 года.

Отсрочка платежей в рамках ипотечных каникул из-за коронавируса для заемщиков не бесплатна. В период таких ипотечных каникул банк будет начислять процентов по ипотеке согласно договору. Проценты придется погасить после окончания льготного периода. Пени и штрафы за просрочку во время льготного периода взиматься не будут.

Главный недостаток новой программы - ограничение по суммам кредита.

4. Кредитные каникулы

Доступны для граждан и предпринимателей с 3 апреля, если они пострадали от снижения доходов из-за пандемии коронавируса.

Для их оформления установлены потолки по различным видам кредитов. Для потребительских кредитов (займов) физических лиц - 250 тысяч рублей, для потребительских кредитов (займов) ИП - 300 тысяч рублей, по кредитным картам - 100 тысяч рублей, по автокредитам - 600 тысяч рублей.

Доход заемщика должен снизиться на 30% и более за месяц, предшествующий месяцу обращения, по сравнению со среднемесячным доходом за 2019 год, а кредитный договор должен быть заключен до 3 апреля 2020 года. Срок действия кредитных каникул - до полугода, прекратить их действие можно в любой момент, уведомив банк о своем решении. Оформить кредитные каникулы можно до 30 сентября 2020 года.

Важно помнить, что это отсрочка всех платежей максимум на полгода, а не прощение долга. В период кредитных каникул банк не начисляет штрафы и пени и не требует досрочного погашения кредита.

Проценты по кредиту за этот период начисляются. Но по потребительским кредитам и кредитным картам устанавливается льготная ставка в размере 2/3 среднерыночной ставки по аналогичному виду кредита (займа), которую рассчитывает Банк России и которая актуальна на дату подачи заемщиком в банк требования об отсрочке платежей.

"Вирусные" кредитные каникулы не волшебная палочка, а дополнительная возможность продержаться в период пандемии и кризиса. Не все заемщики смогут ими воспользоваться из-за ограничений по сумме кредита и отсутствия возможности официально подтвердить снижение дохода на 30%.

Если у вас совсем плачевная ситуация - не тяните и подавайте на реструктуризацию.

5. Досрочное погашение

Если ни один из вышеперечисленных способов не подошел, попробуйте применить одну из стратегий досрочного погашения кредитов.

Первая называется "лавина". Нужно выбрать самый дорогой кредит (с максимальной процентной ставкой) и все средства бросить на его погашение. Задача - погасить его как можно быстрее, так как он самый дорогой и съедает больше всего ваших денег в виде процентов. "Лавина" приводит к наиболее быстрому закрытию всех кредитов и минимизирует суммы по имеющимся долгам. Подходит людям, которые смогут придерживаться строгой финансовой дисциплины.

Вторая стратегия называется "снежный ком". Ее суть - как можно быстрее закрыть самый маленький кредит. На процентную ставку при этом смотреть не нужно. По всем остальным кредитам совершаются только минимальные платежи (согласованная с банком схема). После закрытия самого маленького кредита снова выбирается следующий по размеру задолженности, и все усилия по погашению сосредотачиваются на нем. Недостаток - суммарная переплата будет выше, чем при "лавине".

Если сумма долга превышает 500 тысяч рублей и денег нет совсем, можно объявить себя банкротом. Заемщик может инициировать такую процедуру, если знает, что не сможет выполнить свои обязательства в срок независимо от их суммы, а также соответствует признакам неплатежеспособности и/или недостаточности имущества: сумма просроченных платежей превысила 10% всех долгов, имущество стоит меньше суммы долгов и т.д.

Более того, заемщик обязан инициировать процедуру, если сумма обязательств перед всеми кредиторами превышает 500 тысяч рублей, платежи по обязательствам просрочены на 90 дней и более, задержки платежей может еще не быть, но гражданин знает, что погашение долга одному или нескольким кредиторам приведет к невозможности погашения обязательств.

Если человек подает на банкротство по собственной инициативе, принципиальной является не сумма долга, а невозможность этот долг погасить. Но эту невозможность придется доказать в суде.

Также придется оплатить госпошлину (300 рублей), судебные издержки, публикации о банкротстве, почтовые расходы (минимум 10-20 тысяч рублей), работу финансового управляющего (25 тысяч рублей за одну проведенную процедуру + 7% от суммы, подлежащей уплате кредиторам в случае реструктуризации или от суммы, полученной в ходе реализации имущества должника). При этом введение процедур банкротства не дает гарантий, что оставшиеся после реализации имущества долги будут списаны.

Объявление себя банкротом - серьезнейший шаг, все плюсы и минусы которого необходимо тщательно взвесить.

Его плюсы: перестанет расти долг; прекратится начисление процентов, штрафов и пени по просроченным кредитам и займам; прекратятся звонки и визиты коллекторов и кредиторов.

Его минусы: после завершения банкротства гражданин в течение трех лет не может участвовать в управлении организациями; если до банкротства он был ИП, то в течение пяти лет не сможет заниматься предпринимательской деятельностью; в течение пяти лет нужно указывать на факт своего банкротства при обращении за кредитами и также пять лет нельзя будет подать на банкротство повторно.

Если у заемщика низкие доходы или уже есть долги, то, скорее всего, банк предложит ему более высокую ставку или вовсе откажет в новом кредите. Это следует из нового механизма, который с 1 октября ввел Банк России, чтобы люди не брали на себя непосильное бремя.

Теперь банки обязаны при выдаче кредита на сумму от 10 тысяч рублей считать долговую нагрузку заемщика: если платежи по всем кредитам (включая выдаваемый) превышают половину его среднего дохода за шесть месяцев, банку придется резервировать под этот кредит больше капитала.

О том, кого и как это затронет, в интервью "РГ" рассказала директор департамента финансовой стабильности Банка России Елизавета Данилова.

Все ли готово к корректному расчету долговой нагрузки? Решена ли проблема подтверждения доходов заемщика?

Елизавета Данилова: Во-первых, мы предусмотрели несколько послаблений. До 1 октября 2020 года банки по кредитам до 50 тысяч рублей и по автокредитам смогут оценивать доходы заемщика не только по справкам 2-НДФЛ или 3-НДФЛ, но и по его транзакциям - это модельный подход, очень распространенный сейчас на рынке.

К этому моменту доступ к системам ПФР и ФНС уже будет полностью налажен, проблем с подтверждением доходов заемщика не будет. Для этого мы с минкомсвязи активно работаем над тем, чтобы снять технические лимиты на запросы банками справок по НДФЛ и данных ПФР о страховых взносах.

Если кредитная история хорошая, например, заемщик уже несколько лет исправно платит по кредиту, то можно считать его доход вмененным способом, то есть взять его платежи и умножить на два. С одной стороны, это достаточно консервативный подход, потому что в среднем по стране долговая нагрузка поменьше, чем 50%, с другой - это хорошая опция для банков и заемщиков, которые уже имеют длительную и положительную историю отношений.

Если совсем никаких подтверждающих документов нет, можно использовать другую опцию - заявленный доход, то есть тот, который называет сам заемщик, но при этом сумма не должна превышать среднедушевой доход в данном регионе (в среднем 32,6 тысячи рублей по итогам 2018 года. - Прим. ред.). Этот подход учитывает более высокий риск просрочки, потому что неформальные доходы гораздо более непостоянны, чем зарплата.

С подтверждением обязательств заемщика меньше проблем?

Елизавета Данилова: С помощью уже имеющейся информации из бюро кредитных историй (БКИ) рассчитать показатель долговой нагрузки (ПДН) кредиторы могут и сейчас. В принципе, они и до 1 октября запрашивали данные из нескольких бюро. Мы выпустили информационное письмо, как действовать, чтобы не было задвоения кредитов, что делать, если кредитная история прерывается, и в последнее время особых вопросов на эту тему не было.

Мы надеемся, что информация из БКИ станет гораздо более качественной.

Во-первых, банки должны будут до октября 2020 года всем кредитным договорам присвоить уникальные идентификаторы, это существенно упростит агрегацию информации о заемщике.

Во-вторых, в Госдуме рассматривается законопроект, который позволит через квалифицированные бюро подтягивать данные из всех БКИ, чтобы банки получали исчерпывающую информацию об обязательствах заемщика.

Что делать тем 15-20 миллионам людей, у которых нет официального дохода? Смогут ли они брать кредиты?

Елизавета Данилова: Наше регулирование носит стимулирующий характер, здесь нет прямых запретов, и клиенты сохранят доступ к кредитованию. Как до введения ПДН, так и после решение остается за банком.

Да, если ПДН завышен, то кредит подпадет под высокий коэффициент риска, и для этого заемщика он окажется более дорогим, тут возникнет дифференциация условий для клиентов с низкой и высокой нагрузкой. Но если банк сочтет, что заемщик, несмотря на отсутствие официальных доходов, достаточно надежный, то он тоже может получить хорошую ставку.

Не получится, что тем самым усугубляется проблема закредитованности, ведь многие берут кредит, чтобы отдать предыдущий? И оказывается, что им придется платить больше.

Елизавета Данилова: Регулирование, которое мы вводим, - это превентивные меры, у нас сейчас нет больших накопленных проблем в кредитовании физических лиц. Вся суть ПДН в том, чтобы сложнее было получить кредит, когда долговая нагрузка уже высокая.

Если заемщик уже попал в сложную ситуацию, не в силах обслуживать свой кредит, он может обратиться в банк с просьбой о снижении платежа с удлинением срока выплат. Как раз для этих случаев в августе мы приняли изменения, которые дали банкам стимулы идти навстречу таким заемщикам - при реструктуризации кредита им не придется рассчитывать ПДН, то есть их не будет сдерживать перспектива повышения коэффициентов риска.

В ЦБ не опасаются, что людям с высокой долговой нагрузкой или без официальных доходов придется идти в МФО или к "черным" кредиторам?

Елизавета Данилова: Мы не видели такого перетока раньше и вряд ли увидим сейчас. Да, у МФО действительно темпы роста немного больше, чем у банков, но тем не менее на них приходится по-прежнему менее 2% от общего объема займов физлиц.

При этом не надо забывать, что на МФО с 1 октября тоже распространяется требование по расчету ПДН и повышенные коэффициенты риска.

Еще раз подчеркну, что требование о расчете ПДН банком не означает запрет на предоставление кредитов. Мы определили в методике общие рамки, предполагая, что каждый банк по-прежнему может применять свои модели и подходы, может обращаться к разным источникам для подтверждения информации о заемщике. Так что большая часть этих людей сохранит доступ к кредитованию. Но мы, воздействуя на банки, будем стимулировать их двигаться к умеренной долговой нагрузке.

"Черных кредиторов" мы активно выявляем и помогаем правоохранительным органам бороться с ними.

Почему при расчете долговой нагрузки не учитываются доходы других членов семьи и не важно, сколько у заемщика детей?

Елизавета Данилова: Теоретически можно было бы рассчитывать ПДН домохозяйства, однако тогда необходимо было бы при принятии решения о кредите уточнять доходы и обязательства каждого из членов домохозяйства.

Когда мы только прорабатывали концепцию ПДН, делали несколько серий публичных консультаций, то всем был более близок такой подход, при котором показатели считаются индивидуально. Мы понимали изначально, что показатель должен быть простым, а раз так, учесть сразу все в нем сложно. Хотя было много гипотез, какие обязательные платежи можно было бы учитывать, например алименты. Или как учитывать наличие детей - это же дополнительные расходы. К тому же у каждой семьи свой образ жизни: кто-то и с тремя детьми умудряется копить, а кто-то живет на широкую ногу, не имея детей, и ему денег не хватает.

А как быть с созаемщиками?

Елизавета Данилова: В методике учитываются и их доходы, если есть информация о них.

Клиент сам сможет узнать результат расчета его долговой нагрузки?

Елизавета Данилова: Такого обязательства - показать клиенту результат расчета - у кредитора нет, хотя мы думаем над этим в контексте дальнейшего развития этого инструмента.

Почему надбавки к коэффициентам риска, которые делают кредит "дороже", начинают расти именно с ПДН на уровне 50%? Ведь одно дело отдавать половину дохода на кредит при зарплате в 300 тысяч, совсем другое - в 30 тысяч.

Елизавета Данилова: Мы приняли такую шкалу, просчитав взаимосвязь показателей полной стоимости кредита, ПДН и риска возникновения просрочки по портфелям крупнейших банков с 2007 года.

У нас есть возможность пересмотреть шкалу надбавок в зависимости от ПДН после того, как получим первую отчетность от банков, которую мы вводим с начала следующего года.

У банков наверняка появится искушение обойти эти ограничения, как вы будете их контролировать?

Елизавета Данилова: В рамках надзора Банк России будет перепроверять правильность отнесения кредита к тому или иному коду, за которым следует определенная надбавка. Мы будем следить и за методиками оценки долговой нагрузки, которые разработали банки.

Сейчас мы проводим обследование крупнейших банков, чтобы посмотреть распределение выдач по разным типам продуктов, с разными ставками в разрезе ПДН, - со следующего года это обследование превратится в обязательную форму квартальной отчетности, мы тоже будем внимательно эти данные смотреть.

Как в целом вы оцениваете динамику долговой нагрузки? Банк России не видит признаков близкого кризиса на рынке потребкредитования, о котором предупреждал глава минэкономразвития Максим Орешкин?

Елизавета Данилова: Во-первых, чтобы гипотетические проблемы на рынке потребкредитов могли оказать влияние на экономику в целом, рынок должен быть намного больше. Классический пример - ипотека в США накануне кризиса 2007 года, когда соотношение задолженности по кредитам к располагаемым доходам физических лиц составляло 130%. У нас этот показатель - 34%.

Что касается средней долговой нагрузки по необеспеченным потребительским кредитам, то коэффициент обслуживания долга (отношение платежей по кредитам к доходам населения) оценивается в 8,8%, то есть нагрузка не достигла пика 2015 года (9,3%). Долговая нагрузка увеличивается, но во многом из-за медленного роста доходов населения. Если бы они росли, как планировалось, то и долговая нагрузка была бы на 0,6 п.п. ниже. И наши подсчеты показывают, что процентные платежи по кредитам не оказывают существенного влияния на доходы граждан.

Во-вторых, ухудшение стандартов кредитования начало происходить только в последнее время: например, доля кредитов с показателем ПДН свыше 80% выросла с 5% в IV квартале 2018 года до 10% во II квартале этого года. Возможно, здесь есть методологический аспект - банки стали приближать свои методики расчета к нашей, и не исключено, что когда мы соберем данные, рассчитанные по нашей более консервативной методике, доля кредитов с высоким ПДН окажется еще выше.

В-третьих, из данных БКИ мы видим, что кредиты берут не одни и те же люди, база заемщиков существенно меняется. Поэтому масштабной проблемы закредитованности, на наш взгляд, еще нет, и мы как раз внедряем ПДН, чтобы ее и не было.

Недавно Банк России предложил банкам рассмотреть в дополнение к требованиям к капиталу два вида прямых ограничений на выбор: полный запрет высокорисковых кредитов либо лимиты на них в портфеле банка или в выдачах. Зачем это нужно, если можно ввести любые надбавки к коэффициентам риска?

Елизавета Данилова: Макропруденциальное регулирование, или политика по ограничению системных рисков, - относительно новое направление деятельности. В отличие от денежно-кредитной политики, единых стандартов проведения мер здесь нет, поэтому мы много изучаем опыт других стран. И мы видим, что очень многие центральные банки такие полномочия уже получили и что оптимально именно сочетание мер, которые основаны и на требованиях к капиталу, и на прямых ограничениях.

Надбавки к капиталу позволяют банкам сформировать запас капитала на случай стресса. Но если у банка большой запас капитала, то он может довольно долго выдавать эти рисковые кредиты, если они рентабельны. Поэтому для сдерживания чрезмерных темпов кредитования более действенными бывают прямые ограничения.

Мы ожидаем, что уже принятые меры будут эффективны, но на будущее хотели бы иметь более широкий арсенал мер. Нам интересно мнение рынка, мы видим несколько развилок в дальнейшем развитии регулирования. После обсуждения мы будем просить законодателя о наделении нас необходимыми полномочиями. Спешки здесь нет, но мы бы хотели заранее получить дополнительные инструменты, чтобы быть готовыми к любому развитию ситуации.

Получила ли развитие идея запрета на взыскание задолженности по потребкредиту, если он был выдан заемщику с высокой долговой нагрузкой?

Елизавета Данилова: Это часть поручения президента, которое появилось в конце 2016 года. Первая часть касается расчета показателя долговой нагрузки, и она уже реализована, вторая требует внесения изменений в законодательство. При этом если возникают такие серьезные юридические последствия, как невозможность взыскания задолженности, то нужно убедиться, что долговая нагрузка рассчитана корректно, в такой ситуации оценок уже недостаточно. Эффективный доступ банков к информации о доходах в ФНС и ПФР, к данным БКИ обо всех обязательствах заемщика создадут необходимые условия для реализации второй части поручения.

Изменения надбавок в зависимости от полной стоимости кредита (ПСК) вы будете использовать или все корректировки будут идти через ПДН?

Елизавета Данилова: Мы пока не планируем отказываться от ПСК. Когда мы проводили калибровку ПДН в мае-июне, наш анализ показал, что оба фактора значимы. В 2013, 2014 годах, когда активно рос рынок, была проблема как раз выдачи кредитов под очень высокие ставки, и тогда ПСК был суперзначимым фактором, даже более, чем ПДН, потому что тогда мало у кого были кредиты, это все только появлялось. Сейчас ситуация меняется, мы будем смотреть на данные и принимать решения, чтобы надбавки максимально отражали риски.

Для более оперативного принятия решений были внесены изменения в закон, чтобы совет директоров Банка России мог менять уровень надбавок без нормативного акта, и мы рассматриваем их адекватность раз в квартал. Более того, теперь в случае, если мы ужесточаем надбавки, мы должны объявить об этом за два месяца, а не за три, как раньше. При этом обратные изменения, например, в случае системного стресса, когда банкам надо помочь, могут действовать хоть на следующий день.

До 1 октября надбавки к коэффициентам риска для расчета норматива достаточности капитала зависели только от полной стоимости кредита (ПСК) - чем выше ПСК, тем выше надбавка.

С 1 октября на величину надбавок повлияет также показатель долговой нагрузки.

Фактически запретительный коэффициент риска (320%) Банк России решил применить к кредитам с ПСК от 25 до 30%, которые выдаются заемщикам, тратящим на обслуживание долга свыше 80% доходов.

В самом массовом сегменте кредитов наличными (со ставками от 10 до 15%) коэффициенты риска в зависимости от ПДН составят от 150 до 220%.

Минимальный коэффициент (130%) определен для кредитов с ПСК до 10% и показателем долговой нагрузки до 50%, но таких кредитов пока немного.

Ольга Гоголадзе - это блогер, обучающий пользователям финансовой грамотности и инвестициям. О том, стоит ли доверять качеству ее обучения, читайте в нашем обзоре.

Обзор работы инвестора Ольги Гоголадзе

- «Я ИНВЕСТОР» (самый популярный курс Ольги Гоголадзе);

- «Я ИНВЕСТОР 2.0»;

- «КАПИТАЛ».

Со слов блогера, их уже прошли более 120 000 человек.

- формирование инвестиционных портфелей и стратегий для пользователей;

- опыт работы в инвестиционном банкинге;

- составление образовательных курсов, посвященных финансовой грамотности;

- основание онлайн-школы и многое другое.

Социальные сети

Ольга Гоголадзе активно ведет социальные сети, являясь достаточно популярным в сети блогером. В Инстаграме Ольга Гоголадзе позиционирует себя как финансовый консультант. На канале она подробно раскрывает свой портфель, приводит инвестиционные советы, а новичкам предлагает подарки. На ее страницу Вконтакте, посвященную вопросам финансов и инвестиций, подписано более 17 тысяч человек. Она утверждает, что научит пользователей грамотно инвестировать даже при отсутствии миллиона рублей. Ее канал на Ютубе с момента регистрации в 2018 году уже собрал почти 85 тысяч подписчиков. Однако такая популярность в сети еще не гарантирует того, что пользователи получат то, что хотели.

Независимый рейтинг основанный исключительно на оценках пользователей

Гарантии и верификация

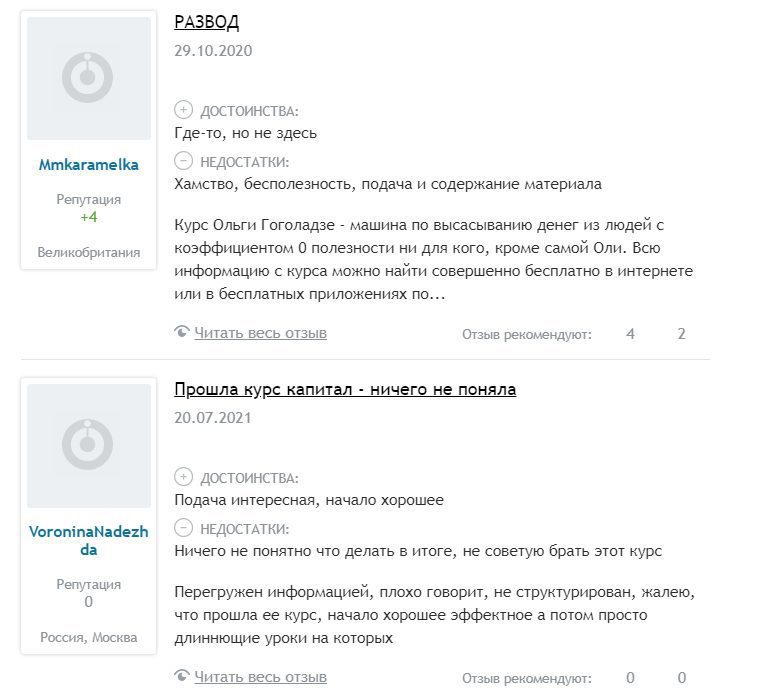

Реальные отзывы о курсе Ольги Гоголадзе

Реальные отзывы в сети об Ольге Гоголадзе являются в основном негативными. Пользователи отмечают, что ничего не поняли из материалов Ольги Гоголадзе с курсов и ресурсов канала “Про финансы”. Также отмечаются неграмотная подача информации, плохая дикция и в целом бесполезность программ обучения. Клиенты указывают, что она сливает им некачественную информацию. Зато ее каналы так и пестрят положительными комментариями довольных клиентов. Но доверять им особо не стоит, поскольку они могут оказаться сфабрикованными ее сотрудниками.

Закрытие продаж последнего потока курса "Капитал" ! Не пропустите, нажимайте "Забронировать"

Информация

О компании: 💰 Здесь вы научитесь инвестировать, даже если у вас нет миллионов или есть кредиты.

Другое

Действия

533 записи

Хитро

Первый случай заражения оспой обезьян зафиксировали в Великобритании в начале мая. К 20 мая количество заболевших возросло до 20 человек. Показать полностью. Также известно о первых случаях заражения в Германии, Франции, Бельгии, Италии, Швеции, Испании, Португалии, США, Канаде и Австралии, Израиле и Швейцарии.

Только в Европе уже более 100 случаев, а по миру — ещё больше.

Всемирная организация здравоохранения (ВОЗ) планирует провести экстренное совещание для обсуждения вспышки обезьяньей оспы.

На границе усилены меры санитарного контроля. Роспотребнадзор боится завоза оспы обезьян в Россию.

"Государственный научный центр вирусологии и биотехнологии «Вектор» оперативно создал автономную тест-систему и успешно провёл её лабораторные испытания".

Что это значит?

Оспа обезьян — это редкое инфекционное заболевание, она похожа на оспу человека. Болезнь протекает не так остро, как оспа человека, но может привести к летальному исходу.

Если не пресечь распространение болезни, то нас может ожидать сценарий схожий с Covid-19: ухудшение логистических цепочек, которые до сих пор не восстановились, спекуляции акциями компаний, которые занимаются изготовлением вакцин. Однако прошлый опыт уже закалил мир: скорее всего все санитарные требования останутся теми же и жёстких мер не будет.

Ольга Юрьевна Гогаладзе, в девичестве Столярова, родилась 13 октября под созвездием Весов. Свой год рождения девушка тщательно скрывает. Оля появилась на свет в столице Чувашской республики, городе Чебоксары, который расположился на правом берегу Волги.

Из некоторых источников известно, что мама Ольги, Светлана, работала учителем начальных классов, а сейчас занимается репетиторством с младшими школьниками. Она много времени уделяет религии, сейчас замужем за Александром Мадеровым. Видимо, родители девочки находятся в разводе. У Ольги есть родной брат Василий и сестра по матери Лилия.

Об отце Столяровой никаких сведений нет. Только известно, что его зовут Юрий и он тоже педагог. В одном из источников есть данные, что он более двадцати лет преподает в университете. Правда, не говорится, какой предмет он ведет.

Ранние годы и юность

Детство Ольга провела в родном городе, где училась в школе № 50. Старшие классы она оканчивала в поселке городского типа Кузьмоловский Ленинградской области, в первой общеобразовательной средней школе. Возможно, они переехали туда с мамой и братом после развода родителей. Но это только предположение, а точных данных нет.

Где училась Ольга Гогаладзе

После получения аттестата об образовании девушка поступила в Санкт-Петербургский государственный экономический университет, который окончила в 2015 году. Диплом экономиста позволил занять должность в банковской системе.

Карьера банкира и финансовые трудности

Работать Ольга начала еще в студенческие годы. Как молодой специалист девушка зарабатывала небольшие деньги, которых не всегда хватало на ее потребности. Ольге приходилось брать кредиты в банке.

За пять лет трудовой деятельности она не смогла сделать финансовых сбережений, так как тратила деньги на ненужные покупки. Став опытным коучем, Гогаладзе разместила в Инстаграме расчеты, где показала своим подписчикам, какую бы она накопила сумму, если бы за время учебы ежедневно откладывала по двести рублей.

После окончания университета Ольге предложили должность в «Ситибанке», где она работала с состоятельными клиентами. Девушка начала стремительно продвигаться по карьерной лестнице. За все время она несколько раз меняла финансовые организации.

За пять лет Гогаладзе создала большое количество инвестиционных портфелей для своих клиентов. В 2020 году девушка стала консультантом в Министерстве финансов.

Создание блога и популярность

После того, как Ольга получила опыт работы, она приняла решение поделиться своими знаниями с другими. Девушка создала аккаунт в Инстаграме, где начала публиковать информационные мини-курсы стоимостью в пределах трехсот рублей. За несколько лет интерес к вебинарам вырос, а с ним – и цена.

Гогаладзе создала курс «Я – инвестор»: базовый, универсальный, расширенный, персональный.

Здесь Ольга объясняет, что такое акции, облигации, фонды, ИИС и брокерский счет, а также помогает сформировать первый инвестиционный портфель. Люди, прошедшие курс, оставляют положительные отзывы. Они не жалеют, что прошли обучение у Ольги, считая ее отличным лектором, который доступно объясняет новую информацию.

Другие социальные сети

Гогаладзе продолжает поддерживать связь со своими поклонниками через Инстаграм, где у нее на данный момент девять тысяч четыреста сорок подписчиков и почти две тысячи публикаций. ВКонтакте девушка ведет два аккаунта. Первый был создан еще в студенческие годы, а информация касалась больше личной жизни Ольги. Вторая страничка полностью посвящена финансам и инвестициям, на которую подписано более четырех тысяч человек.

Личная жизнь

Сейчас о своей личной жизни Ольга предпочитает не рассказывать. Из ранее опубликованных в социальных сетях фотографий и информации стало известно, что она замужем за Павлом Гогаладзе.

Влюбленные зарегистрировали свои отношения 29 октября 2016 года. А за месяц до бракосочетания насладились отдыхом на побережье Атлантического океана, в Доминиканской республике.

В июне 2018 года супруги стали родителями, в их семье появился сын, которому они дали имя Марк. Несмотря на совсем юный возраст, малыш с удовольствием отправляется со своими родителями на отдых за границу.

Ольга по сей день остается в списке финансовых блогеров. Она продолжает специализироваться на инвестиционных вопросах, брокерской и дилерской деятельности. В начале 2021 года Гогаладзе в своих социальных сетях создала «Библиотеку инвестора». По словам Ольги, информация, находящаяся там, полезна для всех, кто хочет сделать первые шаги в инвестиционной деятельности. Пользователи могут ознакомиться с инструкциями, видеоуроками, бонусными файлами.

В марте Гогаладзе провела бесплатный мастер-класс «Первые шаги в инвестициях». В прямом эфире девушка рассказала: с каких сумм и когда можно начинать инвестировать, как быть, если есть кредиты, как не нарваться на мошенников, а также поделилась готовыми цифрами, примерами и стратегиями.

Ольга не любит вдаваться в подробности своей биографии, но один раз девушка все же рассказала несколько фактов из своей жизни. В студенческие годы, чтобы приобрести желаемые вещи, она брала кредит, а однажды потратила все деньги с кредитной карточки, и смогла вернуть их только через пару лет.

Семья Гогаладзе любит путешествовать, для отдыха они выбирают теплые страны. Несколько лет назад влюбленные провели незабываемый отпуск на Бали, а перед этим побывали в Тбилиси.

Ольга Юрьевна Гогаладзе – банкир, экономист и финансист. Девушка стала известна большому количеству людей после создания авторского курса «Я – инвестор», который приобрели около ста тысяч человек.

Автор статьи

Читайте также:

- Как в world of tanks blitz заработать кредиты в

- Кредит может быть предоставлен тест

- Порядок алгоритм получения памятных и инвестиционных монет в банке россии кредитными организациями

- Кредитный коридор что это

- Почта банк заявление об открытии сберегательного счета и предоставлении потребительского кредита