Как взять ипотеку без процентов

Обновлено: 25.04.2024

Здесь представлены актуальные на 24.05.2022 варианты ипотеки без первоначального взноса в Москве от 4 банках. Их условия позволяют получить кредит на покупку жилья по ставке от 5%. Для вас есть 18 предложений от 4 компаний.

- Онлайн-заявка на ипотеку

- Рефинансирование ипотеки

- Льготная ипотека

- Квартира на вторичном рынке

- Ипотечное меню

- Квартира в новостройке

- Семейная ипотека

- Без подтверждения дохода

- Коммерческая недвижимость

- Многодетным семьям

- На долю в квартире

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 60 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 60 дн. |

| Электронная регистрация сделки: | Да |

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

срок рассмотрения - один день

Сроки

| Cрок рассмотрения: | один день |

| Срок действия положительного решения | 60 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения до 2 дней

Сроки

| Cрок рассмотрения: | до 2 |

| Срок действия положительного решения | 90 дн. |

| Электронная регистрация сделки: | Да |

Без подтверждения дохода

срок рассмотрения от 1 до 5 дней

Сроки

| Cрок рассмотрения: | от 1 до 5 дней |

| Срок действия положительного решения | 3 мес. |

| Электронная регистрация сделки: | Да |

срок рассмотрения от 1 до 5 дней

Сроки

| Cрок рассмотрения: | от 1 до 5 дней |

| Срок действия положительного решения | 3 мес. |

| Электронная регистрация сделки: | Да |

Сельская ипотека user-69648162294 Моему счастью нет предела! Сельская ипотека вернулась! Мы ее очень ждали! У нас молодая семья и трое детей. Мечтали о собственном доме за городом. И наша мечта сбывается! Скоро.

Надежный,

Здравствуйте!Давно являюсь клиентом банка. Выбрала за надежность. Доверяю только крупным финансовым учреждениям. В Россельхозбанке уверена, не страшно размещать крупные суммы, банк. Читать полностью

Сельская ипотека

Моему счастью нет предела! Сельская ипотека вернулась! Мы ее очень ждали! У нас молодая семья и трое детей. Мечтали о собственном доме за городом. И наша мечта сбывается! Скоро. Читать полностью

Выражаю благодарность сотрудникам отделения

Хочу выразить свою благодарность сотрудникам отделения 9038/1751 по адресу г. Москва, ул.Никулинская, 25

ПЛАНКИН ПАВЕЛ ПАВЛОВИЧ . Читать полностью

Ипотека

Спасибо огромное коллективу Россельхозбанка находящегося по адресу:ул. Чкалова 1, за добросовестное и уважительное отношение к клиентам, за доброжелательность и коммуникабельность. Читать полностью

Россельхозбанк ипотека с Господдержкой

28.05.2021 я Федоров Дмитрий Иванович получил в АО Россельхозбанк ипотеку с Господдержкой. Чему невероятно рад! Я с семьей очень долго думал о предстоящей покупке, промониторил. Читать полностью

Валерий

Мой отзыв о сотрудниках ипотечного отделения г. Нижний Новгород остались очень хорошие впечатления. От консультации и до подписания все сделано отлично.Благодарю за высокий. Читать полностью

Офис ВТБ СИБИРСКАЯ, 53

17.05.2022 проводили ипотечную сделку в офисе на Сибирской, 53.

Впервые за всю практику отдохнула на сделке. Спокойно, уверенно, без лишних слов и эмоций, не создавая никакой. Читать полностью

Подробнее

Решение жилищного вопроса актуально для разных социальных групп. Ипотека без первоначального взноса в Москве предлагается некоторыми банками на определенных условиях. Покупка квартиры становится для многих доступным приобретением, даже при отсутствии начального капитала. Рассмотрим основные моменты оформления.

Документация

Ниже перечислен список бумаг, необходимых для выплаты кредита:

Это далеко не полный список для получения ипотеки без первоначального взноса в Москве, конкретный перечень зависит от выбранного учреждения. Когда пакет бумаг будет собран, нужно предоставить его в отделение банка.

Условия кредитования

Банки формируют свои правила для предоставления кредита с нулевой первой оплатой. Но условия практически одинаковые. В обязательном порядке оформляется страховка на заемщика и приобретаемую недвижимость. Оговаривается валюта, выплаты производятся в российских рублях. В программе могут принять участие лица, достигшие 21 года, но не старше 75 лет. Для военнослужащих делается поправка к возрасту, не превышая 45 лет. Срок оплаты ипотеки колеблется от 3 до 30 лет. Клиенту необходимо иметь постоянное место работы, а также стабильный финансовый доход. Наличие ценного имущества выступает гарантом со стороны заемщика.

Льготы

Банками предоставляются льготные программы для молодых семей, военных, служащих, матерей-одиночек. Сюда относятся:

После выбора удобного пакета собираются документы и предоставляются для рассмотрения в банк.

Поиск

Кто может претендовать? Какие условия? И как оформить? Расскажем в статье.

На сегодня государство предлагает населению помощь в решении жилищной проблемы, предоставляя возможность оформления ипотеки на льготных условиях. Они могут выражаться:

- в субсидировании покупки, обеспечивающей улучшение жилищных условий;

- оплата части процентов по ипотечному займу;

- выделение средств для внесения первоначального взноса;

- выделение для покупки жилья по сниженной цене.

Дополнительно предусматривается разделение программ по категориям граждан, а их финансирование возможно, как на федеральном уровне, так и региональном. Воспользовавшись один раз программой на одном уровне, например, субъекта федерации, гражданин лишается права на льготу на другом уровне. Таким образом, реализуется принцип однократности предоставляемой государством поддержки.

Беспроцентная ипотека

Необходимо отметить, что ипотеки по ставке 0% не существует, такой вариант является убыточным для банка-кредитора. Понятием ипотека без процента принято называть программы ипотечного кредитования, по которым государство принимает на себя ответственность по оплате за гражданина части процентов по кредиту. Чаще всего это до 30% суммы заимствования. Претендовать на такую помощь могут представители льготных категорий населения.

Таким образом, процент по ипотеке существует, но фактически его выплачивает вместо человека государство.

Кто может рассчитывать на помощь

На сегодня социальная ипотека доступна только отдельным категориям населения, среди которых:

- люди пенсионного возраста;

- многодетные семьи;

- матери, воспитывающие ребенка самостоятельно;

- молодые семьи;

- работники бюджетных организаций, в том числе молодые специалисты.

В случаях, если потенциальный заемщик не имеет возможности для погашения займа, без учета процентов, в оформлении ипотеки на льготных условиях ему будет отказано.

Получение ипотеки

Для участия в льготной ипотеке необходима подача заявления от гражданина, в которой указывается желание воспользоваться той или иной существующей программой. Для каждой конкретной категории граждан (многодетные, матери-одиночки и так далее) предусматривается собственный пакет документов.

«Молодая семья»

К данной категории относятся семьи, в которых одному из супругов на момент обращения не исполнилось 35 лет.

Семьи данной категории имеют право на софинансирование ипотечного займа при приобретении жилья (квартира/дом) с установленными ограничениями по площади. При отсутствии детей не более 42 кв. метров, при наличии детей исходя из норматива в 18 кв. метров на каждого человека.

Обращение может быть сделано в связи с желанием улучшить жилищные условия, когда старая квартира продается, а вместо нее с использованием ипотеки покупается новая. В этом случае заемщику предстоит платить только основной долг по кредиту, а проценты за него выплатит государство за счет средств федерального бюджета.

Для участия в программе требуется обращение в районную администрацию по месту проживания, где гражданин будет детально ознакомлен с условиями программы, перечнем необходимых для получения государственной поддержки документов. Несмотря на федеральный статус программы льготной ипотеки для молодых семей, в отдельных субъектах федерации существуют аналогичные собственные программы.

Комплект документов включает в себя:

- гражданский паспорт лица, оформляющего на себя ипотечный займ;

- свидетельство о браке;

- разрешение на оформление кредита второго супруга с заверением нотариусом;

- свидетельства о рождении детей (только несовершеннолетних);

- справка 2НДФЛ за предыдущие 6 месяцев;

- оценочная стоимость планируемой к приобретению квартиры/дома.

Для пенсионеров

Оформление беспроцентных кредитов для лиц данной категории на условиях государственного софинансирования не предусматривается. Тем не менее, некоторые банки имеют собственные кредитные предложения для клиентов, достигших пенсионного возраста.

Оформление ипотеки пенсионером потребует от него предоставление следующего пакета документов:

- гражданский паспорт;

- пенсионное удостоверение;

- свидетельство о праве собственности на объект недвижимости, передаваемой в залог.

Условия выдачи кредита будут индивидуальными для каждой кредитной организации. В большинстве случаев это возможность обойтись без внесения первоначального взноса за жилье и сниженная процентная ставка.

Многодетные семьи

К данной категории относятся семьи, имеющие не меньше трех детей. Их поддержка организована на федеральном уровне. Условием для получения льготного займа является:

- официальный статус многодетных;

- способность обслуживать кредит;

- отсутствие в собственности жилья или ненадлежащие условия проживания;

- наличие признания в необходимости государственной поддержки.

Для участия в программе первоначально требуется обращение в районную администрацию, где подается заявление с предъявлением паспортов обоих супругов и свидетельств о рождении детей.

Оформление кредита проводится по программе «Жилье многодетным семьям».

Для оформления ипотеки в банке потребуется подготовить пакет документов:

- паспорта обоих супругов;

- согласие на оформление займа второго супруга с заверением нотариуса;

- детские свидетельства о рождении;

- оценочная стоимость планируемого к приобретению жилья;

- подтверждение участника государственной программы;

- справки 2НДФЛ обоих супругов за шесть месяцев;

- выписки с банковских счетов детей, достигших совершеннолетия.

Матери-одиночки

Для данной категории граждан не существует самостоятельной программы оказания поддержки в решении жилищных проблем, но при наличии соответствующих оснований можно воспользоваться программами, предусмотренными для молодых или многодетных семей. Соответственно перечень необходимых документов будет определяться условиями конкретной программы.

Изменения

Правительством принято решение сохранить льготную ипотеку и в 2022-м году. При этом граждане имеют право воспользоваться «ипотечными каникулами». Данная норма была законодательно введена весной 2019-го года, и позволяет заемщикам, столкнувшимся с серьезными проблемами, получить отсрочку платежей по ипотеке на срок до шести месяцев или сократить размер ежемесячных выплат.

Воспользоваться данной возможностью могут граждане, ставшие инвалидом I-II группы или граждане, лишившиеся кормильца или работы.

У вас остались вопросы?

В 2014 году я взял ипотеку и начал отдавать треть зарплаты на погашение кредита.

За несколько лет я совершил все ошибки начинающих ипотечников. Я подписал договор не торгуясь, согласился на первый же вариант, предложенный менеджером, не контролировал расходы и жил в долг, пользуясь кредитной картой с задолженностью более 150 тысяч рублей.

Расскажу по порядку.

Как взять ипотеку правильно

- Самостоятельно соберите информацию об интересующем жилье: как оно выглядит, какие цены, кто застройщик.

- Оцените сопутствующие затраты денег и времени: ремонт, проезд до нового жилья, где проживать, пока дом строят.

- Самостоятельно поищите лучшие условия по ипотеке.

- Читайте договор и ставьте подпись только под теми условиями, которые вам ясны и на которые вы согласны.

- Перед тем как взять ипотеку, проведите тренировку. Проживите несколько месяцев, откладывая сумму ипотечного платежа и анализируя свой бюджет.

- Не допускайте лишних выплат в виде комиссий или пеней за просрочку платежа.

Ошибка №1. Импульсивный выбор

В 2014 году я решил перестать снимать жильё. За эти же деньги можно было вложиться в новостройку на этапе котлована, а через несколько лет въехать в собственную квартиру. Просмотрел объявления о новом жилом квартале, где продают квартиры по акции, и решил в тот же день ехать в офис продаж подписывать договор. Дом обещали сдать через пару лет. Далековато, конечно, зато собственная квартира.

Как правильно

Недвижимость нельзя покупать быстро и на эмоциях. Цена, скидки, акции и всё остальное, о чём говорят в рекламе, не имеет значения. Прежде чем ехать в офис продаж, надо изучить состояние рынка, почитать форумы ипотечников, проверить документы (разрешение на строительство, проектную декларацию), лично съездить на стройки приглянувшихся домов и составить рейтинг.

Застройщики хотят, чтобы вы приняли решение на эмоциях. Для этого проводят акции, рисуют красивую рекламу и ждут вас в модных офисах с приветливыми менеджерами. Пусть это не сбивает вас с толку.

Оценивайте строящееся жильё с точки зрения сопутствующих расходов:

- где вы будете жить, пока дом будут строить, и сколько это будет стоить;

- во сколько вам обойдется ремонт новой квартиры;

- где находится новостройка и сколько вы будете в будущем тратить на дорогу.

То, что вы можете себе позволить квартиру за несколько миллионов рублей в красиво нарисованном доме на плакате, еще не значит, что вы потом не пожалеете об этой покупке.

Застройщики предлагают квартиры с готовой отделкой и красивым дизайном. Качество этого ремонта вы не контролируете

Ошибка №2. Быстрое заключение сделки

Я позвонил застройщику и забронировал квартиру. Менеджер сообщил, что текущая цена по акции будет действовать только два дня, поэтому нужно скорее оформлять сделку.

У застройщика договор с определенным банком. Если воспользоваться их ипотечным предложением, будут дополнительные бонусы: сниженная процентная ставка и неизменная цена на квартиру до окончательной сделки с банком. Процесс обещают простой: нужно лишь передать документы, дождаться, пока банк одобрит ипотечный кредит, и приехать подписать договор. Всё цивилизованно и с улыбкой. (Еще бы, такие деньги на кону!)

Для получения кредита собрал и отправил электронной почтой требуемые документы (заявление, справку 2-НДФЛ, копию паспорта), и через неделю кредит был одобрен. Правда, сумма ежемесячного платежа на 2500 рублей больше, чем я ожидал. В банке сказали, что это из-за отсутствия кредитной истории. Но я решил, что еще пару тысяч в месяц осилю, и согласился.

Через пару месяцев я просматривал другие предложения и нашел банки с более выгодными условиями, но было уже поздно.

Как правильно

«Давайте быстрее, пока цена не поднялась», — классическая уловка менеджеров, которые хотят, чтобы вы заключили сделку здесь и сейчас, а не сравнивали условия. Когда кажется, что решать надо срочно, не все могут здраво оценить, что именно им предлагают, — и соглашаются на невыгодную сделку.

Если вас начинают торопить со сделкой, говорите так:

— Спасибо, мне надо подумать. Где можно почитать подробно все условия?

— Решать надо срочно, а то завтра повысится цена.

— Ну, повысится — значит, повысится. Значит, не куплю, раз повысится. В другом месте, значит, куплю.

Теперь не менеджер манипулирует вами, а вы манипулируете менеджером.

Еще одна уловка менеджера — предложить вам ипотеку от банка-партнера на якобы выгодных условиях. Возможно, условия там действительно лучше, чем в других банках. Но вы должны самостоятельно убедиться в этом, сравнив с предложениями других банков.

Не принимайте на веру всё, что говорит менеджер. Сравните предложения других банков по ставкам и условиям ипотечного кредита, попросите дать вам черновик договора (рыбу). Дома в спокойной обстановке всё изучите и только потом принимайте решение.

Ошибка №3. Небрежное отношение к документам

Через неделю была назначена сделка — подписание договора об ипотечном кредите. Почему-то предварительный договор мне на почту не прислали. Но я решил прочитать всё в банке, перед подписанием.

В договоре было написано, что процент по кредиту вырастет через три года. Насторожился, но переживать не стал. Подумал, что зарплата к тому моменту тоже наверняка вырастет.

Кроме договора ипотечного кредита надо заключить договор страхования жизни, потому что банк должен застраховать свои риски, связанные с жизнью и здоровьем заемщика. Менеджер сразу же предложил заключить такой в дружественной страховой компании. Уставший, не вникая, подписываю страховой договор и иду отмечать успешную сделку в бар.

Как правильно

Подписание договора — самый ответственный и важный этап. В договоре прописываются все правила и ответственность сторон. Большая часть договора обычно о том, что вы всем всё должны.

Вы должны заранее ознакомиться с договором и обсудить все возникшие вопросы до подписания. Вы имеете полное право не только обсуждать, но и предлагать изменить текст договора. Особенно если в нем есть условия, которые вас не устраивают.

Если условия кредита вам не подходят, не подписывайте договор. Даже если над вами стоят два менеджера. Даже если ключи от квартиры уже почти у вас в руках. Выплаты по кредиту будут преследовать вас еще много лет. От того, какими они будут, напрямую зависит качество вашей жизни. А это в свою очередь зависит от того, насколько внимательно вы прочитали договор.

Ошибка №4. Взять ипотеку, не зная свой бюджет

Ипотечные взносы составили 30% от моей зарплаты. Первый год кажется, что денег хватает и на платежи, и на отпуск, и на походы в бар с друзьями. Но однажды съездил в Икею, чтобы присмотреть мебель для нового жилья. Не удержался и купил несколько незапланированных вещей. Денег не осталось, и решил завести кредитную карточку для повседневных трат.

Как правильно

Перед тем как влезать в ипотеку, желательно провести тренировку — прожить хотя бы три месяца, откладывая сумму ипотечного платежа и анализируя свой бюджет. Так вы поймете, готовы ли вы к финансовой дисциплине, а заодно увеличите ваш первоначальный взнос. Ничего не мешает начать откладывать на воображаемую ипотеку прямо сейчас.

Если в конце месяца тренировки у вас на счете нулевой или отрицательный баланс, значит, с будущей ипотекой вам будет очень тяжело. Нужно быть готовым к экономии и пересмотру привычных трат.

Ошибка №5. Платить сверхипотеку

Как-то мне позвонили из банка. Оказалось, что я просрочил платеж по ипотеке. Поругался, я же всё вносил вовремя, даже немного с запасом. Оказалось, что забыл продлить договор страхования жизни. А в условиях кредита прописано: если нет договора страхования жизни, ставка по кредиту повышается. После этого я должен был платить больше на 1500 рублей в месяц, а еще оплатить пени за просрочку платежа.

Менеджер напомнил: если ситуация повторится еще два раза в году, банк потребует выплатить весь кредит досрочно.

Помимо ипотеки я вносил платежи по кредитной карте — 1000 рублей ежемесячно. Из-за этого мне не удалось отложить денег на отпуск: нужно было оплатить новый договор страхования. Ежедневный бюджет снова пришлось корректировать.

Как правильно

Банки зарабатывают дополнительные деньги на ошибках клиентов, чтобы покрыть свои риски. Поэтому вы платите комиссию за внесение средств на счет через кассу, пени за просрочки платежа, увеличение процентной ставки в случае отсутствия договора страхования.

Каждый месяц сверяйтесь со своим платежным календарем. Желательно настроить автоплатеж, который будет переводить деньги на ипотечный счет до даты списания ежемесячного платежа. Обязательно проверяйте, корректно ли проходят переводы и списания по графику. Обратите внимание на комиссии за перевод: необходимо учесть их в бюджете либо выбрать другой банк, который позволяет делать переводы без комиссий.

Если вы просрочили платеж, постарайтесь как можно быстрее закрыть задолженность. Пересмотрите свой бюджет, чтобы не допускать повторения ситуации.

Запомнить

- Выбирая жильё, оцените свои потребности и возможности. Дешево — не значит выгодно.

- Потратьте время на самостоятельный поиск и сравнение лучших условий по ипотеке.

- Ипотечная сделка происходит не на словах, а на бумаге. Внимательно читайте договор и ставьте подпись только под теми условиями, которые вам ясны и на которые вы согласны.

- Перед ипотекой проведите двухмесячную тренировку: откладывайте сумму, которую вам придется платить каждый месяц. Так вы поймете, можете ли скорректировать свой бюджет, и на 100% проверите, насколько вы готовы к ипотеке.

- Не допускайте лишних выплат в виде комиссий или пеней за просрочку платежа.

Как взять ипотеку и не прогадать

Мы очень часто слышим, что ипотека — это невероятная кабала и что банки только и ждут повода отобрать квартиру.

С другой стороны, появляются все новые программы господдержки, ставки снижаются и все больше людей задумываются о том, чтобы взять ипотеку. И это объяснимо: для многих это единственный способ купить собственное жилье.

Мы уверены, что ипотечный кредит — это отличный инструмент, если мудро им воспользоваться: трезво оценить свои возможности, понять условия и составить план действий. Мы проходили через все это и хотим помочь вам.

Сделали бесплатный курс о том, как подготовиться к ипотеке, оформить сделку и переплатить по минимуму.

Курс состоит из девяти уроков по 10–15 минут со схемками, примерами и калькуляторами. Вместо абстрактной теории — пошаговое руководство с практическими советами и расчетами. Все уроки можно проходить в своем темпе в любое удобное время.

Ставки под 0–0,5% для россиян пока в диковинку. Циан.Журнал выяснил, что подразумевают программы, обещающие ипотечный кредит под столь привлекательный процент.

Все ниже, и ниже, и ниже

Теперь уже трудно удивить ставкой 7–8% годовых — бывает и ниже! С апреля доступна программа льготной ипотеки для новостроек под 6,5%. Но и 6,5% далеко не предел. У застройщиков есть варианты и покруче.

0,01%

Первым из застройщиков, предложивших «нулевую» ипотеку, стал ПИК в сотрудничестве с ВТБ еще в начале апреля. При заключении договора фиксировалась отмена процентов до конца года без переноса платежей на последующие периоды. Сейчас ПИК расширил условия программы и подключил к ней Абсолют-банк.

Ставка в первый год обслуживания кредита составляет 0,01% годовых — это самая низкая процентная ставка, доступная только для квартир в проектах ПИК. Ставка 6,5% или выше (в зависимости от суммы кредита и условий конкретного банка) начинает действовать только со второго года кредитования. Минимальный размер кредита в случае оформления ипотеки в Абсолют-банке равен 300 тыс. рублей, в банке ВТБ — 600 тыс. рублей.

«Инград» и Альфа-банк запустили субсидированную программу, по которой в первые семь месяцев кредитования ставка равна 0,01%, далее — 6,5%. Допускается и оформление кредита по другим программам банка-партнера. В этом случае ставка до конца 2020 года 0%, а затем — 8,39%. Условия: первоначальный взнос не менее 20%, максимальная сумма кредита — 8 млн рублей, срок выплат — не более 20 лет.

0,5%

Практикует подобные предложения и ГК КВС . В некоторых объектах доступна совместная программа компании с банком ВТБ со ставкой 0,5% годовых в первый год кредитования и 6,5% годовых и выше — в последующие. Это позволяет значительно сократить платеж в первые 12 месяцев, утверждает Анжелика Альшаева, генеральный директор агентства недвижимости ГК КВС, и приводит примерный расчет.

«Один из первых наших клиентов по этой программе приобрел двухкомнатную квартиру с отделкой стоимостью 5,228 млн рублей. Сумма кредита — 2,828 млн рублей. При сроке кредита 20 лет ежемесячный платеж в первый год составит 12 385 рублей, в последующие — 20 600 рублей. Экономия за год — больше 98 тыс. рублей. В дальнейшем он будет платить по льготной ставке 6,5% вместо базовых 8–9% годовых. Если недвижимость приобретать через онлайн-магазин, то можно получить еще и дополнительную скидку 100 тыс. рублей. В итоге экономится существенная сумма».

«Сити-XXI век» в партнерстве с ВТБ предлагает квартиры под аналогичные 0,5% годовых. Программа распространяется на некоторые квартиры в ряде подмосковных ЖК. Полупроцентная ставка действует в течение восьми месяцев с даты заключения кредитного договора, далее — 6,5% в рамках программы «Ипотека с господдержкой 2020». Первоначальный взнос — не менее 20%, а еще обязательно оформляется полное комплексное страхование. Ставка 0,5% обеспечивается за счет субсидирования из средств компании.

Есть подобные программы и у ЛСР , А101 , ФСК , MR Group и «Донстроя» .

В чем подвох?

«Подвохов в низкопроцентных программах нет: девелопер берет на себя выплату части процентов по кредиту. В нынешней ситуации это хороший инструмент, который позволяет стимулировать продажи», — отмечает Евгений Шевченко, коммерческий директор «Сити-XXI век».

Представитель другой девелоперской компании, названия которой он попросил не озвучивать, придерживается другой точки зрения: «Такая ставка совсем не выгодна застройщику, так как все расходы по процентам ложатся на его плечи. Да, у нас тоже есть такие предложения, но ставка, конечно, гораздо выше упомянутых «нулей» и распространяется только на большие площадки — буквально несколько квартир в самом дорогом доме, который вот-вот будет сдан. Это специальная акция, чтобы подтолкнуть спрос».

Застройщики, активно продвигающие «нулевую» ипотеку, скорее всего, таким образом пытаются реализовать неликвидные квартиры, продолжает анонимный собеседник Циан.Журнала, а значит, покупателю нужно быть особенно внимательным.

Подобные акции выгодны для повышения спроса на недостаточно ликвидные объекты — те, что плохо продаются из-за высокой цены, удаленного расположения или иных факторов, поэтому застройщики готовы субсидировать часть процентной ставки за свой счет, подтверждает слова анонимного собеседника Циан.Журнала Инна Солдатенкова, ведущий эксперт по кредитным продуктам финансового супермаркета Банки.ру.

Выгодно не для всех

Субсидирование процентной ставки подразумевает выплату застройщиком банку некой суммы, поэтому застройщик обычно предлагает выбор: воспользоваться субсидированной ставкой или получить скидку на квартиру.

«Нулевая» ипотека выгодна только тем, кто собирается за несколько лет выплатить кредит.

При выплате кредита на длинном периоде (более семи лет) выгоднее предпочесть скидку на квартиру, уверен Вячеслав Приймак, руководитель направления по развитию ипотечных программ ГК «Инград» : «График платежей по ипотеке плавающий: первый (льготный период) платеж по кредиту меньше, так как ставка по ипотеке нулевая, далее платеж вырастает. Поэтому ключевая особенность — расчет графика погашения ипотеки. Клиенты, которые понимают, что за первые несколько лет ипотеки они погасят ее досрочно, эта программа выгодна», — объяснил собеседник издания.

Основной подводный камень таких «бесплатных» ипотечных предложений кроется именно в ограниченном периоде времени действия (как правило, это всего несколько месяцев), затем она повышается до стандартного среднерыночного размера.

Заемщик должен четко понимать, что это временный «подарок», потом придется платить по полной.

Также достаточно распространены случаи, когда для получения ипотеки по такой льготной ставке заемщику надо уплатить повышенный первоначальный взнос — как минимум половину стоимости квартиры за свой счет.

Напоследок мы попросили Марину Малайчик помочь нам с расчетами, чтобы оценить, насколько выгодна «нулевая» ипотека. Для примера мы взяли квартиру в новостройке стоимостью 10 млн рублей. На первый взгляд кажется, что предложение далеко не так выгодно, как хотелось бы: лучше взять кредит на 15 лет под 6,5%, чем на полгода под 0%, а потом оставшиеся 14,5 лет под 8,5%.

На практике получаем вот что: при цене 10 млн рублей максимальная сумма кредита по госпрограмме составит 8 млн рублей. Ее и будем считать.

Ставка 6,5%:

Ежемесячный платеж — 69,9 тыс. рублей.

Проценты за первые полгода — 259 тыс. рублей.

Проценты за все время — 4,517 млн рублей.

Ставка 8,5% и 0% в первые полгода:

Ежемесячный платеж с 7-го месяца — 83,9 тыс. рублей

Проценты за первые полгода — 339 тыс. рублей (но их платит застройщик).

Проценты за все время — 6,142 – 0,339 = 5,803 млн рублей

Логика и расчеты показывают, что ставка 6,5% на все время лучше, чем рыночная ставка и нулевые проценты в первый год.

Подобные акции доступны не всем застройщикам — слишком большой расход. Но нынешним летом крупные застройщики будут активно использовать эту акцию, уверены собеседники Циан.Журнала. Так что ждем нулевых процентов на новые ЖК.

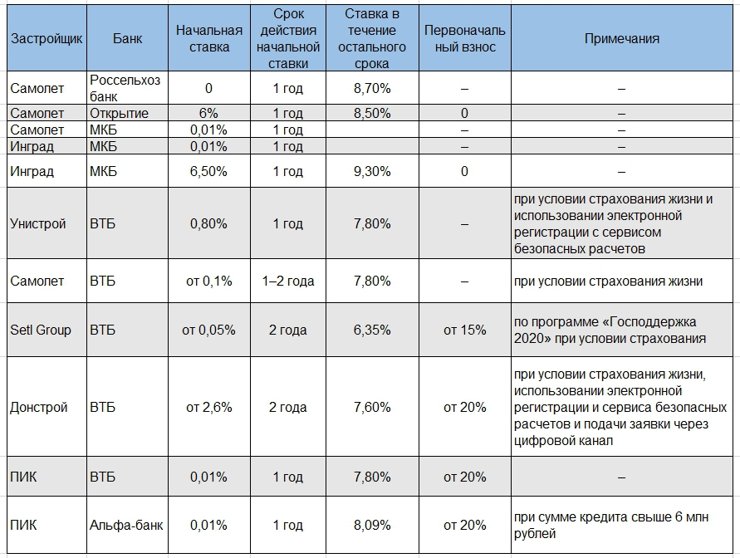

Циан.Журнал нашел несколько сценариев с выплатой выгодной ипотеки. Варианты развития событий — в таблице (в конце мы привели в качестве примера ростовский вариант: он ничем не отличается от московских акций).

0% — первый год, далее — 6,5%. Первоначальный взнос — от 15%. Подробнее здесь.

0,5% в первый год пользования кредитом (актуально при кредите не более 8 млн рублей). Далее — 6,5%. Первоначальный взнос — 20%.

0,1% в первый год пользования кредитом (актуально при кредите более 8 млн рублей).

Далее — 8%. Первоначальный взнос — 25%. Подробнее здесь.

0,7% в течение 2020 года (первые 6 месяцев с даты заключения кредитного договора). Далее ставка составит 8,7%. Обязательно оформление полного комплексного страхования. Первоначальный взнос — не менее 20%. Подробнее здесь.

«Скандинавия», «Испанские кварталы», «Белые ночи», «Зеленый бор»

Ставка 3,1% при выплате в качестве первоначального взноса 50% стоимости квартиры. Срок кредита — до 5 лет. Подробнее здесь.

«Рафинад», «Дивное» и «Серебрица»

0,5% действует в течение 8 месяцев с даты заключения кредитного договора. Далее — 6,5%. Первоначальный взнос — не менее 20%. Обязательно оформление полного комплексного страхования. Подробнее здесь.

«Квартал Некрасовка», «Остафьево», «Алхимово», «Пригород Лесное», «Большое Путилково», «Люберцы», «Томилино Парк»

0% действует с даты заключения кредитного договора до конца 2020 года. Далее — 6,5% при покупке квартиры с использованием ипотечной программы с господдержкой и 8,39% при покупке квартиры или апартамента по стандартной программе. Подробности здесь.

«Новая Рига», «Пехра», «Тринити»

4,1% в течение первого года с даты заключения кредитного договора. Далее — 8,9%. Обязательно оформление комплексного страхования и предоставление полного пакета документов. Размер первоначального взноса должен составлять не менее 20%. Подробнее здесь.

2,6% при оформлении кредита на срок до 7 лет. По истечении двух лет она в любом случае возрастает до 6,1%. Обязательно оформление комплексного страхования. Подробнее здесь.

5,9% при оформлении кредита с госсподержкой. Первоначальный взнос — не менее 20%. Подробнее здесь.

«Южная Битца», «Настроение», «Сколковский», «Датский квартал», «Римский», «Центр-2»

0,5% до конца 2020 года, далее на оставшийся срок кредита будет действовать ставка 6,5% годовых. минимальный первоначальный взнос — 20%. При кредитовании по программе банка «Победа над формальностями» минимальный первоначальный взнос — от 30%. Подробнее здесь.

«Онегин», «Мечников», «West Side», «Гвардейский 3.0», «Северный остров», «Левенцовский», «Царское село».

0,5% на год с момента заключения договора. Со второго года до полного погашения кредита ставка — 6,5% годовых в случае оформления комплексного страхования и первоначальном взносе не менее 20%. Подробнее здесь.

Сниженные ставки от застройщика — один из способов, который позволяет сэкономить при покупке квартиры в кредит, но для этого надо внимательно считать. Циан.Журнал выяснил, сколько может составить выгода для новосела и в чем подвох ставки 0,1% годовых.

Условия льготной ипотеки существенно изменились с 1 июля 2021 года. Если раньше на субсидии от государства по семейной программе могли претендовать только семьи с двумя и более детьми, то теперь в ней могут участвовать пары с одним ребенком, родившимся после 1 января 2018 года. Предельные размеры кредитов остались прежними — 12 млн рублей для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области и 6 млн для других регионов. Правда, при этом с 5 до 6% увеличились процентные ставки.

Но что делать холостякам, молодым парам без детей или тем, чьи дети старше установленного возраста? Раньше они рассчитывали на ипотеку с господдержкой, но теперь в Москве и Санкт-Петербурге жилье по этой льготной программе не купить: максимальная сумма кредита по новым правилам составляет всего 3 млн рублей, а ставка выросла с 6,5 до 7%.

В результате спрос на приобретение ипотечного жилья в обеих столицах заметно снизился. Чтобы не терять клиентов и не сбавлять темпы продаж, застройщикам приходится искать нестандартные решения и идти на определенные издержки — например, самостоятельно субсидировать ипотечные ставки для своих клиентов. Что это значит?

«После введения ограничений в программу господдержки ипотеки с 1 июля этого года ее популярность у покупателей ожидаемо снизилась, поэтому застройщики начали внедрять собственные программы, — рассказывает Константин Гриценко, коммерческий директор холдинга "РСТИ" (Росстройинвест). — Говоря простым языком, субсидированная ставка — это всегда совместная партнерская ставка от застройщика и банка, когда строительная компания берет на себя недостающую разницу и оплачивает ее за клиента».

Сравните ипотечные предложения ведущих банков и найдите наиболее выгодную для себя программу на Циан.Ипотека

Запуск такой программы застройщиком выгоден обеим сторонам, уточняет Алексей Лухтан, директор по маркетингу и продажам компании Lexion Development : «Для покупателя это реальный шанс сэкономить на выплаченных банку процентах, а для застройщика — как можно быстрее реализовать свой проект».

Квартира дороже, ежемесячный платеж меньше

Эта схема на российском рынке не новая. Впервые подобные предложения появились еще шесть–семь лет назад, но особо популярными в то время так и не стали. В первую очередь из-за того, что являлись элементом маркетинга и реальной выгоды клиентам от них было немного.

Сейчас ситуация изменилась. Конечно, застройщики не занимаются благотворительностью, оплачивая кредиты своих клиентов, — себе в убыток работать никто не будет. Но в некоторых случаях облегчить кредитную нагрузку и добиться ощутимой экономии они все же помогают.

Фото: Lexion Development

При этом важно понимать, что, получая ипотеку от застройщика, другими акциями и скидками вы уже не воспользуетесь. К примеру, в ЖК «Румянцево-Парк» при покупке квартиры в обычную ипотеку скидка достигает 10%, а если выплаты по кредиту субсидирует застройщик, скидка в большинстве случаев не превысит 1%.

Так, двухкомнатная квартира площадью 54 кв. м в этом ЖК стоит почти 12 млн рублей. Если покупатель берет обычную ипотечную программу на 25 лет по ставке 7,4% годовых, то скидка равна 10% и при полной оплате квартира обойдется в 10,8 млн рублей.

При покупке этой же квартиры в ипотеку с субсидированной ставкой от застройщика в размере 4,65% на 25 лет и первоначальном взносе 20%, скидка составит 1%, то есть квартира обойдется в 11,8 млн рублей.

Из-за разницы в процентных ставках ежемесячный платеж в первом случае составит около 63 тыс. рублей, а во втором будет существенно ниже — 53,5 тыс. рублей.

«Субсидированная ипотека от застройщика — это сниженная процентная ставка на кредит при условии повышения стоимости квартиры, — объясняет Никита Пальянов, директор по маркетингу ГК "Абсолют Строй Сервис"» . — Независимо от удорожания субсидированная ставка зачастую выгоднее, особенно если она устанавливается на весь срок кредита. Переплата по ипотеке может сократиться в два раза по сравнению с кредитом по базовой ставке.

Рассмотрим пример с квартирой стоимостью 17,3 млн рублей (включая удорожание на 732 тыс.). Сумма кредита — 12 млн, первый взнос — 5,3 млн, субсидированная ставка — 2,1% на весь период, ежемесячный платеж — 61,3 тыс. рублей. Переплата — 2,7 млн рублей.

При базовых условиях стоимость такой квартиры равна 16,6 млн рублей, первый взнос — 5 млн, кредит — 11,6 млн рублей, ставка — 5%, ежемесячный платеж — 76,4 тыс. рублей, примерная переплата — 6,7 млн рублей. Таким образом, субсидируемая ставка от застройщика в конкретном случае позволяет сэкономить порядка 4 млн рублей».

Что означают сверхнизкие проценты?

Эксперты отмечают, что льготная ипотека от застройщика обычно наиболее выгодна для клиентов, которые не планируют досрочно гасить ипотеку в течение пяти первых лет. Но важно понимать, что строительная компания готова платить за вас проценты по кредиту не бесконечно.

Чаще всего ипотека субсидируется в течение первых года–двух–трех, а иногда всего лишь полгода. Дальше вступает в действие стандартная ставка, по которой вы будете платить оставшиеся 15 или 20 лет.

Особенно это касается самых привлекательных ставок 0,1–1%. Такие предложения, увы, краткосрочны и серьезно облегчить кредитное бремя не позволяют.

Предложения о субсидировании ставок на весь срок погашения кредита встречаются реже, но такие варианты найти реально. Цифры здесь не столь заманчивы, но более реалистичны. И именно такие программы зачастую оказываются более выгодными.

Вот схема расчетов по программе ипотеки под 2,99% «Меньше переплат» от группы «Самолет». Размер ставки в ней сохраняется неизменным в течение всего срока кредитования. При стоимости квартиры 5 млн рублей, первоначальном взносе 30% (1,5 млн рублей) и сроке ипотеки 20 лет ежемесячный платеж по кредиту составит 20,9 тыс. Размер переплаты — 1,2 млн рублей.

По стандартной программе ипотеки со ставкой 8,29% годовых при тех же стоимости, размере первоначального взноса и сроке погашения кредита ежемесячный платеж составит уже 29,9 тыс. рублей, а переплата — 3,7 млн рублей. Таким образом, общая экономия с субсидированной ипотечной программой — более 2 млн рублей.

Не стоит забывать: предлагая особенно низкие процентные ставки, некоторые застройщики повышают начальную стоимость квартир, рассчитывая так хотя бы частично покрыть свои издержки.

Но в ряде случаев установить заманчиво крошечный процент даст объединение различных программ. К примеру, ГК «Гранель» и Сбербанк предлагают кредит на 20 лет по госпрограмме семейной ипотеки. При этом уже субсидируемую государством ставку еще и частично оплачивает застройщик, позволяя сохранять ее на уровне 1,8% в течение всего срока кредита.

Разумеется, подобные предложения распространяются только на жилье от участвующих в ипотечном субсидировании застройщиков. Причем зачастую — только на квартиры в отдельных ЖК.

В качестве примера приведем совместную программу компании «РСТИ» и банка ВТБ. Благодаря ей удастся приобрести квартиру по ставке от 1,5% на срок до 30 лет при первоначальном взносе от 15%. Распространяется это предложение только на жилье в ЖК «БелАрт», New Time и Terra.

Ипотечные программы с субсидированием от застройщика на весь срок кредита

| Застройщик | Банк | Ставка | Срок | Первоначальный взнос | Примечания |

| А101 | ВТБ | 5,30% | 5–30 лет | 20% | для получения минимальной ставки необходимо оформление сделки онлайн и страхование жизни и здоровья; участвуют все ЖК, кроме «Южные сады» |

| Гранель | Сбербанк | 4,80% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни |

| Гранель | Уралсиб | 4,89% | 15 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 7 млн руб. |

| Гранель | Альфа-банк | 5,09% | 20 лет | 20% | минимальная ставка возможна только при условии страхования жизни, сумма кредита — более 6 млн руб. |

| РСТИ | Сбербанк | 4,80% | 7–12 лет | 20% | только для ЖК «БелАрт», New Time и Terra |

| РСТИ | ВТБ | 5,70% | 30 лет | 15% | только для ЖК «БелАрт», New Time и Terra |

| Lexion Development | Росбанк | 4,65% | 25 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Альфа-банк | 4,79% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Lexion Development | Сбербанк | 4,80% | 20 лет | 20% | только для ЖК «Румянцево-Парк» |

| Самолет | Альфа-банк | 2,99% | 20 лет | 20% | программа действует до 1 октября 2021 года |

| Самолет | Сбербанк | 6,40% | 20 лет | 20% | |

| Унистрой | ВТБ | 5,70% | – | От 20% | при условии страхования жизни и использовании электронной регистрации с сервисом безопасных расчетов |

| Самолет | ВТБ | от 2,9% | – | – | при условии страхования жизни |

| ПИК | Сбербанк | 6,50% | до 20 лет | 20% | при условии электронной регистрации сделки |

| ПИК | ВТБ | 6,50% | до 30 лет | – | – |

| ПИК | Альфа-банк | 6,50% | до 20 лет | 10–20% | – |

Ипотечные программы с субсидированием от застройщика на начальном этапе погашения кредита

Ипотечные программы с господдержкой и дополнительным субсидированием от застройщика

Автор статьи

Читайте также: