Карта без кредитного лимита что это значит

Обновлено: 26.07.2024

В «Народном рейтинге» Банки.ру участились жалобы на выдачу кредиток с нулевым лимитом. Почему клиент приходит за кредитной картой, а де-факто получает дебетовую? И что потом делать с этим «куском пластика»?

«Взяла карту халва в целях рассрочки на 40 т.р., по факту получила 10 копеек», — пожаловалась пользователь под ником A.Oparina в «Народном рейтинге» (орфография и пунктуация здесь и далее сохранены. — Прим. ред.). Клиентка Совкомбанка рассказала, что подала заявку на «Халву», и предварительно кредитный лимит банк ей одобрил, о чем прислал соответствующее СМС. Но, получив от курьера пластик и отправившись с ним в магазин за покупками, A.Oparina с удивлением обнаружила, что лимит по карте — 0,1 рубля.

В банке объяснили, что в предоставлении кредитного лимита клиентке временно отказано, но она может совершать операции по карте за счет собственных средств. «В дальнейшем возможно увеличение кредитного лимита по инициативе банка», — говорилось в ответе кредитной организации.

На похожие случаи за последний месяц в «Народном рейтинге» жаловались также клиенты ОТП Банка и МТС Банка. Первому, по его словам, по телефону обещали прислать карту с лимитом около 270 тыс. рублей, а прислали с лимитом 1 рубль. Второй рассчитывал на 25 тыс., а получил пластик с нулевым лимитом, за выпуск которого заплатил 299 рублей.

В МТС Банке отмечают, что MTS CASHBACK, о которой идет речь, — универсальная карта, которая может быть как с кредитным лимитом, так и без него. В финансовой организации утверждают, что в договоре, который подписал клиент, была отметка о нулевом лимите. В ОТП также отметили, что банк вправе в одностороннем порядке изменять размер кредитного лимита.

Обещать лимит не значит дать

Предварительно одобренный лимит — не гарантия получения средств. В итоге банк вполне может установить лимит меньше запрашиваемого или отказать в выдаче кредитной карты вовсе. Окончательная сумма доступных заемных средств будет известна после андеррайтинга — проверки предоставленных документов и интервью с клиентом. В каждом банке есть своя методика проверки заемщиков, которая не подлежит разглашению.

Обычно порог кредитного лимита, который может установить банк, составляет не менее 5 тыс. рублей. Однако клиенты некоторых банков вполне могут получить и «пустую» кредитку. «Очень часто в условиях и тарифах предоставления кредитных карт не указывается минимальная сумма кредитного лимита, то есть вполне допустимо, что лимит может быть и нулевым», — говорит эксперт по банковским картам Банки.ру Ольга Станчак.

Нулевой лимит вполне допустим по карте «Халва» Совкомбанка. Процедура следующая: клиент на сайте заполняет анкету, ему приходит СМС о предварительном одобрении лимита, но окончательный лимит начисляется только после проверки. «В противном случае на руках у клиента остается дебетовая карта, лимит — 0,1 рубля», — сказали в пресс-службе банка.

Такое возможно и по картам ОТП Банка. Например, если решение по кредитному лимиту было принято в момент выпуска карты, но за время доставки и то время, которое клиент решался на ее активацию, ситуация по его платежному поведению ухудшилась. «Кредитный лимит по клиентам известен на момент отправки карты, но когда происходит активация и по клиенту изменились какие-то риск-показатели, лимит может измениться на 1 рубль», — объяснили в пресс-службе банка.

Порядок изменения лимита, в том числе его снижения, должен быть прописан в условиях договора. Обычно на такие меры банки идут, если клиент допустил просрочку, заметно ухудшил свою кредитную историю, долго не совершал операций по карте или не стал перевыпускать пластик по окончании срока его действия.

В чем резон для банка?

Если лимит нулевой, то и воспользоваться картой как кредиткой клиент не может. Однако в ряде случаев это не означает, что пластик станет бесплатным. Например, в случае с МТС плата за выпуск карты с нулевым лимитом не возвращается. Банк объясняет это тем, что перед получением карты в салоне клиенту предоставляется договор, в котором прописаны все условия обслуживания, в том числе кредитный лимит. Пользователю Kirill GAPONOV, оставившему жалобу в «Народном рейтинге», в виде исключения МТС Банк пообещал пойти навстречу и комиссию вернуть.

Плата за обслуживание обычно не зависит от размера лимита. Однако при нулевом лимите банк может сделать исключение. Например, ОТП Банк в большинстве случаев, когда лимит по карте «обнулился», комиссию брать не станет. С Совкомбанком ситуация та же — платные услуги, которые доступны для «Халвы» с лимитом, для такой же карты без лимита полностью отключены.

В Ситибанке выдачу карт с нулевым лимитом считают экономически нецелесообразной. Однако не все с этим согласятся. «Банки могут предоставлять подобные карты клиентам, по которым пока не могут одобрить больший лимит, но видят потенциал», — отмечают в Росбанке.

«Если заемщик не прошел проверку банка на предоставление карты с запрашиваемым кредитным лимитом, банку будет выгодно выпустить дебетовую карту или карту с минимальной суммой лимита, чтобы не потерять нового клиента — ведь он может использовать на ней собственные средства, в последующем даже перевести на нее заработную плату или пенсию», — объясняет Ольга Станчак.

Кредитная карта без кредитного лимита

Что делать, если банк прислал кредитную карту с нулевым лимитом? Почему такое происходит? Что делать дальше? Сегодня об это и поговорим.

Всем привет, меня зовут alexD, а вы читаете Блог Кредитного бомжа. Возможно, если вы с такой ситуацией в первый раз, то будете немного шокированы, но я уже обжигался аж 2 раза и готов еще раз поделиться этим прекрасным опытом с вами. Я уже рассказывал в одной из своих статей, но хочу так сказать подвести черту.

Как вы уже догадались, сегодня речь о кредитных картах с 0 лимитом или лимитом в 1 рубль. История достаточно неприятная, особенно если вы рассчитывали на эти деньги. Потому что у меня так было. Было 2 раза. Первый случай произошел с картой Совести, а второй с картой ОТП. Но обо всем по порядку

Кредитная карта с 0 лимитом – что это такое?

Давайте для начала выясним, по каким причинам такое в принципе могло произойти. Для этого, я начну свой рассказ с того, что первый фейл произошел с картой рассрочки “Совесть” от Киви банка. Обзор и частичное описание ситуации вы можете почитать тут. Я будучи молодым, наивным молодым человеком, желающий покорить этот мир, решил, что дополнительные 50 тысяч, которые мне предодобрили, помогут в этой жизни. Но уже тогда, я осознавал, что если я потрачу их, то и отдавать потом надо будет тоже. Но как вы все уже поняли, судьба повернула меня туда, где хорошо и не будет кредитов еще минимум полгода.

После предварительного одобрения кредитной карты с лимитом в 49 000 рублей, я подтвердил заявку и буквально через несколько дней получил свою заветную карту рассрочки. Но как оказалось, лимит не подтвердился, а менеджер банка предложил утилизировать карту любым удобным для меня способом, так это уже был голый и бесполезный кусок пластика. Зато наклейки бесплатные, которые потом, кстати перестали класть в конверт с картой.

А теперь давайте разбираться, почему такое случилось? Во-первых это скорее всего дело в банке. Ему важнее было получить контакты клиенты, его данные и так далее. По факту заявка на кредит была отправлена после активации карты. Да и предварительное одобрение карты это далеко не всегда гарантия лимита. На самом деле ничего страшного не произошло. Насколько я понимаю, банки на сегодняшний стараются такой херней не заниматься.

Основная причина отсутствия кредитного лимита, это скоринг. Это значит, что ваша кредитная история не позволяет вам получить кредит. Для многих безусловно остается открытым вопрос: тогда зачем вообще банк прислал карту? Тут уж, наверное, ответить на вопрос помогут специалисты из банков(напишите в комментариях), ведь процесс оформления карты во многих банках разный.

Также стоит понимать, что помимо кредитной истории, есть еще и другое множество причин. Вот основной ряд причин отказа в кредите. Конечно, не приятно, когда случается такая история, но это значит по факту только одно, не берите сейчас кредит. Значит необходимо закрыть долги, значит нужно поработать над вашей кредитной историей.

Следующей случай, к которому по факту где-то в глубине душе я был готов. Так как являлся клиентом банка ОТП, точнее даже являюсь(именно из-за карты), то банк мне прислал почтой карту. Она была не активирована, сделать это я мог только со своего телефона. Но я после того, как я открыл конверт с картой, я понял что условия меня не очень то и устраивают. Забил, но вспомнил про карту спустя пару недель.

После того, как я ее активировал, мне прислали смс, что одобрен кредитный лимит в целый 1 рубль. Я смеялся и плакал. Но буквально через день пришло осознание, что вместе с таким большим кредитным лимитом, мне и активировались мега услуги банка. Я уже делал обзор на карту банка ОТП “Добро” и достаточно много рассказал о ситуации и подозрительных услугах. Но повторюсь, вдруг кому то лень переходить по этой ссылке. Суть истории такова, что вместе с активацией карты, были автоматически подключены, такие услуги:

- Смс

- Отправка выписка о состоянии счета почтой(физической почтой)

Еще больше офигел, когда потом узнал сколько это все стоит. По факту при таких условиях, банк начинает загонять вас в долги.

Что делать, если кредитный лимит 0 или 1 рубль?

Когда происходит такого рода ситуация, не спешите выкидывать карты, я уже неоднократно обо этом говорил. Потому что физическое избавление от куска пластика никак вас от ответственности не спасает. А банк может в тихую накидать вам дополнительных услуг, которые зарыты в закромах тарифов. Я даже сам не до конца уверен, что тот же ОТП не устроил мне подлянку в виде допов, на какую-нибудь доставку выписку голубиной почтой. ТВ таких случаях советую:

- Позвонить на горячую линию, написать в чат

- Спросить какие дополнительные услуги могут быть подключены

- Отключить их

- Прийти в банк и написать заявление на расторжение договора

- Радоваться жизни

Есть вещи, о которых вы узнаете только по факту. И вы никуда не денетесь, ведь придет счет, а договор подписан именно вами, что означает согласие на все условия.

Самое главное это не оставлять все как есть.

Пустая карта карты МТС Кэшбэк – что это?

Но есть на самом деле огромная разница, какая карта вам приходит. Например, та же карта от ОТП, максимально бесполезная была. Я не мог ее использовать для оплаты, чего например не скажешь о кредитке от МТС Кэшбэк. Я не рекламирую ее, но она даже кредитного лимита, вполне себе достойна. Ну а потом, кстати говоря, вполне возможно, что банк таки даст лимит по карте и вы сможете спокойно им пользоваться.

И да, МТС банк достаточно странный в своих решениях, многие карты даже не получают. Так как там лимит 0 рублей. И этим людям нужен кредит, а не пустая карта с возможностью покупать, что-то.

Но карта не так плоха, опять же карта бесплатная в обслуживании(за выпуск только 300 рублей). А тот же МТС салон часто проводит акции и можно какую то технику покупать с выгодой. Но тут еще есть момент, о чем я собственно и говорил выше, что покупая постоянно что-то по карте, можно таки получить заветный лимит. Да-да… Ведь карта все равно кредитная, пусть и без лимита.

Итоги. Что делать? Как жить дальше?

Эти 2 случая по факту яркий показатель того, как работают банки. Они многие видят, что вы более или менее нормальный клиент и начинают присылать вам не просто кредитные предложения, но и сразу карты.

Если же вам все таки нужны карты, попробуйте обратить внимание на другие варианты.

И еще раз повторюсь, физическое уничтожение кредитной карты с нулевым лимитом, ну никак ничего не отменяет. Договор все еще активен, вы все еще клиент банка. Если карту уже активировали, попробуйте найти время, позвонить в банк, уточнить детали договора. Что вы можете делать с этой картой…

Кстати, напишите в комментариях, карта какого банка вам пришла с 0 баланасом. Мне действительно очень интересно, хочется понять, сколько банков работают по такой схеме. Оставить комментарий тут достаточно просто, если что-то интересное, я смогу даже вам помочь в выяснении причин и устранении проблемы.

kreditnaya karta mts zero

Всем привет. Простите, долго меня не было. Были проблемы, устроился на новую работу. Теперь я Маркетолог и СММщик. Вот такая вот история. Но обзоры не забросил не подумайте. Я снова с вами и обещаю теперь еще чаще выпускать статьи.

Сегодня мы поговорим о продукте МТС банка.

К МТСу и к МТС банку, в частности, у меня всегда было много вопросов. Стоит только вспомнить о комиссии за оплату кредита… В общем не компания, а такой пылесос. Видимо поэтому у них столько денег и столько бабла на рекламные компании со звездами. Это только к вопросу банка, а сколько к сотовой связи и обслуживанию…

Но сегодня речь пойдет конкретно, о кредитной карте банка. Хотя при таких условиях у меня язык не поворачивается ее назвать кредитной или картой рассрочки. Это скорее всего карта МФО. Видимо, МТС банк увидел как хорошо поднимают МФО и решил залезть туда же. Многие, скорее всего, просто не понимают этого, но мы то с вами знаем, где наебалово. Обо всем по порядку.

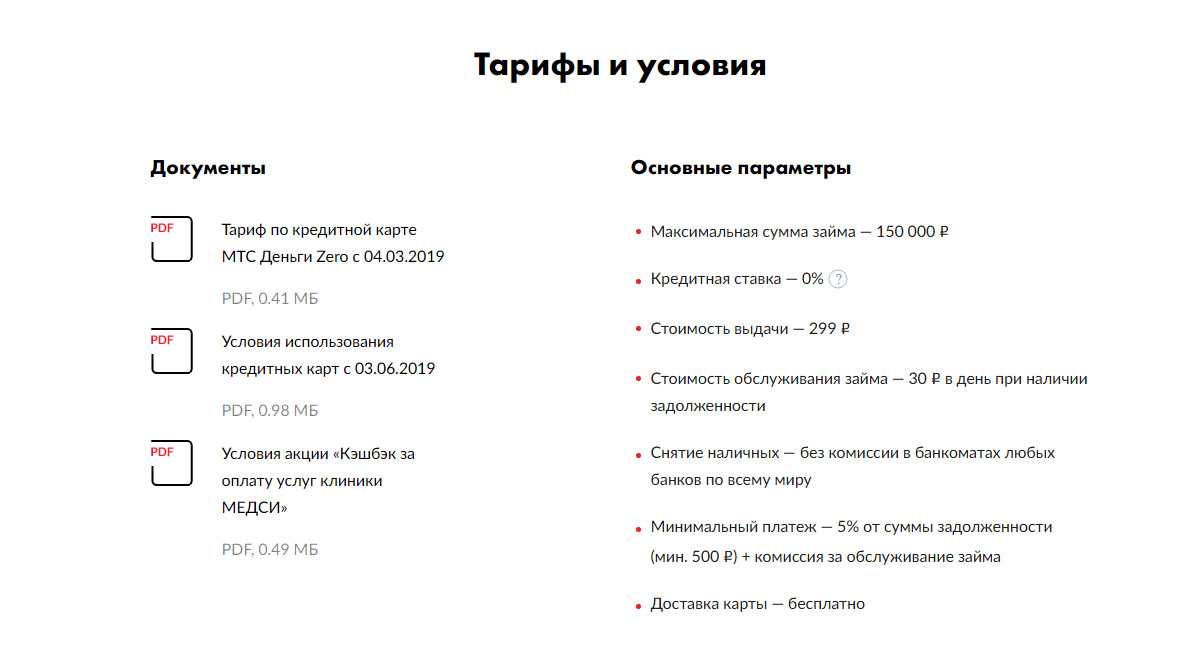

Условия кредитной карты МТС ZERO

Я честно несколько раз перечитал условия кредитной карты. Сравнивал, думал и пытался понять. Мыслей много, но больше вопросов, конечно. Банк вместо того, чтобы заниматься репутацией и имиджем, выпускает очередной говно-продукт и замазывает все это дело звездной рекламой. Это мое личное мнение, даже Тинькофф себе такого не позволяет. А потом удивляются откуда столько негатива. Итак перейдем к условиям:

Условия кредитной карты МТС ЗЕРО

Процентная ставка

Для понимания здесь нет никакой процентной ставки. То есть она есть, но насколько я понимаю, только после льготного периода. Только вот он не льготный. Дико запутанно. Но процентная ставка есть и составляет она 10%. Вы главное сейчас дочитайте все это, в конце я сделаю выводу и вам станет все понятно.

А пока примите за расчет, что ставка здесь 10% и если у вас карта уже на руках, то закрывайте ее как можно быстрее. Хотя подождите-ка… Может не так все и плохо.

Льготный период

А вот тут начинается самое интересное. Якобы у карты льготный период целых 36 месяцев, но вас так на*бывают, что мне аж супер интересно становится.

Для понимания: льготный период в нашем уже привычном понимании, это когда вы у банка взяли некоторую сумму, и у вас есть месяц, два на то, чтобы вернуть эти деньги и в полном объеме, при этом не заплатив ни одного процента по кредиту.

По факту это тоже некий льготный период, но с нюансом, к которому мы не привыкли и нас пытаются таким образом обмануть. Внимательный читатель и ресерчер сделает для себя выводы. Но по факту получается, что карта не кредитная ни разу. И даже не карта рассрочки. Но условия уже не кажутся такими уж грабительскими. Идем дальше. Да, тяну, но, пожалуйста, читайте дальше.

Стоимость обслуживания кредитной карты МТС банка

Стоимость карты составляет 299 рублей. Это так называемся комиссия банка за выпуск карты. Сама карта бесплатная в обслуживании, если у вас нет… Нет, задолженности. А если она есть, тооооо…

Как все работает? И где подвох?

Уже стало интересно? Я вот что вам скажу, если вам предлагают такую карту, то смело отказывайтесь. Это я серьезно. Если вы не готовы контролировать расходы и выплаты по кредитам, то эта карта не для вас. Такая карта любит более расчетливого и хладнокровного юзера.

Главный подвох в том, что вне зависимости от того какой у вас размер долга, то каждый день с вашей карты будет списываться по 30 рублей. Или начисляться к ежемесячному платежу. То есть если вы купили хлеба на 200 рублей, то к концу месяца он вам обойдется в 1100 рублей. 900 рублей составит комиссия за пользование кредитом. Круто?

Это еще не все. Сейчас самое интересное будет=)

Зато у вас будут бонусы по кредитной карте МТС ЗЕРО. Что может быть важнее?

Минимальный платеж и штрафы за него…

Уууух. Я очень надеюсь вы сюда пришли просто узнать про эту карту, а не с ней уже на руках.

Кстати, если вы оформили такую карту, расскажите каким образом? Вам впарили в салоне? Или добровольно решили заиметь сей продукт?

Итак, минимальные платежи. Что касается минимального платежа, то все достаточно стандартно. Я бы сказал, как у всех. Минимальный платеж по кредитной карте МТС ЗЕРО составляет 5% от суммы задолженности + комиссия за использование кредита (те самые 30 рублей/день), но не менее 500 рублей. Дорогая буханка хлеба, да?)

Штрафы за просрочку платежа по кредитке ЗЕРО

Пени составляют 0.1%, впрочем как и везде. За пропуск минимального платежа вам придется заплатить еще 500 рублей.

В чем проблема карты?

Проблема заключается в том, что делать покупки на маленькие суммы не очень выгодно. Мы не будем брать в расчет покупку хлеба и пивасика, а возьмем за пример более интересную сумму. Вот допустим у вас сломался телефона и вам резко понадобился другой. Телефон стоит 10 000 рублей, и вы планируете закрыть кредит на эту сумму в течении 3-х месяцев. Каждый месяц вам начисляется по 900 рублей итого за 3 месяца комиссия составит 2700, а общая сумма переплат составит 12700. Круто да? А знаете какая годовая процентная ставка будет? Больше 100%. А вот если вы сделаете покупку к примеру на 150 000 рублей и будете платить за нее целый год, то процентная ставка составит менее 10%. Сейчас считать не будем, но я думаю смысл вы поняли.

Дополнительная информация по карте МТС ЗЕРО

Теперь, когда мы рассмотрели основные условия, есть смысл перейти уже к дополнительной информации в виде снятия наличных и кредитных лимитов.

Вообще она вам по факту не нужна, но если вы решили таки воспользоваться таким способом кредитования или карта уже у вас на руках, то есть смысл почитать.

Тарифы и условия

Снятие наличных

Один из моих самых любимых пунктов, ведь зачастую именно это определяет насколько карта может быть полезной.

Стоит сразу отметить, что здесь нет комиссии за снятие. Но нигде не сказано в тарифах, что комиссия за снятие наличных в банкоматах других банков может быть большой. Поэтому будьте внимательны и эту информацию уточните у ТП.

Лимиты на снятие наличных.

В сутки вы можете снять до 50 000 рублей. В месяц не более 600 000 рублей.

Кредитный лимит

Кредитный лимит здесь маленький и это объяснимо. Составляет он 150 000 рублей. Ну и логично, что банку не выгодно давать большую сумму, т.к. он ничего не заработает на вас. Смотрите выше мои примерные расчеты по процентным ставкам.

Переводы с карту на карту

СМС-информирование и страховка.

Страховка вам обойдется в 0,73%(0,69%). Но лучше ее отключить. Вряд-ли это вам поможет. Смски тоже. Ибо каждый месяц по 59 рублей отдавать, когда есть пуш-уведомления – глупо.

Видео отзыв

Нашел для вас один из видео отзывов бывшего сотрудника МТС. Посмотрите, достаточно интересно.

По итогу получается, что карта не так плоха. Но зная МТС-БАНК, я бы не стал рисковать своими деньгами, даже если у вас их нет. А присмотрелся бы к другим банкам.

Да, получается, что большую сумму есть смысл брать. В этом есть своя выгода. Но только при условии, что в течение года вы ее вернете, а что, если нет?

В целом, конечно, итог не такой уж и печальный. Но вот что я скажу, среди всех моих знакомых и друзей, лишь единицы готовы и могут следить за своими финансами. Остальные имея на руках по несколько кредитов умудряются их проспать.

Банк увеличил лимит кредитной карты

Ваш банк увеличил вам лимит кредитной карты без вашего согласия? Вы не знаете что теперь делать? Радоваться или плакать? Опасно! Оно вам надо? Как отказаться? Будем разбираться в реальных причинах такой ситуации, к чему это приводит и что с этим делать.

Всем привет. С вами на связи Главный Бомж этого сайта alexD, а вы читаете Блог Кредитного Бомжа. Я уже писал статью, про то как можно увеличить лимит кредитки , но не писал что делать в таких ситуациях, если инициатива пошла от банка, а может и писал. Хрен его знает. Если и писал, напишу еще=)

На самом деле, чтобы вы понимали, ничего хорошего, кроме как шанса потратить еще от увеличения лимита нет. Но начнем сначала

Зачем банк увеличивает лимит кредитной карты? Точнее даже так, какие причины могут быть? Начну с себя. Мой первый случай увеличения лимита были покупки. Было это с картой Тинькофф, тогда лимит увеличивался все больше и больше, пока мне это не надоело и не закрыл карту. Второй случай это когда я вроде бы шел закрывать одну из карт РСБ, а как итог банк склеил мне лимиты. И третий случай, когда Сбор тупо увеличил лимит, потому что я тратил и пополнял(на самом деле нет, но он так думает).

Так какие же существуют реальные причины? Во-первых банк всегда стремится к тому, чтобы сохранить клиента. Способ? Да не важен. Для одних подойдет мотивация в виде дополнительных денег с кредитки, других же придется задерживать кредитной нагрузкой. Во всяком случае, какие бы на то не были причины, последствия это всегда проценты. Вы в минусе в большинстве случаев, банк же в плюсе. Но не всегда так.

Сбербанк увеличил лимит кредитной карты

Например, пару месяцев назад, Сбербанк увеличил мне лимит карты с 79 до 95 000 рублей. Для меня вполне себе ощутимая хрень. Почему? Да потому что обнулять Альфу 100 дней, мне стало сильно проще. Я делаю это за один подход и без всяких проблем. За что Беру, конечно, спасибо.

Но вопрос. Зачем Сбербанк так сделал? Во-первых в большинстве случаев такое увеличение лимита( в районе 10-30 000) происходит автоматически. Система скоринга видит, что вы достаточно платежеспособный клиент и повышает вам лимит. Если бы человек сидел на том конце, он бы я подозреваю такого не допустил. Но это лишь мои догадки, если кто работает в Сбере – отпишитесь. Вдруг я не прав.

Тинькофф увеличил лимит кредитной карты

С этими вообще все интересно происходит. Они могут чуть ли не бесконечно увеличивать лимит, начиная от 5 000 рублей и до полного лимита карты.

Но самое интересное, на мой взгляд, это увеличение лимита по кредитной карте, когда на ней нулевой баланс. То есть банк видит, что вы потратили абсолютно все деньги и херакс вам еще накидывает. Не ну а чо? Помощь же. Вам явно не хватает того, что вы имеете сейчас. И такая хрень происходит постоянно.

Альфа-банк… Почему до сих пор не увеличил мне лимит?

А вот тут еще интереснее. Деньги я гоняю по своей альфе регулярно. Постоянно. Но как два года назад там был лимит 90к, с тех пор и не увеличился.

Чего не скажешь о моих друзьях. Они же почему то получают уведомления о повышении лимита чуть ли не регулярно. Хотя делают чуть ли не так же.

Возможно мой скоринг не дает им возможности.

Русский Стандарт, Восточный, ОТП и МТС

Если последние 3 банка в заголовке мне ничего не говорят, то первый банк как раз делал именно так. Так получилось, что в одно время у меня было 3 кредитные карты. Одну я решил закрыть ибо она натер не нужна была, как итог банк лимит не убрал, а тупо сложил. Я, конечно, отказывался от этого, но чтобы это сработало, надо прийти в банк и написать заявление. Кстати надо будет попробовать, правда лень.

Какие последствия увлечения кредитного лимита?

Во-первых, чтобы вы понимали. Любая кредитная карта, даже та которая не используется – это дополнительная кредитная нагрузка. Насколько я знаю, считается не та сумма, которую вы потратили и должны, а весь лимит.

Или как считается кредитная нагрузка по карте?

Вот немного логики.

К примеру, есть кредитка с лимитом в 100 000 рублей. Процентная ставка в районе 30%, По факту, считается, как будто вы уже взяли(по факту так и есть) 100 000 рублей под эти самые проценты на срок 36 месяцев( обычный срок действия карты). На выходе вы получаете, что-то вроде 4,3-4 500 рублей ежемесячного платежа. Ну и допустим у вас зарплата в 30 000 рублей. 4 500 рублей от 30 000 это 15%. Именно так и будет считаться ваша кредитная нагрузка.

И что получается в итоге? Было у вас 100 тысяч лимита, стало 300 000, соответственно нагрузка выросла. Теперь это не 15%, а целых 45%. Так делать банки вряд-ли будут, но чтобы вы понимали логику. А в таких условиях, получить новый кредит в другом банке у вас уже шансов меньше. А значит это только одно, теперь вы клиент банка. И надолго, особенно если должны ему.

Конечно, по новому закону у клиентов теперь кредитная нагрузка не должна превышать 20% и это достаточно сильно усложняет процедуру оформления кредитов. Но всратые манагер находят лазейки. Они дробят кредиты, они призывают оформлять кредиты на родственников, друзей. Я видел и проходил через это. Бред, конечно, но это реальность с которой никто не борется. Всем просто все равно

Что делать то?

Понятное дело, это не всегда плохо. Ведь есть и другая сторона, когда лимит действительно нужен.

Моя основная задача была в том, чтобы донести до вас информацию о последствиях такого увеличения лимита. Надеюсь я вам помог.

Подписывайтесь на мой канал и будьте в курсе всех последних новостей @aprocredit

В последние годы клиенты банков стали получать карты без кредитного лимита. Это словосочетание даже звучит странно, выходит, что кредитка есть, но денег на ней нет. Как такое может быть? Об том, как понять “карта без кредитного лимита”, мы и расскажем ниже.

Такие карточки могут выдаваться клиентам, которым по каким-либо причинам отказано в установлении запрашиваемого кредитного лимита. О его размерах и правилах определения для каждого клиента рассказываем по этой ссылке.

Лучшие кредитные карты:

| Банк | % и лимиты | Заявка |

| Банк Открытие кредитная карта | 0% на 120 дней + Кэшбэк до 11% Лимит до 500000 рублей | Заявка |

| Альфа-банк кредитная карта | 0% на 100 дней + Кэшбэк до 10% Лимит до 700000 рублей | Заявка |

| Тинькофф Drive кредитная карта | 0% на 55 дней + 10% за покупки на АЗС Лимит до 700000 рублей | Заявка |

| Росбанк кредитная карта | 0% на 120 дней Лимит до 1 млн рублей | Заявка |

| Халва Карта рассрочки | 10% при просрочке до 350000 руб. + рассрочка до 18 мес + 10% год | Заявка |

| ЕКапуста А может лучше займ под 0%? | до 30 000 руб 0% первый займ на 21 день | Заявка |

Посмотреть все банки, с которыми мы работаем, вы всегда можете здесь ⇒

Заемщик, по сути, получает пластик, который работает как дебетовый. То есть, можно совершать любые операции по карточке, но с использованием собственных средств.

Если клиент будет активно пользоваться пластиком, причем на него будут постоянно поступать большие суммы средств, то банк впоследствии по своей инициативе может увеличить лимит, предоставив кредитные средства.

Пользователи интернета сообщают, что зачастую приходят карты даже не с нулевым балансом, а с 10 копейками или 1 рублем на счету. В комментариях нередко звучат такие банки, как МТС, Совкомбанк и ОТП.

Что означает – предварительно одобрен лимит

Банковские учреждения сообщают, что карточки без кредитного лимита являются универсальными. Они могут быть как с лимитом, так и без него.

Клиенты спрашивают, как можно понять, что одобрена карта без кредитного лимита. На самом деле, достаточно просто внимательно изучить договор с банком. В нем имеется пометка о нулевом лимите. Банки отмечают, что могут изменять его размер в одностороннем порядке.

В условиях и тарифах программ не указана минимальная сумма лимита, то есть, по сути он может быть равен 0. Несколько интересных карточных кредитных продуктов рассматриваем здесь

Предварительно одобренный лимит – это еще не гарантия того, что заемные средства будут выданы. Кредитор может для конкретного клиента установить лимит меньше того, чем было запрошено, или вовсе отказать в предоставлении лимита. О причинах отрицательного решения по кредитной заявке рассказываем по этой ссылке.

Окончательная сумма, которая поступит на пластик, определяется только после беседы с клиентом и проверки его документов. В каждом кредитном учреждении свои правила для установки лимита тому или иному заявителю.

Если заявка одобрена, то, как правило, на баланс карточки поступает около 5000 рублей. Но иногда клиенты получают пластик, на котором нет средств.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

8 банков, которые с радостью выдают кредитные карты

Например, при оформлении Халвы в Совкомбанке после заполнения анкеты клиент может получить SMS о том, что лимит был одобрен, но вот его окончательный размер устанавливается только после проверки. Если банк откажет в выдаче заема, то заявитель получит простую дебетовую карту с 10 копейками на счету. Больше о том, как заказать Халву, и ее основных характеристиках и функциях читайте по этой ссылке.

Порядок изменения лимита – уменьшение и увеличение – прописывается в кредитном договоре. Снижение возможно, если клиент систематически допускает просрочки, нарушает условия соглашения с банком, долго не пользуется пластиком, не заказывает перевыпуск карточки после окончания ее срока действия. О том, как перевыпустить пластик, рассказываем тут.

Почему банки так делают

Если клиент получает карточку без кредитного лимита, которая выполняет функции дебетовой, то это не значит, что данный пластик будет для него бесплатным. Банк все равно возьмет плату за выпуск, эти деньги не возвращаются. Спорить с кредитным учреждением не стоит, так как все такие случаи изменения лимита (в том числе снижение до минимально возможного) прописаны в кредитном договоре.

Плата за годовое использование не зависит от размера лимита. Однако, некоторые банки ее отменяют, если клиент получил карточку с “нулевым” балансом. То есть, отключаются все платные услуги, которые предусмотрены по кредитке.

Банки объясняют свои действия, связанные с “обнулением” баланса, тем, что предоставляют карточки, по которым пока что не могут одобрить лимит, но впоследствии он может быть установлен. Для этого нужно активно пользоваться пластиком, пополнять его и совершать расходные операции, подключать дополнительные платные услуги. Таким образом банковские учреждения стремятся сохранить клиента, которому по каким-либо причинам не могут предоставить займ.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

До 3 млн руб.

От 9.9 %

До 5 лет

До 5 млн руб.

От 9.9 %

До 5 лет

До 5 млн руб.

От 9.9 %

До 5 лет

До 5 млн руб.

От 11.9 %

До 5 лет

Автор статьи

Читайте также: