Кредит с возвратом процентов в чем подвох

Обновлено: 28.04.2024

Хочу описать мой случай взятия кредита под "0" процентов суть его заключается в в пользовании картой халва и своевременные платежи по кредиту без просрочек и досрочных платежей тогда в конце срока тебе выплатят все уплаченные проценты, вот тут то и кроется вся суть развода! За взятие кредита 300 т.р. с меня взяли страховку 14120.72 рублей и комиссию за гарантию минимальной ставки 12747,88 и ежемесячные проценты около 22 процентов и всё бы ничего при условии возврата всех процентов в конце срока но нет при первом же платеже меня заставляют просрочить платёж. Как спросите вы а очень просто: на горячей линии мне сказали что платить надо через их официальное приложение совкомбанк через вкладочку кредиты и тут самое интересное дабы не просрочить очередной платёж я заранее ( 1.08.2019 вместо по графику 12.08.2019) я захожу в эту вкладочку в которой белым по синему написанно сумма которая спишется 12.08.2019 "20384 рублей и сколько то там копеек" ниже строчка сумма которой не хватает для платежа она соответственно такая же, я плачу 20385 дабы не считать копейки и в строчке суммы которой не хватает для платежа загорелся ОЖИДАЕМЫЙ "0", на этом я спокойно жду 12.08.2019 даты списания и что я вижу на следущий день 13-го с меня списывают ещё 1257,15 оказывается платёж составлял 21641,36.

Другие отзывы о Совкомбанке

О продуктах банка

По статусу

Продукты Банки.ру

Калькуляторы

Вклады и инвестиции

Кредиты и займы

Страхование

Карты

Ипотека

Кредитные карты

ОСАГО и КАСКО

Потребительские кредиты

Ипотечные кредиты

Дебетовые карты

Депозиты

Расчетно-кассовое обслуживание

Микрозаймы

ООО ИА «Банки.ру» использует файлы cookie для повышения удобства пользователей и обеспечения должного уровня работоспособности сайта и сервисов. Cookie называются небольшие файлы, содержащие информацию о настройках и предыдущих посещениях веб-сайта. Если вы не хотите использовать файлы cookie, то можете изменить настройки браузера. Условия использования смотрите здесь.

Речь в статье пойдет об акции «Все под 0» Совкомбанка , в ходе которой он «устраивает революцию на рынке банковского кредитования» и « отменяет проценты по займам наличными ».

Если верить рекламному ролику с участием популярного актера Константина Хабенского, то теперь больше незачем искать кредит с низкой процентной ставкой, ведь Совкомбанк возвращает проценты по займу. «Так просто все оказалось!» Берешь кредит в Совкомбанке, рассчитываешься за покупки картой «Халва», и банк возвращает тебе проценты.

Но все ли так просто на самом деле? Действительно ли финансовая организация согласна отдать клиентам всю свою прибыль? Или в этом заманчивом предложении кроется какая-то ловушка?

Поговорим о полной стоимости «беспроцентного» кредита Совкомбанка

Стоит помнить, что в полную стоимость полученного займа входит не только оплата процентов за пользование деньгами. В нее могут входить комиссии за различные дополнительные услуги, обязательная страховка и другие платежи по обслуживанию кредита.

Предусматривают ли продукты Совкомбанка внесение дополнительной платы, помимо процентов? Если честно, то — да. Клиенту нужно будет оплатить подключение услуги «Гарантия дополнительной ставки» и «Финансовую защиту» займа.

И если впоследствии уплаченные проценты могут быть возвращены клиенту, то расходы по оплате дополнительных услуг и страховки ему не возвращаются.

Всем ли клиентам будут компенсированы проценты по займу?

Для того, чтобы после выплаты кредита банк вернул человеку проценты, необходимо выполнить несколько условий:

1. Заемщик должен тратить по карте «Халва» не менее 10 000 рублей в месяц, совершая не менее 5 покупок . Выполнение этого требования не влечет дополнительных расходов. Если человек пользуется деньгами банка, то ему предоставляется бесплатная рассрочка. Если клиент платит своими средствами, то ему начисляется кэшбэк и процент на остаток по счету.

2. Человек не должен допускать просрочек (то есть просто должен добросовестно исполнять взятые на себя обязательства).

3. Нельзя погашать кредит досрочно . Дополнительной переплаты при этом не будет, так как банк после гашения займа вернет все проценты. Единственный минус — за время пользования кредитом деньги обесценятся вследствие инфляции.

Что будет, если хотя бы раз в течение, допустим, 5 лет человек не выполнит одно из перечисленных условий? Если клиент банка хотя бы однажды заплатит по «Халве» менее 10 тысяч рублей в месяц или просрочит один из платежей, то он лишается права на возврат переплаты .

По какой ставке ему будут начисляться проценты? Заявленная ставка по займу — 17,4-17,9% годовых . Надо сказать, что эти условия — не самые лучшие на рынке. Однако и они будут действовать только при выполнении еще одного обязательного требования: за первые 25 дней пользования займом человек должен потратить безналичным способом не менее 80% от выделенного ему лимита. Если этого не будет сделано, то ставка по займу возрастет до 22,4-22,9% . И станет, таким образом, существенно выше, чем у многих конкурентов.

Так стоит ли искать «кредит с низенькой ставочкой»?

Как мы видим, в самом худшем варианте, оформив займ «Все под 0», клиент Совкомбанка заплатит организации 18,9% от выделенной ему суммы за оказание дополнительных услуг и 22,9% годовых при невыполнении условий.

Тут следует помнить, что бесплатных займов в принципе не бывает . Если кредитор дает человеку деньги в долг, то он должен на этом заработать. И это логично и нормально.

Совершил ли Совкомбанк революцию на рынке кредитования, отменив проценты? Мы думаем, что — нет. Возврат процентов по займу — это интересный маркетинговый ход (своеобразная ловушка), которая должна привлечь внимание к продукту . Плату за пользование деньгами банк с клиентов все равно взимает. Как она называется — «проценты по займу» или «комиссия за подключение услуги и финансовая защита» — это не так уж и важно.

Выгодно ли клиентам предложение Совкомбанка с возможностью возврата процентов по займу? Вполне возможно, что — да. Если выполнять все условия банка, то можно существенно сократить расходы по обслуживанию кредита . И это предложение действительно «для людей» (которые лояльно настроены по отношению к банку).

Стоит ли искать «займ с низенькой ставочкой»? Или сразу следует идти в Совкомбанк, так как «он возвращает проценты по кредиту»? Мы считаем, что лучше сначала изучить все предложения на рынке . В одних случаях самым выгодным для вас окажется кредит Совкомбанка с возвратом переплаты, в других — предложение его конкурента без взимания дополнительных платежей. Принимать решения в таких случаях следует с калькулятором в руках (а не только ориентируясь на рекламу).

Акция «Все под 0» от Совкомбанка позволяет клиентам финансовой компании брать денежные займы на очень выгодных условиях. Любой банк выдает деньги под проценты, но далеко не каждый возвращает переплаченные по кредиту деньги. Акция «Всё под 0» – это возможность взять у банка до 1 миллиона рублей на срок до 5 лет на стандартных условиях (от 17,4 до 17,9% в год), а после окончания кредитного договора вернуть переплаченную по процентам сумму. Таким образом клиенты банка могут кредитоваться без ощутимых финансовых издержек. Чтобы взять кредит под 0 процентов, нужно иметь карту рассрочки Халва и выполнять на протяжении периода действия договора определенные условия.

- «Кредит под 0 процентов»

- Условия кредита «Все под 0»

- Как стать участником акции «Все под 0»

- Как погасить кредит от Совкомбанка «Все под 0» без процентов

- Преимущества и недостатки акции «Все под 0» Совкомбанка

«Кредит под 0 процентов»

Кредит под 0 процентов получают граждане, принявшие участие в акции «Всё под 0». Данная акция доступна владельцам карт Халва и действует до 31 декабря 2019 года. Нужно подробно остановиться на условиях получения беспроцентного кредита, потому что между клиентом и банком не заключается кредитный договор под 0%, что создает повод для непонимания того, как схема получения беспроцентного займа реализуется.

Кредитный договор оформляется на обычных условиях, заемщику придется выплачивать долг ежемесячно, согласно процентной ставке. Только после закрытия кредита банк вернет деньги, которые начислялись в соответствии с процентной ставкой. Например, гражданин оформил ссуду в размере 1 миллион рублей на 5 лет под 17,5% годовых. К заключению срока договора клиент выплатит банку 1 миллион 875 тысяч рублей. Общая сумма переплаты по кредиту – 875 тысяч рублей, именно эту сумму Совкомбанк вернет клиенту.

Условия кредита «Все под 0»

Чтобы взять в Совкомбанке кредит под 0, нужно подключить 2 платные услуги:

- «Гарантия минимальной ставки»,

- финансовая и страховая защита.

«Гарантия минимальной ставки» – это соглашение клиентом выполнять обязательства, которые снижают размер процентной ставки по кредиту и делают возможным участие в акции «Всё под 0»:

- не допускать просрочек выплат по кредиту и карте рассрочки Халва;

- не оформлять частичное или полное погашение ссуды.

Финансовая и страховая защита – это приобретение страхового полиса при оформлении кредита (если отказаться от страховки – участие в акции будет недоступно). Для участия в акции «Всё под 0» нужно оформлять нецелевой кредит по одной из следующих программ:

- Прайм,

- Экспресс плюс,

- Стандартный плюс,

- Пенсионный плюс,

- Супер плюс,

- Под залог АВТО,

- Больше и Дешевле плюс под залог АВТО,

- Автолюбителям,

- Больше и Дешевле плюс,

- Прайм Больше и Дешевле плюс.

Кредит должен быть оформлен на сумму от 200 тысяч рублей до 1 миллиона. Есть требование к периоду действия договора кредитования, гражданин может выбрать срок погашения займа: 18, 24, 36, 60 месяцев (то есть минимальный – 1,5 года, максимальный – 5 лет). При подаче заявки на получение кредита гражданин может столкнуться с требованием оформить ссуду на предложенных банком условиях. Например, клиент хочет получить 300 тысяч на 24 месяцев, но ему готовы выдать эту сумму с условием погашения долга в течение 36 месяцев. Такие предложения могут поступать гражданам, уровень дохода которых по мнению банка не соответствует интересующим их условиям оформления кредитного займа.

Ключевым условием для получения кредита под 0 процентов является использование на протяжении периода действия кредитного договора карты Халва. Необходимо каждый месяц тратить не менее 10 тысяч рублей, совершая от 5 покупок (не обязательно в магазинах партнеров). Сумма может быть потрачена из личных или заемных средств. Условия использования карты Халва не меняются, то есть гражданину так же доступен кэшбэк и беспроцентная рассрочка.

Как стать участником акции «Все под 0»

Чтобы получить беспроцентный кредит, необходимо соответствовать требованиям к заемщикам, а также соблюдать указанные выше условия. Кредитный договор должен быть оформлен в офисе. Представитель фирмы обязательно проконсультирует заемщика касательно деталей участия в акции «Всё под 0». Если на момент заключения договора у гражданина нет карты Халва, необходимой для соблюдения условий акции, он сможет её оформить вместе с кредитом. Требования к гражданам, желающим получить кредит в Совкомбанке:

- возраст от 20 до 85 лет на момент окончания действия договора;

- наличие постоянной прописки в регионе, где локализованы отделения банка;

- официальное трудоустройство (стаж на последнем месте работы от 4-х месяцев);

- справка о доходах по форме 2-НДФЛ;

- основные документы: паспорт гражданина РФ, СНИЛС, ИНН.

Чтобы получить одобрение в оформлении кредита на минимальную сумму, которая требуется для участия в акции (200 тысяч рублей), минимальный доход заемщика должен быть от 30 тысяч рублей. Получить предварительное одобрение кредита можно путем отправки заявления на сайте банка.

Оформить кредит в режиме «онлайн» – не получится, поэтому гражданину необходимо собрать все документы и явиться в ближайшее отделение Совкомбанка для заполнения анкеты-заявления. Обычно заявка (поданная в офисе) на получение ссуды рассматривается за несколько минут, в отдельных случаях – в течение рабочего дня (информацию об этих сроках предоставит обратившемуся кредитный специалист). Приобрести карту Халва и поучаствовать в акции «Всё под 0» предлагают каждому заемщику, оформляющему кредит в банке по программе, которая может быть подключена к акции. От участия можно отказаться – это имеет смысл делать, например, если гражданин не хочет оформлять страховку по кредиту или не готов выполнять другие условия участия в акции.

После погашения кредитных обязательств при условии выполнения всех требований, клиент получит возврат уплаченных финансовой организации процентов. Деньги вернутся на счет карты Халва и могут быть использованы на любые нужды клиента. Зачисление денежных средств будет осуществлено в течение 5 рабочих дней с даты закрытия кредита.

Как погасить кредит от Совкомбанка «Все под 0» без процентов

Погашать кредит, оформленный в Совкомбанке желательно через фирменные банкоматы этой организации, либо в отделениях банка. В офисах Почты России возможно беспроцентное погашение кредита. Если осуществлять денежный перевод из других банков, либо пользоваться их банкоматами – клиенту придется уплатить комиссию – её взимает финансовая организация, из которой осуществляется перевод средств. Также внести ежемесячный платеж можно путем создания соответствующей транзакции в личном кабинете интернет-банкинга – таким образом можно перевести деньги с карты Халвы или другой, но не кредитной, оформленной в Совкомбанке.

Самый популярный способ погашения кредитов – при помощи карты Халва или любой дебетовой карты от Совкомбанка через фирменный банкомат. Комиссия при таком способе удерживаться не будет. У владельцев Халвы есть опция: внести ежемесячный платеж по кредиту из заемных денег, в таком случае придется заплатить фиксированную комиссию 2,9% +290 рублей.

Преимущества и недостатки акции «Все под 0» Совкомбанка

Основное преимущество акции «Всё под 0» понятно из названия – гражданин может оформить кредит, а погасив его – вернуть переплаченные в соответствии с процентной ставкой деньги. Однако для воплощения в жизнь этой операции необходимо выполнять на протяжении всего периода действия кредитного договора ряд условий. Разумеется, никакой банк не будет просто так выдавать ссуды под 0%, поэтому требование к выполнению специальных условий вряд ли можно назвать недостатком.

Перед тем как принять решение участвовать в акции, гражданин может взвесить свои возможности и определить заранее, сумеет он выполнять все необходимые условия или нет. Если для клиента не составит проблем тратить по карте Халва каждый месяц 10 тысяч рублей и вовремя выплачивать ежемесячные платежи по кредиту, то условия ему точно не покажутся сложными и недостатков в акции «Всё под 0» от Совкомбанка он не заметит. Большинство клиентов компании, оформляющие кредит с возможностью вернуть после его погашения общую сумму переплаты – активно пользуются картой Халва.

Сейчас по ТВ и в Интернете активно идёт реклама необычной акции от “Совкомбанка” – кредит под 0% годовых для держателей карты “Халва”. Рекламе хочется верить – всё-таки “продвигает” новое предложение не кто-нибудь, а популярный актёр и просто хороший человек Сергей Безруков. Но мы-то знаем – доверять без оглядки в наше время нельзя никому. Так что – давайте проверять “Совком” и его кредит под 0% на “подвохи”…

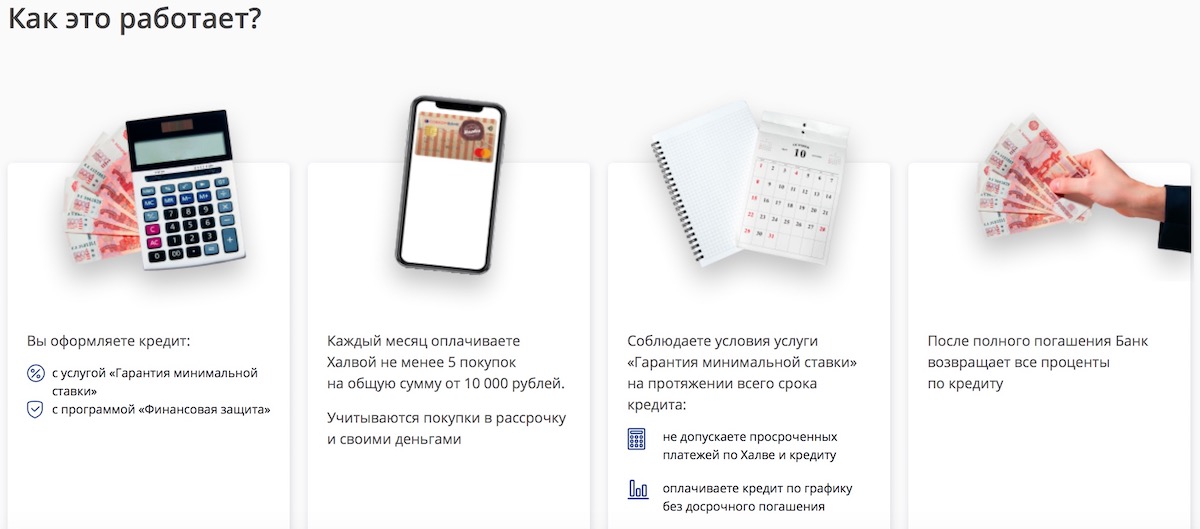

Переходим на страницу акции. Сейчас она выглядит вот так:

Надо отдать должное банкирам – “Совкомбанк” не льёт маркетинговую воду, а сразу переходит к делу.

Итак! Давайте посмотрим на

Условия акции:

Для тех, кто читает эту страницу со смартфона, продублируем текстом:

- Оформить кредит, а к нему подключить услуги “Гарантия минимальной ставки” и “Финансовая защита“;

- Оформить карту “Халва” и выполнять правило по начислению кэшбэка: каждый отчетный период совершать по ней более 5 покупок на общую сумму от 10 000 рублей.

- Не допускать просрочек – как по кредиту, так и по кредитному лимиту “Халвы”. Также нельзя досрочно гасить кредит.

Если все условия выполнены – после того, как займ будет погашен, “Совкомбанк” вернёт проценты про кредиту.

Пример расчета – сколько можно будет сэкономить

“Так в чём же подвох”?

Подвох №1 – услуги “Гарантия минимальной ставки” и “Финансовая защита”

Услуга “Гарантия минимальной ставки платная – за неё придется отдать 3,9% от суммы кредита, как гласит поясняющий текст на одной из страниц “Совкомбанка”. Причем отдать их надо сразу, а отказаться от услуги нельзя – иначе вы сразу “вылетаете” из акции.

А что за “Финансовая защита”? За красивым названием скрывается… обычная банковская страховка! Она стоит от 6 до 15% от суммы кредита. Отказаться от неё тоже нельзя. Справедливости ради – наверное, и не стоит, т.к. страховка покроет кредит, если, не дай Бог, появятся проблемы с работой, здоровьем и т.п.

Но – из песни слов не выкинешь. За счет этих двух услуг кредит окажется дороже, чем в других банках, и платёж будет немного больше.

“Ну и что? Отказываться от страховки страшно, эти 3,9% – ладно, черт с ними. Да и всё равно же вернут проценты”

Конечно! Но только если не поддаться на этот и другие подвохи:

Подвох №2 – правило “5 х 10 000”

“Совкомбанк” потребует, чтобы вы оформили карту “Халва” и соблюдали её условия по кэшбэку:

- делали как минимум 5 покупок по карте “Халва”…

- …на общую сумму в 10 000 рублейза расчетный период. К пенсионерам требования мягче – 5 000 рублей.

Что здесь не так?

Ситуаций, в которых вы можете не потратить деньги так, как требует банк – сколько угодно. Уехали в деревню, заболели и лежите пластом дома / в больнице, отдыхаете за границей, в т.ч. в странах СНГ, где нет партнёров… Или так – сделали 4 покупки на сумму 9 999 рублей :). Не пожалеют, не простят:

Поняли, в чём подвох? Человек оформил кредит по акции и думает: “5 покупок на 10 тысяч надо сделать до 31-го”. А договор он заключил, например, 15-го. Если не знать про расчетный период, то в первый месяц у него всё будет нормально, а во второй – сразу “красная карточка”. И прощайте, проценты по кредиту!

Подвох №3 – Платить “от и до”

В рамках акции “Всё под 0!” “Совком” запрещает и просрочки, и досрочное погашение кредита.

С просрочкой понятно – не будет же банк и от процентов отказываться, и неплатежи терпеть :).

А вот запрет на досрочное погашение – это уже из разряда “маленьких хитростей”. Банк явно надеется, что заемщик рано или поздно где-то оступится и нарушит правила. И прощайте… ну, дальше вы знаете )).

Подвох №4 – Требования к клиенту

Еще один – правда, небольшой – подвох заключается в требованиях к клиенту от “Совкомбанка”:

- Возраст клиента – от 20 до 85 лет;

- Сумма кредита – на сайте почему-то указано от 200 000, но в поддержке мне рассказали, что 0% предложат и для гораздо более скромных сумм;

- Срок кредита – от 6 месяцев;

- Стаж – от 4 мес.

- Доход – от 12 000 рублей для Москвы и от 8 000 для регионов;

Полезный совет: шанс на одобрение кредит возрастает, если возраст потенциального заемщика – от 45 лет.

Документов много не понадобится: паспорт и ещё один документ, удостоверяющая личность (права, загранпаспорт и т.п.).

Как снизить ставку? Если принести справку 2-НДФЛ или справку по форме банка, ставку по кредиту – т.е. те проценты, которые вернут – снизят до минимума – будет не 17,9%, а 17,4%. Правда, тут тоже будет условие: в течение первых 25 дней нужно будет потратить по безналу как минимум 80% от суммы кредита. Ну, это-то мы сможем )).

Отзывы о кредите под 0% от “Совкомбанка”

Что ж – проценты под кредиту и правда возвращают:

Правда, не всегда вовремя:

Один из отзывов о кредите под 0! от “Совкомбанка” неожиданно выявил ещё один, уже 5-й по счету подвох – навязывание платной кредитной карты:

Отзыв о кредите под 0% от “Совкомбанка”

Заключение

… Как говорится, “предупреждён – значит вооружён”. Теперь вы знаете всё о подвохах по кредиту под 0% от “Совкомбанка” и чётко представляете себе возможные риски.

Брать или не брать?

Есть 2 варианта:

А). Если не понравились условия – тогда поищите кредит получше через мастер подбора кредитов “Банки.Ру”. Спойлер: там вам подберут что-нибудь в районе 13-17 процентов и без кучи условий , как у “Совкомбанка”.

Б). Если условия устраивают, и деньги очень нужны – берите. Нет, правда -даже с учетом всех минусов ни один другой банк не предложит вам вернуть проценты по кредиту.

Статьи на тему:

Полезный совет: заявку и на кредит, и на “Халву” лучше оформить онлайн. Почему? Так вы сразу узнаете решение “Совкомбанка” по обоим продуктам – не надо будет идти в офис и терять уйму времени на ожидание.

Начинайте с “Халвы”, т.к. без неё никакого кредита под 0% не будет 100%:

Новая кредитная карта от “СБЕРа” – продукт, на первый взгляд, очень интересный:

Но так ли всё хорошо на самом деле? Все мы знаем – всегда или почти всегда есть “подводные камни”, которые меняют всё.

Так что – давайте не будет верить “Сберу” на слово, а проверим все обещания “зелёного слона”.

Внимание, акция!

Оформите кредитную карту “Целый год без %” до 31.05.2022 г. и получите:

- Льготный период – 365 дней без % на все покупки;

- Кэшбэк до 33% в магазинах-партнёрах;

- Вечное бесплатное обслуживание!

Льготный период – “честные” ли здесь 120 дней без процентов?

Грейс-период по кредитке – первое место, где всегда ищешь подвох. Что-то нам приготовил любимый “Сбер” :).

Параметры льготного периода:

| Сколько: | до 120 дней |

| Когда начинается: | с 1-го дня месяца |

| Расчетный период: | 1 месяц |

| Платёжный период: | 3 месяца |

| Тип грейса: | “честный” |

Как всё работает?

Вот “наглядная агитация” от “Сбера”:

Льготный период по “СберКарте” всегда начинается с 1-го числа каждого месяца. В нашем примере это – сентябрь.

Месяц (опять-таки сентябрь) даётся на покупки. Ещё три месяца – на возврат денег за то, что купили в сентябре.

Есть минимальный ежемесячный платёж – 3% от суммы задолженности (минимум 150 рублей). В нашем случае первая “минималка” будет в конце октября. Вторая – в конце ноября. В конце декабря будет необходимо расплатиться полностью.

Внимание! Важно понимать, что отсчёт беспроцентного периода в 120 дней всегда начинается с 1 числа месяца. Т.е. на покупку, сделанную 10 сентября, у вас будет беспроцентный период уже не 120, а 110 дней.

В народе такие условия называются “честным” грейсом. Хотя лучше было бы назвать его “неудобным”:

- Придётся подстраиваться – в идеале при такой схеме нужно совершать покупки только 1 числа. Ведь только так вы получите обещанные 120 дней без процентов. И у вас будет на одну зарплату больше, чтобы легче было вернуть банку долг.

- … А если жизнь окажется сложнее, и подстроиться не получится – придется довольствоваться менее выгодными условиями.

Для сравнения – у карты “100 дней без %” от или “110 дней без процентов” от “Райффайзенбанка” льготный период начинается строго с того дня, когда вы совершили первую покупку. И уже от этой даты считается 100 или 110 дней.

… С другой стороны – кто-то берет в долг по кредитке ненадолго, буквально на пару недель или на месяц- два. Для таких клиентов условия от “Сбера” будут более чем приемлемыми.

Вывод: льготный период здесь честный, но не очень удобный – получить 120 дней без процентов будет трудно, разве что вы будете “подстраиваться” под свою кредитку.

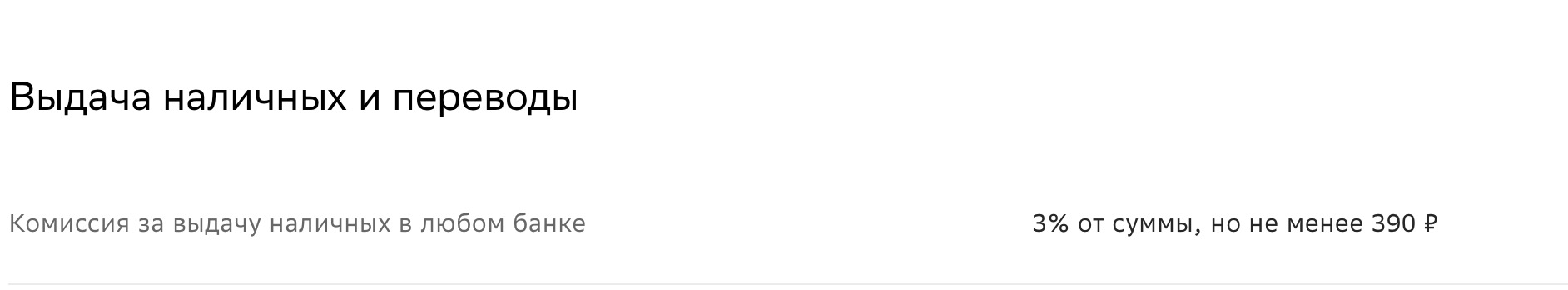

Снятие наличных

Есть ли у новой “СберКарты” снятие наличных с кредитного лимита без комиссий и штрафных процентов?

К сожалению – нет.

За “обналичку” кредитных денег будет комиссия – 3% от суммы, но не менее 390 рублей:

Максимальная сумма снятия – 300 000 рублей в сутки.

Также за выдачу наличных с 1-го дня начинают “капать” проценты.

Справедливости ради, у “Сберкарты” они на удивление небольшие – всего 17,9% годовых.

Конкуренты в таких случаях начисляют куда больше – например, тот же “Тинькофф-Банк” применит ставку от 30 до 49,9 (!) процентов. Опять-таки – ваша ставка будет индивидуальной (и скорее ближе к 49,9), а у “Сбера” она фиксированная для всех заемщиков.

“Кстати о ставках! А что там за “от 9,8%” было”?

Широко разрекламированная ставка 9,8% – это акция до 31 декабря 2021 г. (возможно, она будет продлена). И действует она не на все покупки, а только в отдельных случаях:

- Покупки в фирменном онлайн-маркетплейсе “СберМегаМаркет”. Там, конечно, есть всё, вот только сам “СММ” есть далеко не везде. Например, в моем городе с населением в 250 000 человек заказ можно забрать только в одном -единственном магазине “Пятерочка” :).

- Траты на здоровье – а именно на аптеки, анализы, тесты.

А ещё по “СберКарте” разрешается оплачивать “коммуналку” (ЖКХ) без комиссии. И раз уж по карте есть льготный период – заплатить за квартиру получится в рассрочку до 120 дней без процентов.

Кэшбэк

Да, он здесь есть – кредитная “СберКарта” участвует в бонусной программе “Спасибо от Сбербанка”.

К сожалению, много заработать не получится – кэшбэк за покупки составляет всего 0,5%. Чтобы получать его, необходимо тратить по карте 5 000 рублей в месяц. Ещё одно требование – соотношение трат по карте к снятию наличных. На безналичные покупки должно приходиться не менее 75% операций, на выдачу наличных – не более 25%.

Всего в бонусной программе есть 4 уровня – “Спасибо”, “Большое Спасибо”, “Огромное Спасибо”, “Больше, чем Спасибо”:

На “старших” уровнях есть возможность получать и повышенный кэшбэк – 3%, 7%, 10% и даже 20% в отдельных категориях:

Для этого надо добраться до уровня “Огромное Спасибо” (2 категории) или “Больше, чем Спасибо” (4 категории, из них 2 активируются только за баллы-“спасибки”).

Как это сделать? Правильно – выполнять ещё больше заданий:

| “Огромное Спасибо” | “Больше, чем Спасибо” | |

| Снятие наличных | не более 20% от суммы операций в месяц | не более 10% |

| Совершить хотя бы 1 платеж в месяц через Сбербанк Онлайн, мобильное приложение или автоплатеж | да | да |

| Вклад в Сбербанке (открытие или пополнение хотя бы 1 раз в месяц) | нет | да |

Правда, категория с повышенным бонусом – вовсе не гарантия, что этот бонус дадут:

Дополнительные бонусы зачисляют и за приобретения в магазинах-партнерах:

Срок жизни бонусных баллов-“спасибок” от Сбербанка – 2 года.

Потратить “спасибки” можно:

- В сервисах “Сбербанка” – на ж/д и авиабилеты, бронирование, билеты в театры и кино, и т.п.;

- В бесчисленных магазинах-партнёрах;

- Обменять на рубли (только на уровне “Больше, чем спасибо”). Правда, обменный курс вас не порадует – будет не привычные “1 бонус = 1 рубль”, а 1 бонус = 0,50 копеек.

Вывод. Конечно, бонусная программа – это последнее, за что стоит брать “Сберкарту”. Кэшбэк очень маленький – всего 0,5%. И это в наше время, когда люди и на кэшбэк в 1% уже не смотрят!

А ещё банк предъявляет много странных и неудобных требований – следить за количеством снятых наличных, открывать и пополнять вклады (какие по ним проценты-то в “Сбере” сейчас?!) и т.п.

Наконец, есть сложности с конвертацией бонусов в рубли.

Сколько стоит обслуживание?

“Сберкарта 120 дней”, хоть и является кредитной, обслуживается бесплатно, без дополнительных требований к обороту и тому подобных “подводных камней”. Отлично!

Сравнение с конкурентами

Ещё один популярный кредитный пластик “из рекламы” – карта “Целый год без %” – выглядит поинтереснее:

- Льготный период – сразу 365 дней без процентов на покупки, т.е. гораздо больше, чем у “Сбера”. Рассрочка на год – очень сильно, такого сейчас не предлагает ни один из конкурентов. Единственная сравнимая акция – на 200 дней без % по “Карте возможностей” от ВТБ – уже закончилась.

- Кэшбэк до 33% у партнеров. На практике скидки предлагают и правда неплохие:

- Бесплатное обслуживание (в первый год, дальше 990 рублей в год).

Прямо сейчас это – пожалуй, самый сбалансированный вариант на рынке кредитных карт России.

…В принципе, можно рассмотреть и уже упомянутую “Карту возможностей” от ВТБ. Её главная “фишка” – “есть всего и по чуть-чуть”:

- До 110 дней без процентов. Да, не 365 дней – но со 2-го года льготный период получается немного больше, чем “Целый год без %” – до 110 дней против максимум 100 у “Альфа-Банка”;

- Периодически запускают рефинансирование кредитов в других банках на 180 дней (сейчас временно приостановлено);

- Кэшбэк 1,5% на покупки. Правда, услуга эта – платная, стоит 590 рублей в год;

- Есть возможность бесплатно снимать наличные с кредитного лимита – в месяц оформления карты и в следующий за ним месяц. Максимальная сумма – до 50 000 руб./мес.;

- Бесплатное обслуживание навсегда (а не в первый год, как у “Целого года без процентов”).

“СберКарта” – требования к заемщику

Возраст. Банк верен себе – новую “СберКарту” выдают начиная с 21 года. Если вам от 18 (раньше не получится нигде) до 20 лет – попытайте счастья в другом банке. Например, том же “Тинькофф”, они работают с клиентами уже начиная с возраста совершеннолетия.

Гражданство – только РФ.

Неочевидное требование – не иметь другой кредитки Сбера. Такова политика банка – мы даем нашему клиенту только одну кредитную карту, и всё тут. Т.е. чтобы оформить новую “СберКарту”, придется закрыть все старые кредитки в “зеленом” банковском учреждении. И, конечно, по ним не должно быть задолженностей.

Автор статьи

Читайте также: