Кто занимается долгами по кредитам

Обновлено: 16.05.2024

Быть должным банкам и микрофинансовым компаниям — неудобно, ведь вам каждый день придется буквально отбиваться от кредиторов. Это гнетущее состояние: вы ежедневно сталкиваетесь с давлением, вы пронизаны страхом за имущество и свои последние деньги. Вы боитесь, что у вас отберут детей и уже не уверены в завтрашнем дне.

Нет денег на возврат долгов? Значит, вы обратились по адресу. Наш центр помощи кредитным должникам предоставляет поддержку людям, которые в силу обстоятельств очутились на финансовом бездорожье. Юристы помогают избавиться от претензий, снизить объемы задолженностей и даже полностью списать их под ноль.

Чем пугают заемщиков коллекторы: страхи должников

К нам обычно люди обращаются, когда общение с коллекторами и другими взыскателями не дало нормальных результатов. Люди ищут правовой защиты, поддержки, возможностей безболезненно избавиться от долгов. В процессе взыскания их часто запугивают, им рассказывают невероятные мифы и выдумки. В результате человек, вместо того чтобы вовремя обратиться в суд и списать просроченные кредиты, годами прячется от взыскателей и впадает в депрессию.

Мы решили изложить распространенные страхи должников, чтобы предостеречь остальных от ошибочных заблуждений.

За долги заберут детей в детский дом

В отношении родителей-должников некоторые коллекторские агентства выбирают изощренную тактику. Они издевательски заявляют, что у них отберут детей на основании неплатежеспособности, ведь если у родителей есть долги, то детям явно нечего в этом доме кушать.

В отдельных случаях коллекторы и вовсе умудряются обращаться в орган опеки и попечительства, инициируя проверки. К счастью, обычно сотрудники госоргана всерьез к таким заявлениям не относятся, поскольку понимают материальный интерес коллекторов. Но проверки опека проводит — так как обязана это делать.

Есть ли такие долги и каковы их суммы,

за которые родителей могут огранить

в их правах в отношении детей?

У нас есть ст. 69 и 73 СК РФ, которые четко очерчивают перечень причин для изъятия детей. Например, ограничить или лишить прав родителей можно только при алкоголизме, наркомании, при наличии психиатрического диагноза и других обстоятельствах, например, дети находятся в запущенном состоянии.

Основным критерием выступает уровень безопасности детей. Если они одеты, сыты, в тепле и не избиты, посещают школу или другие образовательные заведения, значит, все в порядке.

Платежеспособность родителей определяется по этим факторам. Детей заберут, если родители не в состоянии обеспечить отпрыскам базовые потребности, применяют к ним насилие или оставляют в опасности.

Каковы признаки единственного роскошного

жилья, которое могут продать

за долги? Спросите юриста

Лишат единственного жилья

Это тоже одна из любимых «страшилок» досудебных взыскателей. Бедным матерям-одиночкам, безработным и нетрудоспособным должникам в красках описывают, как они будут вынуждены собирать свои пожитки и уходить в приют или к родственникам.

У нас есть ст. 446 ГПК РФ, которая устанавливает перечень имущества, защищенного от взыскания. Сюда же включается и единственное жилье. Это квартира, дом, доля или другое жилое помещение, которое принадлежит должнику. У него не отберут этот угол ни при банкротстве, ни в исполнительном производстве.

Исключением являются объекты, которые находятся под залогом. Ипотечное жилье, долг по которому еще не погашен, и другие залоговые квартиры не защищены от взыскания.

Интересно, что судебные приставы иногда применяют арест единственного жилья. Но у них нет полномочий распоряжения: изъять и продать квартиру не получится. Кроме того, должники порой оспаривают сам факт описи и ареста. В качестве примера можно привести дело № 2-693/17. Здесь суд счел, что арест единственного жилья является недопустимым, поскольку оно не обеспечивает обязательства перед кредитором.

Какое имущество забирают у должника

при банкротстве? Закажите

звонок юриста

От долгов ничего не спасет

Опять же, это старый прием, который иногда работает. Но это неправда. Законодатели предусмотрели как минимум два механизма защиты от «вечных» долгов: это истечение сроков исковой давности и банкротство физических лиц.

Срок давности составляет 3 года. Он применяется, если человек в течение этого периода не платил по кредиту и не признает задолженность. В суд должен обратиться сам кредитор, а должнику предоставляется возможность подать встречное заявление об истечении сроков. В результате дело закрывают. В течение 3 лет банк или другой кредитор не должен просудить задолженность, иначе сроки аннулируются и начинают отсчитываться заново.

Если вас пытаются напугать отказами в рассмотрении дела, даже не начинайте нервничать. Статистика обнадеживает — 99% поданных заявлений о признании банкротства успешно рассматриваются в арбитражных судах.

На какие средства живет должник во время

прохождения процедуры банкротства?

Закажите звонок юриста

«Ужасные» последствия банкротства

Услышав о банкротстве, взыскатели принимаются давить выдуманными последствиями: и жилья лишат, и работу потом человек не найдет, и соседи от него отвернутся, и банки на нем поставят крест… Мы уже узнали, что единственного жилья человека точно не лишат. В отношении работы — вам нельзя будет занимать управленческие посты в организациях в течение 3 лет. На репутацию банкротство не влияет, а кредитная история и так портится из-за просрочек.

Банкротство предусматривает только три основных последствия: в течение 5 лет человек не пройдет процедуру повторно; 3 года нельзя управлять компаниями и 5 лет нужно информировать банки о статусе банкрота при попытке взять кредит. Согласно отзывам банкротов, «подводных камней» после процедуры тоже нет.

Через какое время после банкротства банки

снова начинают выдавать кредиты

людям? Спросите юриста

Не возьмут на работу или уволят

Это тоже миф. По ТК РФ и по № 127-ФЗ не существует причин отказа в трудоустройстве, связанных с банкротством. Если вам отказали на основании признания личной несостоятельности, можно смело обращаться в трудовую инспекцию. Подробную статью о самых нелепых мифах, связанных с банкротством, вы можете прочитать тут — ТОП 12 мифов о банкротстве физ. лиц в 2022.

Коллекторы и другие кредиторы пытаются максимально запугать человека. Им выгодно держать жертву в страхе. Важно не поддаваться, не верить этим уловкам и тем временем искать выход.

Вам угрожают, вас пытаются запугать?

Позвоните нам. Мы поможем

разобраться с коллекторами

Чем помогут в нашем Федеральном центре защиты должников?

Обычно нашего клиента беспокоит сразу несколько вещей:

- Бесконечные звонки из коллекторских агентств и банков. К сожалению, нормы по количеству звонков часто не соблюдаются, и человека начинают буквально терроризировать.

- Растущие просрочки, пени и штрафы. В особенности, если говорить об МФО. Правда, в последнее время количество начисляемых просрочек законодатели урегулировали — задолженность не должна превышать сумму микрозайма плюс сумму процентов, пеней и штрафов, начисленных на сумму микрозайма, больше чем в 1,5 раза.

- Высокие цены и возможные последствия банкротства. Действительно, признание несостоятельности через суд будет не бесплатным. Но в целом процедуру можно сделать доступной для каждого должника.

Мы стараемся не только предложить освободиться от просроченных кредитов и займов, но и помочь в других направлениях. Наша задача — минимизировать последствия неуплаты, помочь человеку вернуться в нормальное состояние и обрести спокойствие.

В едином центре помощи заемщикам юристы работают следующим образом:

Ограничивают общение с коллекторами, кредиторами и другими вымогателями. Конечно, взять долги и «слиться» — это как минимум некрасиво. Но кто виноват, что вследствие нестабильной экономики, массовых увольнений и пандемии за бортом оказалась куча людей? Банки и МФО не желают понять этот факт. Часто кредиторы уверены, что чем сильнее трясешь должника, тем эффективнее пройдет взыскание.

Наши юристы пользуются законной возможностью. В первую очередь мы пишем заявление на отказ от дальнейшего общения. Это реально работает, если у вас просрочка идет уже 4 месяца. После отказа коллекторы и другие взыскатели общаются с вами исключительно в письменном виде, пользуясь услугами почты. Другие способы связи признаются незаконными.

Куда нужно жаловаться на террор

со стороны коллекторов?

Закажите звонок юриста

Изучают ситуацию должника и запросы. В некоторых случаях в помощь должникам мы предлагаем:

-

по майскому указу президента РФ от 2019 года. Это выход для людей, которые выступают заемщиками по ипотеке, и попали в финансовую яму. Им полагается законная отсрочка сроком на полгода, в течение которой они не заплатят ни копейки. Последствий в виде штрафов и пеней тоже не будет. Название банка не имеет значения;

- получить кредитные каникулы, введенные из-за спецоперации на Украине. С начала марта 2022года все банки обязаны предоставлять своим заемщикам, чей доход снизился на 30% и более, кредитные каникулы. Каникулы позволят отложить ежемесячный платеж на срок от 1 до 6 месяцев;

- пройти реструктуризацию долгов через суд. Это процедура, которая предусматривается в рамках банкротства физлица. При этом человека не банкротят, его имущество не окажется под угрозой. У вас появится возможность рассчитаться по кредитам в течение 3 лет по низкой процентной ставке. При этом график платежей утверждает суд, а ставка по кредитам снижается до учетной ставки Центробанка;

- снизить неустойку по кредитам и микрозаймам через обращение в суд с применением ст. 333 ГК РФ. В некоторых случаях эта мера помогает существенно снизить размер задолженности.

Предлагают пройти банкротство физических лиц и освободиться от долговых обязательств. Мы проводим полноценное юридическое сопровождение процедуры «под ключ». Вам не придется принимать активное участие в судебных заседаниях, спорить с кредиторами и договариваться с финансовым управляющим — эту работу за вас сделают наши юристы.

Когда задолженность может быть передана в коллекторскую службу?

Кредитор может заключить с коллекторами либо агентский договор, либо договор цессии. При первом права на кредит остаются у кредитора, а коллекторы выступают как посредники, которые помогают взыскать сумму задолженности и получают за это оплату. Они пишут и звонят заемщику, напоминают о задолженности и просят погасить ее в банке.

При договоре цессии коллекторское агентство полностью выкупает у банка кредит и становится новым кредитором заемщика, поэтому он должен будет выплачивать задолженность не банку, а коллекторскому агентству. Многие считают, что если банк передал долг коллекторам, то теперь дела обстоят хуже, хотя по факту коллекторские агентства более гибкие, чем банк, и они могут предложить больше различных сценариев для выхода из ситуации, так как заинтересованы в том, чтобы долг все-таки был погашен.

Как должна по закону проходить работа коллекторов по взысканию средств с должника?

Если заемщик взял в банке кредит, но по определенным обстоятельствам не в состоянии его выплатить на протяжении длительного времени, кредитор относит заемщика к должникам и пытается взыскать долг самостоятельно. Если попытки взыскать долг не увенчаются успехом, его передают или продают коллекторским агентствам, которые пытаются самостоятельно взыскать долг с заемщика.

Коллекторы не будут сидеть под дверьми заемщика, ждать, пока он выйдет на связь, или вообще “ломиться” к нему в дом, так как их действия ограничены действующим законодательством, правила посещений четко регламентированы. Если правила не соблюдать, за этом должник сам может привлечь их к ответственности.

Добросовестные коллекторы обычно заранее договариваются с клиентом о встрече лично — они делают это только в том случае, если невозможно связаться другим способом с человеком, и только потом могут прийти по адресу места жительства.

Собственник жилья может быть против того, чтобы коллекторы пришли домой, и вправе не открывать им дверь на законных основаниях. Если к заемщику пытаются “вломиться” в дом, шантажируют его, значит, речь идет о мошенниках и недобросовестных коллекторах, так как без разрешения входить в дом запрещено. Кроме того, есть несколько условий, по которым коллекторы не вправе ходить к должнику домой:

- Он написал письменный отказ от личного взаимодействия.

- Назначил своего адвоката лицом, через которое допускается взаимодействие с должником.

- Заемщик недееспособен или с ограниченной ответственностью.

- Должник имеет инвалидность I группы.

- Заемщик проходит лечение в стационаре.

- Заемщик объявил себя банкротом.

В 2021 году Госдума запретила коллекторам общаться и приходить домой к родственниками и знакомыми должников без их согласия, любое общение с третьими лицами возможно только с их письменного разрешения. Поэтому общение с третьими лицами, связанными с должником, допускается только с его письменного согласия, которое должно быть оформлено в отдельном документе. Если изначально заемщик дал согласие на общение с родственниками, друзьями или знакомыми, то позже он вправе отозвать это согласие.

Количество звонков, который может делать коллекторское агентство, не ограничено. Однако, если коллекторы звонят более 20 раз в день, заемщик может воспользоваться юридической лазейкой и подать на организацию в суд, так как это будет считаться вмешательством в частную жизнь.

Количество личных встреч по закону тоже ограничено: коллектор может встречаться с налогоплательщиком не чаще 1 раза в день, 2 раз в неделю и 8 раз в месяц.

Коллекторам запрещено звонить беременным и женщинам, у которых есть ребенок младше полутора лет, а также инвалидам I группы и лицам, находящимся на лечении в медучреждениях.

Кто контролирует работу коллекторов?

Заниматься взысканием задолженности могут только организации, официально включенные в реестр Федеральной службы судебных приставов — с 2017 года именно она контролирует деятельность коллекторов. Список организаций можно найти на сайта ФССП. Если в перечне нет той организации, которая занимается взысканием с вас задолженности, значит, это не официальная организация, а мошенники.

Официальные коллекторские агентства не применяют жесткие меры в отношении должников, например, прибегают к эмоциональному и физическому насилию, но этим могут заниматься неофициальные организации. Однако, на практике, даже официальные агентства нарушают правила взимания долга с заемщика. Например, в 2020 году суды назначили коллекторским агентства более 2,5 тысяч штрафов на сумму свыше 120 000 000 рублей, так как они нарушали правила.

В каких случаях и куда подается жалоба на действия сборщиков налогов?

Иногда заемщикам приходится сталкиваться с чрезмерной агрессией и шантажом, так как не все коллекторские агентства ведут себя правомерно. Особенно часто случается, когда представители организации приходят к ним домой. Некоторые коллекторы приходят в запрещенное время, делают это слишком часто, игнорируют положения закона — в этих случаях можно обратиться в организации, которые регулируют их деятельность, например, в

Национальную Ассоциацию Профессиональных Коллекторских Агентств (НАПКА) или в Федеральную службу судебных приставов. На их официальных сайтах есть возможность подачи жалобы.

Для того, чтобы подать жалобу на коллекторское агентство, следует внимательно изучить правила их работы и закон, регламентирующих их деятельность. Их работа должна соответствовать Закону № 230-ФЗ, устанавливающему правовые основы совершения действий, направленных на возврат просроченной задолженности физических лиц, возникшей из денежных обязательств. Это главный документ в сфере коллекторской деятельности, определяющий права и обязанности коллекторов, занимающихся сбором задолженности.

При нарушении этого закона и прав должника, коллекторам может грозить не только административная, но даже уголовная ответственность.

Когда коллекторские агентства угрожают жизни и здоровью должника и его близких, говорят о том, что могут повредить или уничтожить имущество, раскрыть конфиденциальную информацию или любые другие данные, которые могут порочить честь и достоинство заемщика, следует обязательно привлекать их к ответственности, так как подобные действия правомерными не являются.

Для того, чтобы возбудить административное или уголовное дело, потребуются доказательства, поэтому можно записывать каждый диалог с коллектором на диктофон или делать скриншоты экрана, если угрозы поступают в мессенджерах. Случается так, что угрозы исходят только от одного сотрудника организации, а его коллеги не в курсе методов, которые он использует для взыскания средств. Легальные фирмы в таких случаях всегда проводят проверку по устному общению и увольняют его с места работы.

Подписывая договор кредитования, вы обязуетесь вернуть долг. Невыполнение обязательств грозит не просто штрафом и начислением повышенной пени, но и судами, а также появлением в вашей жизни коллекторов. Как вести себя, если долг накопился, а погасить его нет денег.

Кто может требовать возврат долга

Сразу определим организации, которые имеют полное право взыскивать задолженность по кредитам или займам. К ним относятся:

- Кредитор — банк или МФО, где был взят кредит;

- Новый кредитор — банк или коллекторское агентство, которые купили долг;

- Юридические и правовые организации, которые представляют интересы кредитора и проводят взыскание долга через суд;

- Арбитражные управляющие — специалисты по возврату кредитной задолженности через суд или иными способами.

А кто такой коллектор? Это посредник между организацией, которой вы задолжали, и вами. С ним можно столкнуться на досудебной стадии разбирательства.

Любые другие организации не имеют права требовать от вас возврат долга. Если вас пытаются принудить выплатить деньги частные лица и организации, не входящие в перечень, смело обращайтесь с заявлением в полицию.

Виды взыскания задолженности

Теперь рассмотрим законные на территории России виды взыскания задолженности.

Досудебное взыскание

Досудебным взысканием занимается банк-кредитор. Сотрудники банка вместе с должником ищут приемлемые способы возврата долга. Досудебное взыскание состоит из следующего общения:

В случае досудебного взыскания долга кредитор напрямую связывается с заемщиком и обсуждает процедуру возврата денег без привлечения суда. Результатом переговоров может стать реструктуризация долга, продление срока возврата или другие решения. Это самый приемлемый способ возврата кредита как для банка, так и для должника. И если у вас накопился долг, лучше решить проблему с банком без привлечения третьих лиц.

Судебное взыскание

Банк-кредитор обращается в суд с заявлением о возврате долга. В ходе разбирательства судья может принять сторону заемщика или кредитора. Если договор кредитования заключен верно, то суд всегда примет сторону банка и обяжет вас вернуть долг в назначенный срок.

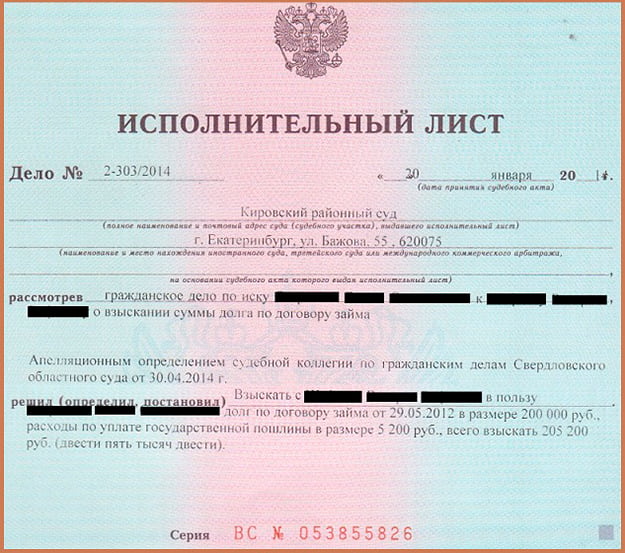

По решению суда банк получит исполнительный лист и передаст его судебным приставам.

Чтобы вернуть долг банку, приставы могут:

- Арестовать ваше жилье и транспорт;

- Арестовать и продать на аукционе бытовую технику и ценные вещи. Вырученные деньги уйдут на погашение долга.

Внесудебное взыскание

Банк-кредитор может передать долг другим организациям, которые займутся его взысканием. Это могут быть другие банки или МФО, а также коллекторские агентства, арбитражные специалисты (сотрудники юридических компаний) которые специализируются исключительно на взыскании задолженностей.

Половина полученных с вас денег уйдет на погашение долга перед банком-заемщиком, вторая — на оплату услуг организаций, которые занимаются взысканием долга.

Принудительное взыскание

Принудительно отбирать имущество у должника могут судебные приставы, которые по решению суда опишут и конфискуют имущество или ценные вещи, а также коллекторские агентства.

Принудительные взыскания проводят только после решения суда. Без решения принудительно описывать и арестовывать имущество нельзя.

После вступления в силу решения суда должнику обозначат срок, в который он должен вернуть средства банку или МФО. Если этого не происходит, то начинается процедура принудительного взыскания, которую проводят судебные приставы.

Как проходит принудительное взыскание

- Арест имущества. Судебные приставы могут арестовать имущество, которое принадлежит должнику. То есть вас лишат права распоряжаться квартирой, дачей, машиной или чем-то еще. После судебных разбирательств арестованное имущество могут продать на торгах или передать в собственность банка-кредитора.

- Удержание части зарплаты или пенсии. Суд может обязать работодателя или государственные органы удерживать часть суммы из заработной платы или пенсии должника в счет погашения.

- Лишение прав на имущество. К примеру, должник распоряжается ценными бумагами и акциями, которые могут быть конфискованы в пользу банка.

- Иностранные граждане, которые не вернули долг, могут быть выдворены за пределы РФ.

Имущество, которое арестовать нельзя

- Материнский капитал, пособия по рождению ребенка и другие выплаты матерям;

- Любое имущество, которое принадлежит родственникам должника;

- Жилье (дом, земельный участок, квартира), если они являются единственным местом проживания должника;

- Продукты питания;

- Оборудование и технику, которая необходима для работы.

Методы взыскания задолженности

Когда речь заходит о коллекторах и судебных приставах, то многие заемщики вспоминают ужасы, которые регулярно показывают по телевидению. Действительно, некоторые коллекторские агентства действуют незаконными методами, а это повод заявить на них в суд.

Законные методы

Закон разрешает следующие методы взыскания задолженности:

Незаконные методы

Сейчас вы узнаете, когда и сколько раз в день могут звонить коллекторы, сотрудники банка и другие уполномоченные люди.

К незаконным методам относятся:

- Любые контакты коллекторов или сотрудников банка с 22:00 до 8:00;

- Любые контакты в праздничные дни до 09:00 и после 23:00;

- Личные встречи с должником больше 1 раза в неделю;

- Угрозы и оскорбления;

- Давление на близких заемщика, его родственников и детей;

- Распространение неправдивой информации о заемщике в социальных сетях или других информационных источниках;

- Нанесение вреда имуществу.

Внимание! Если вы столкнулись хотя бы с одним видом незаконного взыскания долга со стороны коллекторов, немедленно обращайтесь в полицию с соответствующим заявлением. Не ждите, что коллекторы одумаются и прекратят терроризировать вашу семью и вас.

Сайт «Кредитный адвокат» рекомендует составлять максимально подробное заявление на коллекторов.

От ситуации, когда нет возможности отдавать кредит, никто не застрахован. Случаются увольнения, болезни или изменения на работе с потерей части заработной платы. В 2022 должники находятся в неопределенности — большинству отказали в кредитных каникулах, люди получили требования от банков и коллекторов.

Помочь в решении споров с кредиторами может профессиональный кредитный юрист. Его поддержка позволит легально выбраться из долговой ямы с минимальными эмоциональными и финансовыми затратами.

Консультация юриста по кредитам стала особенно востребованной услугой, начиная с марта 2022 года, когда из-за антироссийских санкций многие люди попали в затруднительное положение по потребительским кредитам, ипотеке, иным долгам. У многих наших граждан есть вопросы по залоговому имуществу, по судам по кредиту, по обслуживанию в банках, да и по банальному мошенничеству.

Кто такой кредитный юрист

Невозможность вернуть кредит банку или признание личного банкротства гражданина — не лишает человека права на защиту и уважение. У должника тоже есть права, которые установлены законодательно.

Кредитный юрист призван защищать права и интересы должников перед кредиторами: банками, микрофинансовыми организациями, ФССП, коллекторами и частными лицами. В зависимости от типа и состояния задолженности, адвокат по кредитным делам может добиться:

- списания всего долга, его части;

- отсрочки на неопределенный срок;

- пересмотра условий договора;

- защитить имущество или деньги от изъятия.

Запутались в долгах по кредитам,

займам, распискам, коммунальным

платежам? Закажите звонок юриста

- спишутся вcе долги: по кредитам, МФО, услугам ЖКХ, распискам, налогам, штрафам и т.д.

- коллекторы и банки перестанут названивать вам

- все наложенные приставами аресты на ваше имущество будут сняты

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Стоимость услуг кредитного адвоката

Конечно, услуги юриста не бесплатные. Однако участие специалиста повышает шансы на успешный исход дела, позволяет снизить итоговые затраты. Рассмотрим среднюю стоимость юридических услуг на примере компаний из Москвы и СПб.

| Юридическая услуга | Описание услуги | Цена, руб. |

|---|---|---|

| Консультация кредитного адвоката устная | Юрист вникает в проблему клиента, дает правовую оценку, составляет план действий | Бесплатно |

| Подготовка документации в банки, коллекторам, в ФССП | Досудебные претензии, судебные иски, заявления, жалобы, возражения на судебный приказ, подтверждающие их пакеты документов | 3000–5000 |

| Участие юриста в судебных слушаниях | Представление интересов клиента в суде | От 5000–15000 за одно заседание |

| Помощь в оформлении реструктуризации/рефинансирования кредитов и микрозаймов | Переговоры с банком и МФО, проверка соглашения о реструктуризации/ рефинансировании, отмена штрафов и пени, жалобы на отказ в кредитных каникулах | От 5000–10000 |

| Банкротство физ лиц или ИП | Судебное признание неплатежеспособности со списанием долгов | От 3000–5000 руб/месяц |

Узнать, сколько стоит помощь адвоката по банковским кредитам в вашей ситуации можно, связавшись с нами по телефону или заполните форму обратного звонка .

Наша команда

Адвокат по кредитным спорам с банками помогает в урегулировании вопросов с кредиторами в досудебном порядке и при судебных задолженностях по кредитам. Консультация по кредитным долгам понадобится и тем людям, кто хотел, но не успел взять кредит в 2022 году, до того, как ЦБ резко увеличил ставку рефинансирования, а вслед на ней выросли ставки и по всем кредитам.

Есть данные о том, что возникают кредитные споры у клиентов с банками, когда финансовые организации пытаются в одностороннем порядке поднять ставки по уже действующим кредитам, хотя это и незаконно.

Есть банки, которые на волне паники запрещают свои клиентам досрочный возврат долгов. Иногда бывают такие тупиковые ситуации, когда выход только один — суд с банком. Для разрешения всех этих проблем заемщику точно пригодится кредитный адвокат.

Направления деятельности кредитного юриста

Квалифицированный адвокат по кредитным спорам обязан в совершенстве разбираться в банковском праве, законах об исполнительном производстве, о коллекторах, о банкротстве.

Также он должен учитывать положения ГК РФ (Гражданского кодекса), АПК РФ (Арбитражного Процессуального кодекса), ГПК РФ (Гражданского Процессуального кодекса). На знании нормативных и законодательных актов адвокаты по кредитным делам строится помощь должникам — защита от неправомерных действий финансовых и даже силовых структур.

Юрист по кредитным делам может помочь вам избавиться от следующих проблем:

- Проверить соответствие кредитного договора действующему законодательству.

- Оказать помощь должникам по вопросам кредитных задолженностей. В частности, специалист по кредитным вопросам проверит обоснованность штрафов и процентов по просроченному кредиту. Выявив нарушения, поможет уменьшить или отменить начисления, обжалует незаконные действия банка или МФО.

- Снизить кредитные проценты или сделать реструктуризацию банковского кредита. Также адвокат поможет найти выгодную программу рефинансирования долгов. Кредитный юрист знает, как добиться одобрения заявки на рефинансирование даже проблемных задолженностей.

- Скорректировать кредитную историю. Если плохая кредитная история вызвана ошибочными сведениями, переданными от банка или МФО в Бюро кредитных историй, юрист направит запрос на проверку и исправление несоответствий. Тем самым улучшив КИ и увеличив шансы на получение займов в будущем.

- Решить спорные ситуации в кредитных отношениях. Адвокат по кредитным долгам проверит условия договора: например, законно ли продавать долг коллекторам, размеры штрафов и процентов, обоснованность взысканий и безакцептных списаний. Оспорит оценку имущества, на которое наложен арест по кредитным задолженностям.

- Продать имущество для погашения задолженности по реальной стоимости, а не по ценам банка или пристава.

- Принять участие в суде от вашего имени: оспаривание требований, отмена судебных приказов, снижение неустойки.

- Взять на себя общение с коллекторами и судебными приставами — снять арест, разблокировать счет. Защита от агрессивных и незаконных действий правовыми методами: жалобы в полицию, прокуратуру, ФССП.

Для того чтобы уберечь себя от лишних трат, необоснованных процентов или продажи ценного имущества, люди и обращаются к услугам кредитного адвоката.

Нечем платить по долгам? Закажите

звонок юриста

Когда стоит обратиться к адвокату по кредитам

Споры с банком по изменению условий кредитного договора могут возникнуть практически в любое время. Этому может способствовать, к примеру, экономическая ситуация в стране или изменение курса валюты. В случаях изменения условий или их несоблюдения банком, появления проблем с кредитом юрист может:

- при реструктуризации дать подробную консультацию по изменениям условий договора и осуществить практическую поддержку в получении финансовой услуги;

- при возникновении просрочки по кредиту избежать негативных последствий, при этом опираясь на действующее законодательство;

- при нарушении условий договора со стороны банка подать жалобы, отменить незаконные начисления или списания в судебном порядке. Юрист поможет получить компенсацию за незаконные действия; по закрытому кредиту; или по займу без расписки;

- согласно программе государственной поддержки и субсидирования, значительно снизить размер задолженности и процентных начислений. Юрист соберет документы для получения субсидии на ипотеку либо иную государственную помощь заемщикам.

Услуги юриста включают предварительную консультацию: оценив документы, специалист обязан заранее разъяснить, насколько обоснованы претензии заемщика к кредитору, и каковы шансы на успех.

Задумываетесь о банкротстве?

Закажите звонок юриста

Профессиональная помощь в банкротстве граждан

Просрочка кредита, связанная с неплатежеспособностью заемщика, может быть основанием для признания банкротства. Решения о банкротстве физического лица, а также индивидуального предпринимателя выносит Арбитражный суд.

В процессе признания судом неплатежеспособности гражданина юрист по кредитным долгам может помочь в следующем:

- списать долги в отношении банковских, коммунальных и налоговых обязательств, а также штрафов ГИБДД;

- продать имущество перед банкротством, либо выкупить его на торгах;

- снизить итоговые затраты по процедуре банкротства физ. лица, помочь избежать ненужных трат в ходе ее проведения;

- помочь осуществить в короткие сроки и с минимальными потерями саму процедуру банкротства;

- оказать помощь в реструктуризации займов в судебном порядке без реализации имущества;

- избежать отказа в признании гражданина банкротом в арбитражном суде;

- отменить отдельные ограничения: к примеру, на выезд в другую страну;

- помочь в освобождении от ареста на отдельное имущество, добиться выделения банкроту средств, превышающих прожиточный минимум;

- оказать соответствующую помощь в составлении необходимых документов, исков и доказательств.

Юрист по кредитам поможет вам списать кредитный долг через банкротство с вашим минимальным участием. Но лишь при условии, что это именно специализирующийся на банкротстве граждан юрист, а не оказывающий общие юридические услуги адвокат.

Как получить помощь кредитного адвоката

Чтобы получить помощь кредитного юриста, необходимо:

- Записаться на бесплатный прием и получить бесплатную консультацию. Желательно взять с собой документацию, относящуюся к проблеме.

- Ввести в курс дела юриста.

- Дать ему время на ознакомление, анализ документации и поиск оптимального решения.

- В случае согласия с найденным решением заключить предложенный договор об оказании услуги по вашему делу. Внимательно ознакомиться с условиями и стоимостью услуг кредитного юриста.

- Далее юрист начнет работу, опираясь на действующее законодательство и представляя ваши интересы. При этом ваше личное участие минимально.

Как получить консультацию онлайн

Можно посмотреть видео — многие юристы стремятся донести варианты выхода из кредитного тупика должникам в видео-формате. Там же, обычно под видео, они оставляют свои контакты. Как правило, под такими видео есть и отзывы об этих юристах.

Можно не тратить время, а позвонить нам!

Проблемы с выплатой кредита и признанием гражданина банкротом нуждаются в грамотной правовой оценке. Для этого крайне важно заручиться поддержкой опытного адвоката. Нужна консультация кредитного юриста и помощь в списании долгов? Просто позвоните нам или задайте интересующий вас вопрос онлайн.

Вокруг работы коллекторов в России сломано много копий. Но теперь они работают в жестких рамках закона и наложенных этим документом норм и ограничений. Новый закон о коллекторах в 2020 году (№230-ФЗ) строго регламентирует деятельность агентств, занимающихся взысканием.

Но, к сожалению, людям до сих пор звонят и пугают должников, зачастую прибегая к криминальными методам. Давайте разберемся, что могут, а чего не имеют права делать коллекторы, и что делать, если человек говорит, что он — коллектор, но при этом вам угрожает.

Что могут делать коллекторы по отношению к должнику?

Федеральный закон №230 ФЗ четко прописывает права и обязанности сотрудников коллекторских агентств.

Напомним, что органом, который лицензирует, регулирует и соблюдает законность работы коллекторских агентств, является не Центробанк (как в случае с банками и МФО), а Федеральная служба судебных приставов (ФССП).

Коллекторы имеют право звонить должнику, строго с 8 до 22 по будням и с 9 до 20 в выходные дни. В день можно сделать 1 звонок и всего 2 звонка в неделю. Им позволено 1 раз в неделю посетить должника лично.

Вас не имеют права беспокоить по одному и тому же долгу более одного коллекторского агентства в одно и то же время (а вот через месяц — это уже может быть и другое агентство). Телефонные звонки не могут совершаться со скрытых номеров. При звонке оператор должен четко назвать свои данные — имя, фамилию и отчество и компанию, которую он представляет.

Все разговоры коллектора и должника, по закону, должны обязательно записываться. Это тоже норма закона. Как следствие запись беседы — это и материал для суда и ФССП, если должник решит жаловаться на грубость, хамство или угрозы со стороны звонящих ему лиц, которые представляются сотрудниками коллекторских компаний.

Коллекторские агентства могут работать:

- по агентским договорам с кредитором;

- выкупив долг у кредитора.

В первом случае кредитная организация или МФО привлекают коллекторов к взысканию, то есть сам долг остается у кредитора. Во втором — банк или МФО продают им просроченный кредит или займ, и этот долг становится собственностью коллектора.

Иногда у должника возникает вопрос о том, как коллекторы получили доступ к его персональным данным. Ответ прост — эти данные содержатся в кредитных договорах, и абсолютно все банки и МФО в этих договорах требуют согласия заемщика на передачу данных третьим лицам. Подписав договор, вы соглашаетесь на передачу своих данных коллекторам — в том случае, если допускаете просрочку и сваливаетесь в «безнадежные» долги.

Если в отношении физического лица применяются недопустимые и противозаконные меры, человек может их обжаловать и рассчитывать на следующее:

- коллекторское агентство будет оштрафовано;

- агентство может лишиться свидетельства о праве на работу, и его исключат из реестра, которое ведет ФССП.

Сотрудники взыскания имеют право напоминать вам о задолженности, ее сумме, вежливо требовать погасить долг, предоставлять реквизиты для его погашения и предлагать варианты: рассрочку, реструктуризацию, списание части.

Если я бросил трубку после того,

как коллектор представился — считать ли это

за один разрешенный звонок?

Коллекторы не имеют права:

- применять к должникам физическую силу, даже схватить за руку;

- применять психологическое насилие, такое как шантаж, угрозы, хамский тон;

- портить, вредить имущество должника, например, рисовать на его двери надписи «должник»;

- проводить принудительное изъятие чужой собственности;

- обманывать и вводить человека в заблуждение;

- применять меры, которые могут навредить здоровью и жизни человека.

Что коллекторы имеют право делать:

Коллекторы выкупают долги приблизительно за 5% или даже дешевле от суммы просроченного кредита. Они могут позволить себе списать пени и набежавшие проценты, и даже часть долга, не потеряв при этом вложенных в покупку просроченного кредита денег, и даже получить доход.

Также они могут начать полноценное судебное взыскание через подачу иска. Подача документов в суды у большинства крупных коллекторских агентств давно автоматизирована и поставлена на поток.

Часто ли коллекторы обращаются в суд

с исками к должникам? Задайте вопрос юристу

Запреты и ограничения, которые наложил на коллекторов закон

Законодательством в равной степени регулируются и полномочия, и ограничения в коллекторской деятельности. Запретов достаточно, и они вполне конкретные. С 1 января 2019 года взыскателям грозит уголовная ответственность, если не будут соблюдаться следующие требования:

Также законом предусматривается и ответственность коллекторов — если они причиняют вред имуществу, моральному и физическому здоровью должника (или его семьи), они обязаны его возмещать.

Взыскатели не вправе звонить некоторым категориям должников. Долг не взыскивается:

- с беременных женщин;

- с матерей грудных детей возрастом до 1,5 года;

- с граждан, которые находятся в стационаре на лечении;

- с инвалидов 1 группы.

Представленные категории лиц могут защитить свои права, обратившись в территориальное отделение ФССП, регулирующее деятельность коллекторских агентств.

Подают ли коллекторы в суд?

У кредиторов есть 3 года, чтобы возбудить производство по принудительному взысканию задолженности. Это касается:

- банков;

- микрофинансовых организаций и кредитных кооперативов;

- коллекторских агентств;

Почему именно 3 года? Такой срок установлен по нормам ст. 196 ГК РФ — это срок исковой давности по долгам. Если кредитор не успеет заявить о просроченном кредите, и сделает это позже установленного срока, у должника есть право подать возражение, ссылаясь на истекшие сроки. Суд обязан вернуть кредитору заявление и закрыть дело.

Но автоматически дело о долге не закроют. Заемщик должен сам заявить про истечение срока давности по делу.

Получив долг по переуступке права требования, коллекторы пытаются выжать из человека все возможное. В суд взыскатели спешат лишь после того, как получат судебный приказ, который должник может опротестовать.

Как работает судебный приказ:

- через 10 дней приказ переходит из суда в ФССП;

- открывается исполнительное производство, которое ведется определенным приставом;

- судебный пристав имеет достаточно высокую нагрузку, и зачастую не спешит проводить взыскание.

Могу ли я отменить судебный приказ,

вынесенный мировым судьей?

Спросите юриста

Но даже если пристав серьезно возьмется за должника, все равно он обязан действовать строго в рамках № 229-ФЗ. Его полномочия включают:

-

Запрет на выезд за границу. У людей, которые не могут оплатить кредит, обычно нет денег на зарубежные путешествия, поэтому для многих это ограничение является чисто формальным. Но если появляется сильное желание посетить турецкие курорты — должники едут в Беларусь, и уже из Минска спокойно выезжают на свидание к морю. — снятие 50% заработной платы. Способ не сработает, если должник не трудоустроен или работает неофициально. Поэтому многие должники стараются трудиться по серым схемам — получать по 2-НДФЛ минимальную сумму дохода, а остальное — в конверте, до которого пристав добраться не может. , опись и изъятие имущества. Применяется как крайняя мера. Учитывая, что коллекторские агентства — это не дети, чьи матери требуют алиментов с непутевого отца, приставы в отношении кредитных долгов очень редко применяют эту меру.

Но даже если кредитор окажется особо рьяным, на практике взыскать какое-то имущество сложно — у большинства должников ничего нет. А то, что есть, нельзя забрать по нормам ст. 446 ГПК РФ: единственную квартиру, мебель, технику, продукты.

Учитывая вышеизложенные реалии, коллекторы в суд идут, когда исчерпаны другие методы воздействия на должника. До этого взыскатели пытаются своими силами вернуть просроченный кредит.

Но если с должника нечего взять, коллектор (как и любой другой кредитор) может много раз возвращать приставу исполнительный лист — например, если должник получит наследство или устроится на официальную работу. То есть нервы трепать чисто юридическими методами коллектор может должнику очень долго.

Устали от звонков коллекторов?

Закажите звонок юриста

Как и куда пожаловаться на коллекторов?

К счастью, есть контролирующий орган, надзорные ведомства и правоохранительные органы. При любых нарушениях следует обращаться в ФССП, которая на официальном сайте ведет реестр взыскателей.

Если действия коллекторов (или тех людей, кто представляется ими) по возврату просроченной задолженности переходят рамки разумного и законного, обязательно обратитесь:

- В правоохранительные органы. Следует обратиться с заявлением, если вы начали получать письма с угрозами, листовки от коллекторов, если вам испортили окна, входную дверь или были совершены другие аналогичные действия.

- В Следственный комитет РФ, если у вас вымогают деньги. Несмотря на договор цессии, коллекторы могут лишь напоминать о долге, выслать претензии, вести подсчеты роста суммы задолженности: накопление процентов, пеней и других начислений, которые прописаны согласно кредитному договору. Однако они не могут заниматься вымогательством. Такие действия являются уголовно наказуемыми.

- В прокуратуру. Если вам открыто угрожают физической расправой и убийством, если вас грозятся «сделать инвалидом», такие действия нужно пресекать. Они преследуются по закону, и подпадают под юрисдикцию УК РФ. Если вы обращаетесь в прокуратуру, обязательно подготовьте копии заявлений, которые были направлены в другие учреждения и ведомства.

- Если коллекторы и те, кто так представляются, вам хамили или угрожали, то обязательно для обращения в суд и правоохранительные органы иметь доказательства — например, запись разговора.

Куда можно пожаловаться на коллекторов?

Закажите звонок юриста

Вы можете воспользоваться доказательствами, приложить их к заявлениям. В качестве базы могут выступать:

Права коллекторов по новому закону существенно ограничены.

В целом ответственность коллекторов может быть выражена:

- в административной ответственности, к которой привлекаются отдельные сотрудники;

- в уголовной ответственности, к которой привлекаются отдельные взыскатели;

- в штрафах в отношении агентства;

- в лишении свидетельства на право работы по сбору просроченной задолженности.

Какие поправки предлагаются или рассматриваются в закон о коллекторах

Юристы отмечают, что санкции, которые предусматривают существующие на данный момент наказания к коллекторам по ст. 14.57 КоАП малоэффективны, поскольку они «несоизмеримы с миллиардными объемами теневого рынка коллекторских услуг».

Они полагают, что есть смысл вносить поправки в Уголовный кодекс, предусматривающие ответственность за тяжкие последствия взыскания просроченной задолженности. Без работы, направленной на уничтожение самого явления черного коллекторства, формирование цивилизованного рынка взыскания задолженности невозможно.

В марте 2021 года депутаты Госдумы вносили законопроект об уголовной ответственности за насильственное взыскание долгов. Поправки предполагали, что за действия, сопряженные с применением насилия, повреждением имущества должника и угрозами, взыскатель может получить до 12 лет лишения свободы. В мае 2021 года рассмотрение законопроекта перенесли. Возможно, Госдума нового созыва вернется к рассмотрению этих поправок. Возможен и такой вариант, что они будут заблокированы.

Значительная часть жалоб потребителей на процедуры взыскания действительно относится к работе черных коллекторов, но ФССП надзирает только за теми компаниями, которые включены в реестр ведомства.

Поэтому конторы «вне реестра» в зону ответственности службы не входят. А жалобы на нелегалов, как правило, попадают в категорию в адрес заявлений в адрес ФСПП как необоснованные.

На выявление черных коллекторов у службы нет ни полномочий, ни ресурса, да и вообще это ответственность другого ведомства, которое, даже обладая ресурсами и полномочиями, борется с нелегалами спустя рукава. То есть — МВД, отмечают юристы.

Нужна помощь профессиональных юристов ? Обращайтесь, мы защитим вас от притязаний коллекторов, поможем ограничить с ними общение, отстоять законные интересы и избавиться от долгов на 100%. Все услуги предоставляются по гарантии.

Автор статьи

Читайте также: