Почему при продаже квартиры пишут ипотеку не предлагать

Обновлено: 26.07.2024

Если кто-то занимался куплей-продажей недвижимости и читал объявления, например, на Циане, то знает, что всегда можно найти несколько объявлений, где специально оговорено, что ипотека недоступна или не подходит. Что это такое и как к этому относиться?

Давайте начнем с того, что ипотеку оформляет банк. В банке есть свои квалифицированные юристы, которые проверяют все документы и не выдадут ипотеку, если с документами что-то не в порядке или с квартирой что-то не так. Если вы видите такую приписку, это сразу означает, что при надлежащей юридической проверке этой квартиры никакой банк не возьмет на себя риск и не станет оформлять ипотеку. Встает вопрос: зачем вам этот риск?

С чем может быть связана проблема? Вы должны понимать, что в квартире однозначно проблемы. И они могут быть разного характера. Чаще всего, если мы берем Москву, здесь многие занимаются перепланировкой квартир. Когда большую квартиру дробят на несколько маленьких студий и продают их отдельно.

Естественно, никакие документы не оформлены. Хотя комнаты по виду напоминают студию. Но на самом деле это не студии, а просто комнаты, которые незаконно перепланировали.

В этих комнатах реально можно жить. Но по документам вам продадут всего лишь долю в этой квартире. Если в квартире три комнаты, появятся три дольщика и никакой нормальный банк при таких условиях ипотеку не даст. Ему эти проблемы не нужны. Здесь могут быть проблемы с документами, например, что-то с приватизацией, с куплей-продажей или что-то еще.

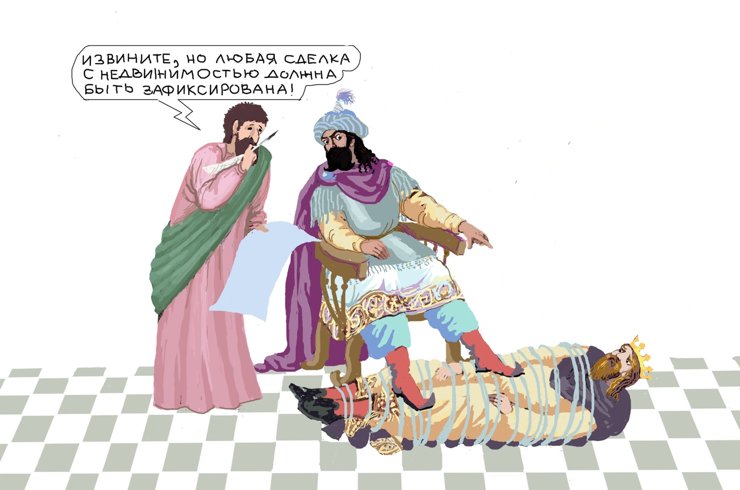

Наконец, вы можете столкнуться с откровенным мошенничеством. Когда мошенники торопятся, они спешат получить наличку, чтобы быстрее исчезнуть и оставить как можно меньше следов, не предъявлять паспорта, не открывать депозиты и аккредитивы. Они хотят все сделать быстро, для этого вам скинут цену. Но обязательно пропишут, что деньги «с ипотеки» им не надо, им нужна сумма целиком «наличкой» и им надо сразу все заплатить.

Что делать с такими объявлениями? Мы исходим из того, что если банк на себя риск не принимает, зачем вам его принимать на себя. Это квартира повышенного риска. Мы считаем, что риск в таком деле не нужен и покупка квартиры это такое дело, которое не требует, чтобы вы чем-то рисковали. Суммы там огромные и купить вторую квартиру многим просто не под силу. Лучше вообще отказать от сделок с такими квартирами.

Надо уточнить причину, почему не рассматривается ипотека. Если вам очень понравилась квартира, и вы ее очень хотите, то уточните причину, в чем она заключается.

Вы не сможете самостоятельно оценить насколько эти причины серьезные, насколько большой риск. Вам надо будет обратиться к специалисту и очень хорошо проконсультироваться по этому поводу. Специалист должен быть квалифицированным, он должен хорошо изучить вопрос, проработать его со всех сторон и выдать вам реальное заключение о возможности либо невозможности заключения сделки и о каких рисках идет речь.

Последняя рекомендация: если уж вы совершаете сделку с такой недвижимостью, обязательно прибегайте к услугам риелтора или юриста. Именно в этих случаях не надо самодеятельности, положитесь на специалистов. К выбору специалистов отнеситесь серьезно, найдите хорошего специалиста, который вам поможет и это в какой-то мере снизит тот риск, который там заложен.

Вот простые рекомендации, которые мы даем на этот счет.

Спасибо за прочтение статьи и, если понравилась, можете отметить ее лайком для поддержки автора)), или подписаться. В комментариях можете задавать интересующие вопросы, на которые обязательно отвечу.

Напоминаю, что если Вам потребуется оформить любую недвижимость в г.Москва и в г.Балашиха, мы всегда можем это обсудить. Для подписчиков действует специальная скидка 5% на услуги.

Вы купили квартиру в ипотеку, но жизненные обстоятельства изменились — и теперь вы предпочли бы от нее избавиться. Мы составили подробную инструкцию о том, как правильно продавать недвижимость, кредит за которую еще не выплачен.

Условия ипотечных договоров в банках отличаются — финансовые организации по-разному реагируют на попытки заемщиков продать квартиру, которая находится в залоге. Поэтому единого механизма заключения подобных сделок не существует.

Подберите наиболее выгодный вариант ипотечной программы с помощью Циан.Ипотеки

Тем не менее мы выделили общие моменты. В этом Циан.Журналу помог руководитель агентства безопасной недвижимости «Вишня» Сергей Вишняков.

Собственность и обременение

Вкратце механизм покупки ипотечной квартиры таков.

— Покупатель (впоследствии он станет продавцом) решает купить квартиру и обращается за кредитом в банк.

— Банк одобряет кредит и оформляет закладную — купленная квартира оказывается в залоге (закладная — тот документ, который позволяет банку при неоплате кредита истребовать долг через суд; закладная подтверждает обременение в пользу банка). Покупатель становится собственником.

— Если собственник ипотечной квартиры решает продать ее, пока кредит не выплачен до конца, возникает вопрос, как выплачивать оставшуюся сумму долга: эту заботу возьмет на себя новый покупатель, а предыдущий становится продавцом.

Первым делом — в банк

Не только собственники ипотечного жилья, но и некоторые риелторы начинают сначала искать покупателя, который согласится на непростую сделку. Это не самый верный подход.

В первую очередь владелец должен известить банк, в котором оформлялся кредит, о намерении продать ипотечную квартиру. Лучше это сделать еще до подачи объявления, чтобы понять, выполним ли ваш план в принципе (пусть и редко, но случается, что банки запрещают проводить сделки с неоплаченными квартирами, так что вопрос с продажей снимается сразу).

Если в банке не возражают против продажи ипотечной квартиры, поинтересуйтесь сроками рассмотрения заявки и переоформления договора. Они иногда затягиваются на полтора-два месяца.

Для альтернативной сделки это слишком долго — собственники другой квартиры (той, которую покупают продавцы-ипотечники взамен продающейся) скорее всего откажутся ждать, боясь упустить выгоду.

Не пугайте покупателя

Если банк не возражает, можно приступать к поиску покупателей. Некоторые продавцы сразу указывают в объявлении, что объект находится в ипотеке. Это сходу отсекает значительную часть потенциальных приобретателей. Поэтому эффективнее сообщать об особых условиях продажи в телефонном разговоре — так у вас больше шансов объяснить дальнейшие действия и понять, насколько человек готов к усложненной сделке.

Многим приобретение ипотечной квартиры кажется слишком рискованной процедурой — проще не разбираться, а сразу от нее отказаться. Но если описать всю схему и уточнить детали, реально убедить покупателя в обратном. А убеждать проще в личном разговоре.

На перепутье: как переоформить кредит

Итак, покупатель найден. Дальше все будет зависеть от его финансовых возможностей и кредитной истории. Вот три варианта развития событий:

Вариант 1. Покупатель вынужден тоже брать кредит, потому что у него нет необходимой суммы, чтобы разом расплатиться за покупку. Так как кредитная история у него своя и совершенно иной набор документов, банк проводит проверку и решает, переоформлять ипотеку на нового клиента или нет. Если на этом этапе выяснится, что второй заемщик не отвечает критериям банка, ему откажут — сделка не состоится.

Оставьте запрос на подбор профессионала рынка недвижимости для решения своих вопросов на сервисе Циан «Заявка риелтору»

Вариант 2. У покупателя есть достаточная сумма, чтобы выплатить кредитный долг продавца без привлечения нового займа. Стороны приходят в банк, покупатель вносит на счет деньги, банк снимает обременение (при этом закладная передается продавцу), и сделка благополучно регистрируется — весь процесс занимает буквально день–два. Иногда эта процедура затягивается из-за различных согласований и длительной передачи закладной.

В обоих случаях рискует покупатель, поскольку должен заплатить внушительную сумму долга, после чего ждать, пока банк снимет обременение и вернет закладную. Только после этого сделку будет доведена до конца, а покупатель вступит в права собственности без каких-либо обременений.

Вариант 3. Новый заемщик подходит под банковские критерии — он платежеспособен, с документами всё в порядке. В этом случае ипотека переоформляется в том же банке, где кредитовался продавец, либо в другом — на выбор покупателя.

Персональные ставки от крупных банков — рассчитайте ипотеку с калькулятором Циан.Ипотеки

Как только заемщик получает на руки закладную, открывается путь дальше — обременение снимается, можно подавать документы на регистрацию сделки. Если покупатель приобретает ипотечную квартиру с одновременным оформлением ипотеки на себя, на квартиру возникает новое обременение.

Не упускайте из виду, что пока идет процесс согласования, ежемесячные платежи все равно надо вносить: в противном случае позже кому-то придется выплачивать еще и пени за просрочку. Кто, как и когда должен платить, лучше уточнить в свой первый «предпродажный» визит в банк.

Продавцу потребуется ранее заключенный договор на получение ипотечного кредита. Покупателю (если он покупает квартиру в кредит) надо заранее заручиться одобрением банка на ипотеку.

Банк продавца отказывается переоформлять ипотеку на покупателя

Со стороны ситуация выглядит странно: вы хотите продать квартиру, нашли покупателя, но вам не позволяют провести сделку. Такое бывает? Да, и это законное требование банка: именно он является залогодержателем (в залоге — квартира) и имеет право выступать против сделки.

Лазеек не существует: в Законе «Об ипотеке (залоге недвижимости)» прямо прописано обязательство ипотечного заемщика согласовывать отчуждение недвижимости с банком.

Именно поэтому мы и рекомендуем еще до подачи объявления о продаже обсудить вопрос с организацией-кредитором.

Ход конем — рефинансирование

Альтернативный вариант — рефинансировать ипотечный кредит в другом банке. Для этого продавец должен предоставить тот же набор документов, что и в первый раз, когда он оформлял кредит для покупки той самой квартиры, которую теперь продает. После одобрения банка можно выходить на сделку. Параллельно вы получаете более выгодный процент по кредиту (обычно именно для этого рефинансирование и проводится). Но расходы в этом случае тоже будут: за выдачу кредита, перерегистрацию сделки, страховку и прочее. В общей сложности дополнительные траты достигают 100 тыс. рублей.

Поэтому если сумма долга по ипотеке небольшая (в пределах 1–2 млн рублей), подумайте о потребительском кредите — вдруг он окажется выгоднее рефинансирования? Тогда продавец погасит ипотеку досрочно и продаст квартиру необремененной, после чего будет выплачивать потребительский кредит. Еще один вариант — занять недостающую для погашения сумму у друзей/знакомых. Это самые простые способы продать ипотечную квартиру.

Зона риска для всех

А что, если покупатель будет ежемесячно перечислять деньги продавцу, который продолжит выплачивать ипотеку, но квартира при этом будет переоформлена на нового человека?

Фактически такую схему реализовать можно, но на официальное проведение сделки рассчитывать не стоит: зарегистрировать переход права собственности не удастся — в зоне риска окажутся обе стороны. Даже если продавец и покупатель — друзья и полностью доверяют друг другу, банк все равно не имеет оснований для переоформления кредита, возвращения закладной и снятия обременения.

Жить в собственной квартире – мечта любой семьи, однако свои несколько десятков квадратов могут позволить себе далеко не все. Кому-то везет – им на свадьбу заветные метры дарят родственники, но есть и те, кто по различным причинам вынужден жить с родителями. Сайт "РИА Недвижимость" вместе с экспертами выяснил, когда наступает та самая точка кипения, когда ипотеку, несмотря на высокие ставки, нужно брать без промедления.Съезжайте!Как ни странно, но эксперты назвали только одну ситуацию, когда люди должны влезать в ипотечную кабалу, несмотря на невыгодные условия – это молодые семьи, которые по различным причинам не могут позволить себе аренду квартиры и вынуждены проживать в квартире родителей одного из супругов.Дело в том, что совместное проживание ведет к ссорам и разногласиям. Но самое страшное, что молодожены или одни из супругов постепенно попадают в статус "обязанных". Кроме того, им приходится соблюдать правила и порядки, сложившиеся в семье старшего поколения. Все это рано или поздно приводит к конфликтам, итогом которых может стать развод. Именно в этом случае ипотеку нужно брать безотлагательно, уверен психолог.Определить бюджетКак ни банально это прозвучит, но перед тем, как пойти в банк, риелторы советуют четко определить бюджет покупки, а также оценить примерный размер ежемесячного платежа, сопоставив его с доходами и текущими расходами. Для этого можно воспользоваться как сайтами застройщиков, так и различными аналитическими обзорами и ипотечными калькуляторами.В среднем, чтобы оценить необходимое количество средств для обслуживания кредита и повседневных расходов, управляющий партнер компании "Метриум" Надежда Коркка рекомендует умножать сумму, полученную на сайтах застройщиков и банков, на коэффициент 1,6.Найти деньгиСледующим этапом подготовки к ипотечному кредиту будет являться поиск денежных средств на первый взнос. Им может стать, как подарок на свадьбу от родственников, так и собственные накопления."Одним из способов поиска денежных средств может стать продажа ненужных, но дорогостоящих вещей, например, неиспользуемого старого автомобиля или фотоаппарата. Также в качестве первого взноса можно использовать материнский капитал" – советует заведующий кафедрой "Ипотечное кредитование" Финансового университета при правительстве России Александр Цыганов.А вот брать потребительский кредит или обращаться в микрофинансовую организацию за денежными средствами на первый взнос не стоит ни при каких обстоятельствах. Во-первых, отмечает Цыганов – это создает дополнительную кредитную нагрузку, из-за чего в дальнейшем могут возникнуть проблемы с платежами. Во-вторых, можно наткнуться на недобросовестную организацию, из-за которой в дальнейшем можно будет потерять жилье.Экономить долго и счастливоГлавное, к чему нужно быть готовым, предупреждает Хорс, это режим жесточайшей экономии. Потенциальные заемщики должны понимать, что им придется урезать большую часть своих "хотелок", причем не только на стадии подготовки и сбора средств, но и в дальнейшем, когда этот кредит будет выплачиваться."Нужно внутренне объявить себя банкротом, чтобы не произошло так, чтобы на середине пути пришло понимание, что собрать необходимую сумму не получается", – рекомендует Хорс.На что рассчитывать?Эксперты отмечают, что несмотря на то, что ставки на первичном рынке выглядят гораздо привлекательнее, существует ряд нюансов, когда для молодой семьи покупка квартиры на вторичном рынке даже по ставке 17% может выйти выгоднее новостройки.По словам Кирюхиной, в настоящее время средняя стоимость однокомнатной квартиры на "вторичке" в Москве составляет 11,5 миллиона рублей. С учетом первоначального взноса 20%, ежемесячный платеж при кредите на 20 лет в среднем составит от 110 до 130 тысяч рублей.На первичном рынке, квартиру аналогичной площади и в той же локации можно купить на миллион дешевле. При ставке в 9% ежемесячный платеж составит 80 тысяч рублей. Однако тут нужно понимать, что в новостройке придется делать ремонт, особенно если приобретаются "голые стены". А при нынешнем росте цен на стройматериалы ремонт обойдется в более чем круглую сумму, так что придется брать еще один кредит.В целом, в случае неотложной потребности шанс найти новое жилье для разъезда в течение 2-3 месяцев достаточно высокий, уверен Цыганов. Но надо быть готовым к тому, что даже при наличии привлекательных кредитных условий от застройщика придется пожертвовать выбором, и локация будет не самой популярной. Возможно, что будет предложен 2 или 3 этажи или планировка, на которую меньший спрос.Льготные условияНу и, конечно, стоит изучить все возможности льготных ипотечных программ. Возможно, вы под них прекрасным образом попадаете. Так, директор департамента ипотечного кредитования Московского кредитного банка Игорь Селезнев напоминает, что среди самых доступных вариантов можно выделить семейную ипотеку. На нее могут рассчитывать те, в чьих семьях с 1 января 2018 года родился первенец или последующие дети, а также тем, кто воспитывает ребенка с инвалидностью."В МКБ ставка по данной программе начинается от 5,25% годовых. Воспользоваться ей могут совершеннолетние граждане РФ со стабильным источником дохода. Максимальная сумма кредита 12 миллионов рублей действует для Москвы и Московской области, Санкт-Петербурга и Ленинградской области. Для остальных регионов максимальная сумма займа составляет 6 миллионов рублей. Кредит можно взять на срок до 30 лет с первоначальным взносом, который равен 15% от стоимости жилья", – отмечает он.Диагноз: противопоказаноНо есть и те, кому ипотеку взять не судьба и придется переключиться либо в сторону аренды квартиры, либо искать другие варианты. В первую очередь это касается людей, которые живут по принципу "здесь и сейчас", объясняет Хорс.Также в ипотечный кредит не стоит влезать людям, имеющим пристрастие к азартным играм, и тем, кто планирует брать кредит "на последние". В этой ситуации оптимальным вариантом будет принять правила родственников.

В эпоху доступной в интернете информации и продвинутых цифровых сервисов все больше людей приходят выводу, что привлекать риелтора к продаже или покупке квартиры – это лишнее. Однако нехватка опыта в сделках с недвижимостью может привести к совершению досадных и дорогостоящих ошибок. О самых распространенных из них эксперты рассказывают сайту "РИА Недвижимость".Плохая рекламаСамостоятельные продавцы, или "сами себе риелторы", как их часто называют профессиональные брокеры, начинают делать ошибки уже на самом первом этапе продажи квартиры – при подаче объявления, отмечают эксперты.Самостоятельные покупатели не концентрируются на рекламе, сетует руководитель компании "Только лучшая недвижимость" Алексей Лякин. Часто они размещают объявление на одном сайте бесплатных объявлений и на этом заканчивают с рекламой. Большинство же агентов работают минимум с 5-7 основными площадками, а некоторые агентства ухитряются давать рекламу на 50-60 площадках. Кроме того, самостоятельные продавцы часто просто не знают, какие платные услуги на основных площадках приводят к росту числа звонков, добавляет он. Еще одна рекламная ошибка – это плохие фотографии, продолжает Лякин. А в описании многие ограничиваются достаточно сухим текстом, который не привлекает потенциальных покупателей.Ошибочный ценникОчень многие люди ошибаются на этапе определения цены, не правильно определяя жилье-аналог для сравнения. Так как большинство продавцов не являются профессиональными оценщиками, то имеют очень смутное представление, как правильно оценить квартиру, говорит генеральный директор сервиса "Синица" Наталья Шаталина.Продавец всегда оценивает свой объект, сравнивая с самыми дорогими конкурентами, добавляет генеральный директор агентства недвижимости "ВакКнам" Анна Симашова. "Мол, сосед продает за 10 миллионов, ну и я поставлю. А то, что есть аналоги там же или в других домах с подобными параметрами за 8,5-9 миллионов, человек не видит. Точнее, не хочет видеть", - сокрушается она. Для самостоятельных покупателей понять "правильную" цену тоже проблема, добавляет председатель совета директоров сети офисов "Миэль" Марина Толстик. Ведь каждый собственник хочет продать свою квартиру как можно дороже и получить возможный максимум. Поэтому, выставляя свои объекты на рынок, некоторые собственники завышают ее стоимость. Покупатели же, напротив, хотят купить как можно выгоднее. Риелтор же прекрасно ориентируется на рынке недвижимости, знает ценовую политику и, опираясь на свои знания рыночной ситуации, проведет торг и поможет добиться максимальной скидки, аргументирует она. Телефонные переговорыСерьезная ошибка самостоятельного продавца - плохой прием звонка, отмечает генеральный директор "Агентства инвестиций в недвижимость Москвы" Валерий Летенков. Понятно, что владелец работает где-то и не всегда может взять трубку, а это очень вредит процессу. Плюс самостоятельному продавцу сложно бывает грамотно ответить на все вопросы потенциальных покупателей.Корень проблемы не только во владении информацией, но еще и в том, что самостоятельный продавец часто не воспринимает звонок как часть продажи, и поэтому не прилагает усилий к тому, чтобы максимум из них завершалось переходом на следующий этап – к просмотру квартиры, добавляет Шаталина. Покупатели же реагируют на такое пассивное поведение, и продолжают переговоры только с теми, кто приложил усилия, чтобы удержать их внимание.Неправильный показСобственник не знает, как показывать квартиру, добавляет новый пункт в список ошибок "сам себе риелторов" Симашова. А еще самостоятельные продавцы часто запрещают съемку в своих квартирах, мотивируя это тем, что в помещении есть их личные вещи, добавляет Летенков. Это ошибка, так как потенциальные покупатели приходят домой и пересматривают фото и видео в квартирах, где они побывали. Если же смотреть будет нечего, то такой объект вылетит из их памяти.Примечательно, что риелтор с покупателем часто просто отказывается от просмотра объектов, где квартиру будет показывать сам владелец, продолжает он. Это связано с тем, что самостоятельные продавцы нередко стараются обменяться контактами с покупателем и провести сделку без риелтора. Зная это, опытный брокер просто отсекает такие варианты.Самостоятельные покупатели, кстати, тоже совершают фатальные ошибки при просмотре квартиры, обращает внимание генеральный директор компании "Этажи" Ильдар Хусаинов. Самый первый риск, на который не все потенциальные покупатели обращают внимание - это незаконные перепланировки, подчеркивает он. "Иногда они сделаны настолько лаконично, что заметить их можно лишь проверив существующую документацию. Риск очень высок, поскольку есть перепланировки, которые невозможно согласовать, а это при выявлении не только может привести к наложению штрафа уже на действующего собственника, но и при отказе от узаконивания или возврата помещению прошлой планировки - к продаже квартиры на торгах", - предупреждает Хусаинов.Неумелый торгДля каждого собственника его объект – самый лучший из всех предложений, а цена при этом самая низкая, указывает гендиректор "Этажей". Так что при прямом общении покупателя и собственника о скидке в случае, когда есть реальный интерес к объекту, нужно быть крайне осторожным и четко аргументировать свою просьбу о скидке без эмоциональной оценки самого объекта.Люди без опыта не умеют правильно торговаться, соглашается Лякин. Эксперт выделяет в поведении самостоятельных продавцов две крайности. Первая: человек готов уступить, когда этого делать не нужно, например, когда и так есть хороший спрос на объект. Хороший риелтор увидит этот спрос и сделает вывод, что квартиру по нужной цене приобретут если не сейчас, то через неделю. Второй вариант: наоборот, человек стоит на своей цене, не желая подвинуться, и теряет реального покупателя, когда спрос на объект не очень высокий, поясняет он. Также самостоятельные продавцы часто страдают из-за незнания рыночной ситуации: покупатель или его агент могут настаивать, что какая-то особенность квартиры (например, расположение на определенном этаже) является существенным недостатком и требовать скидку за это, хотя по факту ничего влияющего на цену или ликвидность квартиры в этом факторе нет. Таким приемом часто пользуются профессиональные агенты, которые приводят покупателя к самостоятельному продавцу и оказывают на него давление, ссылаясь на свой опыт, говорит эксперт по рынку недвижимости Сочи Кирилл Флутков. Кроме того, самостоятельный продавец часто обманывает сам себя, просто выбирая не покупателя, предложившего наилучшие условия, а человека, который ему показался самым приятным в общении, добавляет он.Неподготовленные к сделке документыСделка может очень сильно затянуться или даже сорваться, потому что самостоятельные участники часто забывают заранее подготовить необходимые документы, отмечают все опрошенные эксперты.Часто бывают проблемные ситуации, когда риелтора нет ни с одной из сторон. Так, процесс регистрации права собственности приостанавливается из-за отсутствия всех необходимых документов, сетует Лякин. В случае, если такая пара оказывается частью большой цепочки альтернатив, от проволочки пострадают сразу много людей. Согласно списку, приведенному на сайте Росреестра, минимальный пакет документов, необходимых для купли-продажи квартиры, должен включать в себя:Однако этот перечень может быть расширен в зависимости от особенностей сделки. Например, если один из собственников продаваемой квартиры – несовершеннолетний, то потребуется согласие органов опеки. Таким образом участникам сделки (как продавцам, так и покупателям) нужно заранее выяснить полный состав пакета документов, необходимых для регистрации, и подготовить его.При самостоятельных сделках трудности регулярно возникают, когда покупатели вносят аванс, предварительно не убедившись в том, что они смогут купить эту квартиру – например, не получив одобрение в банке и не понимая точно, на какую сумму они могут рассчитывать, отмечает Толстик. Или не удостоверившись в том, что объект залога будет одобрен в банке. Например, чтобы получить одобрение банка, дом не должен быть ветхим, подлежать сносу или расселению, квартира не должна быть под арестом или находиться в залоге у другого банка. То есть, прежде чем вносить аванс, стоит убедиться в том, что покупатель сможет ее купить, и помощь профессионала тут сложно переоценить, заключает она."Ко мне обратились люди, которые самостоятельно подписали предварительный договор, где покупатель с риелтором сознательно не прописали дату выхода на сделку. При этом покупатель знал, что ему может не хватить денег на приобретение объекта и не одобрил заранее ипотеку", - приводит пример Лякин.Оформление авансаОдна из главных ошибок как "свободных" покупателей, так и "свободных" продавцов состоит в том, что они попросту не понимают разницы между авансом и задатком, предупреждают риелторы.Аванс всегда возвратный, и выгоден лишь в том случае, если вы планируете продолжать поиски и иметь возможность в любой момент отказаться от объекта без штрафа, объясняет руководитель юридического отдела агентства Homeapp Нино Гулбани. В случае отмены сделки по инициативе любой из сторон сумма возвращается покупателю, а значит, у каждого участника сделки есть риск и возможность передумать, если он найдет альтернативу. Правда, оговаривается юрист, с точки зрения покупателя задаток предпочтительней - это регламентированный способ финансового обеспечения исполнения обязательства (статья 380 ГК РФ). Он защищает его, поскольку минимизирует риск отказа от сделки. Если продавец отказывает в сделке, то возвращает покупателю задаток в двойном размере, продолжает Гулбани.Условия договораНа этапе подписания договора купли-продажи покупатель без риелтора, как правило, использует или типовой договор, скачанный из интернета или по сделке знакомых, или договор продавца, рассказывает Гулбани.Первое, на что нужно обратить внимание, это стороны по договору. Участники сделки довольно часто совершают ошибку, если от имени одного из них действует представитель по доверенности, отмечает Гулбани. Они просто забывают указать реквизиты этой доверенности, а это необходимо сделать.Следующий момент состоит в корректности определения самого объекта, которое должно включать в себя адрес, размер площади (общая, жилая), этажность, а также кадастровый номер.Ошибочно упускать из виду описание документов-оснований – просто указания (объект принадлежит продавцу на праве собственности, что подтверждается выпиской из ЕГРН от ___ ) тут недостаточно. Основание владения, пользования и распоряжения объектом недвижимости должно содержать полное наименование (например, договор купли-продажи, договор мены и т.д.) дату, серийный номер (при наличии), кем выдан, удостоверен, и, безусловно, все перечисленное должно быть у продавца на руках, чтобы покупатель еще на стадии проверки объекта недвижимости и продавца смог удостовериться в легальности прав продавца на объект, разъясняет Гулбани.Наконец, обязательно нужно указать, в каком состоянии и комплектации передается объект, подчеркивает она. Стороны зачастую ошибочно сокращают информацию о размере и порядке проведения расчетов. Если сумма будет выплачена покупателем продавцу единовременно, то в таком случае особого творчества в описании не потребуется, главное – не допустить ошибку в неупоминании срока совершения платежа.А вот в случае, когда платеж будет совершаться частями в плане собственных средств и заемных либо средств, полученных по субсидии, юрист рекомендует в описании идти по принципу от общего к частному, то есть сначала указать общую сумму, а далее – как она будет разбита, в каком размере и сроки. В случае, когда для расчетов используются заемные средства, то необходимо сослаться на кредитный договор, либо написать реквизиты постановления о предоставлении субсидии.Кривая передача денег и квартирыСамые обидные ошибки люди могут совершить, когда им кажется, что все уже позади, то есть на этапе передачи денег и квартиры, отмечают эксперты.В некоторых ситуациях с продавцом могут рассчитаться фальшивыми деньгами частично или полностью. При этом расчет происходит тогда, когда договор уже подписан и отмотать ситуацию обратно сложно, предупреждает Флутков.Ошибочно полагать, что передача денежных средств должна быть произведена в день подписания договора купли-продажи объекта и притом в наличной форме, объясняет Гулбани.Еще один хороший, но обделенный вниманием способ взаиморасчетов - депозит нотариуса, напоминает Гулбани. В этом случае функцию банка, описанную в двух предыдущих способах, выполняет нотариус. Особенно это актуально в отношении сделок, для которых законом предусмотрено обязательное нотариальное удостоверение (сделки в отношении имущества, находящегося в долевой собственности у нескольких лиц, а также сделки с участием несовершеннолетних граждан).Кроме того, нужно помнить, что акт приема-передачи квартиры является неотъемлемой частью договора купли-продажи, и к нему нельзя относится как к "формальной бумажке", подчеркивает эксперт. Так, в основном тексте договора должно быть указано, в каком состоянии и комплектации передается квартира, а в акте покупатель должен зафиксировать, что это сделано согласно договоренности, объясняет она.Продавец, передавая квартиру должен убедиться, что расчеты состоялись, свои деньги он забрал из банковской ячейки или они "упали" на банковский счет, а покупателю следует быть еще более внимательным, настаивает юрист. Ошибочно полагать, что расчеты – это единственное, о чем нужно упомянуть в тексте акта приемки-передачи квартиры. Покупатель при приеме объекта должен убедиться в наличии счетчиков на воду (свет при наличии), зафиксировать их показания, получить подтверждение полной оплаты коммунальных платежей и капитального ремонта. Таким образом людям, планирующим продать или приобрести квартиру, нужно понимать, что это – долгий и трудоемкий процесс, который на всех этапах требует повышенного внимания, сосредоточенности на деталях, готовности к неожиданностям, на которые придется реагировать. А главное – каждая сделка настолько индивидуальна, что не только "рекомендаций из интернета", но и опыта самых лучших риелторов может не хватить для того, чтобы абсолютно все прошло гладко.

Любую недвижимость можно и продать, и купить как по ипотеке, так и через наличные. Каждый из этих способов имеет свои особенности. Но почему-то некоторые продавцы при продаже не рассматривают ипотеку. С чем это связано? Как правило, если вы решили продать квартиру и нашли покупателя, который заинтересован в её покупки, но предлагает провести сделку купли-продажи посредством ипотечного займа, то на оформление документов может уйти немного больше времени, нежели если бы покупатель расплачивался наличкой. Это во много и является ключевой причиной отказа.

Но стоит помнить о том, что это никак не связано с дополнительными расходами продавца. Еще одно отличие ипотеки от покупки за наличные: часто люди уверены в том, что если они продают квартиру за наличные, то это может обезопасить их от разнообразных непредвиденных ситуаций, хотя дело обстоит совсем не так. Если ваш покупатель платит наличными, то это значит, что деньги вы получите только после официальной продажи квартиры, то есть, после цепочки сделок и оформление документов, которая может оборваться, и вы останетесь ни с чем. Если квартиру покупают по ипотеке, то деньги продавца будут в целости и сохранности ждать его в банке.

Почему же тогда ипотеку при продаже очень часто категорически не рассматривают, если это настолько просто и выгодно?

Во-первых, при продаже не рассматривают ипотеку, если квартира находится в собственности менее 3-х лет. Это значит, что нынешний собственник может не иметь в наличии весь пакет документов, из-за этого возникают некоторые обстоятельства по уплате налогов. В таком случае владельцу квартиры проще продать квартиру дешевле, чтобы будущие собственники сами решали проблемы с документами.

Во-вторых, в квартире могли делать перепланировку или дом не соответствует санитарно-гигиеническим нормам, и банк не хочет брать такой объект в залог.

В-третьих, возможен вариант, когда нужно будет оформлять дополнительные документы. Несмотря на то, что и сейчас бывают случаи, когда при продаже ипотеку не рассматривают, этот способ продажи и покупки недвижимости стает все более популярным среди обычного населения.

Автор статьи

Читайте также: