Ролловерные кредиты уменьшают риск банков по среднесрочным кредитам так как они

Обновлено: 26.07.2024

Синдицированный кредит (Syndicated Loan) — кредит, предоставляемый одному заемщику несколькими кредиторами (синдикатом кредиторов), как правило, в пределах одного кредитного соглашения с распределением долей кредита между участниками синдиката, в результате чего сумма кредита и риски распределяются между банками-участниками. Синдицированный кредит применяется в случае, если заемщику требуется большая сумма кредита, а один банк не может обеспечить его потребности необходимым объемом ресурсов или для одного банка нежелательна такая концентрация риска кредитного портфеля.

Появление синдицированного кредита обусловлено несоответствием потребностей крупных заемщиков и кредитных возможностей банков, которые их обслуживают, а также наличием регуляторных ограничений по предоставлению крупных кредитов одному заемщику.

Основной целью синдицированного кредита является проектное финансирование, кредитование сделок по приобретению активов, торговые кредиты, лизинговые операции, кредитные линии, рефинансирование задолженности и тому подобное. Наибольшее распространение синдицированные кредиты получили в виде срочных займов, револьверных кредитов, а также трансферабельных и мультивалютных кредитов. Наибольшие суммы, как правило, привлекают крупные предприятия с высоким кредитным рейтингом.

Особенностью синдицированного кредита являются:

- заемщик может получить значительную сумму кредита (от 10 млн. до нескольких млрд. долл. США), которую, как правило, банки не предоставляют единовременно одному заемщику;

- условия кредита, права и обязанности кредиторов и заемщика изложены в одном документе, оформленном в соответствии с английским правом, и подписанном всеми сторонами;

- сроки синдицированного кредита составляют от 6 месяцев до 3 лет, а иногда и значительно больше (для проектного финансирования);

- срок структурирования сделки и подготовки документации составляет 1,5-3 месяца;

- предоставление синдицированного кредита, в отличие от стандартных банковских кредитов, предполагает наличие специальных финансовых и других обязательств, за нарушение которых кредиторы могут потребовать досрочного погашения кредита.

Различают следующие виды синдицированных кредитов:

- Совместно инициированный кредит — совокупность отдельных кредитов, предоставленных участниками синдиката одному заемщику, если в каждом из договоров, заключенных между заемщиком и кредиторами, предусмотрено, что:

- срок погашения кредита и процентная ставка одинаковы для всех сделок;

- каждый кредитор предоставляет заемщику средства на основании отдельного двустороннего соглашения и имеет индивидуальное право требования к заемщику по предоставленным взаймы средствам;

- все расчеты по предоставлению и погашению кредита осуществляются через банк-агент, который действует от имени кредиторов на основании многостороннего соглашения, заключенного кредиторами, и в котором содержатся условия предоставления синдицированного кредита (общая сумма кредита и доля каждого банка, размер процентной ставки, срок погашения) , а также определены взаимоотношения между кредиторами и банком-агентом.

- Индивидуально инициированный кредит — кредит, предоставляемый банком (первым кредитором) заемщику от своего имени и за свой счет, права требования по которому уступлены третьим лицам, являющимся участниками синдиката, при выполнении следующих условий:

- доля каждого банка-участника синдиката в совокупном объеме приобретенных прав требований к заемщику определяется соглашениями между банками-участниками синдиката и первым кредитором об уступке прав требования;

- порядок действий банков-участников синдиката в случае неплатежеспособности заемщика, в т.ч. обращения взыскания на предоставленный им залог, определены многосторонним соглашением.

- Кредит без определения долей отдельных банков (долевых условий) — кредит, выданный банком-организатором заемщику от своего имени в соответствии с заключенным кредитным соглашением при условии заключения банком-организатором синдиката кредитных договоров с третьими лицами, в которых указано, что третьи лица:

- берут обязательства предоставить банку-организатору денежные средства не позднее конца операционного дня, в течение которого банк-организатор обязан предоставить средства заемщику;

- имеют право требовать платежи по основной сумме долга, процентам и другим выплатам в размере, в котором заемщик выполняет обязательства перед банком-организатором, не раньше реального осуществления соответствующих платежей.

В зависимости от количества банков, участвующих в кредитовании, синдицированный кредит может быть открытым, когда привлекаются средства всех желающих банков, или клубным, если в состав кредиторов входит ограниченный круг банков. Поиск банков-участников для синдицированного кредита осуществляет банк-организатор (лид-менеджер). Синдицированные кредиты также разделяют на обеспеченные и необеспеченные. В первом случае заемщик предоставляет ликвидный залог, гарантии правительства или гарантию крупных компаний, которые имеют высокий рейтинг. В случае необеспеченных кредитов риск кредитора связан с надежностью и стабильностью бизнеса заемщика.

В начале сотрудничества банка-организатора и заемщика между ними, в соответствии с мировой практикой, подписывается предварительный договор (term sheet), содержащий важнейшие для обеих сторон условия, на основании которых впоследствии будет заключен договор. В отдельных случаях вместо предварительного договора может быть подписан протокол о намерениях. Подписание предварительного договора для банка-организатора является основанием начать процесс создания группы кредиторов (синдицирования). После определения основных участников синдиката начинается процесс юридического оформления кредита.

В процессе организации синдицированного кредита возникают два уровня правоотношений: один — между синдикатом и заемщиком, а второй — между кредиторами, которые являются участниками синдиката. Эти правоотношения закрепляются в двух договорах. Первый, основной договор — это кредитный договор, а второй — договор участников синдиката об участии в синдикате, который определяет отношения всех участников.

При организации синдицированного кредита заемщик строит отношения с одним банком — организатором кредита. Банком-организатором, как правило, определяется один из крупнейших кредиторов. За организацию синдиката банк-организатор получает комиссионное вознаграждение. Банк-организатор обязан подготовить информационный меморандум о заемщике, предложения другим банкам на участие в синдикате и проект договора. Он должен быть уверен в надежности заемщика и сам быть дополнительной гарантией для других участников синдиката.

После заключения кредитного соглашения банк-организатор, как агент операции, аккумулирует средства банков-членов синдиката и передает их заемщику. Он также распределяет процентные выплаты и основную сумму долга для возврата. По условиям предоставления синдицированного кредита заемщик возвращает средства каждому кредитору равными долями. Таким образом, индивидуальный риск каждого кредитора на основе солидарной ответственности связан с общим риском синдицированного кредита. Особенностью синдицированного кредита для банка-участника является то, что его общение с заемщиком происходит не напрямую, а через банк-организатор или банк-агент операции.

Преимуществами использования синдицированного кредита для банков является то, что они имеют возможность уменьшить свои трансакционные издержки, связанные с предоставлением кредита, и снизить уровень кредитного риска. Кроме того, небольшие банки, участвующие в синдицированном кредите, получают доступ к первоклассным заемщикам, что позволяет им повысить качество своего кредитного портфеля.

Преимуществами синдицированного кредита для предприятий является своевременное получение крупных сумм кредитов, а также меньшая длительность и низкая стоимость привлечения необходимых сумм средств по сравнению с эмиссией корпоративных долговых обязательств.

Ролловерный кредит (Roll-over Credit) — возобновляемый среднесрочный или долгосрочный международный финансовый кредит с плавающей процентной ставкой, предоставляемый заемщику одним или несколькими банками (синдицированный ролловерный кредит) на основе открытия кредитной линии сроком на 2-5 лет.

Процентную ставку по ролловерному кредиту банк пересматривает при осуществлении каждой операции рефинансирования (как правило, один раз в 3-6 месяцев) в зависимости от конъюнктуры рынка ссудного капитала. При этом размер маржи сверх рыночной процентной ставки, как правило, остается неизменным в течение всего срока кредита. Поэтому ролловерный кредит часто называют «кредит с плавающей ставкой». Процентная ставка данного кредита состоит из:

- неизменной части – прибыль кредитора (маржа);

- изменяемой, в зависимости от конъюнктуры рынка кредитных капиталов (например, осуществляется привязка к размеру ставки LIBOR).

По ролловерному кредиту период кредитования делится на короткие временные отрезки (субпериоды), для каждого из которых устанавливается своя процентная ставка. Такие кредиты оформляются на более длительный срок, но ставки закрепляются на краткосрочный период времени, по истечении которого этот кредит возобновляется. Таки образом снижается риск от роста ставок по краткосрочным депозитам, являющимися основными источниками банковских средств, то есть банк, используя возобновление кредита имеет возможность уравновесить политику по возмещенным и привлеченным средствам.

Использование ролловерного кредита позволяет и заемщику, и банку оптимизировать свои риски. В частности с помощью ролловерного кредита кредитор оптимизирует уровень своих рисков: валютных, процентных и кредитных.

Крупные ролловерные кредиты предоставляются чаще всего банковскими консорциумами, что распределяет риск между банками (см. Консорциумный кредит). Банк, возглавляющий консорциум, получает комиссионные за руководство (кроме комиссионных за участие, получаемых каждым банком-членом консорциума).

Консорциумный кредит (Consortium Loan) — кредит, предоставляемый объединением нескольких банков (банковским консорциумом) одному заемщику для кредитования крупных инвестиционных проектов, финансирование которых невозможно одним банком. Целью консорциумного кредита является концентрация кредитных ресурсов, обеспечение гарантии возврата крупных кредитов, диверсификация кредитного риска при кредитовании крупных проектов, а также соблюдение банками требований регулятора по нормативам максимального кредитного риска на одного заемщика.

В банковской практике часто встречаются случаи, когда размеры кредита, уровень кредитного риска и другие объективные причины не дают возможность одному банку полностью удовлетворить потребность заемщика в кредите при финансировании крупного инвестиционного проекта. В такой ситуации для привлечения необходимых кредитных ресурсов, а также с целью обеспечения гарантии возврата кредитов и снижения кредитных рисков банки могут объединяться в консорциумы.

Банковский консорциум — это временное объединение банков, созданное банками на паритетных началах для координации действий при осуществлении совместной банковской деятельности, объединения кредитных ресурсов для кредитования крупного инвестиционного проекта, диверсификации кредитного риска на основе его распределения между несколькими кредиторами, поддержки ликвидности баланса банка и тому подобное. Количество членов консорциума не ограничивается.

Основой правовых взаимоотношений членов консорциума являются их обязательства, возникающие на основании заключенного договора.

Координирует действия участников консорциума главный банк (лидер, лид-менеджер), который представляет интересы консорциума и действует в пределах полномочий, предоставленных ему другими участниками консорциума. За организацию консорциума главный банк, кроме процентов и комиссионных, покрывающих его непосредственные расходы, получает специальное вознаграждение.

Выполняя функции посредника между заемщиком и банками-участниками, банк-лидер:

- ведет переговоры об условиях кредитного соглашения;

- изучает предложенный проект и связанные с ним риски;

- разрабатывает и согласовывает кредитное соглашение;

- аккумулирует средства банков-участников в соответствии с долей их участия в консорциумном кредите и предоставляет их заемщику;

- получает от заемщика средства в оплату долга, другие платежи и распределяет их между банками-участниками;

- контролирует выполнение условий кредитного соглашения.

Как правило, главным банком становится один из крупных банков, который имеет достаточные ресурсы, опыт проведения аналогичных операций, высокие кредитные рейтинги, квалифицированный персонал и надежную репутацию. Чаще банком-лидером является банк, обслуживающий заемщика. Однако, заемщик может самостоятельно определить банк, который берет на себя обязательства по организации банковского консорциума и организации и предоставления консорциумного кредита.

Каждый член консорциума самостоятельно оценивает эффективность подлежащего кредитованию проекта и определяет условия участия в нем или может предложить свои условия. Члены консорциума несут солидарную ответственность перед заемщиками. Взаимоотношения между участниками консорциума и заемщиком регулируются кредитным договором , который подписывается всеми участниками консорциума и заемщиком.

Условием членства банков в консорциуме является их согласие на минимальный размер участия в кредитной операции, который зависит от суммы предоставляемого заемщику кредита и степени риска. Чем выше уровень кредитного риска, тем большее количество банков может принимать участие в консорциуме, который позволяет снизить индивидуальные риски каждого банка.

Банковский консорциум может предоставлять консорциумный кредит заемщику на основе:

- аккумулирования кредитных ресурсов в определенном банке с последующим предоставлением кредита заемщику;

- обеспечения общей суммы кредита банком-лидером или группой банков и предоставления консорциумного кредита по мере возникновения потребности в нем;

- изменения гарантированных банками-участниками сумм кредитных ресурсов путем привлечения других банков к участию в консорциумном кредите.

Предоставление консорциумного кредита осуществляется в соответствии с общими принципами банковского кредитования с соблюдением всеми банками-участниками экономических нормативов, регулирующих их деятельность.

При погашении консорциумного кредита заемщик возвращает кредиторам не только основную сумму долга и проценты за кредит, но и возмещает расходы, связанные с организацией и осуществлением кредитной операции в размерах, предусмотренных консорциумным соглашением. Эти платежи осуществляются пропорционально роли и участию отдельных банков в консорциумном кредите.

После полного погашения кредита дальнейшая совместная деятельность банков-участников может быть восстановлена без заключения нового консорциумного соглашения.

Разновидностью консорциумного кредита является параллельный кредит. При параллельном кредитовании в операции участвуют два или более банков, каждый из которых самостоятельно ведет переговоры с заемщиком. Затем банки-кредиторы согласовывают между собой условия кредитования, чтобы заключить кредитные договоры с заемщиком на одинаковых для всех участников условиях. При этом каждый банк самостоятельно предоставляет заемщику определенную часть кредита, придерживаясь согласованных с другими банками-кредиторами условий и механизма кредитования. Возврат кредита и уплата процентов осуществляются заемщиком каждому банку-кредитору отдельно.

Формой консорциумного кредита могут быть общая гарантия или поручительство нескольких банков по обязательствам погасить долг. При этом оформляется соглашение с взысканием платы в зависимости от вида требования, срока, суммы кредита и обязательств должника.

В настоящее время во многих странах наибольшее распространение приобрели не консорциумные кредиты, а синдицированное кредитование, которое рассматривают как основную форму предоставления крупных кредитов банковскими объединениями.

Кредиты

Кредитные продукты могут выдаваться под фиксированную или плавающую ставку. Заемщик в первом случае обязуется платить за использование полученной суммы неизменный на протяжении всего срока сделки процент. Платежи можно повысить или снизить лишь по соглашению сторон с последующим пересмотром сопутствующих параметров погашения задолженности. Одностороннее изменение ставки считается грубым нарушением условий договора и может повлечь за собой расторжение сделки с последующей выплатой штрафов.

Что такое ролловерный кредит?

Ролловерный кредит – это любая ссуда, средства по которой выдаются под плавающую процентную ставку. К уникальным особенностям этого займа следует отнести наличие обширного списка критериев, которые в течение всего срока сделки влияют на совокупный размер переплаты. Процентная ставка может повыситься и снизиться несколько раз на протяжении действия договора. Для снижения влияния частых незначительных колебаний банк задает временные промежутки, по истечению которых актуальная ставка корректируется в ту или иную сторону.

Процентная ставка по ролловерному кредиту включает:

- Неизменную маржу – минимальный платеж для гарантированного получения кредитором прибыли;

- Изменяемую доплату – дополнительного платежа, размер которого меняется с учетом конъюнктуры рынка.

Преимущества ролловерного кредита

Главным плюсом использования плавающей ставки по кредиту является возможная выгода. Допуская клиента к ролловерному займу, финансовое учреждение планирует повысить прибыль за счет увеличения отчислений, изменяющихся под влиянием указанных в договоре факторов. Однако в выигрыше может остаться и заемщик, если на протяжении всего срока действия сделки базовая ставка останется на прежнем уровне, снизится или незначительно возрастет.

Преимущества плавающей процентной ставки по кредиту:

- Снижение переплаты в сравнении с обычными займами. Высокая вероятность экономии на выплатах;

- Отказ от начислений, которые используются для подстраховки при составлении фиксированной ставки;

- Изменение процентных отчислений с учетом актуальных рыночных условий, включая валютные курсы;

- Гибкие условия кредитования, позволяющие ускорить оформление взаимовыгодных соглашений.

Недостатки ролловерного кредита

Ссуды с плавающими ставками привлекательны для заемщиков и кредиторов по причине потенциальной выгодности, но на практике эксперты отмечают обширный список минусов подобной формы сотрудничества. Сделка, во время заключения которой проигнорирована возможность начисления фиксированных процентов, представляет собой соглашения без точного прогноза возможной прибыли или убытков. В итоге по договору невозможно предугадать переплату.

Недостатки плавающей процентной ставки по кредиту:

- Повышение риска появления ситуационных и технических просроченных выплат;

- Проблемы с прогнозированием, особенно при оформлении долгосрочных кредитов;

- Путаница в связи с постоянным изменением размеров регулярных платежей;

- Возможные финансовые убытки как для кредитора, так и для заемщика.

Оформление ролловерных кредитов

Финансовые учреждения лишь изредка предлагают клиентам займы с плавающей процентной ставкой. Эта схема кредитования встречается при заключении долгосрочных сделок, рассчитанных на сотрудничество сроком от трех лет. Встречаются также среднесрочные ролловерные ссуды, но при краткосрочных сделках финансовые учреждения ориентируются исключительно на фиксированные процентные выплаты с различными доплатами.

Кредит ролловер отличается от других способов кредитования отсутствием фиксированной процентной ставки. В то время как по краткосрочным кредитам твердая процентная ставка уместна, то по среднесрочным и долгосрочным – нет, потому как экономическая конъюнктура за срок выплаты кредита может кардинально поменяться, и в результате банк окажется в минусе. Именно поэтому многие из долгосрочных кредитов предполагают плавающую ставку. Банк имеет право менять условия раз в установленный период – этот промежуток времени называется субпериодом и обычно составляет от 3 месяцев до полугода.

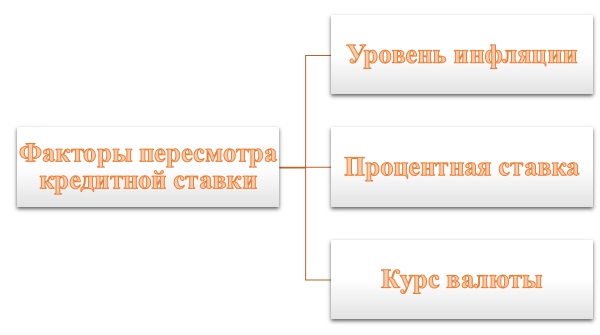

Существуют три основных фактора, от которых отталкиваются банки, проводя рефинансирование кредита (другими словами меняя его условия):

Из факторов становится понятно, что кредитная ставка по ролловеру будет меняться даже в том случае, если экономическая ситуация окажется спокойной, ведь курс национальной валюты корректируется ежеминутно (пусть и незначительно). Процентная ставка и рост цен из-за инфляции могут изменить кредитную ставку весьма значительно – в некоторых кредитных договорах даже прописывается, что при экономической «турбулентности» банк имеет возможность снизить длительность субпериода и менять условия ежемесячно.

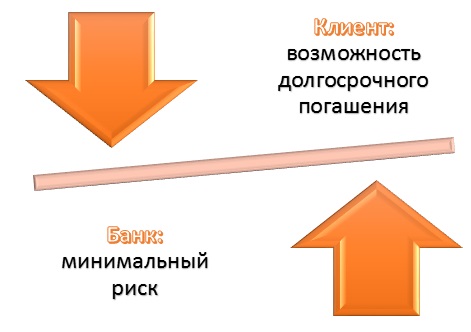

Каждая из сторон имеет свои выгоды от ролловерной системы кредитования:

К сожалению, у клиента не так много возможностей для получения кредита на длительный срок с фиксированной ставкой, поэтому ему приходится обращаться к ролловеру. Справедливости ради стоит уточнить, что изменения цены кредита всегда обоснованы и разумны (кредитная ставка не может увеличиться в 1.5-2 раза). Кроме того, кредитная ставка может быть не только увеличена, но и уменьшена.

Преимущество банка – минимизация риска. Выдав ролловерный кредит, банк может совершенно спокойно наблюдать за ростом инфляции и падением национальной валюты, понимая, что подобные изменения будут компенсированы заемщиком.

Особой популярностью кредиты ролловер пользуются в международной торговле, где речь, как правило, идет о крупных суммах, которые кредитор просто не может подвергать экономическому риску.

Автор статьи

Читайте также: