Сколько россиян имеют кредитные карты

Обновлено: 02.05.2024

Райффайзенбанк изучил, как россияне относятся к кредитным предложениям банков. Оказалось, что 12% ни разу не пользовались кредитом или кредитной картой, свидетельствует исследование банка. Он опросил более 700 респондентов старше 18 лет из 16 крупных городов, включая Москву и Санкт-Петербург.

Из тех, кто никогда не имел дело с кредитами, почти половина (47%) считает их невыгодными, еще 40% обходятся собственными деньгами, показал опрос. Еще 8% обращались за кредитом, но получили отказ. Некоторые респонденты также называли среди причин религиозные убеждения.

Данные бюро кредитных историй подтверждают результаты этого опроса. В базе Национального бюро кредитных историй (НБКИ) накопились сведения о 101 млн человек. С учетом того, что кредиты получают экономически активные граждане 18–70 лет, долю россиян, ни разу не получавших кредиты, можно оценить в 8–10%, говорит директор по маркетингу НБКИ Алексей Волков.

Результат в 12% выглядит релевантным, если учесть, что в опросе участвовали молодые люди до 25 лет, среди которых проникновение кредитов ниже, чем у прочих групп населения, полагает начальник отдела анализа банковского и финансового рынков ПСБ Илья Ильин.

ВТБ запускает программу кредитных каникул с увеличенными лимитами

Доля тех, кто никогда не обращался за кредитом, может быть существенно выше, возражает главный экономист «Эксперт РА» Антон Табах. В результатах могут быть не полностью отражены наиболее обеспеченные категории граждан, жители регионов, где мало заемщиков в силу религиозных предпочтений, или отдаленных регионов, где банк не присутствует или присутствует слабо и, соответственно, нет возможности провести опрос, рассуждает он. По его оценкам, доля тех, кто никогда не обращался за кредитом, может составлять 20–25%.

Ежегодно в банки и МФО поступает 20–30 млн заявок на кредит, около 10% из них – от клиентов, обращающихся за займом впервые, продолжает Волков. При этом процент одобрений у таких заемщиков ниже, обращает внимание Волков: если в среднем одобряется 30–35% заявок, то для граждан, ранее никогда не оформлявших кредитов, доля одобрений составляет 22–25%. По мнению Волкова, это объясняется тем, что без кредитной истории и персонального кредитного рейтинга банкам сложнее оценить риски заемщика: «Они, конечно, прибегают к другим способам оценки, но положительное решение принимают значительно реже».

Сколько весят долги

Из 88% респондентов, обращавшихся за кредитом, согласно опросу Райффайзенбанка 23% делали это однажды, 65% – много раз.

Самый популярный кредитный продукт – кредитная карта, она активна у 69% респондентов. К потребительскому кредиту прибегали 45% опрошенных, к ипотечному – 24%. Наименее популярны автокредиты: к ним прибегали 9% респондентов.

Среди действующих кредитов, информация о которых хранится в НБКИ, наиболее популярны кредитные карты (41%) и потребительские кредиты (38%), подтверждает Волков.

Половину и больше половины своего заработка на обслуживание кредита тратят 15% опрошенных. Еще 20% тратят на кредиты 30–40% дохода. При этом около 15% не знают о возможности рефинансировать кредит. Большинство тех, кто воспользовался этой возможностью (58%), после рефинансирования снизили ежемесячный взнос по кредиту на 1500–5000 руб., говорится в исследовании Райффайзенбанка. Освободившиеся деньги 59% участников опроса потратили на текущие расходы.

Оценка числа заемщиков, тратящих более половины дохода на обслуживание кредита, гораздо консервативнее для расчета нормативов. Более половины необеспеченных потребительских ссуд, выданных в январе 2020 г., приходилось на заемщиков с показателем долговой нагрузки (ПДН, отношение платежей по кредиту к ежемесячным доходам) выше 50% и подпадало под повышенные коэффициенты риска для целей расчета достаточности капитала, что сопоставимо со средним уровнем в IV квартале 2019 г., сообщил ЦБ в обзоре о развитии банковского сектора.

По различным данным, в 2019 г. не менее 35% выдаваемых банками кредитов наличными приходилось на те, где ПДН превышает 50%, напоминает замдиректора группы рейтингов финансовых институтов АКРА Михаил Полухин. Разница с данными опроса, скорее всего, обусловлена тем, что банки для расчета регуляторного ПДН должны использовать только официально подтвержденные доходы заемщика или другие разрешенные консервативные способы оценки и не включают в расчет прочие доходы, объем которых может быть достаточно существенен, предполагает он. В результате получается, что для применения надбавок к коэффициентам риска при расчете регуляторных нормативов банками учитываются более жесткие значения ПДН.

Действительно, сам ЦБ отмечал, что ПДН считается только по официальным доходам, объясняет разницу Ильин. Кроме того, в данных регулятора речь идет о необеспеченных ссудах – включение в расчет ипотечных заемщиков могло бы снизить показатель, считает он. В то же время такие результаты могут косвенно свидетельствовать о том, что рост кредитования идет именно за счет заемщиков с высокой долговой нагрузкой, указывает Ильин.

На 1 апреля 2020 года 42 млн россиян имели хоть один действующий кредит или заем в микрофинансовой организации (МФО), следует из обзора Банка России (pdf). За полгода с момента последнего замера (с 1 октября 2019 года) число заемщиков выросло на 2,7%, или на 1,1 млн человек. Около трети должников (30,4%) можно считать достаточно закредитованными: они имеют не один, а несколько кредитов или займов. Это 12,8 млн россиян, на которых приходится 54% задолженности по банковским ссудам.

Банк России обращает внимание на рост этой клиентской группы и накопление рисков для банков и МФО. «Кредитор, выдавший такому заемщику первый кредит (заем), может не знать о росте долговой нагрузки заемщика и недооценивать уровень риска», — говорится в материалах ЦБ. Для купирования этой проблемы он намерен потребовать от участников рынка регулярно пересчитывать показатель долговой нагрузки (ПДН) заемщиков.

Как банки и МФО уже считают ПДН

С 1 октября 2019 года российские кредиторы при выдаче новых ссуд на сумму от 10 тыс. руб. обязаны оценивать долговую нагрузку клиентов. ПДН — это соотношение ежемесячных платежей по кредитам к доходу клиента. Для учета обязательств кредиторы обращаются в бюро кредитных историй (БКИ), а доход потенциального заемщика считают по методике ЦБ. Во внимание берется заработок, получение которого можно подтвердить справками и документами, а также выписками из Пенсионного фонда или Налоговой службы.

Чем выше ПДН клиента, тем большую надбавку по ссуде должен сформировать банк или МФО. Увеличение нагрузки на капитал должно, по расчетам регулятора, снижать желание игроков работать со слишком закредитованными заемщиками.

Сейчас ПДН клиента может быть пересчитан, только если условия по ссуде серьезно поменялись, напоминает представитель Банка России. Это происходит при реструктуризации кредита или, например, при изменении валюты ссуды.

Как рынок воспринял инициативу ЦБ

Банки опасаются, что предложение регулятора пересчитывать ПДН клиентов добавит им работы и создаст дополнительную нагрузку на капитал, утверждает вице-президент Ассоциации банков России (АБР) Алексей Войлуков: «Новая концепция говорит только о том, что банкам нужно собирать сведения, и если что-то ухудшилось, ПДН ухудшать и повышать коэффициенты. Конечно, это может сильно повлиять на расчеты внутри: сначала заемщик был хорошим и беспроблемным, а потом вдруг для этого же банка окажется более рисковым и затратным в плане надбавок». Сейчас, объясняет он, при расчете долговой нагрузки клиента действует следующая логика: каждый новый кредитор знает о задолженности лица и может принимать решение, давать деньги в долг или нет.

Риск вечного «медвежьего» рынка реален. В каких акциях пересидеть падение

Осторожные инновации: почему Google избегает революционных разработок

Что делать с ETF: мнения аналитиков

40% в год — уже норма: как живет Аргентина в условиях рекордной инфляции

Поставки газа в ЕС падают. Что будет с акциями «Газпрома»

Продажи предметов роскоши растут быстрее ожиданий. Как на этом заработать

Потолок выше 700 тыс. руб. в месяц: cколько получают No-code разработчики

Как вернуть себе и сотрудникам спокойствие и веру в будущее — 5 шагов

«А получится, что очередной банк или МФО выдал человеку новую ссуду с превышением долговой нагрузки, а страдают первые игроки», — предупредил Войлуков.

Действующие правила расчета ПДН уже предполагают, что оценка кредитора имеет срок давности в зависимости от вида ссуды, замечает начальник департамента розничных рисков банка «Зенит» Александр Шорников. По его словам, применяемый подход достаточен и уже позволяет избежать манипуляций с долговой нагрузкой.

В Газпромбанке и Промсвязьбанке также считают, что действующие правила обновлять не стоит. «Изменение подхода (к расчету ПДН. — РБК) потребует от регулятора усложнить текущий порядок расчета нагрузки на капитал, вводя дополнительный набор надбавок для изменяющегося ПДН, так как вероятно, что реализация ожидаемых (и неожиданных) потерь в этом случае будет иной», — пояснил представитель ПСБ.

Сбербанк отказался от комментариев. Остальные крупные банки не ответили на запрос РБК.

Опция снижения ПДН при перерасчете пока неочевидна, говорит Войлуков: «Банки в свое время предлагали ЦБ разрешить пересчитывать и снижать ПДН, по мере того как заемщик гасит кредит. Регулятор это не поддержал, и из этой концепции возможность пересчета ПДН в меньшую сторону тоже прямо не следует».

Переход к регулярной переоценке долговой нагрузки клиентов потребует времени, пояснил РБК представитель Банка России. По его словам, это будет возможно «только после развития государственных информационных систем, позволяющих кредитору с согласия заемщика получать сведения о его доходе». Сейчас это система межведомственного взаимодействия банков с ПФР и ФНС. «Периодичность расчета ПДН будет обсуждаться с рынком», — добавил представитель ЦБ.

Почему ЦБ волнуется за россиян с многочисленными кредитами

Чем больше кредитов приходится на одного заемщика, тем выше риск его дефолта, отмечает Банк России. Регулятор выделяет несколько групп клиентов, у которых сформировались однотипные виды обязательств:

- Банковские заемщики, пришедшие в МФО. По данным ЦБ, с 1 октября 2019 года по 1 апреля 2020-го число новых клиентов МФО выросло на 17,6%. Больше половины таких новых заемщиков (56%) — действующие должники кредитных организаций. Около 90% россиян, у кого есть и банковские кредиты, и микрозаймы, обратились в МФО, уже имея задолженность в банке, или 2,9 млн человек. Примерно у 900 тыс. из этой группы на 1 апреля уже была просрочка по банковским ссудам. На клиентов, которые занимают деньги одновременно в банках и МФО, приходится 75 млрд руб. задолженности по микрозаймам и 351 млрд — по банковским кредитам.

- Клиенты, которые берут кредит для первоначального взноса по ипотеке. Как отмечает Банк России, в первом квартале 2020 года 5,5% ипотечных выдач приходилось на тех, кто незадолго до ипотеки брал большой потребкредит. Еще в 2014-м доля таких выдач составляла 3,7%, а в 2018 году — 4,4%. «Использование потребительских кредитов в качестве первоначального взноса по ипотеке может означать, что заемщик испытывает трудности со сбережением средств», — предупреждает ЦБ. Пока регулятор не считает, что доля таких ипотечных выдач находится на опасном уровне.

- Заемщики, сочетающие разные виды кредитов. 86,7% российских заемщиков имеют кредиты только в банках, но значительная доля этих граждан вынуждены одновременно обслуживать разные ссуды, следует из доклада ЦБ. На 1 апреля таких было 43,7%, с октября прошлого года их доля выросла на 1 п.п. Доля клиентов, совмещающих потребкредиты с ипотекой, за тот же период увеличилась с 9,9 до 10,5%.

- «Это сочетание несет риск несвоевременного обслуживания заемщиком кредитов», — подчеркивает Банк России. Как ранее сообщал ЦБ, на начало 2015 года только 34% клиентов имели в сочетании с потребительским кредитом другой кредитный продукт, 1 сентября 2019-го их было уже 42%.

Банк России в своем исследовании привел данные на 1 апреля: последствия пандемии коронавируса практически не отразились на опубликованной статистике, признает регулятор. К пику кризиса россияне уже подошли с наибольшей долговой нагрузкой за всю историю замеров: на 1 апреля уровень, рассчитываемый для домохозяйств, составлял рекордные 10,9%.

Значительная доля кредитов, по которым россияне не смогли заплатить в начале кризиса, так и осталась в просрочке, выяснили в «Эквифаксе». В нормальный график платежей не вернулось почти 90% проблемной задолженности

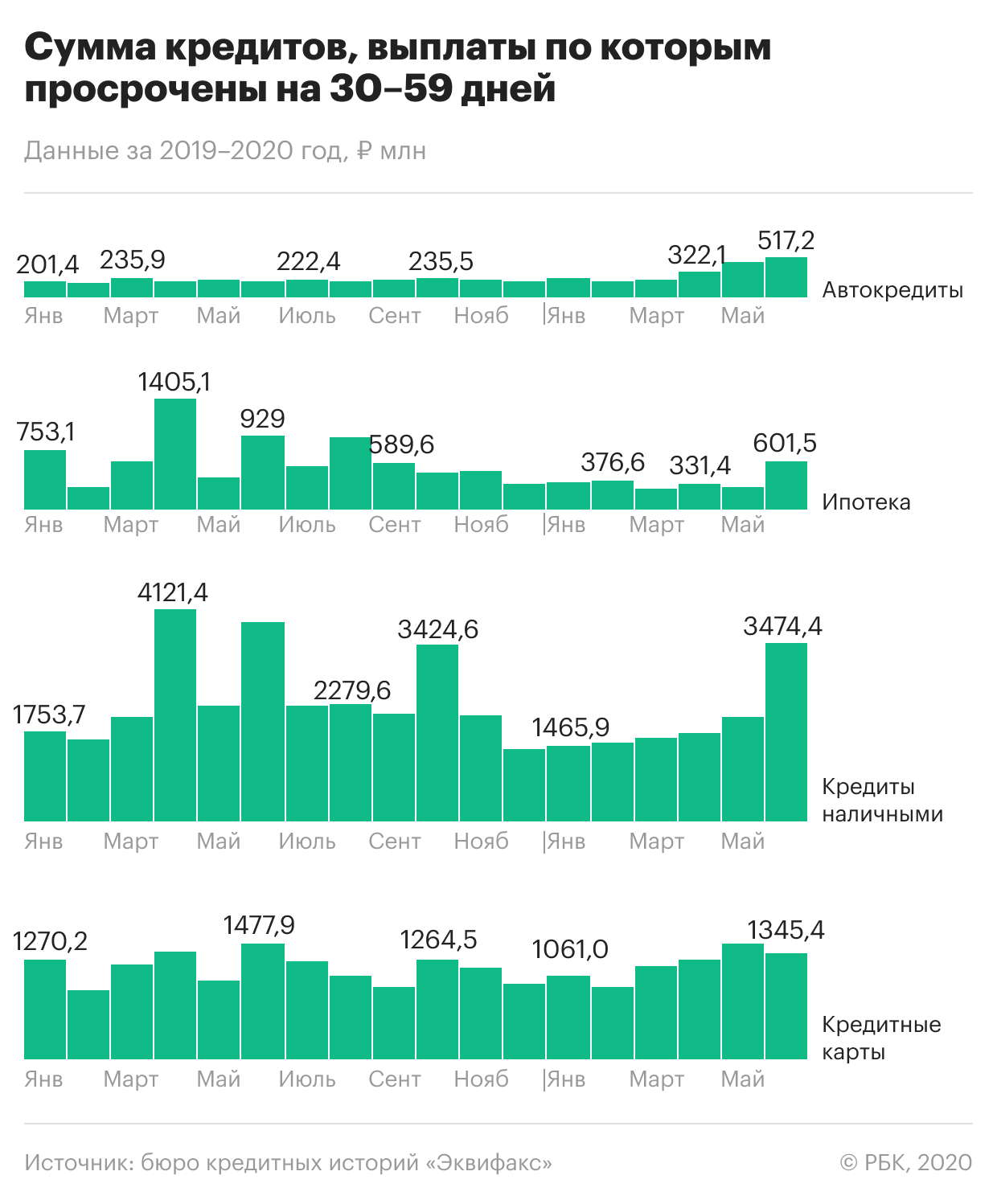

Завершение острой фазы кризиса и пандемии не улучшило ситуацию с проблемными долгами: в мае и июне, когда в России начали постепенно сниматься санитарные ограничения, произошел заметный рост просроченной задолженности по розничным кредитам. Это следует из расчетов одного из трех крупнейших бюро кредитных историй «Эквифакс», сделанных по просьбе РБК. Аналитики обратили внимание на прирост объема ссуд с просрочкой от 30 до 89 дней — именно такие задержки в платежах характерны для заемщиков, начавших их допускать в разгар ограничений из-за пандемии.

По данным бюро, в июне почти 365 тыс. кредитных договоров на сумму 5,9 млрд руб. не обслуживались больше месяца. С апреля их количество выросло на 38,8%, а объем такой проблемной задолженности — на 80%. Еще примерно по 269 тыс. кредитов платежи не поступали больше двух месяцев — их объем в июне достиг 5,4 млрд руб., прибавив с начала кризиса 19,9%.

«Просроченная задолженность, возникшая в период коронавирусных ограничений, мигрирует из краткосрочной в длительную», — объясняет гендиректор «Эквифакса» Олег Лагуткин. По оценкам бюро, коэффициент перехода близок к 90%, то есть именно такая доля возникших в апреле долгов не вернулась в нормальный график платежей. По всей видимости, их взыскание затруднительно для банков, констатирует собеседник РБК.

Какие долги стали хуже обслуживаться

С апреля по июнь рост ранней просрочки (до 90 дней) наблюдался во всех основных видах розничного кредитования, хотя и был неравномерным. Как следует из статистики «Эквифакса», в первый месяц самоизоляции объем новых проблемных кредитов увеличился незначительно, хотя количество договоров с просрочкой от 1 до 29 дней выросло. А уже в мае—июне был зафиксирован заметный прирост ссуд, которые не обслуживаются больше месяца.

Какой рубль выгоден государству — сильный или слабый?

40% в год — уже норма: как живет Аргентина в условиях рекордной инфляции

Опцион: какие ошибки могут возникнуть при его оформлении

Профессия продавца все еще не престижна: что ее ждет в будущем

Два кейса, как удерживать работников с помощью stay-интервью

Продажи предметов роскоши растут быстрее ожиданий. Как на этом заработать

Какие секреты Google и Apple прячут в отчетности

Как акции стоимости спасают инвесторов при падении рынка

Почему растут сроки просрочки

В «Эквифаксе» переток проблемной задолженности из одной категории в другую связывают с невозможностью банков оперативно взыскивать долги. Еще одна причина — избирательное применение программ реструктуризации. «По каким-то причинам объем реструктуризации (по 106-ФЗ) в основном пришелся на кредиты наличными. Похоже, что про реструктуризацию кредитных карт все забыли, и по ним просроченная задолженность стала массово возникать в первый же месяц локдауна», — приводит пример Лагуткин. Но, если бы не программы поддержки, просрочка была бы выше, говорит он.

Как боролись с ростом проблемных долгов

Уже в марте ЦБ рекомендовал банкам реструктурировать ссуды клиентам, которые заболели коронавирусной инфекцией. А с апреля начал действовать закон о кредитных каникулах (106-ФЗ), позволявший клиентам получить отсрочку по кредитам при некоторых условиях. Основанием для каникул может быть болезнь, потеря работы или снижение дохода более чем на 30%. Банки также предлагали заемщикам собственные программы реструктуризации ссуд.

По статистике ЦБ, к 19 июля банки одобрили более 1,6 млн обращений граждан за разными видами послаблений по кредитам (.pdf). Объем реструктурированной задолженности составил порядка 757,9 млрд руб.

Программа реструктуризации дала свои плоды, хотя и в ограниченном объеме, считает старший кредитный эксперт Moody’s Ольга Ульянова. На 1 июня около 3% кредитов населению были реструктурированы. «По-видимому, в остальных случаях заемщики не смогли, не успели, а может быть, и не захотели пойти на реструктуризацию», — допускает Ульянова.

Будут ли просроченные долги расти дальше

По словам Ульяновой, ситуация с проблемной задолженностью пока соответствует ожиданиям. «Еще в начале апреля мы оценивали, что в результате пандемии проблемы с обслуживанием могут затронуть до 5% ипотечного портфеля банков и до 10% портфеля потребительских кредитов, включая автокредиты. И это в дополнение к тем просрочкам, которые существовали до пандемии», — поясняет вице-президент Moody’s.

В некоторых сегментах кредитования ситуация еще не стабилизировалась, но она управляемая, считает директор по банковским рейтингам «Эксперт РА» Иван Уклеин. В отличие от кризисов прошлых лет банки сейчас имеют больший запас капитала, напоминает он. «Тем не менее по завершении льготного периода реструктуризации нужно будет резервировать [кредиты] гораздо сильнее, и именно эта проблема выйдет на первый план к концу года», — подчеркивает аналитик.

Нельзя с уверенностью сказать, что пик кризиса в банковской рознице пройден, соглашается Лагуткин. «Многим заемщикам, обратившимся за реструктуризацией в банки, предстоит еще документально подтвердить ухудшение своего материального положения. Если они этого не сделают, то уровень просроченной задолженности может продолжить свой рост», — опасается он.

В июле ЦБ рекомендовал банкам сохранять кредитные каникулы для тех заемщиков, кто не сможет подтвердить снижение дохода более чем на 30%, требуемое по госпрограмме. Одна из опций для таких клиентов — переход на программу реструктуризации, предлагаемую самим банкам. По оценкам Сбербанка, нужные документы не предоставили 18,5% обратившихся за отсрочкой по ссудам. В то же время банки отмечают, что их собственные программы реструктуризации пользуются большим спросом, чем госпрограмма.

Основной сценарий для большинства просроченных недавно кредитов — переход в категорию проблемных, считает Ульянова. Это, по ее словам, окажет заметное давление на прибыльность банков. Отдельные банки, имеющие слабый запас капитала, окажутся в зоне повышенного риска, допускает Уклеин из «Эксперт РА», но не считает это проблемой для сектора: в отличие от предыдущих лет с рынка уже ушли многие слабые игроки, а доля госбанков выросла.

Как ситуацию с ростом просрочки видят банки

В вопросе просроченной задолженности реализуется оптимистичный сценарий, считает представитель ВТБ: «По розничным заемщикам пик проблем платежеспособности, на наш взгляд, пройден. В первую очередь он был связан с вводом ограничительных мер в связи с пандемией и неопределенностью ситуации. Сейчас показатели ранней просрочки улучшаются, так же как и улучшается эффективность сбора просроченной задолженности».

Пик кризиса в рознице пройден, считает первый вице-президент Газпромбанка Анна Горячева. Она ссылается на снижение частоты обращений клиентов за послаблениями по кредитам. Важным показателем будет возврат должников в график платежей, добавляет Горячева.

Спрогнозировать, как поведут себя клиенты после окончания каникул, сложно, говорит начальник управления дистанционного взыскания Росбанка Елена Дорофеева. Релевантной статистики по возвратам в графики платежей еще нет: льготный период у основной массы клиентов, обратившихся за отсрочками, еще не завершен, поясняет она.

Промсвязьбанк не видит и не ждет заметного роста просроченной задолженности, отмечает директор департамента розничных рисков ПСБ Евгений Иванов. «Если в каких-то сферах экономическая ситуация будет ухудшаться, то это повлияет на занятость и, как следствие, на рост проблем с обслуживанием долга у населения», — прогнозирует он.

В 2021 году число клиентов с активной кредитной картой увеличилось на 20,5%, до 20,5 млн, пишут «Известия» со ссылкой на данные ОКБ. Кроме того, выросла и доля самых закредитованных граждан: в IV квартале 2021-го среди тех клиентов, кто брал новый заем, 16% уже имели четыре и более ссуды, хотя в допандемическом 2019-м таких было только 12%, а, например, четыре года назад — всего 7%, видно по данным сервиса по подбору кредитов «Кредистория».

Отмечается, что спрос потребителей на кредиты наличными также вырос: количество граждан, оформивших как минимум один такой новый заем, в 2021 году увеличилось на 7%, до 19,5 млн, сообщили в ОКБ.

В Национальном бюро кредитных историй подтвердили рост закредитованности россиян. Так, с апреля по октябрь 2021-го число заемщиков с показателем долговой нагрузки более 50%, то есть высокой или избыточной, увеличилось примерно на 6 млн, а доля таких граждан достигла 15,4%, рассказал директор по маркетингу НБКИ Алексей Волков. По его словам, если сумма всех регулярных ежемесячных платежей по кредитам превышает 40% от доходов, то велика вероятность, что это существенно снизит качество жизни домохозяйства. А если показатель составляет 50 и более процентов, то заемщик должен быть готов получить отказ в новом кредите. В начале октября прошлого года средний ПДН составил 26,49%, за год он вырос на 1,38 процентного пункта.

Самые популярные кредитные карты c большим кредитным лимитом

В крупнейших банках подтвердили рост числа клиентов с кредитными картами и увеличение закредитованности россиян. Такая тенденция характерна для рынка со второй половины прошлого года. Многие стремились оформить займы по низким ставкам на фоне ужесточения кредитно-денежной политики Центробанком, а ряд игроков и МФО использовали увеличение спроса в своих интересах, допуская повышенную долговую нагрузку заемщиков, рассказали в пресс-службе ВТБ.

Рост закредитованности по числу действующих займов в 2021 году отметили и в банке «Зенит». Основная причина тому — повышение ставок и снижение спроса на рефинансирование, сообщили в его пресс-службе.

На активизацию потребительских настроений также повлияло восстановление экономики после кризиса на фоне пандемии, рост розничной торговли и усиление инфляции, отметил аналитик Хоум Кредит Банка Станислав Дужинский.

Однако реальные доходы населения не растут столь же значительно, поэтому развивать тот сегмент следует осторожно, считает руководитель управления кредитных рисков розничного сегмента Райффайзенбанка Алексей Крамарский. Выдача кредитов без оценки платежеспособности и финансовой нагрузки создает риски для участников рынка и потребителей, добавил руководитель направления департамента розничного бизнеса Новикомбанка Иван Беляев.

Российские власти не рассматривают возможность кредитования в криптовалюте или ее использование в качестве залога, следует из пояснительной записки Минфина к Концепции законодательного регулирования оборота цифровых валют.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

МОСКВА, 16 января 2020 года. Кредитными продуктами (кредит в банке, кредитная карта, займ) сегодня пользуется каждый третий россиянин (33%). Кредитная активность во многом определяется семейным и трудовым статусом человека. Активнее других берут кредиты семьи с детьми и матери-одиночки, а реже всего – неработающие пенсионеры. Об этом свидетельствуют результаты исследования, проведенного в рамках совместного Проекта Минфина России и Всемирного банка «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации». Оператором исследования выступил Аналитический центр НАФИ .

Чаще всего кредитными продуктами пользуются работающие россияне (41%), реже всего – неработающие пенсионеры (17%).

Молодое трудоспособное население берет кредиты чаще пенсионеров. Напротив, те, кто вышел на пенсию, пользуются кредитами существенно реже.

У россиян моложе 55 лет кредитная активность во многом определяется семейным статусом. Активнее всех берут кредиты семьи с двумя несовершеннолетними детьми. Также займы имеют больше половины (51%) матерей-одиночек с двумя детьми и 45% матерей-одиночек с одним ребенком.

Семейные пары без детей обращаются за кредитами реже тех, у кого есть дети. Россияне без супруга/супруги берут кредиты еще реже. Подробные цифры по возрастным группам – на графиках ниже.

После 55 лет кредитную активность начинает определять не семейный, а трудовой статус. Работающие люди в этой возрастной группе берут кредиты намного чаще, чем неработающие пенсионеры.

Чем выше по карьерной лестнице находится человек, тем вероятнее, что он пользуется кредитными продуктами. Наличие кредитов практически не зависит от финансового статуса человека: заемщиком является примерно каждый третий представитель любой из доходных групп от самых богатых до самых нуждающихся.

Для каждого третьего россиянина, имеющего кредиты, сумма ежемесячных выплат по ним не превышает 10% семейного бюджета. Четверть заемщиков платят от 11 до 20%. Для 16% россиян, имеющих кредит, ежемесячные выплаты превышают треть ежемесячного семейного бюджета.

При этом среди малоимущих заемщиков выше доля закредитованных (тех, кто отдает на выплаты по кредитам более 30% семейного дохода), чем среди более обеспеченных.

Автор статьи

Читайте также: