Как продать квартиру по переуступке с эскроу счетом

Обновлено: 04.05.2024

Решили сэкономить деньги и купили квартиру на этапе строительства? В России разрешается покупать недвижимость на начальном этапе стройки от застройщика, благодаря чему удается сэкономить до 40% от стоимости жилья. Но что делать, если срочно требуется продать квартиру в строящемся доме? Разберем пошаговый алгоритм действий в статье.

Оцените стоимость квартиры

Чтобы продать квартиру в строящемся доме, узнайте примерную стоимость квартиры, найдите покупателя и получите разрешение застройщика. Переуступить права девелопер вам не запретит. Поэтому постарайтесь оценить, за сколько реально продать такую недвижимость. Чем выше поставите цену, тем дольше придется продавать недвижимость.

Откройте доски объявлений и посмотрите, по какой цене продают квартиры в строящихся домах в вашем районе. На конечную стоимость будет влиять расположение, площадь и количество комнат, тип строения, надежность застройщика. Если это известный девелопер, который не срывает сроки сдачи объектов, найти покупателя будет проще.

Если определить стоимость самостоятельно не получается, воспользуйтесь услугами оценочных компаний. Когда цена определена, подайте объявление и укажите стоимость на 5−10% дороже, чем планируете продать. Если найдете покупателя, сделаете скидку на эти проценты и повысите шансы на заключение сделки.

Продажа квартиры, которую купили по эскроу

Застройщики в России постепенно переходят на форму расчета по эскроу-счетам. Покупатель вносит деньги на банковский счет, но застройщик их получает после выполнения обязательств — введения дома в эксплуатацию. Переуступать права собственности, которые куплены по счетам эскроу, не запрещено по закону. В соответствии со статьей 15.5 ФЗ № 214 п. 10 владелец вправе переуступить права другому покупателю.

Продажа квартиры при долевом строительстве

Если купили квартиру в строящемся доме по договору долевого участия, продать ее по договору купли-продажи не сможете. Дело в том, что у вас еще нет прав собственности, поэтому здесь можно решить вопрос двумя способами.

Заключите договор переуступки прав требования. После того как найдете покупателя на такую квартиру и договоритесь о стоимости, обратитесь в Росреестр и переуступите права требования. После этого продавец получит деньги, а покупатель выступит в роли нового участника сделки с застройщиком.

Передайте права на квартиру через застройщика. В этом случае обратитесь к застройщику и получите разрешение на проведение сделки. Если деньги вложили полностью, застройщик разрешит переуступить права. Если покупали недвижимость в ипотеку, придется еще получить разрешение банка.

Как продать ипотечную квартиру в строящемся доме?

Если приобрели квартиру в строящемся доме в ипотеку, ее разрешается продать. Но банки часто отказывают, т. к. после оформления ипотеки вы платите не более 1−2 лет. Если ипотеку оформили менее шести месяцев, банки точно откажут. Поэтому лучше обращайтесь в банк и получайте разрешение на продажу, если взносы по ипотеке превышают полгода.

Но продать такую квартиру разрешается даже в случае отказа. Для этого найдите покупателя, который согласится внести всю сумму за квартиру без участия банка. На практике продажа ипотечного жилья в строящемся доме выглядит так.

Вы пишите заявление в банк о своих намерениях продать квартиру. Объясняете причину, по которой решили совершить сделку. Например, нет денег на выполнение кредитных обязательств или собираетесь уехать в другой город.

Определить точную сумму продажи помогут менеджеры банка. Нанимать оценщика для этого не придется.

Если банк одобряет сделку, заключаете соглашение о переуступке прав у нотариуса.

Получаете от покупателя задаток и вносите в банк, чтобы погасить ипотеку досрочно.

Снимаете обременение и переоформляете недвижимость на покупателя.

Получаете остаток денег.

Ипотечные квартиры в строящихся домах чаще всего выкупают инвесторы. Они понимают, что продавец не справляется с финансовой нагрузкой или есть иные причины срочной продажи. Опытные инвесторы планируют заработать на перепродаже, поэтому будьте готовы, что покупатель будет сбивать цену и просить хорошую скидку.

Сколько нужно потратить денег на переуступку прав?

Если продаете квартиру, купленную по ДДУ, большая часть расходов придется на переоформление документов. В договоре долевого участия прописывают фиксированную цену переуступки прав. В зависимости от типа дома, количества комнат и площади цена за переуступку прав колеблется от 60 до 150 тыс. руб. Иногда в договоре прописывают проценты — от 2 до 7% от стоимости квартиры за переуступку прав. Вторая строчка расходов приходится на услуги нотариуса. Цена по Москве — от 2 до 3 тыс. руб.

Если покупатель готов выкупить права на собственность, процесс переоформления будет выглядеть так.

Заверяете копии всех документов на квартиру у нотариуса.

Берете задаток у покупателя при нотариусе.

Уведомляете застройщика о переуступке прав.

Регистрируете недвижимость на покупателя у застройщика и передаете документы.

Представители застройщика пригласят покупателя и продавца, ознакомятся и подпишут документы.

После этого продавец получает деньги, а покупатель становится дольщиком.

Нужно ли платить налог с продажи?

Если недвижимость в собственности менее трех лет, придется платить налог с продажи. Согласно НК РФ 208 все доходы, которые получает продавец после переуступки прав требования, он обязан задекларировать. Платить налог не придется, если продаете квартиру по меньшей цене, чем покупали. Но чаще всего происходит наоборот — дом строится и цена растет с каждым месяцем.

Читайте подробнее о том, как подать декларацию в ФНС — здесь.

Какие риски есть у продавца?

Когда дом еще не достроен, продать квартиру нельзя, разрешается только переуступить права собственности. Если переуступаете права на недвижимость, убедитесь, что изменения внесены в реестр. Услуга доступна на сайте Госуслуг. Если не переоформили права собственности, новый владелец может продать квартиру и переуступить права собственности повторно.

Когда будете передавать недвижимость по переуступке прав, обратите внимание на договор с застройщиком, где прописан процент или сумма за переуступку прав. Иногда сумма превышает 100 тыс. руб. В итоге продавать квартиру в строящемся доме может быть невыгодно.

Коротко: как продать квартиру на этапе строительства?

Продавать квартиру вы не можете, но разрешается переуступить права, предварительно уведомив застройщика.

Если недвижимость куплена с помощью ипотеки, предупредите банк, что собираетесь переуступить права.

Когда банк отказывает оформлять ипотеку на другого человека, найдите покупателя, который согласится внести всю сумму сразу для снятия обременения.

Разрешается переуступить права квартиры, приобретенной по эскроу. Для этого уведомите о сделке застройщика и банк.

Если цена продажи квартиры будет больше, с дохода заплатите налог и подайте декларацию.

После того как договорились с покупателем о переуступке, проверьте занесение данных в реестр, чтобы новый владелец не перепродал квартиру повторно.

Повышайте финансовую грамотность вместе с МБК. Подписывайтесь на рассылку статей.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

С 1 июля 2019 года в России вступили в силу поправки к закону о долевом строительстве, направленные на защиту интересов дольщиков, приобретающих квартиры в новостройках . Переход на новую модель финансирования с использованием эскроу-счетов происходит постепенно, но уже сейчас количество таких проектов превышает стройки, завершающиеся по старым правилам.

Но, как известно, на первичном рынке не редки случаи, когда изначальному дольщику требуется перепродать недвижимость до сдачи дома, то есть - провести сделку по переуступке прав по договору долевого участия (ДДУ). Тонкости стандартной процедуры обсуждались ранее , а как же быть если ЖК строится с эскроу?

Рассказываем подробно в нашей статье.

Эскроу-счет: кратко и понятно

Эскроу (от англ. escrow — «депонирование») в строительстве - это специальный счет, открытый в уполномоченном банке, на который покупатель переводит деньги за квартиру после подписания и регистрации договора. Как только дом сдан, девелопер получает доступ к накопленным средствам, если по каким-либо причинам объект не достроят – дольщик получает свои деньги назад.

Застройщик при этом финансирует строительство за счет банковских кредитов или собственных средств.

Ранее, денежные средства, оплаченные первоначальным дольщиком, зачислялись непосредственно на расчетный счет строительной компании, которая могла распоряжаться этими деньгами. Иногда не очень успешно, что приводило к проблемным стройкам и обманутым гражданам.

Система с применением эскроу не нова, ее практику давно и успешно применяют в том или ином виде в других странах . Данный подход помогает гарантировать сохранность средств покупателей.

Как продать квартиру в новостройке, купленную через эскроу?

Напомним, что соглашение об уступке прав по ДДУ является формой продажи квартиры только до сдачи дома.

Законом не запрещена перепродажа строящегося жилья, в том числе, если деньги первоначального покупателя хранятся на эскроу счете. Согласно пункту 10 ст. 15.5 ФЗ № 214, в случае уступки участником долевого строительства, являющимся владельцем счета эскроу, прав требований по ДДУ к новому участнику долевого строительства с момента государственной регистрации соглашения об уступке переходят все права и обязанности по договору счета эскроу, заключенному прежним участником долевого строительства.

Как это действует на практике?

Достаточно просто. Если раньше для переуступки прав по договору долевого участия было необходимо:

То теперь, на третьем шаге, стороной, которая подтвердит полную оплату по ДДУ, становится банк - ведь именно он хранит деньги первоначального дольщика на эскроу счете, а девелопер их не получал.

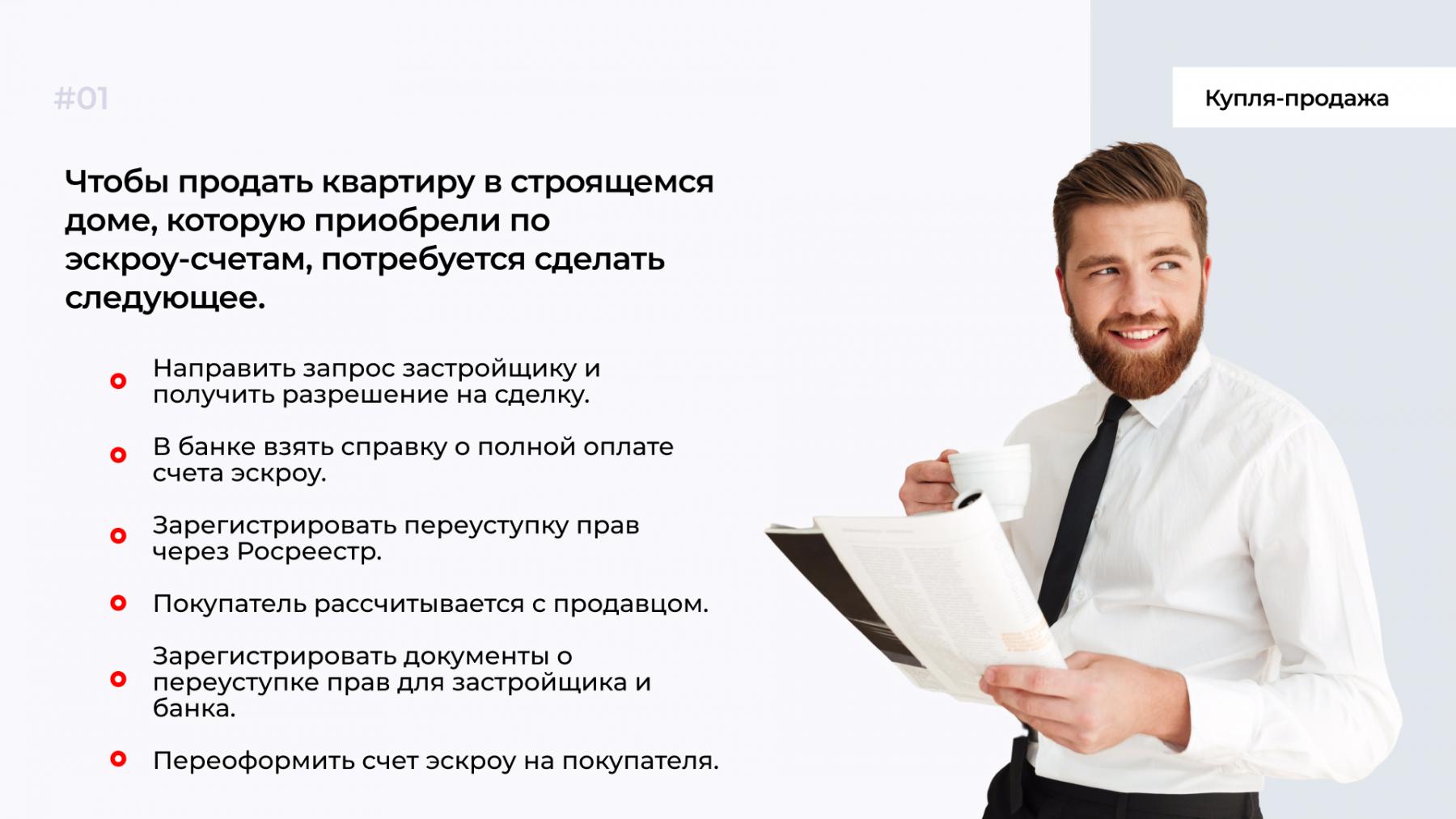

Таким образом, для того, что бы продать квартиру в новостройке, купленную через эскроу, нужно:

На что обратить пристальное внимание?

Юристы советуют внимательно ознакомиться с условием в ДДУ, которое устанавливает срок условного депонирования.

В законе о «долевке» появилось следующее определение: срок условного депонирования – это период времени, в течение которого денежные средства, оплаченные по ДДУ, хранятся на эскроу-счете. При этом в п. 4 ст. 15.5 ФЗ №214 сказано, что срок условного депонирования не может превышать более чем на шесть месяцев срок ввода в эксплуатацию многоквартирного дома (или иного объекта по ДДУ), указанных в проектной декларации.

В договорах долевого участия встречаются два вида формулировок: первая - из закона, вторая - с указанием конкретной даты, после которой внесенные дольщиком средства за квартиру возвращаются обратно на его счет, в случае если застройщик не предоставит банку-агенту документ о разрешение на ввод дома в эксплуатацию.

Чем может быть опасен второй вариант?

Тем, что существует вероятность создания ситуации, при которой первоначальный покупатель переуступает права на новостройку, но в период регистрации соглашения в Росреестре и до передачи заверенной уступки в банк срок условного депонирования истекает. А значит, кредитная организация автоматически возвращает хранящиеся на специальном счете деньги изначальному дольщику.

Как не попасть в подобную ситуацию?

Внимательно изучите ДДУ и проектную декларацию в части сроков сдачи дома.

Расчеты между покупателем и продавцом по уступке должны производится только после госрегистрации.

Не затягивайте передачу экземпляра соглашения с отметкой Росреестра в банк.

Понравилась статья ? Не забудьте поставить лайк, подписаться на наш канал и высказать своё мнение

Всего лишь год прошел как застройщики робкими шагами стали опробовать законодательные новшества….

Стал прозрачен и ясен порядок открытия счетов эскроу и оплаты ДДУ….

Всё больше домов, оформляемых по новым правилам, готовятся ко вводу в эксплуатацию.

Теперь самое время задаться вопросом: «А как же сделать уступку по ДДУ со счетом эскроу?»

ДДУ С ЭСКРОУ - а что тут особенного?

Особенность ДДУ со счетами эскроу в том, что денежные средства, оплаченные Первоначальным дольщиком (участником), зачисляются не на расчетный счёт Застройщика (как это было ранее), а хранятся на спец.счете, открытом на имя Первоначального дольщика, и Застройщик получит эти деньги только после ввода объекта в эксплуатацию.

КАК ЭТО ВЛИЯЕТ НА УСТУПКУ ПРАВ ПО ДДУ?

На первый взгляд – всё просто. Пункт 10 ст. 15.5 ФЗ№ 214 говорит нам о том, что в случае уступки участником долевого строительства, являющимся владельцем счета эскроу, прав требований по ДДУ к новому участнику долевого строительства с момента государственной регистрации соглашения об уступке переходят все права и обязанности по договору счета эскроу, заключенному прежним участником долевого строительства.

На первый взгляд всё просто. Но давайте вникнем в процедурные вопросы

По ДДУ без эскроу сторонам соглашения об уступке было необходимо:

- получить согласие застройщика на уступку прав по ДДУ,

- убедиться, что ДДУ Первоначальным дольщиком полностью оплачен (подтверждается справкой от застройщика),

- рассчитаться между собой,

- зарегистрировать уступку в Росреесте,

Но мы помним, что оплаченные Первоначальным дольщиком по ДДУ с эскроу средства находятся на счете (пусть и специализированном), но это счёт - Первоначального дольщика!

Застройщик этих денег не получал, он даже вправе отказать в выдаче справки, подтверждающей факт полной оплаты ДДУ.

Как быть?

На самом деле порядок изменился незначительно. На мой взгляд, стало даже удобнее.

Стороной, подтверждающей факт расчетов по ДДУ, вместо застройщика, становится Банк (эскроу-агент). Т.е. за справкой о полной оплате ДДУ нужно идти непосредственно в Банк, где открыт эскроу-счёт.

Новая процедура:

- получить согласие застройщика на уступку прав по ДДУ,

- получить от Банка эскроу-агента справку о полной оплате ДДУ,

- рассчитаться между собой,

- зарегистрировать уступку в Росреестре,

- Новому участнику заключить соглашение в Банком эскроу-агентом о замене счета, на который будут возвращены средства в случае расторжения ДДУ.

Если жилой дом уже введен в эксплуатацию, то выполнение последнего пункта – не требуется.

Подводные камни

В ФЗ № 214 появилось понятие: срок условного депонирования – это период времени, в течение которого денежные средства, оплаченные по ДДУ, хранятся на эскроу-счёте.

Согласно п. 4 ст. 15.5 ФЗ №214 срок условного депонирования не может превышать более чем на шесть месяцев срок ввода в эксплуатацию многоквартирного дома (или иного объекта по ДДУ), указанных в проектной декларации.

Сейчас застройщики и уполномоченные банки используют для ДДУ и договоров эскроу именно такую формулировку, слово-в-слово как в Законе. Но на первоначальных этапах во многих ДДУ была указана конкретная дата, после которой внесенные дольщиком по ДДУ средства возвращаются обратно на счёт дольщика, в случае если Застройщик не предоставит Банку Разрешение на ввод дома в эксплуатацию.

Тогда Банк эскроу-агент возвращает деньги обратно Первоначальному дольщику.

Аналогичная ситуация возникнет в случае, когда Застройщик нарушает срок строительства, указанный в проектной декларации.

Что делать – Как быть?

Во-первых, внимательно прочитать ДДУ относительно срока условного депонирования. Если формулировки взяты из закона – обязательно изучить проектную декларацию (сайт дом.ру Вам в помощь).

Во-вторых, договориться с Первоначальным дольщиком о расчете после регистрации соглашения об уступке и подтверждения Банком эскроу-агентом на ДДУ за Новым дольщиком (т.е. заключения с Новым дольщиком договора эскроу). Оптимальный вариант в этой ситуации – Система безопасных расчетов в крупных банках или расчеты через ячейку.

В-третьих, зарегистрировать уступку и предъявить Соглашение Банку эскроу-агенту:

- или ДО наступления указанного в ДДУ срока условного депонирования (в этом случае Новый Дольщик подписывает с Банком соглашение об изменении счёта, на который возвращаются средства при расторжении ДДУ).

- или (и это идеальный вариант) ПОСЛЕ ввода объекта в эксплуатацию, (в этом случае денежные средства, оплаченные по ДУДС, уже направлены Застройщику, и нет оснований опасаться их потери).

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета . При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счет – что это такое, как и когда им пользуются

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета. При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счета – что это? Объясним простыми словами

Самый щепетильный момент в любой сделке с вторичным жильем – оформление документов. Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы. Все время, пока идет оформление, и покупатель, и продавец испытывают страх остаться ни с чем. Этого-то момента и позволяют избежать банки с открытием эскроу-счета и возложением на себя обязательств по сопровождению сделки.

Когда существует договоренность о купле-продаже недвижимого имущества, покупатель (депонент) и продавец (бенефициар) отправляются в банк, что оказывает услугу эскроу и именуется эскроу-агент. Происходит заключение трехстороннего договора. Депонент кладет на эскроу-счет необходимую сумму. При этом четко прописываются условия, при которых право пользования переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий.

Простыми словами, эскроу-счет – это счет, куда покупатель кладет деньги, а продавец их снимает, но после выполнения всех оговоренных заранее условий. Открывается он на срок до пяти лет. При этом банк отвечает за сохранность средств и честность выполнения всех обязательств. На сегодняшний день это – самый безопасный вариант оформления сделок с недвижимым имуществом.

Подробная информация об эскроу-счетах раскрывается в статье 860.7 ГК РФ. В ней говорится об особенностях оформления договора, порядке его закрытия, особенностях перехода права управления деньгами, находящимися на счетном балансе.

Применение эскроу-счета при приобретении недвижимости

В договоре при открытии такого счета обязательно прописываются полномочия финансового учреждения. Здесь возможны два варианта:

- Банк без обязательства следит за правильностью оформления документации. В этом случае его представитель только проверяет наличие полного пакета, перечисленного в эскроу договоре. Если все документы на месте, считает обязательства выполненными и передает деньги в распоряжение продавцу. При этом впоследствии может оказаться, что какие-то бумаги не были оформлены надлежащим образом. Это может принести как необходимость переоформления, так и проблемы с законностью сделки. Особенно это актуально при покупке недвижимости на вторичном рынке.

- В договоре в обязанности эскроу-агента входит проверка законности и правильности оформления документов. Тогда юрист банка перед признанием сделки совершенной проверит каждый документ на подлинность, правильность оформления и соответствие действующему законодательству. В этом случае, во-первых, сводятся к минимуму риск спорных вопросов в дальнейшем, а во-вторых, если они все-таки возникнут, можно будет требовать от финансового учреждения выполнения обязательств в полном объеме. Именно из-за этой обязанности контроля над сделкой не все банки имеют право открывать эскроу-счета.

Если во время оформления сделки возникают какие-либо сложности с документами, например при выписке несовершеннолетних жильцов из квартиры во время приобретения вторичной недвижимости, доступ к финансам возможен лишь для покупателя. Продавец имеет право на снятие денег после проверки банком документов по сделке и признания ее завершенной. При необходимости внесения изменений в договор эскроу это можно сделать в заранее оговоренной форме по соглашению всех трех сторон либо по судебному решению.

Эскроу-счет открывают на строго определенный срок, после окончания сделки он закрывается. Возможно досрочное расторжение по включенным в договор причинам. Тогда деньги возвращаются к покупателю, если не предусмотрены другие варианты.

Особенности работы с эскроу-счетами при долевом строительстве

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го вложения покупателей, участвующих в долевом строительстве, застройщик может получить лишь с эскроу-счета. Это позволяет избежать ситуаций с обманутыми дольщиками. Счета застрахованы, здание возводится на средства строительного концерна либо финучреждения, если используется кредит. К застройщику финансовые вложения с эскроу-счета переходят в течение десяти дней после сдачи многоквартирного дома.

Если договор долевого строительства расторгнут, средства с эскроу-счета возвращаются участнику (покупателю), или, если он брал кредит – в кредитную организацию. Порядок возврата должен быть заранее отражен в договоре. Ситуация с обманутыми дольщиками больше не будет повторяться. Если застройщик не в состоянии достроить дом самостоятельно, то банк найдет средства и возможности. Покупатель получит свою недвижимость. Если все-таки будет принято решение о прекращении строительства, то деньги в полном объеме вернутся на счет покупателя. При смене застройщика, по желанию, покупатель сможет как вернуть свои деньги, так и дождаться назначения нового застройщика и получить, в конце концов, свою квартиру.

При наследовании или перехода права владения по судебному решению, если участник долевого строительства надумал переуступить права на недвижимость, то к новому претенденту на жилье переходят все прежние обязательства.

Следует знать, что процентов по эскроу-счету банк не начисляет. Вознаграждение банку не выплачивается. Деньги на эскроу-счетах подлежат обязательному страхованию. Сумма страховки – 10 000 000 рублей.

В случае если во время выполнения обязательств по эскроу-договору у банка будет отозвана лицензия или он разорится, возврат средств будет произведен в порядке и объеме, описанном в статье 177 ФЗ «О страховании вкладов физических лиц в банках РФ». К сожалению, если недвижимость стоила больше, чем 10 миллионов рублей, то превышающая сумму часть пропадет. Кроме того, покупателю придется доплатить ее продавцу или застройщику в полном объеме.

Отличие эскроу-счета от аккредитива

Аккредитив – это обязательства банка, по которым он обязан перевести на счет продавца деньги после полного завершения сделки и предоставления всех документов, это подтверждающих. Эскроу-счет – это сумма, внесенная покупателем и отданная банку на хранение до полного завершения сделки.

Высокий спрос на недвижимость привел к тому, что предложение новостроек в Москве сократилось до исторического минимума. Но даже если застройщик уже завершил продажу квартир в строящемся доме, жилье в приглянувшейся новостройке еще можно попробовать приобрести у дольщиков. Такие сделки совершают путем переуступки права по договорам долевого участия (ДДУ).

Рассказываем, как происходит процедура переуступки прав, какие достоинства и недостатки есть у этой процедуры.

Что такое цессия

Цессия — это передача права требования по договору от одного лица другому.

«Обычно квартиры по переуступке продают инвесторы, которые купили их в доме-новостройке на этапе котлована и затем реализуют почти готовое жилье по более высокой цене», — говорит генеральный директор сервиса по поиску недвижимости «Синица» Наталья Шаталина.

Есть и другие причины уступки прав требования физическими лицами — это, например, резкое изменение жизненных планов дольщика или возникновение проблем у застройщика. О последних, по словам Шаталиной, может свидетельствовать большое количество предложений о продаже квартир от физических лиц в строящемся ЖК.

Квартиры по переуступке часто продают и юридические лица — обычно это подрядчики, с которыми застройщик расплатился квадратными метрами.

Переуступка — сделка по покупке не объекта недвижимости, а прав на него, напоминает частнопрактикующий юрист Андрей Лямзин. «Вы покупаете не жилье, а только право требования на объект недвижимости, которого, по сути, еще нет (этим договор отличается от договора купли-продажи). В дальнейшем застройщик будет обязан передать жилье именно тому, к кому перешло право требования на данный объект недвижимости», — поясняет эксперт.

Часто по договору цессии квартиры продают инвесторы, купившие их еще на стадии котлована (Фото: Kekyalyaynen\shutterstock)

Виды переуступки прав

Все сделки по переуступке можно разделить на два основных вида в зависимости от статуса собственника: физическое это лицо или юридическое. Основная разница между ними состоит в форме расчета.

«Если переуступка оформляется от юридического лица физическому, сделка глобально не отличается от сделки между двумя физическими лицами. Но расчет по такому договору возможен только в безналичной форме и только после государственной регистрации договора», — подчеркивает Наталья Шаталина.

Процедура заключения договора цессии

Процедура оформления переуступки происходит следующим образом: между дольщиком и покупателем заключается соответствующий договор со ссылкой на ДДУ, в документе указываются характеристики объекта недвижимости, стоимость, а также фиксируется факт выполнения дольщиком своих финансовых обязательств перед застройщиком.

«Девелопер должен передать покупателю подтверждающие оплату документы. Если квартира куплена в ипотеку, требуется представить справку об отсутствии обременений», — подчеркивает управляющий директор компании «Метриум» Надежда Коркка.

Если ДДУ не оплачен в полном объеме, оформление переуступки возможно только при получении согласия от застройщика. В этом случае также потребуется включить в договор переуступки положение о переходе долга к новому дольщику, добавляет Надежда Коркка. Затем происходит подписание документации (в том числе передаточного акта), и договор направляется на регистрацию в Росреестр. После этого покупатель рассчитывается с продавцом. Вместе с правами требования новый дольщик получает от прежнего оригинал ДДУ.

Для заключения договора цессии может понадобиться участие застройщика (Фото: Indypendenz\shutterstock)

Особенности и риски

С введением в регулирующий долевое строительство закон № 214-ФЗ требований о расчетах с застройщиком через эскроу-счета схема переуступки изменилась. Помимо уступки самого договора долевого участия, теперь переуступаются также права на эскроу-счет, открытый предыдущим дольщиком.

Хотя эскроу-счет и открывается на имя конкретного человека, права на размещенные на нем деньги, включая право на их получение со счета при незавершенном строительстве, можно передать новому дольщику. При переуступке это происходит с момента государственной регистрации договора.

Один из рисков, как отмечает Наталия Шаталина, — возможность купить права требования на жилье, которые уже переуступались: например, подрядчик-юрлицо продал квартиру по переуступке частному инвестору, а тот, в свою очередь, конечному покупателю.

«Если впоследствии одно из промежуточных звеньев обанкротится, этот факт может поставить под сомнение и правомочия конечного приобретателя права на квартиру. И если она находится в недостроенном доме, покупатель не получает защиту по праву добросовестного приобретателя — ее может использовать только приобретатель готовой квартиры», — объясняет Наталья Шаталина.

Еще одна особенность сделок переуступки в том, что при оформлении документов действие первого ДДУ в строительстве не прекращается, в нем лишь происходит замена дольщика. Это значит, что в договор, заключенный ранее между застройщиком и текущим продавцом, внести какие-либо правки не получится.

«Все обязанности застройщика, закрепленные в первоначальном договоре, будут действовать в отношении нового приобретателя (сроки выполнения работ, цена квартиры, гарантийный срок и т. д.). А все обязанности, указанные в договоре долевого участия в строительстве, принимает новый участник долевого строительства. В этом есть один существенный недостаток: если ДДУ по каким-то причинам будет признан недействительным, новый дольщик не сможет предъявить претензии к застройщику, только к продавцу», — отмечает Шаталина.

Мало того, как подчеркивает эксперт, есть вероятность, что суд признает незаконной уступку прав по недействительному договору. В этом случает у застройщика не останется вообще никаких обязательств перед новым дольщиком.

Есть и еще один риск: в ДДУ указана стоимость, по которой квартиру приобретал первый дольщик. Как правило, переуступка происходит уже на другой стадии строительной готовности дома — а это уже другая стоимость квартиры. На цене также сказывается рыночная ситуация — в результате новый дольщик покупает жилье по цене заметно выше, чем указана в ДДУ. Это значит, что при задержке ввода дома или других судебных разбирательствах с застройщиком все штрафы в пользу нового дольщика будут рассчитываться из суммы меньшей, чем та, которую он реально заплатил.

С введением № 214-ФЗ схема использования договора цессии в недвижимости изменилась (Фото: Evannovostro\shutterstock)

Как обезопасить себя

Как говорят опрошенные «РБК-Недвижимостью» эксперты, сейчас случаи недобросовестности продавцов при переуступке встречаются все реже, но перед сделкой все-таки необходима проверка по ряду факторов. По словам председателя совета директоров компании «Бест-Новострой» Ирины Доброхотовой, минимальный чек-лист для покупателя жилья по договору цессии включает в себя следующие пункты:

Автор статьи

Читайте также: